原文標題:Prisma Finance Overview

原文作者:ASXN

原文來源:Substack

編譯:Lynn,MarsBit

概述

Prisma Finance 是一種去中心化的穩定幣協議,它使使用者能夠存入 LST 作為抵押品來鑄造 acUSD(一種原生超額抵押穩定幣)。Prisma 得到了許多大型投資者和創始人的支援,包括 Curve Finance 創始人、Convex Finance 創始人、FRAX Finance、Conic Finance、Coingecko 創始人、OKX Ventures、Swell 創始人等。

acUSD

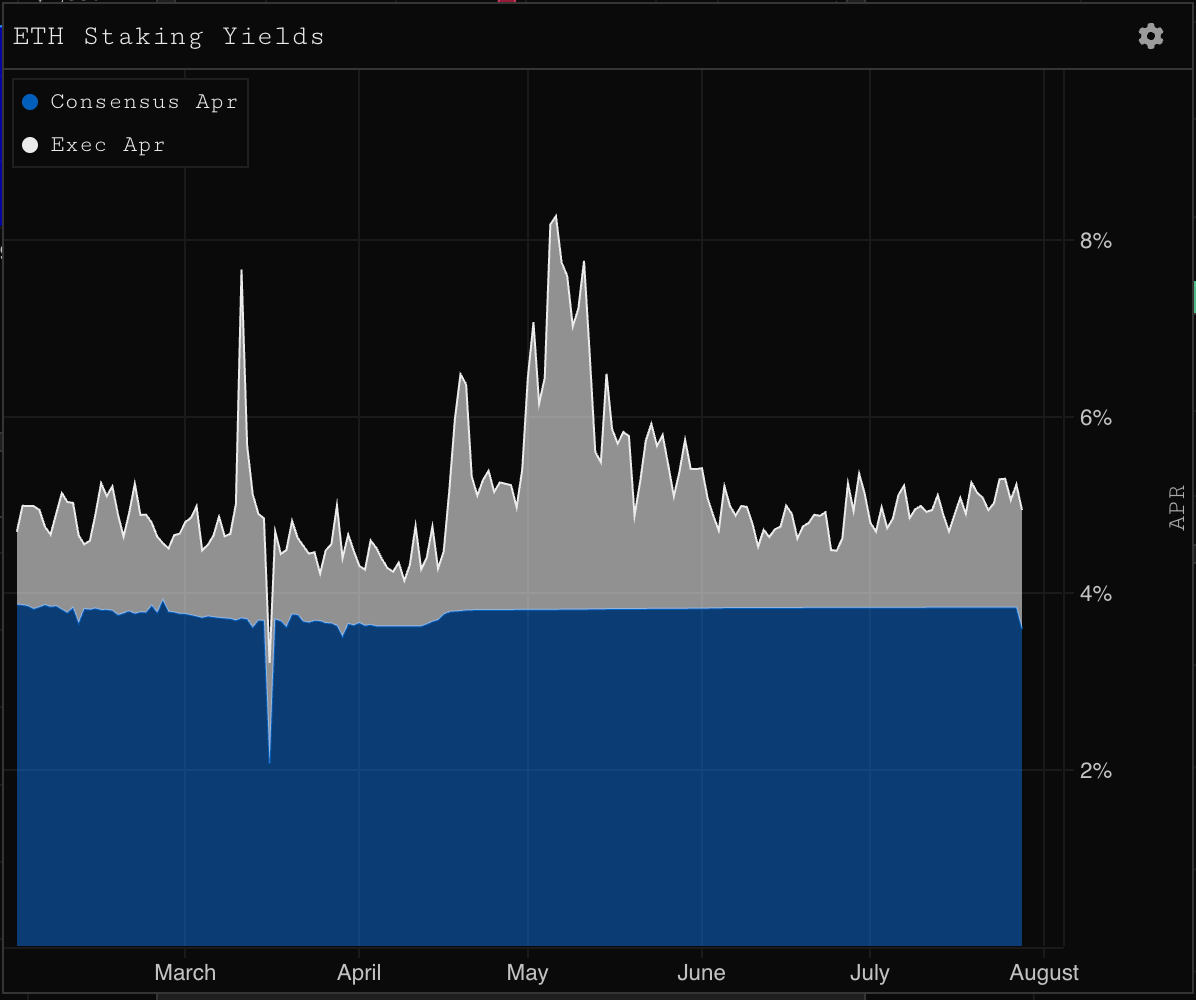

Prisma 允許使用者鑄造 acUSD,這是一種完全由各種 LST 抵押的穩定幣Prisma allows users to mint acUSD, a stablecoin fully ,[over] 建立在 Liquity 程式碼庫之上。acUSD 將在 Curve 和 Convex 上獲得激勵,以便使用者可以獲得交易費用、CRV 和 CVX,以及 PRISMA 和他們的以太坊質押獎勵。

使用者可以質押他們的穩定幣並獲得 CRV 和 CVX 獎勵。這些獎勵預計會很高,因為 Prisma 將通過參與 Curve 戰爭來大力激勵質押者。隨著以太坊質押獎勵的增加,LST 擔保的貸款逐漸自行償還,為使用者提供了自我還款機制。

流動性概述和機制:

回顧一下,Liquity 是一種去中心化協議,允許使用者存入 ETH 並借入穩定的 LUSD,無需支付利息。使用者可以在智慧合約中鎖定 ETH 作為抵押品,並建立一個稱為“trove”的頭寸。每個寶庫必須以至少 110% LTV 進行抵押,這樣使用者就可以用他們的 ETH 抵押品鑄造 LUSD。使用者可以隨時贖回抵押品。

穩定池

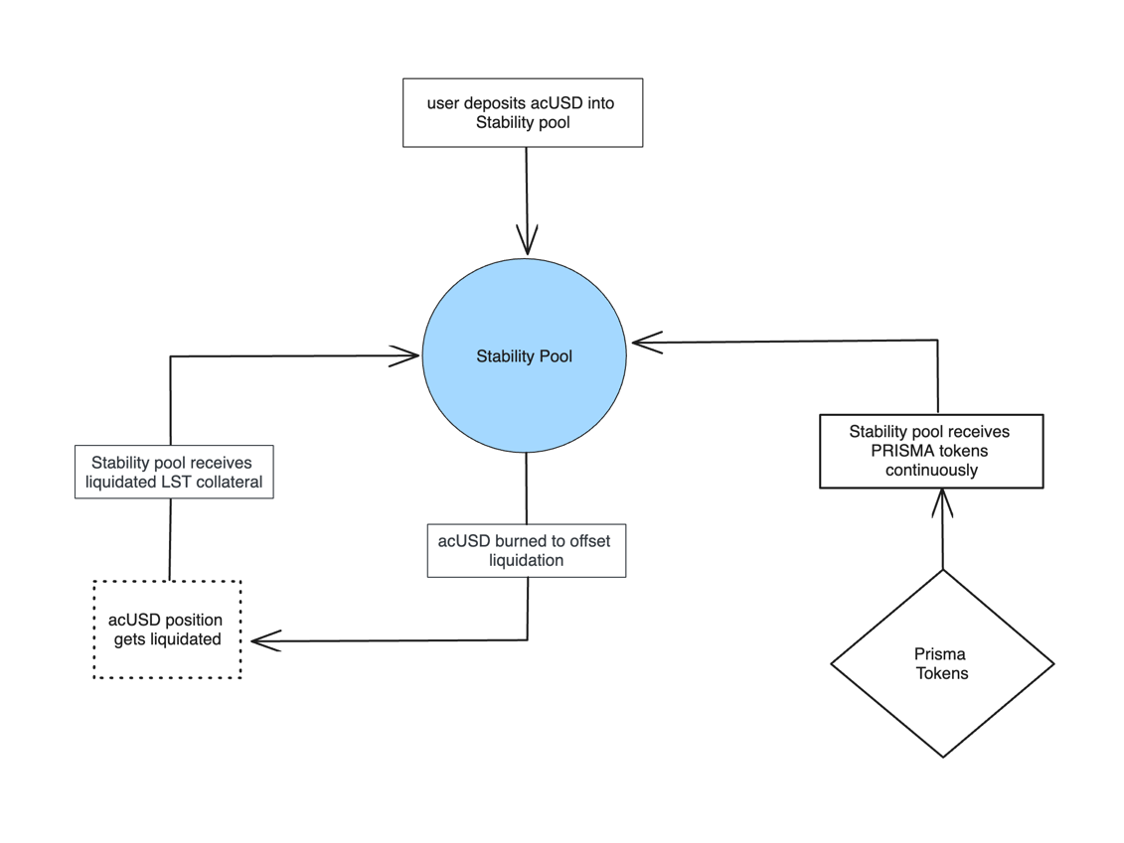

Prisma 使用穩定資金池機制,該機制作為一個安全網,確保 acUSD 和 Prisma Finance 的償付能力。Prisma 擁有一個共享的“穩定池”,但仍允許使用者從不同的抵押品中獨立借款。

穩定池是償還清算頭寸債務的主要流動性來源。當頭寸抵押率低於 110% 時,就會發生強平。這確保了 acUSD 供應始終得到支援。

當倉位被清算時,穩定池餘額中會銷燬該倉位剩餘債務對應的 acUSD 以償還其債務。作為交換,清算頭寸的全部抵押品將轉移至穩定池。穩定提供者(穩定池的有限合夥人)通過這種轉移的抵押品進行支付。

穩定池機制

LSTs

釋出時,Prisma 將支援以下資產:

- wstETH(Lido 質押 ETH)

- cbETH(Coinbase 包裹質押 ETH)

- rETH(火箭池 ETH)

- sfrxETH(質押 Frax 金融以太幣)

- WBETH(幣安打包質押 ETH)

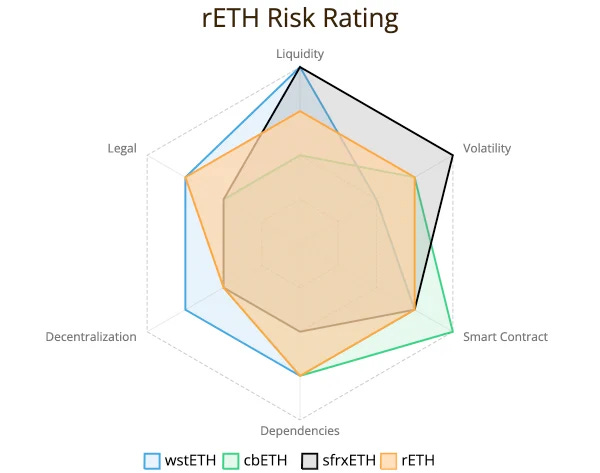

各項資產的上限目前尚未確定(PrismaRisk 已完成對 stETH、cbETH 和 wbETH 的短期風險評估),將根據 PrismaRisk 的審計和評估結果確定。獨立團隊將根據每個 LST 的抵押品費用結構、分散性和抵押品對上限進行評估。

Rocket Pool 的 ETH(rETH)抵押品風險評估示例: 連結在此。

PrismaRisk 抵押品風險評估

PRISMA 代幣

PRISMA 將使用投票託管 (ve) 代幣經濟模型來控制協議的多個方面,包括:

- 穩定池

- 新增或刪除抵押品

- 抵押品的上限和引數

- 鑄幣費、借貸費和贖回費

- 未償還貸款利率

- 排放量

vePRISMA 持有者將能夠更改任何 LST 抵押品的鑄幣和借貸費用,並將 PRISMA 直接排放到 LP 代幣。

投票者可以直接排放以激勵特定 LST 的鑄幣,以特定 LST 保持活躍借入,或用於 LP 代幣質押者。

基於此,Prisma Finance 的目標很可能是建立飛輪/排放戰爭動態(類似於 CVX、CRV、FRAX 等):

- 通過激勵 DAO

- 通過激勵 LST 提供商購買並質押 PRISMA 以增加流動性,激勵使用其 LST 抵押品等鑄造 acUSD

vePRISMA 投票權重將基於代幣鎖定長度,類似於 veCRV 的工作原理。但與 veCRV 不同的是,使用者可以並行擁有多個不同長度的鎖,以及“凍結鎖”的能力(以避免由於衰減而必須不斷地重新鎖定它)。

根據他們的投票權重相對於總投票權重,使用者將獲得 PRISMA 獎勵的提升(最高 2 倍)。此外,使用者將能夠將他們的選票委託給類似 Convex 的協議來彙總並付費出售。

由於大多數 LST 發行者有興趣將排放引導至使用自己的 LST 進行鑄造等行動,因此賄賂層將補充 Prisma 治理及其參與者。例如,Frax Finance 可能會使用自己的投票託管治理系統將 FXS 排放引導給用 sfrxETH 鑄造 acUSD 的使用者。

LST穩定幣格局

目前,有 3 個Currently, there are three 主要major協議提供 LST 支援的穩定幣:Lybra、Raft 和 Gravita。所有這三個協議的工作方式與流動性的運作方式類似,都使用抵押債務頭寸(CDP)。

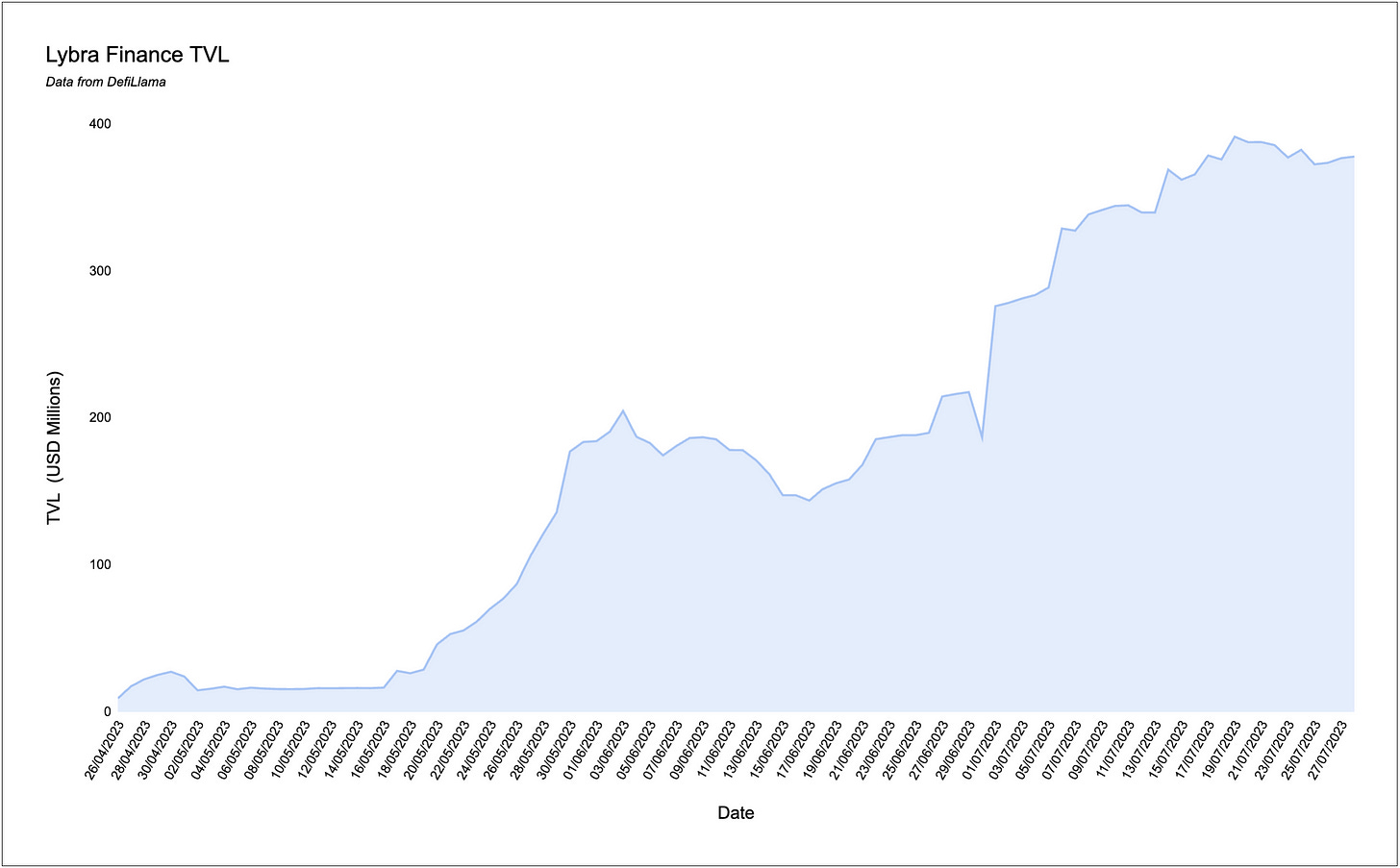

Lybra

Lybra Finance 提供 eUSD,一種有收益的超額抵押 LST 支援的穩定幣。Lybra 吸引了大量存款,且存款持續增長。如此高的鎖定總價值在一定程度上要歸功於他們積極的流動性挖礦計劃。

自 Lybra 推出“LBR 第二階段開採計劃”以來,Lybra 每天的 esLBR 排放量從 54,618 到 126,277 不等,具體取決於每個使用者的鎖定期。其中大部分(78%)排放到了 eUSD 貸款池,其餘的排放到了 LBR/ETH Uniswap V2 LP 池(15%)和 eUSD/USDC Curve LP 池(7%)。

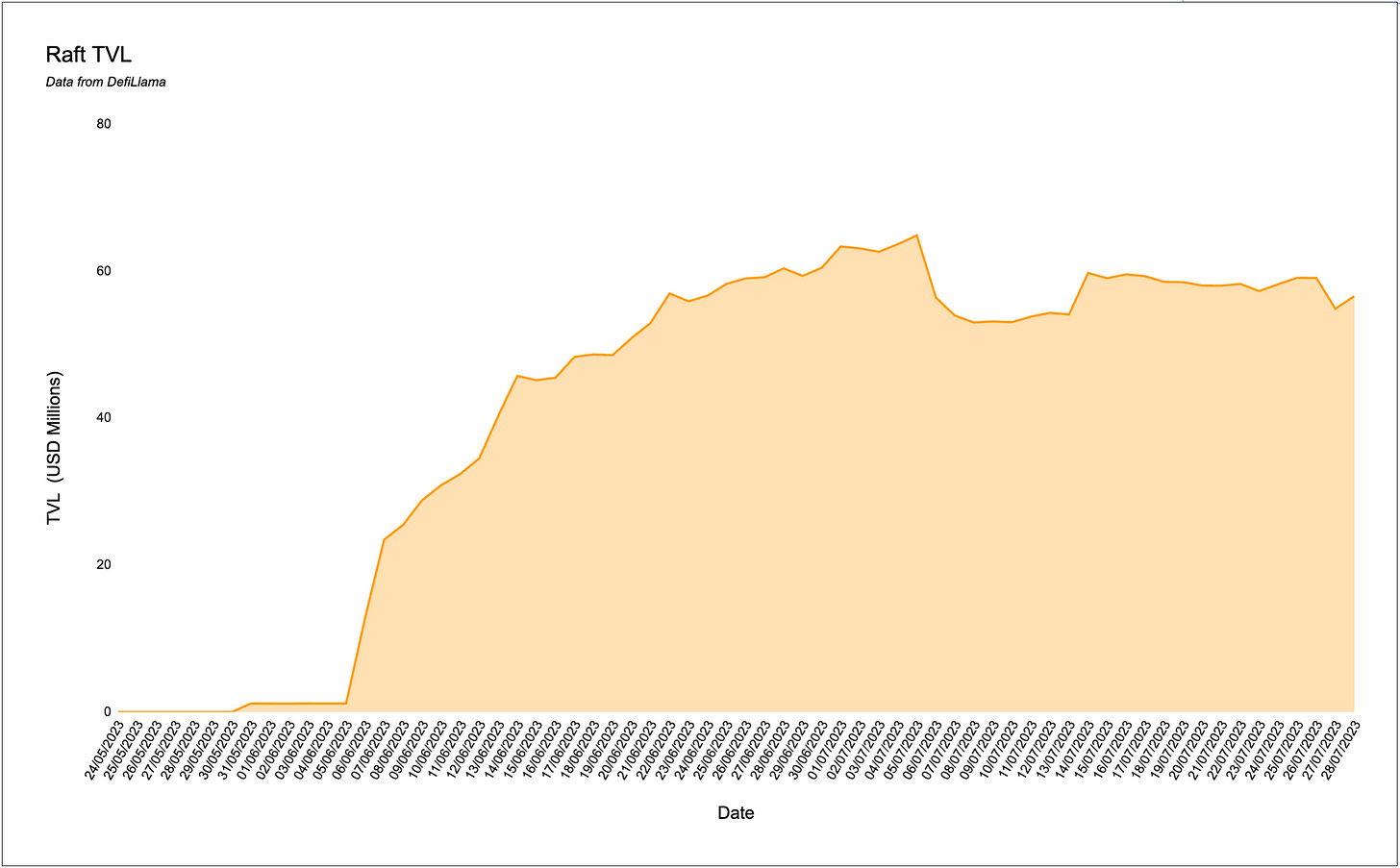

Raft 允許使用者存入流動的盯盤代幣,並支付一次性費用來生成與美元掛鉤的穩定幣 R。

Raft 最近於 5 月份推出,至今已吸引了約 6000 萬美元的 TVL,這些 TVL 來自於使用者存入 stETH 和生成 R。

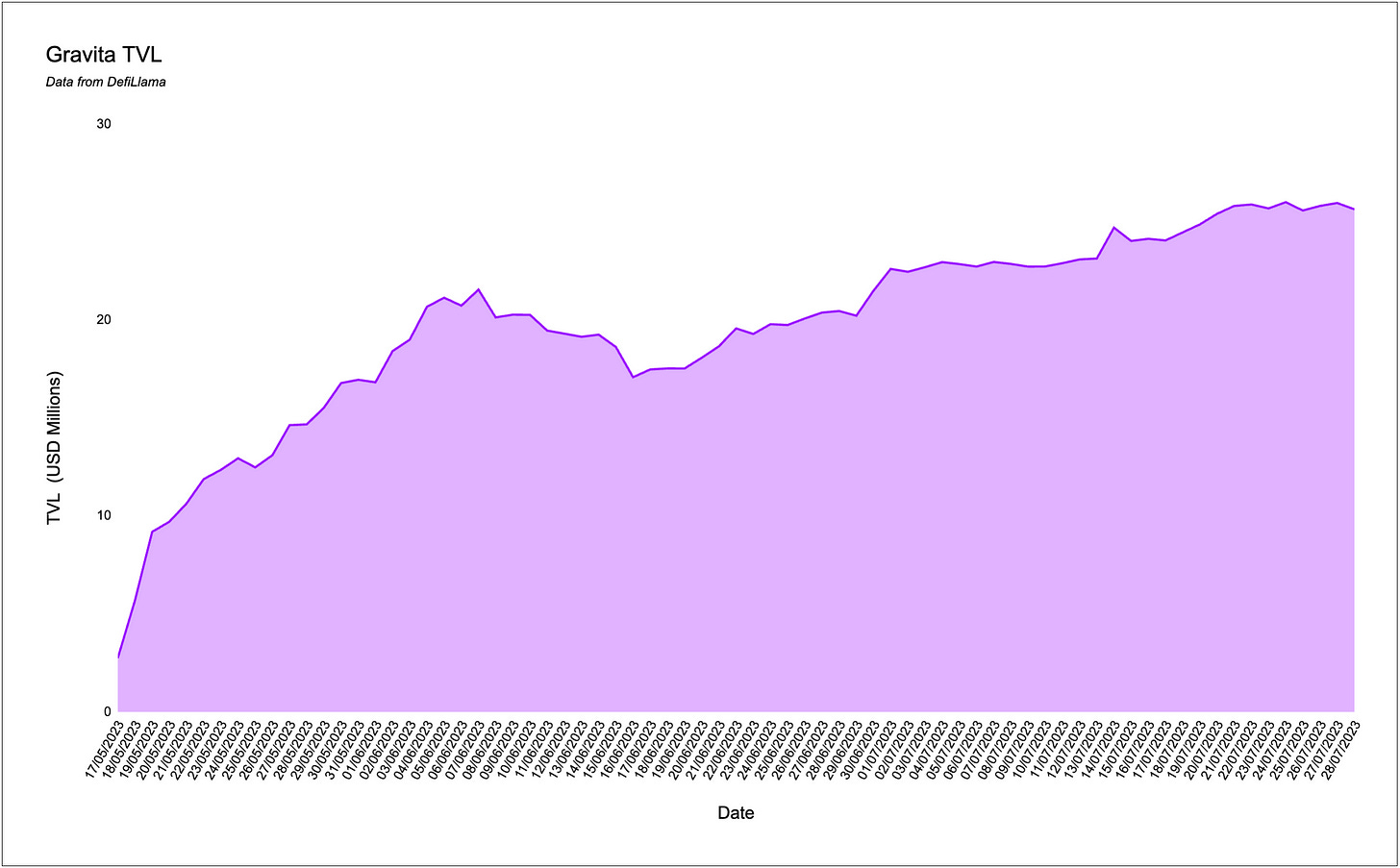

該行業的另一個競爭對手 Gravita Protocol 允許使用者存入抵押物並借入 GRAI,最高收費 0.5%,貸款利息 0%。他們最近宣佈將在 Arbitrum 上推出。

最初,他們將支援 wETH、rETH 和 wstETH。每種貨幣都有相對較小的 50 萬 GRAI 鑄幣上限。

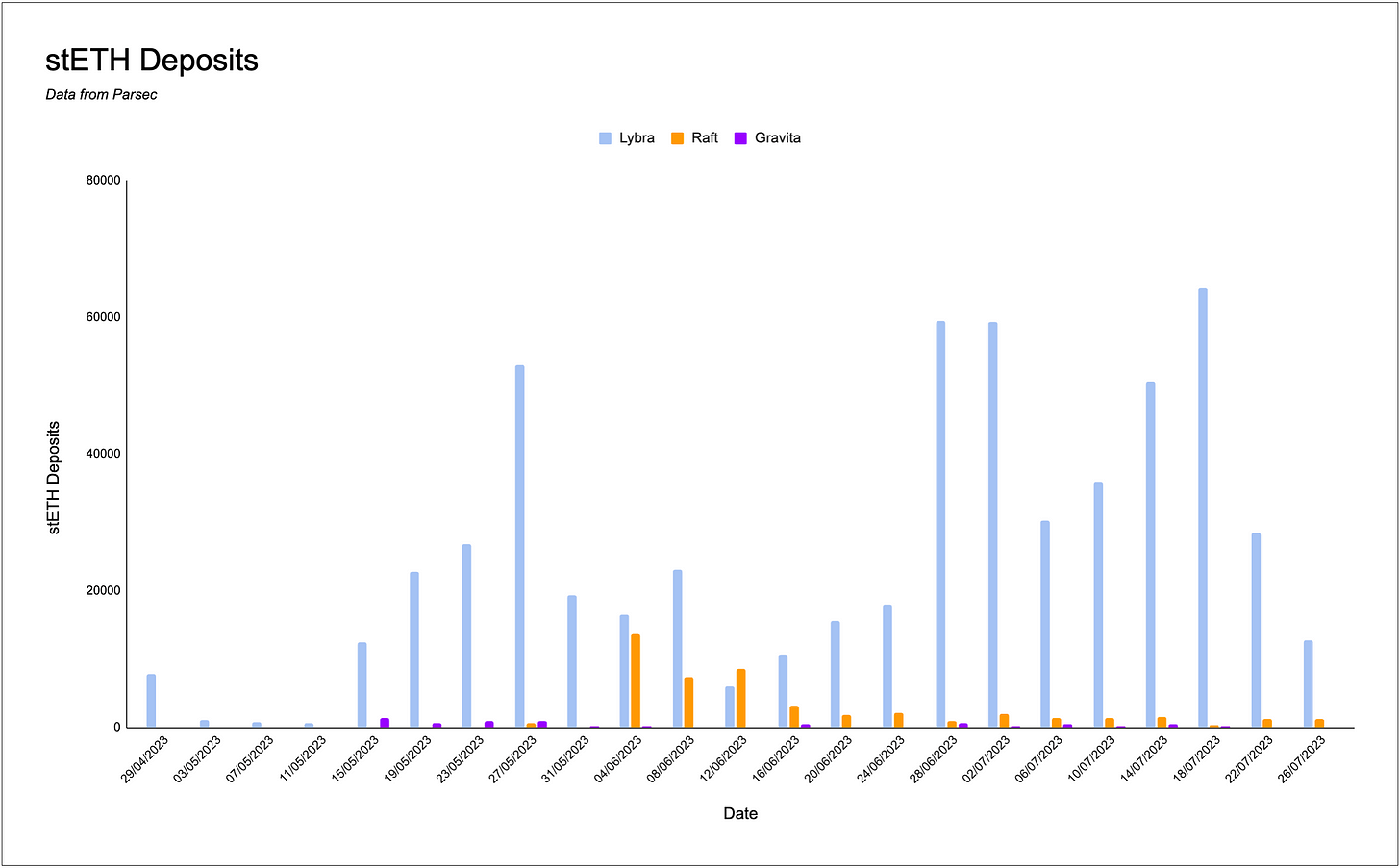

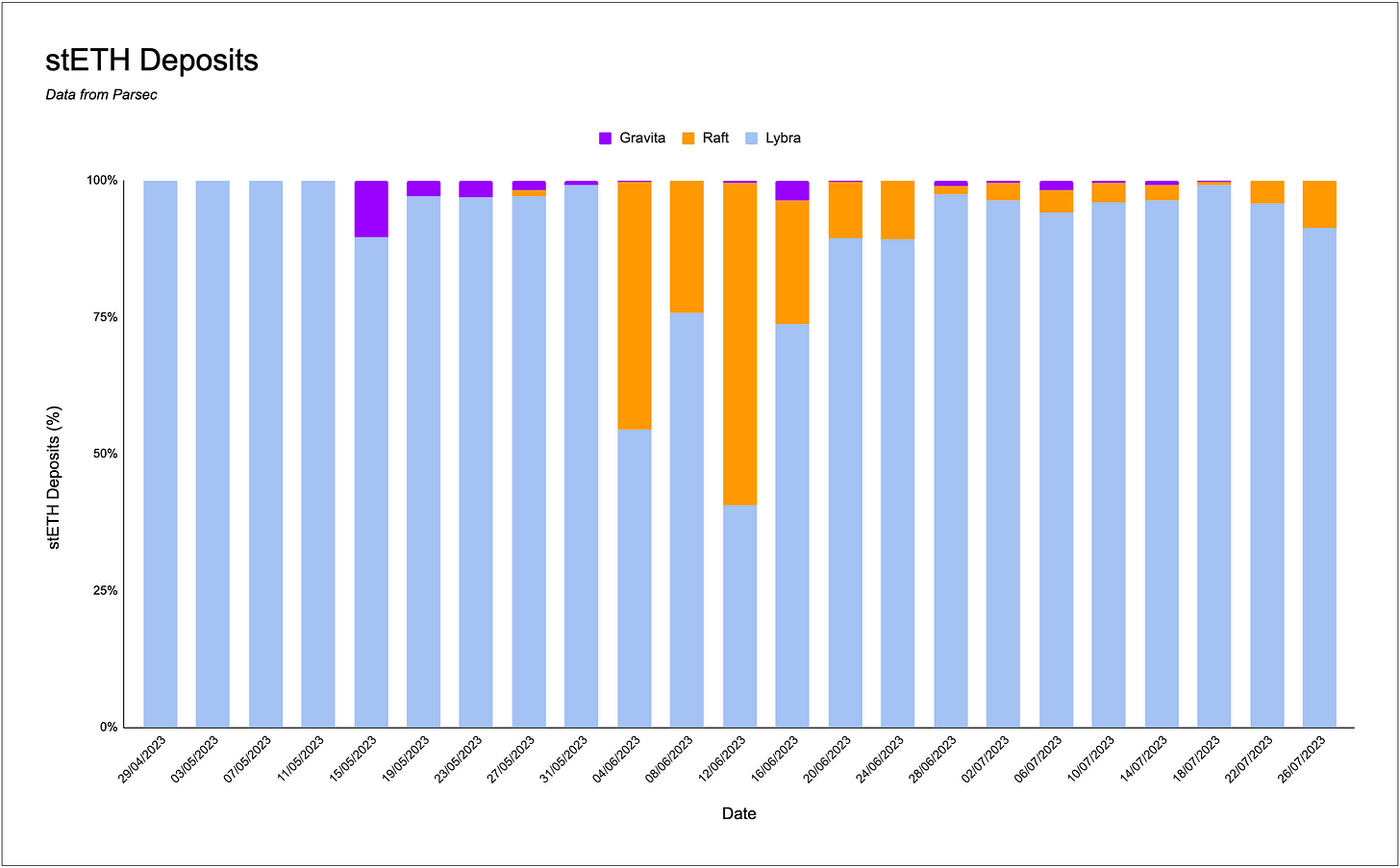

從這些資料中我們可以看出,Lybra 在 TVL 和穩定幣鑄造方面佔據了主導地位。與競爭對手相比,Lybra 的 TVL 高出約 10 倍,每日 stETH 存款額也始終保持較高水平。在大多數情況下,Prisma 用於鑄造穩定幣的 StETH 存款的市場份額在 75%-100% 之間。這在很大程度上歸因於先發優勢和投資者對 LBR 代幣的認知度。

Prisma 是該領域第一個真正的競爭者,因為他們將利用曲線生態系統為穩定幣持有者提供更高的收益。

存入每個穩定幣協議的 STETH 數量

存入每個穩定幣協議的 STETH 數量

Lybra 在存入穩定幣協議的 stETH 市場份額中佔據主導地位