注:本文來自@cheng_shutong 推特,火星財經整理如下:

第一性原理,找到關鍵因素,反推即可。趨勢形成的關鍵,①發展基礎:比特幣本身大量的資金沉澱,②成長空間:敘事天花板和價格有足夠的差值,關鍵的兩條腿:③散戶能夠低成本的拿到籌碼和④容納大量的玩家形成造富效應。

第①點自不用說,資金基礎。比特幣生態資金主要承接於比特幣和以太坊項目的資金溢出,再向上套娃就是宏觀流動性改善+現貨ETF通過+減半+坎昆預期等,資金在牛熊中會在價值主導賽道和敘事主導賽道切換。

第②點增值空間,敘事終局和市值的價值差。金融市場看預期,差值意味著空間,差值抹平也代表紅利將近;假設以太坊生態的現在就是比特幣生態的未來(預期上限),保守是3千億美元(僅NFT+Game+L2s就超千億)的市場;

而比特幣生態核心資產ordi等(圖1 @zad1130)不到20億,頭部NFT和元宇宙市值不到10億,同以太坊生態二者之間是至少2個數量級的差值;從活躍地址看,二者也是至少兩個數量級的差值;因此,同樣的敘事空間下,二者的基本面和價值相對來說都是至少2個數量級的差距。因此,比特幣生態紅利消失,其核心資產市值和活躍人數至少需要再增長一個數量級。

第③④點市場大部分玩家,能拿到籌碼,且低成本。比特幣生態能夠起飛的關鍵是公平發射,但就和區塊鏈長久的命題類似,去中心化和信任一個是手段途徑一個是目的方向,公平發射是手段,散戶低成本拿到籌碼是目的,而中間的核心機制是手續費作為入場門檻和防作弊的天然屏障。

極端思維來看,手續費過低勢必導致籌碼集中和不公平,打破初心,這也是不看好其他公鏈銘文長期可持續的原因;手續費過高勢必造成參與人數大幅下滑和高籌碼成本,喪失公平發射的目的;因此,手續費處於中間態且偏上是一個合適的位置,而區間的上限在哪裡?

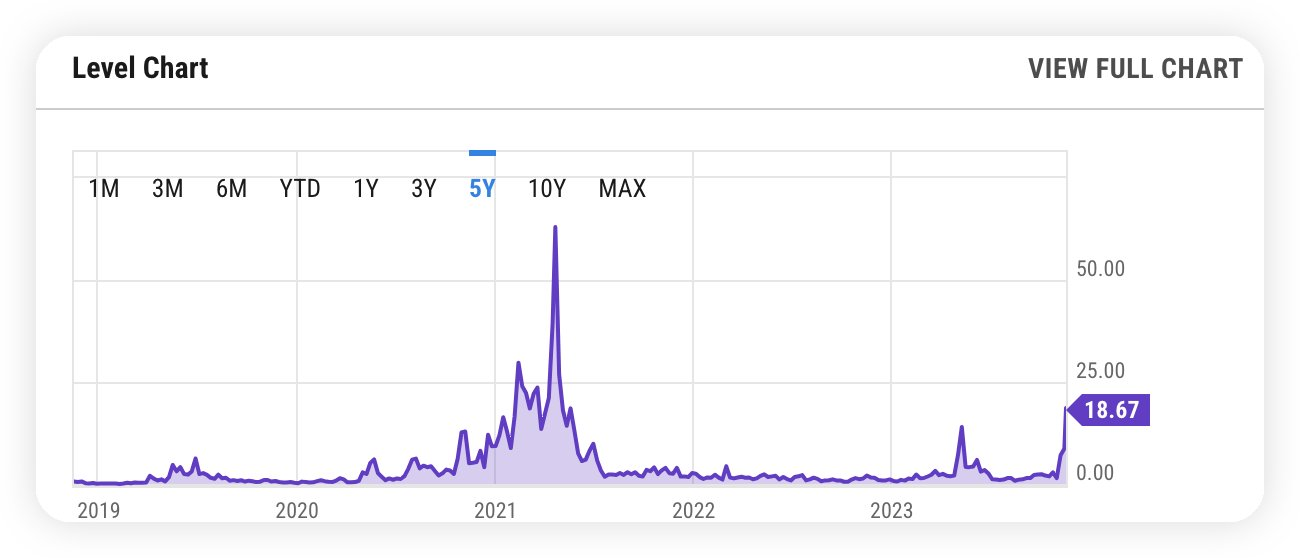

當前mint成本最高的當屬sats,但仍不超過3kw;近期轉賬一次峰值超過$20(圖2),其實還不算貴,發行超過1w張的熱門項目普遍成本在500w附近,而gas如果再上升一個數量級,每次mint成本到達$200,而又要保證參與人數,那麼熱門項目的mint成本會超過5000w-1億,那麼超過這個發行成本的閾值,會處發行成本處在基本面價值和敘事終局價值偏右的位置,參與者也不會得到很高的一級回報,普遍造富故事的缺失會讓這個鏈條的正反饋戛然而止。

另外也可以從一級市場融資觀察,一個形象的例子,EOS18年ICO融資30億,這並不代表ICO這種發行機制走向世界,而是ICO紅利殆盡;對照以太坊,如果出現10-30億美元估值的融資,這是機構FOMO的標誌,也代表著大部分散戶拿不到低成本的籌碼;那麼其從二級市場能夠拿到的價格就不會有太多的增值空間,就如當前的以太坊生態,市場預期、基本面、上市價格沒有太多的差值。

即③④的傳導鏈條

手續費過低→不能公平發射×

手續費過高→散戶高成本籌碼→參與人數集中→散戶賺不到大錢、造富故事缺失→紅利殆盡×

因此,比特幣生態還有很長的路要走,至少需要下面一個條件成立,核心資產價值、活躍地址、手續費增長一個數量級,才是考慮功成身退時。

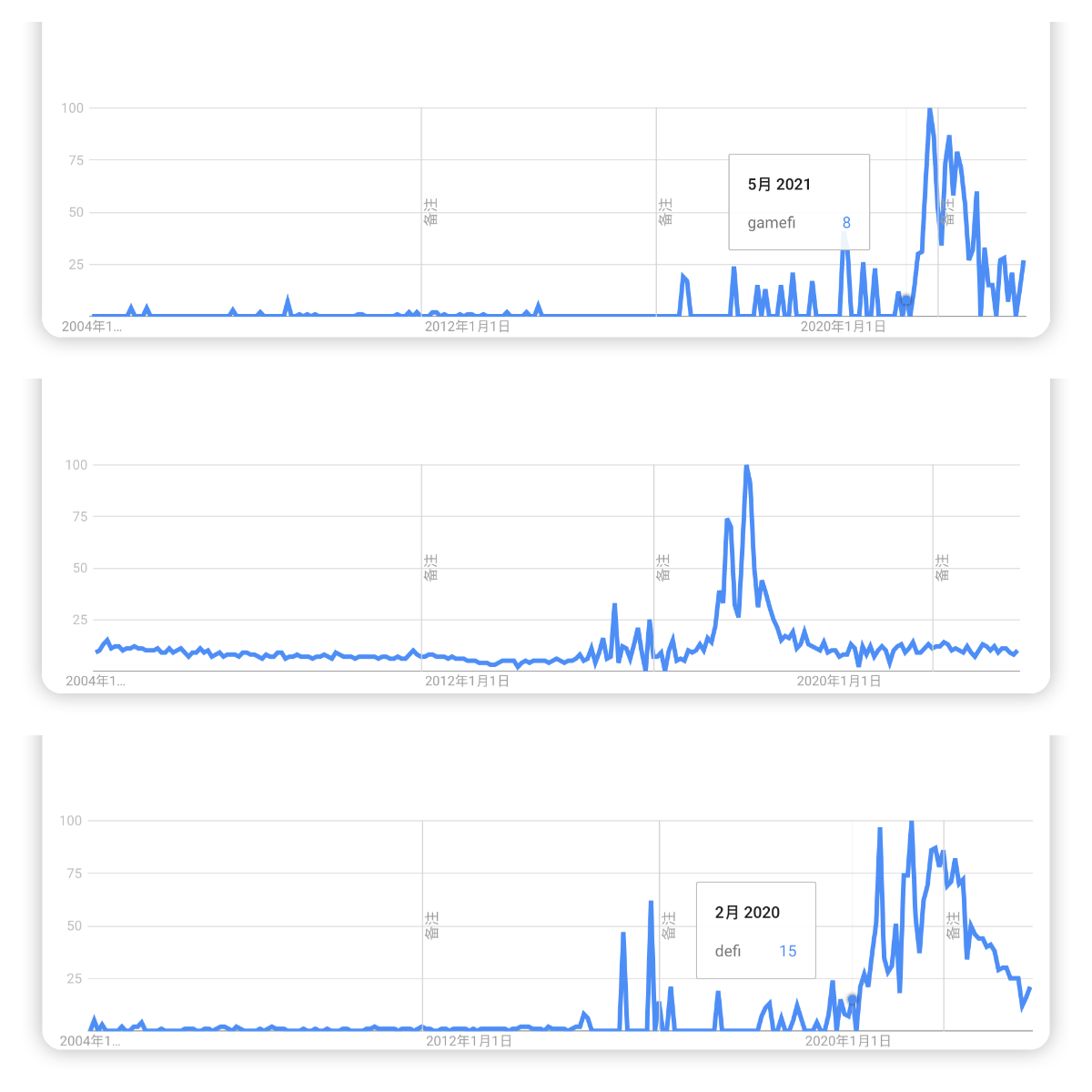

趨勢的力量是不容低估的,大的敘事都會很持久(圖3),ICO 2017.2開始持續1年+,DeFi 2020.3開始持續1年+,gamefi 2021.5開始持續1年+;如果比特幣生態當前處在什麼位置,看過aave走勢圖心中就有答案了,足夠的漲幅前,不會有(年/季)級別的回撤,只會存在(周/月)級別的回撤。