作者:First.VIP 來源:medium

Merit Circle(MC)是一個搭建在以太坊和BSC上的去中心化DAO鏈遊公會,與傳統鏈遊戲公會不同,Merit Circle通過投資鏈遊一級市場、合作開發遊戲、搭建鏈遊市場分發渠道平臺、建設基礎設施等方式逐步擴展至鏈遊產業上中游。綜上,該項目值得關注。

投資概要

Merit Circle(MC)是一個搭建在以太坊和BSC上的去中心化DAO鏈遊戲公會,起初Merit Circle是一個類似YGG的獎學金公會,同樣有獎學金業務、SubDao模式等,但考慮到獎學金業務的可持續性和侷限性,以及這些業務幾乎都被YGG壓制,於2022年3月開始轉變DAO的結構和定位,希望能打造成一個遊戲DAO。Merit Circle將DAO分為多個板塊(垂直領域),目前其主要板塊分為投資、工作室(構建和孵化新項目)、遊戲(鏈遊市場分發渠道平臺)和基礎設施(基於Avalanche搭建的Beam遊戲鏈,今年8月18日主網上線),此外還處在研發階段的遊戲NFT平臺Sphere曾經為四大板塊之一,因為市場因素推遲發佈,取而代之的是基礎設施板塊。

Merit Circle的前身為Axie 420,是一個Axie infinity“獎學金”組織,於2021年7月創辦,起初的目的是為了使低工資國家的玩家能夠玩上Axie infinity。Axie 420在2021年8月獲得Flow Ventures孵化投資的20萬美元,以及其它渠道籌集了125萬美元,並於2021年9月改名為Merit Circle,將項目定位從只專注於Axie infinity擴展至更多的熱門遊戲和元宇宙。

Merit Circle的優點在於:

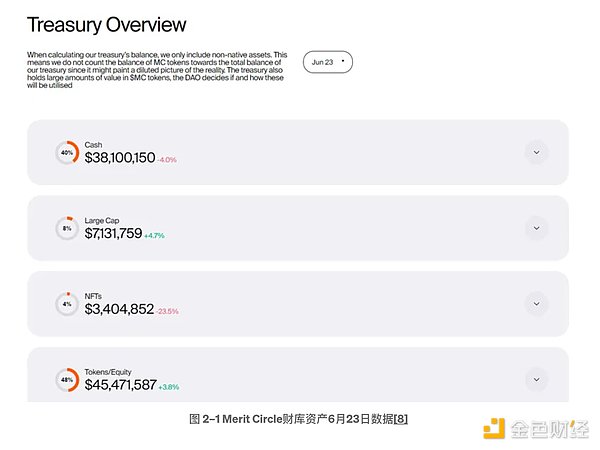

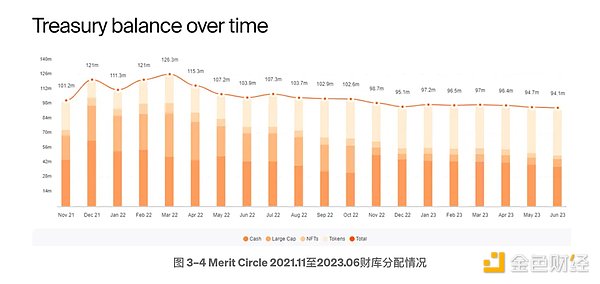

1) 財庫資金充裕且信息披露透明,資金分配較為合理(根據官方財庫數據顯示,截止今年6月23日:現金佔40%;高流動性藍籌代幣佔8%;NFT資產佔4%;鏈遊賽道相關代幣/股權佔48%,其中一級市場股權佔比居多,投資對象多為結合區塊鏈技術的傳統遊戲工作室,遊戲風格整體更偏向於遊戲可玩性),財庫資金約為9410萬美元,其中$MC不納入財庫計算,財庫資金相比2021年年底減少約7%。在熊市中,Merit Circle通過合理的財庫分配,確保充足的現金流,在資金方面理論上具備應對熊市的能力。

2) 與傳統鏈遊公會相比,Merit Circle的發展路線有了較大的不同,Merit Circle捨棄了獎學金模式,通過投資鏈遊一級市場、合作開發遊戲、搭建遊戲市場分發渠道平臺、建設基礎設施等方式逐步擴展至鏈遊產業上中游。

Merit Circle的風險在於:

1) 從投資情況來看,Merit Circle投資的對象大多為鏈遊一級市場,佔比約為鏈遊賽道相關代幣/股權投資的80%。Merit Circle的收入手段較為單一,主要依靠投資板塊, Merit Circle投資的gamefi大多數都是一些小遊戲,投資部分的市值存在較大水分,這類鏈遊在熊市的存活率較低,風險和不確定性較大。Merit Circle短中期收入情況礙於市場情況難以改善,後續取決於鏈遊賽道發展和所投資的遊戲能否有良好的回報,以及建設的Beam遊戲鏈和即將發佈的遊戲NFT市場Sphere能否有良好的發展。

2) $MC市值與管理的財庫資產市值有較強關聯性,天花板預期暫時看來比較有限。

3) 由於缺乏有吸引力的打金業務和社區活動,Merit Circle的社區基礎較為薄弱。

說明:頭等倉最終評定的【關注】/【不關注】,是按照頭等倉項目評估框架對項目當前基本面進行綜合分析的結果,而非對項目代幣未來價格漲跌的預測。影響代幣價格的因素眾多,項目基本面並非唯一因素,因此,不可因為研報判定為【不關注】,就認為項目價格一定會跌。此外,區塊鏈項目的發展是動態的,被我們判定為【不關注】的項目,若其基本面發生重大的積極變化,我們將有可能會調整為【關注】,同樣地,被我們判定為【關注】的項目,若發生重大惡性改變,我們將會警示所有會員,並有可能會調整為【不關注】。

1. 基本概況

1.1 項目簡介

Merit Circle(MC)是一個搭建在以太坊和BSC上的去中心化DAO鏈遊公會,其主要板塊分為投資、工作室(構建和孵化新項目)、遊戲和基礎設施(基於Avalanche搭建的Beam遊戲鏈,今年8月18日主網上線),此外Merit Circle還推出了自己的NFT合集Edenhorde,以及處在研發階段的遊戲NFT平臺Sphere。

1.2 基本信息

2. 項目詳解

2.1 團隊

根據領英數據顯示,Merit Circle團隊共有33名成員,從團隊背景來看,團隊成員普遍擁有區塊鏈工作背景,核心成員曾深度參與Axie Infinity及具有web3投資機構背景。

Marco van den Heuvel — — 聯合創始人,2019年畢業於阿納姆商學院國際商務與語言專業。2017.09至2018.10聯合創辦一家名為Happy Mod的區塊鏈公司,專注於為區塊鏈初創公司提供社區管理和營銷服務;於2021.07創辦Axie 420“獎學金”組織,在2021.09改名為Merit Circle。

Tommy Quite — — 聯合創始人,畢業於北京工業大學當代中國商業和語言專業,荷蘭烏特勒支應用科技大學創業和小型企業運營專業。2014.04至2018.09為比特幣基金會成員,致力於倡導和宣傳比特幣和區塊鏈技術;2017.07至2019.08就職於Web3 身份管理工具提供商Civic,擔任社區管理員;於2020.12聯合創辦一家名為Flow Ventures的web3風投機構;於2021.08聯合創辦Merit Circle。

Mark Borsten — — 聯合創始人推特@meritcirclorr,個人信息未在領英公佈),Flow Ventures 的首席運營官兼聯合創始人,與Tommy Quite一同加入Merit Circle。

Thale Sonnemans — — COO首席運營官,畢業於舊金山州立大學營銷管理專業和荷蘭漢恩應用科技大學工商管理專業。2012.07至2013.07,2016.01至2018.12前後在HALAL(一家電影製作公司和攝影機構)擔任初級製片人和初級銷售代表職位;2019.04至2021.10聯合創辦一家名為Chaser的博彩附屬公司;於2021.08加入Merit Circle。

Brandon Aaskov — — CTO首席技術官,畢業於新英格蘭藝術學院互動媒體設計專業。2006.02至2013.03就職於名為Brightcove的流媒體技術公司,擔任高級解決方案工程師;2015.06至2023.02就職於名為DEPT®的軟件產品代理機構,前後擔任軟件工程師、網絡總監、加密貨幣部門管理和web3副總裁等職位;於2023.02加入Merit Circle。

2.2 資金

2.2.1 融資

Merit Circle共獲得3輪融資(前身Axie 420在2021年8月獲得Flow Ventures孵化投資的20萬美元,以及其它渠道籌集了125萬美元)。

2.2.2 財庫

Merit Circle的財庫分為四部分(不包含持有的$MC),分別為現金、藍籌幣、NFT資產、鏈遊賽道相關代幣/股權,財庫價值約為9410萬美元。此外,根據官方提供的財庫地址統計,Merit Circle在以太坊和BSC上的財庫地址共持有約為4249萬個$MC,根據當前幣價計算約為1283萬美元,約佔當前總流通的9.17%。

2.3 代碼

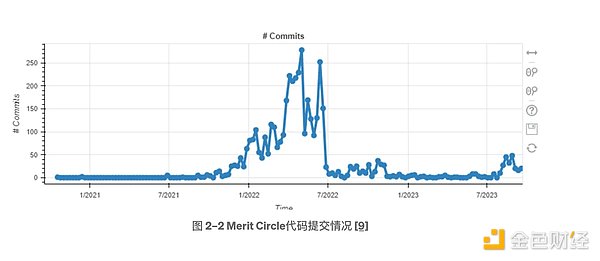

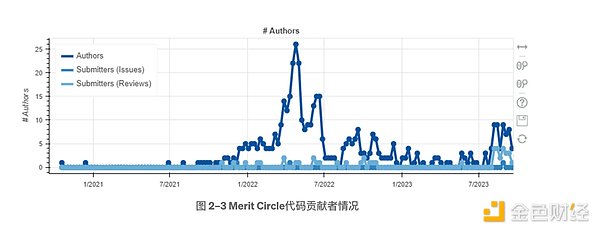

Merit Circle的代碼在GitHub上開源,共提交代碼4578次,代碼貢獻者平均為10人。其中較為頻繁提交代碼的時間段為2022年3月至2022年6月,及2023年7月至2023年9月,這兩段時間分別對應開發遊戲NFT市場Sphere(暫未發佈,2月份消息透露將於今年發佈)以及開發基於Avalanche Subnet搭建的Beam遊戲鏈。

2.4 產品

2.4.1 產品簡介

Merit Circle(MC)是一個搭建在以太坊和BSC上的去中心化DAO鏈遊公會,起初Merit Circle是一個類似YGG的獎學金公會,同樣有獎學金業務、SubDao模式等,考慮到獎學金業務的可持續性和侷限性,於2022年3月開始轉變DAO的結構和定位,希望能打造成一個遊戲DAO,將DAO分為多個板塊(垂直領域)。目前其主要板塊分為投資、工作室(構建和孵化新項目)、遊戲(鏈遊市場分發渠道平臺)和基礎設施(基於Avalanche搭建的Beam遊戲鏈,今年8月18日主網上線),此外還處在研發階段的遊戲NFT平臺Sphere曾經為四大板塊之一,因為市場因素推遲發佈,取而代之的是基礎設施板塊。

2.4.2 Merit Circle 投資

1) 初始投資資金及來源;

Merit Circle的投資資金來源於此前在Copper平臺融資的1億美元USDC,根據MIP-2提案組建投資委員會進行負責投資,具體成員為:Flow Ventures LP、Sergei Chan、CitizenX 和 Maven11。

2) 投資詳情;

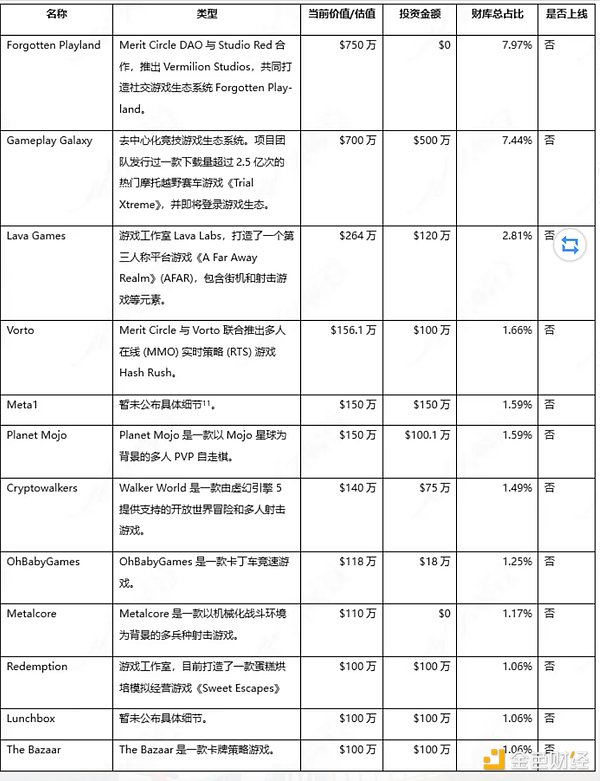

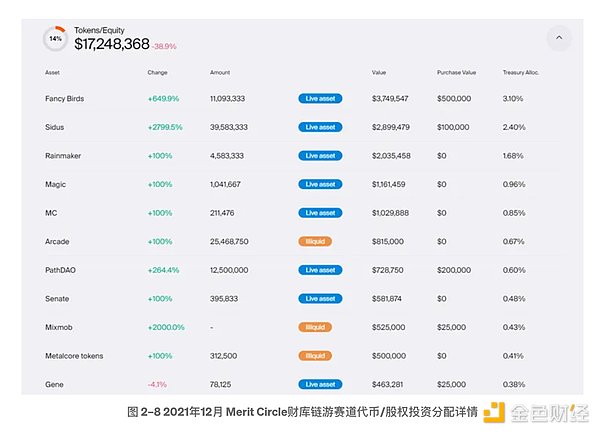

Merit Circle的投資板塊詳情體現在財庫分配上。根據財庫截至6月23日數據顯示:現金分配主要為USDC;藍籌幣主要為WBTC、Uni V2質押和WETH;NFT資產主要為Bigtime Land(100萬美元)、Axies NFT和Cyball NFT;鏈遊賽道相關代幣/股權共投資79個項目(非流通61個,流通18個),其中主要為鏈遊一級市場,佔比約為鏈遊賽道相關代幣/股權投資的80%,這些遊戲的風格更偏向於可玩性。

根據官方提供的數據,NFT資產的購買所花的錢為4,834,000美元,目前估值為3,404,852美元,虧損1,429,148美元(-29.6%);鏈遊賽道相關代幣/股權投資所花的錢為28,045,486美元,目前估值為45,471,587美元,盈利17,426,101美元(+62.1%)。以上數據並非精準,NFT資產礙於流動性,實際估值會更低。鏈遊賽道相關代幣/股權的估值計算是根據市場估值得出,且大多數資產沒有流通,存在一定的誤差性。

由於投資板塊為Merit Circle的主要收入來源,且$MC市值與管理的財庫資產市值有較強關聯性,因此需要著重分析其所投資項目的健康度,以下列舉財庫佔比1%以上的項目當前情況:

① Forgotten Playland,當前估值$750萬,佔總財庫的7.97%

Merit Circle於今年4月25日宣佈攜手Studio Red合作推出Vermilion Studios工作室,打造社交遊戲生態系統Forgotten Playland,目前透露兩個小遊戲,其中一個遊戲名為《Bomb Pitchers》,遊戲內容大致為玩家互相投擲炸彈,試圖炸燬對手,同時避免自己被炸燬。能量道具分散在整個遊戲中,讓玩家可以通過更大的爆炸和其他增強功能使炸彈更加致命;另一個遊戲名為《Toy Limb Golf》,是一款高爾夫遊戲,玩家必須跑到設備倉庫並找到古怪的物品,例如玩具肢體、棒球棒,甚至科幻小說中的傳送槍,以用作他們的“高爾夫球杆”。官方表示未來將推出20款小遊戲。根據透露的信息來看,Forgotten Playland的遊戲經濟主要是出售可定製的皮膚NFT,如化妝品、皮膚等。從Forgotten Playland官方推特來看,自Merit Circle於4月25日宣佈後無任何推特發佈及相關進展透露,所以作者認為該遊戲當前估值$750萬存在較大水分,健康度較差,且開發的遊戲多為小遊戲,經濟模型較為一般,未來發展起來的可能性目前來看暫時不高。

從Forgotten Playland官方推特來看,自Merit Circle於4月25日宣佈後無任何推特發佈及相關進展透露,所以作者認為該遊戲當前估值$750萬存在較大水分,健康度較差,且開發的遊戲多為小遊戲,經濟模型較為一般,未來發展起來的可能性目前來看暫時不高。

② Gameplay Galaxy,當前估值$700萬,佔總財庫的7.44%

Gameplay Galaxy是一個由Web3驅動的去中心化競技遊戲生態系統,由web2遊戲系列《Trial Xtreme》的創作者開發,該系列遊戲的各種自行車賽車遊戲下載量超過 2.5 億次,在Google Play和App Store上的評分分別為4星和4.2星(總分5星)。Gameplay Galaxy於2022年9月7日融資$1280萬,由Blockchain Capital領投,Merit Circle(投資$500萬)、Mysten Labs、Solana Ventures、Com2uS、Yield Guild Games和Hustle Fund跟投。

根據領英數據顯示,Gameplay Galaxy背後團隊目前共有41名員工,聯合創始人Doron Kagan、Maya Gurevich和Dmitry Burlakov都有超過15年的遊戲創業和工作經驗。

Gameplay Galaxy將旗下的《Trial Xtreme》這款web2遊戲遷移至web3,目前處於beta測試版本,可以通過郵箱申請測試資格。Gameplay Galaxy目前暫未發幣,項目白皮書暫未詳細介紹。根據項目路線圖來看,後續將公佈NFT的稀有性和實用機制、開放早期訪問版本、安全審查、不同地區的本地化、遊戲正式發佈、啟動NFT所有者社區等常規遊戲更新。

Gameplay Galaxy的官方推特(@TrialXtreme)有17,577 Followers,目前仍有活躍發推更新信息。而Gameplay Galaxy 的官方Medium自5月30日發佈消息後,至今為止還沒有發佈任何新內容。

就遊戲項目背景而言,Gameplay Galaxy的遊戲《Trial Xtreme》有一定的知名度和影響力,該遊戲從2009年發行至今,已經有十多年的歷史,是早期較為知名的摩托車競技遊戲之一,屬於遊戲類型中的小眾方向,有穩定的玩家群,但距離主流熱門遊戲還有一定差距;就團隊背景而言,Gameplay Galaxy的聯合創始人都有超過15年的遊戲創業和工作經驗;就資金而言,$1280萬還是足夠支撐這款小遊戲,因為該遊戲已經在web2中成熟運行多年。根據以上信息來看,作者認為該項目的健康度還算不錯,雖然其成為熱門爆款的概率不大,但有相對較為紮實的基礎盤。

③ Lava Games,當前估值$264萬,佔總財庫的2.81%

Lava Games是一個遊戲工作室,打造了一個第三人稱平臺遊戲《A Far Away Realm》(AFAR),包含街機和射擊遊戲等元素。Merit Circle於2022年3月21日宣佈與《A Far Away Realm》(AFAR) 合作,並向其投資$120萬。

該遊戲於今年6月30日開始在Google Play上進行預註冊軟啟動,但目前仍未上線。其項目NFT合集AFAR — RAFA Genesis在OpenSea上僅有90 ETH成交量,當前地板價為0.0099 ETH,基本處於無人問津的狀態。此外,遊戲的官方推特(@playafar)有46,451 Followers,但發推活躍度較低。根據以上信息來看,作者認為該項目的健康度較差,當前估值$264萬存在較大水分。

④ Vorto,當前估值$156.1萬,佔總財庫的1.66%

Merit Circle在2022年8月25日宣佈與 Vorto 聯合推出多人在線 (MMO) 實時策略 (RTS) 遊戲《Hash Rush》,並向其投資$100萬。目前該遊戲處於開發階段,官網稱後續將在Beam鏈上發佈。根據官方透露的遊戲動畫和畫面來看,製作較為一般。值得注意的是該項目自2017年7月便開始,進展斷斷續續,且經常改變方向。此外,官網推特(@PlayHashRush)僅9,117 Followers。根據以上信息來看,作者認為該項目的健康度較差,當前估值$264萬存在較大水分。

⑤ 其它

其它項目總體看下來,發現Merit Circle投資的gamefi大多數都是一些小遊戲,這類鏈遊在熊市的存活率較低。目前財庫近一半的資產用於投資gamefi項目,如果不能剛好投中一個爆款,對於項目整體而言,是一個潛在的風險。

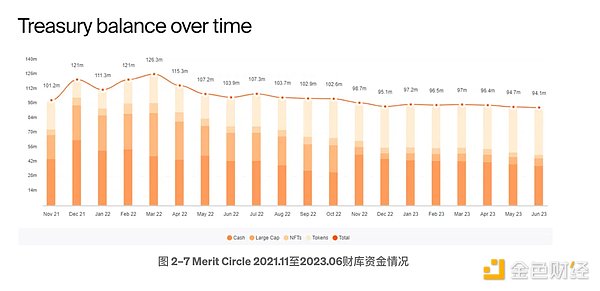

如圖2–7,Merit Circle在2021.11至2023.06市場下跌週期情況下,財庫整體縮水情況並不明顯,相較於2021年11月減少約7%,根據分析主要原因有以下幾點:

① 現金分配一直保持在4000萬美元上下,佔財庫40%-50%;

② 波動較大,流動性較差的NFT資產一直保持在較低水平,5%左右;

③ 根據提案MIP-6早期階段風險規避授權,提出一系列止盈止損要求;

④ 鏈遊賽道代幣/股權這部分風險資產在2021年底和2022年初所投資的對象多為二級市場(如圖2–8),在下跌週期的前期有意降低這部分資產的持倉,並轉向投資鏈遊賽道一級市場,且投資佔比逐月提高。此外,值得注意的是這部分投資資產所投的項目質量較為一般,大多為小遊戲且幾乎都未上線,其估值有較大的水分。

以上可以看出Merit Circle在投資風格上更偏向於保守,風險意識較強,但其投資項目的估值有較大的水分。

3) 投資收益分配。

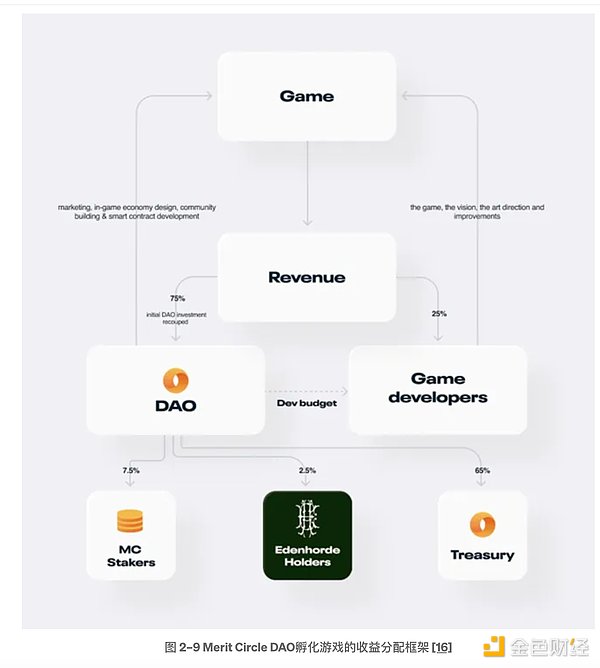

根據MIP-7可持續的未來願景提案制定了投資收益分配的框架如圖2–7,具體為:

① 20%的收益以USDC形式回流財庫;

② 收益的5%將以加密資產(主要是 ETH 和 WBTC)的形式回流財庫;

③ 收益的60%用於回購$MC,限價買盤掛單(低於市場價的10%-35%),回購的$MC將逐漸成為MC質押分紅的主要來源(由於MIP-26提案取消了V2和V3質押,剩餘未分配完的約950萬$MC將被銷燬,這部分資金將來可能用於Beam鏈獎勵),此外它可以出售給長期鎖定或銷燬的戰略投資者,並受 DAO 治理;

④ 收益的15%用於銷燬$MC。

2.4.3 Merit Circle工作室

Merit Circle工作室的主要職能為DAO 生態系統中的其它板塊帶來價值,是 Merit Circle DAO 內創意項目的發源地,與現有項目和來自非web3公司的項目協作。目前Merit Circle工作室提供三種服務及產品:

1) Merit Circle補助金;

補助金分為研究補助金和開發補助金。

u 研究補助金,每位申請者最高為10,000美元,該補助金的目的是為了支持研究項目,併為社區投票決定的更大提案奠定基礎。該補助金適用於超出此補助金限額的提案。

u 開發補助金,每位申請者最高為25,000美元,該補助金的目的是為開發者在項目開發過程中所產生的費用提供補償。

申請者可以在Wonderverse進行申請,由DAO社區成員組成的委員會進行審核投票。

2) Merit Circle NFT合集Edenhorde;

Edenhorde NFT合集是 Merit Circle DAO的第一個創意項目(總量為8800個,目前在OpenSea上地板價為0.059 ETH,總成交量為10,103 ETH,當前地板價相比2022年3月的高點平均出售價0.9 ETH縮水近93.4%,自上線OpenSea以來呈現量價齊跌的趨勢,期間無明顯的反彈。此外,近兩個月成交情況慘淡,平均三四天才有零星幾筆成交)。Edenhorde NFT合集是由艾美獎獲獎插畫家 Andy Ristaino負責最初的 NFT 藝術作品,NFT背後的IP故事由《Edenhorde》的作者兼歷史學家 Celia Blythe撰寫,目前共發佈八集。

Merit Circle 欲將Edenhorde打造成一個IP,從而進入多媒體領域,例如商品、動畫和遊戲等。Edenhorde可以和Merit Circle DAO的創意孵化項目及合作項目進行互動(例如Canverse這款棋類遊戲,可以在遊戲中使用 Edenhorde 角色作為遊戲棋子),此外Edenhorde的持有者們還能從孵化開發的項目中獲得收入的2.5%(如圖2–9,該分配詳情為大致框架,後續可能會修改,具體細則可以查看提案MIP-10)。今年8月21日發佈了一款名為Edenhorde Eclipse的卡牌遊戲,處於Alpha測試階段,後續將發佈在Beam遊戲鏈上。此外,根據官方消息透露,還有一款名為Project Amginea正在開發中,後續還將會推出Edenhorde NFT質押。

3) Merit Circle Tactile。

根據提案MIP-22,Merit Circle Tactile 是一套專為社區提供的 650個商品盒,裡面包含七件可穿戴物品(T 恤、連帽衫、圍巾和帽子),持有Merit Circle Tactile NFT可以獲得這些商品盒,NFT通過兩個階段進行分發,分發對象為提案創建者、貢獻者、Edenhorde NFT 持有者抽獎等。

2.4.4 Merit Circle 遊戲

起初Merit Circle同樣有打金業務,即獎學金模式,但考慮到獎學金業務的可持續性和侷限性,Merit Circle決定轉型為現在的遊戲板塊。目前的遊戲板塊主要的功能有:為合作的遊戲進行宣發獲取遊戲用戶;給玩家提供各大熱門鏈遊的學習教程;給Merit Circle遊戲社區用戶提供搶先體驗遊戲,玩家通過完成任務獲得獎勵(NFT、抽獎等)。

遊戲界面介紹了市面上的熱門遊戲、可以搶先體驗的遊戲、Merit Circle合作的遊戲、即將舉辦的比賽、可以免費玩的遊戲和遊戲錦標賽。

學院給玩家提供web3入門學習教程,以及各大熱門鏈遊的學習教程。

玩家註冊賬號、每日登錄可以獲得經驗值,獎勵主要為抽獎和對應遊戲相關NFT等,隨著等級升級可以獲得更多的任務及獎勵。例如Level1目前可以獲得獎勵的遊戲為CropBytes,在截止日期內完成這些任務可以獲得遊戲NFT道具的抽獎機會。

2.4.5 Merit Circle 基礎設施

Merit Circle的基礎設施圍繞遊戲建立,目前已經發布的基礎設施產品是基於Avalanche搭建的Beam遊戲鏈,於今年8月18日主網上線。根據提案MIP-27從財庫撥款7500萬個$MC(根據當前幣價計算價值約2250萬美元)用於注入流動性、向遊戲/遊戲開發商提供資助(用於支付 Gas 費)以及驗證和保護 Beam 網絡。此外還從財庫撥款270萬USDC用於開發 Beam 及生態系統產品(其中 20 萬美元用於 Beam 上 AMM 流動性)。

Beam遊戲鏈採用POS共識機制,可以通過質押$AVAX或$MC成為驗證節點,使用$MC作為Gas費,使用LayerZero作為官方跨鏈橋,使用Openfort 提供賬戶抽象錢包和集成服務。

值得注意的是,根據MIP-28提案,今年年底可能以1:100的比例將$MC遷移為$BEAM(在遷移前$MC仍然是項目的平臺代幣),但Merit Circle 名稱仍將繼續作為與 Beam 網絡和 $BEAM相關的總體品牌,在遷移後$MC與Merit Circle初始階段的過時信息相關聯,後續$BEAM將作為Beam鏈的Gas消耗及節點質押代幣。在遷移完成後需要關注經濟模型是否會有較大改動。

據官方透露將在鏈上發佈的生態遊戲有:Gameplay Galaxy打造的一款下載量超過2.5億次的熱門摩托越野賽車遊戲《Trial Xtreme》;社交推理遊戲《Castle of Blackwater》;《Megaweapon》一款多人混戰射擊遊戲 ;《Walker World》一款由虛幻引擎 5 提供支持的開放世界冒險和多人射擊遊戲; Merit Circle DAO 與 Vorto 聯合推出多人在線 (MMO) 實時策略 (RTS) 遊戲 《Hash Rush》;《Edenhorde Eclipse》Merit Circle孵化的卡牌遊戲,可以使用 Edenhorde NFT 進行遊戲;此外,遊戲NFT交易市場Sphere也會在後續推出。

總結:

從發展路線來看,Merit Circle已經轉型為遊戲DAO,與傳統的去中心化鏈遊公會有較大不同,主要的產品業務不再依靠獎學金模式,而是通過投資鏈遊一級市場、合作開發遊戲、搭建鏈遊市場分發渠道平臺、建設基礎設施等方式逐步擴展至鏈遊產業上中游。

從Merit Circle的四大業務板塊來看,投資板塊是目前最主要收入來源,是業務的核心,需要重點關注。Merit Circle的投資風格上更偏向於保守,風險意識較強,目前主要投資的是鏈遊賽道一級市場,所投的遊戲大多為小遊戲,其當前估值存在較大水分,這類項目在熊市中存活概率不高,但財庫中現金和高流動性的藍籌幣仍有4500萬美元,佔財庫的48%,資金較為充裕;工作室板塊能為DAO 生態系統中的其它板塊帶來價值,是 Merit Circle DAO 內創意項目的發源地,就目前而言工作室板塊的發展還處於起步發展階段,目前沒有明顯的盈利效益,開發孵化的創新項目質量較為一般;遊戲板塊目前來看其功能類似鏈遊市場的分發渠道,為遊戲開發商宣傳遊戲獲取用戶,為Merit Circle遊戲社區玩家提供各大熱門鏈遊的學習教程、提供搶先體驗遊戲和獲得獎勵(NFT、抽獎等)的機會,但就目前而言遊戲板塊沒有賺錢效益,對用戶的吸引力較弱;基礎設施板塊增加了$MC的應用場景,有提高預期和項目天花板的可能,所投資的項目中有不少項目宣稱將發佈在Beam鏈,後續需要觀察鏈上游戲生態的落地情況。

3. 發展

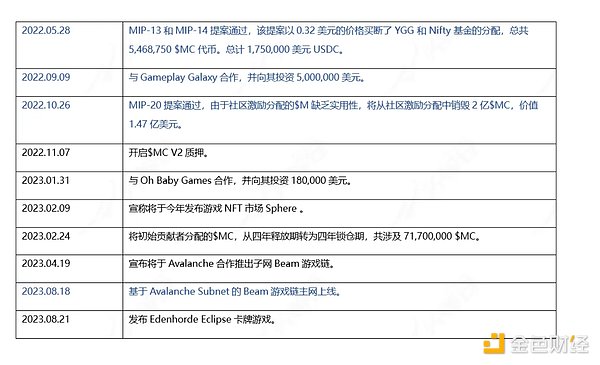

3.1 歷史

3.2 現狀

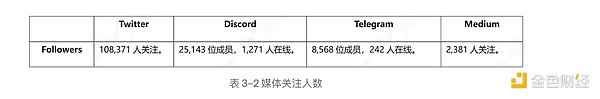

3.2.1 媒體關注人數

3.2.2 運營數據

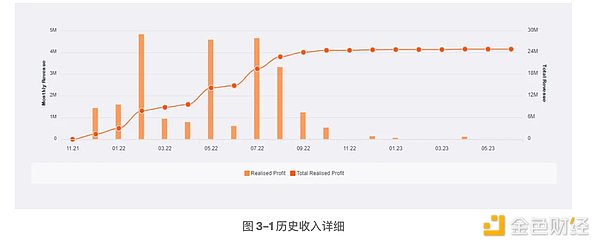

Merit Circle截至2023年06月23日,累計收入2409萬美元,其中主要營收來自於2022年,今年上半年收入僅18萬美元。

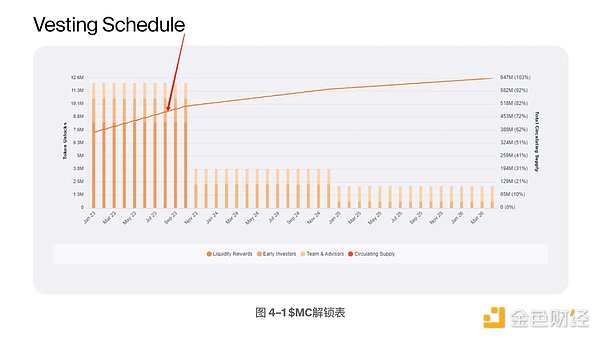

Merit Circle截至2023年06月23日,共回購5,485,270 $MC,累計花費$9,443,937,約佔同期收入的39.2%,主要回購的時間段同樣為2022年。

Merit Circle截至2023年09月23日,共銷燬368,707,273 $MC,累計價值$316,430,488,從總量10億降低至631,292,726,其中主要的銷燬來源於:根據MIP7提案,每月從社區激勵分配中銷燬75% 的未使用代幣,以及投資收益的 15% 將用於銷燬 $MC;根據MIP-20提案,於2022年10月26日從社區激勵分配中(2.94億$MC)銷燬2億$MC,價值1.47億美元;

Merit Circle在2021.11至2023.06市場下跌週期情況下,財庫整體縮水情況並不明顯,相較於2021年11月減少約7%。

根據MIP-19提案,從2022年11月8日到2023年11月,30,000,000 MC 用於V2質押獎勵。在年度結束之前,將進行新的質押政策投票,以確定來年的獎勵。單幣池獲得流動性挖礦獎勵分配的20%,MC/ETH池獲得流動性挖礦獎勵分配的80%,質押獲得的$MC收益具有自定義鎖定期,根據鎖定的時常分配不同的獎勵權重,具體示例為:無鎖定期權重為1;12個月鎖定期權重為1.65;24個月鎖定期權重為2.5;48個月鎖定期權重為6。此外,投資收益回購的$MC同樣用於質押獎勵。

但根據今年6月30日的MIP-26提案,Merit Circle將提前四個月取消剩餘的V2質押計劃,所有質押者的倉位將被解鎖,質押累積的$MC獎勵可以領取,剩餘未分配完的約950萬$MC將被銷燬。項目方表示雖然取消了當前的質押計劃並停止進一步獎勵,但並不排除未來實施新的質押計劃或探索替代方案的可能性。

3.3 未來

官方目前沒有公佈最新路線圖。

4. 經濟模型

4.1.1 代幣分配

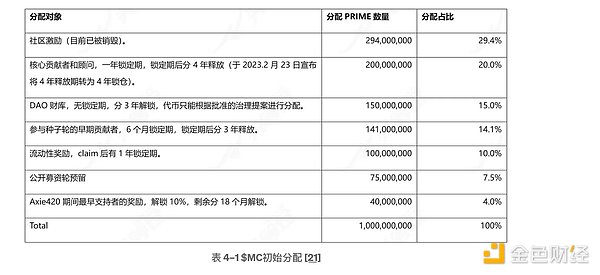

$MC的初始總量為10億,具體分配如下表4–1,此後隨著社區投票銷燬以及收入的部分用於銷燬,銷燬近1/3,截至寫稿時間9月18日總量為631,292,726。

值得注意的是,根據MIP-28提案,今年年底可能以1:100的比例將$MC遷移為$BEAM(在遷移前$MC仍然是項目的平臺代幣),但Merit Circle 名稱仍將繼續作為與 Beam 網絡和 $BEAM相關的總體品牌,在遷移後$MC與Merit Circle初始階段的過時信息相關聯,後續$BEAM將作為Beam鏈的Gas消耗及節點質押代幣。在遷移完成後需要關注經濟模型是否會有較大改動。

4.1.2 持幣地址分析

根據以太坊瀏覽器及Nansen數據顯示,截止2023.09.22,$MC持幣地址總量為11,995個,$MC持幣地址前100共持有91.99%,前10地址持有75.63%,前10地址主要為合約地址、多籤地址合約、團隊顧問解鎖合約、幣安熱錢包和質押池合約等,無個人錢包地址,整體持倉較為分散。

從持幣地址變化情況來看,在2022年10月29日後持幣地址數量有較為明顯的上升。

4.1.3 治理

Merit Circle的各大重要決定基本都是由治理提案決定,截至目前共有27個提案,以下列舉幾個重要的提案:MIP-1通過在Copper平臺 通過 Balancer Labs Liquidity Bootstrapping Pool公開發售、MIP-6早期階段風險規避授權提出一系列止盈止損要求、MIP-7制定投資分配及銷燬措施、MIP-13和14以175萬美元買斷YGG 和 Nifty 基金的分配、MIP-17 DAO架構重組、MIP-20銷燬社區激勵分配中的2億$MC、MIP-27 Beam開發撥款等。

Merit Circle的治理提案條款清晰透明,還專門製作了一個治理論壇以供討論,但主要提案目前來看都是由項目團隊提出。

4.1.4 代幣需求

1) 作為Beam遊戲的Gas,及驗證節點質押;

2) 質押$MC可以從預分配獎勵及投資板塊獲得的部分收入中獲得收益;

3) 治理投票。

5. 競爭

Merit Circle所處賽道為鏈遊公會賽道,但與傳統的鏈遊公會在發展路線有了較為明顯的不同,Merit Circle捨棄了獎學金模式,通過投資鏈遊一級市場、合作開發遊戲、搭建鏈遊市場分發渠道平臺、建設基礎設施等方式逐步擴展至鏈遊產業上中游。

5.1賽道概述

在傳統遊戲領域裡,遊戲公會的形成是為了讓玩家可以聚集、合作,攻克副本或者對大Boss進行合力擊殺,如在《魔獸世界》中,頂級公會往往會去爭取各副本的首次通關或者怪物的首殺;除了這種合作性較強的公會以外,傳統遊戲的公會還會專注於玩家之間的社交或是遊戲內容的分享等,成為遊戲社區所在地。

在Web3中,由於Gamefi賽道在2021年的崛起,Axie Infinity的爆火引發了區塊鏈玩家的打金狂潮,可對於大多數低收入國家的遊戲玩家來說,一隻600美金的寵物,動輒需要三隻才可以開啟戰鬥的配置成本是許多玩家無法負擔的,在這種環境下,鏈遊公會的出現,極大程度上降低了玩家進入P2E遊戲中的門檻,其中以Yield Guild Games首創的獎學金模式帶領了鏈遊公會的興起。

獎學金模式是上一輪Gamefi Summer牛市中鏈遊公會的核心業務之一, 其運行邏輯是遊戲公會提供Gamefi所需的遊戲道具以及招募社區經理,社區經理拉新和培訓打金玩家(學者),合格的玩家通過租賃遊戲公會提供Gamefi所需的遊戲道具進行打金,所獲得的打金收益再與遊戲公會和社區經理按比例分配。

隨著鏈遊公會近兩年的發展,開始逐步呈現以下特點:

1、獎學金機制的侷限性:獎學金機制本質上是幫助Gamefi更多帶來以打金為主的玩家群體,這部分群體在早期可以幫助遊戲吸引熱度,擴張遊戲社區,但是一旦進入中後期,在目前鏈遊賽道普遍代幣模型的設計並不成熟,死亡螺旋困局比比皆是的情況下,龐大的打金用戶和重遊戲資產(NFT遊戲道具)的鏈遊公會對遊戲本身的損害極其嚴重,會加速Gamefi經濟模型的崩塌。

也就意味著獎學金體制的運作在單個Gamefi中是難以長久的,公會需要不斷的去尋找有利可圖的Gamefi才能獲得利潤,而在熊市期間,有利可圖的Gamefi數量並不多,這將導致公會的收入可能會出現明顯的週期性變化;

除此之外,目前鏈遊公會普通的獎學金機制只適用於P2E模式的遊戲,而P2E模式的遊戲無一例外目前都走向了蕭條階段,長期來看,P2E模式的鏈遊是會持續存在還是走向消亡是難以確定的。

而隨著Gamefi賽道發展的逐漸成熟化,越來越多的Gamefi開始擁有了自己的租賃系統,如Starshark、Pegaxy;租賃系統的出現也會對獎學金體制的受眾玩家造成擠壓,一旦更多的玩家選擇使用租賃系統而不是使用像YGG這樣的分成獎學金系統,則該類公會的收入將會大幅下降。

2、公會的區域性質嚴重:目前主流的公會都主要分佈在東南亞地區,如該賽道最大的公會YGG,其主要的社區玩家分佈在菲律賓,而致力於發展Gaas(Guild-As-a-Service)的GuildFi主要社區位於泰國,而越南最大的鏈遊公會是Ancient8。

3、未來發展呈現基金化、功能化:在獎學金模式獲得成功後,公會們開始尋找下一個“Axie Infinity”,因此現在的公會普遍會參與鏈遊項目的早期NFT預售,致力於在早期通過合作的方式來獲得一定數量的NFT,為後期遊戲上線時做準備;

除了NFT之外,公會甚至還會擔任許多鏈遊項目的早期風險投資者,將自己的角色從NFT租賃中介與玩家社區轉變成鏈遊賽道的風險投資基金;除了基金化的方向以外,也有公會在嘗試探索其他的發展方向,如發展基礎設施、孵化開發遊戲、為合作的項目提供數據服務、社區服務、引流服務、為公會的獎學金體系、收入體系提供系統化管理服務,即朝著功能端的方向發展。

4、高度依賴於鏈遊賽道的發展:鏈遊公會的收入無論是依靠獎學金機制的抽成還是依靠投資Gamefi的回報率,兩者都是建立在鏈遊賽道的發展上的,鏈遊賽道目前還在早期,未來存在著較大的增長空間,作為遊戲公會來說,能否跟著該賽道一起成長,保證其投資組合價值能持續盈利,是至關重要的。

5.2競品對比

1)Yield Guild Games(YGG)

YGG是一個搭建在ETH和Polygon上的去中心化鏈遊公會,其開創了獎學金模式帶動了鏈遊公會賽道的興起,但由於當下鏈遊賽道的冷清,獎學金模式的侷限性逐漸展露,YGG在發展的路線上開始往投資優質遊戲而非單純的P2E遊戲發展。起初Merit Circle是一個類似YGG的獎學金公會,同樣有獎學金業務、SubDao模式等,但考慮到獎學金業務的可持續性和侷限性,以及這些業務幾乎都被YGG壓制,於是在2022年3月開始轉變DAO的結構和定位,希望能將Merit Circle打造成一個遊戲DAO。

2)GuildFi(GF)

GF是搭建在以太坊上的鏈遊公會和公會服務平臺,目前該項目正嘗試著往基金化和功能化的方向發展,為遊戲社區提供早期的融資以及上線後的公會相關服務。

5.2.1 競品業務發展

YGG目前的重心在於與熱門遊戲及相關項目合作,投資和孵化賽道相關的遊戲、公會和基礎設施,舉辦web3微競技比賽和活動等方式繼續擴大社區規模,而曾經核心的獎學金業務在22年呈現每個季度縮減的情況,並且在今年Q1和Q2的社區報告都未公佈獎學金業務相關數據。

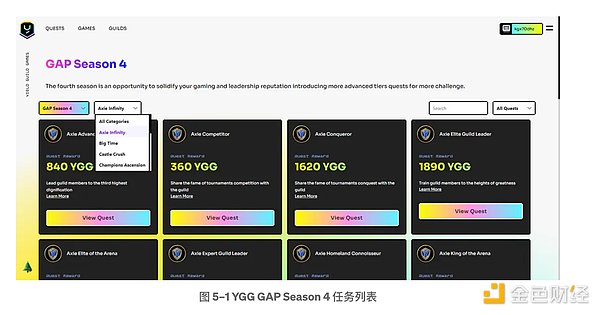

目前YGG社區運營的主要方式是Quest遊戲任務系統,當前主要是通過啟動GAP計劃(Guild Advancement Program)來擴大社區和增強社區凝聚力,促進社區成員與合作遊戲的協作,參與者需要完成YGG在官方發佈的成就任務,如參與合作遊戲的達到相應時長;招募相應人數的玩家加入YGG,主持高質量的流媒體內容等來領取YGG代幣獎勵和相應的NFT。該計劃是YGG目前發展的重點方向之一,目前正在進行是的第四季GAP Season 4。如下圖5–1,GAP Season 4共提供14個任務集,累計提供超過150個任務,但這些任務需要達成的難度較高,對於能完成這些任務的玩家來說收入較低且都為$YGG獎勵,整體吸引力較弱。但相比於Merit Circle的遊戲板塊所提供的NFT獎勵和抽獎,YGG的Quest獎勵顯得會更豐厚一點。

GuildFi目前的社區運營方式主要是通過任務系統和獎勵市場進行,玩家完成提供的任務獲得一定的GXP積分,可以使用積分換取遊戲白名單資格、遊戲NFT、遊戲門票、遊戲內物品和禮品卡等(主要為Axie Infinity),能兌換的品類較少,價值較低。

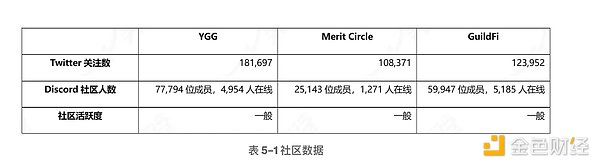

從社區規模和社區運營來看,由於缺乏有吸引力的打金業務和社區活動,Merit Circle和GuildFi的社區基礎都較為薄弱。而YGG具有先發優勢和憑藉曾經的獎學金模式和SubDAO機制積累了一定社區基礎。但就目前而言,三者在吸引新用戶和保留老用戶的能力上都有所缺乏。

5.1.2 財務數據對比

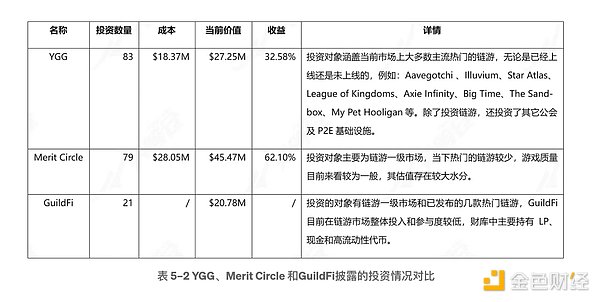

YGG在2023Q2社區更新文檔中對財務信息進行披露,自YGG成立至2023Q2共投資了83個鏈遊賽道相關的項目,其中投資的對象為41種遊戲代幣、35種遊戲的NFT資產、57個遊戲、9個鏈遊公會和17個P2E基礎設施。這些項目投資的成本為1837萬美元,截止2023年6月30日,這些投資價值約為2725美元,盈利約為32.58%。除了自有財庫投資外,YGG還於今年2月18日籌集了7500萬美元成立名為 YGG Ventures Fund I的風險投資基金,該基金用於投資web3、遊戲工作室和支持行業發展的基礎設施的早期代幣和股權交易。

Merit Circle截止2023年6月23日,其財庫規模為9410萬美元,共分為四個部分,具體如下:現金佔40%,分配主要為USDC;藍籌幣佔8%,主要為WBTC、Uni V2質押和WETH;NFT資產佔4%,主要為Bigtime Land(100萬美元)、Axies NFT和Cyball NFT;鏈遊賽道相關代幣/股權佔48%,共投資79個項目(非流通61個,流通18個),其中主要為鏈遊一級市場,佔比約為鏈遊賽道相關代幣/股權投資的80%。

就投資表現而言,Merit Circle與YGG、GuildFi相比,表面上看起來更出色,但實際Merit Circle所投資的項目多為未流通股權,根據當前所投的項目質量來看其估值普遍水分較大,這意味著 Merit Circle 的實際投資情況,極可能損失更多,儘管具體損失較難計算。不過Merit Circle的確具備更好的風險控制能力和更大的資金規模,以及相對透明的財務信息披露(每月更新、有公開的看板)。反觀 GuildFi,其在鏈遊市場的總體投入和參與度較低,競爭力也較弱,頗有一種吃利息躺平的態勢;就合作和投資對象而言,相較於Merit Circle和GuildFi,YGG在投資和合作的遊戲質量上更具優勢,並且具備更好的品牌效應。

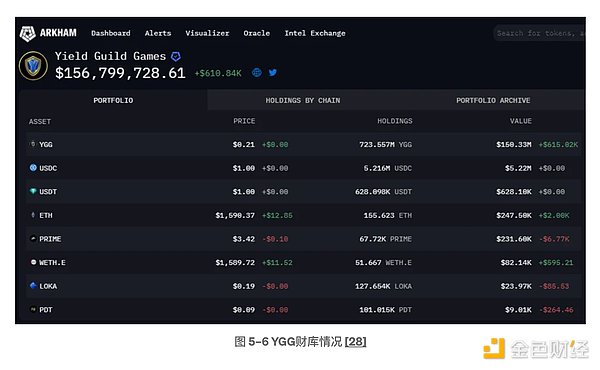

YGG的財庫目前持有價值1.57億美元的代幣,其中持有約7.24億 $YGG,當前價值為1.5億美元,佔比95.54%,穩定幣與其它流通代幣當前價值為700萬美元,佔比為4.46%。

Merit Circle截止2023年6月23日披露其財庫規模為9410萬美元,其中穩定幣和藍籌幣價值約為4500萬美元。根據官方提供的財庫錢包地址計算Merit Circle在以太坊和BSC上的財庫地址共持有約為4249萬$MC,根據當前幣價計算約為1283萬美元,約佔當前總流通的9.17%。

GuildFi在今年7月26日發佈的年中報告中表示其財庫總資金約為9268萬美元,共分為三部分,穩定幣、BTC、ETH和LP約為7189萬美元,投資的代幣和一級市場約為1591萬美元,持有的NFT資產為489萬美元。但實際上根據查看當前其公佈的五個財庫鏈上地址持倉情況,發現其總資金約為4226萬美元,其中$GF代幣價值約735萬美元,其餘大部分為穩定幣、ETH和LP。此外,主要的財庫地址中有兩筆轉賬轉至幣安,金額分別為800萬USDT、297萬 USDT,據官方表示,這部分資金主要用於支持日常運營和回購投資人手中的代幣。

從財庫情況資金來看,YGG財庫中持有大量的$YGG,佔比高達95.54%,持有的穩定幣和其它流動代幣僅700萬美元,佔比僅4.46%。反觀Merit Circle和GuildFi的財庫分配更加合理,前者穩定和藍籌幣佔比接近50%,價值約為4500萬美元。後者持有的穩定和藍籌幣佔比約為71.9%,價值約為5323萬美元。此外,Merit Circle的代幣$MC解鎖流通比例較高,約為73.32%($YGG為18.51%,$GF為42.56%),同時還具有代幣銷燬和回購機制,截止目前共銷燬368,707,273 $MC,回購5,485,270 $MC,以及$MC還能作為Beam的Gas消耗以及節點質押,而YGG和GuildFi暫無代幣銷燬和回購機制,兩者的代幣賦能相比$MC都較弱。

Merit Circle和GuildFi兩者財庫中的現金加高流動性代幣市值接近,但兩者的市值相差較大。目前$GF的流動市值約為2038萬美元,完全流通市值約為4786萬美元,都低於其財庫的目前總資金量7400萬美元(5323+年中報告NFT及投資項目價值)。而$MC的流通市值約為1.4億美元,完全流通市值約為1.95億美元,都高於其今年財庫目前的總資金量9410萬美元。原因據推斷可能如下:

① 雖然Merit Circle與GuildFi的現金流接近且兩者投資的項目質量都較為一般,但Merit Circle投資規模更大,表明其更積極地佈局和參與行業,而GuildFi則有種遠離賽道躺平吃利息的態勢,在賽道熱度來臨的時候GF可能難以上車,而如果熊市長時間持續的話對於GuildFi可能是一種優勢。

② Merit Circle積極發展鏈遊基礎設施,儘管目前MC在基礎設施上的發展還處於起步階段,但這種定位轉變體現了其擴大賽道業務範圍的意願,但考慮到發展還很初期,不排除其高市值可能有些預判過於樂觀以及炒作的可能。隨著時間的推移,如果Merit Circle的投資業務和基礎設施發展不及預期,其估值優勢相比GuildFi可能被縮小。

③ $MC有銷燬和回購機制,以及作為Beam鏈的Gas消耗及節點質押,整體代幣賦能優於$GF。

總結:

鏈遊公會賽道目前規模還並不大,社區規模甚至比不上熱門鏈遊的用戶規模,整個賽道的規模還有較大的增長空間;

YGG通過擴大社區和與熱門遊戲合作保持了較高的成長性,是賽道內較有威望的公會首選。Merit Circle則通過轉型,多面佈局鏈游上中游積極拓展業務範圍,探索更多的可能,但仍處於起步階段,還需要時間驗證。而GF發展相對躺平且有些脫離賽道,投資規模有限,以賺取利息為主,在行業內影響力較弱。

6. 風險

1) 從投資情況來看,Merit Circle投資的對象大多為鏈遊一級市場,佔比約為鏈遊賽道相關代幣/股權投資的80%。Merit Circle的收入手段較為單一,主要依靠投資板塊, Merit Circle投資的gamefi大多數都是一些小遊戲,投資部分的市值存在較大水分,這類鏈遊在熊市的存活率較低,風險和不確定性較大。Merit Circle短中期收入情況礙於市場情況難以改善,後續取決於鏈遊賽道發展和所投資的遊戲能否有良好的回報,以及建設的Beam遊戲鏈和即將發佈的遊戲NFT市場Sphere能否有良好的發展。

2) $MC市值與管理的財庫資產市值有較強關聯性,天花板預期暫時看來比較有限。

3) 由於缺乏有吸引力的打金業務和社區活動,Merit Circle的社區基礎較為薄弱。