從傳統金融市場角度深度分析現貨比特幣 ETF 批准的重要性。

撰文:Arthur Hayes

編譯:Joyce,BlockBeats

編者按:比特幣 ETF 通過後,從加密界到傳統金融機構都在密切觀望這一事件對全球金融市場帶來的影響。

Arthur Hayes 在本文分析了比特幣 ETF 通過的原因——比特幣的抗通脹特性使其是當前全球通貨膨脹環境下的理想資產,比特幣 ETF 為那些想要避免通脹影響、但不能離開傳統政府控制範圍下的資金提供了機會。然後,Arthur Hayes 對於比特幣現貨 ETF 可能帶來的市場影響進行了深入剖析,並詳細解釋了 ETF 的創造和贖回過程,以及比特幣 ETF 運作過程中可能存在的套利機會。

BlockBeats 將原文編譯如下:

(以下任何觀點均屬作者個人觀點,不應構成投資決策的依據,也不應被視為從事投資交易的推薦或建議。圖片來源於 X 用戶@CryptoTubeYT)

為什麼是現在?

生命的最後時刻,從醫療角度來看是最昂貴的。我們願意為那些能延緩不可避免的死亡的治療而花費無限的資金。同樣,負責維護現行世界秩序的美國霸權及其附庸國家的精英們也願意不惜一切代價來保護這個秩序,因為他們從中受益最多。但自 2008 年以來,當對身無分文的美國人進行的不正當抵押貸款引發了一場全球經濟危機,其嚴重程度堪比上世紀 30 年代的大蕭條時,美國霸權就一直躺在他的臨終病床上。而那些盲從 Ben Bernanke 的中世紀新凱恩斯主義理髮師們開的是什麼藥方呢?與垂死的帝國總會開出的一樣......「印鈔機嗡嗡作響」。

美國、歐洲以及其他地區的一些附庸國、競爭對手和盟友,都採用了印鈔票的方式解決同一個問題的不同症狀,這個問題是嚴重失衡的全球經濟和政治體系。美國,由美聯儲(Fed)領導,印刷貨幣併購買美國政府債券和抵押貸款。歐洲,由歐洲央行(ECB)領導,印刷貨幣併購買歐元成員國的政府債券,以維持有缺陷的貨幣(但不是財政)聯盟的生存。日本,由日本銀行(BOJ)領導,在追求在 1989 年房地產崩潰後消失的虛幻通貨膨脹的過程中繼續印鈔。

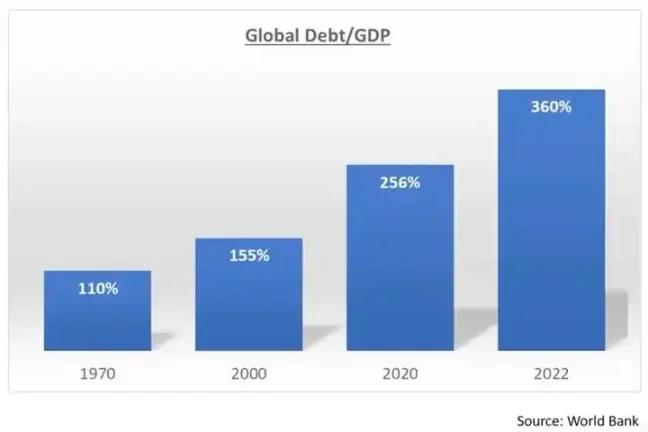

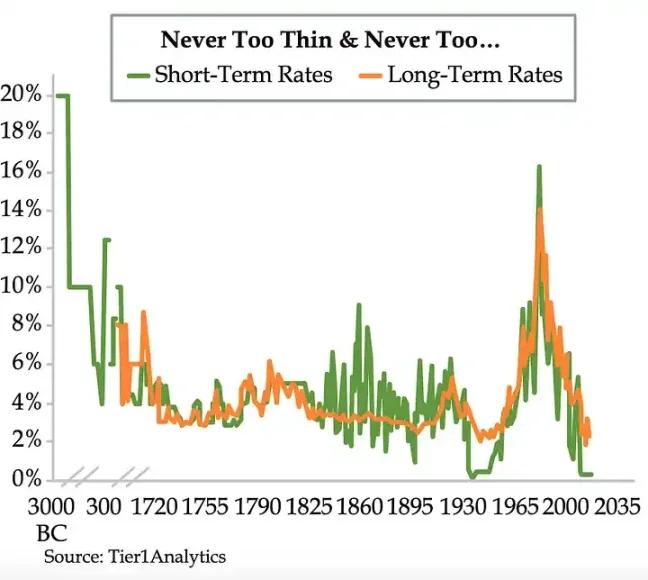

這種肆意的印鈔結果導致全球債務與 GDP 之比加速上升。全球利率創下了 5000 年來的最低水平。在其巔峰時期,幾乎有 20 萬億美元的企業和政府債券的收益率為負。由於利息是對貨幣時間價值的補償,如果利息為負,我們是否在暗示時間不再有價值呢?

感謝 Quill Intelligence 的 Danielle DiMartino Booth 提供的這張圖表。

正如您所看到的,為應對 2008 年全球金融危機 (GFC),利率被推至 5000 年來的最低點。

這是全球負收益債務總額的彭博指數。從 2008 年全球金融危機前的一無所有,到 2020 年達到 17.76 萬億美元的高位。這是全球央行將利率降至 0% 及以下的結果。

世界大多數人口並沒有擁有足夠的金融資產來從這場全球的法定貨幣貶值中受益。世界各地各種商品的通貨膨脹如雨後春筍般湧現。還記得 2011 年的阿拉伯之春嗎?還記得在每個主要的全球金融中心,一份鱷梨吐司不到 20 美元的時候嗎?還記得當一個收入中位數的家庭能夠負擔得起房子的中位價格,而無需求助於「爸媽銀行」嗎?

唯一的一種勉強可行的出路是擁有一些黃金。但是黃金在實際持有上並不切實際。黃金又重又難以大量隱藏,難以避開貪婪的政府監管。因此,普通人只能默默忍受,讓精英們繼續在達沃斯狂歡,彷彿時光停滯在 2007 年一樣。

然而,就像一朵在糞池中綻放的蓮花一樣,中本聰在一個道德、政治和經濟都破產了的帝國中發佈了比特幣白皮書。這個白皮書闡述了一種體系,通過互聯網連接的機器和密碼學證明,人們首次可以以全球可擴展的方式將貨幣與國家分離,這在人類歷史上是第一次。我說「全球可擴展」是因為比特幣是無重量的。無論你持有 1 聰或 100 萬比特幣,其重量都是相同的 0。此外,你可以僅通過記住解鎖比特幣錢包的助記詞,用你的頭腦來保護你的比特幣。比特幣為每個人提供了一個完整的金融系統,而這個系統不再受制於古老的體制,只需一個連接互聯網的設備即可。

人們終於有了一種逃脫全球法定貨幣貶值狂歡的途徑。然而,在 2008 年大金融危機之後,比特幣尚不夠成熟,不能為信仰者提供可信的逃生通道。比特幣,以及整個加密市場,必須在用戶數量上取得增長,並證明它們能夠經受住嚴重的危機。

我們這些忠誠的信仰者,在 2022 年迎來了嚴峻考驗。美聯儲,在全球大多數央行的跟隨下,著手以自 1980 年代以來最快的速度收緊金融條件。美國霸權的銀行體系和債券市場無法抵擋美聯儲的猛攻。在 2023 年 3 月,三家美國銀行(Silvergate、硅谷銀行和 Signature 銀行)在短短兩週內相繼倒閉。如果按照市場價值核算,美國銀行體系是破產的,而這種狀況至今仍然存在,特別是考慮到它們持有的美國國債和抵押支持證券。因此,美國財政部長壞女孩耶倫創建了銀行期限融資計劃(BTFP),作為拯救整個美國銀行體系的一種秘密方式。

加密貨幣也沒有免於由高利率引起的干擾。像 BlockFi、Celsius 和 Genesis 等中心化借貸平臺都因向過度槓桿的交易公司(如三箭資本 Three Arrows Capital)發放的貸款導致破產。Terra Luna,一個與美元掛鉤的穩定幣,也因其治理代幣 Luna 價格下跌而破產,而該代幣支持了發行的 UST 穩定幣。這一事件在兩天內抹去了超過 400 億美元的虛幻價值。然後,中心化交易所也開始破產,其中 FTX 是最大的一個。由「正確」類型的美國霸權白人 Sam Bankman-Fried 運營的 FTX 竊取了超過 100 億美元的客戶資金,隨著加密資產價格暴跌,他的騙局被揭露。

發生在比特幣、以太坊以及 Uniswap、Compound、Aave、GMX、dYdX 等 DeFi 項目身上的是什麼?它們是否失敗了?它們是否給中央加密銀行打電話並得到救助?絕對不是。過度槓桿的頭寸被清算,價格下跌,人們損失了大量資金,中心化公司不復存在,但比特幣塊仍然每 10 分鐘平均產生一次。DeFi 平臺並未自行破產。簡而言之,沒有救助,因為加密無法獲得救助。我們吃過苦頭,但堅持了下來。

在 2023 年的餘燼中,很明顯美國霸權及其附庸國不能繼續實施緊縮的貨幣政策。這樣做將使整個體系破產,因為槓桿和債務堆積得太高。一個耐人尋味的事情發生了,隨著美國長期國債收益率開始逐步上升,比特幣和加密貨幣卻出現了反彈,而債券價格在下跌。

比特幣(白色)與美國 10 年期國債收益率(黃色)

正如你在上面的圖表中所看到的,當利率上升時,比特幣就像所有其他長期資產一樣表現出現下跌。

在銀行期限融資計劃(BTFP)之後,這種關係發生了逆轉。比特幣與收益率同步上升。尤其是在熊市陡峭加速的情況下,不斷上升的收益率表明投資者對「體系」不抱信心。作為回應,他們紛紛拋售美帝國最安全的政府債券,即美國國債。這部分資金主要流向了「輝煌七巨頭」人工智能科技股(蘋果、谷歌母公司 Alphabet、微軟、亞馬遜、Meta、特斯拉、英偉達),在一定程度上也流向了加密貨幣。經過近 15 年的時間,比特幣終於展示出其真正的本色,成為「人民的貨幣」,而不僅僅是帝國風險資產的衍生品。這給傳統金融帶來了一個非常棘手的問題。

資本必須留在體系內,以通過通貨膨脹消除大量非生產性債務。比特幣處於體系之外,現在展現出與債券的零至輕微負相關(請記住,當收益率上升時,債券價格下跌)。如果債券治安維護者通過出售政府債券併購買比特幣和其他加密貨幣來表達對政府債券的不滿,全球金融體系就會崩潰。它的崩潰是因為系統內所造成的固有損失最終被認知到,大型金融公司和政府將不得不大幅縮減規模。 比特幣處於系統之外,現在與債券呈現出零到輕微的負相關性(請記住,當收益率上升時,債券價格下跌)。

為了避免這一清算,精英階層必須通過創建一個高流動性的交易所交易基金(ETF)來使比特幣金融化。這與他們在黃金市場上玩的把戲相同,當時美國證券交易委員會(SEC)在 2004 年批准了諸如 SPDR GLD 這樣的 ETF,據稱這些 ETF 在全球金庫中持有金條。如果所有想要逃離全球政府債券市場崩潰的資本都購買了由大型傳統金融公司(如貝萊德)管理的比特幣 ETF,那麼資本仍然是安全地留在體系內。

由於顯而易見的是,為了保護全球債券市場,美聯儲和所有其他主要央行必須再次轉向印鈔,貝萊德於 2023 年 6 月正式申請比特幣 ETF。現貨比特幣 ETF 在美國獲得批准。然而,到了 2023 年,美國 SEC 似乎終於接受了這樣的申請。我提出以下內容是為了強調圍繞 ETF 審批流程的當前事件的奇怪之處。Winklevoss 兄弟於 2013 年申請了現貨比特幣 ETF,但 SEC 拒絕了他們的申請十多年。貝萊德提出申請,並在六個月內獲得批准。這讓人不禁感嘆:「嗯......」

正如我在上一篇文章《Expression》中所寫的,現貨比特幣 ETF 是一種交易產品。你用法幣購買它,以賺取更多法幣。它不是比特幣。它不是通往財務自由的途徑。它並不脫離傳統金融體系。如果你想逃脫,你必須購買比特幣,將其從交易所提取出來,自行保管。

我寫了這篇冗長的序言來解釋「為什麼是現在?」為什麼在這個對於帝國及其金融體系至關重要的時刻,現貨比特幣 ETF 終於獲得批准?我希望您能夠體會到這一發展的重要性。全球債券市場估計規模為 133 萬億美元;想象一下,如果債券價格繼續下跌,即使美聯儲可能在 3 月份開始降息,比特幣 ETF 的資金也會湧入。如果通脹觸底並恢復上升,債券價格可能會繼續下跌。請記住,戰爭會導致通貨膨脹,而帝國的外圍地區肯定正在發生戰爭。

現貨比特幣 ETF 的市場影響

這篇文章的其餘部分將討論現貨比特幣 ETF 的市場影響。我將僅關注貝萊德的 ETF,因為貝萊德是世界上最大的資產管理公司。他們在全球擁有最好的 ETF 分銷平臺。他們可以向家族辦公室、零售理財諮詢公司、退休和養老計劃、主權財富基金,甚至中央銀行銷售產品。其他所有公司也會盡力而為,但在管理資產方面,貝萊德 ETF 將毫無疑問地成為贏家。無論這個預測是否正確,以下的策略對 ETF 交易量很大的任何發行方都奏效。

本文將討論以下內容,以及 ETF 內部運作將如何為那些能夠在傳統金融和加密市場交易的人創造令人驚奇的交易機會:ETF 的創建和贖回過程、現貨交易套利和交易的時間序列分析、ETF 衍生品,如上市期權、ETF 融資交易的影響。

拋開這一切,讓我們賺點錢吧!

現金統治我周圍的一切

問題解決了。資金的注入(創建)和取出(贖回)只能通過現金進行。這個 ETF 最令人擔憂的一點是允許普通人用法幣購買 ETF,並選擇以比特幣形式贖回 ETF。這個產品的目的是儲存法幣,而不是為了提供一個用退休賬戶輕鬆購買比特幣的方式。

創建

要創建 ETF 份額,授權參與者 (AP) 必須在每天的特定時間之前將創設籃子的美元價值(即一定數量的 ETF 份額)發送至基金。

AP 是大型傳統金融交易公司。傳統金融中的一些重要機構已經註冊成為不同 ETF 的 AP。一些曾呼籲政府禁止加密貨幣的公司,比如 JP 摩根的 CEOJamie Dimon 所在的公司,也會參與其中。這讓我感到驚訝;)

例子:

每股 ETF 的價值為 0.001 BTC。創造籃子包含 10,000 股,美東時間下午 4 點時,這些比特幣的價值為 1,000,000 美元。授權參與者(AP)必須將這筆金額電匯給基金。然後,基金將指示其交易對手購買 10 個比特幣。一旦比特幣購買完成,該基金就會將 ETF 份額記入 AP。

1 個籃子 = 0.001 BTC * 10,000 股 = 10 BTC

10 BTC * 100,000BTC/USD = 1,000,000 美元

贖回

要贖回 ETF 的份額,授權參與者(AP)必須在美東時間下午 4 點之前將 ETF 的股份發送給基金。然後,基金將指示其交易對手出售 10 個比特幣。一旦比特幣售出,基金將向 AP 發放 1,000,000 美元。

1 個籃子 = 0.001 BTC * 10,000 股 = 10 BTC

10 BTC * 100,000BTC/USD = 1,000,000 美元

對於我們交易者來說,我們想知道比特幣必須在哪裡交易。當然,幫助基金購買和出售比特幣的交易對手可以在他們喜歡的任何交易場所交易,但為了減少滑點,他們必須匹配基金的淨資產值(NAV)。

基金的 NAV 基於 CF Benchmark 在美東時間下午 4 點的 BTC/USD 價格。CF Benchmark 在美東時間下午 3-4 點之間從 Bitstamp、Coinbase、itBit、Kraken、Gemini 和 LMAX 獲取價格。任何希望通過在所有這些交易所上直接交易來完美匹配 NAV 並降低執行風險的交易者都可以這樣做。

比特幣市場是全球性的,價格發現主要在幣安(我猜設在阿布扎比)上進行。CF Benchmark 排除了另一家大型亞洲交易所 OKX。這將是很長一段時間以來比特幣市場出現可預測且持久的套利機會的首次。希望數十億美元的交易流量會在一小時內聚集在那些流動性較低、更多追隨其更大亞洲競爭對手價格的交易所上。我預計將會有一些有吸引力的現貨套利機會可供利用。

顯然,如果 ETF 取得巨大成功,價格發現可能會從東方轉向西方。但別忘了香港及其模仿的 ETF 產品。香港只允許其上市的 ETF 在香港的受監管交易所上交易。幣安和 OKX 可能會為這個市場提供服務,但也將會有新的交易所湧現。

無論在紐約還是香港發生什麼,這兩個城市都不會允許基金經理以最佳價格交易比特幣,他們可能只能在「精選」的交易所上交易。這種不自然的競爭狀態只會導致市場效率更低下,而我們作為套利者可以從中獲利。

這是一個簡單的套利示例:

日均交易量天數 (ADV) = ( 交易所 CF 基準權重 * 每日收盤市價 (MOC) 美元名義值 ) / CF 基準交易所美元 ADV

選擇 CF Benchmark 中最不流動的交易所,即那個 ADV 天數最高的交易所。如果買方壓力增加,CF Benchmark 交易所的比特幣價格將高於幣安。如果賣方壓力增加,CF Benchmark 交易所的比特幣價格將低於幣安。然後,在昂貴的交易所賣出比特幣,在便宜的交易所買入比特幣。您可以通過 ETF 交易與其盤中淨資產值(INAV)的溢價或折價來估計創造 / 贖回流向的方向。如果 ETF 溢價,將會有創造流向。授權參與者(AP)在昂貴的 ETF 上做空,然後在更便宜的淨值處進行創造。如果 ETF 折價,將會有贖回流向。AP 在二級市場上以低價購買 ETF,並以較高價格的 NAV 贖回。

為了以價格中性的方式進行這種交易,您需要在 CF 基準交易所和幣安上投放美元和比特幣。然而,作為一個風險中性的套利交易者,您的比特幣需要進行對沖。為此,可用美元購買比特幣,並在 BitMEX 上做空 BitMEX 比特幣 / 美元比特幣按幣計算的永續掉期合約。在 BitMEX 上放置一些比特幣保證金,其餘的比特幣可以分散在相關的交易所上。

ETF 期權

為了真正讓 ETF 賭場運轉起來,我們需要槓桿衍生品。在美國,零日期權(0DTE)市場已經爆炸式增長。一天到期的期權類似於彩票,尤其是當您以價外價格 (OTM) 購買它們時。現在,0DTE 期權已經成為美國最交易的期權工具。當然,人們喜歡賭博。

ETF 上市一段時間後,期權將開始出現在美國交易所。現在,真正的樂趣開始了。

在 TradFi 中很難獲得 100 倍的槓桿。他們沒有像 BitMEX 這樣能解決問題的地方。但到期日較短的 OTM 期權的溢價非常低,這會產生高槓杆率或槓桿率。要理解其中的原因,請通過研究 Black-Scholes 理論來溫習您的理論期權定價知識。

擁有可以在美國期權交易所進行交易的經紀賬戶的 Degen 交易員,現在將可以通過一種流動的方式對比特幣價格進行高槓杆押注。這些期權的標的物將是 ETF。

這是一個簡單的例子:

ETF = 每股 0.001 BTC

BTC/USD = $100,000 ETF 股價 = 100 美元

您認為到本週末,比特幣的價格將上漲 25%,因此您購買了 125 美元的執行價看漲期權。該期權為價外期權,因為當前 ETF 價格比當前執行價格低 25%。波動性較高,但不是極高,因此溢價相對較低,為 1 美元。您最多可能損失 1 美元,如果期權很快進入實值狀態(超過 125 美元),您可以通過期權溢價的變化賺取更多的利潤,而如果您剛買入期權,您可以賺取 25% 的利潤自己出售了 ETF 份額。這是解釋槓桿的一種非常粗略的方法。

在美國資本市場,這些狂熱的交易者是一群認真的傢伙。有了這些新的高槓杆 ETF 期權產品,他們將對比特幣的隱含波動率和遠期結構造成一些混亂。

遠期套利

看漲期權價格 - 看跌期權價格 = 多頭遠期合約

由於購買彩票的交易者推高了 ETF 期權的價格,虛值期權的價格將上升。這提供的機會可以通過 BTC/USD 永續合約(如 BitMEX 上的合約)和源自 ETF 期權價格的 ATM 遠期合約之間的套利來實現。

期貨基差 = 期貨價格 - 現貨價格

我預計 ETF ATM 遠期基差的交易價格將高於 BitMEX 期貨基差。以下是交易方法。

通過賣出 ATM 看漲期權並買入 ATM 看跌期權來做空 ETF ATM 遠期。

同時買入 BitMEX 比特幣 / 美元固定到期期貨合約,其到期日期與 ETF 期權相似。

等待價格在接近到期時趨於一致。這不會是一個完美的套利,因為 BitMEX 和 ETF 使用不同的交易價格構建比特幣的現貨指數價格。

波動率 (Vol) 套利

在很大程度上,當你交易期權時,你在交易波動率。目前在加密原生的非美國交易所上交易比特幣期權的交易者與交易 ETF 期權的交易者,在期限和行權價格的偏好上有所不同。我預測 ETF 期權交易的成交量將主導全球比特幣期權的流動。由於這兩個交易者群體,即基於美元的美國交易者和非美元交易的交易者,無法在相同的交易所上進行互動,套利機會將出現。

當相同期限和行使價的期權以不同價格交易時,就會存在直接套利機會。此外,還將存在更一般的波動率套利機會,即在美國以外地區,ETF 期權波動率表面的某些部分與比特幣波動率表面存在顯著差異。要發現並利用這些機會需要更多的交易經驗,但我知道會有很多法國的投機者在這些市場上進行套利。

MOC(市價收盤)流動

由於 ETF 將導致美國上市的 ETF 衍生品成交量激增,CF 基準指數的下午 4 點收盤價將變得非常重要。衍生品的價值來自其基礎資產。隨著即將到來的數十億美元名義金額的期權和期貨每天到期,與 ETF 的收盤成交價相匹配,使淨資產值(NAV)達到一致至關重要。

這將在美國東部時間下午 4 點左右和其他交易日的交易時間內產生具有統計學意義的交易行為。那些善於處理數據集且擁有優秀交易機器人的人將通過套利這些市場低效賺取鉅額收益。

ETF 融資(創建貸款)

中心化的借貸平臺,如 Blockfi、Celsius 和 Genesis,在想要以其比特幣作為抵押品借入法定貨幣的比特幣持有者中非常受歡迎。然而,一個端到端的比特幣經濟的夢想尚未實現。忠實的比特幣支持者仍然需要法定貨幣來支付生活必需品,使用那不太乾淨的法定貨幣。

我剛提到的所有中心化借貸平臺都崩潰了,還有許多其他平臺也是如此。使用比特幣作為抵押品借入法定貨幣變得更加困難和昂貴。傳統金融非常習慣於以流動 ETF 為抵押進行借貸。只要您抵押比特幣 ETF 股份,現在將有可能以具有競爭力的價格獲得大規模的法定貨幣貸款。對於那些信奉金融自由的人來說,問題是保持對比特幣的控制並利用這種更便宜的資本。

這個問題的解決方案是用比特幣換 ETF。下面是它的工作原理。

可以在銀行間市場借款的 AP 將創建 ETF 份額並對沖比特幣 / 美元價格風險。這就是創造借貸業務。用 Delta-One 的話說,它是 ETF 股票的回購價值。

以下是流程:

在銀行間市場借入美元並現金創建 ETF 份額。

賣出 ETF 的 ATM 看漲期權並買入 ETF 的 ATM 看跌期權,以創建一個合成的空頭遠期合約。

創建 ETF 單位的行為會產生正利差,即遠期基礎 > 銀行間美元利率。

借出 ETF 股票以換取比特幣抵押品。

讓我們請 Chad 進來,討論一下他需要怎麼處理他的比特幣:

Chad 是一個擁有 10 個比特幣的持有者,他需要用美元支付他的 AMEX 賬單,那些酒吧裡的香檳很昂貴。Chad 聯繫了他的朋友 Jerome,一個在 SocGen 工作的狡猾的法國人,曾經是一名主要金融中後臺的替代品,因為激進的期貨交易而入獄,但重新找回了工作(在法國你不能解僱任何人),現在負責運行加密交易臺。Chad 向 Jerome 詢問了一個比特幣對 ETF 的交換,為期 30 天。Jerome 給出了 -0.1% 的報價。這意味著 Chad 將以 10 個比特幣交換 10,000 股 ETF,假設每股價值 0.001 比特幣,30 天后 Chad 將收回 9.99 比特幣。

在 Chad 擁有 10,000 股 ETF 而不是 10 個比特幣的 30 天內,他將 ETF 股份質押給他的傳統金融股票經紀人,以獲得非常便宜的美元貸款。

每個人都很開心。Chad 可以繼續在俱樂部裡炫耀而不必出售他的比特幣。而 Jerome 則賺取了融資利差。

ETF 融資業務將逐漸變得非常重要,並影響比特幣利率。隨著這個市場的發展,我將重點介紹有吸引力的 ETF、實物比特幣和比特幣衍生品融資交易。

Your Size is My Size

為了讓這些交易機會持續很長時間,並允許套利者以足夠的規模執行它們,比特幣現貨 ETF 複雜結構必須每天交易數十億美元的股份。在 1 月 12 日星期五,每日總成交量達到了 31 億美元。這是非常令人鼓舞的,隨著各種基金經理開始啟動他們龐大的全球分銷網絡,交易量只會增加。在傳統金融體系內有一種流動性的方式來交易比特幣的金融版本,資金管理人員將能夠逃離在這個全球通脹環境中現在提供的糟糕回報的困境。

我們正處於這種向持續全球通脹時期的早期階段。有很多噪音,但隨著時間的推移,那些運行股債相關性的經理們將會意識到事情已經發生了變化。在利率零界點以下,尤其是在通貨膨脹持續存在時,債券在投資組合中停止發揮作用。市場將慢慢認識到這一點,從超過 100 萬億美元的債券市場的拋售將摧毀國家。然後,這些經理必須尋找另一種與股票或任何傳統金融資產類別沒有實質性相關性的資產類別。比特幣完成了這個任務。