基本信息

一句話簡介

Renzo 是 Eigenlayer 生態的 LRT(Liquid Restaking Token),通過提供節點服務以及風險管理可以提供比質押原生ETH更高的收益以及解鎖restaking的流動性。

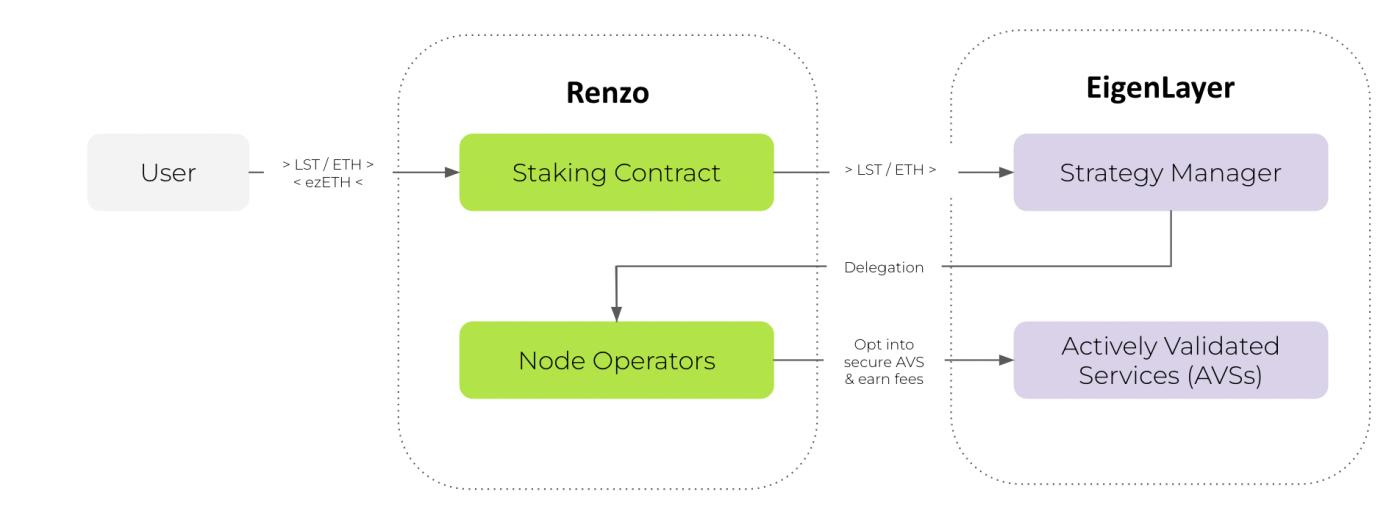

工作原理

- 用戶存入LST(即 stETH, rETH 等流動性質押代幣)或者 ETH 拿到對應數量的 ezETH

- Renzo的智能合約將存入的 LST/ETH 通過 Eigenlayer 分配給通過風險分析和DAO選擇的AVS和節點運營商

- 用戶可以獲得質押原生 ETH 的獎勵,Eigenlayer積分和 ezPoints 獎勵。未來,ezETH還可以用在更多的金融場景

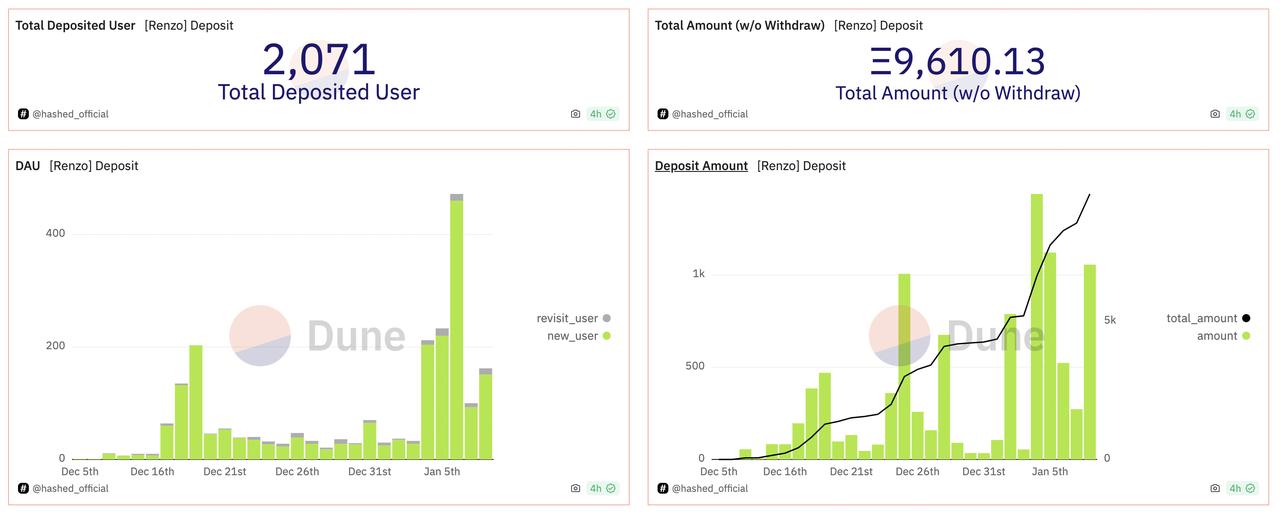

數據表現

截止到1月9日

願景

Renzo 抽象了終端用戶的所有複雜性,使他們能夠低門檻地獲得eigenlayer的額外收益,從而促進 Eigenlayer的廣泛採用。長期願景是希望協同 Eigenlayer 一起,推動以太坊上的無許可創新,解鎖更多的defi收益渠道和可組合性玩法。

投資人

Maven11;SevenX Ventures;Figment;etc

項目解讀

Restaking(再質押) 敘事火熱,Eigenlayer 生態市場前景廣闊

在對於2024年加密市場熱點敘事的判斷和預算文章裡,Restaking(再質押)無一例外地榜上有名。這個由 Eigenlayer 首先提出的概念,希望能夠實現各類Rollup,側鏈和中間件(DA Layer/橋/預言機等)間的安全性共享,從而進一步維護以太坊的網絡安全。而對於用戶側而言,參與再質押的動力則來源於更多的收益。簡單來說,LRT(Liquid Restaking Token, 流動性再質押代幣)是LST(Liquid Staking Token, 流動性質押代幣)的套娃版本,質押 ETH 得到 LST,第二次質押 LST 得到 LRT,LRT可以進行再一次質押、借貸等等的金融操作。每多質押一次,就多了一次利用流動性博取收益的機會。值得注意的是,類似Renzo的LRT協議還支持直接原生再質押(Native Restaking)到Eigenlayer上,從而繞開目前Eigenlayer對於每個LST種類最高TVL的上限。

那這個市場有多大呢?目前質押的以太坊數量為29,235,511,金額約為670億美金,其中Liquid Staking 佔比37.1%,總額為247億美金。在Liquid Staking中,Lido佔比85.2%,佔全部質押以太坊的31.5%。而Eigenlayer生態當前的ETH Balance為 277,746,Total Balance為5.5億美元。對標Liquid Staking, 整個生態有50倍的成長空間。

合作伙伴陣容亮眼,全方位打造競爭壁壘

和 LSD 一樣,Restaking 也是非常看重商務合作的賽道(BD Game)。目前,Renzo 已經跟Figment、Gauntlet、Biconomy、Balancer 和 Wormhole 等一線項目達成了合作, 同時擁有前 Lido BD 負責人作為項目顧問,除此之外,也在通過以下四個方面打造競爭壁壘。

建設品牌影響力

Renzo Protocol非常重視研究,圍繞 LRT 和 AVS(Active Validator Service,主動驗證服務)展開討論,以此建立在這個領域內的專業度和影響力。

利用網絡效應

- Renzo團隊擁有豐富的DeFi產品經驗,在落地速度上有著明顯優勢,作為目前唯三主網上線的LST,Renzo的產品交互簡單流暢,為在Eigenlayer生態快速發展期吸引用戶和擴大用戶基礎打下基礎。

- Renzo 在產品設計上支持Wormhole,可以快訊進行跨鏈拓展

風險管理能力

相比LST,LRT涉及更復雜的風險管理,尤其是機構用戶。Renzo 能夠為用戶提供最佳風險調整回報。

代幣經濟學

- veToken模型激勵長期持有代幣,同時指導激勵方向(AVS可以賄賂租用更多的安全性)

- 綁定無需許可的運營商:借鑑 Rocketpool 採用質押一部分Renzo從而獲得給Renzo Restaker 跑AVS服務的權力,可以減少流通的代幣。

- 用於早期優質運營商的獲取和獎勵,從而快速Bootstrap 流動性。

潛在風險

- Renzo智能合約的風險

- 第三方協議的風險:包括底層LST協議的風險和Eigenlayer的風險

- LRT代幣depeg風險:類似 stETH 和 ETH 之間的錨定關係受市場供需關係和流動性的影響

- AVS slashing 風險:更高的Restaking收益意味著更高的風險,極端環境下用戶的本金可能會受到罰沒(slash)