作者:Liquid Strategies 投資組合經理 Cosmo Jiang 和內容主管 Erik Lowe

經常有投資者問我們,“各種代幣在牛市週期中的相關性如何?”

為了提供對此的一些看法,我們將分析最近的兩個週期,當時除比特幣之外的可投資代幣擁有有意義的市場份額。

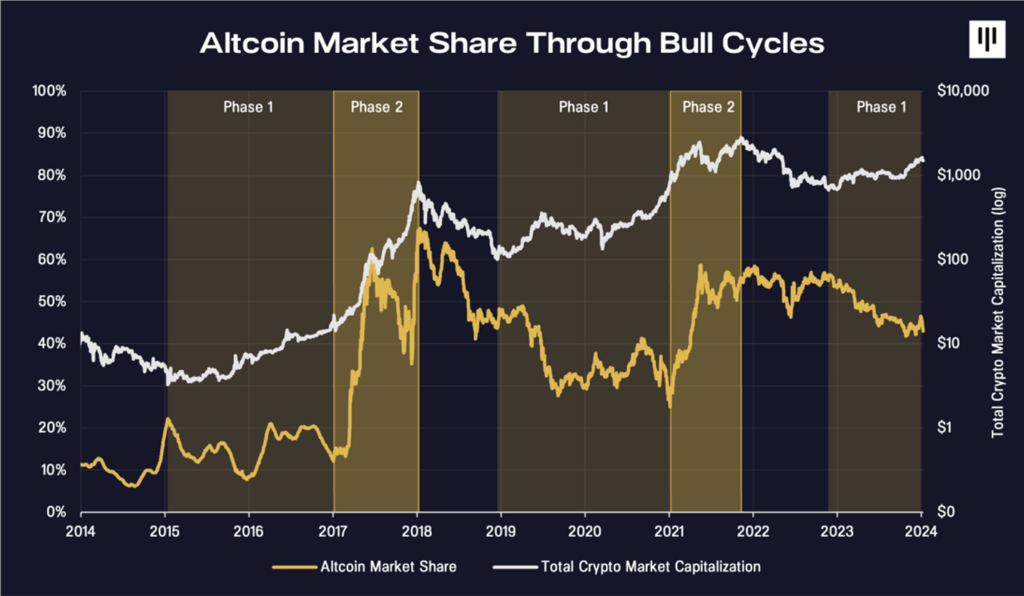

我們觀察到牛市週期有兩個明顯的階段。第一階段是反彈的早期階段,此時比特幣的表現往往優於市場的其他部分。第二階段是山寨幣表現往往優於大盤的後期階段。

我們認為,比特幣在第一階段的優異表現可能是多種原因的副產品。首先,它是市場上供應最廣泛、流動性最強的數字資產。2023年,比特幣日均交易量為180億美元。相比之下,以太坊日交易量為 80 億美元。其次,首次投資者通常會先購買比特幣,然後再尋求其他代幣的投資。它擁有 15 年的業績記錄和許多人認為是行業本身代名詞的品牌。

雖然一些投資者的旅程以比特幣結束,但許多投資者將陷入加密貨幣 兔子洞。除了比特幣之外,可投資代幣的範圍非常廣闊,隨著越來越多的企業家和開發商進入該領域,牛市似乎加速了該領域的擴張。第二階段是投資者開始尋找支持不同用例的更高增長代幣,通常由新創新推動,即 2017–18 年的 ICO、2020–21 年的 DeFi 和 NFT。這一階段可能與約翰·鄧普頓爵士所描述的牛市“樂觀”階段相吻合。

這是以金色陰影突出顯示的兩個階段的視覺效果。您會注意到山寨幣市場份額在週期的第一階段下降,而總市值卻小幅上升,這表明比特幣表現出色。在牛市週期中,山寨幣的市場份額迅速上升約 60–70%。

以下是比特幣和山寨幣在市值增長方面的實際回報,以及每種貨幣對加密貨幣市場整體增長的貢獻程度。

在這些週期中,比特幣在上漲的第一階段始終優於山寨幣。在第二階段,山寨幣的表現大幅優於比特幣。有趣的是,山寨幣的表現幅度如此之大,以至於在整個週期中山寨幣的表現都超過了比特幣。

雖然從歷史上看,阿爾法的最高來源之一來自於第二階段開始時從比特幣到山寨幣的完美時機輪換,但這種關係不一定總是成立,而且對於任何交易者來說,完美時機輪換也不是現實。

也許在該領域產生阿爾法的最可行的方法是保持一致的敞口,投資於有根本原因比比特幣升值多倍的山寨幣。

我們的論點是,具有產品市場契合性並通過強勁的單位經濟效益產生實際收入的山寨幣底層協議將在下一個週期中表現最佳,正如人們對股票等其他資產類別的預期一樣。正如並非所有股票都生來平等一樣,並非所有代幣都生來平等。從長遠來看,代幣選擇將至關重要,因為優異的表現將根據具體情況而定,而不一定是在某個行業或基於變化無常、短暫的投機性敘述。

到目前為止,在這個週期中,比特幣上漲了 2.8 倍,山寨幣上漲了 1.7 倍。

區塊鏈風險投資現狀

作者:Paul Veradittkit,管理合夥人

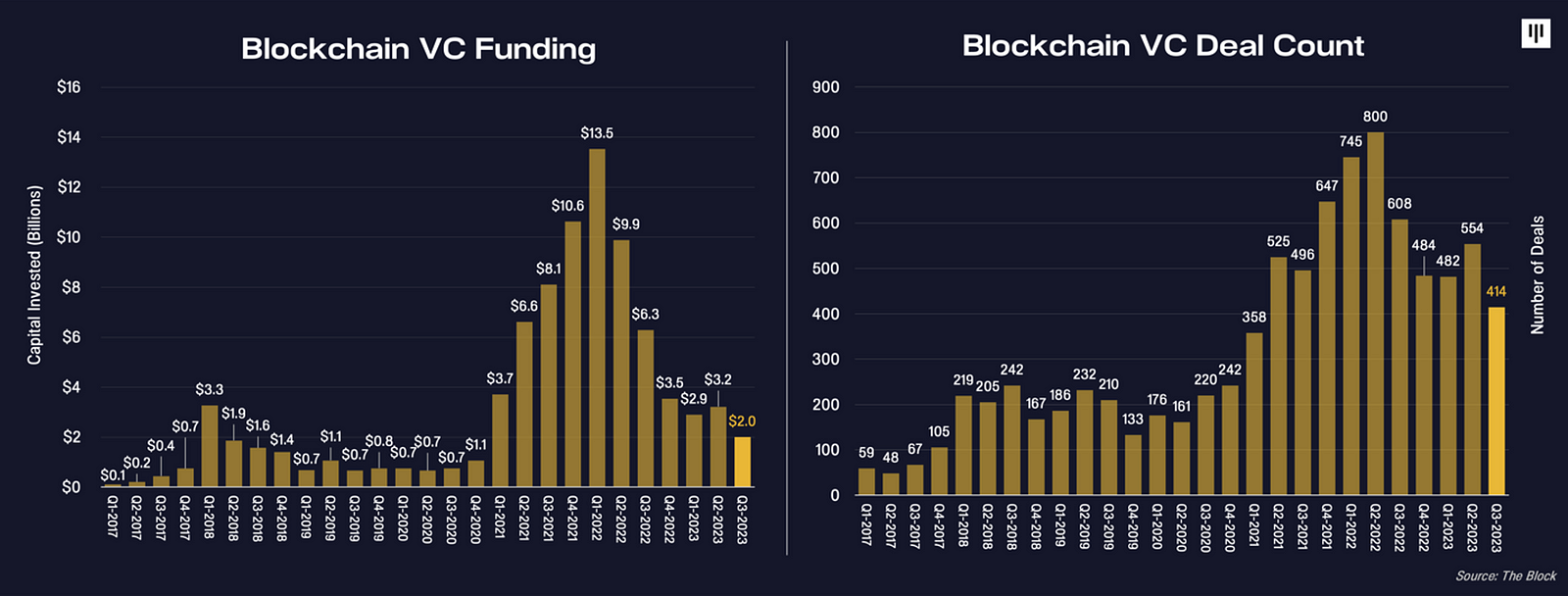

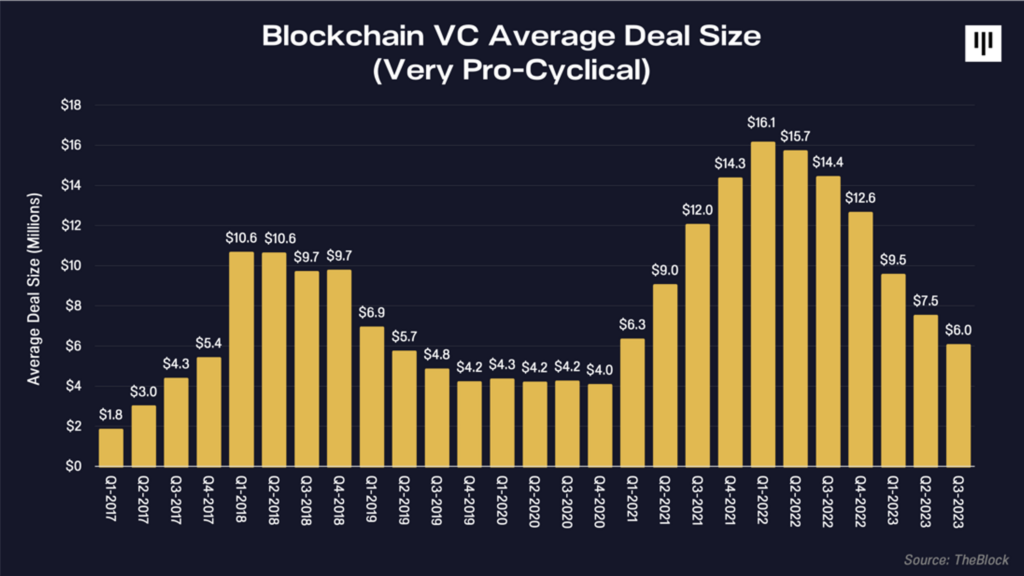

自 2022 年第一季度以來,私募交易的區塊鏈融資一直在減速。根據 The Block 數據,季度融資和交易數量有所減少。

自 2022 年初的峰值以來,平均交易規模已大幅下降。

需要注意的是,這些數據是基於新聞融資輪公告的,根據我的經驗,往往會滯後一兩個季度。

根據我們在 Pantera 的觀察,我們認為融資和交易活動的低谷可能出現在去年夏天。最近,我們看到由上一次牛市期間進入的企業家推動的交易活動大幅回升,這些企業家的業務已經成熟,有可能找到適合市場的產品,或者一直在執行正確的戰略,並且現在回來並以合理的估值籌集資金。

這可能比大多數人預期的要長一些,因為在牛市期間,許多像我們這樣的風險投資人都建議公司籌集額外一年的資金。因此,他們沒有籌集兩年的資金,而是籌集了三年的資金,現在我們開始看到它們重返市場。

我們認為,這是一個投資的好時機,因為交易活動已經有所增加 — — 我預計,如果公開市場繼續反彈,今年這種情況將繼續下去。

2024 年預測

作者:Paul Veradittkit,管理合夥人

一、比特幣的復興與“DeFi之夏2.0”

2023 年,比特幣捲土重來,比特幣的主導地位(比特幣在加密貨幣總市值中的份額)從 1 月份的 38% 上升到 12 月份的 52% 左右,使其成為 2024 年最值得關注的生態系統之一。至少有三個主要催化劑推動其明年的復興:(1) 將於 2024 年 4 月第四次比特幣減半,(2) 機構投資者預計將批准多個比特幣現貨 ETF,以及 (3) 可編程性功能的增強,既基於基礎協議(例如 Ordinals),也基於第 2 層和其他可擴展層(例如 Stacks 和 Rootstock)。

在基礎設施層面,我們相信我們將看到比特幣 L2 和其他可擴展層的激增,以支持智能合約。比特幣生態系統應該圍繞一兩種圖靈完備的智能合約語言結合起來,其中頂級競爭者包括 Rust、Solidity 或比特幣原生語言的擴展(例如 Clarity)。這種語言將成為比特幣開發的“標準”,類似於 Solidity 被認為是以太坊開發的“標準”。

我們還看到了比特幣可能出現的“DeFi 夏季 2.0”的基本面。目前 Wrapped BTC (WBTC) 的市值和總鎖定價值 (TVL) 約為 60 億美元,顯然 DeFi 領域對比特幣有巨大的需求。如今,以太坊 2730 億美元的市值中約有 10% 是 TVL(280 億美元)。隨著比特幣 DeFi 基礎設施的成熟,我們可能會看到比特幣 DeFi 總鎖定價值 (TVL) 從目前的 3 億美元(< 市值的 0.05%)上升到比特幣市值的 1–2%(目前約為 10–150 億美元)價格)。在這個過程中,很多以太坊的 DeFi 做法很可能會被轉移並“歸化”到比特幣上,比如最近興起的 BRC-20 銘文以及像 Babylon 的 L2 這樣的 Stake 等想法。

比特幣 NFT,例如刻在 Ordinals 上的 NFT,也可能會在 2024 年越來越受歡迎。由於比特幣具有更高的文化認知度和模因價值,web2 品牌(例如奢侈品零售商)可能會選擇在比特幣上發佈 NFT,類似蒂芙尼 (Tiffanys) 如何與 Cryptopunks 合作於 2022 年發佈“NFTiff”吊墜系列。

2. 新消費者用例的代幣化社交體驗

Web2 已經從社交轉向金融,而 Web3 正在從金融轉向社交。2023 年 8 月,friend.tech 在 Base L2 上開創了一種新形式的代幣化社交體驗,用戶可以買賣他人 X(fka. Twitter)帳戶的碎片“份額”,達到 30k ETH TVL 的峰值 ( 10 月份的投資額約為 5000 萬美元),並激發了多個“模仿項目”,例如 Arbitrum 上的 post.tech。看來,friend.tech 通過將 Twitter 個人資料金融化,成功地為 SocialFi 領域開創了一種新的代幣經濟模型。

在即將到來的一年中,我們預計在社交領域會有更多實驗,代幣化(作為可替代和不可替代的代幣)在重塑社交體驗方面發揮著關鍵作用。可替代代幣更有可能是積分和忠誠度系統的新穎形式,而不可替代代幣(NFT)更有可能充當個人資料和社交資源(例如交易卡)。兩者都可以在鏈上交易並參與 DeFi 生態系統。

Lens 和 Farcaster 是將 DeFi 與社交網絡相結合的兩個領先的 web3 原生應用程序。像 Blackbird 這樣的項目還將在特定垂直領域(例如餐廳)推廣用於忠誠度計劃的代幣化積分系統,結合使用穩定幣支付和代幣化回扣來重塑消費者體驗,在功能上提供信用卡的鏈上替代方案。

3.穩定幣和鏡像資產等TradFi-DeFi“橋樑”的增加

2023 年,加密領域發生了很多法律訴訟,包括該行業的幾項備受矚目的勝利,例如 XRP 裁決和 Grayscale ETF 訴訟勝利,以及幣安和 FTX 金融欺詐案得到了伸張正義。與此同時,機構對比特幣和以太坊的興趣和潛在 ETF 批准大幅增加。

到 2024 年,我們預計機構採用率將大幅增加,他們不僅尋求 ETF,還尋求代幣化的現實世界資產 (RWA) 和 TradFi 金融產品。換句話說,TradFi 資產將“鏡像”在 DeFi 中,而加密資產將增加在 TradFi 市場中的曝光度,從而創建 TradFi-DeFi“橋樑”,將這兩個世界更緊密地聯繫在一起,從而增加投資者的流動性和多元化。

穩定幣將成為 TradFi 和 DeFi 世界之間最重要的紐帶之一,USDC 和 PYUSD 等穩定幣作為投資組合選項和支付工具將得到更廣泛的接受。據說 Circle 考慮在 2024 年進行 IPO,我們還可能會看到非美元穩定幣的發行和使用量增加,最顯著的是歐元支持的穩定幣,例如 Circle 的 EURC,以及英鎊、新加坡元和日元穩定幣。其中一些穩定幣可能是由國家支持的參與者推出的。這也可能會導致鏈上法幣外匯市場的增長。代幣化國債已經獲得了關注,通過 Ondo等平臺代幣化了 8 億美元。

4.模塊化區塊鏈和零知識證明的交叉授粉

模塊化區塊鏈和 ZKP 的理念在過去的一年中都已大大成熟,例如最近推出的 Celestia 主網、Espresso 的 Arbitrum 集成、RiscZero 的開源 Zeth 證明器以及 Succinct 推出的 ZK 市場。一個有趣的趨勢是這兩種敘述如何融合在一起,ZK 領域的公司通過專注於特定的垂直領域(例如協處理器、隱私層、證明市場和 zkDevOps)來“模塊化”。

在即將到來的一年中,我預計這種趨勢將繼續下去,零知識證明將成為模塊化區塊鏈堆棧不同組件之間的接口。例如,Axiom 的 ZK 協處理器利用 ZKP 提供歷史狀態證明,然後開發人員可以使用它在 DApp 中執行計算。隨著 ZKP 成為這些不同提供商之間的通用接口,我們將看到智能合約可組合性的新時代。這為構建 DApp 的開發人員提供了更大的靈活性,並降低了區塊鏈堆棧的進入門檻。在消費者方面,ZKP 可能會看到更多的用例作為保護身份和隱私的一種方式,例如基於 ZK 的去中心化 ID 的形式。

5.更多計算密集型應用程序上鍊,例如AI和DePIN

人們投入了大量的時間、精力和資本來解決去中心化應用程序的可擴展性問題。如今,大部分可擴展性問題已經得到解決 — 以太坊 L2 上的 Gas 費用低於 0.02 美元(相比之下,以太坊主網為 11.5 美元),而 Solana 上的費用甚至低了 3–4 個數量級。

隨著這一趨勢在明年繼續下去,我們相信計算成本高昂的應用程序(應用程序可以消耗千兆字節的 RAM)將在不久的將來在鏈上變得更加經濟可行。這包括鏈上人工智能系統、去中心化物理基礎設施網絡(DePIN)、鏈上知識圖譜以及完全鏈上游戲和社交網絡等垂直應用。所有這些都可能從根本上重塑鏈上數據經濟,極大地改善用戶和開發者的體驗,因為他們擺脫了繁重的汽油費和對計算能力的嚴格限制。

可以利用這種便宜得多的鏈上“計算”的計算成本高昂的項目的例子包括 Hivemapper 在 Solana 上創建去中心化的 Google 地圖、Bittensor 創建去中心化的機器學習平臺、Modulus Labs 在 ZKML 和 AI 生成方面的努力NFT 藝術、The Graph 的鏈上知識圖譜計劃以及 Realmsverse 在 Starknet 上創建鏈上游戲世界和傳說。

6. 公共區塊鏈生態系統的整合和應用鏈的“中心輻射”模式

過去幾年,基礎設施項目激增。儘管常見的技術分類為第 1 層 (L1) 和第 2 層 (L2),但從用戶體驗的角度來看,並沒有太大區別。對於通用公共區塊鏈來說尤其如此;如今,在用戶、項目和數量方面,Solana 或 Avalanche 等 L1 是 Arbitrum 或 zkSync 等 L2 的直接競爭對手。

有了這種同質性,流動性就成為通用公共區塊鏈的集中力量,使 Arbitrum、Optimism 和 Solana 等較大的現有參與者受益,目前四大生態系統約佔總鎖定價值 (TVL) 的 90%。較小的生態系統必須將精力集中在特定的垂直領域(例如社交、遊戲、DeFi)以保持優勢,從而有效地成為“應用鏈”或“部門鏈”。TVL 排名前 10 名的 L2 中的三個(dydx、Loopring、Ronin)實際上已經是專注於單一垂直領域的應用鏈。Base 和 Blast 等規模較小、較新的 L2 鏈的 TVL“闖入”也嚴重依賴單一“殺手級應用”(例如分別為friend.tech 和 Blur)來建立數量上的灘頭陣地。

此外,大多數領先的通用公共區塊鏈都發布了應用程序鏈工具包(OP Stack、Arbitrum Nitro、StarkEx 等),以允許應用程序鏈利用這些公共網絡上的流動性並將其置於其生態系統軌道中。因此,我們開始看到一種“中心輻射”模型,其中有一些通用公共區塊鏈充當中心“中心”,周圍有許多特定應用鏈的“輻條”。到 2024 年,可能值得關注利用這種“中心輻射”舉措的主要彙總即服務供應商,例如 Caldera、Conduit 和 Eclipse。

結論

當我們進入 2024 年時,我們或許已經度過了最糟糕的熊市,翻開了過去一年半中看到的一系列殘酷崩潰的一頁,並準備開始探索新的用例。今天,我們正處於一個轉折點,加密貨幣不再僅僅與金融化有關,而是一個更廣泛的概念,即我們如何使用區塊鏈重新定義消費者、社交和開發人員的體驗。我很高興看到今年這個新興行業的未來會發生什麼,因為我們使用去中心化技術來重新構想我們的數字文化。

過去和現在 :: 這次集會 VS. 之前的高峰

肯·羅格夫寫了一本精彩的書,《為什麼這次不同:八個世紀的金融愚蠢》。 謙虛地閱讀了這本書並思考了我自己的一些經歷,感覺“但是,這一次太不同了”,我將冒險嘗試並分享我看到的一些差異。

這次集會與之前的集會明顯不同。

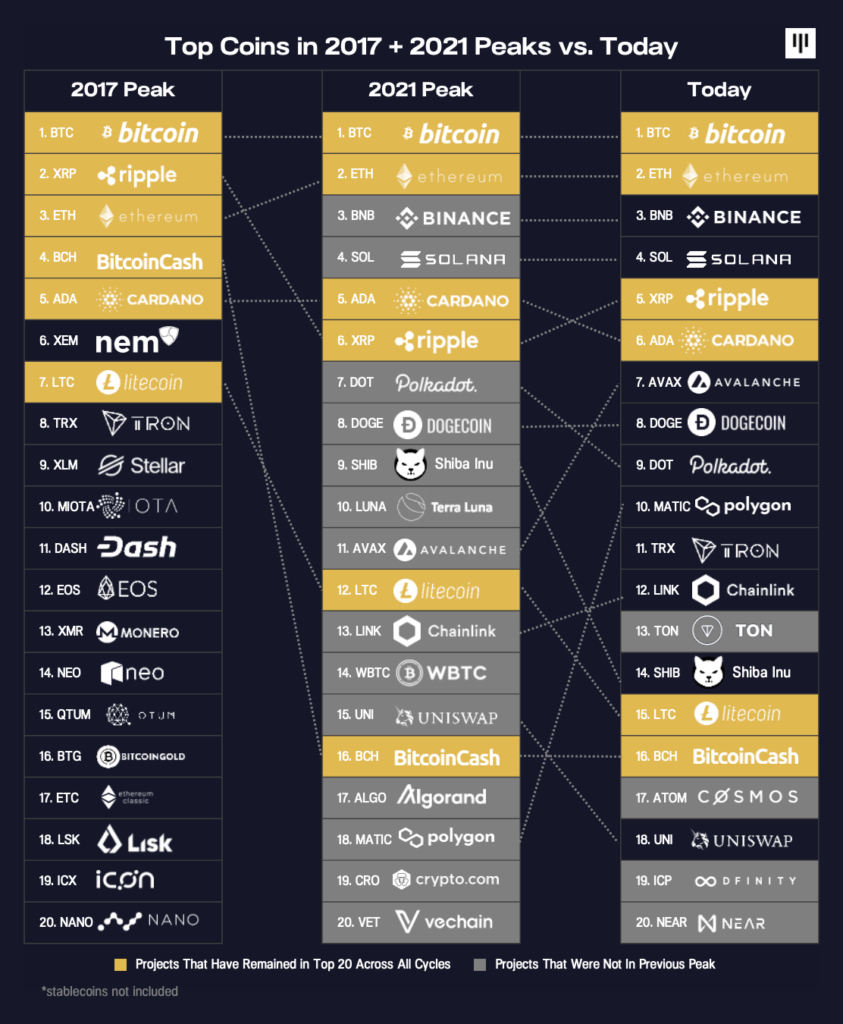

2021 年的高峰見證了頂級代幣的大規模流失。在 2017 年 ICO 引領熱潮頂峰時期,排名前 20 的代幣中有 14 個很快就跌出了前 20 名。他們摔得很遠。按市值計算,其中 13 個下跌的代幣目前平均排名第 123。(Tron 是唯一一個退出前 20 名並重新迴歸的項目。)事後看來,我們可以說這是對非生產性代幣的投機泡沫和炒作。

跌出 2017 年前 20 名的 14 個代幣全部被之前高峰時根本不存在的代幣所取代。那太瘋狂了。純粹的創造性破壞。

這次反彈的有趣之處在於變化很小。這與上一個週期截然相反。

這次,佔市值 83% 的前六名全部相同。前十名中有八個是相同的。有 14 個代幣保持在前 20 名。

在所有這些週期中,比特幣都是不變的。所有三個列表中只有六個代幣(上面以金色顯示)。自萊特幣推出以來的十二年裡,只有四種代幣佔據了第二的位置:萊特幣、XRP/Ripple、以太坊和比特幣現金。比特幣現金只持有一天!比特幣一直佔據著冠軍腰帶。

我們在 2022 年期間多次談論了這樣一個想法:雖然這次下跌的幅度與之前的熊市相似,但它是獨一無二的,因為區塊鏈沒有面臨生存危機。大多數價格走勢是由槓桿和不良行為者引起的頭條新聞驅動的。這就是為什麼我們看到相同的項目回來也就不足為奇了。他們的下跌並不是因為它們不是好項目,而是因為對整體市場的同情。Solana 就是一個特別好的例子。

區塊鏈的三種風格

如果你抽象出區塊鏈的三種主要風格:比特幣、以太坊和所有其他項目的組合,你就可以看到週期。

首先值得注意的是,以太坊在 2017–18 年成立後,其份額就相當穩定。唯一的重大回調是在 2020–21 年牛市期間,當時 Solana 和 Avalanche 等競爭的第 1 層超可擴展區塊鏈獲得了可觀的市場份額。

波動的是比特幣和其他東西。

最早的非比特幣代幣之一、Pantera 的第一個風險投資 Ripple 及其 XRP 代幣在 2017 年 5 月 17 日飆升至整個市場的 27%。

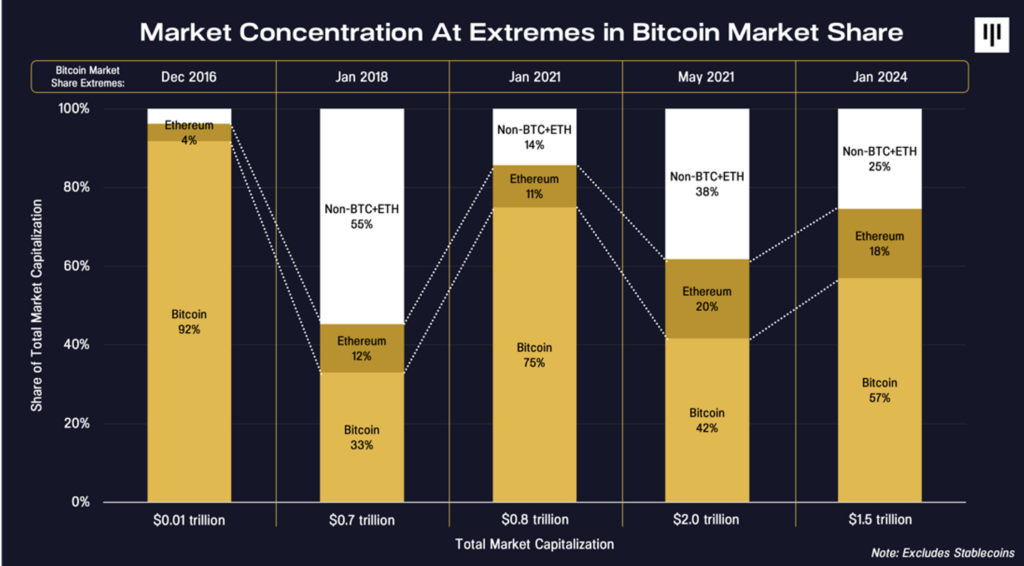

下圖描繪了自 2016 年以來比特幣市場份額最近出現極端情況時區塊鏈中的三個主要問題。

2018 年 1 月,當比特幣和以太坊市場份額處於歷史低位時,非比特幣+以太坊的份額為 55%。