金融格局正在不斷發展,富達投資 (Fidelity Investments) 在其「保守的多合一」投資組合中添加了比特幣 ETF,從而引領潮流。

富達的資產配置轉變改變了保守投資組合的遊戲規則。傳統上,保守的投資組合嚴重依賴國債等低風險投資,因其穩定性和可預測性而聞名。富達 (Fidelity) 納入比特幣 ETF 形成鮮明對比,將一種以其波動性而聞名的動態資產類別引入保守投資策略領域。

這種大膽的整合凸顯了人們對加密貨幣作為多元化投資組合合法組成部分的不斷演變的認識,挑戰了傳統的投資智慧。

透過將比特幣納入其投資策略,富達承認該資產具有改善投資組合多元化且不會大幅增加風險的潛力。這種方法符合加密貨幣作為一種新資產類別的不斷發展的敘述,並為其他機構投資者效仿鋪平了道路。

富達的大膽舉措標誌著機構投資者投資數位資產方式的重大轉變——提出了一種新的保守策略,在潛在回報與注重多元化之間取得平衡。

但在加密貨幣中分配 1-3% 的頭寸以實現更高的風險調整回報背後有很多含義。

機構投資者經常面臨是否將加密貨幣納入其投資組合的問題,無論是保守的還是其他的——回報/風險狀況是如此獨特,以至於它為許多投資組合增加了多元化的好處。回溯測試數據支持的新共識表明,對加密貨幣的適度配置(1%至3%之間)可以在不損害整體投資組合穩定性的情況下提高回報。這種配置策略降低了市場波動的風險,同時允許投資者參與數位資產的成長潛力。

評估投資績效的傳統方法往往與加密資產的獨特性質不匹配,其特徵是波動性大和市場週期不同。

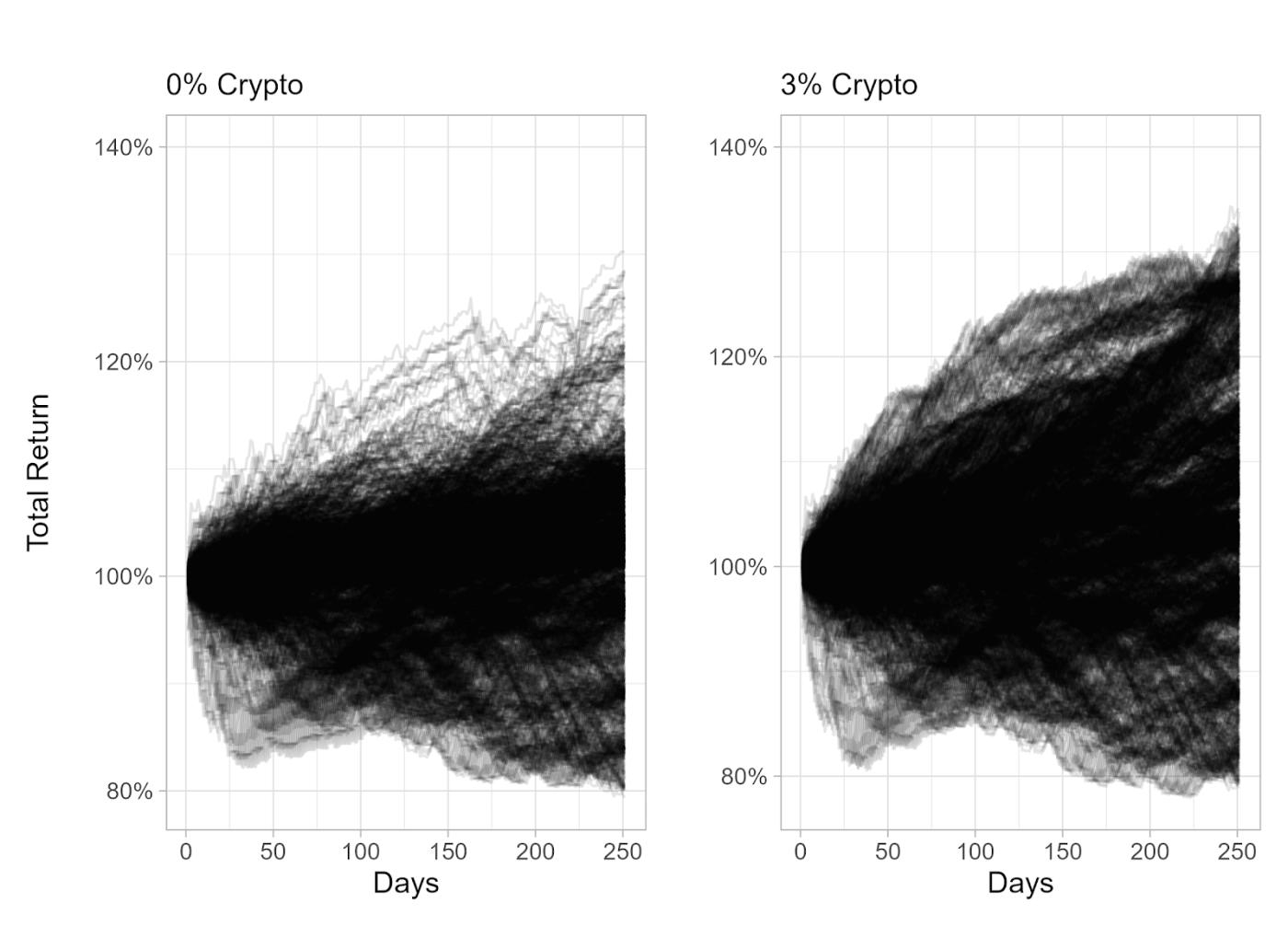

然而, 先進的分析技術(從 2015 年至今的 250 天內審查具有特定加密貨幣分配的投資組合)可以更準確地描述投資績效。這種方法涵蓋了全方位的市場動態,並消除了最佳投資時機的謬誤。

透過這種類型的分析,您會發現將加密資產納入投資組合可以擴大可能的績效結果範圍,但本質上並不會以有意義的方式放大風險 - 特別是在堅持 3% 的審慎分配時。

「3% 加密貨幣」圖表顯示回報路徑的分散性明顯更寬,顯示波動性更高。然而,這些路徑向上延伸得更廣泛,這表明加密貨幣的納入有可能在相同風險水平下產生更高的回報。

包含加密貨幣的投資組合的成功在於理解資產之間的相關性。

加密貨幣可以對投資組合做出積極貢獻,尤其是當它們與其他投資的相關性較低時。高波動性不一定是一種損害;相反,它對於多元化目的可能是有利的。這種理解對於採用積極的交易策略和穩健的資金管理技術至關重要。

富達將比特幣 ETF 納入其保守的投資組合,標誌著加密貨幣最初的炒作已經超出了預期。相反,它提出了一種經過深思熟慮的策略性資產配置方法,根據數位資產的優點評估數位資產,並將其精心整合到投資組合中。

尋求了解加密資產並將其納入投資組合的機構投資者可以從 Fidelity 納入比特幣 ETF 中獲得啟發。透過專注於強調回報路徑和風險規模之間聯繫的保守配置策略,投資者可以獲得能夠適應市場變化的多元化投資組合。

加密資產作為保守投資組合的可行資產類別的演變不僅迫在眉睫,而且已經到來。

不要錯過下一個重大新聞 - 加入我們的免費每日通訊。