導語:

本月,加密市場的注意力仍然集中在資金流而不是基本面上。美國的 BTC 現貨 ETF 通過 2 個月後,出現了連續 4 天的淨流出(3 月 18 日至 21 日期間淨流出 8.36 億美元),而第一梯隊貝萊德和富達,以及其他基金的正流入,則抵消了灰度比特幣信託 GBTC 的流出,這表明我們正在見證一些資本轉移。同時,我們看到,獲利了結的礦工們和 ETF 淨流入之間的博弈,正在推動推動震盪行情的持續。

1、宏觀視角

1.1 美股上漲未達預期,但廣度擴張或持續

美國股市Q1季度的上漲,提振了股票投資者的信心,但市場情緒仍未達到通常預示股市頂部的“狂熱”水平。

根據美國銀行最新報告,其“賣方指標”在 3 月份小幅上升 22 個基點至 55% ,這是自 2022 年 5 月以來的最高水平。“賣方指標”是一個逆向情緒指標,它追蹤華爾街賣方策略分析師對平衡型基金股票的平均建議配置比例。當該指標與平均推薦水平相同或更低時,那麼在隨後的 12 個月內,股票市場回報率就有 94% 的可能是正向的。

美國銀行的策略師 Subramanian 指出,目前的指標數值意味著美股未來一年至少會上漲 13% 。

“美股上漲可能提振了信心, 3 月份美股情緒有所上升,但遠未達到亢奮的水平。”美國銀行預計,隨著美聯儲降息,現金回報率在兩年內降至 3% ,退休賬戶中的數萬億美元現金將轉移至股票。

策略師 Subramanian 還表示,美股的廣度擴張可能會持續。

3 月份跑贏大盤的股票比例從前一個月的 40% 上升到 60% ,為去年 12 月以來的最高水平。美股上漲不再是科技股“一枝獨秀”,市場廣度指標明顯改善,週期股集體上漲。“科技七巨頭”在 3 月漲勢漸止,按市值加權僅上漲 1.6% ,為去年 12 月以來最差的表現,而週期性行業表現出色的能源和金融,一季度上漲近 12% 。

1.2 BTC 震盪行情來臨,約 200 萬 BTC 處於虧損臨界

繼 1 月份美國 BTC 現貨 ETF 通過的第一週淨流出後,BTC 現貨 ETF 在 3 月中旬出現連續 4 天淨流出,導致 BTC 價格從 3 月 13 日觸及的 73, 100 美元的新高回落-15.4% ,在 3 月 20 日跌至 61, 200 美元。之後隨著 ETF 轉為淨流入,BTC 價格恢復至 70, 000 美元並開始圍繞此價格上下震盪。

如上圖所示,當市場達到 7.32 萬美元的歷史最高點(ATH)時,投資者在鏈上賣出,鎖定了超過 26 億美元的實現利潤。大約 40% 的這種利潤回吐可以歸因於長期持有者群體,包括從 GBTC 信託中撤資的投資者。剩餘的 15.6 億美元實現利潤被短期持有者鎖定,交易者利用流入的流動性和市場動能。兩個群體的實現利潤已達到與 2021 年牛市高峰期間相似的幅度。

隨著價格從歷史最高點回落到近期低點 61, 200 美元,總共有 200 萬枚比特幣從“盈利”狀態轉變為“虧損”狀態,隨即市場反彈到 66, 500 美元,大約 100 萬枚比特幣幣重新回到“盈利”狀態。如上圖,我們可以看出:

大約 100 萬枚比特幣的成本基礎在 61, 200 美元到 66, 500 美元之間;

大約 100 萬枚比特幣的成本基礎在 66, 500 美元到 73, 200 美元的歷史最高點之間;

對比過往數據,BTC 價格在 22 年牛市結束之後,直到 2024 年才算覆蓋成本,礦工才開始盈利;從供給側來講,牛市可能才剛剛開始,隨著傳統機構的加入,以及對 BTC 價值認同的提高,BTC 有大概率會像黃金一樣讓礦工實現長期穩定盈利,即比特幣價格長期穩定高於挖礦成本。

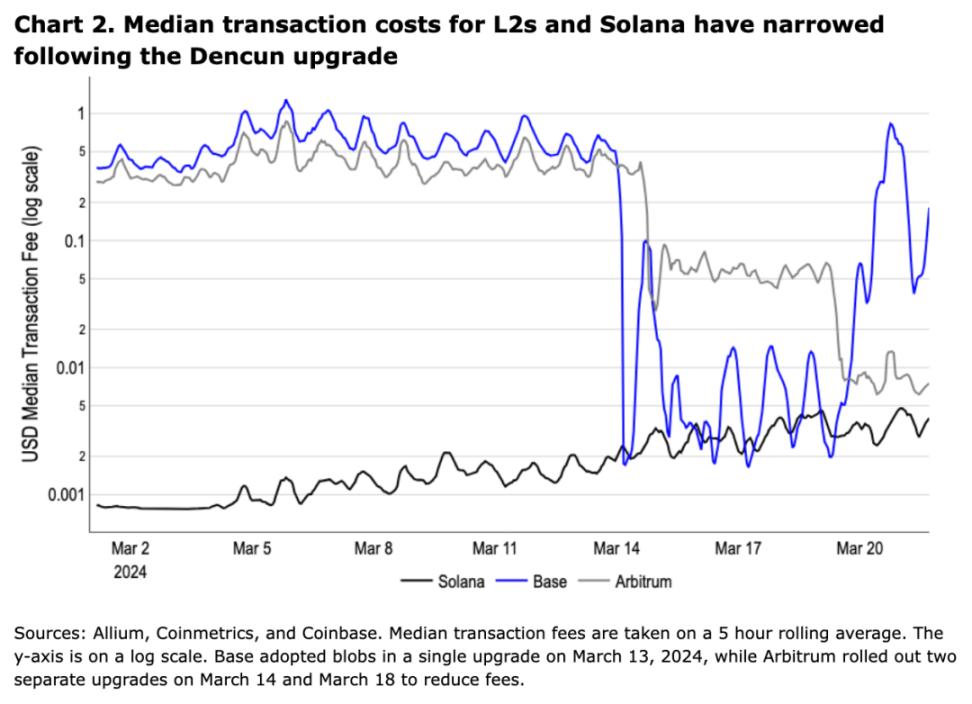

1.3 Dencun 升級後,Base 與 Solana 爭先發展

3 月 13 日 Dencun 升級在 ETH 主網激活,讓很多網絡的鏈上活動出現了激增。隨之 Base 升級使用 Blob,Base 網絡交易費用從 0.31 美元降至 0.0005 美元,之後不就 Base TVL 就突破 17 億美元,Base 日交易量也升至 200 萬筆,增幅達 350% 。

伴隨著 Meme 幣的狂熱行情,除了 Solana 活躍度大幅回升,Base 也藉著網絡費用的大幅降低,與 Solana 一起爭先佈局發展,讓 Meme 幣的 FOMO 情緒幾乎主導了 3 月的市場行情。

從 Base 上交易費用的表現看,在低擁堵期間,這些網絡的交易費中位數一直低於 0.01 美元;但是在擁堵期間,Base 上的交易費用飆升至 Dencun 之前的水平,這使得一些定價過低的交易處於待處理狀態,直到市場費用恢復到其執行的目標費率,這在擁堵時期導致了更高的中位數交易成本。

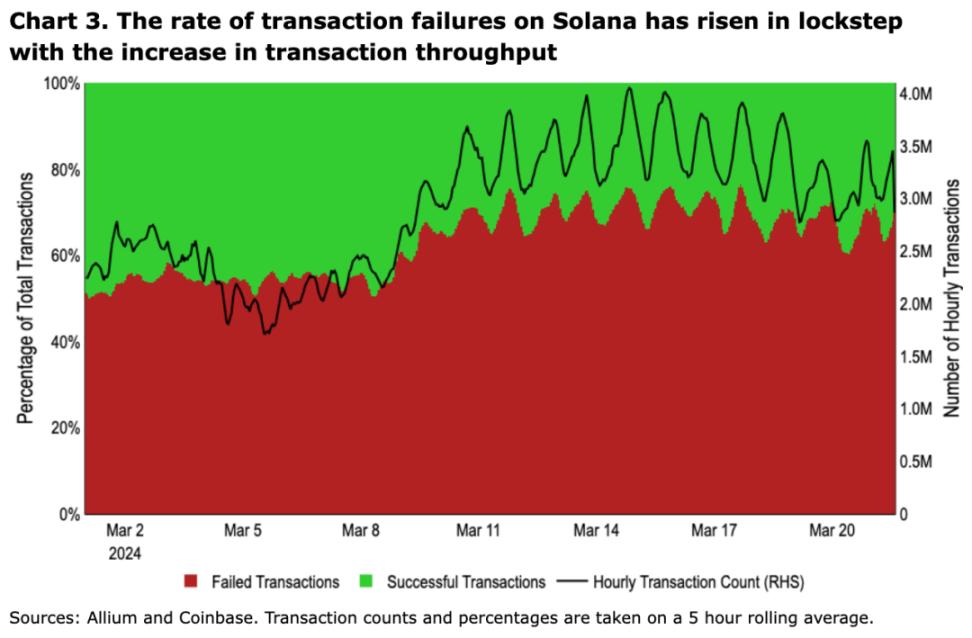

反觀 Solana,由於它沒有基於計算單位的定價(即費用與計算資源消耗沒有直接關係)並且缺乏有效的優先費用機制,因此 Solana 能夠始終保持較低的中位數費用。但這種方法會激勵人們向網絡發送垃圾交易以增加交易打包的可能性,導致在 Solana 上出現了大量丟棄和失敗的交易。

對於Solana和Base來說,它們的可擴展性路線圖仍然很長,並且它們在所採取的路線上存在不同的權衡:

Base 團隊正在考慮在短期內直接增加其鏈的目標容量,下一個大瓶頸集中在優化執行上,特別是在處理狀態增長方面。然而,解決長期的狀態增長問題可能需要一些時間,這意味著在未來一段時間內,可能會導致擁堵期間價格持續飆升;

Solana Labs 計劃於 4 月中旬發佈的 v1.18 客戶端版本,通過升級調度器機制來解決他們現有的一些問題;並且 Solana 基金會一直在推動更優化的架構,包括實施優先費用、優化計算單位的使用,以及其他可以提高整體網絡性能的抗女巫攻擊機制;

2、 行業數據

2.1 市值&排名數據

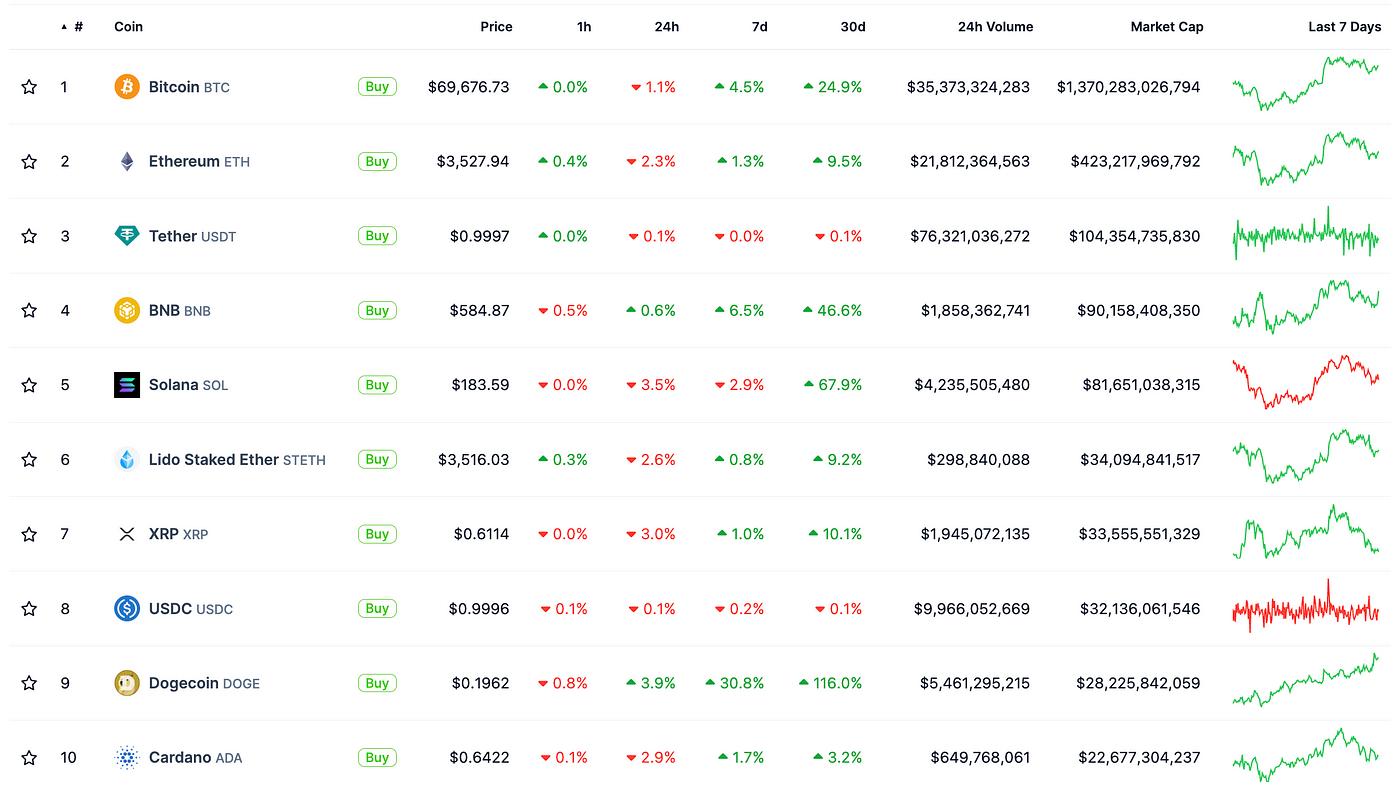

本月的普漲行情下,TOP 10 代幣的市值均有不同幅度的上升,除了期間 Solana 有短時間超過 BNB,排名躍升第 4 位,總體排名沒有太大變化。從 30 天漲幅看,DOGE 上漲 116% ,排名第一,其次是 SOL 的 67.9% %和 BNB 的 46.6% ,BTC 則以 24.9% 位列第四。

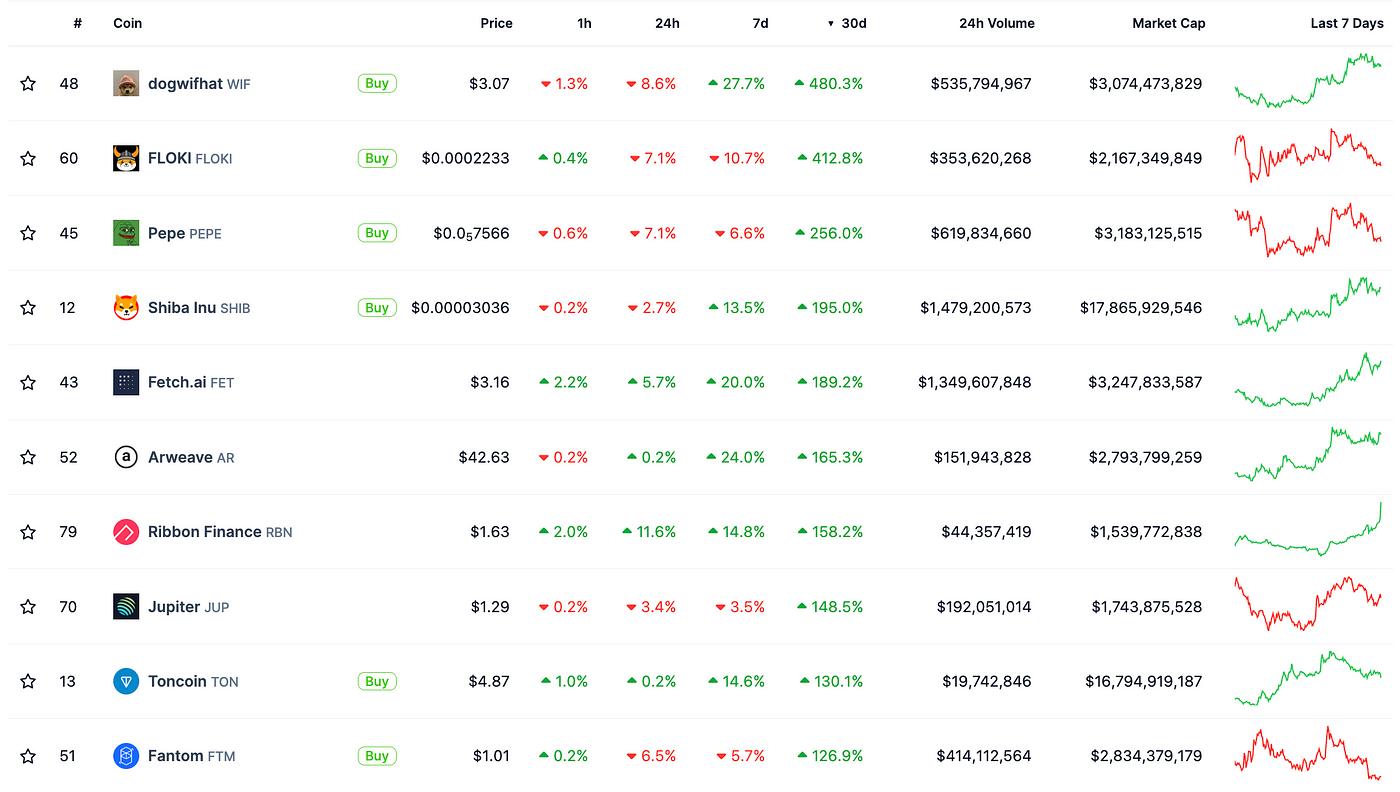

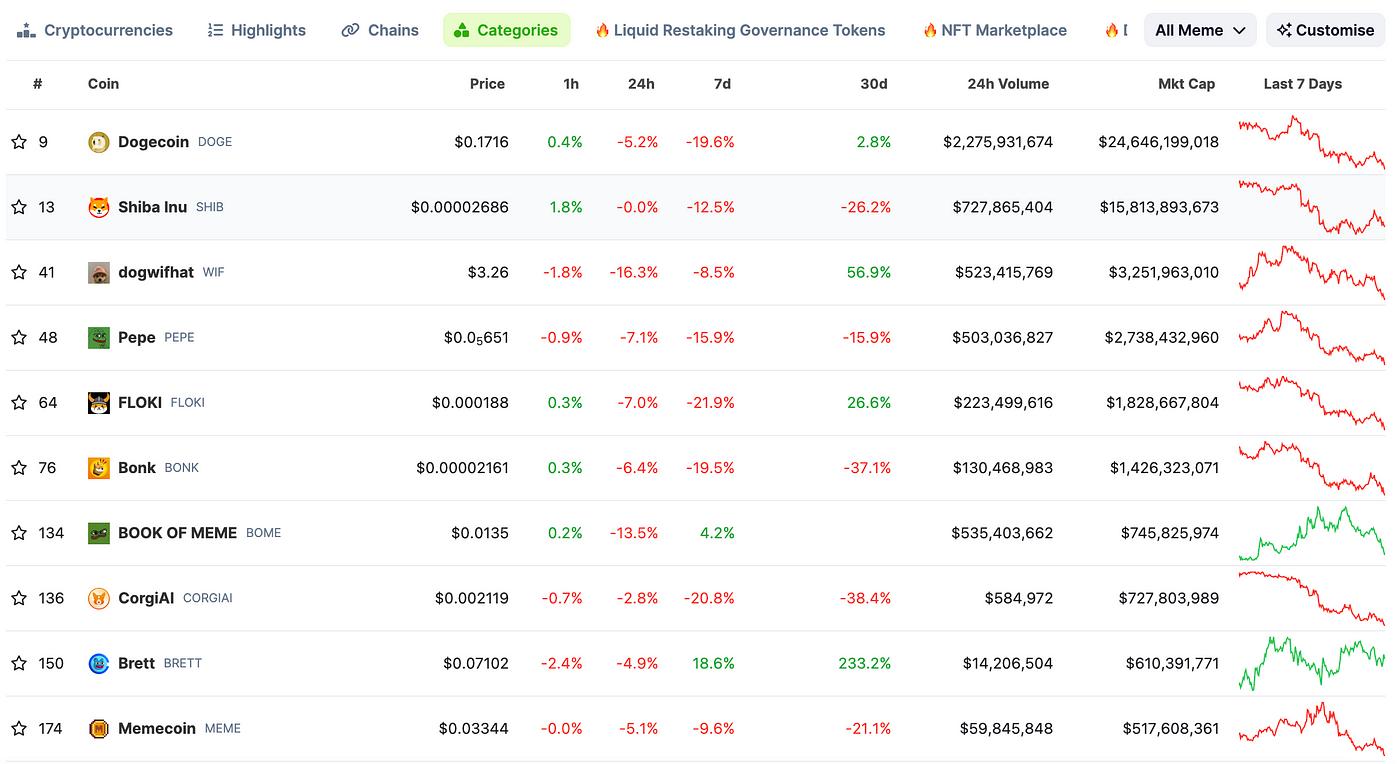

DOGE 和 SOL 的巨大漲幅,主要來自於 3 月份的 Meme 幣行情,PEPE、BOME、WIF、DOGE、FLOKI 的暴漲行情輪番上演,SOL 則成為 Meme 生態的繁榮基石,從而帶動 SOL 幣價和市值的上行。目前 Base Chain 和 BNB Chain 都在賦能並推動 Meme 幣的活躍和發展,預計 Meme 行情在 4 月份依然會延續。

在市值排名前 100 的代幣中, 3 月漲幅最高的代幣分別為 dogwifhat(+ 480.3% ),FLOKI(+ 412.8% ),FLOKI(+ 256.0% )。其增幅趨勢在整月內均有分佈,結合 Base Chain 上 Meme 生態的火熱態勢,此高漲幅的 Meme 行情在 4 月大可能會延續。另外,AI 賽道和 BTC 生態在最近的熱度明顯,預計將會在 4 月份有亮眼表現。

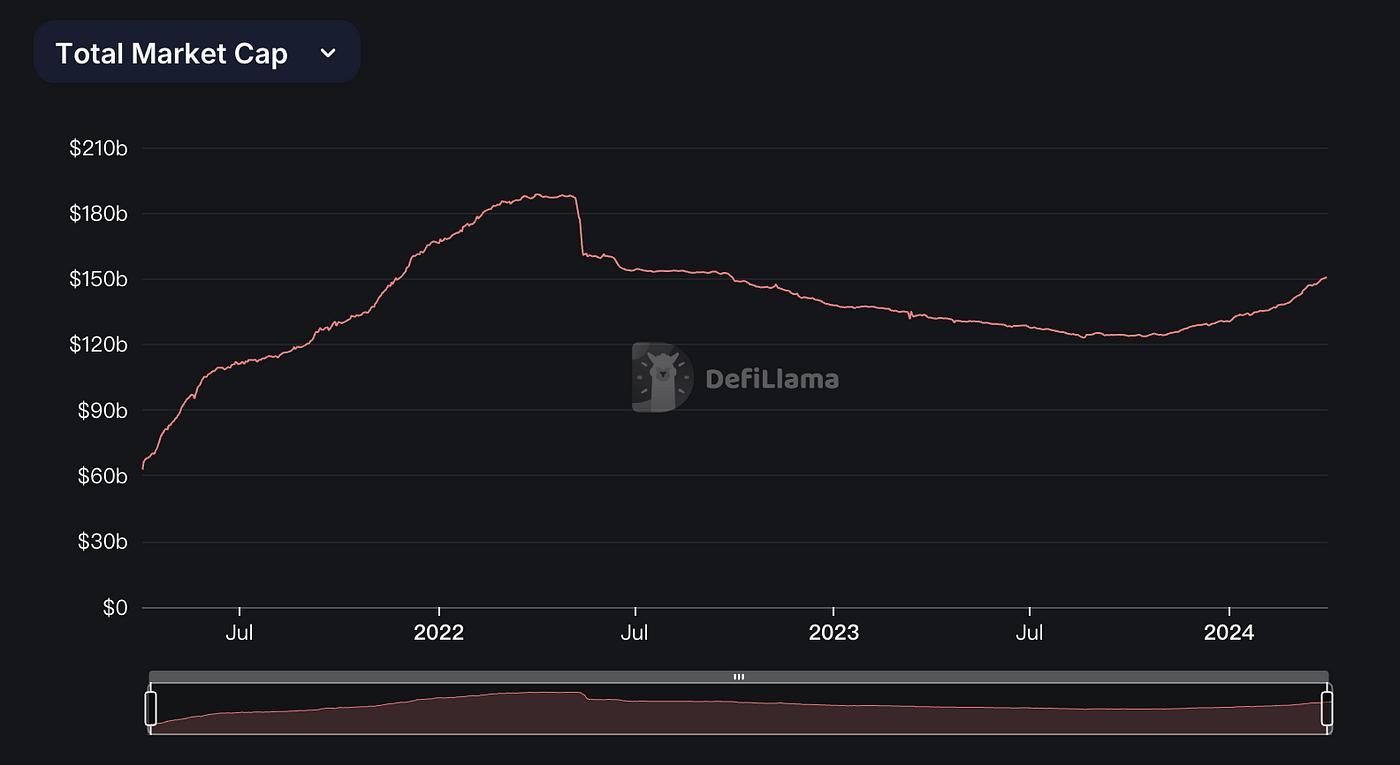

2.2 穩定幣流入流出

3 月份的穩定幣流入趨勢資表現良好,穩定幣總量已經超過$ 150 B,從起斜率看這種增長可能還在加速,預計隨著此輪週期行情的持續強勢,這種增速將會繼續,並在未來 3 – 6 月內達到最高。

本月增長最快的穩定幣是 USDe,上漲幅度 156% ;其次是 USDC,上漲幅度 17.79% ;而之前兩個月漲幅態勢最高的 FDUSD,反而下降了 11.01% ;雖然行業中對 USDe 有著頗多質疑,但它的快速增長似乎預示著,在本輪行情中,算法穩定幣所扮演的角色將會變得更加重要。

USDe 由 Ethena 發行,截至 3 月 30 日,供應量就突破 15 億枚,由該協議開設的合約倉位佔全球 ETH 合約倉位的 15% 。Ethena 增長負責人 Seraphim 發推稱:下一步計劃將 BTC 納入抵押品範疇,擬於 9 月將 USDe 的發行規模擴大至 50 億美元以上。

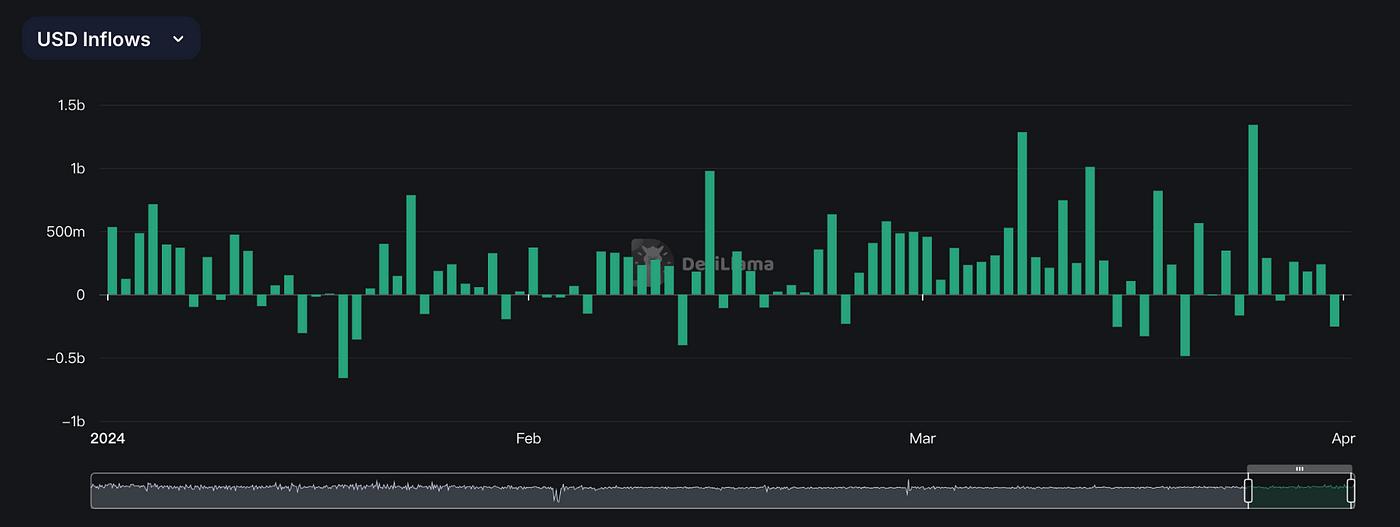

在 USD 流入方面,與整體穩定幣增長趨勢相同,其中單日淨流入最高為 3 月 25 日的$ 1.34 B,雖然期間偶爾有短時間的淨流出,但淨流出的額度和頻次遠低於淨流入。另外,從消息面看,美國機構在市場中的買入力量依舊非常強勢,勢必會繼續帶動 USD 的流入增幅。

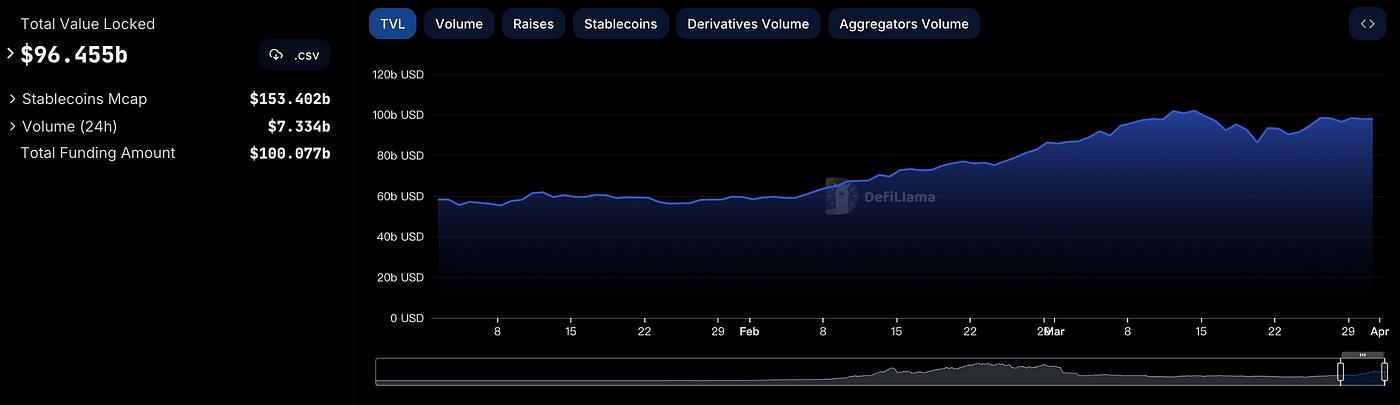

2.3 鏈上 TVL 排名

整體鏈上的 TVL 在 3 月出現了明顯的波動,在本月第三週出現明顯的下降趨勢,並在之後逐步回升並以一種較緩慢的趨勢繼續增長。此趨勢與整個行情的走勢幾乎一致,預計隨著減半前的短暫回調和較大幅度波動,鏈上 TVL 也會有相應變化,但幣本位的增長趨勢將會一直持續下去。

本月最受矚目的是 etherr.fi,伴隨著其代幣 ETHFI 的空投申領和上線各大 CEX,etherr.fi 的 TVL 增長幅度達到 74.59% ,領先於 TVL 排名 TOP 10 的其他項目,並遠超出 EigenLayer 的 24.99% 。

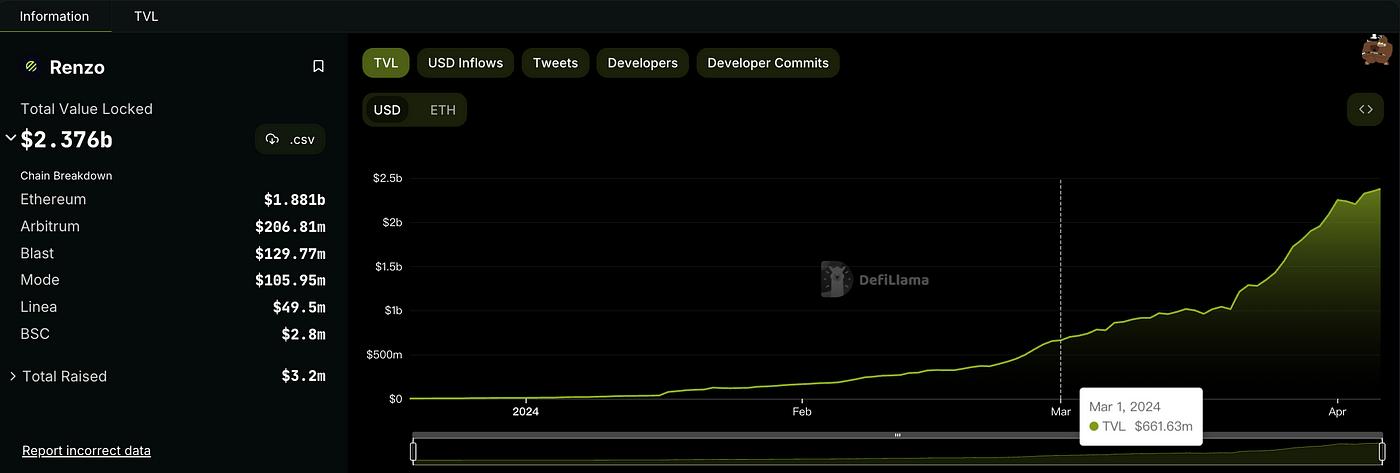

DeFiLlama 數據:截至 3 月 29 日,ETH 流動性再質押協議 TVL 達到$ 76.78 億,其中 EigenLayer 以超過$ 120 億的 TVL 位列第一;其次是 ether.fi,TVL 超過$ 30 億;以及 Renzo,TVL 超過$ 16 億。

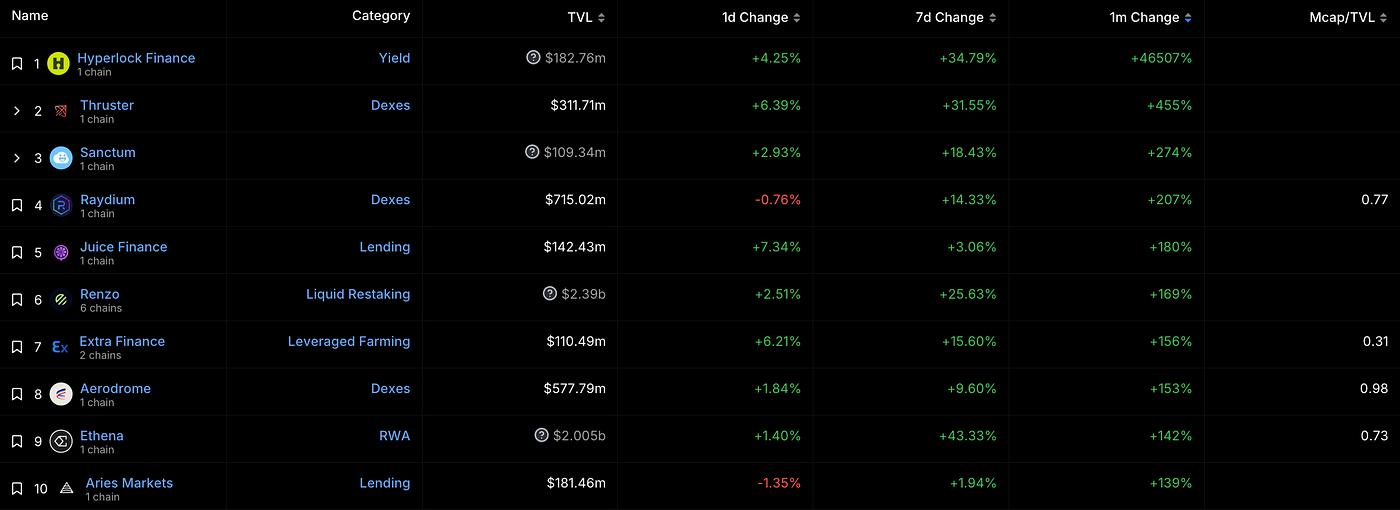

在當前 TVL 高於 1 億美元的 142 個項目中(上個月僅為 31 個),本月 TVL 增長最多的項目為 Hyperlock Finance,Hyperlock 是一種產量提升和元治理協議,旨在加深 Thruster 的流動性,它通過讓交易者和 DAO 可以在 Hyperlock 上獲得額外收益,Blast 生態項目能夠更輕鬆地獲得流動性。預計隨著 Blast 的生態拓展,Hyperlock 將匯聚併為其生態賦能,具體表現上,其 TVL 有可能在接下來的 3 個月內持續大幅度增長。

關於 Blast、Thruster 和 Hyperlock

Blast 是一種與 EVM 兼容、具有原生收益的樂觀 rollup,用戶的餘額會自動複利,並額外賺取 Blast 獎勵;

Thruster 是 Blast 的原生 DEX,旨在利用 Blast 原生收益、定製流動性解決方案和更簡潔的 UI/UX ;

Hyperlock 是一種基於 Thruster 並針對 Blast 進行優化收益和治理的協議 Thruster LP 和 THRUST 質押者提供更高的獎勵;

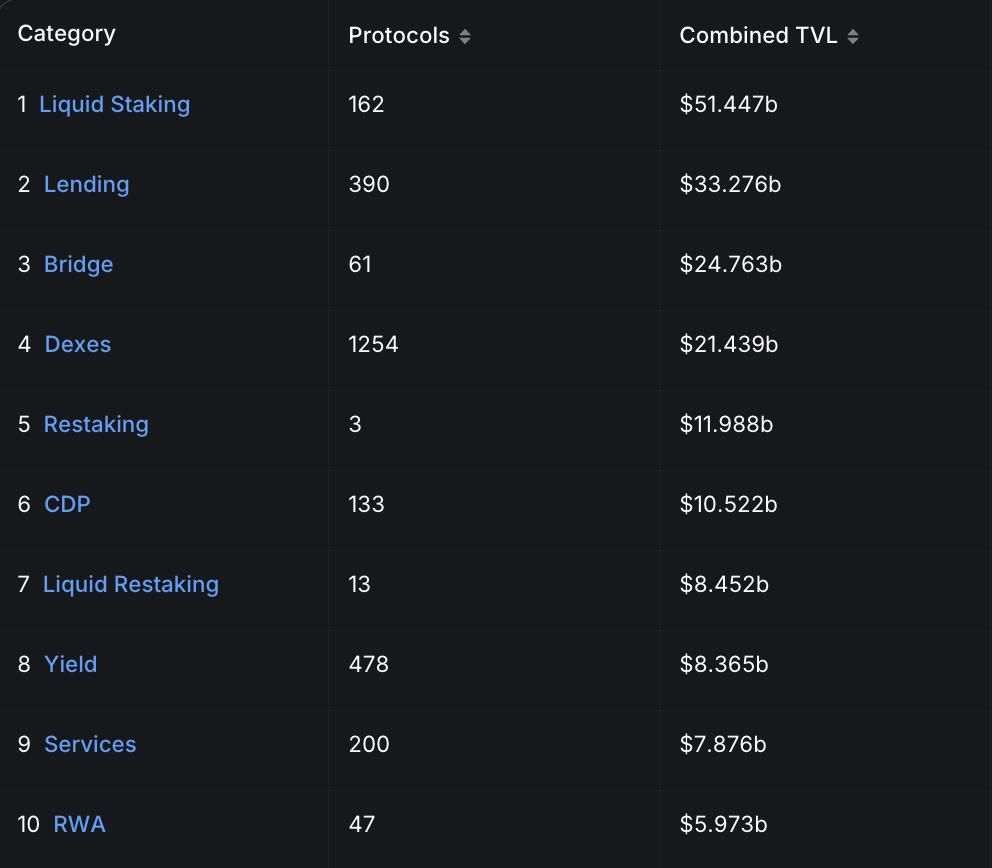

按 DeFi 類別劃分,本月 TVL 總計排名 TOP 10 的賽道中,排名第一的仍然是 LSD$ 514.4 億,雖然較上月($ 533 億)有所下降,考慮到整體行情價格的變化,事實上總量仍然在增長。

另外,其他賽道中,除了 CDP 下降約$ 10 億外,均有不同程度的增長,尤其 Lending、Bridge 和 Dexes 賽道,這也側面說明了鏈上的活躍程度正在變得越來越高,市場的熱度在逐漸升溫。

按鏈類別劃分, 3 月份 Base 的 TVL 漲幅表現最為亮眼,達到 116% ;其次是 Bitcoin 的 TVL 上漲 77.6% (上月漲幅 694% ),以及繼續保持高增長的 Solana 漲幅 55.3% (上月漲幅 40.33% )。

Base 的高漲幅和 Solana 的持續增幅,主要得益於市場對 MemeCoin 的 FOMO 情緒,以及帶來的暴漲行情。最近,BSC 也繼 Base 之後開為 MemeCoin 進行賦能,預計月份的 TVL 將會持續增長,且依然會受 MemeCoin 行情影響。

2.4 礦池數據

BTC:

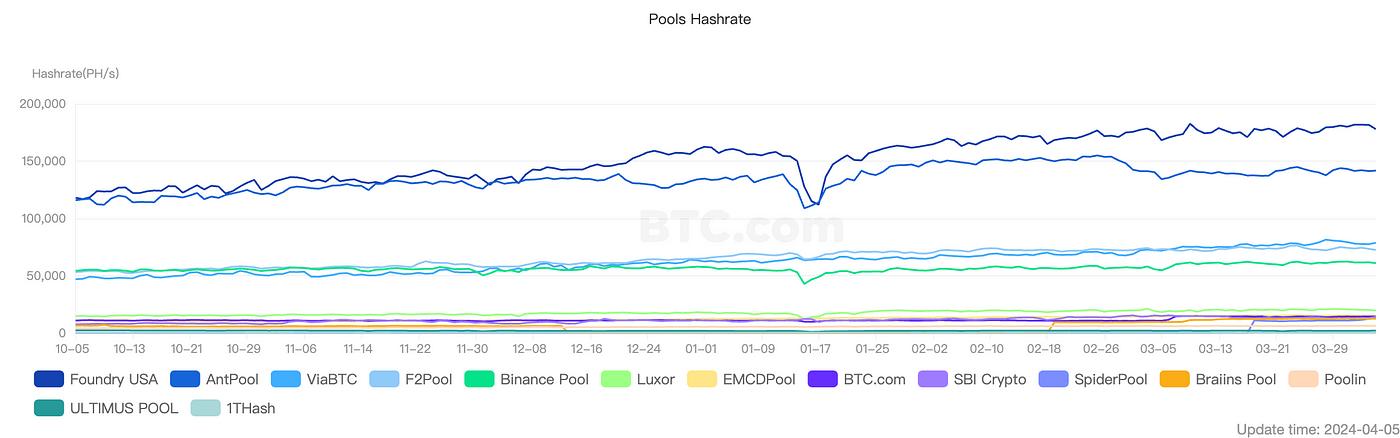

目前全網 POW 總算力已達到 596.81 EH/s,較上月(575.08 EH/s)增加了約 3.78% ,其中,Top 3 的礦池依然是 Foundry USA、AntPool 和 F 2 Pool,沒有更新變化,但是增幅方面 Foundry USA 表現最為穩定。

礦池算力總趨勢上繼續平穩上升,這代表有著更多的資金和算力正在陸續加入進來,更多的人們願意把挖礦作為在行業中進行投資一個選項。

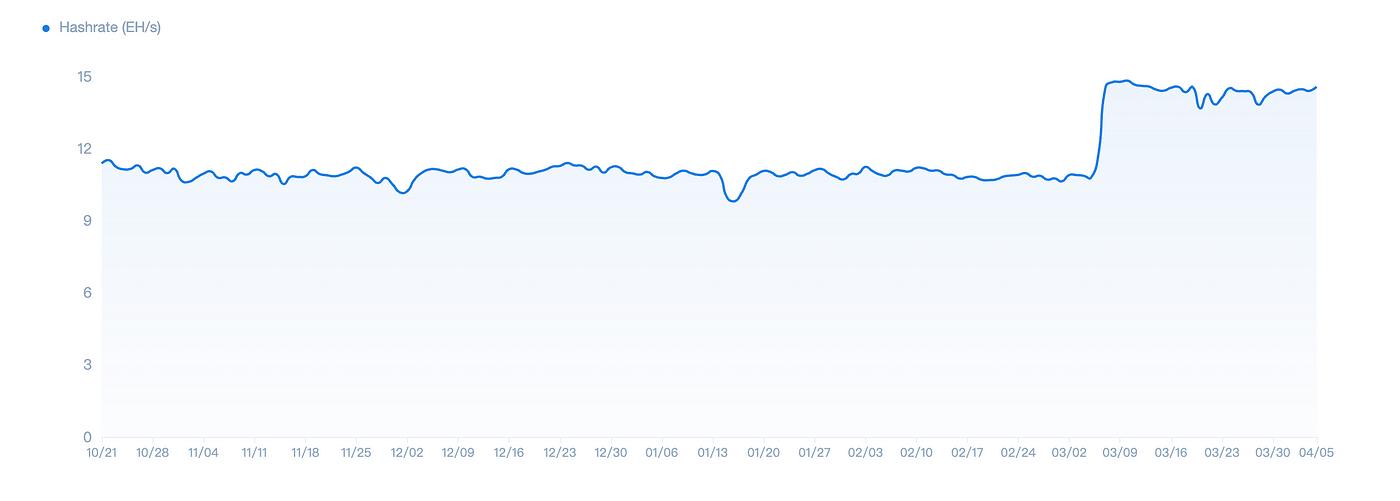

BTC 礦池的全網算力為 14.440 EH/s,較上月底增長約 3.6 EH/s,明顯隨著減半的臨近,部分礦工為了保障收益在提前增加算力設備,這也造成了本月出塊幸運值的不穩定和下降(目前 30 日幸運值 93.64% )。另外,距離第四次 BTC 產出減半,還剩 2, 217 個區塊,預計減半時間是 2024 年 04 月 21 日。

雖然算力有明顯增長,但隨著難度的提升,本月 BTC 產出的平均成本依然在$ 50, 000 ,最高達到$ 65, 000 。減半後,隨著產量的降低,平均成本將很有可能突破$ 100, 000 ,這必然帶來 BTC 價格和市值繼續上升。

ETH:

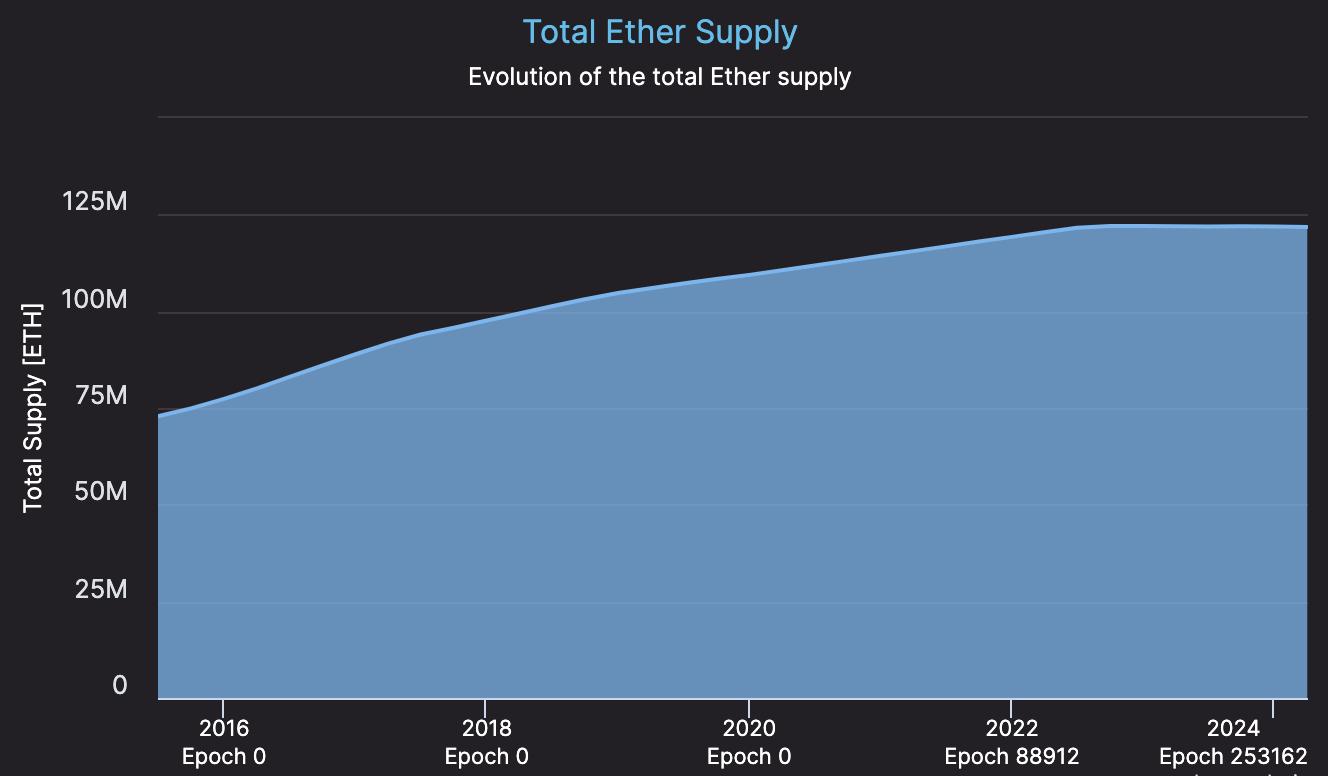

ETH 的供應趨勢趨於平緩,自上 2022 年 6 月至今沒有產生大幅波動,基本維持在 1.22 億上下,這說明 POS 機制在穩定 ETH 生態方面確實起到了非常積極的作用,ETH 的市值與生態價值已經強相關。

ETH 作為當下行業最大的生態體系,只需要專注其內部生態的建設和拓展,即可實現對整個行業便捷的探索和驅動,事實上,我們看到的也正是這樣。

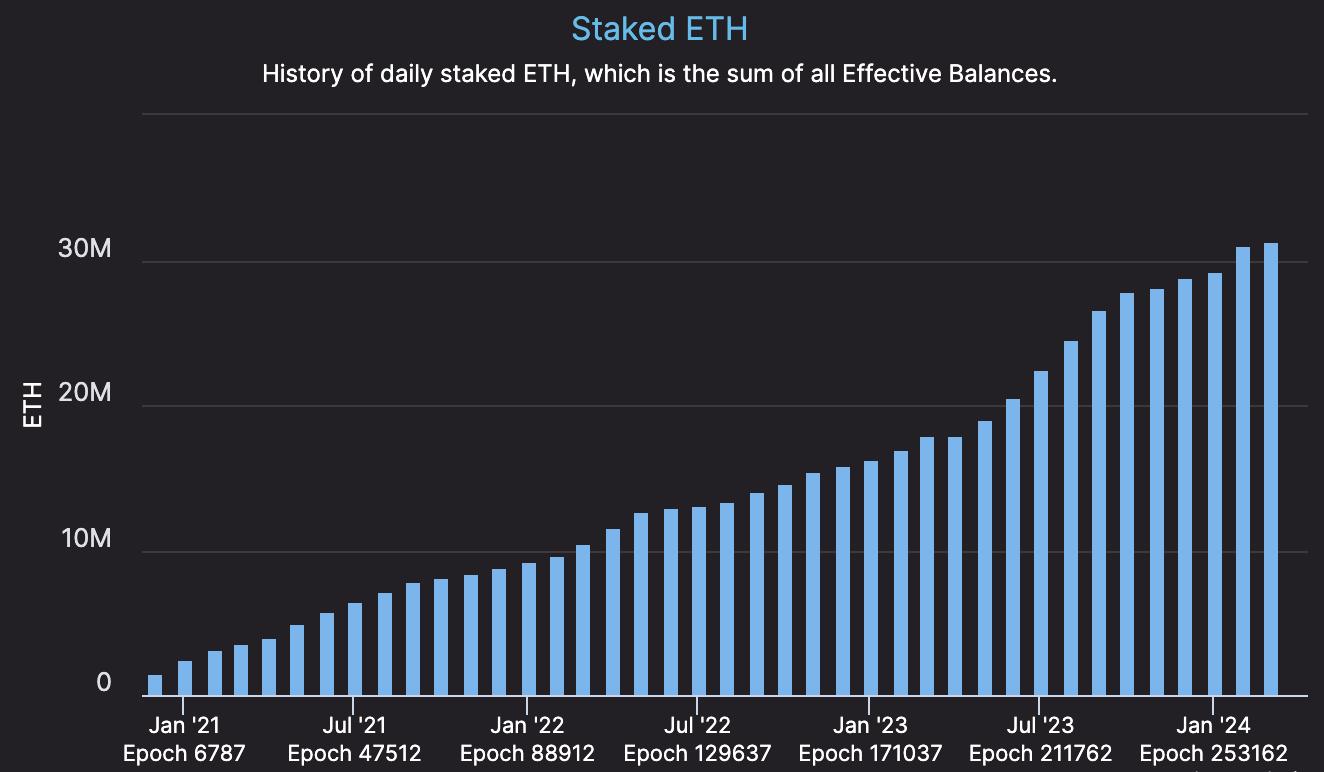

同時,ETH 的 POS 總質押數繼續上漲,截至 3 月 31 日,活躍驗證者 978052 個,全網質押 ETH 31, 328, 059 枚,佔 ETH 總供應量的 26.80% 。其中, 3 月份新增質押 2, 306, 499 枚,流動性質押協議 Lido 的質押份額佔總量 30.11% 。

隨著 ETH 質押數量的增長,驗證者的激勵部分將更多取決於鏈上交易的活躍度,這與 POS 機制一起,在 ETH 生態內形成了完整的調節閉環,但 Lido 的絕對佔比,讓如何更加去中心成為 ETH 基金會迫切需要解決的問題,建議重點關注。

3、行情趨勢

3.1 BTC 行情漲幅減弱

TradingView 數據:BTC 3 月最低價格 59005 美元,最高價格 73777 美元,整體漲幅 16.6% 。該漲幅相較於 2 月 43.57% 的漲幅有所減弱,這可能是受到 3 月份 BTC 現貨 ETF 淨流入下降的影響。

從 Coinglass 數據可看到:BTC 現貨 ETF 的 3 月淨流入額為 46.368 億美元,遠低於 2 月淨流入額(60.3 億美元),然而,整個 3 月 BTC 價格依然保持一個相對穩定的上漲勢頭。

按歷史經驗,減半前後 BTC 價格大概率會經歷一個回撤,但我們判斷,在比特幣現貨 ETF 基本盤穩固,宏觀經濟環境和指標相對穩定的情況下,疊加減半利好,比特幣即便經歷回撤,也依舊會繼續維持上升勢頭。

3.2 Restaking 浪潮開始湧現

Restaking 賽道也是 3 月的關注焦點,隨著 ether.fi 空投申領開啟,ETHFI 於 3 月 18 日在 CEX 上線,開盤價$ 0.2 ,在當天其價格就直接飆升至最高$ 5.3 ,漲幅超過 26 倍;之後雖然後波動,但整體趨勢上行,最高價格約$ 8.6 ,是開盤價格的 43 倍。

ETHFI 的漲幅和行情走勢,讓人們對未其他未發幣的 Restaking 項目抱有更高預期,關注的焦點則聚集到 Renzo 上面。從 Defilama 數據可以看到,從 3 月 1 日起,Renzo 的 TVL 就一直在平穩增長,從 3 月 1 日到 3 月 20 日,其 TVL 增長約$ 3.5 億;之後後其上行斜率大幅增加, 20 日到 31 日 TVL 增長約$ 10.8 億,增速是之前的 3 倍多。

Renzo 的 TVL 增長主要來自於人們對其發幣後的超高預期,在 ether.fi 之後,如果 Renzo 的表現與人們的預期一致或相近,Restaking 的浪潮將不可阻擋。

3.3 Meme 幣繼續帶動 FOMO 情緒

MEME 板塊 3 月表現依舊亮眼,在 2 月 DOGE、SHIB、PEPE 的造富效應之後,BOME、MEW、WIF、BRETT 等 Meme 代幣輪番上演暴漲劇情,讓市場中的 FOMO 情緒得以連續的累積和釋放。

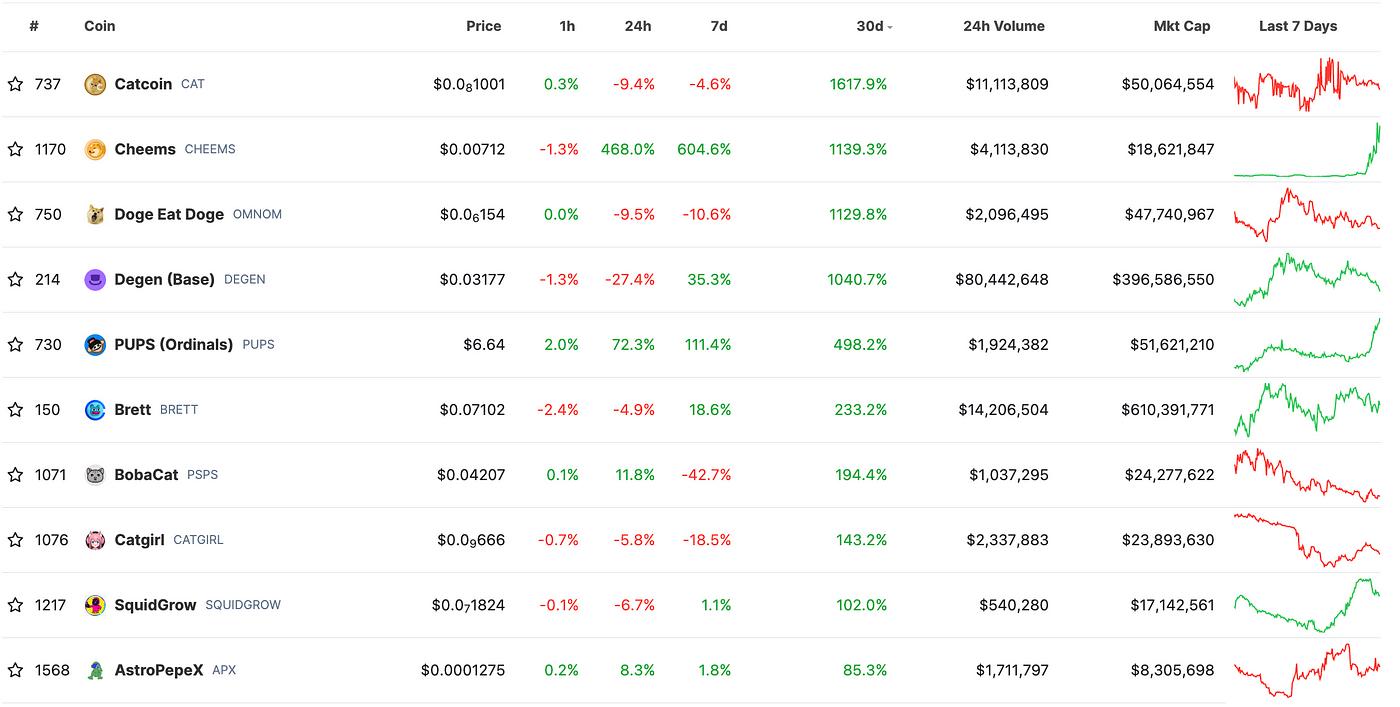

在 CoingeckoTOP 10 漲幅榜單中,CAT 已經開始引領新一波的暴漲情緒,而 CHEEMS、OMNOM、DEGEN 等已經開始新的接力。這種行情態勢,一方面說明整個加密市場熱度不減,市場資金活躍;另一方面也說明市場需要新的刺激,不管是情緒面還是敘事面。

在 Meme 幣行情的背後,更多是 Solana、Base 在生態內的推動和賦能,通過 Meme 幣的行情和社區引入,讓 Solana 和 Base 生態表現得極為活躍,也給人們提供了情緒宣洩的出口。另外,BSC 也在進行相應的計劃,這可能進一步推升 Meme 板塊的上漲,但是否持續以及能夠持續多久,仍然是一個問號。尤其是 Meme 幣巨大的波動性,對個人投資者而言,如何把握合適的投資時機是一個巨大的挑戰。

4、投融資觀察

4.1 投融資概要

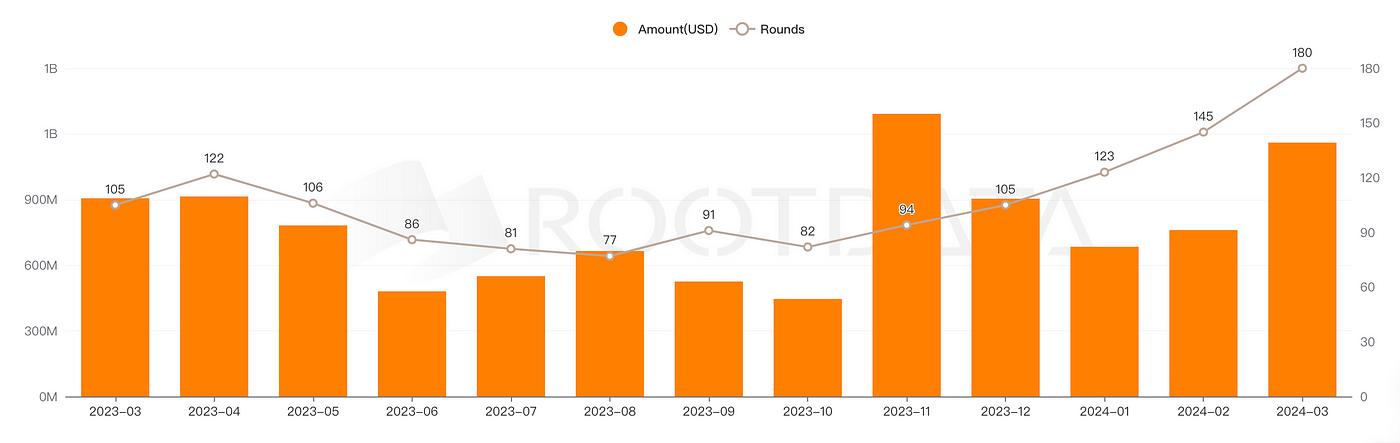

2024 年 3 月份加密市場共完成總金額為 11.6 億美元,環比增長了 52.6% 。數據如下:

180 起融資事件,環比增長了 34.32% (2 月份 134 起融資事件);

3 起收購事件,環比下滑了 50% ,表明收購活動在減少;

平均融資額為 1001.05 萬美元,環比上升了 38.66% ;

融資中位數為 500 萬美元,環比上升了 25% 。

其中,種子輪融資事件最多,其次是戰略融資和 A 輪融資,而其他類型的融資事件增長迅猛:

種子輪 47 起(環比上月+ 23% );

戰略融資 30 起(環比上月+ 100% );

A 輪 19 起(環比上月+ 46% );

其他類型 17 起(環比上月+ 112% );

綜合來看,雖然收購事件有所下滑,但融資事件、平均融資額及融資中位數均大幅增長,尤其是戰略融資和和其他類型融資事件的大幅增長,說明市場看多情緒上升,投融資熱錢湧入也在持續增加,市場看漲情緒和週期情緒依然湧動。

3 月規模最大的 5 輪融資:

Optimism 完成 8900 萬美元融資,估值未披露;

Zama 完成 7300 萬美元 A 輪融資,估值未披露;

Berachain 完成 6900 萬美元 B 輪融資,估值 15 億美元;

Figure Markets 完成 6000 萬美元 A 輪融資,估值未披露;

Eclipse 完成 5000 萬美元 B 輪融資,估值未披露;

4.2 投融資機構簡析

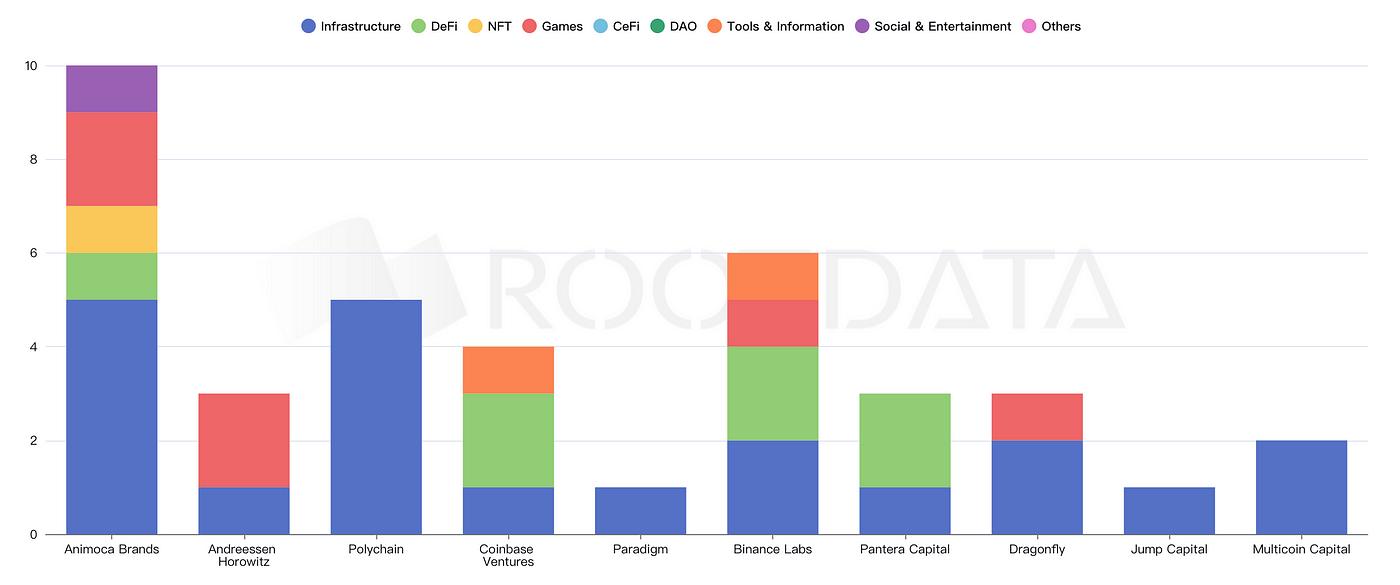

從 VC 機構角度看:首先,Animoca Brands 的投融資主要集中在基礎設施和 GameFi 領域,然後是 Polychain、Binance Labs 和 Coinbase Ventures,這三家在基礎設施、DeFi 領域的投資數量較多,而其他 VC 公司的投資則專注在基礎設施領域。

這也反映了現在階段行業建設和應用的分佈和格局,基礎設施仍然是當前的建設重心,而 GameFi 和 DeFi 則是應用側的業務重心。

4.3 投融資趨勢判斷

從 3 月份投融資市場看,加密領域的投融資活動正大幅增長,無論是在項目數量還是投資金額上都有所上升,且已達近一年的高點,投資仍集中在基礎設施、DeFi、NFT/GameFi 方向。

在 4 月,當前關注最高的幾個板塊:AI+Crypto、GameFi、模塊化、Solana 和 Base 鏈新應用、以及比特幣 Layer 2 ,可能會在投融資越加活躍趨勢下,進一步激發投資市場熱潮,雖然有可能受到全球經濟、技術創新以及政策環境等多種因素的影響,但總體向好的趨勢不變。

5、 結語

2024 年 3 月的數據和行情動態,讓我們看到了多個重要趨勢:

雖然美股上漲未達預期,但是宏觀面未來預期良好,加密市場的行情趨勢將不會受到負面影響;

減半臨近,獲利了結和部分礦工離場導致震盪行情,但傳統資本驅動下的 ETF 和減半預期對沖下,震盪幅度不大;

穩定幣持續增發,USDe 漲幅度高達 156% ,預期算法穩定幣所扮演的角色將會變得更加重要;

鏈上 Restaking 生態 TVL 大幅增長,ETHFI 上線後幣價的暴漲,讓人們對 Restaking 的預期大大增強;

投融資金額中位數的大幅增長,以及主要機構的投融資佈局,從側面體現出市場熱錢和市場情緒的高漲;

儘管當前市場行情有較大幅度的波動,傳統資本和 ETF 主導的市場行情依然是當前的主要敘事。此輪週期中,Meme 幣行情與以往行情週期相比有著明顯的差異,尤其是 3 月份 Dencun 升級後 Solana、Base 和 Bsc 的陸續入局和驅動,讓市場 FOMO 情緒在相對的冷靜期中異常熱烈和獨特。

另外,類似 Restaking、模塊化、BTC 生態和 AI 等技術創新和相關投資熱度也一直在持續增長和刺激著市場資金的活躍,尤其是傳統金融和 RWA 相結合的方向,是否會對全球金融生態產生更強的滲透和影響,讓我們拭目以待。

備註:以上所有觀點僅供參考,不作為投資建議。如果異議,歡迎聯繫指正。

關注並加入 MIIX Captial 社區,瞭解更多前沿信息:

Twitter :https://twitter.com/MIIXCapital_CN;

Telegram :https://t.me/MIIXCapitalcn;

加入 MIIX Capital 團隊:hr@miixcapital.com

在招崗位:投研分析師 /運營經理 /視覺設計師