주요 시사점

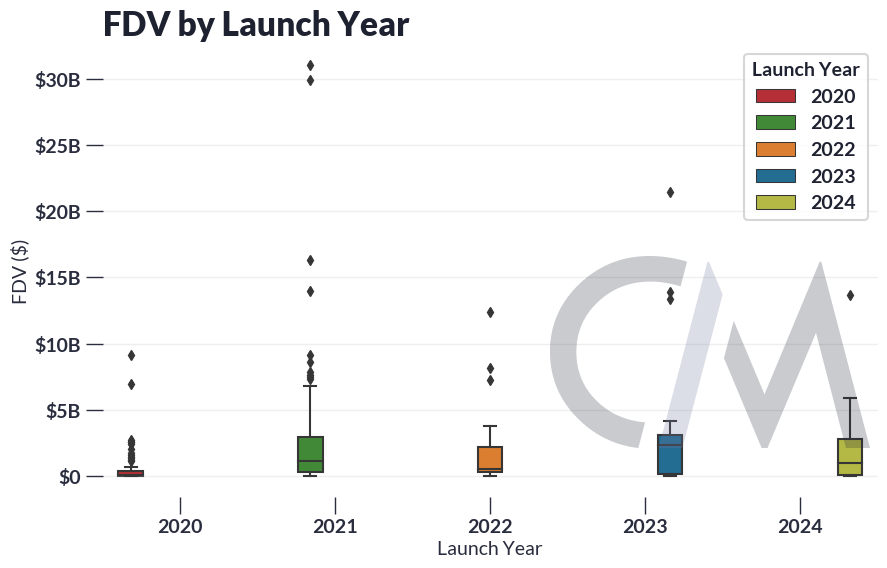

- FDV 출시는 최근 몇 년간 다양했습니다. 2020년 중앙값은 1억 4천만 달러(DeFi 프로토콜), 2021년에는 14억 달러(NFT, 게임)로 치솟았다가 2022년에는 감소했습니다(L2의 경우 8억 달러). Alt L1 및 Solana 프로젝트를 중심으로 2023년과 2024년에 반등(24억 달러 및 10억 달러).

- FDV는 단기적인 시장 충격을 무시하므로 유동(공공 공급량)이 중요합니다. World Coin(8억 달러 대 340억 달러 FDV)과 같은 높은 FDV, 낮은 유통 토큰은 실제 가치 평가를 왜곡할 수 있습니다.

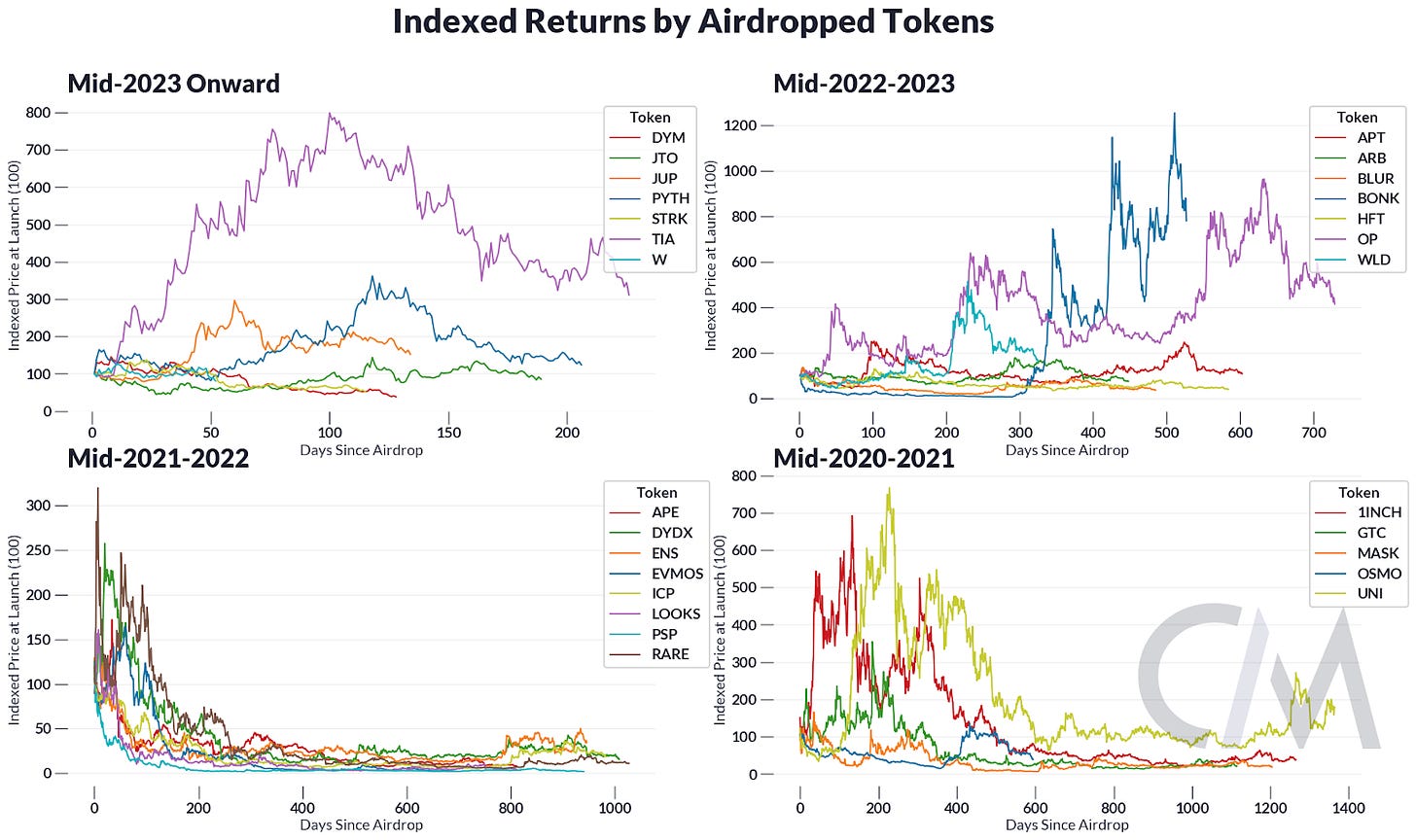

- 에어드랍 프로토콜 채택을 촉진하기 위해 토큰을 배포하며 종종 수신자에 의해 신속하게 청산됩니다. 처음에는 수익성이 높지만 대부분의 에어드랍 토큰은 BONK(~8배 반환)와 같은 예외를 제외하고 장기적으로 가치가 하락합니다.

소개하다

암호화폐 공간에서 가장 많이 논의되는 주제 중 하나는 토큰 이코노믹스, 즉 토큰 공급이 어떻게 분배되는지에 대한 문제입니다. 토큰 이코노믹스 프로젝트의 현재와 미래 가치를 보장하면서 다양한 이해관계자를 만족시키는 균형 잡힌 행위를 나타냅니다.

암호화폐 프로젝트는 다양한 토큰 이코노믹스 체계를 사용하여 해당 생태계 내에서 특정 행동을 장려합니다. 토큰 공급의 일부는 대중에게 잠금 해제되므로 사용자는 프로젝트에서 "지분"을 소유할 수 있고 토큰은 가격 발견에 사용될 수 있습니다. 프로젝트 개발을 장려하기 위해 토큰 공급의 일부를 초기 투자자와 팀원에게 공개 시장에서 거래하기 전에 할인된 가격으로 잠글 수 있습니다. 일부 프로젝트에서는 에어드랍 사용하여 탈중앙화 거래소 에 유동성을 제공하거나 거버넌스 제안에 투표하거나 레이어 2에 연결하는 등의 주요 조치를 기반으로 사용자에게 토큰을 지급합니다.

이번 주 네트워크 현황에서는 프로젝트 토큰 이코노믹스 의 다양한 요소와 이것이 토큰 가치 평가 및 온체인 활동에 미치는 영향에 대해 자세히 알아봅니다.

완전희석가치(FDV) 이해

토큰 평가의 미묘한 차이를 이해하기 위해 일반적으로 사용되는 몇 가지 평가 지표를 설명하겠습니다. 자산의 순환 시총 초기 투자자, 기여자 및 향후 발행을 위해 잠겨 있는 공급량 제외하고 토큰의 순환 공급량 만 사용합니다. 유동 시가 시총 시장이 토큰의 현재 가치를 어떻게 보는지를 측정합니다. 자유 부동 공급량 은 공개 시장에서 거래 가능한 토큰입니다. 완전희석평가(FDV)는 모든 토큰이 유통된 후 자산의 시총 이므로 "완전희석"이라는 이름이 붙었습니다. FDV는 시장이 토큰의 미래 가치를 어떻게 보는지에 대한 프록시입니다.

FDV의 출시는 시장이 출시 이후 현재 프로젝트의 미래 가치를 어떻게 측정할지에 대한 힌트를 제공할 수 있습니다. 아래는 여러 암호화폐 토큰을 포괄하는 FDV 차트를 프로젝트 출시 연도별로 분류한 것입니다.

출처: 코인 지표 시장 데이터 피드 , Network Data Pro

2020년에 발행된 주요 토큰의 중앙값 FDV는 이후 프로젝트에 비해 상대적으로 낮지만(1억 4천만 달러) 여기에는 Uniswap, Aave 등 DeFi 여름에 탄생한 블루칩 프로토콜과 Solana 및 Avalanche와 같은 유명한 L1이 포함됩니다. 2021년에 발행된 FDV 중앙값은 주로 NFT와 Gods Unchained, Yield Guild Games 및 Flow와 같은 게임 프로젝트를 포함하여 14억 달러로 급증했습니다. 2022년에는 Apecoin과 Optimism 등 초기 L2 토큰 발행을 중심으로 FDV 발행이 감소했습니다. Aptos 및 Sui와 같은 Alt L1의 새로운 물결과 Jupiter 및 Jito와 같은 Solana 프로젝트의 부상을 포함하여 FDV 발행은 2023년과 2024년에 각각 24억 달러와 10억 달러로 반등합니다.

모든 FDV가 동일한 가치를 갖는 것은 아닙니다.

FDV는 장기적인 가치를 측정하는 데 사용될 수 있지만 유동성 및 공급 충격으로 인해 발생할 수 있는 단기 시장 동태 고려하지 않습니다. 따라서 대중에게 유통되거나 공급량 되는 FDV의 양을 고려하는 것이 중요합니다.

비트코인과 같이 유통량이 많은 토큰은 전체 공급량 에 비해 유동성이 매우 높으며, 시장 참여자들은 비트코인의 90% 이상이 이미 채굴되었기 때문에 토큰 발행으로 인한 향후 공급 충격을 예상하지 않습니다. 전체 공급량 에 비해 순환 공급량이 낮은 토큰은 대부분의 FDV가 비유동적이라는 것을 의미합니다. 따라서 FDV가 높고 유동량이 낮은 토큰은 총 가치가 부풀려지고 잘못된 것일 수 있습니다. 높은 FDV 저유통 토큰의 극단적인 예는 시총 약 8억 달러이지만 FDV는 약 340억 달러인 World Coin입니다. 이는 50배의 차이입니다.

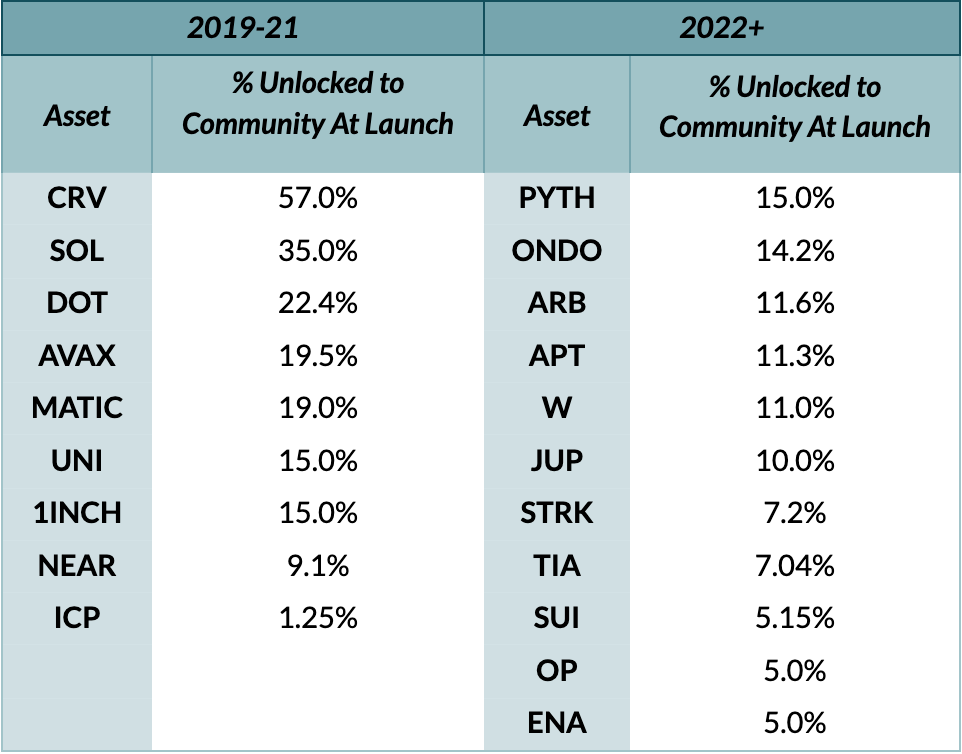

전반적으로 업계 표준은 커뮤니티에 대한 토큰 공급량 의 약 5~15%를 잠금 해제하고 나머지는 팀, 투자자, 재단, 보조금 또는 기타 잠금 해제 활동에 잠금을 해제하는 것입니다. 2022년 이전에 시작된 프로젝트는 분포가 더 다양한 경향이 있습니다.

출처: 코인 메트릭스 연구소

FDV가 높고 유통량이 적은 토큰은 암호화폐 커뮤니티에서 항상 경멸의 대상이었습니다. 역사적 사례 중 하나는 FTX의 토큰 FTT입니다. FTX는 부채를 상쇄하기 위해 비유동 주식을 자산으로 계산하여 대차대조표를 부풀렸습니다. 높은 FDV와 낮은 유통량으로 시작된 토큰 프로젝트는 소매 개인 투자자 를 희생시키면서 초기 투자자와 기타 내부인사 부유하게 만드는 수단으로 비판을 받아왔습니다. 이는 시장 정서 의 허무주의적 변화로 이어질 수 있으며, 그 결과 대량 개인 투자자 유동성이 밈코인으로 유입되어 초기에 대중에게 더 많은 공급량 점유율 하는 경향이 있습니다.

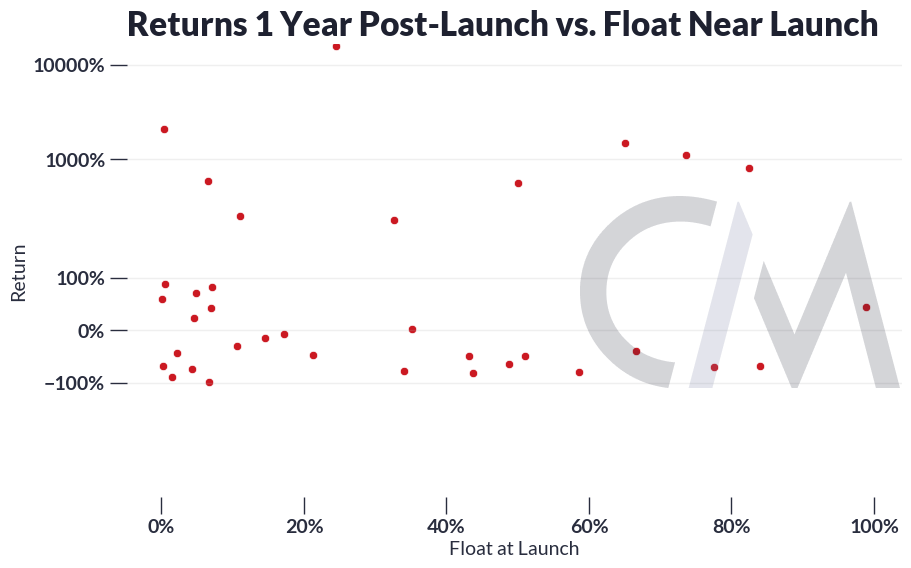

그러나 낮은 발행주식수가 가격 하락의 유일한 이유일까요?

출처: 코인 지표 시장 데이터 피드 , Network Data Pro

일반적으로 발행 당시의 유통량은 발행 후 1년이 지난 토큰 가치에 큰 영향을 미치지 않는 것으로 나타났습니다. 이는 유동성에 대한 갑작스러운 충격이 가격에 일관된 방향성 영향을 미치지 않는다는 것을 시사 하는 이전 조사 결과와 상당히 일치합니다 .

에어드랍 및 프로토콜 이벤트

일부 프로토콜은 에어드롭을 활용하여 토큰을 커뮤니티에 배포하고 순환 부족의 리스크 줄입니다. 에어드랍 초기 사용자에 대한 암호화폐 자극 검사와 유사하게 프로토콜의 성장을 촉진하는 원하는 특정 행동을 기반으로 토큰을 제공하여 프로토콜의 초기 사용자에게 보상합니다. 이전 SOTN에서 우리는 대부분 청산된 에어드랍 토큰을 받은 직후에 주소를 지정한다는 것을 발견했습니다.

에어드랍 엄청난 횡재를 가져올 수 있지만 대부분의 에어드랍 토큰은 장기적인 가치를 잃습니다.

에어드랍 후 거래 첫 날을 기준점으로 삼아, 첫 번째 에어드랍 이후 토큰의 약 1/3만이 가치를 유지했습니다. 지금까지 에어드랍 토큰 보유에 대한 평균 수익률은 -61%입니다. 그러나 BONK(~8x)와 같은 일부 에어드랍 토큰은 가치가 상승했습니다.

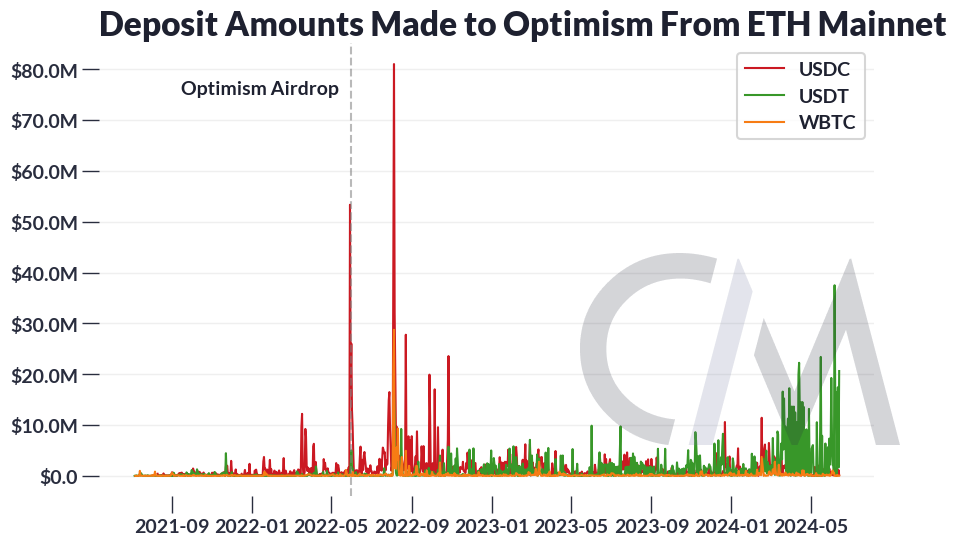

토큰 보상은 궁극적으로 네트워크 활동을 채널화하는 방법일 뿐이지만 실제로 실제 사용으로 이어지나요? 실제 경제 활동을 측정하는 것은 각 프로토콜마다 용도와 용도를 측정하는 측정 기준이 다르기 때문에 까다로울 수 있습니다. 예시로 Optimism(레이어 2 프로젝트)을 선택하고 네트워크에 예치된 금액을 사용자 활동에 대한 대략적인 프록시로 사용할 수 있습니다.

출처: Coin Metrics의 Network Data Pro , Coin Metrics Labs

에어드랍 이후 Optimism의 Gateway Bridge에 대한 입금 요청이 급증했습니다. 암호화폐 활동의 전반적인 감소와 동시에 활동은 내년에 점점 줄어들었습니다. 간단히 말해서 에어드랍 단기적으로 프로토콜 채택을 촉진할 수 있지만 실제로 지속 가능한 장기적 성장을 창출하는지 여부는 아직 알 수 없습니다.

에어드랍 에 대한 힌트는 프로토콜의 조기 채택을 장려할 수 있지만 반드시 지속적인 사용자 활동으로 이어지는 것은 아닙니다. 사용자가 토큰을 얻기 위해 온체인 에서 과도한 활동을 생성하여 프로토콜의 규칙을 게임화하는 방법인 에어드랍 농업의 출현으로 상황은 더욱 복잡해졌습니다. 최근 에어드랍 농업은 소수의 참여자가 여러 개의 온체인 ID를 만들어 대규모 활동을 생성하는 Sybil어택 농장을 통해 점차 산업화되었습니다. 이로 인해 프로젝트 팀은 네트워크에 장기적으로 기득권이 없는 용병에게 보상을 나눠주게 되었습니다.

프로토콜 팀은 보상을 식별하고 차단하는 방법을 개발하여 시빌에 맞서 싸우기 시작했습니다. LayerZero는 할당량의 일부를 대가로 자체 식별을 위한 시빌을 제공하지만 토큰을 받지 못할 위험이 있다는 점은 주목할 가치가 있습니다. EigenLayer 및 LayerZero에 대한 대규모 에어드랍 임박한 가운데, 에어드랍 원하는 결과를 얻을 수 있을지, 아니면 프로젝트가 이를 완전히 취소할지 여부는 아직 밝혀지지 않았습니다.

결론적으로

여러 면에서 암호화폐는 각 시장 참여자의 동기를 드러냅니다. 토큰 이코노믹스 프로토콜의 성공과 지속 가능성을 배양하기 위해 이러한 인센티브를 활용하는 기술로 볼 수 있습니다. 토큰 공급 할당, 행동 장려 및 장기적인 가치 보장은 모든 프로젝트가 다르게 처리하는 섬세한 균형입니다. 시장의 힘이 진화하고 새로운 화폐가 등장함에 따라 사용자와 팀이 어떻게 계속해서 적응하는지 지켜보는 것도 흥미로울 것입니다.

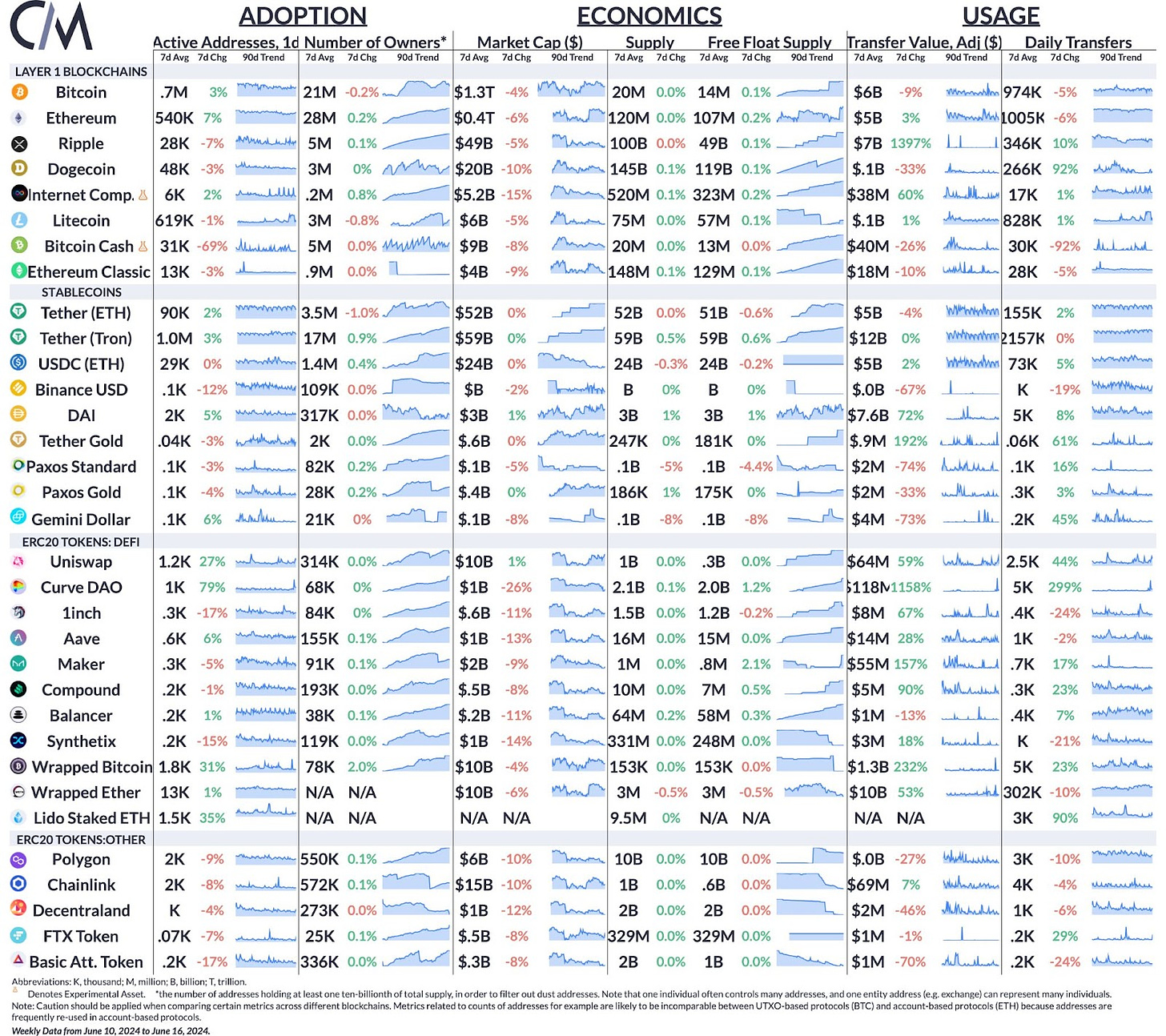

네트워크 데이터 통찰력

요약 하이라이트

이번 주 비트코인의 일일 활성 주소 수는 3% 증가했고, 이더 활성 주소 수는 7% 증가했습니다.

코인 지표 업데이트

코인 메트릭스 팀의 이번 주 업데이트:

- 솔라나 토큰 지원 확장: https://coinmetrics.io/coin-metrics-extends-support-for-solana-tokens/

- 간결한 해설, 풍부한 시각적 자료, 시기적절한 데이터를 통해 이번 주의 암호화폐 시장 동향을 다루는 Coin Metrics의 시장 상황 뉴스레터를 팔로우하세요.

구독 및 지난 호

언제나 그렇듯이 피드백이나 요청 사항이 있으면 여기로 알려주시기 바랍니다.

Coin Metrics의 네트워크 상태는 자체 네트워크(온체인) 및 시장 데이터를 기반으로 암호화폐 시장을 객관적으로 매주 살펴보는 것입니다.

받은편지함으로 State of the Web을 받아보시려면 여기에서 구독하세요. 여기에서 State of the Web의 지난 호를 볼 수 있습니다 .