7월 23일에 9개의 이더 현물 ETF를 출시할 준비가 되셨나요? 거래소 사항은 다음과 같습니다.

수년간의 규제 반발과 수많은 등록 문서 수정 끝에 현물 이더 거래소 거래 기금(ETF)가 마침내 시장에 진입했습니다.

처음으로 공개 거래되는 이더(ETH) ETF 주식이 Apple(AAPL) 및 SPDR S&P 500 ETF Trust(SPY)와 같은 주식과 함께 미국에서 가장 인기 있는 중개 플랫폼 중 일부에 상장 예정입니다.

많은 기대를 모으고 있는 상장 암호화폐 시장의 결정적인 순간이자 수백만 명의 미국 기관 및 개인 투자자 투자자들에게 기회입니다. 이를 최대한 활용하기 위해 알아야 할 사항은 다음과 같습니다.

Spot 이더 ETF는 언제 상장 되나요?

시카고보드옵션 거래소(CBOE) 는 자사 플랫폼에서 21Shares Core Ethereum ETF, Fidelity Ethereum Fund, Invesco Galaxy Ethereum ETF, VanEck Ethereum ETF 및 Franklin Ethereum ETF 등 5개 ETF 거래의 출시일을 7월 23일로 확인했습니다 .

나머지 4개의 현물 ETH ETF는 나스닥이나 뉴욕 거래소(NYSE) Arca에서 거래됩니다. 이들 거래소 아직 공식적인 발표를 하지 않았지만 7월 23일에도 상장 것으로 예상된다.

이더 ETF 주식은 어디서 구입할 수 있나요?

짧은 대답: 거의 모든 주요 중개 플랫폼. 7월 마지막 주에 상장 모든 ETH 현물 ETF는 적어도 하나의 미국 주요 거래소, 특히 Nasdaq, New York 거래소(NYSE) Arca 또는 Cboe BZX에서 거래할 수 있도록 규제 승인을 받았습니다.

일상적인 투자자들은 이러한 거래소 에서 직접 거래하지 않습니다. 대신 Fidelity, E*TRADE, Robinhood, Charles Schwab, TD Ameritrade와 같은 중개 플랫폼에 의존하여 중개자 역할을 합니다.

ETH ETF 주식이 공개 거래소 에 상장 되면 평판이 좋은 모든 중개 회사 및 기타 기관이 거래를 촉진할 수 있을 것으로 예상됩니다.

내 옵션은 무엇이고 어떤 옵션이 가장 좋은지 어떻게 알 수 있나요?

9개의 현물 이더 ETF가 곧 거래를 시작합니다. 기본 메커니즘 측면에서 보면 이들 펀드는 거의 동일합니다. 각 ETF는 평판이 좋은 펀드 매니저의 후원을 받고 자격을 갖춘 관리인을 통해 현물 ETH를 보유하며 핵심 전문 MM (Market Making) 그룹에 의존하여 점유율 생성하고 상환합니다. 또한 브로커 파산 및 사이버 보안 리스크 에 대한 보험을 포함하여 모두 동일한 표준 투자자 보호 기능을 갖추고 있습니다.

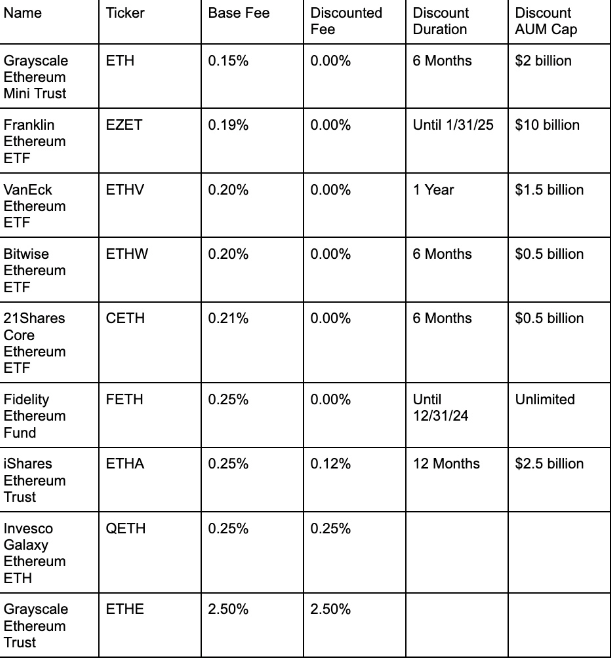

대부분의 투자자에게 결정적인 요인은 수수료입니다. 9개 ETF 중 8개는 운용수수료가 0.15%에서 0.25% 사이입니다. 유일한 예외는 그레이스케일 이더리움 트러스트(ETHE)로, 2017년에 다른 펀드 구조로 거래를 시작했지만 여전히 관리 수수료가 2.5%입니다.

상위 9개 현물 이더 ETF 비교

전부는 아니지만 대부분의 이더 ETF는 투자자 유치를 위해 일시적으로 수수료를 면제하거나 인하하고 있습니다. 그레이스케일 이더리움 트러스트(Grayscale Ethereum Trust)는 Invesco Galaxy Ethereum ETF(QETH)에 합류하여 다시 한번 이 분야의 선두주자입니다.

아이러니하게도 유료 플레이 경쟁에서 확실한 선두주자 역시 그레이스케일 제품입니다. 그레이스케일 이더 미니 트러스트(ETH)는 관리 수수료가 0.15%에 불과한 ETF 상장 을 위해 특별히 만들어진 새로운 펀드입니다. 이 수수료는 상장 후 처음 6개월 동안 또는 펀드가 관리 중인 자산(AUM)이 20억 달러에 도달할 때까지 전액 면제됩니다.

또 다른 매력적인 옵션은 Franklin Templeton의 Franklin 이더 ETF(EZET)입니다. 0.19%의 관리 수수료는 해당 카테고리에서 두 번째로 낮으며 , 이 수수료는 2025년 1월까지 또는 펀드 AUM이 100억 달러에 도달할 때까지 면제됩니다.

현물 이더 ETF가 스테이킹 서비스를 제공합니까?

짧은 대답은 "아니요"입니다. 더 긴 대답은 "아마도 그럴 수도 있지만 조만간은 아닐 것입니다."입니다.

요약하자면, 스테이킹 ETH를 이더 비콘 체인 온체인 에 예치하는 것이 포함됩니다. 스테이킹 ETH는 네트워크 수수료 및 기타 보상의 일정 비율을 얻지만 검증인이 잘못된 행동을 하거나 실패할 경우 "삭감"되거나 스테이킹 담보를 몰수할 수도 있습니다.

스테이킹 수익을 크게 높일 수 있다는 점에서 매력적입니다. StakeRewards.com에 따르면 7월 19일 현재 연간 수익률은 약 3.7%였습니다.

올해 초 Fidelity, BlackRock, Franklin Templeton을 포함한 몇몇 발행사는 ETH ETF를 현물하기 위해 스테이킹 기능을 추가하기 위해 규제 승인을 구했습니다. SEC는 요청을 거부했습니다.

익명을 전제로 코인텔레그래프와 인터뷰한 여러 협상가에 따르면 문제는 유동성에 달려 있다고 합니다. 스테이킹 ETH가 비콘 체인에서 출금되는 데는 일반적으로 며칠이 걸립니다. 이는 발행인이 기초 펀드 자산에 접근하기 위해 요청 시 적시에 ETF 점유율 상환해야 하기 때문에 문제가 됩니다.

이 문제에 정통한 소식통에 따르면 발행인은 유동성 현물 ETH의 "쿠션"을 유지함으로써 기존 ETH 현물 ETF에 스테이킹 기능을 추가하는 방법을 여전히 모색하고 있지만 실행 가능한 계획은 적어도 몇 달 남았습니다. 현재 ETH ETF는 스테이킹 로 제공될 수 없습니다.