토큰 의 하락은 개발자가 구축하는 제품의 가치를 떨어뜨리지 않습니다. 정확하게 말하면 저유통/고완전희석밸류에이션(Fully Diluted Valuation, FDV)입니다.

배경

연초부터 암호화폐 세계의 모든 일반 거주자는 올해의 중요성을 깨달았습니다. 성장 시즌은 특히 매주 3-4개의 상장 준비하는 거래소 에 인센티브를 주기 때문입니다. 사실, 시장이 조정을 시작할 때까지 모든 것이 순조롭게 진행되고 있었습니다.

나는 탐욕과 실망의 단계를 두 시기로 나눈다.

- 탐욕스러운. 2023년 11월~2024년 3월.

- 실망. 2024년 3월 – 2024년 7월(우리는 현재 이 단계에 있으며 동일한 정서).

탐욕스러운

탐욕스러운 시기는 자본이 한 범주에서 다른 범주로 지속적으로 이동하는 것이 특징이며 거의 모든 자산이 상승합니다. 다음은 펌프 덤핑 의 몇 가지 예입니다.

전반적인 긍정적인 반응은 1월에 ETF를 획득하고 몇 달 만에 40,000에서 70,000으로 급등한 $BTC에 의해 뒷받침됩니다. 알트코인도 호황을 누리고 있으며 새로 발행된 토큰은 모든 토큰을 낚아채는 투기꾼과 투자자의 적극적인 지원을 받고 있습니다.

이 기간 동안 시장은 유동성이 부족합니다. 자금이 너무 부족하여 한 생태계가 성장하는 동안 다른 생태계는 생명이 없으며 일단 첫 번째 생태계가 한계에 도달하면 유동성이 다음 생태계로 방향이 바뀌고 순환이 계속됩니다.

ETH → Sol → Avax 또는 Sui

카테고리 측면에서 선택의 여지가 많지 않습니다.

L2 → AI → BTC-fi(및 BRC-20) → Game-fi → Meme

이것이 주기적이라고 말할 수는 없지만, 모든 카테고리가 이 6개월 동안 성장을 보였다고 확실히 말할 수 있습니다.

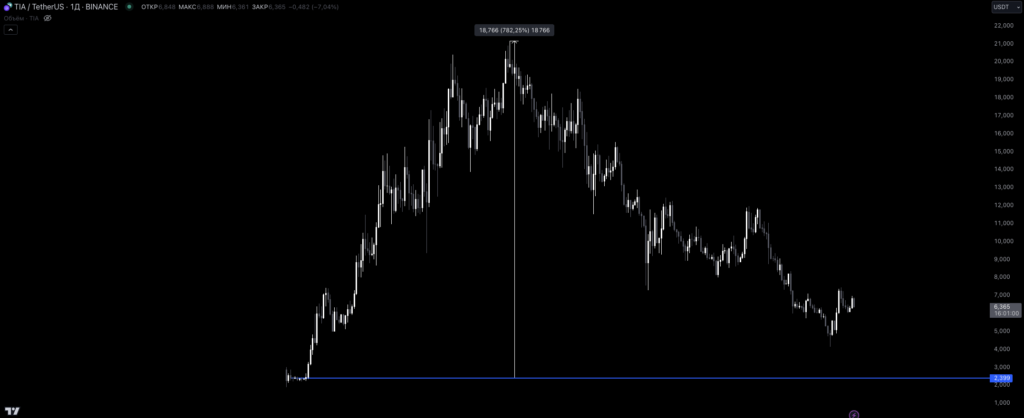

$TIA와 같은 FDV와 관련된 부정적인 트윗을 보지 못했습니다. FDV의 20억 달러에 비해 시총 2억 달러로 바이낸스에 상장 .

$TIA l 1D l 가격 대비 성능

시장 조성자들은 이를 활용하고 이와 같은 차트를 커뮤니티 에 판매하는 것이 어렵지 않습니다. 요약하자면 다음과 같습니다.

- 탐욕

— 낮은 유동성

— 주요 카테고리(잘 알려진 카테고리)의 성능

실망

올해 2월 $PEPE의 급증으로 실망의 시기가 점차 시작되었습니다. 당시 시장은 지난 시즌보다 더욱 치열한 두 번째 밈 시즌을 맞이하고 있었습니다.

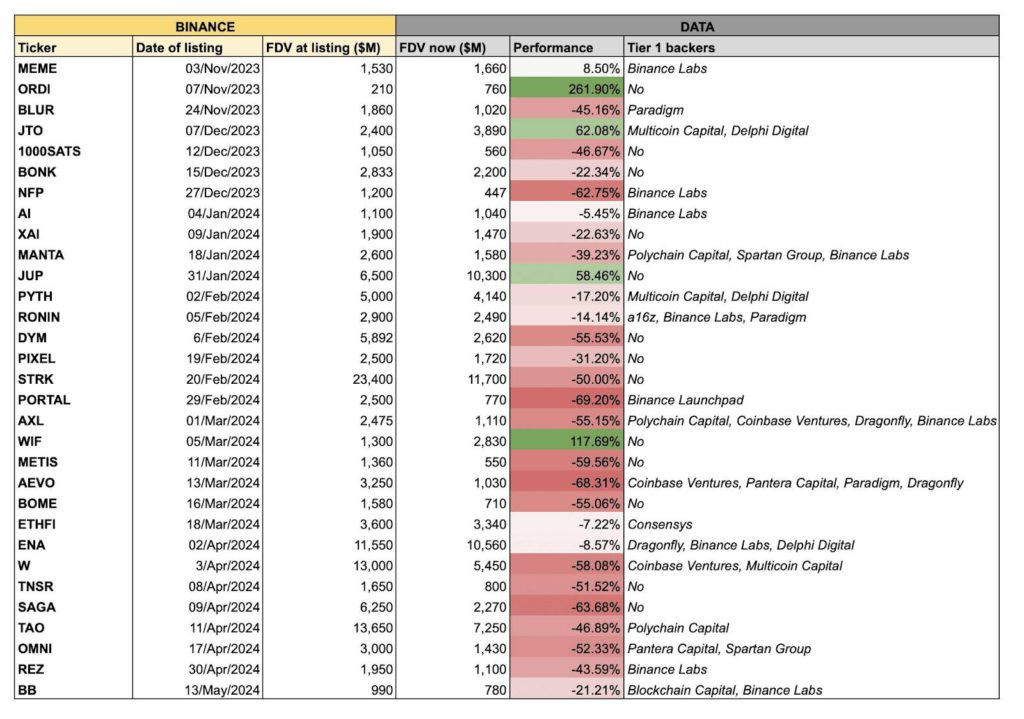

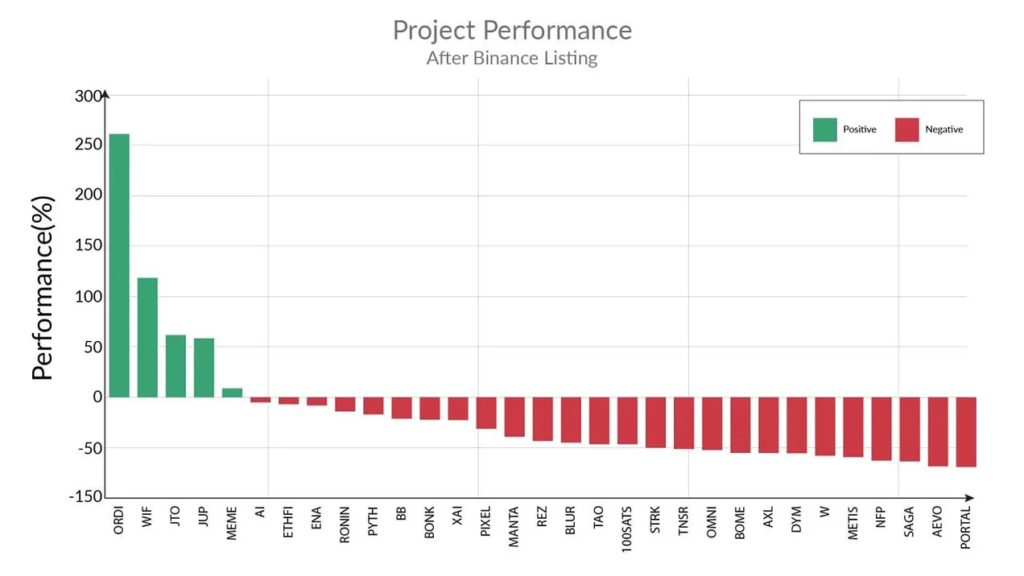

바이낸스 상장 여전히 상대적으로 양호하지만, 새로운 코인의 성장 범위는 200%-300%에서 50%-100%로 감소했습니다. 새로운 "저렴한" 코인을 구매하려는 아이디어는 여전히 실행 가능하지만 이에 대한 관심은 서서히 줄어들기 시작했습니다.

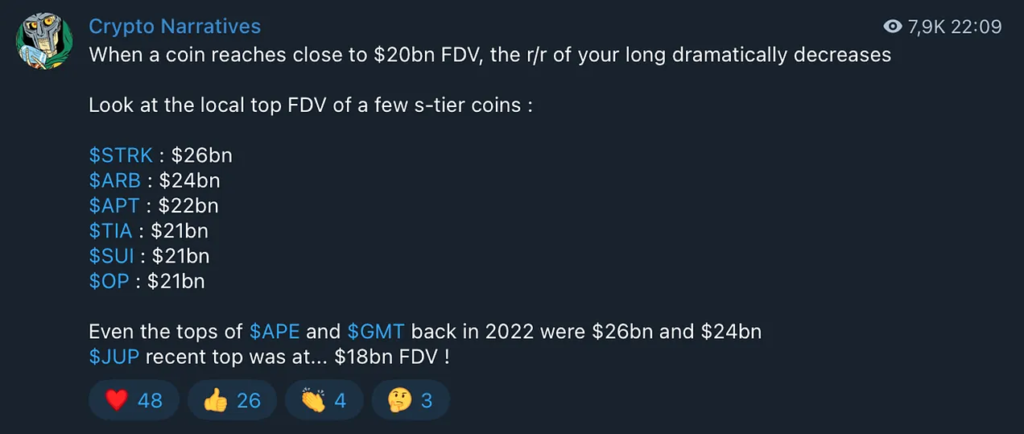

과열된 시장의 첫 번째 징후는 L2 솔루션 Starknet($STRK)의 출시로, FDV가 선정한 상위 15개 암호화폐에 포함된 토큰의 전망에 대해 상당한 의구심을 불러일으켰습니다. 이것은 간단한 질문을 제기합니다: "여기서 어디로 갈 수 있습니까?"

출처: Viktor의 채널

시장이 혼란에 빠진 동안 $BTC는 새로운 알트코인 물결의 힘을 테스트하기로 결정했고 그 결과는... 비참했습니다. 비트코인은 약 15% 하락했고, 기술 토큰은 30~40% 하락했습니다.

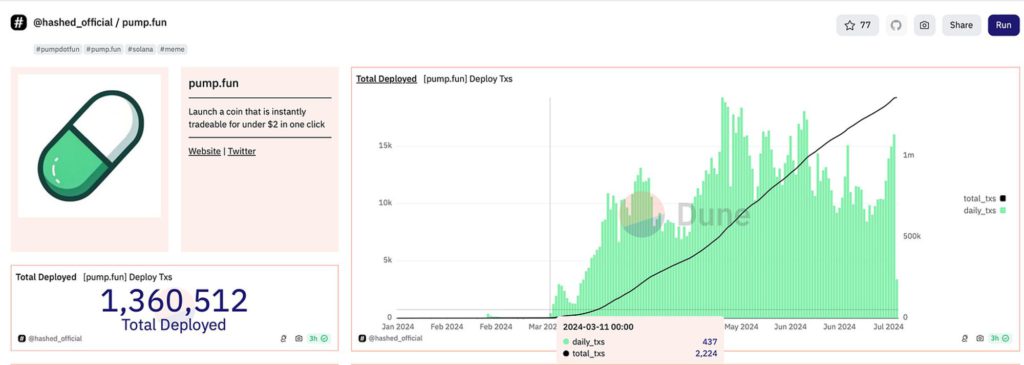

알트코인 시장의 첫 번째 약점 징후로 인해 사용자는 대안을 찾게 되었고, 그들은 이를 밈에서 찾았습니다. 제 생각에는 밈 시즌의 부활은 2024년 3월 11일, Pump.fun의 지표가 기하급수적으로 증가하기 시작한 순간부터 시작되었습니다. 이러한 성장의 결과로 다음과 같은 새로운 범주의 밈이 성공적으로 출시되었습니다.

WIF, BOME, MEW, MICHI, BRETT, BONK(특별한 순서 없음).

출처 : 모래 언덕

Crypto 거래자(CT)는 비트코인과 이더 이 쇠퇴하는 동안 밈에 자본이 축적되고 그 강력한 영향력을 확실히 보았습니다. 이는 "관심과 돈이 있는 곳에 가장 큰 이익이 있다"는 결론으로 이어진다.

또한 투기꾼들의 인상적인 결과는 밈에 대한 추가적인 지원을 제공합니다. 각 요소를 저울질하고 상반기 동안 밈의 급격한 증가를 관찰함으로써, 이제 전 세계의 모든 주요 사건이 솔라나 블록체인 온체인 밈화되고 있음을 알 수 있습니다.

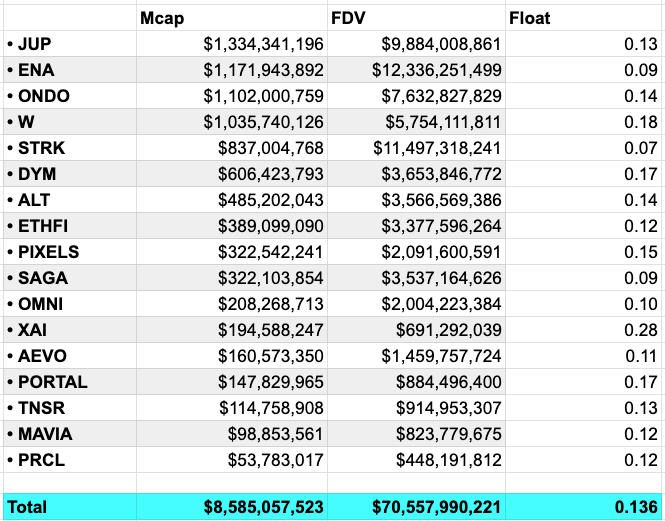

리스크 펀드에서 자금을 조달한 토큰의 경우 상황은 심각합니다. 암호화폐 거래자 다음과 같은 몇 가지 이유로 이러한 결론을 내립니다.

- 시총/FDV 비율이 걱정됩니다.

- 나쁜 토큰 이코노믹스(작은 절벽, 높은 릴리스).

- 리스크 투자자를 위한 높은 수익(스타트업이 FDV 융자 로 5천만 달러를 조달하지만 10억 달러로 시장에 진입한다고 가정합니다. 이는 보조 거래소 의 평균 프로젝트 순이익의 20배입니다).

- 에어드랍 후보자의 시장 압력(토큰은 수령 즉시 판매됨).

우리는 결국 무엇을 얻었습니까?

가치가 크게 희석된 토큰, 펀드의 엄청난 배수, 유통되는 토큰의 수가 매우 적고(후속 잠금 해제 시 가격이 파괴됨) 막대한 FDV가 있습니다.

이러한 상황은 이러한 코인의 엄청난 양으로 인해 더욱 악화됩니다. 각 프로젝트는 암호화폐의 N 문제에 대한 최상의 솔루션으로 판매됩니다. 이는 지난 가을에 다음과 같은 이유로 작동했습니다.

- 유동성은 밈에 의해 희석되지 않습니다.

- 프로젝트는 시작하기 위해 대기하고 있는 것이 아니라 더 나은 조건을 기다리고 있습니다.

차트 출처: 암호화폐, Distilled

이미지 출처: 흐름

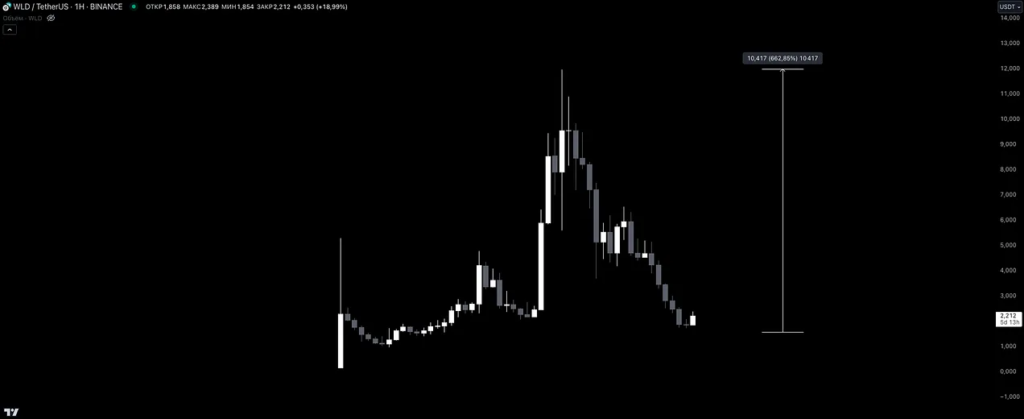

"VC 토큰"에 대한 경멸은 상장 이후 지속적으로 구축해 온 마켓 메이커인 Worldcoin($WLD)의 부상으로 최고조에 달했습니다. Worldcoin은 OpenAI(ChatGPT의 모회사)를 소유한 Sam Altman이 직접 이끄는 프로젝트입니다. 암호화폐 거래자$WLD를 OpenAI의 성장에 베팅하기 위한 프록시로 사용하여 거래 전략에서 각각의 새로운 업데이트를 활용하려고 합니다.

"ChatGPT에 새로운 업데이트가 있나요? $WLD가 시작됩니다."

Worldcoin에 대한 두려움, 불확실성 및 의심(FUD)의 예, 출처: DeFi^2

토큰의 1.14%만이 시장에 나와 있으며 이는 시장 조성자가 조작할 수 있는 이상적인 조건을 만듭니다.

출처: Viktor의 TG 채널

차트는 $WLD가 현재 상위 10개 암호화폐 자산 중 하나임을 보여줍니다.

리스크 토큰에 대한 주장은 알트코인 시장이 폭력적인 매도의 두 번째 단계를 경험하기 시작한 4월에 확고해졌으며, 같은 달에 개발자/ 리스크 밈 뒤에 있는 세력과 직접적인 갈등을 겪었습니다.

누가 이겼는지 확실히 말할 수는 없지만, Pump.fun에 사용자가 유입되는 것은 거래자 와 투기꾼이 평범한 인프라보다 밈을 선호한다는 것을 암시합니다. 게다가, 최근 상장 코인의 가격 역학은 암울하며, 거의 누구도 무엇이든 사려고 하지 않습니다.

출처: 크립토 노바

요약하다

탐욕 단계의 암호화폐 거래자(CT) 행동:

a. FDV는 중요하지 않습니다. 프로젝트의 과대광고와 출시 시 토큰의 수가 중요합니다(낮을수록 과대광고하기가 더 쉽습니다).

b. 현재 이야기에 맞는 새로운 토큰(btc-fi, ai, game-fi, social-fi…)은 토큰 경제와 관계없이 매력적입니다(Shrapnel을 생각해 보세요).

c. 균형 잡힌 분석보다 위험 감수를 선호합니다.

실망 단계의 암호화폐 거래자(CT) 행동:

a. 상장 토큰은 수익성이 없습니다. 밈에서 발견된 대안을 찾고 있습니다. 상장 모든 토큰은 100% 커뮤니티에 속하기 때문입니다.

b. 밈 부문(FDV/저유량)에 도움이 되는 촉매제를 찾으십시오.

c. 인프라 토큰에 대한 실망은 기술적 복잡성 때문이 아니라 유동성 부족 때문입니다. 다운된 커뮤니티에 무언가를 판매하는 것은 어렵습니다.

이는 지난 7~8개월에 대한 대략적인 맥락을 제공합니다. 나의 주요 질문은 "신규 코인이 회복되지 않고 그 성과를 보여주지 못할 것이라는 주장이 얼마나 강력한가?"입니다.

지난 사이클에 무슨 일이 일어났나요?

강력한 분석을 위해서는 역사를 되돌아보고 알트코인 개발의 전반적인 맥락을 평가해야 한다고 생각합니다. 더 많은 정보를 수집할수록 기사가 더욱 풍성해집니다.

상장

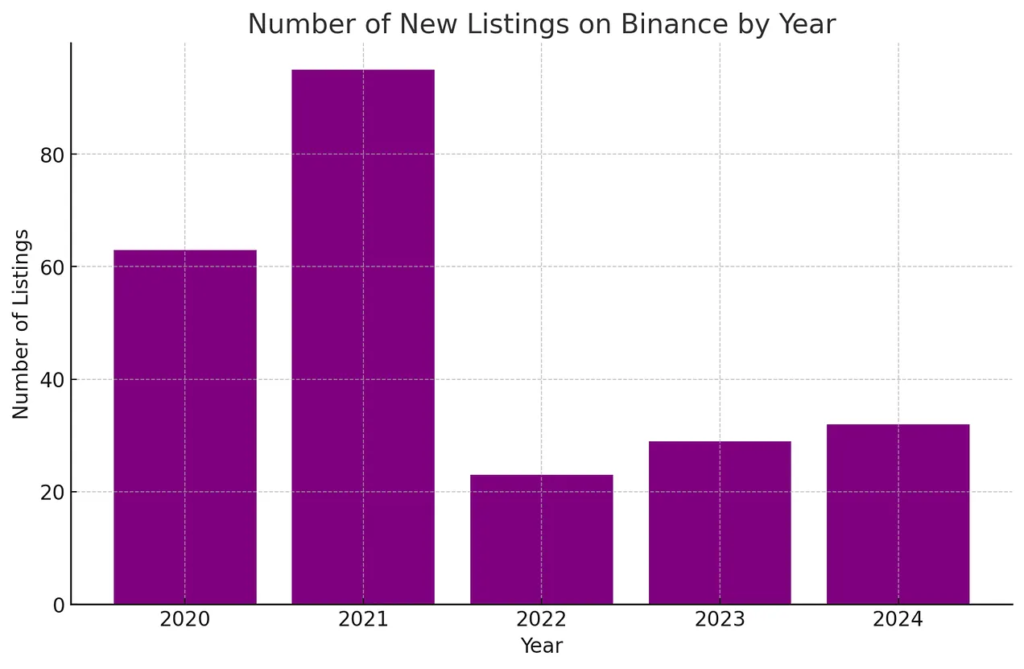

저는 종종 다음과 같은 말을 듣습니다. "바이낸스에는 현재 많은 프로젝트가 상장 되어 있으며 이는 이전에는 존재하지 않았던 유동성을 크게 희석시킵니다."

처음에 나는 이 주장이 타당하고 더 이상의 분석이 필요하지 않다고 생각했습니다.

하지만 저는 바이낸스가 시장에 출시한 코인의 수를 독립적으로 분석하기로 결정했고 그 결과는 저를 놀라게 했습니다.

제작: ChatGPT

예비 계산에서는 어느 방향으로든 2~3개 지점의 편차가 허용되며 이는 허용 가능한 정확도입니다.

잠시 생각한 끝에 나는 위의 주장이 저자가 베어장 (Bear Market) 살아남고 좋은 성과를 낸 5~10개의 프로젝트를 기억하고 있다는 데서 비롯된 것이라고 결론지었습니다.

그러나 실제로는 많은 프로젝트가 출시되고, 과장되고, 위축되는 경우가 많습니다. 토큰의 수명주기가 짧기 때문에 시간이 지남에 따라 기억이 사라지는 것을 '생존자 편향'이라고 하며, PMF(제품 시장 적합성)를 달성하고 수요를 유지하는 프로젝트는 기억됩니다.

한 번 시도해 보세요. 2020~2021년에 어떤 동전을 기억하시나요? 저에게는 SOL, AVAX, FTM, UNI, LDO가 떠오릅니다. 그러나 실제로는 10배 더 많은 코인이 있는데, PMF에 도달하지 못하거나 빠르게 줄어들고 있습니다.

이 정보를 바탕으로 마지막 주기가 N개의 성공적인 프로젝트로 구성되었다고 말할 수는 없습니다.

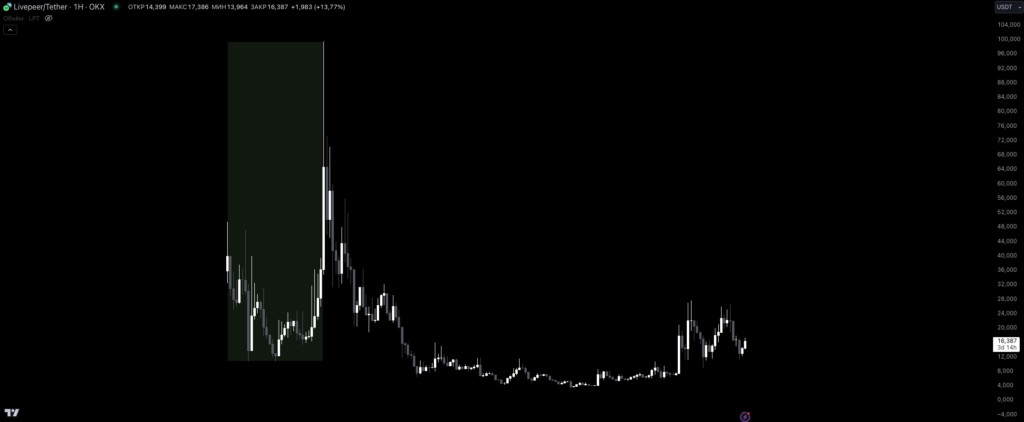

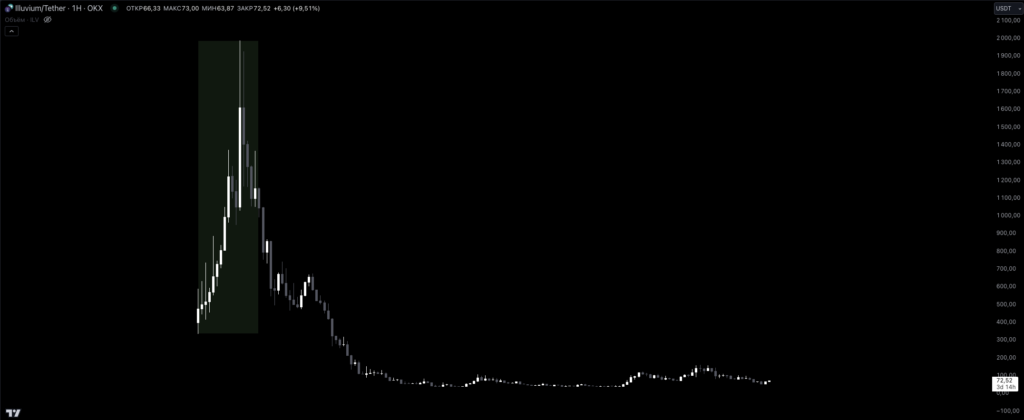

다음은 마지막 주기의 토큰의 몇 가지 예입니다.

추가 예시로는 $ALICE, $SKL, $ROSE, $AKRO, $AUDIO, $ORN, $ILV, $MASK가 있습니다.

이러한 프로젝트에 대한 그래프를 직접 볼 수 있습니다.

질문이 있습니다. 이 프로젝트에 대해 들어보신 적이 있나요? 현재 다음 중 하나를 사용하고 계십니까?

베어장 (Bear Market) 약한 제품이나 열악한 토큰 이코노믹스 지닌 토큰을 제거하는 경향이 있지만, 모든 토큰은 불장(Bull market) 에서 자신을 증명할 기회를 갖습니다. 이러한 프로젝트 중 일부는 인프라이고 일부는 애플리케이션입니다.

시장에 나와 있는 토큰의 수는 어떻습니까?

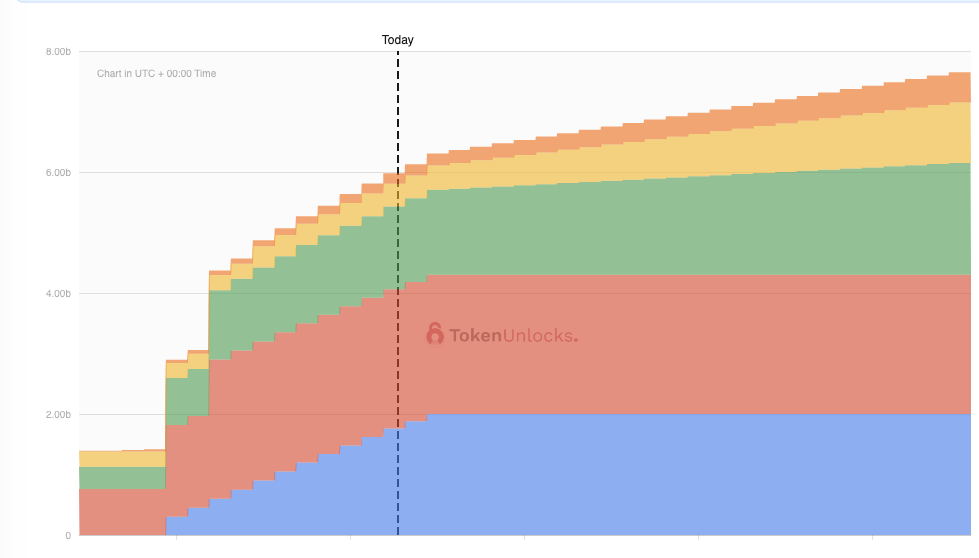

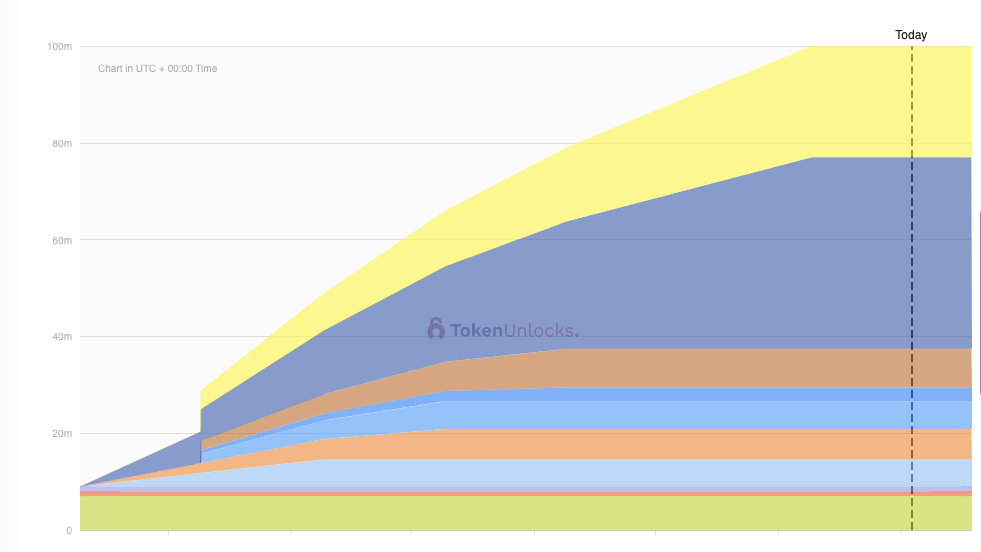

이들 프로젝트는 리스크 투자자들의 적극적인 지원을 받았으며, 출시 당시 유동성이 낮고 FDV가 높았다는 것이 분명했습니다. 그러나 이것이 투자자와 팀이 TGE(토큰 생성 이벤트)부터 시작하여 토큰을 잠금 해제함에 따라 승수 성장을 보여주는 것을 막지는 못했습니다.

결론적으로

- 낮은 유동성/높은 FDV는 PMF ( Product Market Fit ) 를 검색하는 알트코인 의 수명 주기의 일부 입니다. 현재 시장에서 더 좋은 점은 대부분의 투자자가 1년의 절벽 기간과 2년의 잠금 해제 기간을 갖는다는 것입니다.

- PMF를 달성하지 못한 프로젝트와 비교한 프로젝트의 생존 편향은 유효한 주장이 아닙니다.

- 바이낸스의 상장 비교한 후 간단한 결론을 내릴 수 있습니다. 바이낸스는 프로젝트(3월부터 7월까지 그리 많지는 않았지만)와 Tier 1(2) 프로젝트, 그리고 자체적으로 인큐베이팅된 프로젝트에 대해 더욱 신중해 졌습니다.

우리는 지금 어디에 있으며 앞으로 무슨 일이 일어날까요?

우선, 새로운 코인의 순환에서 우리는 1%도 벗어나지 못했다는 점을 지적하고 싶습니다. 다음은 몇 가지 비교입니다.

- $UNI, -50% 및 -79%. 자세한 내용은 트레이딩 뷰 차트를 참조하세요.

- $SOL, -68% 및 -79%. 자세한 내용은 트레이딩 뷰 차트를 참조하세요.

- $NEAR, -59%. 자세한 내용은 트레이딩 뷰 차트를 참조하세요.

- TGE 이벤트 이후 가격 대비 성능.

이 차트를 바탕으로 코인이 ~50% 하락한다면 $UNI를 구매하는 것이 좋지 않을까요? 아니면 약 70% 하락한 $SOL을 구매하시겠습니까?

주장: 토큰의 하락은 개발자가 만들고 있는 제품의 가치를 떨어뜨리지 않습니다.

제 생각에는 관심을 끌기 위해서는 토큰이 필요하다고 생각합니다. 암호화폐 공간의 제품 성장은 여러 경로를 통해 발생합니다.

- 토큰의 가격이 상승합니다. 커뮤니티는 토큰의 성장이 제품의 독창성과 관련이 있는지 의문을 제기하기 시작했습니다. 토큰을 이끄는 내러티브는 무엇입니까?

- 가능한 역추적 보상 조치.

- 추천 = 인플루언서에 의한 제품 홍보(중요) 다시 말하지만, 수익 창출 요소가 있어야 합니다.

약한 시장 환경에서는 약한 프로젝트이든 강한 프로젝트이든 단기적인 하락은 정상입니다.

현재 프로젝트에 대해?

제가 틀릴 수도 있고 그게 정상이라는 점을 지적하고 싶습니다. 현금화를 목적으로 시작되는 프로젝트가 항상 있을 것입니다(예를 들어 $SAGA에는 블록체인 코드가 한 줄도 없습니다). 따라서 새로운 코인의 미래 가격 추세를 결정하기 전에 몇 가지 필터를 추가하고 싶습니다.

- 간단하고 명확하며 일반적인(응용 프로그램 사용자) 제품입니다.

- 광범위한 사용자 기반, 애플리케이션은 토큰에 의존하지 않습니다.

- 강력한 팀, 생태계, 투자자.

- 내러티브와 토큰의 정렬.

2023~2024년에 출시된 모든 토큰이 강력한 성능을 발휘할 것이라고 말하는 것은 아닙니다. 이는 시장 유동성이 높으면 가능하지만 지루하고 복잡한 프로토콜로 자금을 다양화하는 것을 좋아하지 않습니다(과거에는 $NGL, $MASA 및 기타 쓰레기와 같은 프로젝트를 과대평가하는 실수를 저질렀습니다).

코인 목록을 가정하고 간단히 분석해 보겠습니다.

ZRO(LayerZero) — 한 블록체인과 다른 블록체인 간에 자금을 전송하기 위한 인프라입니다. 저렴하고 빠르며 효율적입니다. 브라이언은 토큰 없이 프로토콜을 운영하면서 2년 동안 5천만 달러 이상을 벌었습니다.

$ZK(zkSync) — 이더 생태계를 확장하도록 설계된 L2 솔루션입니다. zk 기술은 안전하고 빠른 거래를 보장합니다. zk에 대한 자세한 정보와 Vitalik의 생각을 참고하시기 바랍니다. 측정항목을 평가할 수 있는 최고의 팀과 생태계.

$OP(낙관주의) — L2와 동일하지만 다른 트랜잭션 처리 방법(낙관적 롤업)을 사용합니다. OpStack을 기반으로 Coinbase 팀은 자체 L2 블록체인인 Base를 출시했습니다. 이는 현재 출시된 모든 롤업 중 상위 3위 안에 들었습니다.

누군가는 이러한 토큰이 쓸모가 없고, 유용성이 없으며, 아무도 필요하지 않다고 주장할 수도 있습니다. 2020~2021년 주기는 탐욕이 실망으로 바뀌기 전까지는 이 중 어느 것도 중요하지 않다는 것을 보여줍니다. 반면에 우리는 아직 탐욕에 가깝지도 않다고 말하고 싶습니다. 가을에 일어나는 일은 2023-2024년 봄이 단지 시작에 불과하다고 겸손하게 생각합니다.

이 트윗이 내 관점 뒷받침하도록 해주세요.

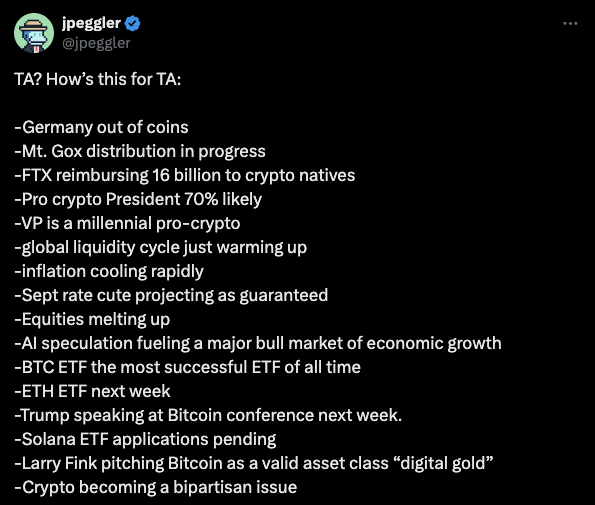

TA(기술적 분석)에 대한 몇 가지 고려 사항은 다음과 같습니다.

- 독일에서 비트코인 판매

- 마운트곡스 보상 진행 중

- FTX는 암호화폐 사용자에게 160억 달러를 상환합니다.

- 암호화폐를 지지하는 대통령이 선출될 확률은 70%입니다.

- 부사장은 암호화폐 친화적인 밀레니얼입니다 글로벌 유동성 사이클은 이제 막 시작되었습니다

- 인플레이션이 빠르게 냉각됨

- 9월 금리 인하 거의 확정

- 투자의 신 계속 상승 중

- AI 추측이 경제 불장(Bull market) 주도하다

- BTC ETF는 역대 가장 성공적인 ETF가 되었습니다

- 다음주에 ETH ETF 출시

- 트럼프, 다음 주 비트코인 컨퍼런스에서 연설할 예정

- 솔라나 ETF 신청 대기 중

- 래리 핑크(Larry Fink)는 비트코인을 "디지털 금"으로 홍보합니다.

- 암호화폐, 초당적 문제가 되다

출처: jpeggler

저나 귀하의 포트폴리오가 얼마나 성장할지는 모르겠습니다. 이 기사의 목적은 이번 주기와 과거 주기에 대한 비교 분석을 제공하는 것입니다. 또한, 밈 코인의 동향을 분석해보세요.

나에게는 누가 옳은지는 중요하지 않고, 누가 돈을 벌고 누가 벌지 못하는지가 중요합니다.