배경

암호화폐 시장은 2022년 빙점에 도달했다가 2023년 4분기부터 회복되기 시작했습니다. 통화 가격 측면에서도 비트코인은 2024년 이전 불장(Bull market) 최고치인 미화 69,000달러를 넘어섰습니다. 시장이 회복되면서 통화 가격 성과에 주목하는 것 외에도 전반적인 암호화폐 시장 융자 상황도 중요하다고 생각합니다.

융자 번영은 산업 발전의 원동력을 나타내며 이는 다음과 같이 반영됩니다 .

기술 혁신 촉진: 융자 기술 혁신의 중요한 원동력입니다. 신기술의 연구, 개발 및 적용을 지원해야만 전체 산업의 기술 발전을 촉진할 수 있습니다.

시장 신뢰 지표: 리스크 캐피탈은 암호화폐 시장 전망에 대한 투자자의 기대를 나타냅니다. 전체 융자 금액과 거래량이 감소하면 시장 전망에 대한 외부 투자자의 견해는 보수적이거나 심지어 약세인 경향이 있음을 알 수 있습니다.

융자 활동으로 인해 발생하는 긍정적인 플라이휠 효과는 특히 분명합니다 .

융자 사례 증가: 대량 자본 유입으로 인해 더 많은 투자자와 리스크 캐피탈이 유치되어 더 많은 융자 사례의 출현이 촉진되었습니다.

새로운 기업가 팀 유치: 융자 기회가 증가함에 따라 더 많은 새로운 기업가 팀과 회사가 암호화 시장에 진입하고 새로운 기술 및 애플리케이션 개발에 투자하도록 유치됩니다.

전반적인 생태계가 개선되었습니다. 새로운 기술과 응용 프로그램의 출현으로 시장 생태계가 개선되고 더욱 다양화와 혁신이 이루어졌습니다.

투자자 관심 증가: 양호한 시장 생태와 지속적인 기술 혁신으로 인해 더 많은 투자자 관심이 생겨 시장 신뢰도가 더욱 높아졌습니다.

이번 융자 에서는 융자

2024년 전반적인 융자 상황

융자 규모 및 빈도 : 2023년 11월부터 전반적인 융자 시장이 회복되기 시작함을 알 수 있다. 2024년 월간 융자 기본적으로 120회 이상(7월이 지나지 않음)을 유지하며, 2023년부터 2023년 사이에는 한 달간 융자 규모가 700억~1000억 달러로 줄어들 전망이다. 융자 규모와 건수도 크게 늘었다.

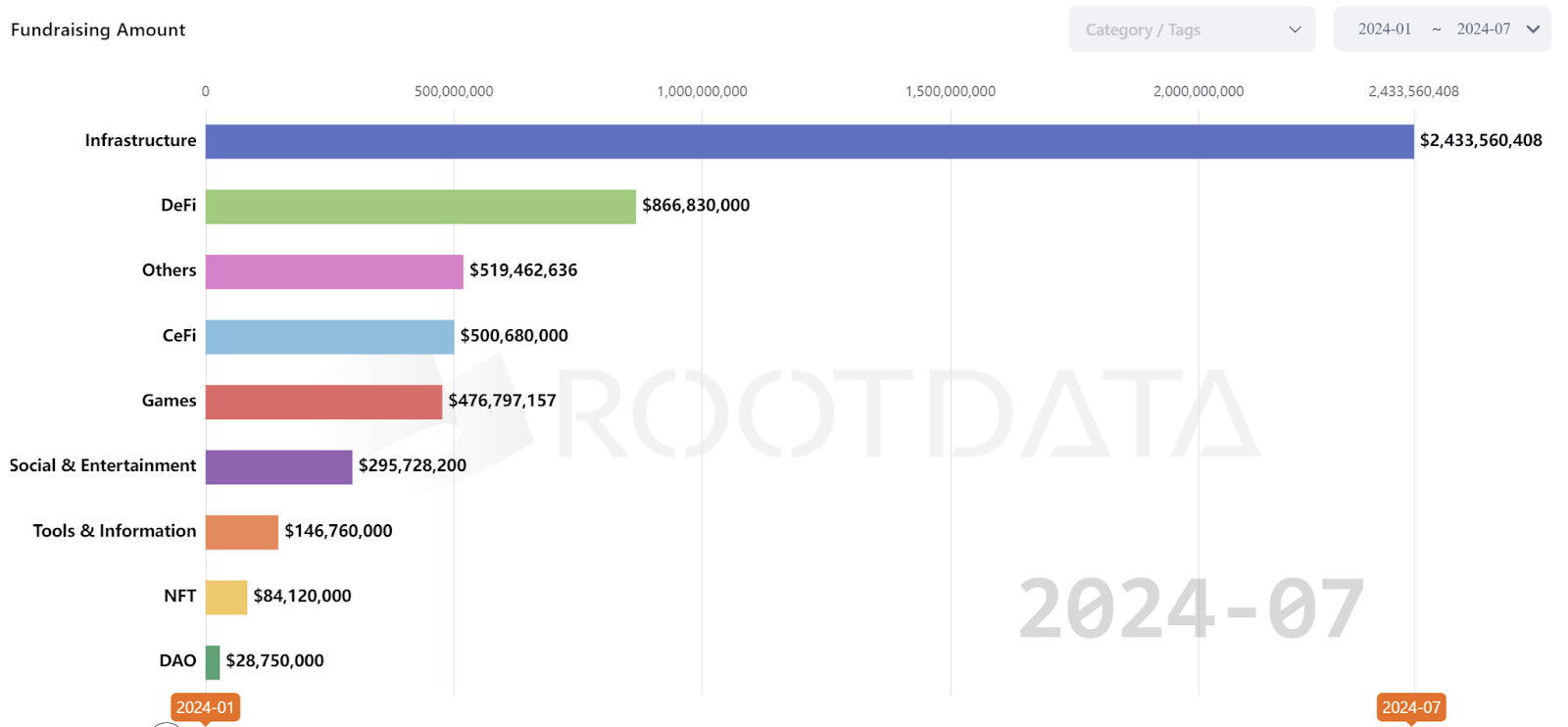

트랙 성과: 인프라는 투자자들 사이에서 가장 인기가 많으며 총 24억 달러가 모금되어 2위인 DeFi인 8억 6천만 달러를 훨씬 초과했습니다. 또한 VC들은 DAO와 NFT에 별로 관심이 없어 융자 금액 기준으로 하위 2위를 기록하고 있음을 알 수 있다.

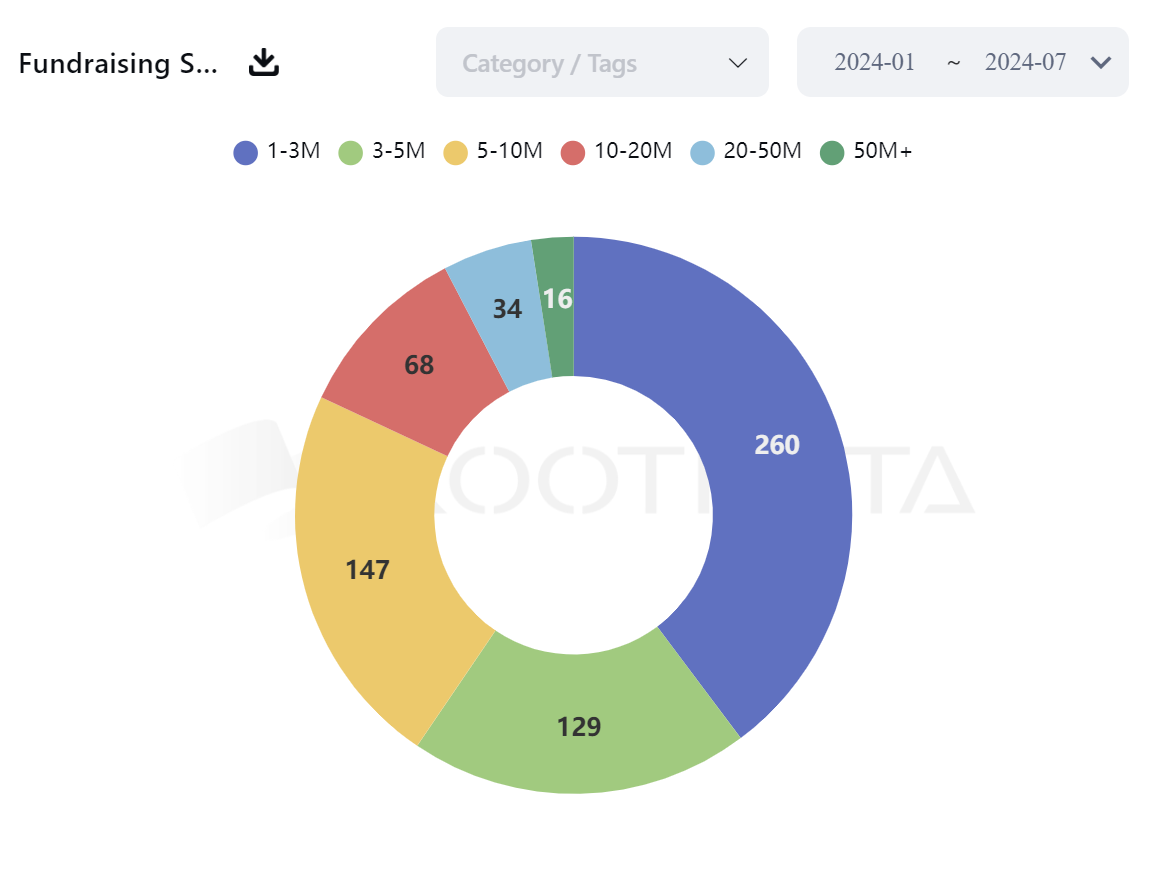

단일 융자 규모는 100만~300만개로 40%를 점유비율 가장 많고, 다음으로 500만~1,000만개로 22%를 점유비율. 300만~500만위안의 융자 규모는 2023년 대비 감소했고, 축소된 부분도 100만~300만위안, 500만~1천만위안 범위로 늘어났다. 이는 2024년 프로젝트 파이낸싱 금액의 중간지대가 줄어들고 더욱 차별화되었습니다.

선도 VC 투자현황

이 기사에서는 A16Z, Coinbase Ventures, Binance Lasbs, Pantera Capital 및 Dragonfly를 참조 개체로 선택합니다.

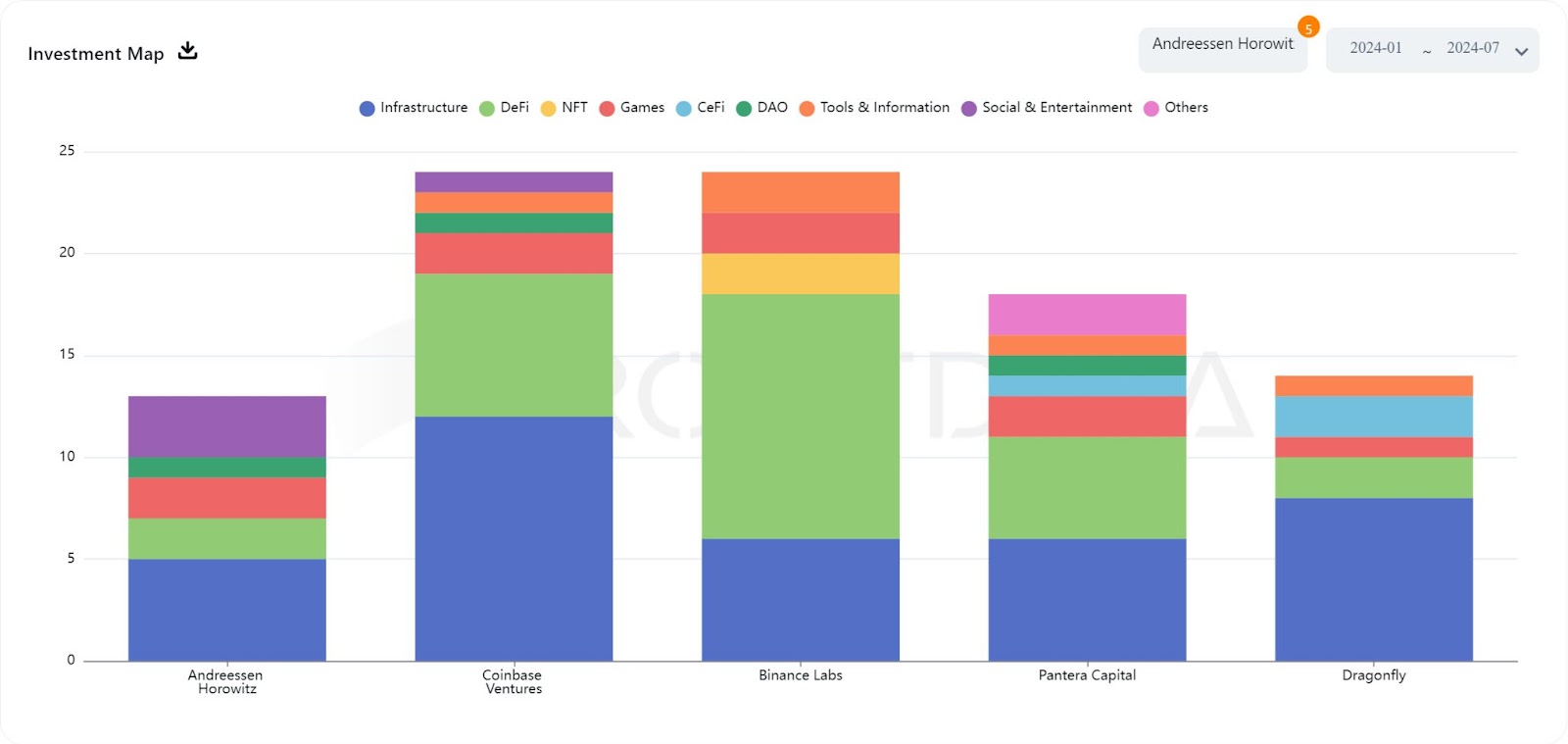

위의 데이터로부터 다음과 같은 관점 도출할 수 있습니다.

A16Z(Andreessen Horowitz): 주로 인프라, DeFi 및 게임에 투자하고 NFT 및 소셜 엔터테인먼트에도 일부 투자합니다.

Coinbase Ventures: DeFi 및 인프라에 중점을 두고 도구 및 정보, 소셜 엔터테인먼트 및 DAO에도 참여하는 다양한 투자 영역입니다.

바이낸스 랩: 대부분의 투자는 DeFi와 인프라에 중점을 두고 있으며, 소셜 엔터테인먼트와 게임이 그 뒤를 따릅니다.

Pantera Capital: 주로 DeFi 및 인프라에 중점을 두고 NFT 및 기타 분야에도 일부 자금을 투자합니다.

Dragonfly: 인프라, DeFi, NFT, 도구 및 정보가 큰 비중을 차지하여 투자 범위가 넓습니다.

2024년 전반적인 융자 상황에 대한 초기 관찰과 마찬가지로 이들 5개 주요 VC의 투자 초점은 여전히 인프라와 DeFi에 있습니다. 다음으로 그들의 투자 프로젝트를 살펴보겠습니다.

A16Z: 총 13건의 외국인 투자가 이루어졌으며, 그 중 3건이 주요 투자자였습니다(Friends With Benefits, EigenLayer, Espresso System).

투자 프로젝트 중 가장 많은 융자 한 프로젝트는 Web 3 소셜 애플리케이션 Farcaster로 시리즈 A에서 1억 5천만 달러를 유치했으며 가치는 10억 달러로 평가되었습니다.

A16Z는 A라운드에서는 Farcaster를 앞서지 못했지만, 2022년 시드라운드에서는 Farcaster의 역할을 하게 될 것이라는 점을 언급할 필요가 있습니다.

Coinbase Ventures: 2개의 주요 투자(El Dorado, WITNESS)를 포함한 24개의 외부 투자

투자 프로젝트 중 가장 많은 융자 조달받은 프로젝트는 개발자가 사용할 툴 키트를 제공하는 것을 목표로 시리즈 A에서 3,700만 달러를 모금한 인프라 플랫폼 Conduit입니다.

바이낸스 랩스: 24개의 외부 투자. 주요 투자팀은 프로젝트 팀에 연락하여 단독으로 투자하는 것을 선호합니다. 대부분 금액을 공개하지 않으며 다른 팀과 공동 투자하는 경우는 거의 없습니다.

투자 프로젝트에서 가장 많은 융자 조달한 프로젝트는 시드 라운드에서 1,400만 달러를 모금한 Ethena로 밝혀졌습니다.

기타 개별 투자 프로젝트로는 Catizen, Zircuit, Infrared, Rango, Aevo, Movement, BounceBit, StakeStone, Cellula, Derivio, Babylon, RENZO, NFPrompt, Puffer Finance, Shogun, BracketX Protocol, Memeland가 대다수를 차지합니다. 80%의 프로젝트는 아직 코인을 발행하지 않았습니다. 향후 코인을 발행한다면 바이낸스에 상장될 수 있는 기회를 갖기를 희망합니다.

판테라캐피털 : 18건의 외부 투자 중 9건이 주도되었으며, 2024년 리드율은 50%에 달할 예정이다. 투자 프로젝트 중 가장 많은 융자 조달받은 프로젝트는 오픈소스 AI 모델인 Sentient로, OpenAI와 직접 경쟁하는 것을 목표로 시드 라운드에서 8,500만 달러를 모금했습니다.

드래곤플라이: 14건의 외부 투자를 했으며, 그 중 11건이 선도 투자자였습니다. 2024년 선도 투자율은 79%에 달해 5개 투자 기관 중 1위를 차지했습니다. 투자 프로젝트 중 가장 많은 융자 조달한 프로젝트는 시리즈 B에서 4,500만 달러를 모금한 브이갓(V God)도 극찬한 도박 프로젝트 폴리마켓(Polymarket)이다.

위 5개 VC의 투자 프로젝트를 살펴보면 3개 프로젝트에만 2개의 투자 기관이 공동 투자하고 있습니다.

Neynar: Farcaster의 개발 플랫폼

투자기관 : A16Z, 코인베이스벤처스

투자 라운드: 시리즈 A

투자금액: 1,100만 달러

투자일 : 5월 30일

Nexus: 모듈 zkVM 프로젝트

투자기관 : Dragonfly, Pantera Capital

투자 라운드: 시리즈 A

투자금액: 2,500만 달러

투자일 : 6월 10일

Morph: 낙관적 기술과 ZK 기술을 결합한 L2

투자기관 : Dragonfly, Pantera Capital

투자 라운드: 시드 라운드

투자금액: 2,000만 달러

투자일 : 3월 20일

Binance Labs가 다른 4개 투자 기관과 동일한 프로젝트에 공동 투자하지 않았다는 점은 주목할 가치가 있습니다.

예상되는 잠재 분야: 의도 중심, 모듈 블록체인, 병렬 EVM

전 세계 암호화폐 시장의 총 시총 약 2조 5천억 달러입니다. 여전히 NVDIA보다 훨씬 낮은 점유율 차지하고 있으며, 이는 전체 암호화폐 시장이 여전히 큰 성장 잠재력을 가지고 있음을 보여줍니다. 이 기사에서는 인프라와 탈중앙화 금융이 VC가 선호하는 투자 경로라고 끊임없이 언급합니다. 왜냐하면 이 두 트랙이 암호화폐 시장 발전의 기본 논리이기 때문입니다.

인프라는 일반적으로 수명주기가 길고 상대적으로 안정적인 수익을 가져올 수 있는 전체 생태계의 개발을 지원하는 것을 의미하며, DeFi는 전체 시장 유동성의 초석이 되어 더 많은 유동성을 창출할 수 있습니다. 플라이휠 효과.

현재 인프라 및 DeFi 트랙의 통화 가격 성능은 밈 코인보다 훨씬 나쁩니다. 그 이유는 현재 시장이 아직 금리를 인하하지 않고 유동성이 부족하기 때문일 수 있습니다. 나쁜 VC 코인에 대한 반대에 가깝지만, 정말 훌륭한 프로젝트가 여전히 시장에 남아 있을 것이라는 사실이 그들이 가치가 없다는 것을 의미하지는 않습니다.

인프라 관점에서 우리는 의도 중심, 모듈 블록체인, 병렬 EVM이라는 세 가지 트랙에 대해 낙관적입니다. 이 세 가지의 공통점은 기존 블록체인 기술 문제를 해결하려는 시도입니다. 의도 중심성은 사용자 경험을 향상시키고, 모듈 블록체인은 트릴레마 (Trilemma) 깨뜨릴 수 있으며, 병렬 EVM은 기존 EVM의 처리 속도 제한을 돌파합니다.

단기적인 소음을 무시하고 암호화폐 시장의 장기적인 발전을 지켜봅시다.