저자: Robert Greenfield IV 출처: 중간 번역: Shan Oppa, 진써차이징(Jinse)

매도 압력은 모든 자산 보유자의 어두운 적입니다.

VC 펀드와 부정직한 KOL이 여기에 앞장서는 경우가 많지만, 공급 충격 주식, 채굴자 및 점점 더 많은 기관 투자자가 이제 10억 달러의 순 흐름을 제어하는 FUD(공포, 불확실성, 의심)의 지배적인 세력이 되었습니다.

그러나 현지 판매 압력은 각 네트워크 및 프로토콜의 토큰 이코노믹스(모든 소각, 민트 및 연간 수익 분배의 기능으로 인코딩되어 이해관계자 참여를 장려하는 메커니즘)의 기능입니다. 동시에 경제적 확장을 방지하고 가격을 방지합니다. 시스템의 기본 토큰이 급락하고 있습니다.

이번 브리핑에서는 비트코인, 이더, 솔라나 경제에 내재된 현지 매도 압력을 분석하겠습니다. 좋아요, 더 이상 고민하지 말고 시작해 보겠습니다.

비트코인

비트코인의 공급량은 미리 설정된 발행 계획을 사용하여 2,100만개로 제한됩니다. 새로운 블록이 생성될 때마다(평균 10분마다) 채굴자들은 추가 블록을 보상으로 받게 되며, 이로 인해 토큰 공급량 늘어납니다. 이 고정 블록 보상은 210,000블록(약 4년)마다 절반으로 줄어드는 현상을 "반감"라고 합니다. 2009년 비트코인이 생성되었을 때 블록 보상은 ₿50였습니다.

제로 블록 보상과 고정 공급 한도는 2140년까지 도달하지 못하지만, 반감 때마다 인플레이션율은 계속 감소하고 블록 보상은 반감 듭니다. 그러나 공급 한도에 도달할 때까지 비트코인은 인플레이션 자산으로 남아 있습니다. 현재 블록 보상으로 매년 ₿164,000(약 103억 달러)가 민트.

현재 비트코인의 주요 현지 판매 압력은 다음과 같은 측면에서 비롯됩니다.

채굴자 수입(거래 수수료 및 블록 보상)

공급에 대한 시장 충격(채권자 지불, 정부 압류)

광부 매도 압력

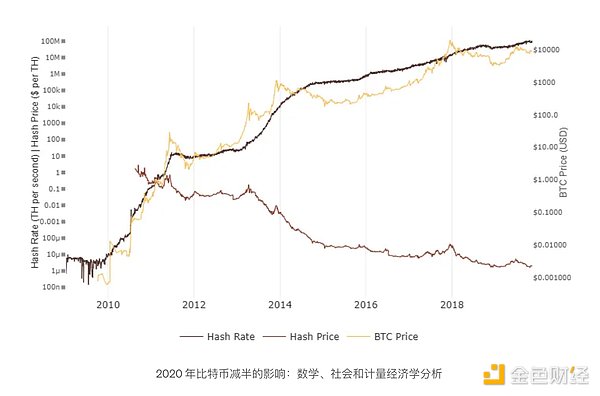

비트코인 채굴 의 높은 운영 비용과 경쟁적 특성, 상장 채굴 회사가 분기별 수익을 보고하고 주가를 유지해야 하는 필요성으로 인해 채굴자들은 이익을 실현하기 위해 채굴한 비트코인을 판매해야 하는 경우가 많습니다. 이로 인해 비트코인에 대한 지속적인 매도 압력이 발생했습니다. 융자 시설 및 지속적인 운영 비용(예: 전기 요금, 세금 및 인건비)을 포함한 높은 채굴 비용으로 인해 채굴자는 채굴된 비트코인의 일부를 정기적으로 판매해야 합니다. 게다가 블록 보상이 감소함에도 불구하고 비트코인의 총 채굴 파워(즉, 해시레이트)는 역사적으로 증가해 왔으며, 이는 해시 파워 단위당 수익성을 더욱 감소시켰습니다.

2024년 4월 비트코인 반감 이후 채굴자 수익(예: 잠재적 매도 압력)은 2024년 4월 반감 전 최고치인 4억 8,900만 달러에 비해 주당 평균 2억 1,800만 달러를 기록했습니다. 그러나 같은 기간 동안 네트워크의 해시율 증가가 정체되어 채굴자의 이익 마진이 크게 압축되었음을 나타냅니다.

현재 비트코인 가격과 하드웨어 비용을 고려할 때, 채굴 기능을 확장하는 것은 더 이상 수익성이 없는 것으로 보입니다. 수익 압축은 채굴자가 운영 비용을 충당하기 위해 비트코인의 더 많은 부분을 판매해야 할 수도 있음을 의미하며, 이는 주로 명목 화폐로 표시됩니다.

시장 영향 x 공급

암호화폐 세계에서 '시장 공급 충격'이란 예상치 못한 사건으로 인해 특정 암호화폐가 갑자기 시장에 대량 유입되는 것을 의미한다. 이러한 공급 급증은 종종 시장 동태 크게 변화시켜 암호화폐 가격이 급락하는 경우가 많습니다. 이러한 이벤트는 다음 요인에 의해 발생할 수 있습니다.

대규모 매도 : 대규모 보유자(예: 고래 또는 기관)가 대량 포지션 청산하기로 결정하는 경우입니다.

토큰 언락 : 이전에 잠겼거나 귀속된 대량 토큰이 유통 시장에 진입하여 유통 공급량 증가합니다.

규제 변경 또는 해킹 : 규제 단속, 거래소 해킹 또는 기타 긴급 상황으로 인해 패닉 매도 및 급격한 자산 청산이 발생할 수 있습니다.

이에 상응하는 수요 증가 없이 공급이 급격히 증가하면 시장에 "충격"이 발생하여 가격이 불안정해지고 잠재적으로 시장 변동성이 더 커질 수 있습니다.

비트코인의 경우 공급에 대한 시장 충격은 일반적으로 거래소, MM (Market Making), 대출 플랫폼과 같은 중앙화된 비트코인 유동성 플랫폼의 붕괴에서 비롯됩니다. 다른 암호화폐와 달리 비트코인에는 네트워크에서 활용할 수 있는 토큰 언락 프로그램이나 스마트 계약이 없습니다.

채권자지급(일시적 리스크)

2024년 비트코인 반감 주기 중에 시장 충격 공급은 현재 주로 Mt. Gox 및 Genesis 파산 사건과 관련된 비트코인 상환액 100억 달러(168,000 BTC)로 제한됩니다. 이들 채권자들이 전액 보상을 받은 후 보유하고 있는 비트코인을 매각하기로 결정하여 시장 혼란을 초래할 수 있다는 우려가 있습니다. 특히 최근 금리 하락으로 인한 경기 침체로 인해 매각이 촉발될 경우 더욱 그렇습니다.

정부 압수 및 매각

정부가 불법 웹사이트, 주로 다크웹에서 비트코인을 압수하는 것도 시장 충격을 가중시킵니다.

예를 들어, 2024년 2월 독일 당국은 불법 복제 웹사이트 Movie2k.to의 전 운영자로부터 약 21억 달러 상당의 비트코인 50,000개를 압수했습니다. 해당 암호화폐는 저작물의 불법 상업적 이용과 자금세탁 등에 대한 조사의 일환으로 피의자들이 자발적으로 넘겨준 것입니다. 이번 압수는 드레스덴 검찰청, 작센 주 형사경찰, 기타 기관의 합동 조사의 일환이었습니다.

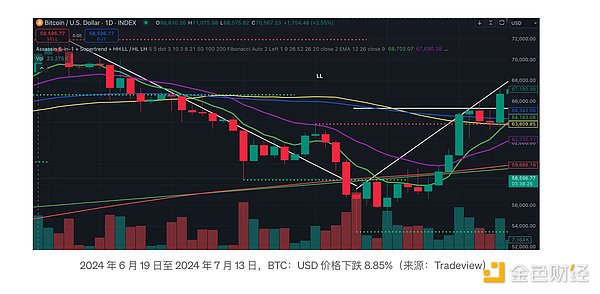

비트코인을 압수한 후 작센 주 정부는 이를 시장에 투매하여 비트코인이 미국 달러(BTC)와 거래되도록 했습니다.

) 가격은 16.89% 하락했습니다. 하지만 매도 마지막 날 주가가 반등하며 결국 하락폭은 8.85%로 좁혀졌다.

정부가 보유하는 비트코인

시장 충격 공급은 독일 작센 주에만 국한되지 않습니다. 2024년 현재 전 세계 여러 정부는 주로 범죄 활동과 관련된 압수를 통해 획득한 대량 의 비트코인을 보유하고 있습니다.

미국 : 미국 정부는 약 119억 8천만 달러 상당의 약 203,129 BTC를 보유하고 있는 세계 최대의 비트코인 보유자입니다. 이러한 비트코인은 주로 실크로드 다크넷 시장과 같은 사건과 관련된 압수를 통해 획득되었습니다.

중국 : 중국은 약 110억 2천만 달러 상당의 비트코인 약 190,000개를 보유하고 있습니다. 이러한 비트코인의 대부분은 역사상 가장 큰 암호화폐 사기 중 하나인 PlusToken Ponzi 사기에서 나왔습니다.

영국 : 영국은 약 35억 3천만 달러 상당의 비트코인 약 61,000개를 보유하고 있습니다. 비트코인은 대규모 자금세탁 활동을 포함한 다양한 금융 범죄로 인해 압수되었습니다.

엘살바도르 : 비트코인을 법정화폐로 채택한 최초의 국가인 엘살바도르는 약 4억 달러 상당의 비트코인 약 5,800개를 보유하고 있습니다. 이러한 포지션"하루에 비트코인 1개 구매" 계획을 포함하는 국가 금융 전략의 일부입니다.

우크라이나 : 우크라이나는 경찰이 압수한 자산과 전쟁 중에 받은 기부금을 모두 포함하여 약 46,351개의 비트코인을 보유하고 있습니다.

비트코인 ETF 유출(이론적)

2024년에는 새로운 비트코인 가격 상관관계인 비트코인 ETF 순 흐름(Bitcoin ETF Net Flows)이 도입됩니다. 암호화폐가 구조화된 상품에 점진적으로 통합됨에 따라, 글로벌 투자 거시적 추세는 점점 더 자산의 토큰 이코노믹스 가격과 네트워크/프로토콜의 성능 KPI를 공동으로 결정하게 될 것입니다.

이더

이더 원래 작업 증명(PoW) 네트워크였지만 나중에 트랜잭션 처리량을 더 향상시키고 네트워크의 중앙 집중화 추세를 가져온 하드웨어 요구 사항을 줄이기 위해 지분 증명(PoS)으로 전환했습니다.

이더 토큰 이코노믹스 안내하기 위해 다음 세 가지 동적 공급 메커니즘을 사용하는 이중 인플레이션 입니다.

발행 : 이더 스테이킹 총 가치를 기준으로 발행을 발행합니다. 구체적으로 총 발행량은 검증자 수의 제곱근에 비례합니다.

거래 수수료 소각 : 이더 거래 수수료를 지불하기 위해 순환 공급량에서 ETH의 일부를 소각합니다.

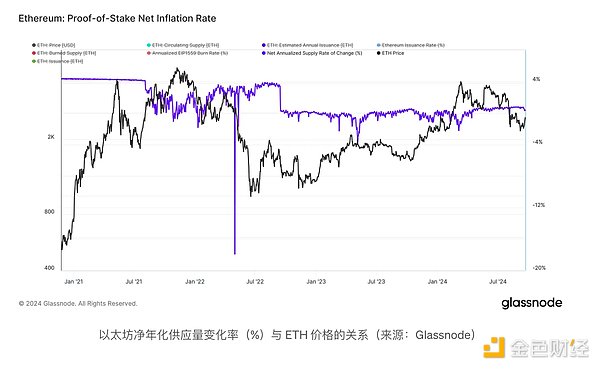

이 글을 쓰는 시점에서 이더 약 166만 명의 검증자가 있고 총 주간 발행량은 23,300 ETH이므로 연간 인플레이션율은 0.295%입니다. ETH를 검증인으로 스테이킹 하거나 유동성 스테이킹 통해 얻은 연간 수익률(APY)은 2.8%입니다.

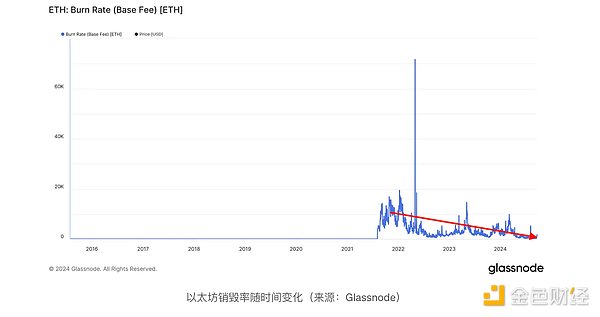

이더 의 BASE_REWARD_FACTOR는 네트워크 인플레이션을 제어합니다. L2 Rollup 사용량이 상승 하면서 이더 의 거래 밀도와 소각율은 2021년부터 꾸준히 감소해 인플레이션이 상승 했습니다.

사용자가 낮은 L2 거래 수수료를 선택함에 따라 거래 밀도가 계속 감소하는 경우, BASE_REWARD_FACTOR 요소가 증가하지 않는 한 검증인 수익성과 총 ETH 스테이킹 볼륨은 그에 따라 필연적으로 감소합니다. 그러나 그렇게 하면 인플레이션도 증가하게 됩니다. 이더 L1에서 거래 비용을 더 효과적으로 확장하는 데 다시 초점을 맞추거나 롤업과 기본 레이어 간의 관계를 재정의하여 ETH 스테이킹 비율 및/또는 소각되는 ETH 양을 늘려야 할 수도 있습니다.

간접적이기는 하지만 이더 수요 및 공급 역학에 영향을 미치는 또 다른 요소는 스테이킹 입니다. 전체 ETH 공급량 의 약 29%가 스테이킹 있으며 계속해서 증가하고 있습니다. 스테이킹 은 이더 의 대규모 순 공급량 이며 Lido 및 Rocketpool과 같은 유동성 스테이킹 프로토콜을 통해 널리 대중화되고 단순화되었습니다. 이를 통해 사용자는 자체 검증자를 설정하지 않고도 스테이킹 하고 APY를 통해 일정 비율의 검증자 보상을 얻을 수 있습니다.

솔라나

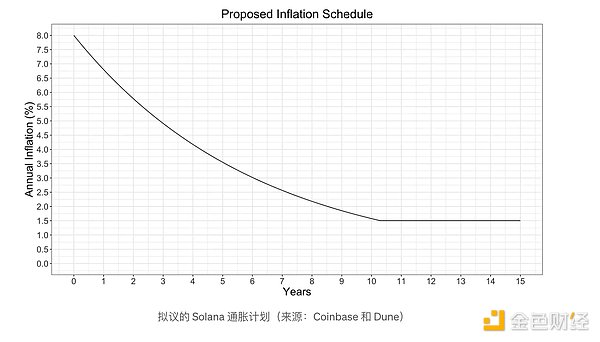

솔라나는 처음부터 PoS 네트워크였으며 검증인 수에 따라 변경되지 않는 고정된 총 인플레이션 일정을 가지고 있습니다. 현재 솔라나의 인플레이션율은 5.1%이며, 대략 2031년에 최종 인플레이션율 1.5%에 도달할 때까지 매년 15%씩 계속 감소할 것입니다.

솔라나는 기본 수수료와 우선 수수료의 50%를 소각하고, 이더 기본 수수료를 100% 소각합니다. 그러나 솔라나의 소각률은 훨씬 낮아 연간 발행량의 6%만 상쇄합니다(110만 SOL 소각 대 1,820만 SOL 발행). 솔라나의 인플레이션 대부분은 주당 528K SOL(8,400만 달러)을 추가하는 고정 발행 일정에서 비롯됩니다. 이는 ETH의 4,600만 달러보다 높지만 BTC의 1억 9,800만 달러보다는 적습니다.

솔라나의 스테이킹 비율은 2021년 9월 이후 60% 이상을 유지하고 2023년 10월 72%로 정점을 찍고 2024년 3월까지 68%로 안정되는 등 안정적인 상태를 유지하고 있습니다. 스테이킹 비율이 높을수록 ETH에 비해 더 많은 스테이킹 보상이 판매될 수 있습니다.

결론적으로

토큰 인플레이션은 발행 비용(채굴 대 스테이킹) 및 변동성(소각률)과 같은 요소에 따라 트래픽에 다르게 영향을 미칩니다. 비트코인과 같은 PoW 체인은 비용을 충당하기 위해 채굴자들로부터 더 높은 판매 압력에 직면하고 있는 반면, PoS 스테이킹 더 많은 수익을 유지하게 됩니다. PoS 인플레이션율은 스테이킹 킹율의 변화에 따라 달라집니다. 배포 기반 트래픽을 완전히 이해하려면 이 두 가지 지표를 고려해야 합니다. 예를 들어, 스테이킹 ETH의 유동성 싱크 역할을 하지만 현재 SOL의 경우에는 그렇지 않습니다.