작성자:0xPain.sui

편집: 테크플로우(TechFlow)

결론: DeFi 시장이 회복되고 활성화되고 있습니다.

DeFi에 어떤 일이 일어났나요?

비록 토큰 가격 변동의 영향을 받았지만, DeFi의 총 잠금 가치(TVL)는 현재 역사 최고 수준의 약 60%에 달하며, 일일 거래량도 이전 최고치 수준인 50억~150억 달러 사이로 회복되었습니다. 이는 DeFi 시장 활동이 회복되고 있음을 보여줍니다.

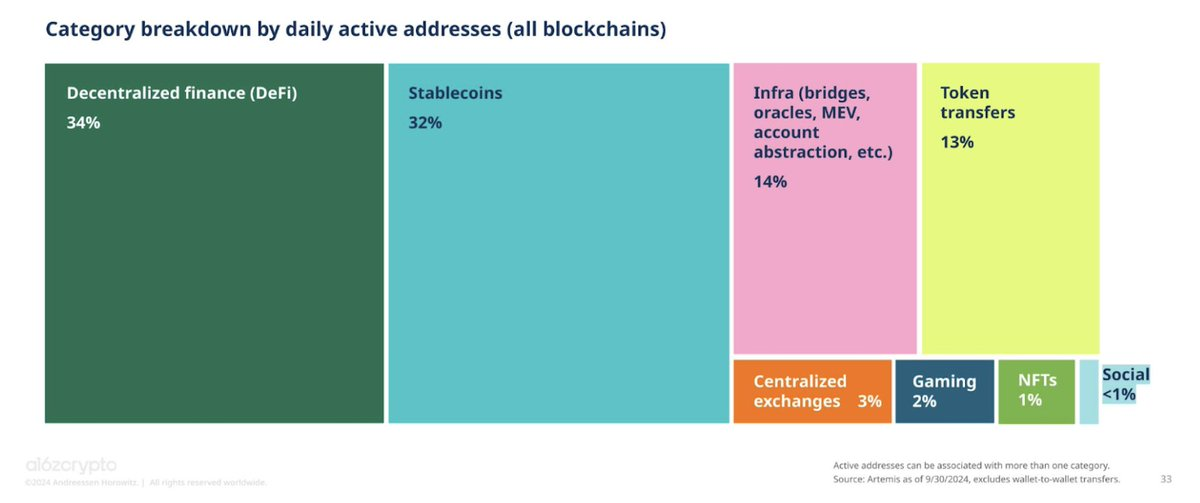

일일 활성 주소 데이터에 따르면, 2024년 9월 말 기준 DeFi는 전체 암호화폐 시장에서 중요한 위치를 차지하고 있습니다. 다만 이 데이터는 봇 활동의 영향을 받을 수 있습니다.

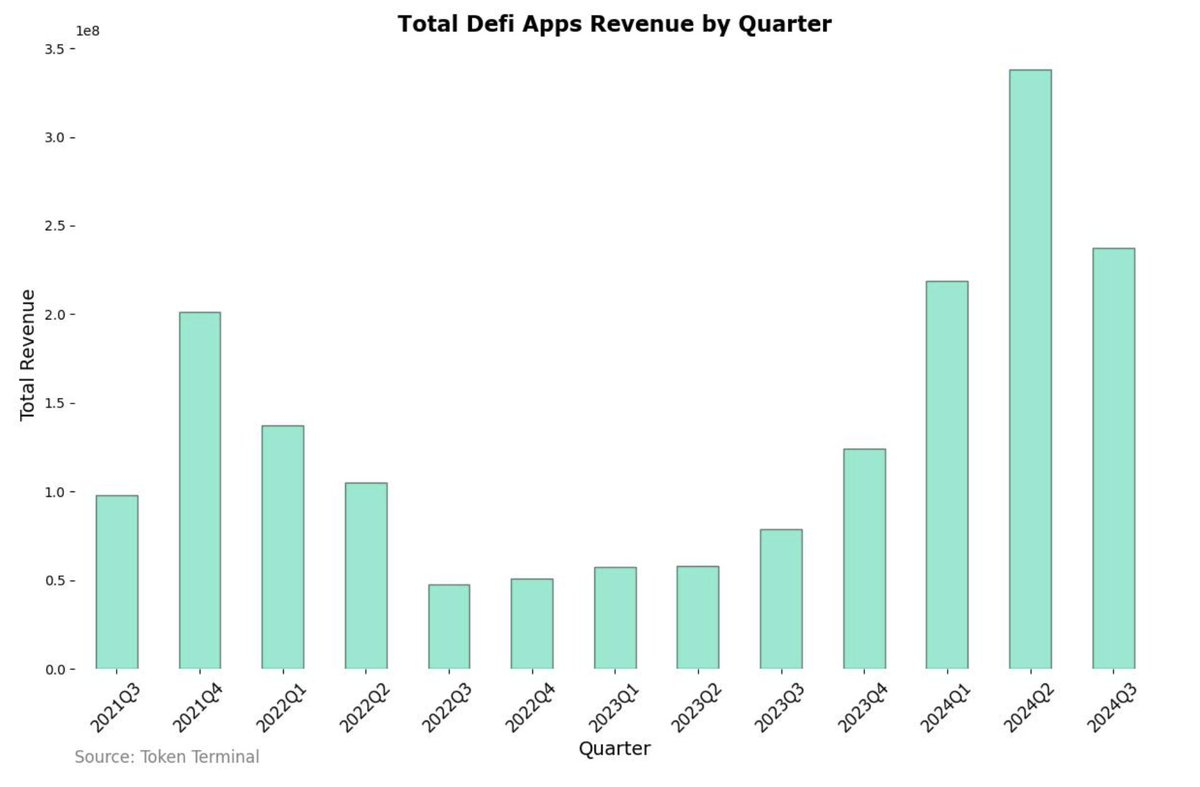

수익 데이터를 보면, DeFi 프로젝트의 수익이 2024년 2분기와 3분기에 새로운 최고치를 기록했으며, 2021년 DeFi 여름 수준을 크게 넘어섰습니다.

따라서 DeFi는 암호화폐 시장의 중요한 부분으로 자리잡고 있습니다. 다만 최근에는 밈 코인과 AI 등 다른 분야에 관심이 집중되면서 DeFi에 대한 관심이 다소 줄어들고 있습니다.

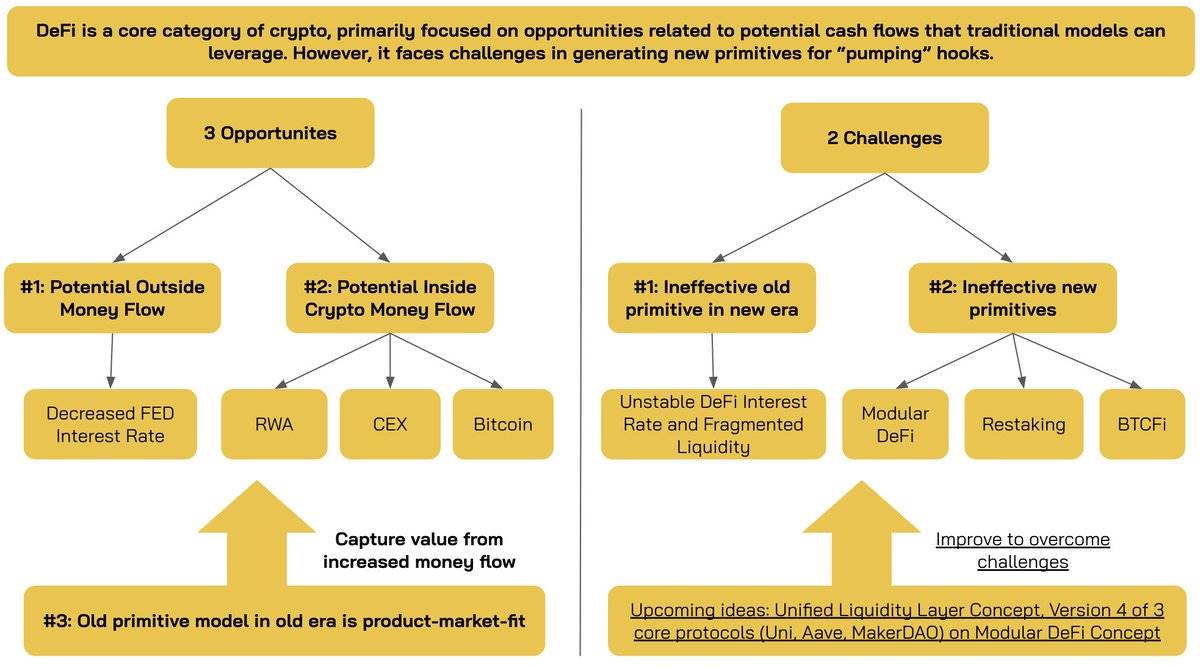

DeFi 폭발의 3대 기회

1: 금리 하락

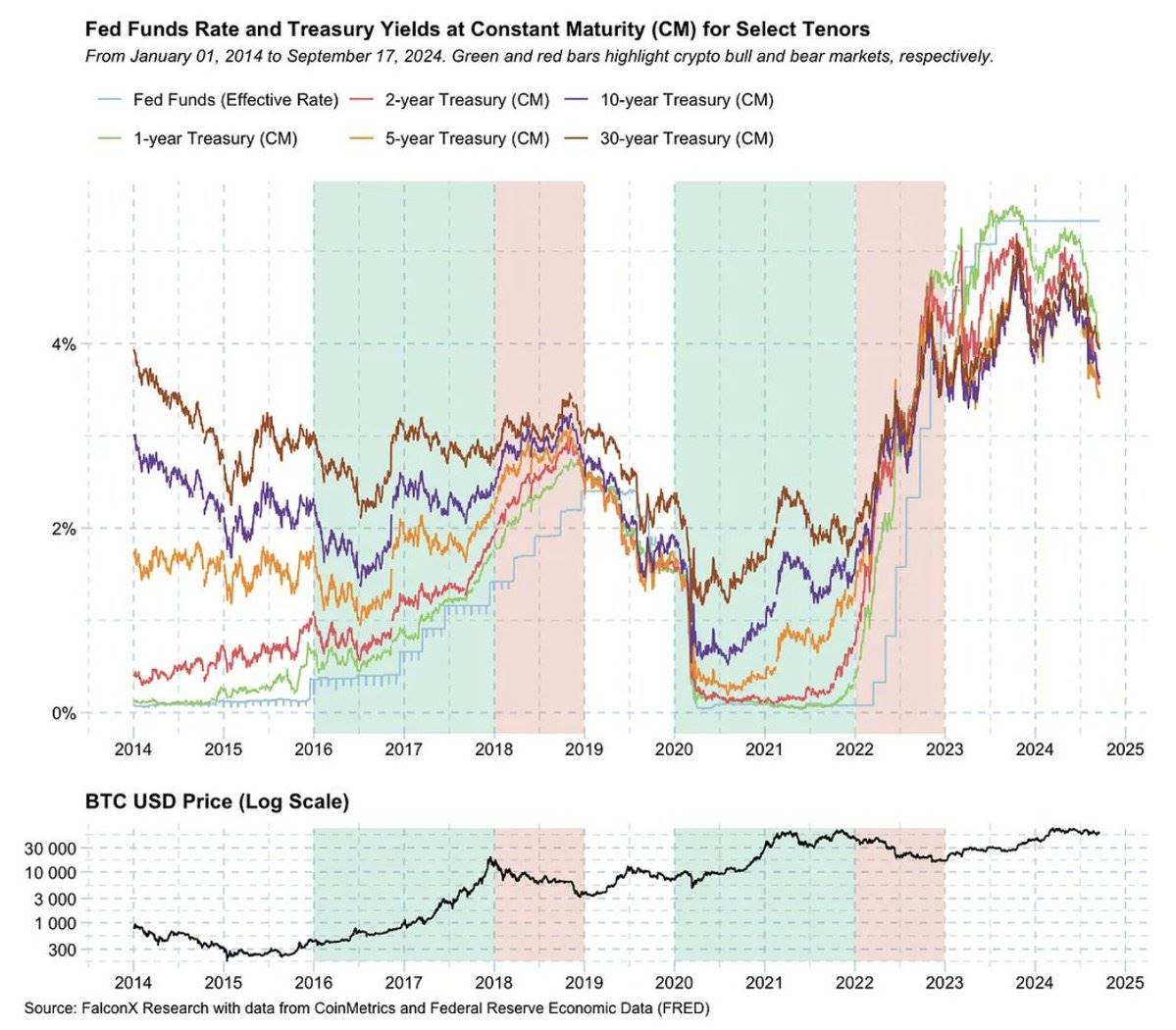

2016-2018년과 2020-2022년 두 차례의 불장 기간 동안 DeFi가 황금기를 맞이했는데, 이 시기는 미 연준이 금리를 대폭 인하(제로 금리 수준)한 때와 일치합니다. 따라서 DeFi는 두 가지 측면에서 혜택을 받았습니다:

전통적 투자 수단(국채 등)의 매력이 감소할 때 자금이 DeFi 등 고수익 투자로 흘러들어갑니다.

외부 자본 유입이 암호화폐 토큰 등 위험자산에 대한 투자를 촉진하여 이들 자산 보유 시 수익 요구가 증가합니다.

2023년 말까지도 높은 금리 환경에서 DeFi가 성장을 지속했다는 점을 고려할 때, 금리 하락 시 DeFi가 폭발적으로 성장할 것으로 기대됩니다.

2: 현실 세계 자산(RWA), 중앙화 거래소(CEX), 비트코인(BTC)으로부터의 자금 유입

2.1 RWA

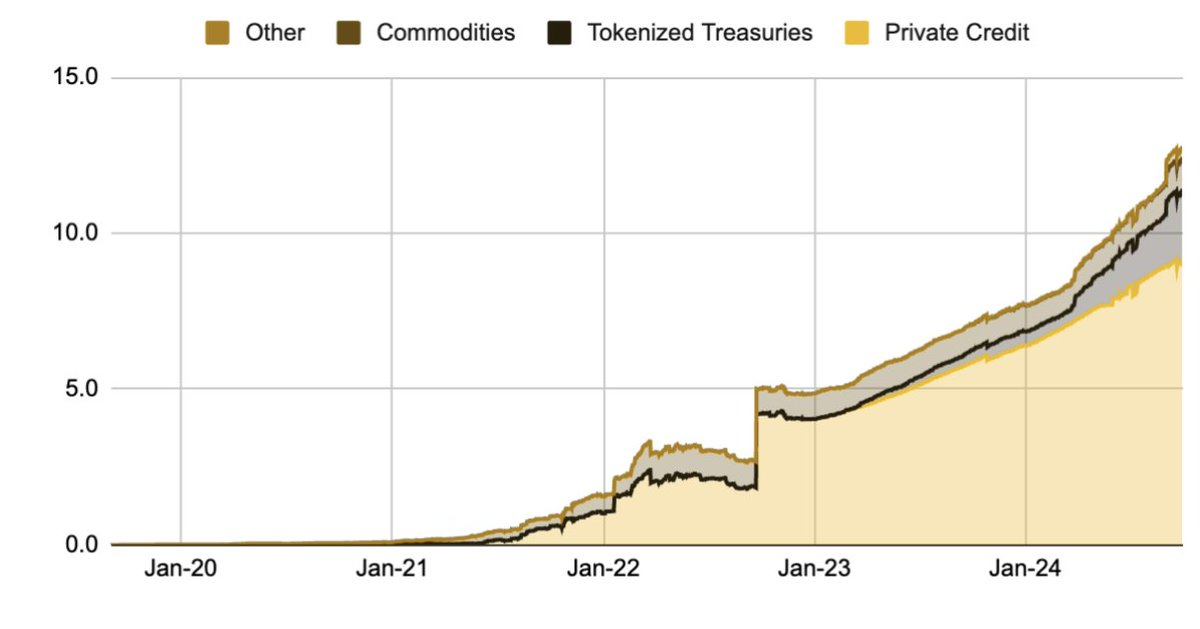

RWA 시총 데이터 출처: Binance Research

2024년 8월 말 기준, RWA 섹터의 시총은 120억 달러를 넘어섰으며, 2023년 동기 대비 2배 이상 증가했습니다. 이 중:

약 75%, 즉 90억 달러가 개인 신용 대출 부문입니다. 이는 전통적 개인 신용 대출 시장의 0.9%에 불과해 엄청난 시장 잠재력을 보여줍니다. 이 분야를 지원하는 플랫폼에는 @centrifuge, @maplefinance, @goldfinch_fi 등이 있습니다.

국채 토큰화가 17%를 차지하며, 22억 달러 이상의 시총을 기록했습니다. 관련 플랫폼에는 Ondo, @Securitize(BlackRock의 BUIDL 펀드와 협력), @FTI_Global, @Hashnote_Labs, @OpenEden_Labs 등이 있습니다.

개인 신용 대출은 비은행 금융기관이 중소기업에 제공하는 대출을 의미합니다.

이 시장의 잠재력을 인식한 @MorphoLabs는 Coinbase의 KYC 시스템과 협력하여 Centrifuge Anemoy의 Liquid Treasury Fund(LTF), Midas의 단기 미국 국채(mTBILL), Hashnote의 US Yield Coin(USYC) 등의 대출 쌍을 지원하고 있습니다. 따라서 이러한 자산 유형을 DeFi에 통합하는 것이 가까운 미래에 큰 추세가 될 것으로 보입니다.

2.2: 중앙화 거래소(CEX)

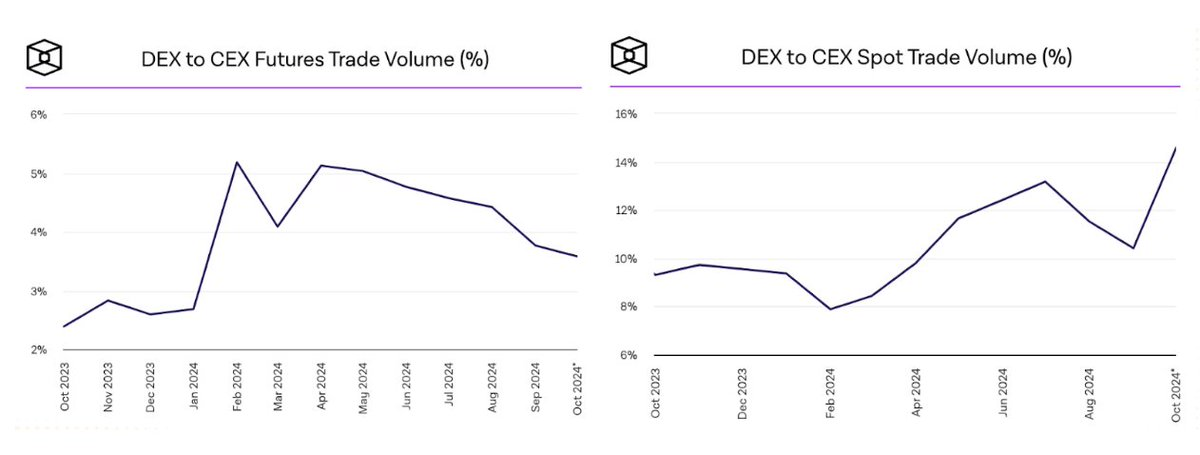

자금 흐름도 파생상품 및 현물 거래를 통해 중앙화 거래소(CEX)에서 탈중앙화 거래소(DEX)로 이동하고 있습니다. The Block 데이터에 따르면, 2023년 말 이후 DEX가 이 두 분야에서 시장 점유율을 크게 늘려 현물 거래 부문에서 15%를 넘어섰습니다.

더 넓은 관점에서 보면, 중앙화 거래소도 Appchain L2 등의 출시를 통해 오프체인 사용자를 온체인으로 유치하고 있습니다. 예를 들어 Coinbase의 Base와 Kraken의 Ink...

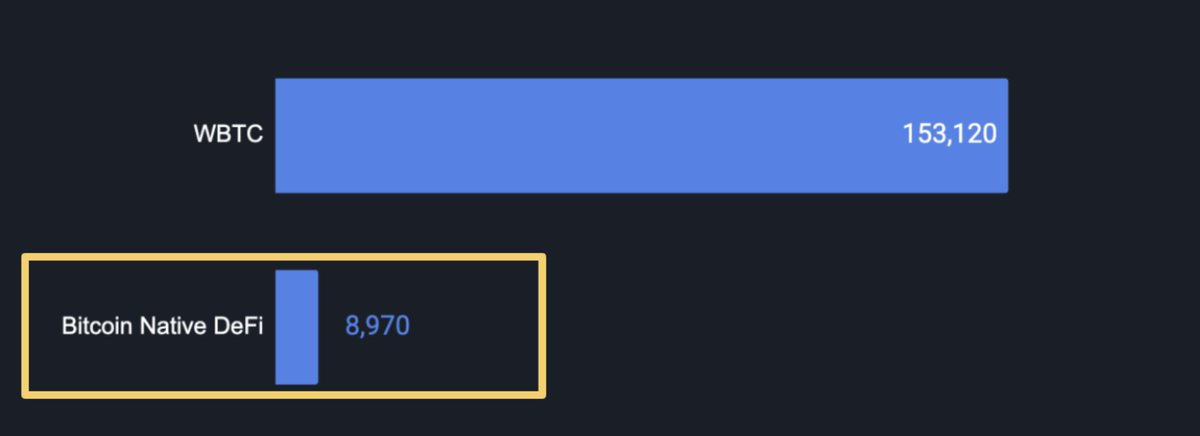

2.3: 비트코인(BTC)

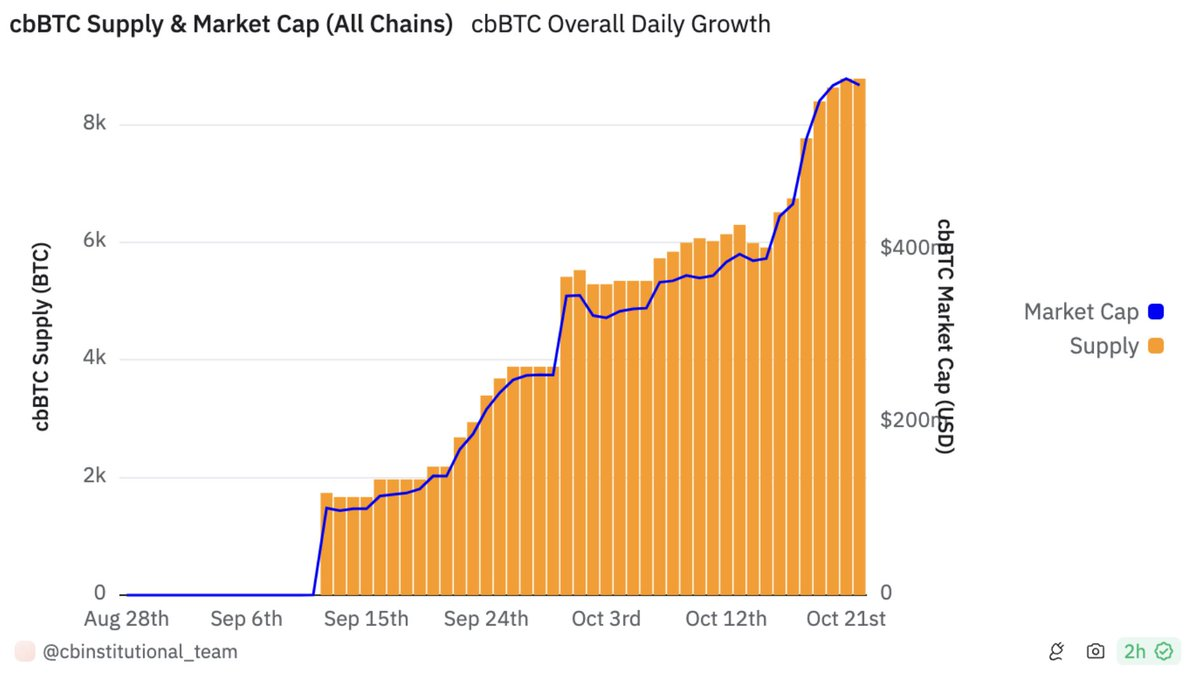

BTC와 DeFi의 통합이 주요 기관의 관심을 끌고 있는데, 특히 @coinbase가 cbBTC를 출시한 이후 WBTC의 보안성 우려 때문입니다. 단 한 달 만에 cbBTC의 시총이 5억 달러에 달했으며, 이더리움과 Base의 DeFi 프로토콜에서 주로 사용되고 있습니다. 이 추세가 지속된다면 향후 수십억 달러 규모의 BTC가 DeFi로 유입될 수 있습니다.

2024년 10월 말 기준, WBTC와 cbBTC의 총 시총은 비트코인 전체 시총의 약 1/1300에 불과해, 이 최대 암호화폐 자산에는 여전히 개발되지 않은 막대한 자금이 존재함을 보여줍니다.

3: 기존 DeFi 모델이 시장 적합성을 입증했다

수수료 및 인센티브 메커니즘. 데이터 출처: Artemis

DeFi는 암호화폐 시장의 중요한 영역으로, 시간이 지남에 따라 그 모델이 시장과의 적합성을 점차 보여주고 있습니다. 이는 토큰 보상 등 인센티브 감소에도 불구하고 지속적인 사용 수요에서 확인할 수 있습니다. 이는 Aave(대출), Uniswap(DEX), Lido(유동성 스테이킹) 등 주요 프로젝트에서 특히 두드러지는데, 이들 프로젝트의 수수료는 여전히 높은 수준을 유지하고 있는 반면 2021년 이후 분기별 토큰 보상 가격과 수량은 지속적으로 감소하고 있습니다.

암호화폐 시장의 다른 트렌드와 비교해 보면 다음과 같은 점을 관찰할 수 있습니다:

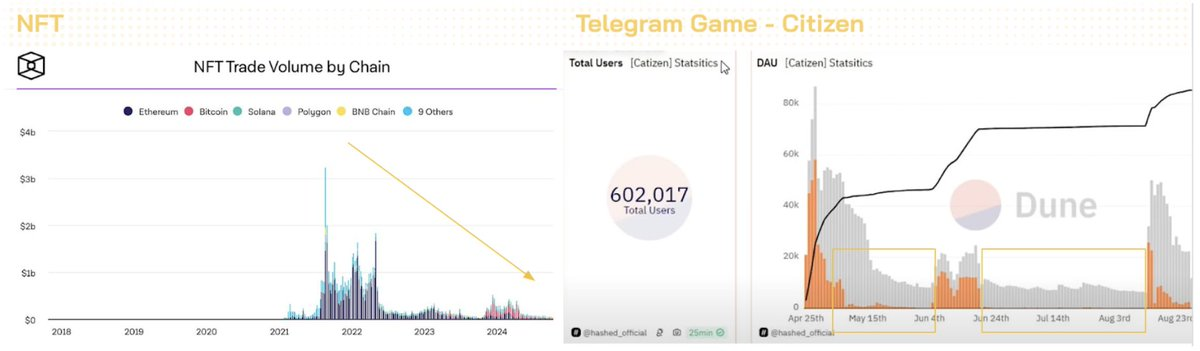

NFT: 거래량이 현재 저점에 있으며, 2021-2022년 열풍 이후 회복 조짐이 보이지 않습니다(이 시기는 DeFi 성장과 동기화되었습니다).

텔레그램 게임(예: Binance Launchpool의 Citizen): 일일 활성 사용자(DAU)는 에어드랍 관련 중요 날짜에만 일시적으로 증가할 뿐, 장기적으로 안정적인 사용자 수를 유지하지 못했습니다.

SocialFi: Friendtech는 발전 부진 후 프로토콜 통제권을 포기했고, Lens Protocol의 사용자 수와 NFT 가격도 크게 하락했습니다...

DeFi의 두 가지 과제

1: 금리 불안정성과 유동성 파편화

앞서 언급했듯이, 연준의 금리 인하는 개인 및 기관 자금이 수익을 찾아 DeFi로 유입되는 데 필수적인 조건입니다. 그러나 DeFi의 수익률은 불안정하며, 시장 상황에 따라 크게 변동됩니다. 예를 들어:

MakerDAO의 메커니즘은 USDS 가격이 1달러 이상 또는 이하인지에 따라 저축 금리를 조정합니다.

Uniswap 등 DEX에 유동성을 제공할 때의 금리는 거래 활동 수준에 따라 달라집니다.

Aave와 같은 대출 플랫폼의 금리는 DAO 거버넌스 시스템이 설정한 곡선과 자금 풀 활용률의 영향을 받습니다.

또한 DeFi 프로토콜은 다양한 블록체인 간 유동성 파편화 문제에 직면하고 있어, 이로 인해 금리 변동성이 심화되고 자본

이 문제를 해결하기 위해 유명한 DeFi 프로젝트들이 유동성 통합 솔루션을 제안했습니다. 예를 들어 Aave가 개발한 크로스체인 유동성 레이어와 Uniswap이 참여한 Superchain 프로그램 등입니다. 그러나 이러한 솔루션들은 아직 실행되지 않고 있습니다.

2: 새로운 모델의 효과가 아직 나타나지 않음

2.1: 모듈형 DeFi

DeFi는 유동성 채굴에 의존하는 대신 모듈형 방식으로 돌아갈 수 있습니다. 이러한 변화는 Uniswap, Aave, MakerDAO(현재 Sky로 알려짐)와 같은 주요 플레이어들이 주도할 것으로 보입니다. @SkyEcosystem은 최근 Sky Money로 이름을 변경하고 최종 전략을 계속 추진하고 있습니다. @Uniswap의 V4 계획은 올해 4분기에 출시될 예정이며, 사용자가 Uniswap 플랫폼에서 자신만의 자동화된 마켓 메이커(AMM)를 개발할 수 있는 새로운 모델인 Hooks를 도입할 것입니다. @aave의 V4도 2025년 2분기 초에 출시될 예정입니다.

최근에는 Morpho와 Euler와 같은 일부 작은 프로토콜만이 새로운 모델을 개발했습니다. Morpho는 큐레이터가 Morpho Vaults의 유동성을 활용하여 대출 시장을 설계할 수 있게 합니다. @eulerfinance는 Ethereum Vault Connector(EVC)가 포함된 v2를 출시하여 Euler의 대출 풀 간 연결을 구축했습니다.

DeFi 발전의 이 단계에서 공통된 추세는 담보 자산 유형의 확장으로, 이는 새로운 사용자 세그먼트에 대한 접근과 서비스를 위한 새로운 사용 사례를 열어줍니다.

그러나 이 추세를 주도한 Morpho Labs의 활동을 보면 대출 증가는 아직 보이지 않습니다. 따라서 DeFi는 모듈형 모델로 전환될 수 있지만, 이 접근법의 효과성은 아직 검증이 필요합니다.

2.2: 리스테이킹

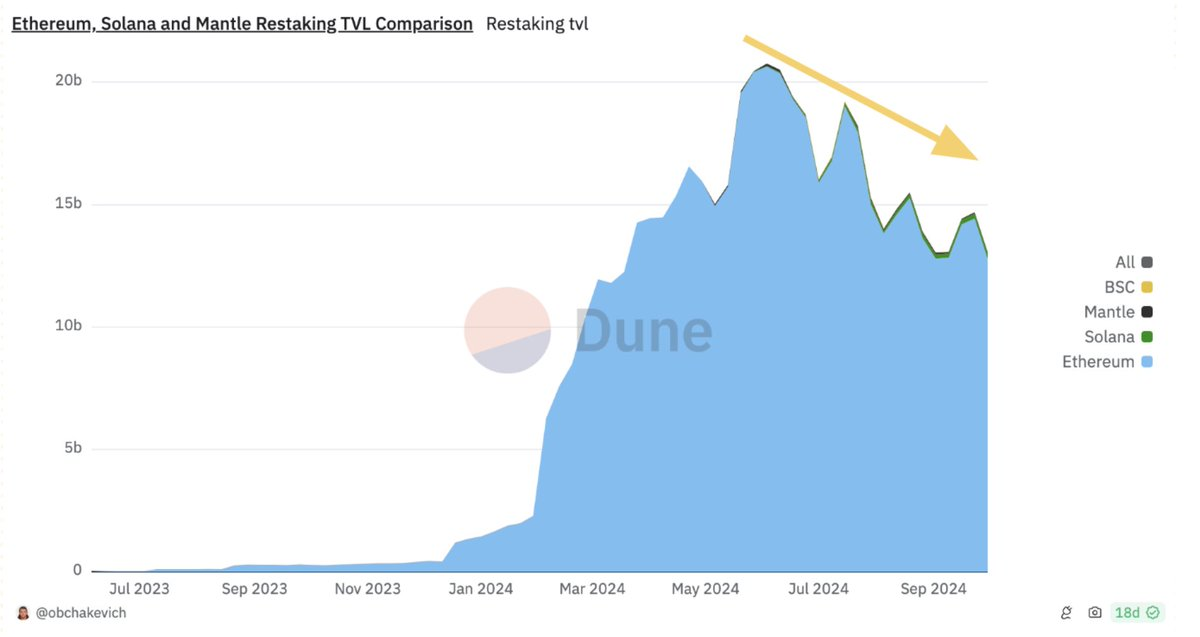

리스테이킹은 2024년 초에 출시되었지만, 이미 150억 달러의 총 잠긴 가치(TVL)를 달성했으며, 이는 ETH 시가총액의 약 5%를 차지합니다. 그 중 약 100억 달러는 이더리움의 @eigenlayer에 집중되어 있습니다. 그러나 보안 경제 계층으로 리스테이킹을 사용하는 AVS는 거의 없습니다. 이는 장기적인 과제를 야기하는데, 프로젝트 토큰 외에 스테이커에게 안정적인 수익원이 없기 때문에 TVL이 크게 감소할 수 있습니다.

2.3: BTCFi

BTCFi TVL. 출처: Coinmarketcap BTCFi 보고서

WBTC 또는 cbBTC를 통해 비트코인(BTC)을 DeFi 생태계로 가져오는 것 외에도, 비트코인을 위한 독립적인 생태계를 만들려는 시도가 Stacks와 Merlin 등의 사이드체인에서 진행되고 있습니다. 이 개념은 2021년(Stacks 메인넷 출시와 함께) 등장했지만, TVL은 여전히 약 10억 달러로 상대적으로 작습니다. 이는 다음과 같은 이유 때문일 수 있습니다:

비트코인 L1의 고유한 특성인 Ordinals 또는 Runes를 반영하지 않고 이더리움의 복제품과 유사합니다.

BTC를 단순히 자산으로 사용하고 비트코인 L1과의 긴밀한 연결이 부족하기 때문에 "네이티브" 프로젝트로 완전히 간주되지 않습니다.

DeFi는 암호화폐 시장에서 중요한 성장 영역이었습니다. 시간이 지남에 따라 기존 DeFi 모델의 시장 적응성이 입증되었습니다. 가까운 미래에 전통 시장, 실물 자산(RWA), 중앙화 거래소(CEX) 및 비트코인(BTC)의 자금이 DeFi로 유입될 수 있으며, 이는 이 분야의 발전을 더욱 촉진할 수 있습니다.

현재 DeFi의 새로운 모델 개발은 여전히 불분명하고 효과가 제한적이며, 주로 기존 모델에 의존하고 있어 성장 동력을 어느 정도 억제하고 있습니다. 그러나 모듈형 DeFi, 크로스체인 유동성, 주요 DeFi 프로토콜의 수수료 전환 메커니즘과 같은 향후 솔루션에 대한 기대를 가질 수 있습니다. 자금 흐름이 활성화되고 새로운 모델이 시장 수요를 보여주면 DeFi는 전례 없는 성장을 이룰 수 있을 것입니다.