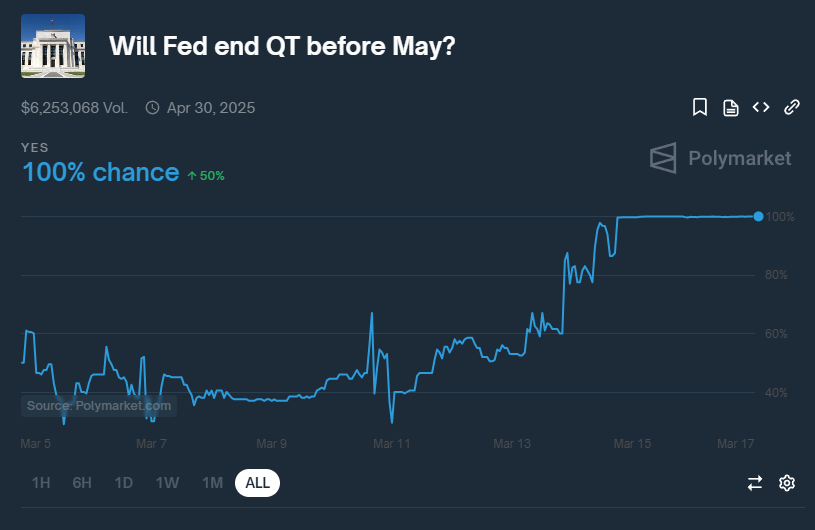

截至2025年3月16日,全球知名的预测市场平台Polymarket上,一场关于"美联储将在2025年5月前结束量化紧缩(QT)"的预测已提前画上句号。市场以100%的概率结算为"是",显示交易者对这一结果信心满满。这不仅是一个引人注目的信号,也为我们提供了一个机会,去梳理货币政策的来龙去脉,并展望未来可能的方向。

Polymarket的预测与结算:为何提前敲定?

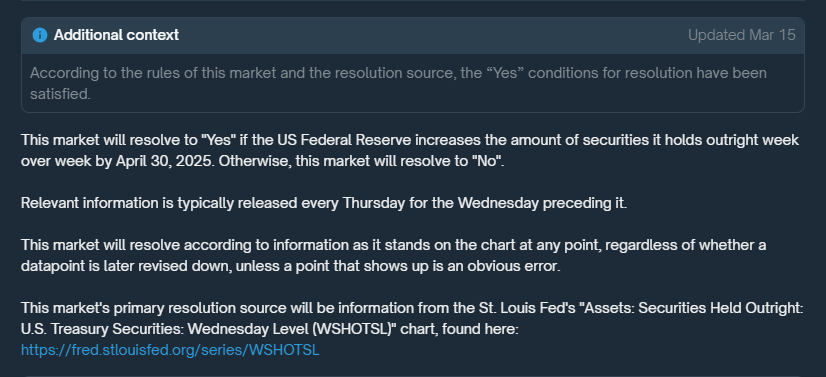

Polymarket是一个利用区块链技术的预测市场,用户通过买卖事件结果的合约来表达看法,市场价格则反映集体智慧。在"美联储将在2025年5月前结束"这个问题上,规则定得很清楚:如果美联储在2025年4月30日之前,其持有的证券数量(主要是国债和抵押贷款支持证券)出现周环比增加,市场就结算为"是";如果没有增加,就结算为"否"。令人惊讶的是,截至3月16日,这个市场已经提前结算,结论是"是"。

这意味着,在过去几周内,美联储的资产负债表可能已经停止缩减,甚至略有增长。或许是圣路易斯联邦储备银行的最新数据(FRED数据库)显示了证券持有量的回升,交易者迅速捕捉到这一变化,将概率推到100%。但距离4月30日的截止日期还有一个多月,提前结算是否合理?这让我们不禁想多问一句。

规则的合理性:数据说了算,还是操之过急?

Polymarket的结算规则简单明了:只要4月30日前的某周证券持有量增加,就算结束。从这个角度看,规则有它的道理。的本质是缩减资产负债表,一旦数据转向增长,就表明紧缩政策已经暂停甚至逆转。以客观数据为依据,避免了主观猜测,也让市场能快速反应——如果3月的数据已符合条件,提前结算就顺理成章。

但事情并非没有争议。的结束通常不只是数字上的变化,还需要美联储的明确表态。比如,上一次在2019年8月结束时,美联储提前一个月宣布了决定。如果当前的增长只是短期调整(比如为缓解流动性压力而临时购债),而不是政策转向,提前结算可能有些草率。更何况,4月还有时间,数据可能出现反复,这种不确定性让规则显得不够灵活。

尽管如此,Polymarket的魅力就在于它的数据驱动和实时性。交易者显然相信,当前的增长不是偶然,而是终结的信号。规则或许不够完美,但结果已定,接下来我们不妨看看历史,看看上一次结束给我们留下了什么启示。

2019年结束后发生了什么?

历史是理解现在的一面镜子。上一次美联储结束是在2019年8月,那段经历或许能为今天提供线索。当时的始于2017年10月,美联储逐步减少资产负债表,从4.5万亿美元缩减到3.8万亿美元。原计划到2019年10月结束,但2018年底股市大跌,2019年9月回购市场利率飙升,流动性压力迫使美联储提前行动。2019年7月31日,FOMC宣布将于8月结束,随后政策转向中性。

此后发生了什么?让我们按时间线梳理,并看看价格如何反应:

- 2019年8月结束:资产负债表稳定在3.8万亿美元,美联储同时降息25个基点(从2.25%-2.5%降至2%-2.25%)。价格当时在1万美元左右震荡,从6月的1.38万美元高点回落。结束并未引发即时大涨,市场似乎已提前消化这一预期。

- 2019年9月回购危机:隔夜回购利率突然飙升,美联储通过短期回购操作注入流动性,资产负债表略增至4.2万亿美元。价格跌至8000美元以下,更多受贸易战和技术调整影响,而非直接与流动性相关。

- 2019年底至2020年初:美联储继续降息(10月降至1.5%-1.75%),资产负债表保持稳定。价格在7000-8000美元区间盘整,为后续上涨蓄力。

- 2020年3月疫情:疫情冲击下,美联储重启大规模,资产负债表激增至7万亿美元。先跌至4000美元,后在和2020年5月减半推动下反弹,年底突破2万美元。

从这段历程看,2019年结束的短期影响有限,未因政策转向而立即起飞。但长期来看,它为宽松周期铺路,叠加和减半,在2021年飙至6.9万美元。如今,2025年的结束是否会重演类似剧情?我们先来了解一下货币政策的基本工具。

、、降息与加息:政策工具的四重奏

要读懂Polymarket的预测和未来的可能性,得先明白美联储的几大招数:、、降息和加息。它们就像四把钥匙,打开不同的经济之门。

先说量化紧缩()。这是美联储收紧流动性的手段,通过让到期债券自然退出,不再续买,来减少资产负债表规模。目的是抑制通胀或冷却经济。当前这轮从2022年6月开始,资产负债表从9万亿美元降至约6.5-7万亿美元。如果Polymarket预测属实,3月的增长标志着已结束。

再看量化宽松()。是的反面,美联储通过购买债券向市场注入资金,压低利率,刺激增长。2020年疫情期间,让资产负债表从4.2万亿涨到9万亿。如今结束,会否重启是个悬念。

然后是降息。降息降低短期利率,减轻借贷成本,鼓励消费和投资。2019年结束后,降息紧随其后。如果2025年经济承压,降息可能再次登场。

最后是加息。加息提高利率,控制通胀,与常搭配使用。2022-2023年,利率升至5.25%-5.5%。未来若通胀抬头,加息可能回归,但眼下宽松预期更强。

这四者环环相扣。和加息收紧货币,和降息放松环境。Polymarket的结算暗示,紧缩的篇章或已翻页。

未来展望

Polymarket的提前结算为我们描绘了几种未来图景。让我们根据当前背景推演一下。

第一种可能是中性过渡。如果通胀稳定在2%-3%,经济放缓但不至于衰退,美联储可能在结束后保持资产负债表不变,利率也不动。股市和会有温和上涨,但不会有太大波澜。

第二种可能是渐进宽松。如果失业率上升或增长疲软,美联储可能在下半年降息25-50个基点。风险资产会更有活力,美元可能走弱,债市也会回暖。

第三种可能是重启。如果金融市场遭遇危机,比如银行倒闭或衰退显现,美联储可能迅速购买债券,资产负债表再次扩张。这会像2020年一样,点燃股市和的长期<牛市(Bull market)>。

目前是2025年3月16日,具体走向还不明朗。但Polymarket的100%概率表明,市场看好宽松前景。接下来的FOMC会议和资产负债表数据将是关键<风险(Risk)>。

2019년의 역사를 보면, QT 종료는 완화의 서곡이었고, 비트코인은 즉시 상승하지는 않았지만 이후 정책 지원으로 급등했습니다. 이제 2025년의 QT 종료도 이와 유사한 궤적을 보일 수 있습니다. QT, QE, 금리 인하 및 인상 등 연준의 모든 조치는 시장의 움직임에 영향을 미칩니다. 향후 몇 개월 동안 투자자들은 데이터와 성명에 주목해야 합니다. 통화 정책의 다음 장이 서서히 펼쳐지고 있기 때문입니다.