작성: 테크 플로우 (techflowpost)

시장이 좋을 때마다 FUD는 피할 수 없습니다.

오늘, 한 소식이 다시 한번 이더리움(ETH)의 가격에 대한 우려를 불러일으켰습니다:

이더리움 네트워크의 검증자들이 이더리움(ETH) 스테이킹 해제를 위해 대기 중입니다.

PoS 합의 메커니즘의 대표로서, 이더리움(ETH) 스테이킹은 기술적으로 전체 이더리움 네트워크의 보안을 유지하고, 경제적으로는 스테이킹에서 발생하는 추가 수익을 얻으며, 이더리움(ETH)의 유동성을 스테이킹 풀에 고정시킵니다.

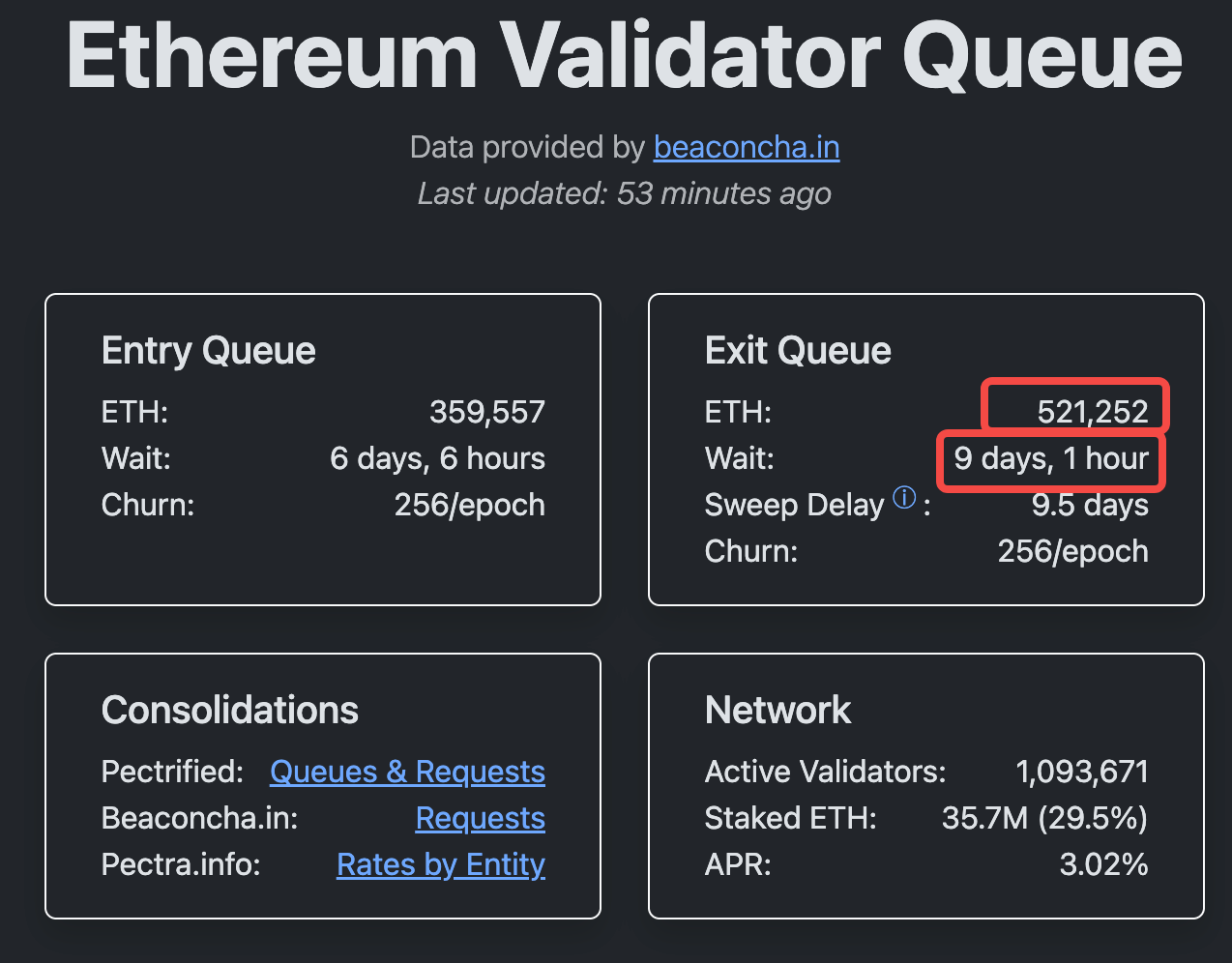

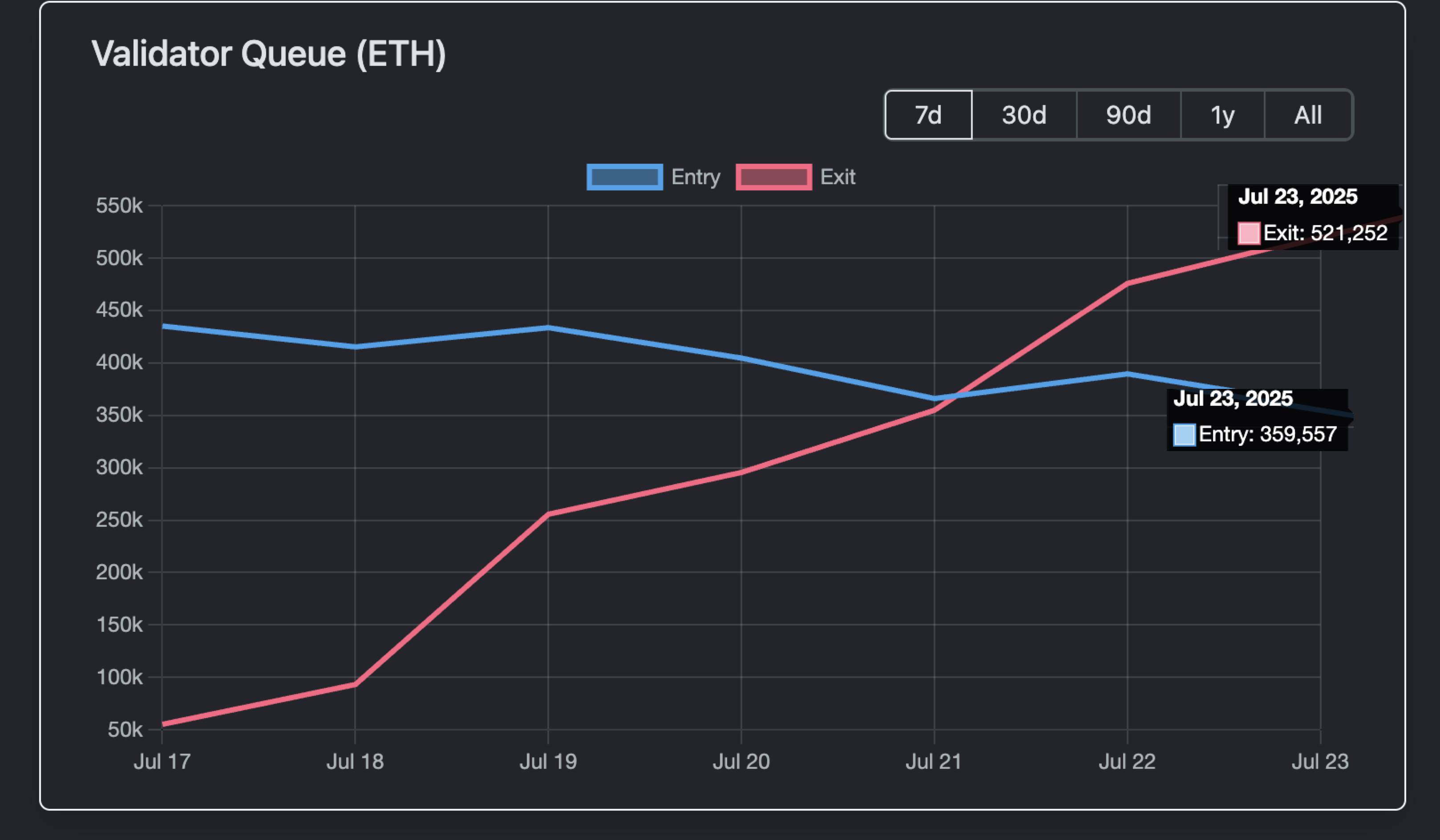

그러나 Validator Queue의 데이터에 따르면, 7월 23일 기준으로 이더리움 검증자의 퇴출 대기열에 약 521,252 이더리움(ETH)이 스테이킹 해제를 기다리고 있으며, 현재 가치로 약 19.3억 달러에 해당하고, 스테이킹 해제 대기 시간은 9일 1시간을 초과합니다.

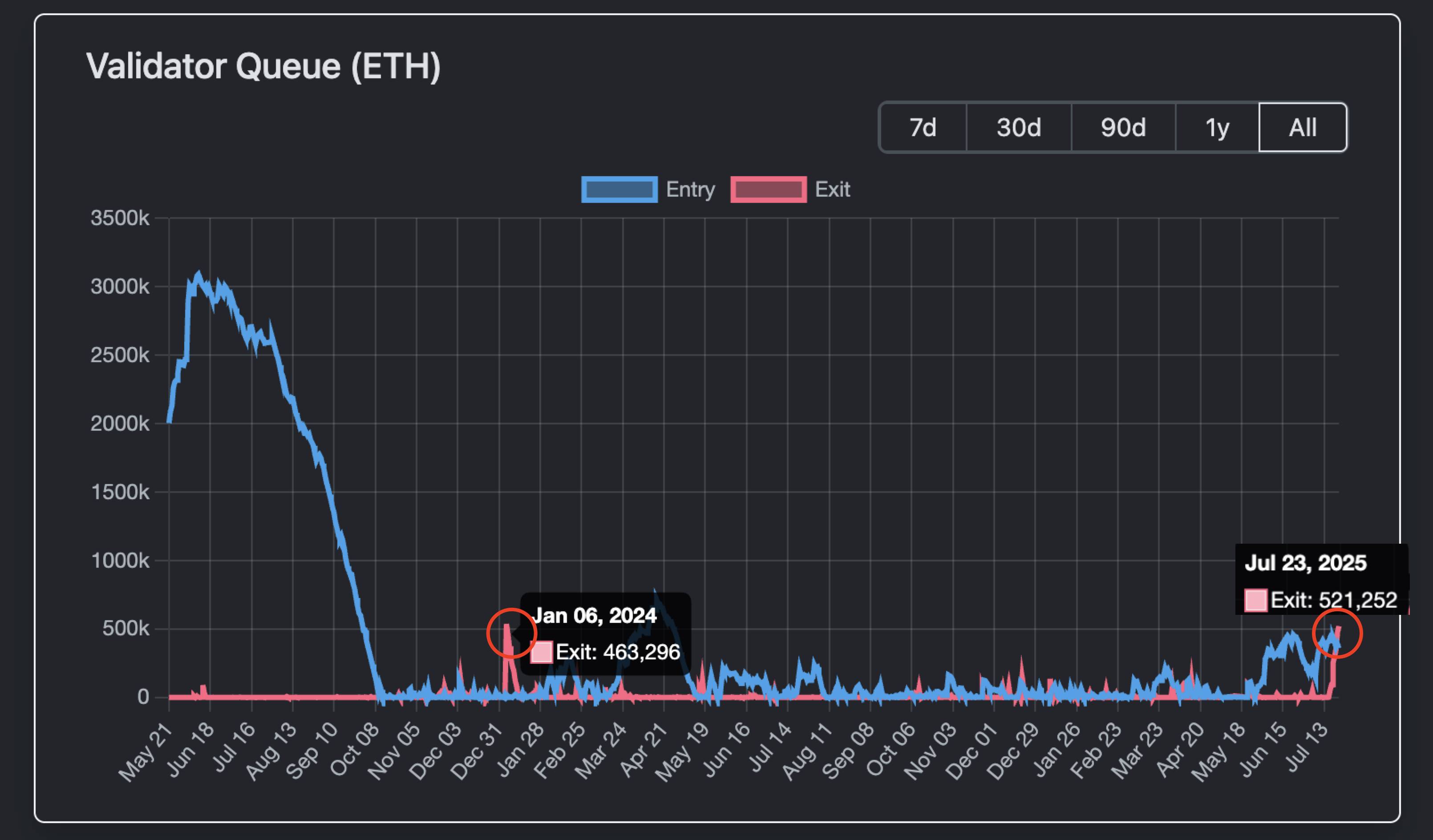

이는 지난 1년 동안 검증자들이 퇴출을 선택할 때 가장 긴 대기열이었습니다.

각 검증자가 일반적으로 32 이더리움(ETH)을 스테이킹하므로, 이론적으로 16,000개 이상의 검증자가 스테이킹 해제를 추구하고 있는 것입니다. 대규모 스테이킹 해제 대기는 일부 위험한 신호를 감지하게 합니다.

수익 실현?

고래와 기관들이 이더리움(ETH)을 매도하여 수익을 실현하려는 것일까요?

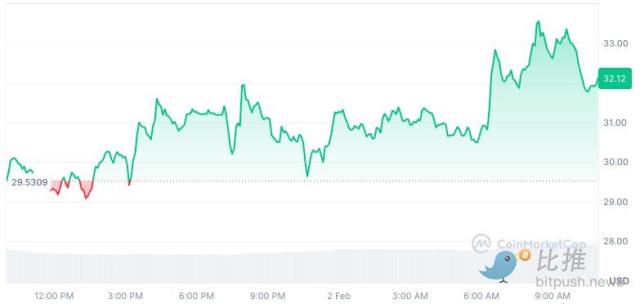

이더리움의 스테이킹 해제 급증은 최근의 가격 상승과 부분적으로 관련이 있을 수 있습니다.

2025년 4월 초 저점(약 1,500-2,000달러 구간)부터 이더리움(ETH)은 강력한 반등을 경험했으며, 현재까지 누적 상승폭은 160%에 달합니다. 구체적으로 7월 21일 이더리움(ETH)은 3,812달러의 최고점에 도달했으며, 이는 지난 7개월 동안의 정점입니다.

이러한 급격한 상승은 종종 일부 투자자들이 수익 실현을 선택하게 만듭니다. 특히 초기에 스테이킹한 보유자들은 수익을 보고 이익을 고정하기로 결정할 수 있습니다.

역사적 관점에서 이러한 패턴은 새롭지 않습니다.

2024년 1월부터 2월 사이, ETH/비트코인(BTC) 비율이 일주일 만에 25% 상승한 후, 유사한 규모의 스테이킹 해제 물결이 발생하여 단기적으로 가격이 10%-15% 하락했습니다. 그러나 거의 같은 시기에 셀시우스의 파산 정리로 46만 개의 이더리움(ETH)이 단기간에 집중적으로 스테이킹 해제되어 전체 이더리움 네트워크 검증자 퇴출 대기열에 일주일 정도의 정체가 발생했습니다.

판매 압박은 아님

이전과는 달리, 이더리움(ETH)의 스테이킹 해제 대기열이 길고 해제 금액이 크더라도 직접적인 판매 압박을 의미하지는 않습니다.

먼저 Validator Queue의 데이터를 보면, 7월 23일 당일 52만 개의 이더리움(ETH)이 스테이킹 해제를 대기하는 동시에 36만 개의 이더리움(ETH)이 스테이킹 대기열에 진입했습니다.

서로 상쇄하면 이더리움 네트워크에서 순수하게 퇴출되는 이더리움(ETH)은 크게 줄어들 것입니다.

둘째, 기관의 행동도 일정 부분 완충 작용을 합니다.

7월 22일 데이터에 따르면, 공개 시장에서 각 기관의 이더리움(ETH) 현물 ETF 총 유입액은 31억 달러에 달하며, 절대값으로 당일 대기 중인 52만 개의 이더리움(ETH)(19억 달러)보다 상당히 큽니다.

게다가 이는 하루의 ETF 순유입량이며, 검증자 퇴출 대기열은 9일의 대기 주기가 있습니다.

또한, 스테이킹 해제가 반드시 판매를 의미하는 것은 아닙니다.

현재 이더리움(ETH) 상승 환경에서, 집중된 스테이킹 해제는 기관이 수탁 서비스를 조정하거나 암호화폐 금고 전략으로 전환하는 것일 수 있습니다. 더 명확히 말하면, 이더리움(ETH)을 매도하는 것이 아니라 더 많은 수익을 위해 다른 사람에게 보관을 맡기는 것입니다.

온체인에서는 해제된 일부 이더리움(ETH)이 DeFi 및 NFT 관련 활동에 사용될 가능성이 더 높습니다. 예를 들어 담보물로 유동성을 제공하거나, 어제 고래가 Crypto Punks의 바닥을 스캔했습니다.

또한 온체인 LST 토큰은 종종 디페깅 현상이 있어 이더리움(ETH)에 차익 거래 기회를 제공합니다. 예를 들어 최근 stETH의 이더리움(ETH) 대비 비율이 0.996(약 0.04% 할인)으로 떨어졌고, weETH도 유사한 변동을 보였습니다. 차익 거래자들은 할인된 LST를 구매하고 1:1 고정으로 회복될 때까지 기다려 수익을 얻는데, 이 과정은 이더리움(ETH) 수요를 증가시킵니다.

전반적으로 스테이킹 해제는 이더리움 생태계 내부 조정일 뿐, 직접적인 매도 신호는 아닙니다.

그러나 소셜 미디어에는 다양한 추측이 있습니다. 집중된 스테이킹 해제가 판매 압박을 의미하지는 않지만, "장 갈아치우기"를 나타낼 가능성이 높습니다.

일부 관점에서는 암호화폐 자산을 주류 금융권으로 추진하는 블랙록(BlackRock)이 이더리움(ETH)의 사실상 큰 손이 되었다고 봅니다. 7월 데이터에 따르면 블랙록은 이미 200만 개 이상의 이더리움(ETH)(가치로는 약 69-89억 달러)을 누적 보유하고 있으며, 이는 총 공급량(약 1.2억 이더리움(ETH))의 1.5%-2%에 해당합니다.

이는 비밀이 아니라 공개된 ETF 자산 관리 행위이므로, 이는 기관 수준의 "명확한 장"으로 볼 수 있습니다. ETF를 통해 공개적으로 보유하고 축적하면서 이더리움(ETH)의 기관화 채택을 추진하는 것이지, 시장을 조작하려는 것이 아닙니다.

장 갈아치우기의 논리는 이더리움이 암호화폐 내부의 가치 합의에서 더 광범위한 의미의 금융 도구 합의로 전환될 때, 월가가 인수할 준비를 하고 큰 변화를 준비하고 있다는 것입니다.

이러한 추측은 일리가 있습니다. 스테이킹과 스테이킹 해제는 아마도 코인 구조의 전환일 수 있습니다.

어떻든 이더리움의 성장 잠재력은 암호화폐 분야에서의 리더십을 계속 뒷받침할 것이며, 이번 스테이킹 해제 물결은 아마도 새로운 주기의 시작일 뿐일 것입니다.