Bài viết này đã được sửa đổi một chút so với văn bản gốc. Vui lòng tham khảo văn bản gốc: https://www.coinbase.com/en-gb/institutional/research-insights/research/monthly-outlook/monthly-outlook-may- 2024

Việc phê duyệt các quỹ ETF spot Bitcoin ở Hoa Kỳ củng cố hình ảnh của BTC như một kho lưu trữ tài sản có giá trị và củng cố địa vị tài sản vĩ mô của nó. Ngược lại, vị trí cơ bản của Ethereum trong không gian crypto là không rõ ràng. Chuỗi công khai cạnh tranh như Solana đã ảnh hưởng đến địa vị của Ethereum với tư cách là nền tảng triển khai ưa thích cho DApps. Tăng trưởng của Ethereum Layer2 và việc giảm đốt ETH dường như cũng đã ảnh hưởng đến cách tích lũy giá trị của nó.

Tuy nhiên, chúng tôi cho rằng triển vọng dài hạn của Ethereum vẫn lạc quan. Nó có những lợi thế đặc biệt trong số các nền tảng hợp đồng thông minh, bao gồm hệ sinh thái nhà phát triển mạnh mẽ của Solidity, ứng dụng rộng rãi của nền tảng EVM, tầm quan trọng của ETH như tài sản thế chấp DeFi và phi tập trung . của mainnet. Tập trung và bảo mật. Hơn nữa, khi xu hướng token hóa, tức là chuyển đổi tài sản trong thế giới thực thành tài sản kỹ thuật số trên blockchain , tăng tốc, ETH có thể nhận được sự thúc đẩy tích cực và tích cực hơn trong ngắn hạn so với các L1 khác.

Dữ liệu giao dịch lịch sử cho thấy ETH thể hiện cả đặc điểm của giá trị được lưu trữ và đổi mới công nghệ. Nó được liên kết chặt chẽ với BTC và tuân thủ các đặc điểm về giá trị lưu trữ, nhưng nó có thể hoạt động độc lập trong quá trình tăng dài hạn của BTC và tuân theo các quy tắc thị trường theo định hướng công nghệ giống như tài sản crypto khác. Dự kiến ETH sẽ tiếp tục tích hợp hai đặc điểm này và có thể đảo ngược hiệu suất kém hiện tại vào nửa cuối năm 2024 và đạt được tăng trưởng cao hơn mong đợi.

Câu chuyện của ETH

ETH có nhiều nhân vật khác nhau. Nó được gọi là tiền Siêu âm kiểm soát nguồn cung thông qua việc cắt giảm sản xuất và nó cũng được coi là trái phiếu Internet mang lại lợi nhuận đặt cược không lạm phát. Với sự phát triển của công nghệ mở rộng và reStake Layer2 , các khái niệm mới như " tài sản của lớp quyết toán " và " tài sản chứng nhận lao động phổ quát" cũng đã xuất hiện.

Lưu ý của người dịch: Theo cơ chế PoS, người dùng có thể tham gia bảo trì mạng và nhận phần thưởng bằng cách cầm cố ETH, tương tự như mua trái phiếu để lấy lãi, nhưng phi phi tập trung hơn. Vì gửi tiền đảm bảo đến từ phí giao dịch mạng và ETH mới phát hành, đồng thời chiến lược kiểm soát tổng số tiền hạn chế phát hành quá mức, mô hình hoàn vốn đặt cược này của ETH được coi là trái phiếu Internet có khả năng chống lạm phát cao hơn so với lạm phát truyền thống.

Nhưng cuối cùng, chúng tôi cho rằng không có tuyên bố riêng lẻ nào trong số này có thể nắm bắt được đầy đủ sức sống của ETH. Trên thực tế, việc sử dụng ETH ngày càng tăng đã làm phức tạp cách đánh giá giá trị của nó, gây khó khăn cho việc xác định một số liệu duy nhất. Hơn nữa, sự đan xen của nhiều khái niệm này đôi khi có thể tạo ra sự nhầm lẫn và mâu thuẫn giữa chúng có thể khiến những người tham gia thị trường mất tập trung và che khuất động lực thực sự tăng giá trị của ETH.

ETF spot

ETF spot cực kỳ quan trọng đối với Bitcoin, không chỉ làm rõ khung pháp lý mà còn thu hút các đợt bơm vốn mới. Loại ETF này về cơ bản đã định hình lại bối cảnh ngành và chúng tôi cho rằng nó đã Sự lật đổ mô hình chu kỳ trước đây của các quỹ đầu tiên chuyển từ Bitcoin sang Ethereum và sau đó sang tài sản thay thế rủi ro cao hơn.

Có một rào cản giữa tiền đầu tư vào quỹ ETF và tiền trên sàn giao dịch tập trung , nơi có quyền truy cập vào nhiều loại tài sản crypto hơn. Sau khi Ethereum ETF spot được phê duyệt, rào cản này sẽ được xóa bỏ và Ethereum sẽ có quyền truy cập vào các nguồn vốn hiện chỉ dành cho Bitcoin .

Trên thực tế, logic phê duyệt ETF spot Bitcoin cũng áp dụng cho ETF spot Ethereum , bởi vì giá tương lai của Chicago Mercantile Sàn giao dịch(CME) có liên quan chặt chẽ với giá spot , có thể giám sát và ngăn chặn hành vi sai trái của thị trường một cách hiệu quả.

Khoảng thời gian nghiên cứu tương quan để tham tham khảo phê duyệt ETF giao spot Bitcoin bắt đầu đúng một tháng sau khi ra mắt hợp đồng tương lai Ethereum trên Chicago Mercantile Sàn giao dịch (CME), tức là vào tháng 3 năm 2021. Chúng tôi suy đoán rằng điều này là có chủ ý nên logic tương tự có thể được áp dụng được áp dụng trong tương lai trên thị trường Ethereum. Phân tích dữ liệu trước đây của Coinbase và Grayscale cũng cho thấy mối tương quan giữa giá spot và giá tương lai của Ethereum tương tự như BTC.

Những thách thức khác của Layer1

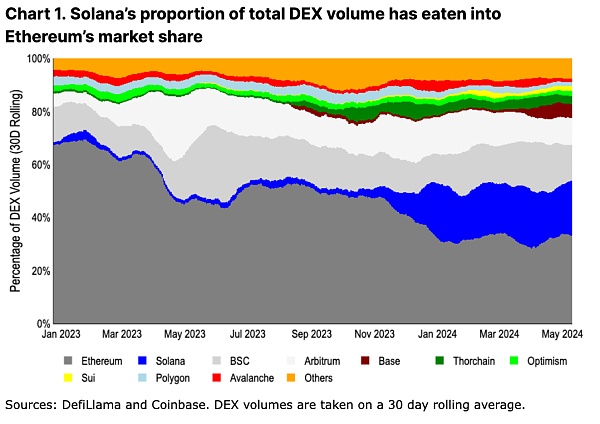

Một số Chuỗi tích hợp hiệu suất cao, đặc biệt là Solana , đang dần lấn chiếm thị thị phần của Ethereum . Chuỗi này cung cấp các giao dịch tốc độ cao và chi phí thấp, cho phép hoạt động giao dịch ngày càng rời xa mạng chính ETH . Ví dụ: chỉ riêng năm ngoái, chiếm tỷ lệ giao dịch DEX của hệ sinh thái Solana đã tăng từ 2% lên 21%.

Chúng tôi nhận thấy rằng sự khác biệt giữa L1 và Ethereum này hiện rõ rệt hơn so với chu kỳ thị trường bò trước đó. Họ không còn dựa vào Máy ảo Ethereum nữa và DApp cũng được thiết kế từ đầu để tạo ra trải nghiệm người dùng độc đáo của riêng họ. Ngoài ra, chiến lược tích hợp/nguyên khối được Chuỗi này áp dụng sẽ nâng cao khả năng hợp tác giữa các ứng dụng khác nhau và giải quyết các vấn đề như trải nghiệm người dùng kém và thanh khoản vốn bị phân tán trong quá trình bắc cầu.

Mặc dù những đề xuất giá trị độc đáo này rất quan trọng nhưng chúng tôi cho rằng còn quá sớm để đánh giá thành công chỉ dựa trên chỉ báo hoạt động được thúc đẩy bởi khích lệ . Ví dụ: khối lượng giao dịch của một số người dùng Ethereum Layer2 đã giảm hơn 80% sau giai đoạn airdrop cao điểm. Đồng thời, thị phần của Solana trong tổng khối lượng giao dịch DEX tăng trưởng từ 6% khi thông báo airdrop Sao Mộc được phát hành vào ngày 16 tháng 11 năm 2023 lên 17% vào ngày lĩnh nhận đầu tiên vào ngày 31 tháng 1 năm 2024 (Jupiter là chính Exchange trên công cụ tổng hợp Solana DEX).

Vì Sao Mộc vẫn còn ba airdrop cần hoàn thành nên hoạt động DEX của Solana dự kiến sẽ vẫn ở mức cao. Tuy nhiên, trong giai đoạn này, các giả định về tỷ lệ duy trì hoạt động dài hạn vẫn chỉ mang tính suy đoán.

Mặt khác, Ethereum Layer2(Arbitrum, Optimism và Base) hàng đầu hiện chiếm 17% tổng khối lượng giao dịch DEX, cộng với 33% của chính Ethereum. Điều này đặc biệt quan trọng khi so sánh tăng trưởng về nhu cầu ETH với các sơ đồ Lớp 1 khác, vì trong cả ba Layer2 ETH đều là tài sản nhiên liệu cơ bản. Ngoài ra, các trình điều khiển nhu cầu bổ sung về ETH trong các mạng này, chẳng hạn như MEV, vẫn chưa được phát triển đầy đủ, còn chỗ cho tăng trưởng nhu cầu trong tương lai. Do đó, từ góc độ hoạt động DEX, điều này mang lại sự tương phản tương xứng hơn giữa phương pháp mở rộng quy mô tích hợp và mô-đun .

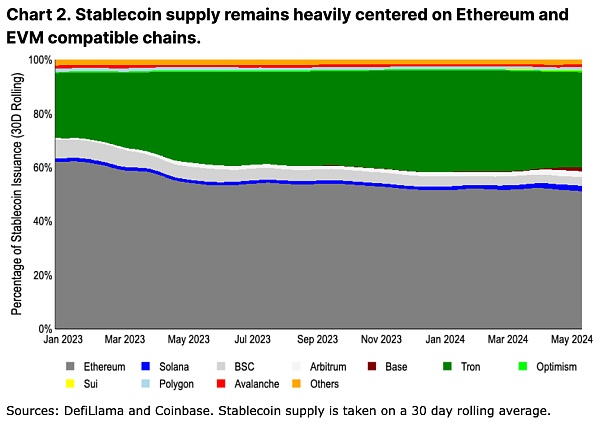

Ngoài ra, một chỉ báo khác, bền vững hơn về mức độ chấp nhận mạng của người dùng là lượng cung ứng stablecoin . Việc lưu hành và phát hành/mua lại stablecoin phải chịu các hạn chế bắc cầu, do đó những thay đổi của chúng diễn ra chậm hơn.

Được đo bằng việc phát hành stablecoin, hoạt động vẫn tập trung vào Ethereum. Chúng tôi cho rằng rằng nhiều Chuỗi mới nổi không đủ tin cậy và đáng tin cậy để hỗ trợ nguồn vốn quy mô lớn, đặc biệt là vốn bị khóa trong hợp đồng thông minh. Người nắm giữ vốn lớn có xu hướng ít nhạy cảm hơn với phí giao dịch cao hơn Ethereum (so với quy mô giao dịch), muốn giảm rủi ro bằng cách giảm thời gian ngừng thanh khoản và giảm thiểu niềm tin bắc cầu.

Trên thực tế, lượng cung ứng stablecoin trên Ethereum Layer2 tăng trưởng nhanh hơn so với trên Solana. Kể từ đầu năm 2024, Arbitrum đã vượt qua Solana về nguồn cung stablecoin (hiện tương ứng là 3,6 tỷ USD so với 3,2 tỷ USD đối với stablecoin ), trong khi Base đã tăng trưởng lượng cung ứng stablecoin của mình từ 160 triệu USD lên 2,4 tỷ USD cho đến nay trong năm nay.

Mặc dù phán quyết cuối cùng về cuộc tranh luận về quy mô vẫn chưa rõ ràng, nhưng những dấu hiệu ban đầu về tăng trưởng stablecoin thực sự có thể có lợi hơn cho Layer2 Ethereum so với Chuỗi Lớp 1 khác.

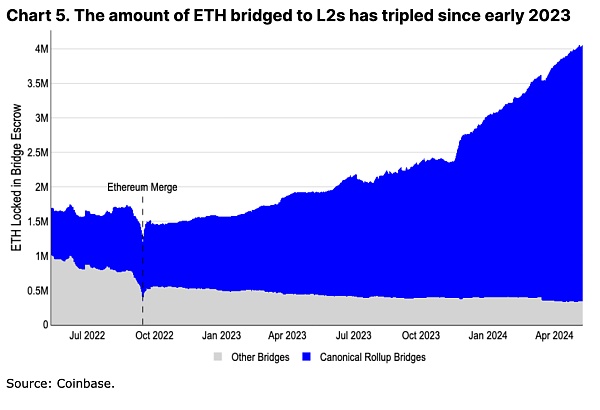

Sự bùng nổ trong công nghệ Layer2 đã làm dấy lên các cuộc thảo luận: Layer2 giảm các yêu cầu về không gian khối của Lớp 1 (do đó giảm việc đốt ETH dưới dạng phí giao dịch) và cũng có thể hỗ trợ phí gas không phải ETH trong hệ sinh thái của nó (giảm hơn nữa đốt ETH).

Tuy nhiên, phân tích chuyên sâu cho thấy tác động của tình trạng này đối với ETH là không tiêu cực.

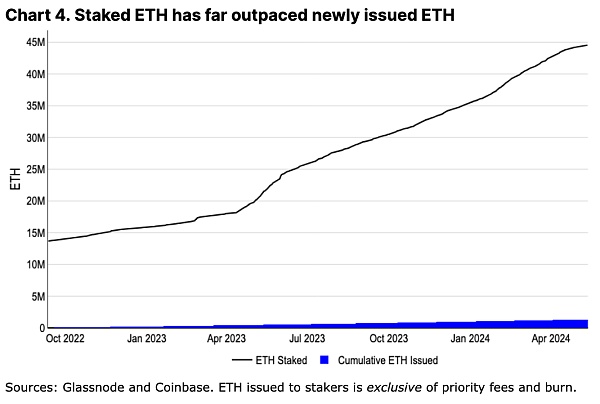

Tỷ lệ lạm phát hàng năm của ETH đã đạt mức cao nhất kể từ khi Ethereum chuyển sang PoS vào năm 2022. Mặc dù lạm phát thường cho rằng một thành phần quan trọng về mặt cấu trúc của nguồn cung BTC, nhưng chúng tôi cho rằng điều này không đúng với ETH. Về cơ bản, tất cả ETH mới phát hành đều được phân phối trực tiếp cho các nhà đầu tư và số lượng ETH nắm giữ của những người đặt cược này tăng trưởng ở mức đáng báo động, vượt xa tốc độ phát hành. Không giống như nền kinh tế khai thác Bitcoin nơi thợ đào cần thường xuyên bán BTC để duy trì hoạt động, chi phí cầm cố của ETH thấp, cho phép các nhà đầu tư tích lũy ETH trong thời gian dài mà không cần bán.

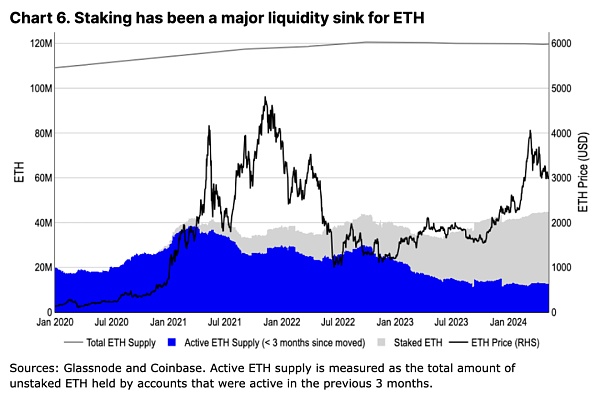

Đồng thời, đặt cược đã trở thành nam châm thu hút thanh khoản của ETH và tốc độ tăng trưởng của ETH được cam kết gấp hơn 20 lần tốc độ phát hành của ETH.

Sự gia tăng của Layer2 đã làm tăng thêm tình trạng khủng hoảng thanh khoản của ETH. Hơn 3,5 triệu ETH đã được chuyển sang Layer2. Điều này không chỉ chuyển trực tiếp ETH mà còn thúc đẩy người dùng chuẩn bị ETH làm dự trữ cho các giao dịch Layer2 , tương đương. để khóa ETH một cách ngụy trang.

Mặc dù hệ sinh thái Layer2 lớn mạnh từng ngày, các hoạt động quản trị và dịch vụ tài chính cốt lõi, chẳng hạn như reStake của EigenLayer, Aave, Maker, Uniswap , v.v., vẫn dựa vào Lớp 1, đảm bảo nhu cầu cơ bản về ETH. Đặc biệt là những người nắm giữ quỹ lớn coi trọng tính bảo mật nhất có xu hướng ở lại Lớp 1 cho đến khi Layer2 thực hiện đầy đủ phi tập trung và bằng chứng gian lận không được phép, điều này cũng hỗ trợ nhu cầu thị trường đối với ETH.

Tóm lại, sự phát triển của Layer2 không những không làm suy yếu ETH mà còn thúc đẩy giá trị gia tăng của ETH một cách phức tạp. Nó không chỉ là động lực thúc đẩy tăng trưởng của nhu cầu ETH mà còn củng cố giá trị cốt lõi của ETH bằng cách tăng các kịch bản ứng dụng của ETH và đóng vai trò là nhân vật cơ bản của phí Lớp 1 và định giá Layer2 .

Ưu điểm của Ethereum

Ngoài câu chuyện dựa trên dữ liệu thông thường, chúng tôi cho rằng Ethereum còn có những lợi thế khác khó định lượng nhưng vẫn rất quan trọng. Đây có thể không phải là những câu chuyện có thể giao dịch trong thời gian ngắn mà đại diện cho một tập hợp sức mạnh cốt lõi có thể duy trì vị trí chủ đạo của họ trong thời gian dài.

Tài sản thế chấp chất lượng cao và tiêu chuẩn định giá

ETH đóng nhân vật cốt lõi trong lĩnh vực DeFi. Nó được sử dụng rộng rãi trong L1 và L2, đảm nhận nhân vật tài sản thế chấp rủi ro thấp trên nền tảng lending như Maker và Aave , đồng thời cũng là cặp giao dịch cơ bản trong nhiều DEX. Với việc mở rộng các ứng dụng DeFi trên L1 và L2, nhu cầu và thanh khoản của ETH cũng tăng lên.

Mặc dù BTC được công nhận là tài sản có giá trị được lưu trữ chính, WBTC được sử dụng ở dạng đóng gói trên Ethereum liên quan đến các vấn đề bổ sung về bắc cầu tin cậy. Hiện tại, có vẻ như WBTC khó có thể thay thế vị trí của ETH trong Ethereum DeFi - lượng cung ứng WBTC đã ổn định trong thời gian dài và thấp hơn hơn 40% so với mức đỉnh trước đó. Ngược lại, giá trị và vai trò của ETH ngày càng được đề cao nhờ khả năng ứng dụng rộng rãi trong các hệ sinh thái thứ cấp đa dạng.

Sự đổi mới liên tục trong cộng đồng Ethereum đi đôi với phi tập trung

Điều độc đáo ở Ethereum là nó tiếp tục thúc đẩy phân cấp trong khi vẫn duy trì khả năng đổi mới mạnh mẽ. Thế giới bên ngoài đôi khi chỉ trích kế hoạch nâng cấp của Ethereum là chậm trễ, nhưng không nhận thức đầy đủ về khó khăn trong việc phối hợp nhiều nhà phát triển có bối cảnh khác nhau để đạt được tiến bộ kỹ thuật.

Bạn biết đấy, để đảm bảo mạng hoạt động không bị gián đoạn, đội ngũ bao gồm hơn năm máy trạm thực thi và bốn khách hàng đồng thuận phải hợp tác chặt chẽ với nhau để thúc đẩy các bản cập nhật.

Ví dụ: kể từ nâng cấp lớn của Bitcoin (Taproot) vào tháng 11 năm 2021, Ethereum đã thực hiện sê-ri thay đổi: bao gồm việc giới thiệu tính đốt phí giao dịch động (tháng 8 năm 2021), chuyển đổi thành công sang PoS (tháng 9 năm 2022), Mở cửa rút tiền gửi chức năng (tháng 3 năm 2023) và bổ sung bộ lưu trữ blob cho L2 (tháng 3 năm 2024), cùng với nhiều Đề án cải tiến kỹ thuật (EIP) khác. Để so sánh, một số nền tảng blockchain đang phát triển nhanh chóng khác, mặc dù lặp lại nhanh chóng, nhưng có các hệ thống tập trung và dễ vỡ hơn do phụ thuộc vào một máy trạm duy nhất.

Mặc dù phi tập trung sẽ khiến quá trình ra quyết định trở nên rườm rà, thậm chí cứng nhắc ở một mức độ nhất định nhưng đó cũng là cái giá cần thiết để đảm bảo an ninh và công bằng. Đối với các hệ sinh thái khác có thể bắt đầu con đường phi tập trung tương tự trong tương lai, liệu họ có thể thiết lập một mô hình phát triển vừa hiệu quả vừa bao hàm ý kiến của tất cả các bên hay không vẫn là một thách thức cần giải quyết.

Sự tiến bộ nhanh chóng của đổi mới L2

Điều này không có nghĩa là sự đổi mới trên Ethereum chậm hơn các hệ sinh thái khác. Thay vào đó, chúng tôi cho rằng sự đổi mới xung quanh hoàn cảnh thực thi và công cụ dành cho nhà phát triển thực sự vượt xa các đối thủ cạnh tranh. Ethereum được hưởng lợi từ sự phát triển tập trung nhanh chóng của L2, tất cả đều trả phí quyết toán dưới dạng ETH đến L1. Khả năng tạo các nền tảng đa dạng với hoàn cảnh thực thi khác nhau (chẳng hạn như máy ảo WebAssembly, Move hoặc Solana ) hoặc các tính năng khác, chẳng hạn như bảo vệ quyền riêng tư hoặc gửi tiền đảm bảo nâng cao, có nghĩa là lịch trình phát triển chậm hơn của L1 không cản trở ETH được sử dụng toàn diện hơn về mặt kỹ thuật trong các trường hợp sử dụng.

Đồng thời, cộng đồng Ethereum đã làm rõ các điều kiện tiên quyết và định nghĩa của các quỹ tín thác khác nhau khi xác định các khái niệm như sidechain, Validium và Rollup, điều này đã nâng cao tính minh bạch của ngành. Ngược lại, chẳng hạn, trong hệ sinh thái L2 của Bitcoin, những nỗ lực tương tự (như dự án L2 Beat) vẫn chưa có ý nghĩa và các mô hình tin cậy mà L2 dựa vào rất đa dạng và thường không được thế giới bên ngoài hiểu rõ hoặc truyền đạt đầy đủ.

Sự phổ biến rộng rãi của EVM

Sự đổi mới xung quanh hoàn cảnh thực thi mới không có nghĩa là ngôn ngữ Solidity và EVM sẽ sớm trở nên lỗi thời. Thay vào đó, EVM đã được phổ biến rộng rãi sang blockchain khác. Ví dụ: kết quả nghiên cứu của Ethereum L2 đang được nhiều Bitcoin L2 áp dụng. Một số thiếu sót của Solidity, chẳng hạn như xu hướng chứa các lỗ hổng reentrancy, hiện có trình kiểm tra công cụ tĩnh để ngăn chặn các cuộc tấn công cơ bản. Ngoài ra, sự phổ biến của ngôn ngữ này đã tạo ra một ngành kiểm toán trưởng thành, lượng lớn ví dụ về mã mã nguồn mở và các hướng dẫn thực hành tốt nhất kỹ lưỡng, rất quan trọng để nuôi dưỡng một nhóm tài năng nhà phát triển lớn.

Mặc dù việc sử dụng trực tiếp EVM không nhất thiết làm tăng nhu cầu về ETH, nhưng những cải tiến đối với EVM bắt nguồn từ quá trình phát triển của Ethereum và Chuỗi khác cũng sẽ làm theo để duy trì khả năng tương thích với EVM. Chúng tôi cho rằng rằng những đổi mới cơ bản trong EVM sẽ tiếp tục lấy Ethereum làm trung tâm hoặc sẽ sớm được L2 hấp thụ, từ đó củng cố địa vị của hệ sinh thái Ethereum trong tâm trí các nhà phát triển.

Xu hướng token hóa và lợi thế tích lũy

Chúng tôi cho rằng rằng Ethereum(trong Chuỗi công khai) sẽ được hưởng lợi trước tiên từ việc thúc đẩy các dự án token hóa và các chính sách quản lý toàn cầu ngày càng rõ ràng. Các sản phẩm tài chính thường tập trung nhiều vào bảo mật kỹ thuật hơn là tối ưu hóa tối ưu. Là nền tảng hợp đồng thông minh trưởng thành nhất , Ethereum có lợi thế tự nhiên. Đối với nhiều dự án token hóa quy mô lớn, chi phí giao dịch tương đối cao (đô la thay vì đồng xu) và thời gian xác nhận dài (giây thay vì mili giây) không phải là trở ngại lớn.

Đối với các doanh nghiệp truyền thống muốn tham gia vào không gian blockchain, việc có đủ số lượng nhà phát triển lành nghề trở nên quan trọng. Tại thời điểm này, Solidity, ngôn ngữ hợp đồng thông minh được sử dụng rộng rãi nhất, đã trở thành lựa chọn hàng đầu, điều này càng củng cố thêm mức độ phổ biến của EVM. Quỹ Ethereum BUIDL của Blackstone và tiêu chuẩn ODA-FACT do JPMorgan Chase đề xuất tương thích với ERC-20 là những tín hiệu ban đầu cho thấy nhóm nhà phát triển này được đánh giá cao.

Động lực cung cấp Ethereum rất khác với Bitcoin

Những thay đổi trong nguồn cung lưu thông về cơ bản khác với BTC. Ngay cả khi giá tăng đáng kể từ quý 4 năm 2023, lượng cung ứng thanh khoản trong ba tháng của ETH vẫn không tăng đáng kể, trong khi lượng cung ứng hoạt động của BTC đã tăng khoảng 75% trong cùng kỳ. Không giống như giai đoạn khai thác Ethereum trước đây (2021/2022), khi người nắm giữ dài hạn tăng nguồn cung thị trường, ngày càng có nhiều ETH được sử dụng để đặt cược, điều này cho thấy đặt cược là một cách quan trọng để ETH giảm áp lực bán.

Sự phát triển của bối cảnh giao dịch

Dữ liệu lịch sử cho thấy ETH có mối quan hệ chặt chẽ hơn với BTC hơn bất kỳ tài sản crypto nào khác. Tuy nhiên, trong thời kỳ thị trường bò giá đạt đỉnh hoặc các sự kiện hệ sinh thái Ethereum cụ thể, ETH có thể tách khỏi BTC trong thời gian ngắn, một mô hình cũng được thấy ở crypto tài sản, mặc dù ở mức độ thấp hơn. Điều này phản ánh đánh giá tương đối của thị trường dựa trên các thuộc tính giá trị được lưu trữ của ETH và giá trị thực tế của đổi mới công nghệ.

Trong năm 2023, một hiện tượng đặc biệt đã xảy ra trong mối tương quan giữa ETH và BTC: khi giá BTC tăng, mối tương quan xu hướng giữa ETH và BTC yếu đi khi giá giảm , mối tương quan giữa hai loại này càng mạnh mẽ.

Điều này ngụ ý rằng sự biến động của giá BTC giống như một tín hiệu hàng đầu, cho thấy những thay đổi tương quan thị trường tiếp theo của ETH. Sự nhiệt tình của thị trường đối với việc tăng giá BTC dường như thúc đẩy các chuyển động độc lập tài sản crypto khác (bao gồm cả ETH). Đặc biệt trong thời kỳ thị trường tăng, mỗi loại tài sản sẽ hoạt động theo nhiều cách khác nhau, trong khi khi thị trường giảm, chúng có xu hướng hành xử phù hợp; với BTC.

Tuy nhiên, sau khi Hoa Kỳ phê duyệt quỹ ETF Bitcoin spot, mô hình này đã thay đổi. Các quỹ ETF mới được phê duyệt thu hút nhiều loại nhóm nhà đầu tư khác, chẳng hạn như cố vấn đầu tư, nhà quản lý tài sản, v.v., những người tiếp cận BTC khác với các nhà đầu tư truyền thống trong không gian crypto .

Trong danh mục tài sản crypto thuần túy, BTC được định giá vì tính biến động thấp, nhưng trong danh mục đầu tư truyền thống, nó được sử dụng nhiều hơn như một khoản phân bổ đa dạng hóa nhỏ. Sự thay đổi trong dòng vốn và cấu trúc thị trường do sự thay đổi nhân vật BTC gây ra đã ảnh hưởng đến tương tác giao dịch của BTC và ETH. Trong tương lai, nếu ETF spot Ethereum được chấp thuận niêm yết, dự kiến ETH cũng sẽ phải đối mặt với những thay đổi về cấu trúc thị trường tương tự và kết quả là mô hình giao dịch của nó có thể được điều chỉnh lại.

Tóm tắt

Chúng tôi cho rằng vẫn còn chỗ cho những bất ngờ tiềm ẩn đối với ETH trong những tháng tới. ETH dường như không có nguồn cung vượt quá đáng kể như mở khóa tài sản hoặc áp lực bán thợ đào. Thay vào đó, việc đặt cược và tăng trưởng L2 đã được chứng minh là có ý nghĩa và tăng trưởng điểm liên tục đối với thanh khoản của ETH. Với ứng dụng rộng rãi của EVM và sự đổi mới L2 của nó, địa vị trung tâm DeFi của ETH khó có thể bị thay thế. Đồng thời, không thể đánh giá thấp tầm quan trọng của ETH ETF spot Hoa Kỳ.

Chúng tôi tin rằng các yếu tố thúc đẩy nhu cầu cơ cấu đối với ETH, cùng với sự đổi mới công nghệ trong hệ sinh thái của nó, sẽ cho phép ETH tiếp tục duy trì địa vị độc nhất của mình trên nhiều câu chuyện.