Nguồn: Nghiên cứu vốn chu kỳ

Tổng quan thị trường

Trong hai tuần qua, tài sản kỹ thuật số (đặc biệt là Bitcoin) đã hoạt động tốt. Crypto lớn thứ hai Ethereum đã từ bỏ mức tăng trước đó sau khi ra mắt ETF. Điều này tương tự với xu hướng sau khi ra mắt BTC ETF.

Như chúng tôi đã nhắc tại cuộc họp hai tuần trước, thị trường đã cho thấy sự thay đổi rõ ràng về phong cách: lớn so với nhỏ và mang tính chu kỳ so với phòng thủ. Trên thị trường chứng khoán Mỹ, các cổ phiếu vốn hóa nhỏ chịu được áp lực của thị trường rộng lớn hơn. RUT đi ngược xu hướng và tăng 3,3%. Các cổ phiếu vốn hóa lớn truyền thống hoạt động ổn định. Chỉ số chứng khoán tài chính SPF tăng 1%. % Ngành tiện ích và y tế cũng tương đối mạnh (Goldman Sachs Tiếp tục lạc quan về lĩnh vực tài chính, tiềm năng tăng giá lớn hơn nhược điểm). Cổ phiếu công nghệ có diễn biến tệ nhất, với chỉ số NYFANG+ (mười cổ phiếu công nghệ hàng đầu) giảm 8%, Nasdaq 100 giảm 6,8% và SPX, có hàm lượng công nghệ thấp hơn một chút, giảm 3%.

Tỷ suất lợi nhuận chính phủ giảm phản ánh mối lo ngại của thị trường về triển vọng kinh tế và kỳ vọng tăng về việc cắt giảm lãi suất US10Y ở mức dưới 4,2% và 02Y đã báo cáo mức chênh lệch giá giữa hai loại này đạt mức thấp nhất trong hai năm qua. tuần.

Các hàng hóa cũng thuộc loại mang tính chu kỳ (như dầu thô và đồng) giảm mạnh.

Chỉ số đô la Mỹ hầu như không thay đổi, nhưng đồng yên Nhật đầu cơ giá xuống, loại giao dịch chênh lệch ngoại hối phổ biến nhất, rút lui mạnh. Trump đã nói trong các cuộc phỏng vấn gần đây rằng sức mạnh của đồng đô la đã có tác động tiêu cực đến khả năng cạnh tranh của hàng xuất khẩu của Hoa Kỳ, chỉ ra sự yếu kém của đồng yên và nhân dân tệ. Đồng đô la yếu hơn có thể đi kèm với thỏa thuận Trump.

Từ góc độ ưu tiên kiểu vốn chứng khoán của Hoa Kỳ, mặc dù công nghệ lớn đã giảm nhưng vốn hóa nhỏ đang tăng lên. Thị trường không hoàn toàn không thích rủi ro và tỷ suất lợi nhuận giảm cũng là một điều tốt cho cộng đồng tiền điện tử.

Hai tuần qua đã chứng kiến các giao dịch phổ biến kéo dài đột ngột đảo ngược, với các giao dịch đông đúc nhất thế giới bắt đầu do lãi suất (kỳ vọng cắt giảm lãi suất ngày càng tăng), triển vọng kinh tế (giá hàng hóa xác nhận kỳ vọng kém về nhu cầu kinh tế toàn cầu) và chính trị. (Chiến thắng của Trump) thanh lý.

Dữ liệu CPI yếu vào ngày 11/7 và khả năng Trump giành chiến thắng tăng đã gây ra làn sóng chuyển hướng sang cổ phiếu vốn hóa nhỏ. Bởi vì các cổ phiếu vốn hóa nhỏ nhạy cảm hơn với chi phí vay mượn giảm và nhận được lợi ích cận biên lớn hơn từ hoàn cảnh chính sách mà Trump hứa hẹn như cắt giảm thuế và tăng thuế. Ngoài ra, lượng lớn đầu cơ giá xuống cũng lợi dụng xu hướng gần đây để che đậy, khiến thị trường vốn hóa nhỏ tăng mạnh.

Hình: Thị phần của Công nghệ lớn đã giảm gần 1/3 trong lần .

Sức mạnh tương đối của các cổ phiếu vốn hóa nhỏ đang ở mức cao nhất lịch sử, do vòng quay này có thể thiếu sự hỗ trợ lâu dài từ các yếu tố cơ bản và vĩ mô

, thị trường luân chuyển lớn nhỏ sẽ không kéo dài, và việc bao phủ đầu cơ giá xuống đã thúc đẩy việc mở rộng thị trường quá mức:

Nhìn lên nhịp độ giao dịch lần của Trump vào khoảng năm 2016, các cổ phiếu vốn hóa nhỏ đã đạt đỉnh mạnh sau cuộc bầu cử tháng 11:

Thị trường hiện kỳ vọng rằng ngay cả khi Cục dự trữ liên bang Hoa Kỳ không cắt giảm lãi suất trong tuần này, chắc chắn họ sẽ cắt giảm lãi suất trong tháng 9. Theo dữ liệu của EPFR, dòng vốn vào chứng khoán tuần trước là 22,2 tỷ USD và chứng khoán thị trường mới nổi +11,1 tỷ USD. (dòng vốn vào lớn nhất kể từ tháng 2).

Trung Quốc + 8,3 tỷ USD (dòng tiền vào lớn nhất kể từ tháng 2), trái phiếu + 16,1 tỷ USD, vàng + 1,3 tỷ USD, dòng tiền crypto vào 1,2 tỷ USD, dòng tiền ra 42,3 tỷ USD (dòng tiền ra lớn nhất trong ba tháng), cho thấy các nhà đầu tư đang bắt đầu đón đầu tỷ giá sắp tới cắt.

Báo cáo quý 2 tiến triển đáng khích lệ

41% công ty thuộc chỉ số S&P 500 đã công bố kết quả thực tế trong quý 2, hầu hết đều tốt hơn quý 1:

78% công ty báo cáo mức EPS tích cực bất ngờ, tăng từ mức 76% trong Q1

60% công ty báo cáo thu nhập bất ngờ tích cực, giảm từ mức 62% trong Q1

Tăng trưởng thu nhập quý 2 là 9,8%, tăng trưởng cao nhất kể từ quý 4 năm 2021 (31,4%), so với quý 1 +6,5%

Tăng trưởng doanh thu quý 2 5% so với quý 1 4,2%

Hệ số biên lợi nhuận 12,1% so với 11,8%

Sau đợt điều chỉnh hồi gần đây, tỷ lệ P/E dự phóng 12 tháng của S&P 500 đã giảm trở lại 20,6, nhưng vẫn cao hơn mức trung bình 5 năm là 19,3 và mức trung bình 10 năm là 17,9:

Do hầu hết các gã khổng lồ công nghệ vẫn chưa báo cáo báo cáo tài chính nên thị trường có thể không chắc chắn lắm về dữ liệu lạc quan của Sofar cho đến nay. Bảy công ty lớn sẽ công bố báo cáo tài chính vào tuần tới bao gồm Microsoft (MSFT) (Thứ Ba), Meta (META) (. Thứ Tư) và Apple (AAPL) ) và Amazon ( AMZN ) (Thứ Năm). Nvidia (NVDA) dự kiến sẽ báo cáo thu nhập vào ngày 28 tháng 8. Tuần này chúng ta có thể giữ thái độ lạc quan hay tiếp tục bi quan hay không.

Dữ liệu kinh tế lạc quan

Nhìn chung, chúng tôi tiếp tục nhận thấy một hoàn cảnh thuận lợi cho các nhà đầu tư chứng khoán và crypto . Tăng trưởng kinh tế đang hạ nhiệt nhưng đang có xu hướng tích cực, lạm phát giảm bớt hỗ trợ Cục dự trữ liên bang Hoa Kỳ hạ lãi suất trong nửa cuối năm nay.

Dữ liệu do S&P Global công bố cho thấy mặc dù PMI sản xuất Markit của Mỹ giảm trong tháng 7, chạm mức thấp nhất trong 7 tháng, nhưng PMI dịch vụ lại đạt mức cao nhất trong 28 tháng, khiến PMI tổng hợp tăng lên 55, mức cao mới trong hơn hai tháng. năm. Hơn nữa, báo cáo chỉ ra rằng một số giảm sản lượng sản xuất có liên quan đến tình trạng thiếu nhân viên và do đó có thể chỉ là tạm thời.

GDP của Hoa Kỳ trong quý 2 năm 2024, được công bố hôm thứ Năm, tăng trưởng tốc độ hàng năm là 2,8% theo quý, cao hơn mức 2,0% dự kiến và phục hồi đáng kể từ mức 1,4% trong quý đầu tiên. , và dữ liệu phụ cho thấy tăng GDP lần tương đối rộng, trong đó tiêu dùng, đầu tư, bổ sung hàng tồn kho và chính phủ đều đóng góp rất nhiều, và tiêu dùng dịch vụ đã chậm lại, cho thấy đà phục hồi ở Hoa Kỳ trong quý thứ hai mạnh mẽ và khỏe mạnh. Đồng đô la Mỹ và lãi suất trái phiếu Mỹ phục hồi sau thông báo về GDP, còn chứng khoán Mỹ phục hồi sau một đợt giảm ngắn. Kỳ vọng của thị trường hiện nay là tăng trưởng kinh tế Mỹ vẫn sẽ đạt 2,3% vào năm 2024, trong đó quý 2 là cao điểm của cả năm và nhu cầu kinh tế trong nước chậm lại trong quý 3 và 4.

Trong khi nền kinh tế tăng trưởng, áp lực lạm phát đã giảm bớt. Tốc độ tăng trưởng so với cùng kỳ của chỉ số giá PCE của Hoa Kỳ trong tháng 6 đã giảm xuống 2,5% từ mức 2,6% của tháng trước, mức thấp nhất trong 5 tháng, cao hơn mức dự kiến 2,4% của chỉ số giá PCE cốt lõi so với cùng kỳ năm ngoái; -năm tốc độ tăng trưởng là 2,6%, không thay đổi so với giá trị trước đó vào năm 2021. Mức thấp nhất kể từ tháng 3 năm nay.

Chi tiêu tiêu dùng cũng cho thấy sự phục hồi nhất định. Trong quý 2, tiêu dùng cá nhân tăng trưởng 2,3% so với quý trước, phù hợp với kỳ vọng và cao hơn một chút so với mức tăng trưởng 1,5% trong quý đầu tiên. Tăng trưởng trong chi tiêu tiêu dùng chủ yếu được phản ánh ở mức tiêu dùng hàng hóa và dịch vụ tiêu dùng lâu bền, trong khi hàng tiêu dùng không lâu bền giảm nhẹ.

Các công ty phổ biến

Tesla đã báo cáo lợi nhuận quý hai thấp hơn dự kiến vào thứ Ba, với doanh số bán xe điện giảm trong quý thứ hai liên tiếp và hệ số biên lợi nhuận giảm xuống mức thấp nhất trong hơn 5 năm, phản ánh tác động của việc giảm giá thúc đẩy nhu cầu và tăng đầu tư vào AI các kế hoạch. Quý 2 là một giai đoạn đầy biến động đối với Tesla. Musk đã gác lại việc phát triển những chiếc xe mới giá cả phải chăng hơn và thay vào đó tập trung vào việc chế tạo những chiếc taxi tự lái. Cuộc họp báo đã bị hoãn lại từ tháng 8 đến tháng 10.

Tổng doanh thu hoạt động quý 2 tăng 2% lên 24,93 tỷ USD; lợi nhuận ròng giảm mạnh 45% xuống 1,48 tỷ USD. Thu nhập được điều chỉnh trên mỗi cổ phiếu là 52 xu, thấp hơn kỳ vọng của Phố Wall là 62 xu và thấp hơn nhiều so với mức 91 xu trong cùng kỳ. khoảng thời gian năm ngoái. Kết quả là giá cổ phiếu đã giảm 10% trong tuần trước:

Ngoài ra, báo cáo quý 2 của Tesla cho thấy họ có 9.720 Bitcoin, với chi phí mua lại khoảng 337 triệu USD. Hiện tại, Bitcoin trị giá 640 triệu USD vẫn chưa được bán.

Doanh thu lợi nhuận trên mỗi cổ phiếu trong quý hai của Alphabet vượt quá mong đợi và thu nhập quảng cáo trên YouTube không đạt được kỳ vọng. Tuy nhiên, việc kinh doanh trên nền tảng đám mây và quảng cáo cốt lõi của công việc kinh doanh tăng trưởng so với cùng kỳ năm trước, cho thấy xu hướng cải thiện ổn định là nguồn thu nhập chính hiện tại. Thị trường lo ngại về vai trò của công nghệ AI trong việc thúc đẩy việc kinh doanh của công ty và tác động của chi phí đầu tư AI đến hệ số biên lợi nhuận.

Có thể là do triển vọng thu hồi vốn đầu tư khổng lồ vào AI vẫn chưa được nhìn thấy và OpenAI đã tung ra một sản phẩm cạnh tranh, GPT, bất chấp hiệu quả tài chính tốt và kỳ vọng về cổ tức và hàng chục tỷ. đô la mua lại, giá cổ phiếu của Google vẫn giảm 7,5% trong tuần trước. Tuy nhiên, PE dự phóng của Google vào năm 2025 là 21 lần, vẫn hấp dẫn so với các cổ phiếu công nghệ lớn. Xếp hạng đồng thuận của Phố Wall dành cho Alphabet vẫn là "Mua vào mạnh", với 33 nhà phân tích khuyến nghị "Mua vào", 6 xếp hạng "Giữ" và không có ai khuyến nghị "Bán", với giá mục tiêu trung bình tăng lên 202,88 USD. Điều này thể hiện mức tăng tiềm năng là 11. %.

LVMH công bố dữ liệu tài chính nửa đầu năm nay, cho thấy thu nhập hoạt động trong quý 2 năm 2024 là 20,98 tỷ euro, giảm với cùng kỳ năm trước khoảng 1,1%. Các nhà phân tích dự kiến tăng trưởng với cùng kỳ năm trước là 0,9%. % lên 21,41 tỷ euro. Từ góc độ khu vực, doanh số bán hàng hữu cơ của LVMH tại ba thị trường lớn là Hoa Kỳ, Nhật Bản và Châu Âu tăng trưởng lần lượt 2%, 57% và 4% trong quý 2, nhưng doanh số bán hàng ở châu Á ngoài Nhật Bản, bao gồm cả Trung Quốc, lại giảm. 14%.

Giá cổ phiếu LVMH đã giảm 4,3% trong tuần trước và mức giảm của nó vẫn tiếp tục không suy giảm kể từ tháng 3 năm nay:

Đảng Dân chủ Mỹ thay đổi lãnh đạo

Từ ngày 27/6, khi Biden thể hiện kém trong cuộc tranh luận, dẫn đến giảm địa vị các cuộc thăm dò, đã có những lời kêu gọi trong nội bộ Đảng Dân chủ thay đổi ứng cử viên, cho đến khi Trump bị ám sát, cho đến khi Biden chính thức từ chức vào tuần trước. Cuộc bầu cử, nhiều sự kiện lớn xảy ra trong tình hình chính trị.

Đúng như dự đoán từ video chúng tôi công bố hôm thứ Hai, sau khi Đảng Dân chủ thay thế một ứng cử viên trẻ hơn, tỷ lệ ủng hộ của đảng này tăng đáng kể và vượt qua Biden. Các cuộc thăm dò toàn diện cho thấy Harris hiện chỉ kém Trump từ 1 đến 2 điểm phần trăm. kết quả trở nên khó dự đoán và tạo ra sự không chắc chắn về triển vọng chính sách kinh tế:

Các thị trường dự đoán cho thấy tỷ lệ chiến thắng của Trump đã giảm từ gần 75% xuống 60%, xác suất giành chiến thắng toàn diện của Đảng Cộng hòa giảm từ hơn 50% xuống 35%.

Chưa có thông tin nào về việc một đảng viên Đảng Dân chủ khác thách thức đề cử của Harris, với một cuộc thăm dò của Reuters cho thấy phần lớn người Mỹ (52%) cho rằng bà nên là ứng cử viên của Đảng Dân chủ, so với 86% đảng viên Đảng Dân chủ, hoặc khoảng 80% đảng viên Đảng Dân chủ. cử tri Đảng Dân chủ cho biết họ có thiện cảm với Biden, và 91% cũng có thiện cảm với Harris. Có vẻ như Đảng Dân chủ rất có thể sẽ đoàn kết chặt chẽ xung quanh Harris, và sự chia rẽ khó có thể xảy ra. Hai sự kiện quan trọng tiếp theo là sự lựa chọn người tranh cử của Harris và Đại hội toàn quốc của đảng Dân chủ vào ngày 19-22 tháng 8, và cuộc tranh luận tổng thống tiếp theo, có thể diễn ra vào giữa tháng 9.

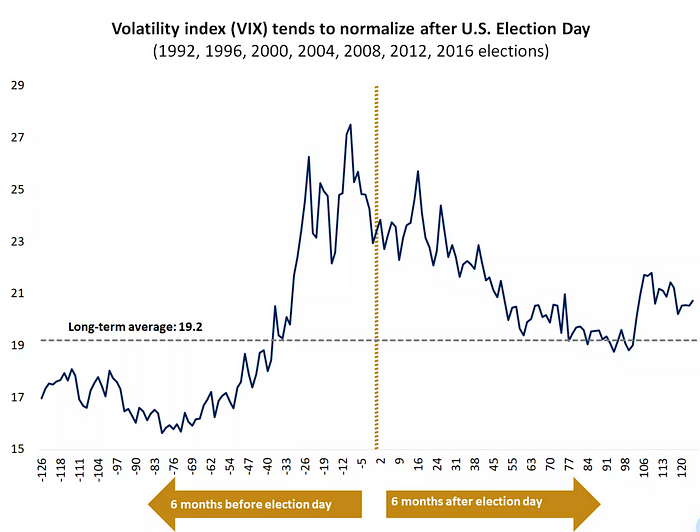

Phản ứng của thị trường chứng khoán trước sự không chắc chắn về cuộc tổng tuyển cử bắt đầu tăng trung bình vào tháng 8 và tháng 9 và ổn định hai tuần trước cuộc bầu cử:

Chính quyền Đảng Cộng hòa có thể dẫn đến lạm phát tái diễn. Vào những năm 1980, khi Hoa Kỳ đối diện lạm phát cao, chính quyền Reagan đã cắt giảm đáng kể thuế, giảm chi tiêu chính phủ và nới lỏng các quy định, từ đó ngăn chặn lạm phát. thắt chặt chính sách tiền tệ mạnh mẽ + mở cửa hợp tác thương mại quốc tế Khi đó, việc cắt giảm thuế có thể có hiệu quả khích lệ sản xuất, đầu tư cũng như tiêu dùng.

Yên đảo ngược

Ngày càng có nhiều quan điểm cho rằng bước ngoặt của chính sách tiền tệ của Nhật Bản và Hoa Kỳ sắp đến. Giao dịch mua bán của đồng yên Nhật dường như đang có dấu hiệu tụt dốc từ mức gần 162 xuống mức tối thiểu là khoảng 152. Thời điểm thay đổi là chỉ số CPI yếu hơn dự kiến vào ngày 711. Crypto cũng bắt đầu phục hồi kể từ thời điểm đó (BTC5w7–6w8), và cổ phiếu công nghệ cũng bắt đầu suy yếu từ đó. Có thể thấy rằng các tổ chức đã chọn đầu tư. trong công nghệ lớn, vốn đã mang lại rất nhiều lợi nhuận.

Nếu đồng yên tiếp tục tăng giá, điều đó có thể dẫn đến việc thanh lý tài sản chéo, bao gồm cả việc bán tài sản bằng đô la Mỹ, có liên quan chặt chẽ đến sự suy yếu của chứng khoán Mỹ.

Tuy nhiên, cá nhân tôi cho rằng khả năng đồng yên tiếp tục tăng giá bị hạn chế trừ khi có rủi ro suy thoái kinh tế ở Mỹ và Cục dự trữ liên bang Hoa Kỳ sẵn sàng cắt giảm lãi suất hơn nữa. Ngay cả khi Ngân hàng Nhật Bản quyết định tăng lãi suất và giảm lượng mua JGB vào tuần tới, điều này có thể gây thêm áp lực giảm giá đối với USD/JPY, nhưng tác động sẽ chỉ tồn tại trong thời gian ngắn. Do chênh lệch lãi suất giữa hai nước vẫn còn đủ lớn nên không hỗ trợ việc hoàn trả vốn quy mô lớn cho Nhật Bản trong thời điểm hiện tại. Bất chấp bearish đồng đô la Mỹ, các nhà đầu tư đồng Yên Nhật cần phải kiên nhẫn.

Liên quan đến chính sách tiền tệ của Ngân hàng Nhật Bản, trên thị trường ngày càng có nhiều quan điểm cho rằng thời điểm nâng lãi suất chuẩn đang đến gần. Điều này là do các số liệu liên quan từ chính phủ và đảng cầm quyền Nhật Bản đã liên tục bày tỏ sự ủng hộ đối với việc Ngân hàng Trung ương Nhật Bản chuyển sang bình thường hóa chính sách tiền tệ. Giống như Cục dự trữ liên bang Hoa Kỳ, Nhật Bản sẽ tổ chức cuộc họp chính sách tiền tệ tháng 7 vào ngày 30-31/7. Thị trường dự kiến sẽ công bố kế hoạch giảm mua trái phiếu chính phủ tại cuộc họp lần. Nếu không có gì khác, họ sẽ tránh công bố tăng lãi suất cùng lúc để tránh gây nhầm lẫn cho thị trường.

PBOC bất ngờ cắt giảm lãi suất

Hôm thứ Năm, PBOC đã hạ lãi suất cho vay kỳ hạn một năm đối với các ngân hàng thương mại xuống 2,3% từ 2,5%. Đây là lần cắt giảm lãi suất lớn nhất kể từ lần cắt giảm tương tự vào tháng 4 năm 2020, lần đợt bùng phát virus Corona. Việc cắt giảm lãi suất lần khiến thị trường bất ngờ vì ngân hàng trung ương thường đánh giá lãi suất cho vay kỳ hạn 1 năm vào ngày 15 hàng tháng. Trước đó, vào thứ Hai, lãi suất hoạt động mua lại đảo ngược kỳ hạn 7 ngày trên thị trường mở đã giảm từ 1,8% xuống 1,7%, lãi suất cơ bản cho khoản vay 1 năm và 5 năm (LPR) đều giảm 10 điểm cơ bản. Lần cắt giảm lãi suất trong một tuần diễn ra ngay sau cuộc họp szqh để thảo luận về chính sách kinh tế. Lần này không đưa ra chiến lược thực hiện những điều chỉnh rộng rãi cho nền kinh tế hoặc kích thích mạnh mẽ nền kinh tế như nhiều nhà kinh tế đề xuất, và thị trường chứng khoán hoạt động kém. (Quan điểm của SZQH vẫn là sử dụng nền sản xuất tiên tiến để thúc đẩy tăng trưởng kinh tế và khả năng chịu đựng của nó đối với giai đoạn tăng trưởng kinh tế chậm lại nhẹ vẫn tồn tại)

Dữ liệu do Cục Thống kê công bố hôm thứ Hai cho thấy tăng trưởng kinh tế chậm lại ở mức 4,7% trong quý II, không chỉ thấp hơn kỳ vọng của thị trường mà còn là thành quả tồi tệ nhất trong 5 quý. Mặc dù chính thức tiếp tục đưa ra các biện pháp nhằm thúc đẩy tiêu dùng và ổn định thị trường bất động sản, tốc độ tăng trưởng tổng doanh số bán lẻ hàng tiêu dùng trong tháng 6 vẫn giảm xuống mức thấp nhất trong một năm rưỡi. Trong cùng thời kỳ, giá nhà mới. ghi nhận mức giảm lớn nhất trong 9 năm, cho thấy sự phục hồi yếu ớt về phía cầu.

Nếu sức nóng kinh tế (cung và cầu) không cải thiện, việc tiếp tục nới lỏng có thể không mang lại lợi ích trực tiếp cho thị trường tài sản rủi ro .

thị trường crypto

Phản hồi về việc niêm yết ETH ETF vào ngày 23 tháng 7 tương đối im lặng. Trong bốn ngày đầu tiên niêm yết, chín quỹ ETF có tổng dòng vốn ròng là 163 triệu USD. Chủ yếu là do ETHE của Grayscale đã trải qua một đợt rút vốn khổng lồ lên tới 1,5 tỷ USD. Tuy nhiên, Mini ETH ETF của Grayscale ở phía bên kia đã tiếp tục đổ vào 164 triệu đô la Mỹ. Do dòng tiền chảy ra có thể chủ yếu được thúc đẩy bởi phí xử lý cao (2,5% so với 0,2%), nhu cầu về các quỹ ETF khác ngoại trừ ETHE vẫn tiếp tục, nên thị trường cơ bản của ETH Vẫn tương đối lạc quan. Đánh giá từ hiệu suất thị trường, ETH đã đạt đỉnh sau sự chấp thuận bất ngờ của 19b-4 vào cuối tháng 5 và đã không thể vượt qua mức cao trước đó khi thị trường chọn bán khi ETF được xác nhận niêm yết hai tháng trước. . Điều này khác với việc BTC tiếp tục tăng cho đến ngày ETF được niêm yết. Ngoài ra, dòng vốn của ETH ETF dựa trên tỷ lệ giá trị vốn hóa thị trường lớn hơn nhiều so với BTC trong những ngày đầu. Do đó, có vẻ như ETH là "phiên bản tăng tốc" của BTC ETF trước và sau khi niêm yết. BTC tăng trước? (Sau ETF, BTC đã tăng từ hơn 40.000 lên hơn 70.000).

Khối lượng mở hợp đồng tương lai Phố Wall vẫn ở mức cao, phản ánh sự nhiệt tình không ngừng đối với crypto:

ETF đã duy trì dòng vốn vào ròng trong hầu hết tháng 7 với dòng tiền ròng chỉ có 3 ngày. Dòng vốn vào ròng 3 tỷ USD là hiệu suất tốt nhất trong một tháng kể từ tháng 3:

Giao dịch crypto Trump?

Giống như Trung Quốc và Hoa Kỳ, thị trường nhà ở nói chung yếu nhưng bất động sản hạng sang lại nóng

Do giá nhà đất cao và lãi suất cao, tổng số vụ bán nhà hiện có ở Hoa Kỳ trong tháng 6 đã đạt tỷ lệ hàng năm thấp nhất kể từ năm 2010, được công bố hôm thứ Ba, nhưng giá nhà số trung vị lại đạt kỷ lục lịch sử.

Thị trường bất động sản hạng sang đang khởi sắc, trái ngược hoàn toàn với sự suy thoái của thị trường bất động sản nói chung

Doanh số bán những ngôi nhà sang trọng có giá 100 triệu USD dự kiến sẽ tăng gấp đôi trong năm nay. Tính đến tháng 6, số lượng ngôi nhà được bán trên 5 triệu USD ở Mỹ đã vượt quá 4.000 căn, tăng trưởng 13% so với cùng kỳ năm ngoái.

Lý do - lãi suất cao và hiệu ứng giàu có của thị trường chứng khoán, cũng như cái chết của thế hệ người giàu lớn tuổi trong những năm gần đây và thế hệ trẻ được thừa hưởng lượng lớn tài sản từ gia đình

Nhà đầu tư chuyên nghiệp “Mua bắt đáy” tuần qua

Bằng cách quan sát chênh lệch tài trợ, chúng ta có thể hiểu được nhu cầu của các nhà đầu tư chuyên nghiệp đối với phái sinh tài chính phái sinh như hợp đồng tương lai, hợp đồng hoán đổi và quyền chọn, đặc biệt là nhu cầu về đòn bẩy của họ.

Ngày 25 tháng 6: Mức chênh lệch tài trợ đạt đỉnh điểm, cho thấy nhu cầu rất cao đối với các công cụ đòn bẩy từ các nhà đầu tư chuyên nghiệp trong giai đoạn này.

Ngày 10 tháng 7: Chênh lệch tài trợ giảm xuống mức thấp, cho thấy nhu cầu long giảm và SPX đạt đỉnh trong giai đoạn này.

Ngày 24 tháng 7: Chênh lệch tài trợ lại đạt mức cao mới, cho thấy nhu cầu mua long tăng trở lại.

Mức chênh lệch tài trợ hiện tại cho thấy các nhà đầu tư chuyên nghiệp đang tích cực tham gia vào thị trường ngay cả trong bối cảnh định giá cổ phiếu hiện tại, đây là một dấu hiệu kỳ vọng tăng giá cho thị trường chứng khoán.

Kết hợp với thực tế là dòng cổ phiếu và quỹ ETF crypto không hề chậm lại trong tuần trước, có thể cảm nhận được rằng nhu cầu mua vào giá thấp của thị trường vẫn còn rất mạnh.

Xem trước FOMC

Sau khi dữ liệu PCE tuần trước phù hợp với kỳ vọng, thị trường tiếp tục khẳng định kỳ vọng rằng Cục dự trữ liên bang Hoa Kỳ sẽ cắt giảm lãi suất vào tháng 9. Thị trường tương lai CME dự đoán khả năng giảm 25 điểm cơ bản trong tháng 9 là 90%. Mức lãi suất dự kiến vào cuối năm là từ 4,5% đến 4,75%, tức là cao hơn mức hiện tại là 60 ~ 75 bp. Cục dự trữ liên bang Hoa Kỳ dự kiến sẽ có 2,5 lần, cao hơn 1 lần so với dự kiến của các quan chức Fed.

Những tin tức tích cực gần đây về lạm phát và tỷ lệ thất nghiệp tăng hơn nữa được cho là sẽ khiến các quan chức Cục dự trữ liên bang Hoa Kỳ điều chỉnh quan điểm. FOMC dự kiến sẽ không cắt giảm lãi suất, nhưng có thể sửa đổi tuyên bố của mình, bao gồm cả việc Powell có thể nới lỏng lời nói trong cuộc họp báo. gợi ý về việc cắt giảm lãi suất vào tháng 9 và nhiều lần cắt giảm lãi suất trong năm. Một số tiếng nói, bao gồm cả cựu số 3 tại Cục dự trữ liên bang Hoa Kỳ, đã kêu gọi Cục dự trữ liên bang Hoa Kỳ cắt giảm lãi suất vào tháng 7, đặt nền móng cho việc cắt giảm lãi suất nhiều hơn dự kiến trong năm nay.