Sau hơn một thập kỷ thủ tục tố tụng kéo dài và vỡ nợ được công bố rộng rãi của sàn giao dịch Mt. Gox, Bitcoin thu hồi được cuối cùng sẽ được phân phối cho các chủ nợ. Ở mức độ tâm lý, điều này đánh dấu sự kết thúc của tình trạng hồi hộp lớn trên thị trường đã gây khó khăn cho toàn bộ ngành kể từ năm 2013.

Tóm tắt điều hành

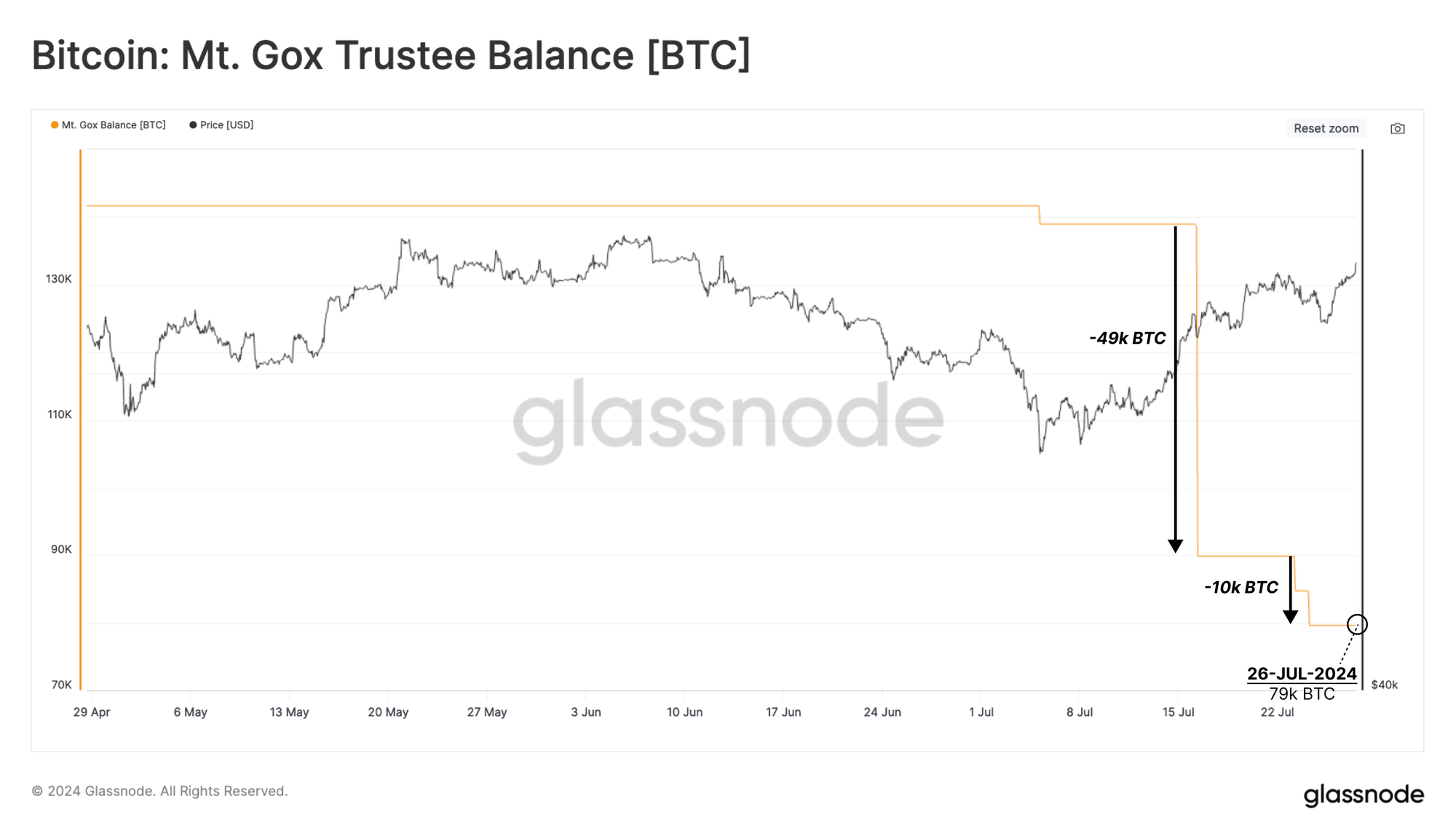

Sau một thời gian dài chờ đợi, các chủ nợ của Mt. Gox cuối cùng cũng bắt đầu nhận được Bitcoin được thu hồi sau lần hacker khét tiếng. Tính đến nay, 59.000 BTC đã được phân phối cho các chủ nợ thông qua sàn giao dịch Kraken và Bitstamp từ 142.000 BTC được thu hồi.

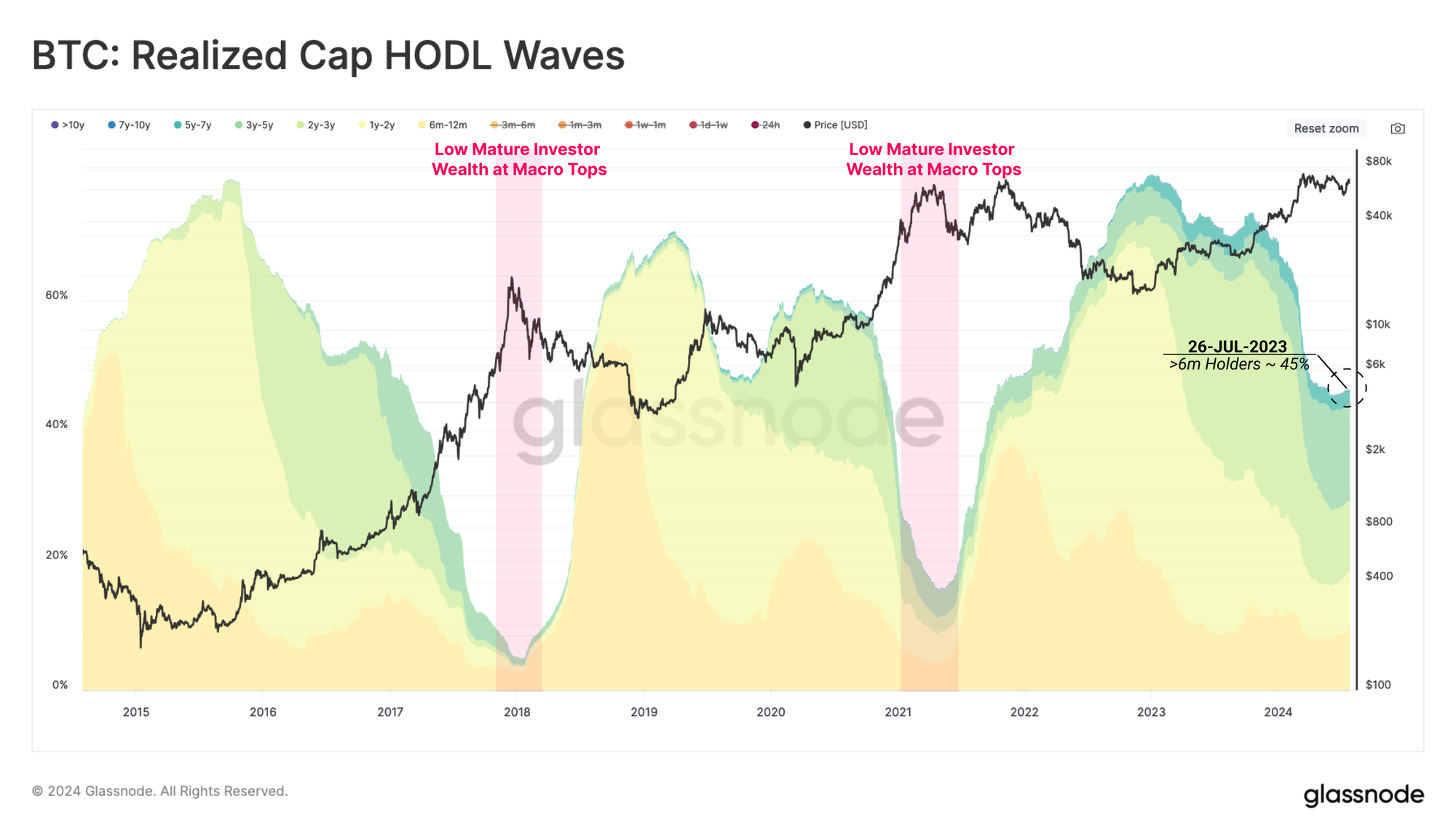

Tỷ lệ Bitcoin được các nhà đầu tư mới nắm giữ đang giảm dần và thấp hơn nhiều so với mức đỉnh của thị trường, một xu hướng cho thấy hành vi của nhà đầu tư đang có xu hướng nắm giữ.

Nhóm LTH (người nắm giữ dài hạn) có ít áp lực phân phối hơn và đang dần nới lỏng. Hiện tại, các nhà đầu tư dài hạn nắm giữ khoảng 45% tài sản trực tuyến, vẫn cao hơn mức đỉnh điểm của chu kỳ kinh tế vĩ mô.

Phân phối Mt.Gox tại chỗ

Sau hơn một thập kỷ tranh cãi về mặt pháp lý, việc phân phối Bitcoin được chờ đợi từ lâu cho các chủ nợ Bitcoin sau vỡ nợ sàn giao dịch Mt. Gox đang được tiến hành tốt. Đây là một cột mốc lịch sử đối với ngành công nghiệp Bitcoin, đặc biệt đối với những chủ nợ kiên nhẫn và quyết tâm, những người đã đấu tranh hết mình và cuối cùng đã chọn nhận tiền bồi thường dưới dạng BTC thay vì tiền tệ truyền thống.

Từ góc độ tâm lý, bước này tượng trưng cho sự kết thúc của sự bất ổn lớn trên thị trường mà ngành phải đối mặt kể từ năm 2013.

Tổng số tiền thu hồi được đã vượt quá 141.686 BTC, trong đó gần 59.000 BTC đã được phân phối lại cho các chủ nợ và 79.600 BTC khác sẽ sớm được phân phối.

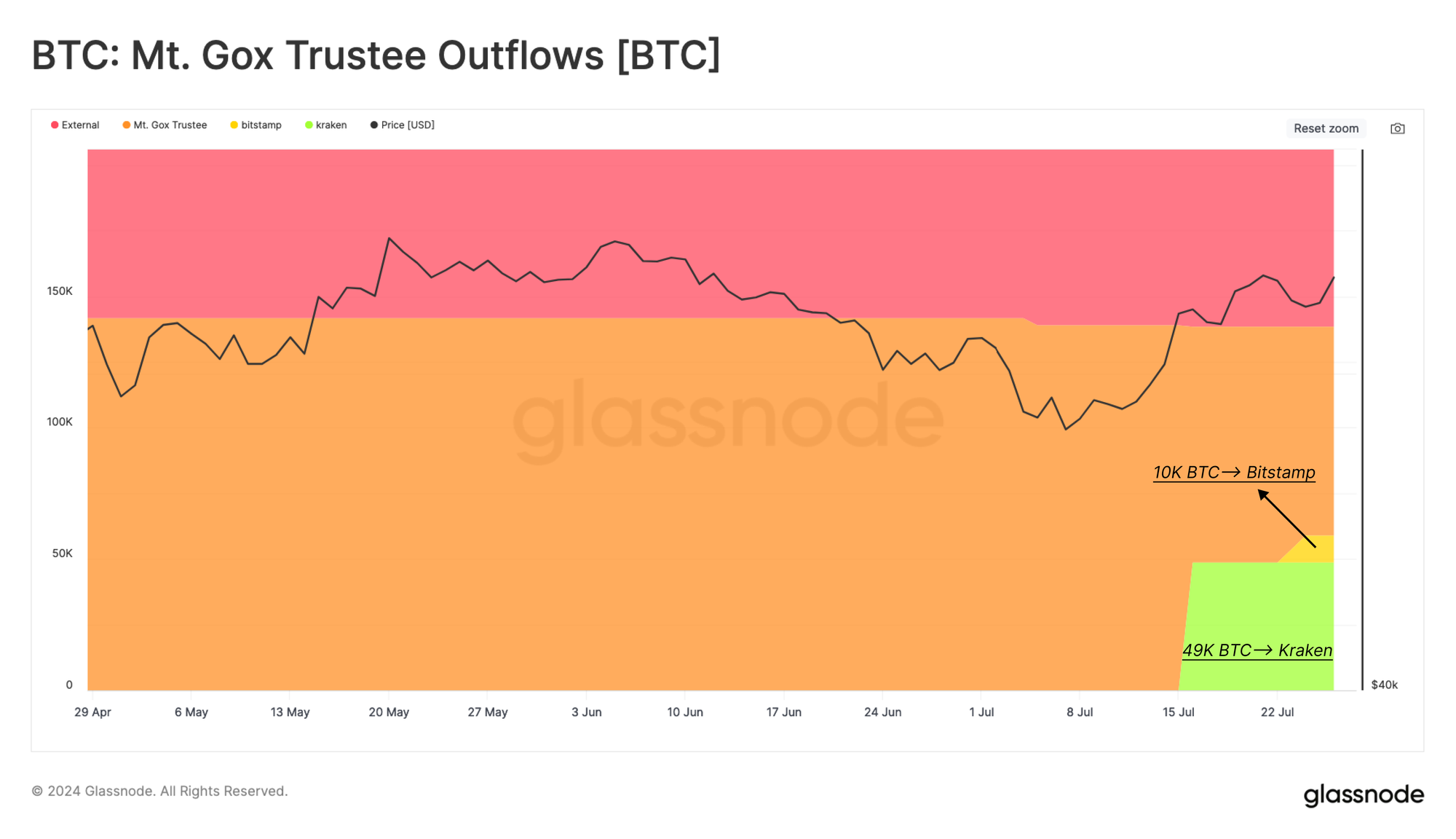

Kraken và Bitstamp được chọn làm sàn giao dịch chịu trách nhiệm tái phân bổ tiền của các chủ nợ. Trong đó, Kraken đã nhận được 49.000 BTC và Bitstamp đã nhận được đợt đầu tiên là 10.000 BTC.

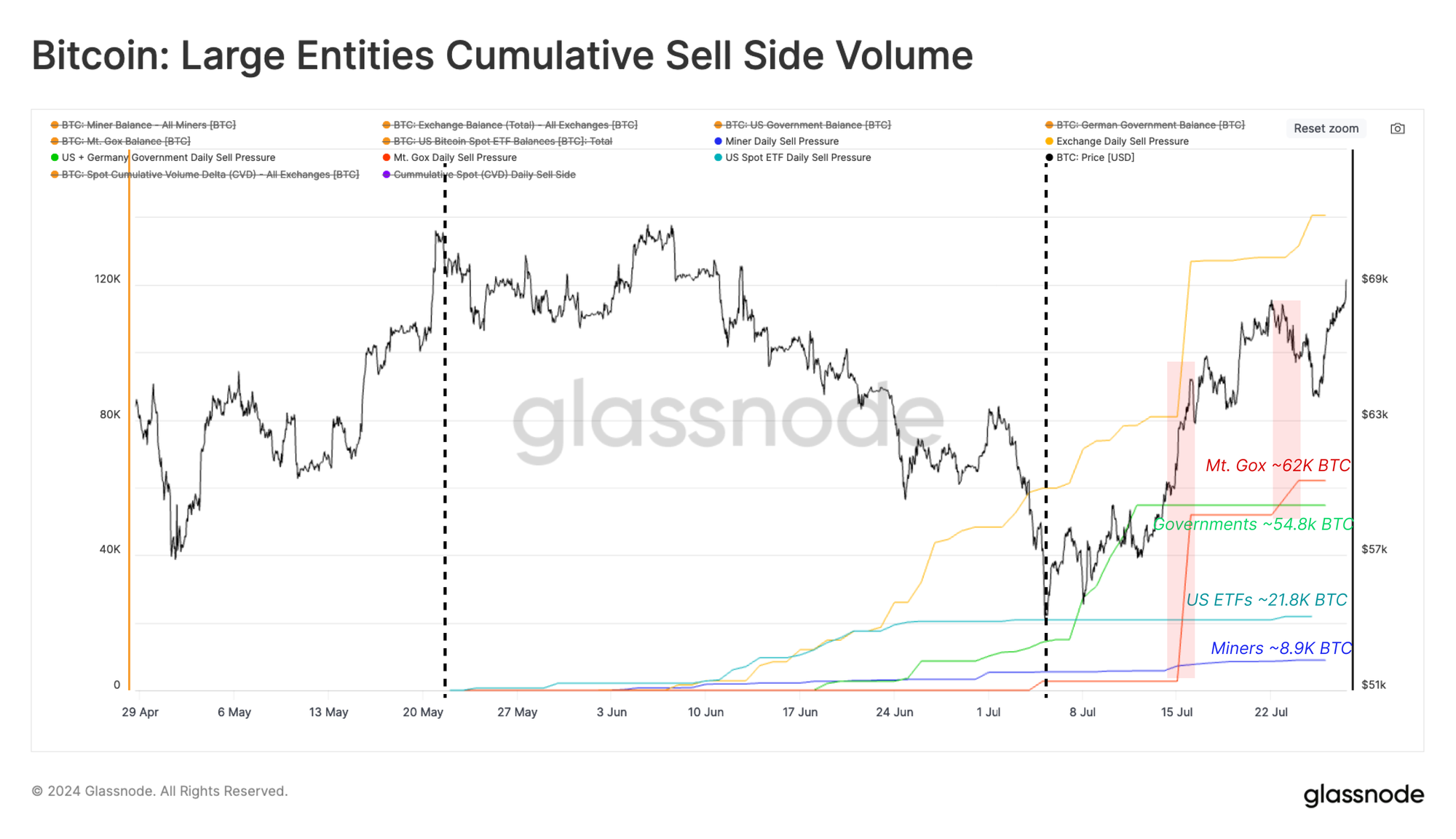

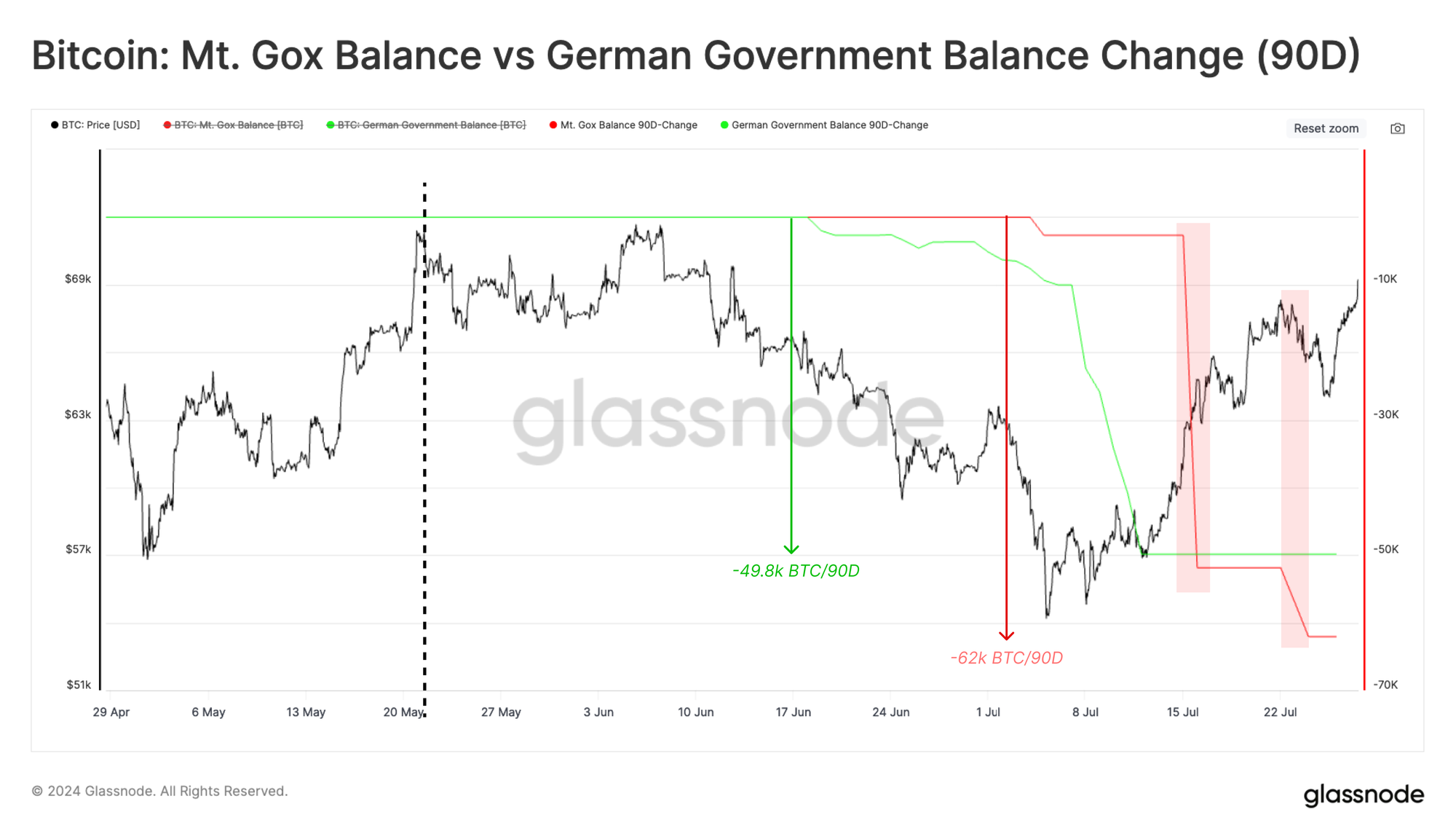

So sánh việc phân bổ tài sản của Mt. Gox với quy mô phân bổ từ các tổ chức lớn trong hai tháng qua, rõ ràng là những khoản phân bổ này đã vượt xa dòng vốn ETF, phát hành và bán thợ đào thác của chính phủ Đức.

Tuy nhiên, điều đáng chú ý là các chủ nợ có lịch sử thu hồi vốn lâu dài, điều này có thể là dấu hiệu cho thấy các kiểu hành vi trong tương lai của họ:

- Các chủ nợ đã chọn chấp nhận Bitcoin thay vì tiền tệ truyền thống, một điều khoản mới trong luật phá sản của Nhật Bản.

- Nhiều thực thể đã đấu tranh để đòi trái quyền bồi thường của chủ nợ trong một thủ tục pháp lý kéo dài hàng thập kỷ.

- Trong khoảng thời gian kể từ khi Mt. Gox vỡ nợ, nhiều chủ nợ chưa bán trái quyền của họ có thể vẫn hoạt động trong không gian Bitcoin.

Do đó, trong số các loại tiền tệ phi tập trung này, khả năng thực sự được bán trên thị trường là tương đối nhỏ, nhưng tình huống này ở một mức độ nhất định là một phán đoán mang tính suy đoán và tình hình thực tế rất khó để đánh giá một cách độc lập.

Một đợt bán tháo lớn của chính phủ Đức vào cuối tháng 6 đã vượt quá 48.000 BTC trong một tháng, nhưng thị trường vẫn hấp thụ được nguồn cung và tìm cách phục hồi từ 53.000 USD lên hơn 68.000 USD ngay sau đó.

Trong thời gian ra mắt Mt. Gox, giá Bitcoin đã dao động trong khoảng từ 68.000 USD đến 66.000 USD, điều này có thể cho thấy rằng thị trường đã hoạt động yếu hơn dự kiến hoặc điều kiện nhu cầu tương đối linh hoạt.

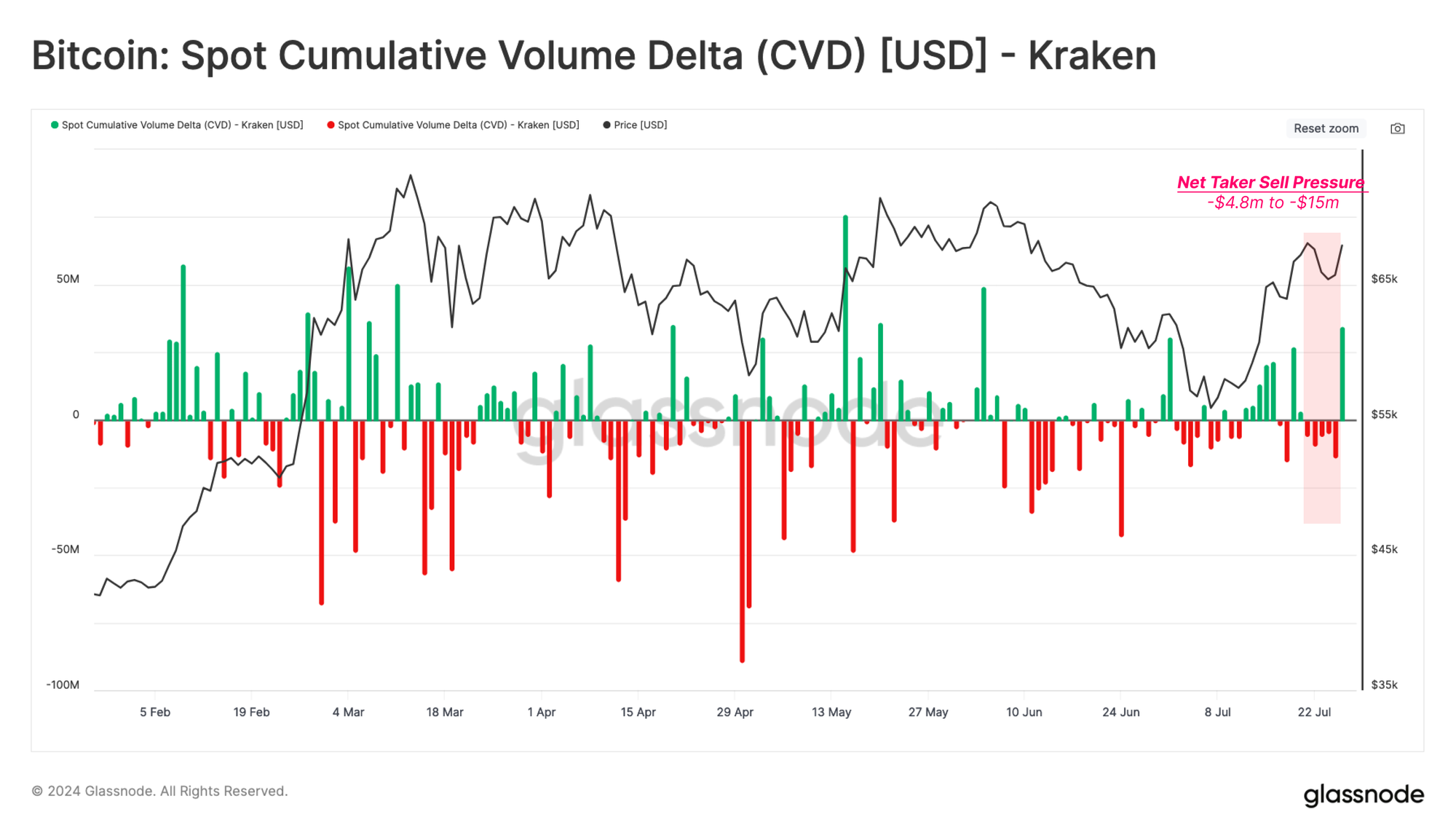

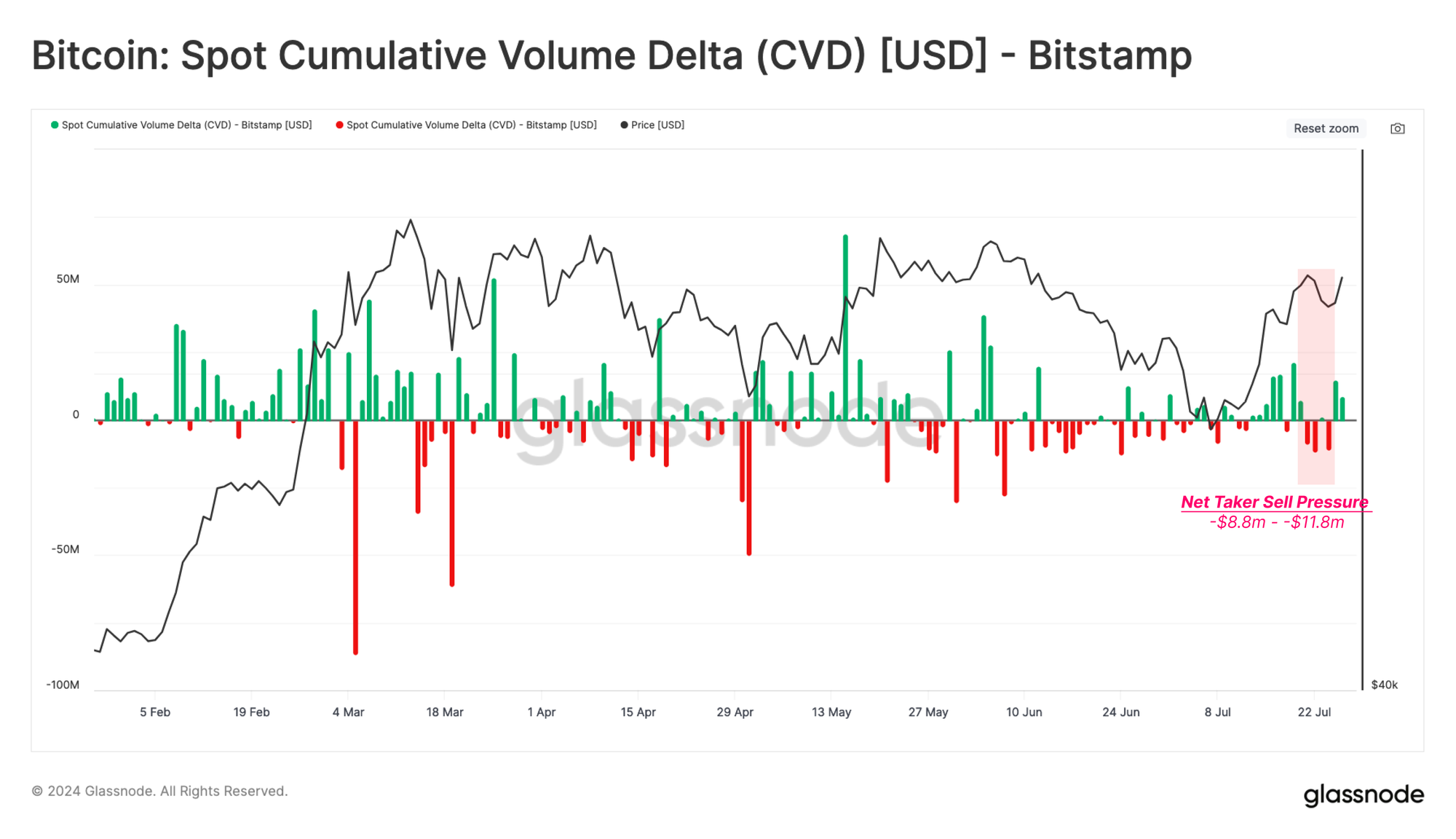

Xem xét rằng cả Kraken và Bitstamp đều là sàn giao dịch đích để phân phối lại token , chúng tôi bổ sung thêm màu sắc cho quan điểm này bằng chỉ báo Delta khối lượng tích lũy giao spot (CVD).

Chỉ báo CVD đo lường sự chênh lệch ròng giữa khối lượng mua và bán giao spot (chỉ lệnh thị trường) trên sàn giao dịch tập trung.

Phân tích chỉ báo CVD liên quan đến Kraken , chúng ta có thể thấy rằng áp lực của người bán tăng nhẹ khi quá trình phân bổ tiến triển, nhưng điều này vẫn nằm trong phạm vi thông thường hàng ngày.

Tại Bitstamp , tình hình cũng tương tự, với xu hướng người bán chiếm ưu thế hơi trầm trọng hơn.

Điều này càng ủng hộ quan điểm cho rằng các chủ nợ có thể ủng hộ tâm lý người nắm giữ dài hạn. Nếu điều này quan điểm, với mức giá tăng đáng kể kể từ năm 2013, động cơ lợi nhuận của các chủ nợ sẽ cực kỳ mạnh mẽ, đây chắc chắn là một hiện tượng đáng theo dõi.

Giữ lấy

Trong thị trường bò Bitcoin , khi giá tăng, đương nhiên sẽ có áp lực từ người bán, vì giá cao hơn khích lệ người nắm giữ dài hạn nhận ra lợi nhuận từ một số vị thế giữ . Chúng ta có thể thấy rõ hiện tượng này bằng cách quan sát sự giảm đáng kể của chỉ báo lượng cung ứng tháng Ba và tháng Tư.

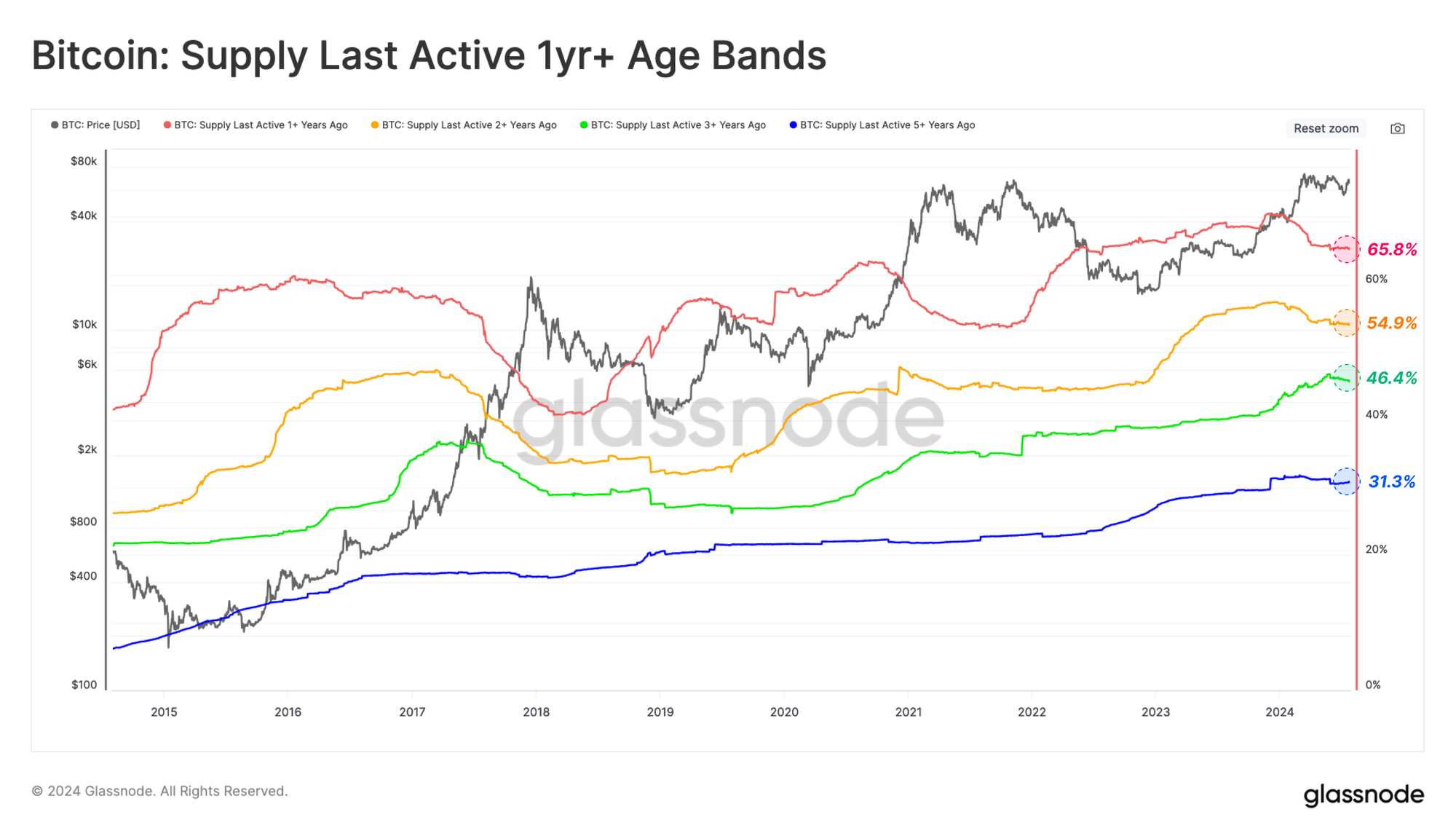

Kịch bản này mô tả cách các nhà đầu tư dài hạn đáp ứng nhu cầu mới trên thị trường bằng cách bán và sử dụng token trước khi giá Bitcoin đạt mức cao nhất lịch sử (ATH) là 73.000 USD. Tốc độ giảm của chỉ báo này gần đây đã chậm lại, cho thấy các chiến lược đầu tư gắn liền với việc nắm giữ dài hạn đang dần phục hồi.

- Tỷ lệ lượng cung ứng đã hoạt động gần đây trong hơn một năm là 65,8%.

- Tỷ lệ lượng cung ứng đã hoạt động gần đây trong hơn hai năm là 54,9%.

- Tỷ lệ lượng cung ứng hoạt động gần đây nhất trong hơn ba năm là 46,4%.

- Tỷ lệ lượng cung ứng hoạt động gần đây nhất trong hơn 5 năm là 31,3%.

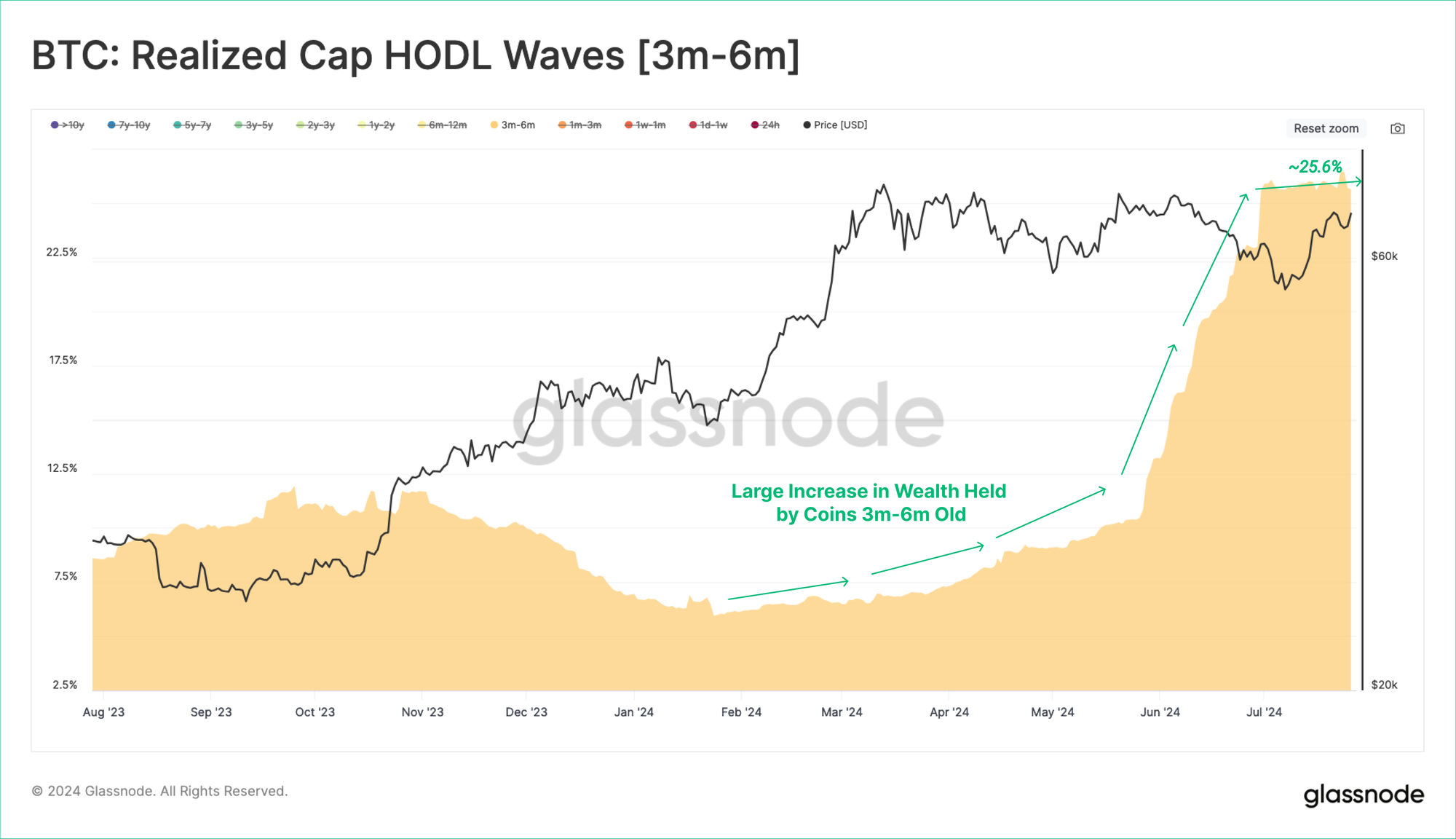

Chỉ báo Sóng HODL về giá trị vốn hóa thị trường thực tế giúp chúng tôi phân biệt khối tài sản USD bị khóa trong token được nắm giữ trong ba tháng qua. Chỉ báo này cho phép chúng tôi đánh giá làn sóng nhu cầu từ các nhà đầu tư mới.

Đỉnh điểm của thị trường bò thường đánh dấu sự bão hòa của cải do những người mua mới nắm giữ, điều này cũng báo trước sự bắt đầu rút tiền hàng loạt của người nắm giữ dài hạn.

Tỷ lệ tài sản do các nhà đầu tư mới nắm giữ hiện đang giảm và thấp hơn nhiều so với mức đạt được ở thời kỳ đỉnh cao của thị trường vĩ mô. Sự thay đổi này nêu bật sự thay đổi chung trong hành vi của nhà đầu tư đối với việc nắm giữ dài hạn, ngay cả khi nhu cầu thị trường mới nhìn chung chậm lại kể từ khi Bitcoin đạt lịch sử là 73.000 USD.

Nếu chúng tôi kiểm tra những nhóm đã nắm giữ token 3 đến 6 tháng, chúng tôi thấy sự giàu có tăng trưởng tương đối đáng kể. Điều này một lần nữa cho thấy rằng các nhà đầu tư tích cực vào đầu năm thường chọn tạm thời đặt token với dự đoán sẽ bước vào giai đoạn nắm giữ trưởng thành hơn.

Có thể suy đoán rằng nắm giữ dài hạn có thể là chiến lược chiếm ưu thế của người nắm giữ ngắn hạn.

Nhìn vào người nắm giữ dài hạn, chúng ta có thể nghiên cứu hành vi của các nhà đầu tư đối với nguồn cung có được sáu tháng trước.

Hiện tại, 45 % tài sản trực tuyến được nắm giữ bởi các nhà đầu tư dài hạn, cao hơn so với thời điểm chu kỳ vĩ mô gần đạt đỉnh. Điều này nhấn mạnh rằng người nắm giữ dài hạn áp dụng mô hình nắm giữ token HODL và có thể được coi là kiên nhẫn chờ đợi giá cao hơn để biến thành sức mạnh thị trường.

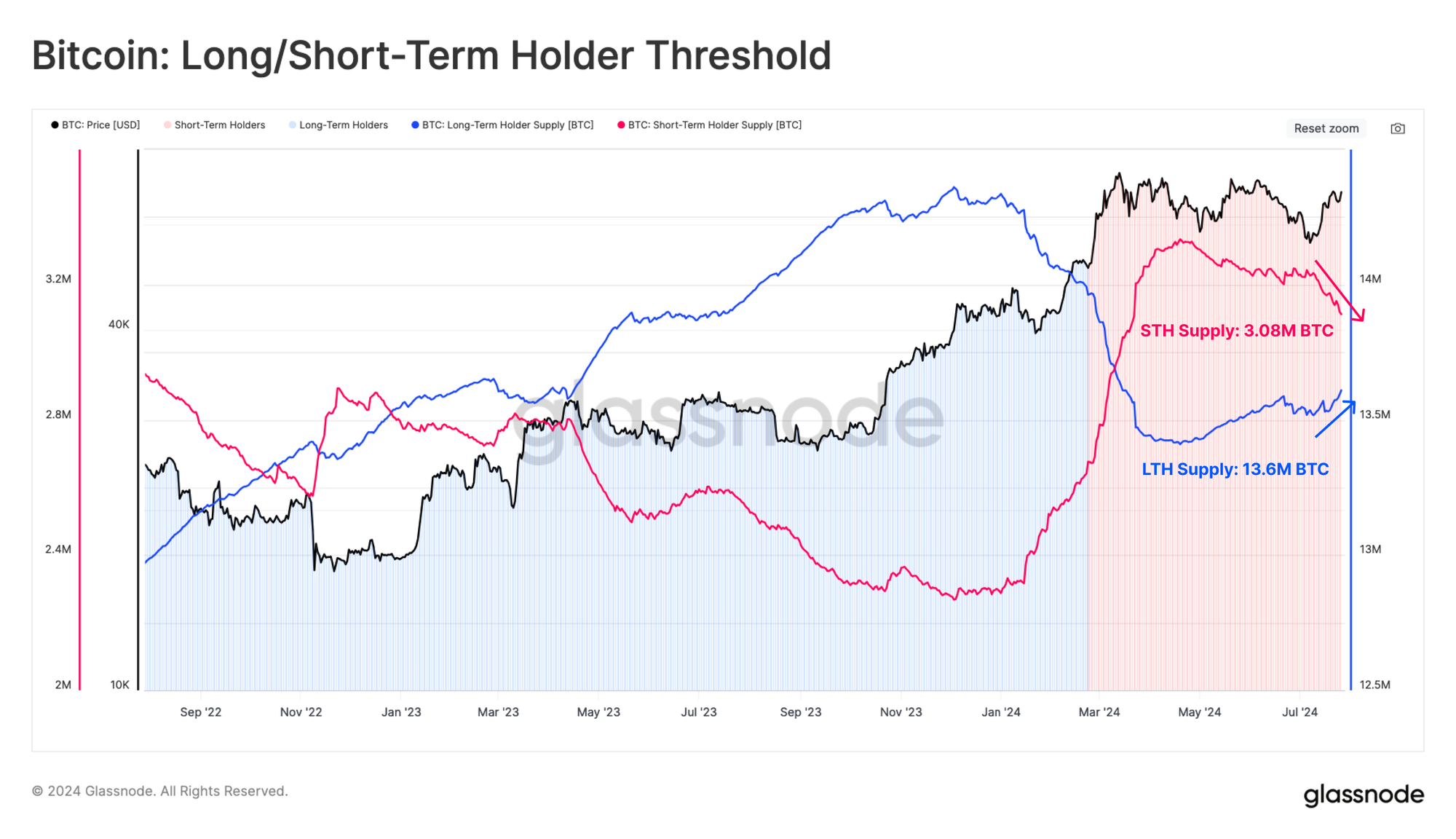

So sánh tổng khối lượng mở của người nắm giữ dài hạn và người nắm giữ ngắn hạn, chúng tôi nhận thấy thị trường đang hình thành sự phân hóa mới. Lượng cung ứng đang tăng đối với người nắm giữ dài hạn , trong khi lượng cung ứng đang giảm đối với người nắm giữ ngắn hạn .

Biểu đồ bên dưới hiển thị giới hạn độ tuổi gần đúng giữa LTH và STH và đây là biểu đồ dành cho token được mua trước/sau cuối tháng 2 năm 2024, khi giá khoảng 51.000 USD. Có khả năng nhiều token được mua ở đỉnh cao của sự cường điệu ETF sẽ sớm bắt đầu chuyển sang trạng thái LTH và sự phân kỳ này có thể tăng tốc.

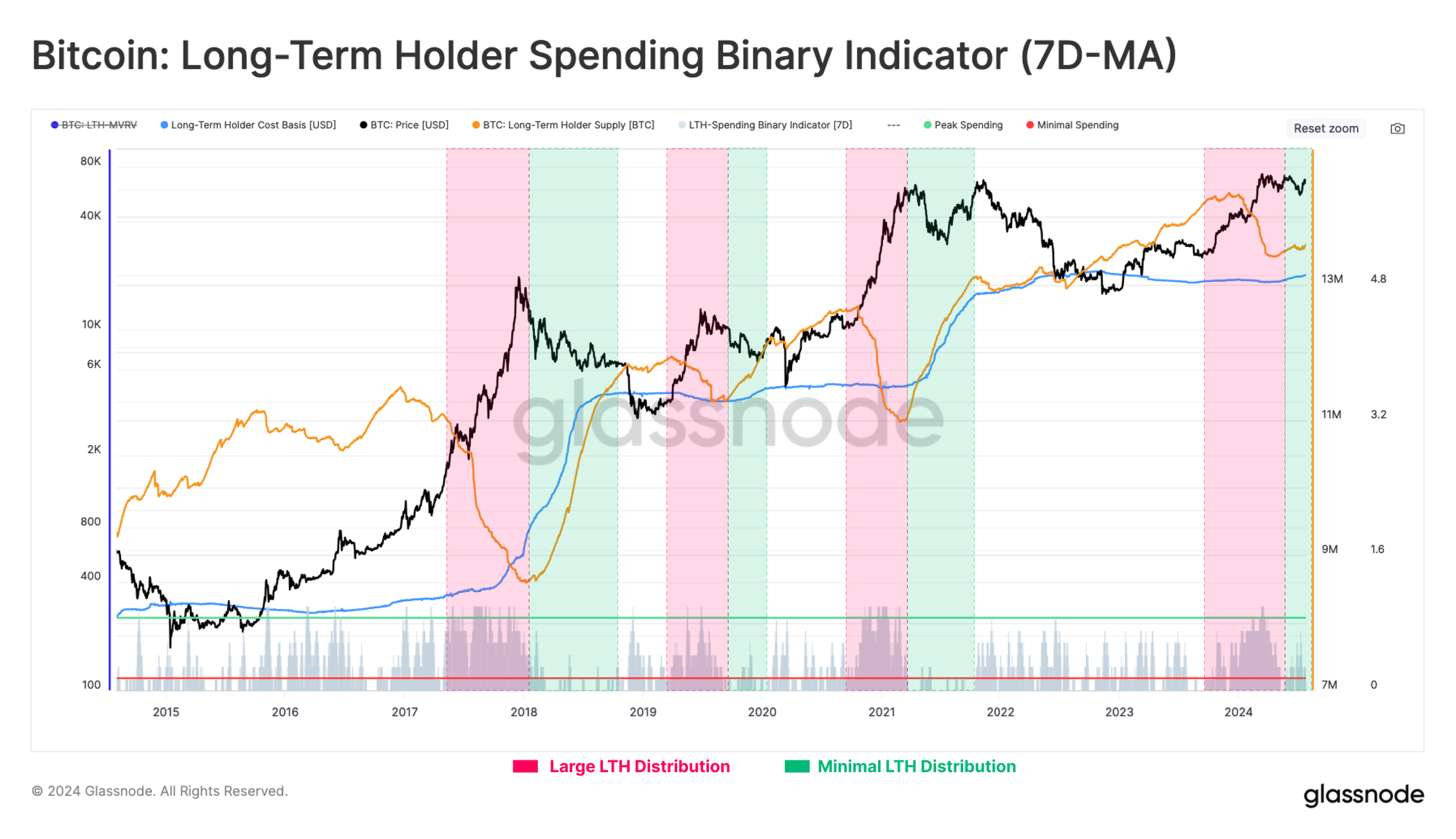

Cuối cùng, chúng ta có thể mô tả và hình dung cường độ áp lực phân bổ HODLer thông qua chỉ báo thanh toán nhị phân dành cho Người nắm giữ dài hạn (LTH).

Áp lực phân phối lên nhóm LTH vẫn còn tương đối nhỏ và đang giảm. Điều này càng khẳng định quan điểm chung của chúng tôi rằng nguồn cung Bitcoin vẫn chủ yếu bị chi phối bởi các nhà đầu tư dài hạn, có niềm tin cao. HODLing vẫn là chiến lược ưa thích hiện nay.

Tóm tắt và kết luận

Cuối cùng, việc phân phối Mt. Gox được nhiều người mong đợi đã bắt đầu, một chiến thắng lớn dành cho các chủ nợ khăng khăng muốn được hoàn trả bằng BTC thay vì tiền tệ fiat. Tuy nhiên, do giá tăng đáng kể trong thập kỷ qua, có thể thấy trước rằng người nhận có thể phải đối mặt với một số áp lực từ người bán.

Tuy nhiên, danh tính của các chủ nợ dường như thiên về HODLers hoặc nhà đầu tư dài hạn hơn, điều này có thể làm giảm mức độ áp lực của người bán trong những tuần tới.

Trong khi đó, bảng tài sản của người nắm giữ dài hạn tiếp tục tăng trưởng và tỷ lệ tài sản trực tuyến mà họ nắm giữ vẫn ở mức cao so với các sự kiện đỉnh cao vĩ mô trước đó. Điều này cho thấy các nhà đầu tư trưởng thành vẫn chọn giữ token của mình trong khi chờ giá cao hơn và cơ chế thị trường chính đã thay đổi thành cơ chế HODLing.