Được viết bởi: WOO

Tóm tắt các điểm chính

1. Sự kiện thị trường điểm nóng

Wintermute : Giá trị vốn hóa thị trường stablecoin lần đầu tiên tăng lên 164 tỷ USD sau 22 năm. -7,25

JD.com: Sẽ phát hành stablecoin ở Hồng Kông dựa trên blockchain công khai và được liên kết với đồng đô la Hồng Kông theo tỷ lệ 1:1. -7,24

Các tài liệu chính thức Mt.Gox cho biết hơn 17.000 chủ nợ đã được thanh toán thông qua BTC và BCH. - 7,24

Các chủ nợ của Mt. Gox đã nhận được tiền trả lại tài sản BTC, BCH và ETH trong tài khoản Bitstamp . -7,25

Giám đốc điều hành Kraken : Kraken đã trả lại Bitcoin và BCH cho các chủ nợ của Mt. Gox. -7,24

Nhân dịp kỷ niệm 10 năm ICO Ethereum, SEC Hoa Kỳ đã phê duyệt spot và giao dịch chính thức của Ethereum. -7,23

Binance Labs đầu tư vào nền tảng phân phối Catizen.AI PLUTO Studio. -7,23

Biden tuyên bố rút khỏi cuộc bầu cử tổng thống Mỹ năm 2024, còn Harris tuyên bố sẽ tranh cử phó tổng thống hoặc được đề cử làm ứng cử viên tổng thống của đảng Dân chủ vào ngày 19/8. -7,22

2. Giới thiệu các track phổ biến (track stablecoin )

Tầm quan trọng: Tổng giá trị vốn hóa thị trường hiện tại stablecoin vượt quá 164 tỷ đô la Mỹ, stablecoin trở lại mức thị trường bò vào năm 2022; stablecoin là nền tảng của DeFi và là phương tiện vận chuyển quan trọng để kết nối các khoản thanh toán lợi nhuận Web2 và Web3 đã trở thành một câu chuyện quan trọng của thế giới; theo dõi stablecoin vào năm 2024; Vào tháng 3, USDT và USDC đã phát hành thêm tổng cộng 10 tỷ USD dưới dạng stablecoin; xu hướng gần đây stablecoin là tương đối lạc quan và dòng stablecoin đổ vào đã tăng lên.

Điểm cốt lõi: định nghĩa về stablecoin, tường thuật liên quan đến stablecoin, theo dõi hiệu suất dữ liệu tổng thể, các loại stablecoin phi tập trung , theo dõi các dự án và phân tích chính

Theo dõi các dự án tiềm năng: Ethena, BitU, Midas, SPOT

1. Sự kiện thị trường điểm nóng

1. Wintermute : Giá trị vốn hóa thị trường stablecoin lần đầu tiên tăng lên 164 tỷ USD sau 22 năm. -7,25

2. JD.com: sẽ phát hành stablecoin ở Hồng Kông dựa trên blockchain công khai và liên kết với đồng đô la Hồng Kông theo tỷ lệ 1:1. -7,24

[1, 2 Phân tích và Nhận xét]

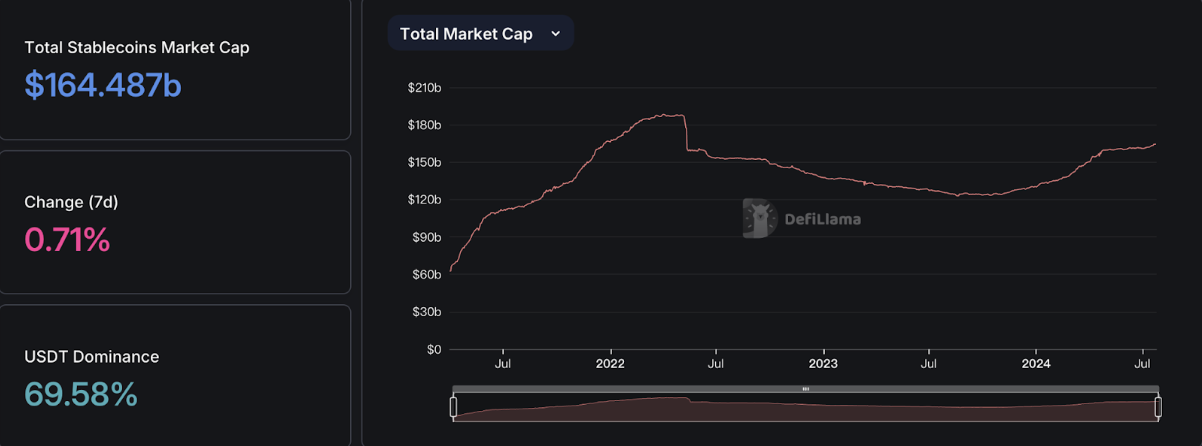

Chỉ báo Stablecoin là một chỉ báo quan trọng để dự đoán tương lai. Theo dữ liệu của DefiLlama, tổng giá trị vốn hóa thị trường hiện tại stablecoin đã vượt quá 164 tỷ USD, trong đó tổng giá trị vốn hóa thị trường của USDT là 114,3 tỷ USD, chiếm tỷ lệ hơn 69,71%. Từ tháng 12 năm 2021 đến tháng 5 năm 2022, trước cơn bão Luna, giá trị vốn hóa thị trường của stablecoin thị trường bò tăng trưởng đều đặn lên hơn 180 tỷ USD và hiện đã quay trở lại mức của thị trường bò trước đó.

Từ tháng 12 đến đầu tháng 1 năm nay, Tether đã phát hành thêm 7 tỷ USDT. Vào tháng 3, Tether và Circle đã phát hành thêm 10 tỷ USD stablecoin trong vòng 30 ngày. Tuy nhiên, dòng tiền stablecoin đã chậm lại sau giảm nửa BTC. Xu hướng thị trường gần đây tương đối lạc quan stablecoin cũng tăng lên.

Stablecoin phi tập trung được cho rằng là loại crypto có nguồn gốc và chính thống nhất. Năm nay, chúng cũng bắt đầu hồi sinh sau sự sụp đổ của UST, USDe của Ethena đã phát triển mạnh mẽ dưới ảnh hưởng của vốn Mỹ như Arthur Hayes và APR của nó đã từng như vậy. cao tới hơn 30%, USD0 của Usual cũng tham gia vào thị trường để cố gắng giành lấy miếng bánh.

Kể từ khi Hồng Kông bắt đầu chú ý đến Web3 vào năm 2022, họ đã làm rõ hướng quản lý đối với stablecoin. Vào tháng 12 năm ngoái, Cơ quan tiền tệ Hồng Kông một lần nữa ban hành tài liệu tham vấn về hệ thống quản lý được đề xuất cho các tổ chức phát hành stablecoin. Vào ngày 18 tháng 7 năm nay, Cơ quan tiền tệ Hồng Kông đã công bố danh sách những người tham gia sandbox nhà phát hành stablecoin và JD Coin Chuỗi Technology (Hong Kong) Co., Ltd. được bao gồm một cách nổi bật.

Vào ngày 24 tháng 7, JD.com thông báo rằng họ sẽ phát hành stablecoin bằng đô la Hồng Kông. Việc JD.com gia nhập Web3 từng làm dấy lên cuộc thảo luận sôi nổi. Trong vài năm qua, vì lý do quản lý trong nước, các nhà sản xuất lớn đã nhanh chóng rút lui sau khi tham gia vào lĩnh vực crypto trong những năm đầu. Hầu hết họ tập trung vào blockchain công nghiệp và Chuỗi liên minh, nhưng Chuỗi liên minh đã được chứng minh là không khả thi. Chính sách Web3 của Hồng Kông đã được nới lỏng kể từ năm 2022, nhưng các nhà sản xuất lớn truyền thống vẫn thận trọng. Việc kinh doanh của Tencent Metaverse XR và Byte Metaverse PICO đã liên tiếp sa thải nhân viên vào năm ngoái và chuyển sang lĩnh vực AI. Tuy nhiên, với sự xuất hiện của xu hướng thị trường bò vào nửa cuối năm ngoái, các nhà sản xuất lớn truyền thống cũng bắt đầu tham gia trở lại vào Web3. Ví dụ: Alibaba Cloud và Aptos đã hợp tác để tạo ra cộng đồng nhà phát triển châu Á-Thái Bình Dương Alcove, Ant Chuỗi của Alibaba đã ra mắt thương hiệu Web3 mới ZAN, các cựu nhân viên Ant đã tạo ra chuỗi chuỗi công khai EVM song song Artela và Tencent đầu tư vào Wintermute, Immutable X, Chainbase, vân vân.

Nhưng chỉ có JD.com chọn stablecoin và nhắm đến con đường thanh toán. Bởi vì stablecoin có thuộc tính thanh toán là việc kinh doanh việc kinh doanh đơn giản nhất nhưng cũng cực kỳ sinh lợi nên một khi chúng tuân thủ, chúng sẽ có sẵn cho nhiều người dùng thông thường hơn. Trên thực tế, chính sách Web3 của Hồng Kông cực kỳ nghiêm ngặt. Nhiều sàn giao dịch đã bị từ chối vào giữa năm khi họ nộp đơn xin giấy phép tuân thủ của Hồng Kông. Ngay cả hiệu suất giao dịch của sàn giao dịch stablecoin thủ cũng rất kém. Có thể thấy rằng JD.com Họ đã chi rất nhiều tiền trong nỗ lực vượt qua cuộc cạnh tranh Web3 giữa các nhà sản xuất lớn truyền thống.

3. Các tài liệu chính thức của Mt.Gox cho biết hơn 17.000 chủ nợ đã được thanh toán thông qua BTC và BCH.

4. Các chủ nợ của Mt. Gox đã nhận được tài sản BTC, BCH và ETH được trả lại trong tài khoản Bitstamp của họ.

5. Giám đốc điều hành Kraken : Kraken đã trả lại Bitcoin và BCH cho các chủ nợ của Mt. Gox.

[3, 4, 5 phân tích và nhận xét]

Mentougou được thành lập vào năm 2010 và là nền tảng giao dịch Bitcoin lớn nhất thế giới vào thời điểm đó. Năm 2014, Mentougou bị hacker và 850.000 BTC đã bị đánh cắp, trị giá khoảng 480 triệu USD vào thời điểm đó. Mentougou đã mở thời hạn trả nợ vào năm 2023 và công bố “kế hoạch trả nợ” vào tháng 5 năm nay, nhưng cho biết họ sẽ không bán Bitcoin ngay lập tức.

Hiện tại, Mentougou đã thu hồi được 140.000 BTC (khoảng 9 tỷ USD) và áp lực bán ra tiềm tàng đã gây ra sự hoảng loạn nhất định trên thị trường. Vào ngày 24 tháng 6, người được ủy thác ở Mentougou đã thông báo rằng họ sẽ bắt đầu hoàn trả BTC và BCH vào tháng 7 năm nay, liên quan đến tài sản crypto trị giá lên tới 9 tỷ USD. Bị ảnh hưởng bởi điều này, thị trường crypto đã tạo ra một xu hướng "lặn" và Bitcoin từng giảm xuống dưới mốc 60.000 USD.

Được biết, Mentougou có tổng cộng 127.000 chủ nợ (người dùng Nhật Bản chiếm tỷ lệ dưới 1%) và cần hoàn trả 142.000 BTC (hiện trị giá khoảng 8,58 tỷ USD) và 143.000 BCH (trị giá khoảng 53,311 triệu USD) cho các chủ nợ.

Tuy nhiên, tác động của việc bán tháo Mentougou có thể đã bị phóng đại, vì nó không thanh toán toàn bộ tài sản cùng một lúc. Kế hoạch hoàn trả của nó bao gồm hoàn trả cơ bản và hoàn trả theo tỷ lệ. Phần thanh toán cơ bản cho phép 200.000 yên đầu tiên mà mỗi chủ nợ yêu cầu được thanh toán bằng đồng Yên Nhật, trong khi khoản thanh toán theo tỷ lệ cung cấp cho các chủ nợ hai lựa chọn linh hoạt, đó là "thanh toán một lần sớm" hoặc "thanh toán trung gian và thanh toán cuối cùng" ”. Trong đó, phương thức bồi thường trả nợ sớm một lần chỉ có thể cho phép chủ nợ nhận được một phần số tiền bồi thường. Đối với phần vượt quá 200.000 yên, chủ nợ có thể chọn phương thức kết hợp BTC, BCH và yên Nhật hoặc thanh toán toàn bộ số tiền bằng tiền hợp pháp. . Mentougou đã đặt ra thời hạn trả nợ cơ bản, trả sớm một lần và trả nợ giữa kỳ là ngày 31 tháng 10 năm 2024, nhưng các chủ nợ có thể phải đợi từ 5 đến 9 năm nếu muốn nhận được tỷ lệ bồi thường cao hơn. Vào cuối năm 2023, nhiều chủ nợ của Mt. Gox đã tuyên bố rằng họ đã nhận được khoản thanh toán bồi thường đầu tiên bằng đồng Yên Nhật. Kế hoạch bồi thường sắp tới lần là lần đầu tiên Mt. Gox sẽ hoàn trả dưới hình thức BTC và BCH.

Đồng thời, thời gian thanh toán tiền bồi thường cho chủ nợ cũng khác nhau giữa các sàn giao dịch. BitGo mất tới 20 ngày để thanh toán, quá trình thanh toán của Kraken và Bitstamp có thể mất 90 ngày. Ngoài ra, còn có nghi ngờ về việc liệu các chủ nợ cá nhân mua vào BTC sớm có bán BTC hay không. Nói chung, đợt bán tháo Mentougou có thể không tốt như mong đợi và sẽ không gây ra nhiều áp lực cho thị trường.

6. Nhân kỷ niệm 10 năm ICO Ethereum, SEC Hoa Kỳ đã phê duyệt spot và giao dịch chính thức của Ethereum . -7,23

VanEck lần đầu tiên tiết lộ kế hoạch đăng ký quỹ ETF Ethereum spot của Hoa Kỳ vào năm 2021, nhưng sau đó đã rút lại. Các ứng dụng liên tục cho các quỹ ETF Ethereum spot bắt đầu vào nửa cuối năm 2023, bao gồm Grayscale, Invesco và Galaxy, BlackRock, Fidelity, Hashdex, VanEcK, ARK 21Shares, v.v. Có lẽ vì SEC Hoa Kỳ đang bận phê duyệt các vấn đề liên quan đến Bitcoin ETF nên họ đã trì hoãn quyết định về ETF spot Ethereum lần cho đến khi bước ngoặt bắt đầu vào tháng 3.

Từ tháng 3 đến tháng 4 năm nay, SEC của Hoa Kỳ đã trưng cầu ý kiến công chúng về các quỹ ETF Ethereum Grayscale spot của các tổ chức phát hành khác nhau và Coinbase cũng đã đàm phán với SEC để thảo luận về những thay đổi quy tắc đối với việc ra mắt các quỹ ETF Ethereum spot . Bắt đầu từ tháng 5, các nhà phát hành như ARK Invest, 21Shares, Fidelity, Grayscale và Franklin Templeton đã xóa dịch vụ "Cam kết Ethereum " khỏi tài liệu đăng ký ETF, trong khi CoinShares và Valkyrie tuyên bố rằng họ sẽ không đăng ký ETF spot Ethereum chủ yếu là vì. không có cam kết. Kể từ đó, Ethereum ETF đã được phê duyệt và đang đi đúng hướng. Do đó, không có quỹ ETF Ethereum nào cung cấp tài sản thế chấp.

Dữ liệu The Block cho thấy khối lượng giao dịch tích lũy của 9 quỹ ETF spot Ethereum trong ngày đầu tiên niêm yết trên sàn giao dịch của Hoa Kỳ đã vượt quá 1,019 tỷ USD. Trong đó, Grayscale Ethereum Ủy thác tín nhiệm(ETHE) dẫn đầu với khối lượng giao dịch là 456 triệu USD, chiếm gần một nửa tổng khối lượng giao dịch; dòng tiền vào ròng trong ngày đầu tiên là 106,6 triệu USD, nhưng có dòng tiền ròng chảy ra trong ngày đầu tiên. hai ngày tiếp theo, với dòng tiền ra ròng là 133 triệu USD vào ngày 24, với dòng tiền ra ròng là 152 triệu USD vào ngày 25.

Hiện tại, sự đồng thuận về Ethereum trên thị trường truyền thống không tốt Bitcoin. Vì không có lợi nhuận cầm cố Ethereum ETF không có nhu cầu từ người trong cuộc nên lệnh mua yếu hơn Bitcoin. Do chênh lệch phí quản lý của Grayscale Ethereum Ủy thác tín nhiệm hơn 10 lần nên không gian chênh lệch giá vẫn tồn tại, nhưng do Grayscale đã tách ra một ủy thác tín nhiệm nhỏ lãi suất thấp nên lệnh bán có thể giảm.

7. Binance Labs đầu tư vào nền tảng phân phối Catizen.AI PLUTO Studio. -7,23

Có tin đồn rằng các quỹ đầu tư mạo hiểm đang xem xét hệ sinh thái TON , nhưng họ không thể thực hiện được động thái nào. Đó là vì chu kỳ dự án trên TON thường chỉ có 2 tháng. Nếu bánh xe VC bị khóa trong 2 năm thì đương nhiên sẽ không thể bắt đầu được. Do đó, có thể thấy rằng Binance đã chọn công ty phát triển trò chơi đằng sau Catizen. Đội ngũ Pluto đến từ Web2 và có hơn 10 năm kinh nghiệm trong các trò chơi chương trình nhỏ Web2.

Tôi cho rằng Catizen là TON Mini Game 2.0, vượt qua kiểu "chấm và chấm" nhàm chán và thực sự là một trò chơi. Trò chơi này hiện đứng số 1 trên TON . Vào ngày 24 tháng 7, Giám đốc điều hành Telegram Pavel Durov cho biết Catizen có hơn 26 triệu người chơi và đã kiếm được 16 triệu USD thông qua mua hàng trong ứng dụng. Số lượng người dùng và khả năng thu nhập này rất hiếm trong thế giới Web3 hiện tại.

8. Biden tuyên bố rút khỏi cuộc bầu cử tổng thống Mỹ năm 2024, còn Harris tuyên bố sẽ tranh cử phó tổng thống hoặc được đề cử làm ứng cử viên tổng thống của đảng Dân chủ vào ngày 19/8. -7,22

Khi Biden và Trump đang tranh tài, Trump, người bị bắn vào tai và hét khẩu hiệu "Chiến đấu" dưới lá cờ Mỹ,

Giành được sự quan tâm của dư luận Mỹ, thậm chí Elon Musk còn bày tỏ sự ủng hộ dành cho ông trên Twitter. Trump cũng đã nhận được lời khen ngợi từ người hành nghề crypto vì đã tham gia vào Crypto (phát hành NFT), đưa ra những nhận xét thân thiện với crypto và ban hành các chính sách thân thiện với crypto . Giám đốc điều hành Messari Ryan Selkis thậm chí đã từ chức sau khi đưa ra những bình luận xúc phạm ủng hộ Trump.

Tuy nhiên, sau khi Biden tuyên bố rút lui khỏi cuộc đua tổng thống, Harris cũng nhận được tỷ lệ tán thành cực cao khi bà có thể trở thành nữ tổng thống da đen đầu tiên của Hoa Kỳ. Các cuộc thăm dò cho thấy tỷ lệ tán thành của Harris cao hơn Trump. Tuy nhiên, Harris đã từ chối tham dự hội nghị Bitcoin 2024 do Tạp chí Bitcoin tổ chức nên tỷ lệ tán thành của Trump trên thị trường dự đoán Polymarket vẫn cao hơn đáng kể. Điều đáng chú ý là do cuộc bầu cử Hoa Kỳ thúc đẩy, khối lượng giao dịch của Polymarket đã vượt quá 275 triệu USD trong tháng 7, lập Cao nhất mọi thời đại (ATH).

Ngoài ra, cuộc bầu cử Hoa Kỳ đóng một vai trò quan trọng trong việc quảng bá các đồng meme chính trị trên Solana .

2. Giới thiệu các track phổ biến (track stablecoin)

2. Giới thiệu cơ bản về đường đua

2.1 Stablecoin là gì?

Stablecoin là crypto đặc biệt có giá trị không đổi theo thời gian, thay vì biến động như crypto khác. Stablecoin thường đạt được sự ổn định bằng cách gắn giá trị của chúng với một tài sản khác ổn định hơn và cũng có thể là Stablecoin thuật toán không được thế chấp.

Stablecoin được chia thành stablecoin tập trung và phi tập trung , cả hai đều xuất hiện lần đầu tiên vào năm 2014. Stablecoin tập trung sớm nhất là Tether, một thực thể tập trung được thành lập tại Quần đảo Cayman bởi các thành viên cốt lõi Bitfinex và phát hành USDT. Hiện tại, USDT là stablecoin có giá trị vốn hóa thị trường cao nhất và được sử dụng rộng rãi nhất. Hiện tại, có gần 50 loại stablecoin tập trung trong ngành, bao gồm USDT, USDC (Circle), FDUSD (First Digital), PYUSD (PayPal), TUSD ( TrueUSD), USDY (Ondo), BUSD (Binance), GUSD (Gemini ), v.v.

Stablecoin phi tập trung đề cập đến stablecoin được phát hành và quản lý theo cách phi tập trung , được liên kết với đồng đô la Mỹ theo tỷ lệ 1:1 và không yêu cầu sự can thiệp của cơ quan tập trung . Stablecoin phi tập trung được coi là “Chén Thánh” của công nghệ tài chính. Stablecoin phi tập trung sớm nhất cũng xuất hiện vào năm 2014, đó là BitUSD do bitShares phát hành. Tuy nhiên, 4 năm sau khi phát hành, BitUSD cũng tách khỏi đồng đô la Mỹ và chưa bao giờ phục hồi kể từ đó. UST của Terra /Luna là loại stablecoin phi tập trung nổi tiếng nhất trong thị trường bò vừa qua, nhưng nó đã gây ra thiệt hại rất lớn cho ngành vì rơi vào vòng xoáy tử thần.

Hiệu suất của stablecoin thay đổi rất nhiều tùy thuộc vào loại tài sản thế chấp được hỗ trợ.

2.2 Tường thuật

Trong thế giới tiền điện tử, stablecoin là nền tảng của DeFi. Chúng cung cấp một phương tiện giao dịch ổn định cho phép người dùng mua và bán mà không cần chuyển đổi chúng trở lại tiền tệ hợp pháp.

Câu chuyện về stablecoin chủ yếu tập trung vào các đặc điểm của nó, cụ thể là “sự ổn định” + “đồng xu”. Nói chung, stablecoin ít biến động hơn nhiều so với crypto khác như BTC và ETH. Là một crypto, chúng có các đặc điểm "thanh toán điện tử điểm-điểm" được Satoshi Nakamoto hình dung. Stablecoin phi tập trung cũng có các đặc điểm của crypto. ưu điểm chống chịu. Đối với Stablecoin thuật toán, nó phù hợp hơn với tinh thần crypto và lý tưởng phi tập trung.

Trong hai năm qua, stablecoin được coi là cầu nối kết nối Web2 và Web3. So với các phương thức thanh toán xuyên biên giới truyền thống như SWIFT, stablecoin có chi phí và hiệu quả quyết toán cao hơn. Ở Châu Phi, USDT và Binance P2P rất phổ biến. Lục địa châu Phi rộng lớn và bị chia cắt, có mối quan hệ chặt chẽ với các quốc gia ở nước ngoài, thanh toán xuyên biên giới cực kỳ phổ biến stablecoin là loại tiền tệ thanh toán quyết toán quan trọng. Ví dụ: phiên bản Tron của USDT chiếm địa vị thống trị mạnh mẽ ở các thị trường mới nổi Ở Nam Mỹ, Châu Phi, Thổ Nhĩ Kỳ và các khu vực khác, thị phần của phiên bản Tron của USDT đã từng vượt quá 70% hoặc thậm chí 80%. Gã khổng lồ thanh toán PayPal có hơn 430 triệu người dùng và chiếm 40% thị thị phần trên thị trường thanh toán. Stablecoin PYUSD của nó có ảnh hưởng rất lớn đến Web2. JD.com đang nhắm mục tiêu đến stablecoin bằng đô la Hồng Kông và cũng đang nhắm mục tiêu vào thị trường đại dương xanh kết hợp stablecoin định tuân thủ với thanh toán và thanh toán xuyên biên giới.

Ngoài ra, ở các nước đang phát triển này, vấn đề lạm phát và mất giá tiền tệ ở các khu vực stablecoin nhau do đồng đô la Mỹ Xả nước và việc tăng lãi suất Cục dự trữ liên bang Hoa Kỳ là cực kỳ nghiêm trọng. điều này rất phù hợp với thiết kế Bitcoin Satoshi Nakamoto . Lý tưởng chống lại các ngân hàng trung ương ngay từ đầu.

Xét về câu chuyện của stablecoin phi tập trung , Dai của MakerDAO phải chịu gánh nặng. Dai được đặt tên vì người sáng lập biết tiếng Trung Quốc, có nghĩa là "cho vay". Một tên tiền tệ thay thế khác là "JIAO", đây là loại tiền giấy được phát hành "chính thức" sớm nhất trên thế giới vào thời Bắc Tống. Đồng thời, Dai cũng bày tỏ lòng kính trọng đối với Dai Wei, người khởi tạo tiền kỹ thuật số và người sáng lập B-money.

Nhưng cái gọi là stablecoin thường không ổn định, cho dù chúng là stablecoin tập trung hay stablecoin phi tập trung . Vào tháng 3 năm 2023, ngân hàng Silicon Valley đã nộp đơn xin phá sản, khiến một số khoản dự trữ tiền mặt của Circle trong ngân hàng bị đóng băng, gây ra giảm niềm tin của thị trường đối với USDC, các đợt bán tháo và bán tháo quy mô lớn, đồng thời giá USDC từng giảm đến $0,878. Việc loại bỏ USDC đã dẫn đến việc loại bỏ stablecoin phi tập trung như Dai, Frax và MIM ở một mức độ nhất định.

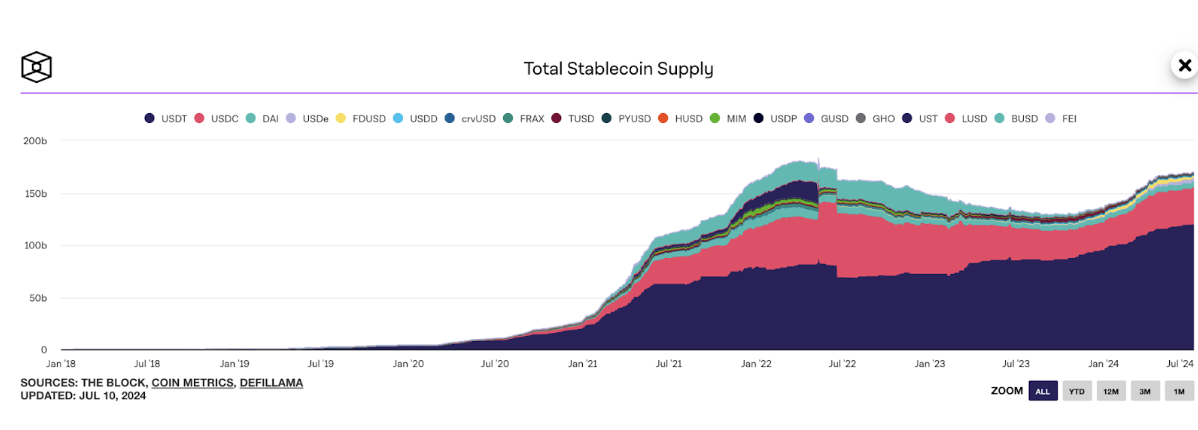

Cơn bão LUNA khiến thị trường mất hai năm để tiêu hóa. Xu hướng thị trường chung năm nay tốt hơn stablecoin cũng đã mở ra một làn sóng đổi mới. Stablecoin phi tập trung một lần nữa xuất hiện. Năm nay, với nâng cấp lặp đi lặp lại các mô hình lợi nhuận tài sản , câu chuyện về stablecoin chịu lãi đã trở thành mô hình chủ đạo trên thị trường. Những mô hình nổi tiếng hơn bao gồm USDe của ETH, USDB của Blast, USDY của Ondo, USDM của Mountain Protocol, eUSD của Lybra, v.v. . Nguồn lợi nhuận của stablecoin này đa dạng hơn, bao gồm trái phiếu kho bạc Hoa Kỳ, lợi nhuận cầm cố Ethereum , lợi nhuận chiến lược có cấu trúc, v.v.

Nhưng trong mọi trường hợp, hiệu suất của stablecoin là một chỉ báo quan trọng của thị trường bò . Nó có nghĩa là sự chuyển động của các quỹ OTC cũng như thái độ và tâm lý của họ đối với thị trường crypto .

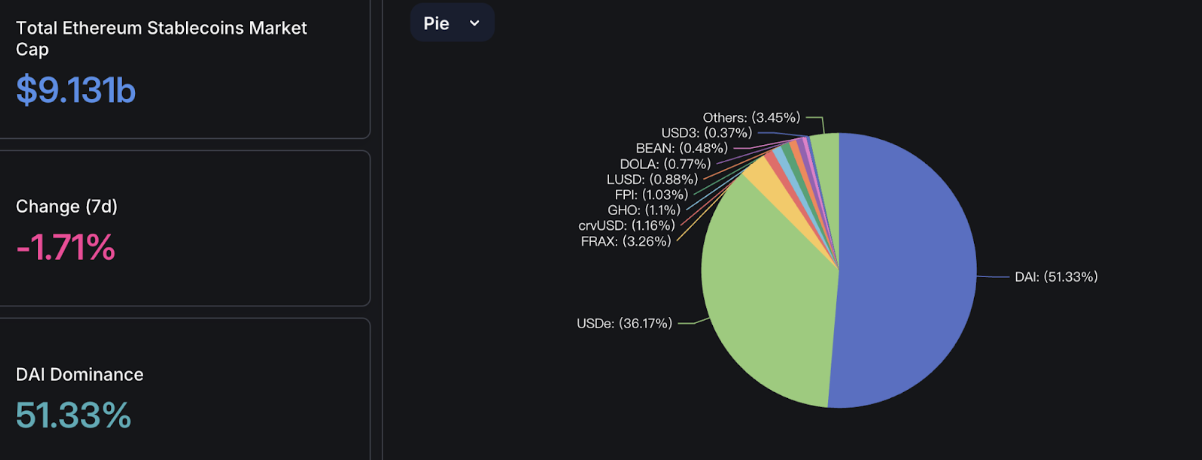

2.3 Hiệu suất dữ liệu tổng thể

Theo dữ liệu từ DefiLlama và Wintermute , tổng giá trị vốn hóa thị trường của ngành công nghiệp stablecoin(bao gồm hàng trăm token ) lần đầu tiên tăng vọt lên hơn 164 tỷ USD kể từ vụ tai nạn Terra vào tháng 5 năm 2022, trở lại mức của thị trường bò trước đó. Wintermute cho biết điều này “cho thấy tâm lý nhà đầu tư ngày càng tăng, hỗ trợ triển vọng tăng kỳ vọng tăng giá . Sự gia tăng lượng cung ứng stablecoin cho thấy tiền đang được gửi vào hệ sinh thái trên Chuỗi để tạo ra hoạt động kinh tế, cho dù thông qua tiền tệ trực tiếp có thể xúc tác tăng giá trên Chuỗi .” hoạt động mua hàng, thông qua các chiến lược tạo lợi nhuận nhằm cải thiện thanh khoản của thị trường, cuối cùng sẽ thúc đẩy tăng trưởng tích cực Chuỗi .”

Stablecoin tập trung

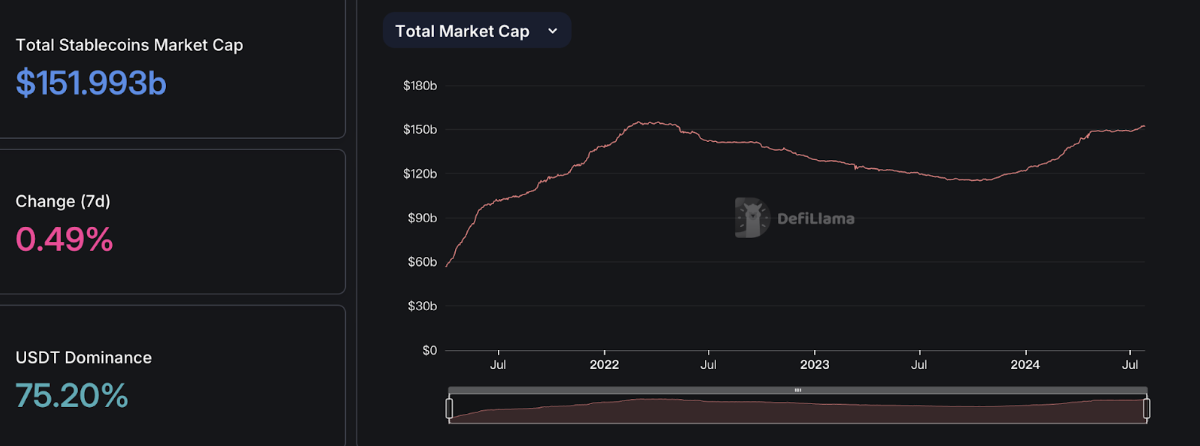

Hiện tại, giá trị vốn hóa thị trường stablecoin được hỗ trợ bởi tiền tệ hợp pháp là 151,99 tỷ USD (chiếm 92,4% thị thị phần của toàn bộ thị trường stablecoin ), đã trở lại mức của thị trường bò trước đó.

Bị ảnh hưởng bởi sự phá sản ngân hàng Silicon Valley, giá trị vốn hóa thị trường của USDC sụt giảm, trong khi USDT chiếm tỷ lệ tới 75,2%.

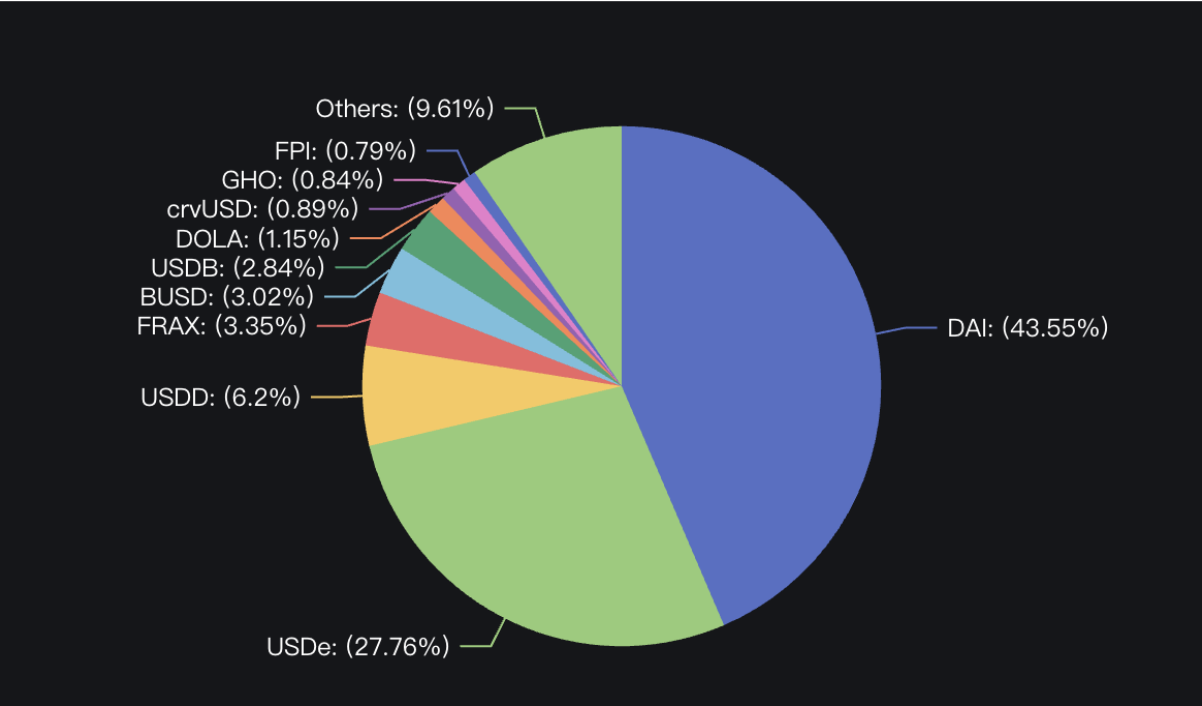

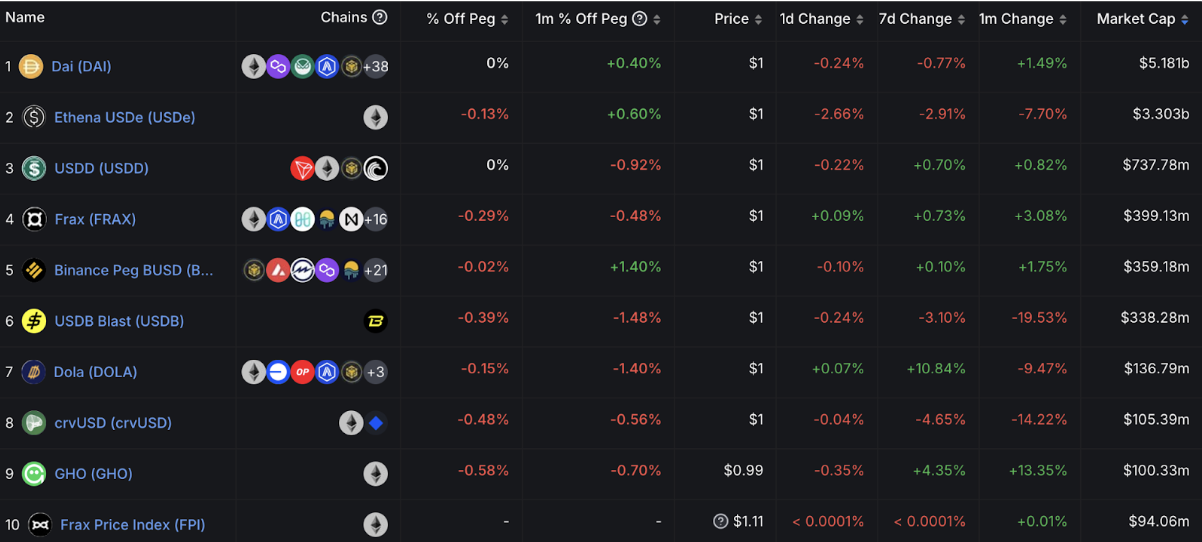

Stablecoin phi tập trung

Hiện có hơn 100 loại stablecoin phi tập trung trên thị trường, với tổng giá trị vốn hóa thị trường là 11,89 tỷ USD, vẫn chưa quay trở lại mức 30 tỷ USD của thị trường bò trước đó. Trong đó, Dai của MakerDAO vị trí chủ đạo với 43,55%, giá trị vốn hóa thị trường là 5,181 tỷ USD.

Kể từ đầu năm nay, USDe của ETH đã hoạt động tốt nhất, với giá trị vốn hóa thị trường vượt quá 3,3 tỷ USD, trở thành stablecoin phi tập trung lớn thứ hai. Giá trị vốn hóa thị trường phi tập trung stablecoin phi tập trung khác chưa vượt quá 1 tỷ USD.

Trong đường đua stablecoin phi tập trung với giá trị vốn hóa thị trường là 11,89 tỷ USD, có 9,131 tỷ USD stablecoin trên mạng chính ETH, chiếm tỷ lệ 76,79%, trong đó Dai chiếm tỷ lệ 51,33%.

Điều đáng chú ý là trong số 10 stablecoin phi tập trung hàng đầu theo giá trị vốn hóa thị trường , USDe xếp thứ hai có giá trị vốn hóa thị trường là 3,3 tỷ USD trên mạng chính ETH, trong khi USDY xếp thứ sáu có giá trị vốn hóa thị trường là 338 triệu USD, tất cả đều trên Vụ nổ. Các giao thức chính khác chủ yếu là đa chuỗi .

Giá trị vốn hóa thị trường của Stablecoin thuật toán là 1,47 tỷ USD, chiếm 12,35% giá trị vốn hóa thị trường của toàn bộ stablecoin phi tập trung . Tuy nhiên, kể từ cơn bão Luna, nó đã ổn định và chưa thể phục hồi và xu hướng chung vẫn là giảm. Các dự án tương đối có tiếng hiện nay bao gồm USDD ( giá trị vốn hóa thị trường: 737 triệu USD) và Frax do Justin Sun đưa ra, trong khi các dự án khác có giá trị vốn hóa thị trường ổn định dưới 100 triệu USD.

2.4 Các loại stablecoin phi tập trung

Stablecoin phi tập trung chủ yếu được chia thành stablecoin được thế chấp bằng tài sản crypto và Stablecoin thuật toán không được bảo đảm. Sự khác biệt về hiệu suất stablecoin cũng chủ yếu bị ảnh hưởng bởi tài sản thế chấp. Theo tài sản thế chấp, stablecoin phi tập trung có thể được chia thành stablecoin được thế chấp quá mức, Stablecoin thuật toán, Stablecoin thuật toán lai và stablecoin trung tính delta.

Stablecoin được thế chấp quá mức

Stablecoin được thế chấp quá mức là một loại stablecoin phi tập trung phổ biến và tài sản của chúng thường đến từ crypto như BTC và ETH. Đại diện của loại hình này là Dai của MakerDAO, gửi ETH và token ERC20 khác vào hợp đồng thông minh và tự động phát hành Dai theo hợp đồng thông minh với lãi suất thế chấp nhất định, tương đương với một "ngân hàng trung ương phi tập trung". Ưu điểm của loại hình này là đầu tư tương đối ổn định nhưng quá nhiều tài sản thế chấp cũng sẽ làm giảm hiệu quả sử dụng vốn và có thể xảy ra việc thanh lý khi tài sản thế chấp chấp biến động lớn. Hiện tại, MakerDAO cũng đang khám phá khả năng sử dụng RWA làm tài sản thế chấp.

Stablecoin thuật toán

Stablecoin thuật toán sử dụng cung và cầu thị trường để duy trì mức giá cố định của riêng chúng mà không cần hỗ trợ tài sản thế chấp thực tế. Chúng được neo vào đồng đô la Mỹ dựa trên các công thức toán học và cơ chế khích lệ. Stablecoin này sử dụng thuật toán và hợp đồng thông minh để tự động quản lý lượng cung ứng nhằm giữ giá ổn định. Có ba loại stablecoin: Rebase (cơ chế cung ứng linh hoạt), Seigniorage (chủ quyền) và Stablecoin phân số. Ampleforth sử dụng Rebase, không đặt giới hạn lượng cung ứng và tự động điều chỉnh lượng cung ứng theo nhu cầu thị trường để cân bằng giá cả. Khi giá trên 1 USD, lượng cung ứng tăng và khi giá dưới 1 USD, lượng cung ứng giảm.

Cơ chế chủ quyền áp dụng mô hình mã thông báo kép, thường bao gồm một stablecoin và token quản trị. UST và LUNA của Terra được thiết kế theo cách này. UST được tỷ giá 1:1 với đô la Mỹ và người dùng có thể đốt 1 USD LUNA trên thị trường để đúc 1 UST và ngược lại. Nếu UST vượt quá giá neo, 1 USD LUNA có thể được đổi lấy 1 UST trị giá hơn 1 USD và được bán với lãi. Nếu UST thấp hơn giá neo, 1 UST có thể đổi được 1 USD LUNA. Theo cơ chế chủ quyền, nền tảng này duy trì sự ổn định năng động của giá stablecoin bằng cách khuyến khích người dùng tích cực kinh doanh chênh lệch giá.

Stablecoin thuật toán phân số

Loại tiền tệ ổn định thứ ba là Stablecoin phân số, là Stablecoin thuật toán. Chúng sử dụng một phần thuật toán và phương thức thế chấp một phần, và tỷ lệ thế chấp của chúng thường nhỏ hơn hoặc bằng 100%. Cách tiếp cận này cho phép người dùng sao lưu tài sản của họ với tổng giá trị bằng đô la hoặc crypto ít hơn, cải thiện hiệu quả sử dụng vốn. Nếu giá của stablecoin vượt quá 1 đô la, hệ thống thuật toán sẽ tự động tạo ra nhiều stablecoin hơn cho đến khi giá giảm xuống dưới 1 đô la, thì stablecoin sẽ được coi là được thế chấp quá mức và thuật toán sẽ đốt số stablecoin dư thừa. Frax là một đại diện của loại hình này.

Stablecoin trung tính Delta

Delta trung tính stablecoin là một chiến lược quản lý rủi ro danh mục đầu tư nhằm đạt được trung tính của delta bằng cách long số lượng spot bằng nhau và short số lượng hợp đồng bằng nhau, đồng thời kiếm lợi nhuận từ lãi suất cấp vốn. Ethena là trong đó .

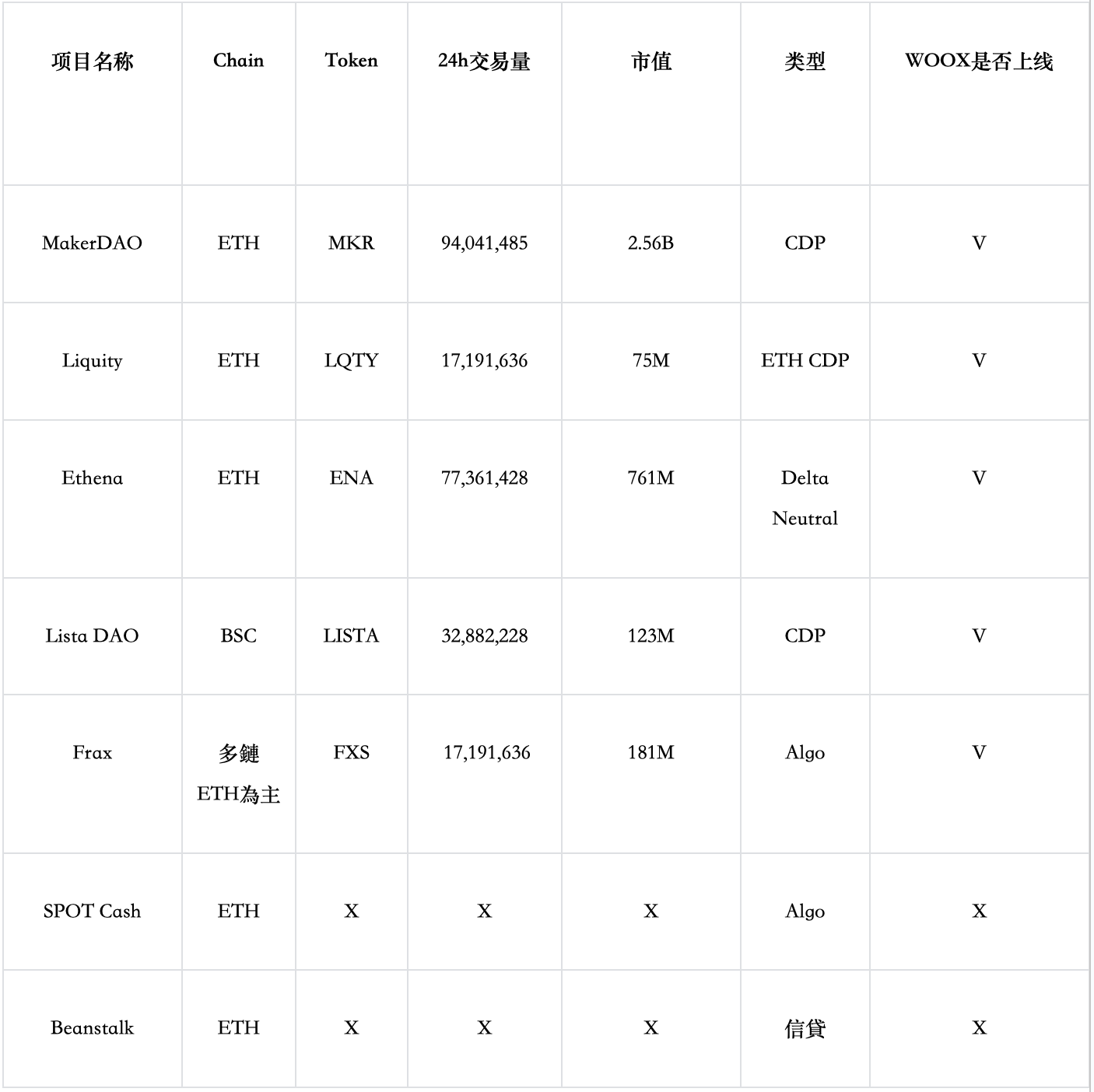

3. Theo dõi sinh thái

4. Phân tích các dự án trọng điểm

1) Tên dự án: ETH

Trang web chính thức: https://ethena.fi/

Twitter: https://x.com/ethena_labs

Giới thiệu: ETHena là một giao thức stablecoin USD tổng hợp được xây dựng trên Ethereum , cung cấp USDe "USD tổng hợp" thông qua chiến lược trung tính delta.

stablecoin, USDe, cung cấp giải pháp tiền tệ có nguồn gốc crypto, mở rộng bằng cách sắp xếp tài sản thế chấp Ethereum và Bitcoin . USDe được đảm bảo hoàn toàn (vẫn có rủi ro bảo lãnh có thể hết hạn) và có thể được kết hợp tự do trong tài chính phi tập trung(DeFi). Người dùng cũng có thể chọn cam kết USDe, nhận sUSDe và nhận một phần thu nhập từ giao thức.

Đặc trưng:

Tài sản thế chấp như lợi nhuận đặt cược LST (dài gấp 1 lần, giá trị Beta là +1)

Mở lệnh short và hợp đồng vĩnh viễn để thực hiện chênh lệch lãi suất cơ bản và cấp vốn ( đầu cơ giá xuống 1x, giá trị Beta là -1)

Sự thay đổi lợi nhuận của USDe chủ yếu đến từ chênh lệch giá hợp đồng tương lai

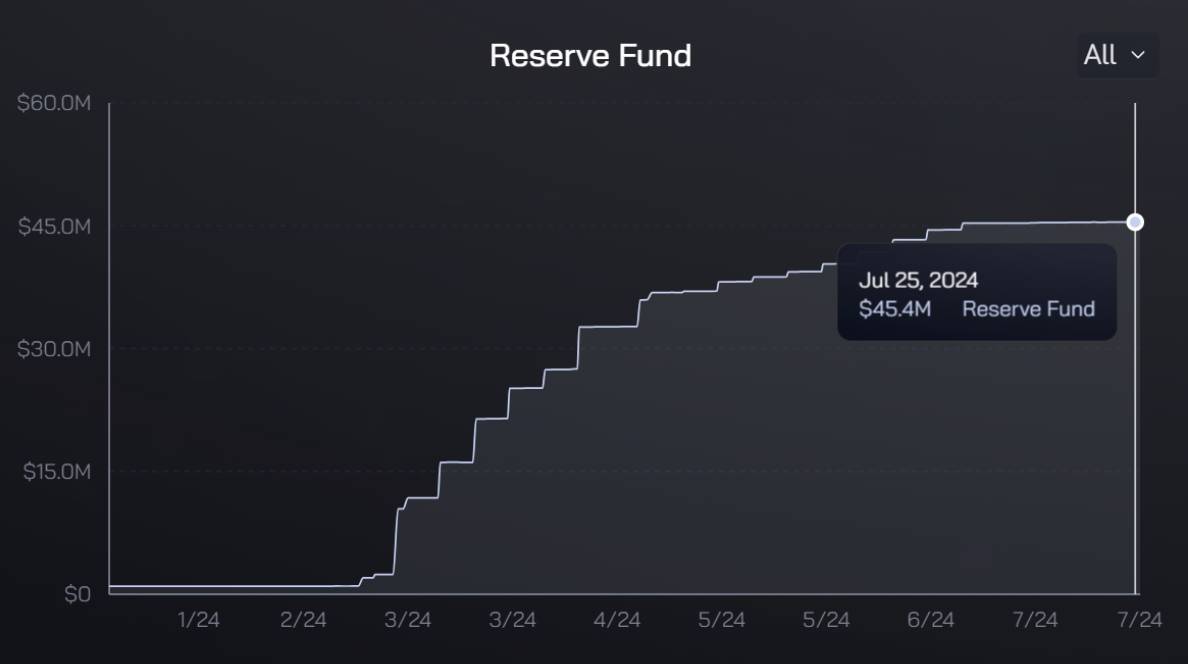

Ethereum ra mắt quỹ bảo hiểm để trợ cấp tỷ suất lợi nhuận khi lãi suất âm

Cập nhật gần đây:

Kho bạc hiện ở trạng thái ATH với tổng tài sản là 45 triệu USD.

Ngày 24 tháng 7: Thông báo kế hoạch phân bổ một phần tài sản thế chấp stablecoin trị giá 235 triệu USDT và quĩ dự trữ 45 triệu đô la để lợi nhuận các sản phẩm RWA đang tạo ra, nhà phát hành BlackRock BUIDL Securitize và Steakhouse Financial đã báo cáo với Ủy ban quản trị Ethena Đăng ký để nhận trợ cấp Quĩ dự trữ Ethena .

Securitize cho biết BUIDL có thể cho phép quĩ dự trữ của ETH đầu tư vào các sản phẩm được hỗ trợ bởi chứng khoán Kho bạc Hoa Kỳ, đề xuất phân bổ 34 triệu USD từ quỹ dự trữ 45 triệu USD của mình.

Ngày 23 tháng 7: Scroll thông báo đã tích hợp ETH, đưa USDe vào Scroll

Ngày 9 tháng 7: Giao thức tùy chọn Lyra thông báo rằng họ đã hợp tác với Ethena Labs để triển khai chiến lược sUSDeBULL nhằm kiếm lợi nhuận bảo vệ gốc của sUSDe thông qua chiến lược dàn trải cuộc gọi dài tự động được giới hạn ở mức 10 triệu sUSDe.

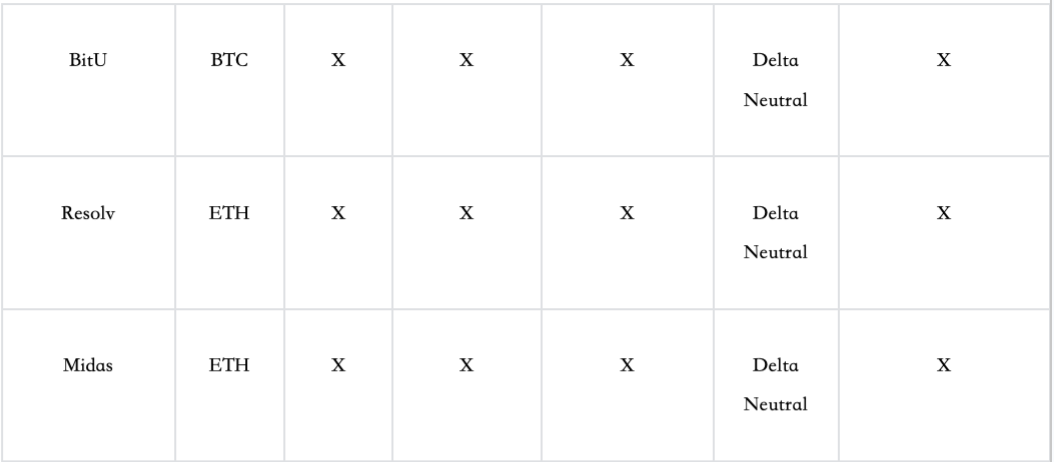

3) Tên dự án: BitU

Trang web chính thức: https://www.bitu.io/

Twitter: https://x.com/bitu_protocol

Giới thiệu: BitU là một giao thức stablecoin được thế chấp crypto nhằm tận dụng thanh khoản và hiệu quả ngoài Chuỗi để mang lại lợi nhuận cao hơn (ALMM). Hiện tại, chỉ những người dùng trong danh sách trắng mới được phép cầm cố BTC đúc stablecoin$BITU. Tỷ lệ thế chấp tối thiểu là 200% và tỷ lệ thanh lý là 110%.

Đặc trưng:

Có thể coi là phiên bản Bitcoin của ETH

Nguồn lợi nhuận là vay mượn+ chiến lược trung tính delta. Giao thức ánh xạ tài sản thế chấp của người dùng tới sàn giao dịch tập trung và vay mượn các nhà tạo lập thị trường và Quỹ phòng hộ . Sử dụng MirrorX, giải pháp quyết toán không cần kê đơn do Ceffu cung cấp, để tạo thu nhập trong các chiến lược trung tính delta

Đặt cược $BITU để nhận $sBITU và nhận phần thưởng thụ động do ALMM tạo ra. Phần thưởng thường được phân phối mỗi tháng một lần.

Được chọn tham gia Chương trình MVB Mùa thứ 7 của Binance Labs

Cập nhật gần đây:

Công bố danh sách Math Wallet dApp Store vào ngày 1 tháng 7

TVL đã được hiển thị trên DefiLlama vào ngày 27 tháng 6 và TVL hiện tại là 21,35 triệu đô la Mỹ;

Vào ngày 14 tháng 6, có thông báo rằng họ sẽ hợp tác với CeffuGlobal để sử dụng công cụ của họ cho quyết toán không cần kê đơn và tăng cường bảo mật người dùng.

Thông báo tham gia Binance Labs MVB Season 7 vào ngày 9 tháng 4; quỹ giao thức được quản lý thông qua ALMM, với tài sản thế chấp được ánh xạ tới sàn giao dịch và mô-đun lợi nhuận của ALMM sử dụng chúng để tạo ra lợi nhuận. Cuối cùng, lợi nhuận sẽ được chia sẻ với người dùng

3) Tên dự án: Midas

Trang web chính thức: https://midas.app/

Twitter: https://x.com/MidasRWA

Giới thiệu: Dự án RWA là một nền tảng token hóa tài sản cung cấp khoản đầu tư vào tài sản cấp tổ chức trên Chuỗi . Thông qua Midas, các nhà đầu tư có thể có quyền truy cập vào chứng khoán cấp đầu tư trên Chuỗi đồng thời tận dụng bộ ứng dụng DeFi đầy đủ thông qua token ERC-20 không được phép.

Đặc trưng:

Gửi USDC đến nền tảng Midas để mua stablecoin mBASIS. Stablecoin được chuyển đến Midas trước tiên sẽ được đặt trong Fireblocks giám sát. Số tiền tối thiểu cho lần mua lần là 120.000 USDC.

Sử dụng chiến lược trung tính delta, sử dụng các loại tiền tệ thanh khoản cao như BTC hoặc ETH, giữ spot và bán khống trên thị trường hợp đồng.

Việc phân bổ vốn của mBASIS đa dạng hơn. Nó được phân bổ cho 20 Altcoin thế hàng đầu và trái phiếu kho bạc Hoa Kỳ. Nếu lãi suất chuyển sang âm, phía dự án sẽ chuyển đổi liền tài sản thành mTBILL (trái phiếu kho bạc Hoa Kỳ), do đó tỷ suất lợi nhuận của mBASIS luôn có thể. cao hơn lãi suất TBILL.

APY hiện tại là khoảng 10% và quy mô quản lý là 1M

Không dành cho cư dân Hoa Kỳ sử dụng

Cập nhật gần đây:

Ngày 24 tháng 7 Hợp tác với MetaWealth để cung cấp các sản phẩm có cấu trúc và RWA cấp tổ chức, tuân thủ quy định cho nhiều đối tượng, bắt đầu từ bất động sản thương mại

mBASIS, mới ra mắt ngày 21/6, ít tiến triển hơn

4) Tên dự án: SPOT

Trang web chính thức: https://www.spot.cash/

Twitter: https://x.com/SPOTprotocol

Giới thiệu:

Stablecoin thuật toán phi tập trung của Ampleforth được tạo ra bằng cách tổ chức lại tính biến động của tài sản thế chấp(AMPL) thành hai tài sản phái sinh.

Giao thức AMPL có thể tự động điều chỉnh số lượng token AMPL trên tất cả ví của người dùng. Khi giá thị trường của AMPL cao hơn 1 đô la Mỹ, số dư token trong ví sẽ tự động tăng, tương đương với việc phát hành bổ sung cho tất cả các ví theo tỷ lệ khi giá thị trường của AMPL thấp hơn 1 đô la Mỹ, số dư của token trong ví sẽ giảm theo tỷ lệ.

SPOT là một phái sinh có độ biến động thấp của AMPL, hoạt động như stablecoin. stAMPL là một phái sinh tính biến động cao của AMPL

Đặc trưng:

Vào ngày 8 tháng 7, Coinbase đã tiến hành tài trợ chiến lược với số tiền 1 triệu USD.

Nó có liên quan chặt chẽ với hệ thống Coinbase và người sáng lập Brian Armstrong gọi nó là thế hệ stablecoin tiếp theo.

Stablecoin theo nghĩa phi truyền thống không phải lúc nào cũng duy trì được sự ổn định về giá và có độ biến động thấp. Chúng nhằm mục đích sử dụng các cơ chế phi tập trung và chống lạm phát.

Cập nhật gần đây:

Thông báo về việc mở nhóm stablecoin SPOT/USDC tại Aerodrome vào ngày 20 tháng 7

Trước khi nhận được tài trợ từ Coinbase, tôi đã vận hành Twitter với tần suất rất thấp. Sau khi nhận được tài trợ, tôi đã thông báo về việc phát hành trên Base và mở một nhóm mới được đề cập ở điểm đầu tiên.