Giới thiệu

Stablecoin chiếm một địa vị quan trọng trong ngành công nghiệp crypto . Tính đến ngày 25 tháng 7 năm 2024, giá trị vốn hóa thị trường stablecoin là khoảng 165 tỷ USD, chiếm gần 7 % toàn bộ thị trường crypto trị giá 2,417 nghìn tỷ USD. Trong đó, Tether (USDT), đồng tiền dẫn đầu của stablecoin, hiện là crypto lớn thứ ba giá trị vốn hóa thị trường , lần Bitcoin và Ethereum.

Bài viết này sẽ xem xét sâu hơn về stablecoin , bao gồm các định nghĩa, phân loại và nhân vật quan trọng của stablecoin trong lĩnh vực tiền kỹ thuật số. Chúng tôi sẽ sử dụng một nghiên cứu điển hình về Ethena USDe để khám phá cơ chế hoạt động, rủi ro tiềm ẩn và liệu USDe có thể được coi là "phiên bản nâng cấp" của Luna hay không.

Định nghĩa: Stablecoin là gì?

Theo Ủy ban Ổn định Tài chính và Ngân hàng Thanh toán Quốc tế, stablecoin là “một crypto được thiết kế để duy trì giá trị ổn định so với một tài sản hoặc nhóm tài sản cụ thể nhằm mục đích duy trì giá trị ổn định so với một tài sản cụ thể”. hoặc một nhóm hoặc rổ tài sản"). Thông thường, stablecoin được gắn với một loại tiền tệ fiat được đại diện bởi đồng đô la Mỹ.

Động lực: Tại sao chúng ta cần stablecoin?

Không thiếu các cuộc thảo luận về stablecoin trên thị trường. Nhưng câu hỏi đầu tiên là: tại sao chúng ta cần stablecoin?

So với tài sản truyền thống

Trước hết, trong bối cảnh ứng dụng Web3 trên quy mô lớn, tài sản kỹ thuật số mang lại khả năng giao dịch thuận tiện hơn tài sản truyền thống. Là một phương tiện trao đổi có giá trị ổn định , stablecoin tạo điều kiện thuận lợi cho các giao dịch hàng ngày đồng thời cho phép thanh toán xuyên biên giới nhanh chóng và chi phí thấp, tránh sự chậm trễ trong xử lý và phí cao của hệ thống ngân hàng truyền thống.

So với crypto khác

Thứ hai, stablecoin giúp giảm tác động của biến động giá trị. Vì crypto chính thống như BTC hoặc ETH có tính biến động giá trị cố hữu nên chúng không phù hợp làm stablecoin. Trong thời điểm thị trường biến động, stablecoin mang lại sự ổn định giá trị độc đáo và hoạt động như một nơi trú ẩn an toàn để bảo toàn giá trị.

Chuyên mục: Làm thế nào để stablecoin vẫn “ổn định”?

Stablecoin được thế chấp

Stablecoin được thế chấp hoàn toàn được hỗ trợ bởi tài sản khác, đảm bảo giá trị của chúng được hỗ trợ bởi các hình thức tài sản thế chấp khác. Giả sử các tài sản thế chấp này được quản lý hợp lý và có cơ chế mua lại khả thi, giá trị của stablecoin đó khó có thể giảm xuống dưới giá trị tài sản thế chấp của chúng do các cơ hội chênh lệch giá tiềm năng. Stablecoin được thế chấp điển hình bao gồm:

Stablecoin được thế chấp bằng tiền pháp định: được hỗ trợ bởi dự trữ tiền tệ pháp định, chẳng hạn như đồng đô la Mỹ. Các ví dụ điển hình bao gồm Tether USD (USDT) và USD Coin (USDC), đây là hai stablecoin hàng đầu theo giá trị vốn hóa thị trường . Tính đến tháng 7 năm 2024, giá trị vốn hóa thị trường kết hợp của họ chiếm hơn 90% tổng giá trị vốn hóa thị trường stablecoin .

Stablecoin được thế chấp bằng hàng hóa : Được hỗ trợ bởi dự trữ hàng hóa, chẳng hạn như vàng hoặc tài sản thực tế khác. Một ví dụ điển hình là Tether Gold (XAUt), sử dụng vàng làm tài sản thế chấp.

Stablecoin crypto : Được hỗ trợ bởi các khoản dự trữ crypto khác, chẳng hạn như BTC hoặc ETH. Một ví dụ điển hình là Dai do MakerDAO phát triển, sử dụng ETH và tài sản Ethereum được phê duyệt khác làm tài sản thế chấp.

Stablecoin thuật toán

Stablecoin thuật toán sử dụng thuật toán để đảm bảo tính bảo mật của tài sản thế chấp hoặc điều chỉnh lưu thông thị trường (trạng thái cung và cầu) để duy trì sự ổn định. Phương pháp điển hình bao gồm:

Thanh lý: Để đảm bảo rằng giá trị của tất cả nợ stablecoin chưa thanh toán luôn được thế chấp hoàn toàn, một số stablecoin sử dụng cơ chế thanh lý, theo đó tài sản thế rủi ro có giá trị thấp hơn stablecoin đã phát hành tương ứng của nó sẽ được thanh lý thông qua đấu giá. Cơ chế này cũng thường bao gồm việc thế chấp quá mức ban đầu (ví dụ: tỷ lệ 150%) để cung cấp một khoản đệm giữa tài sản thế chấp và giá trị của stablecoin tương ứng. Các ví dụ điển hình bao gồm Dai , Stablecoin thuật toán lớn nhất hiện nay.

Đốt và đúc: Phương pháp này làm giảm tổng lượng cung ứng bằng cách đốt token hiện có hoặc đúc token mới để tăng tổng lượng cung ứng, giả sử tổng nhu cầu không đổi. Giả sử rằng stablecoin giảm từ mức giá mục tiêu là 1 đô la xuống còn 0,9 đô la, thuật toán sẽ tự động đốt một phần token để tạo ra sự khan hiếm hơn, dẫn đến giảm lượng lưu thông, từ đó đẩy giá của stablecoin lên cao. Các ví dụ điển hình bao gồm TerraUSD (UST), tận dụng cơ chế tỷ giá hối đoái cố định tích hợp để tạo cơ hội chênh lệch giá tiềm năng cho người dùng thông qua đốt và đúc, tuy nhiên, giao thức không thể duy trì ổn định trong thời gian thị trường sụt giảm lớn, dẫn đến thua lỗ hơn ; 40 tỷ USD, đây là khoản lỗ lớn nhất trong lịch sử Web3.

Điều chỉnh lãi suất vay mượn: Phương pháp này kiểm soát lượng cung ứng stablecoin trong “khung lợi nhuận vay mượn ” bằng cách tăng hoặc giảm lãi suất vay mượn trung tâm (về cơ bản mang lại cho người nắm giữ stablecoin cơ hội lợi nhuận tiềm năng). Giả sử rằng stablecoin giảm từ mức giá mục tiêu là 1 đô la xuống còn 0,9 đô la, thuật toán sẽ tự động tăng lãi suất vay mượn, thu hút (tức là khóa) lượng lưu thông nhiều hơn, từ đó đẩy giá của stablecoin lên cao. Ví dụ điển hình bao gồm Beanstalk (BEAN), quản lý sự lưu thông của BEAN bằng cách điều chỉnh số tiền có thể vay (gọi là Soil).

Để ý

Điều quan trọng cần lưu ý là phương pháp phân loại này không loại trừ lẫn nhau. Stablecoin có thể thực hiện đồng thời nhiều cơ chế để duy trì sự ổn định. Ví dụ: Dai vừa được hỗ trợ bởi tài sản thế chấp crypto vừa được điều chỉnh theo thuật toán (tức là được thanh lý). Sự kết hợp các chiến lược này có thể tận dụng điểm mạnh của nhiều cơ chế để giảm thiểu những điểm yếu tiềm ẩn, từ đó nâng cao tính ổn định và độ tin cậy tổng thể của stablecoin.

Rủi ro bảo mật và giải pháp

Minh bạch tài sản thế chấp

Đối với stablecoin được hỗ trợ bởi tiền tệ pháp định hoặc hàng hóa, người dùng có thể thắc mắc liệu tài sản thế chấp có được giữ an toàn và sẵn sàng để mua lại hay không. Nhiều stablecoin giải quyết vấn đề này bằng cách lưu trữ tài sản thế chấp với người giám sát bên thứ ba (chẳng hạn như ngân hàng), tiến hành kiểm toán định kì và xuất bản báo cáo bằng chứng dự phòng . Những biện pháp này có thể nâng cao tính minh bạch trong quản lý thế chấp, từ đó giảm bớt sự nghi ngờ của công chúng ở một mức độ nhất định.

Biến động giá trị tài sản đảm bảo

Đối với stablecoin được thế chấp crypto , tài sản cơ bản dễ biến động hơn tiền tệ hoặc hàng hóa pháp định và những biến động lớn về giá trị của tài sản thế chấp có thể dẫn đến những khoảng trống bất ngờ về giá trị của tài sản thế chấp. Để giải quyết vấn đề này, nhiều stablecoin thực hiện các cơ chế thanh lý và thế chấp quá mức để giảm thiểu tác động tiêu cực tiềm ẩn của sự biến động về giá trị tài sản thế chấp. Việc thế chấp quá mức nhằm đảm bảo rằng giá trị của tài sản thế chấp vẫn nằm trong phạm vi an stablecoin trong thời kỳ thị trường biến động, vì giá trị ban đầu của dự trữ crypto vượt quá giá trị của stablecoin đã phát hành; duy trì sự ổn định của giá trị stablecoin.

Lỗ hổng hợp đồng thông minh

Stablecoin, đặc biệt là Stablecoin thuật toán, dựa vào các hợp đồng thông minh phức tạp để thực hiện cơ chế ổn định của chúng. Tuy nhiên, các hợp đồng thông minh này cũng có thể gây ra rủi ro mới ở cấp độ mã, chẳng hạn như các cuộc tấn công vào lại, lỗi logic hoặc lỗ hổng quản trị. Do đó, kiểm toán bảo mật nghiêm ngặt và giám sát bảo mật liên tục là rất quan trọng để đảm bảo tính bảo mật và độ tin cậy của các giao thức này.

biến động thị trường

Những biến động mạnh về stablecoin và token liên quan đến stablecoin (chẳng hạn như sự sụp đổ đột ngột trong thời gian ngắn) sẽ làm suy yếu niềm tin của công chúng vào stablecoin và ảnh hưởng đến sự ổn định của giá trị stablecoin. Trong hoàn cảnh thị trường thay đổi nhanh chóng (chẳng hạn như trong sự kiện thiên nga đen), cơ chế ổn định được thiết kế ban đầu có thể không đáp ứng và điều chỉnh nhanh chóng, dẫn đến chênh lệch giá lớn. Trong các tình huống nhu cầu cao hoặc hoảng loạn, thiết kế nhà tạo lập thị trường tự động (AMM) cũng có thể dẫn đến thiếu thanh khoản stablecoin trong nhóm thanh khoản sàn giao dịch , làm trầm trọng thêm sự biến động giá. Thị trường thanh khoản đặc biệt dễ bị thao túng. Ngoài ra, stablecoin dựa vào oracle để xác định giá bên ngoài (chẳng hạn như USD hoặc ETH ) và dữ liệu oracle không chính xác có thể dẫn đến việc định giá sai stablecoin , tạo ra một bề mặt tấn công mới.

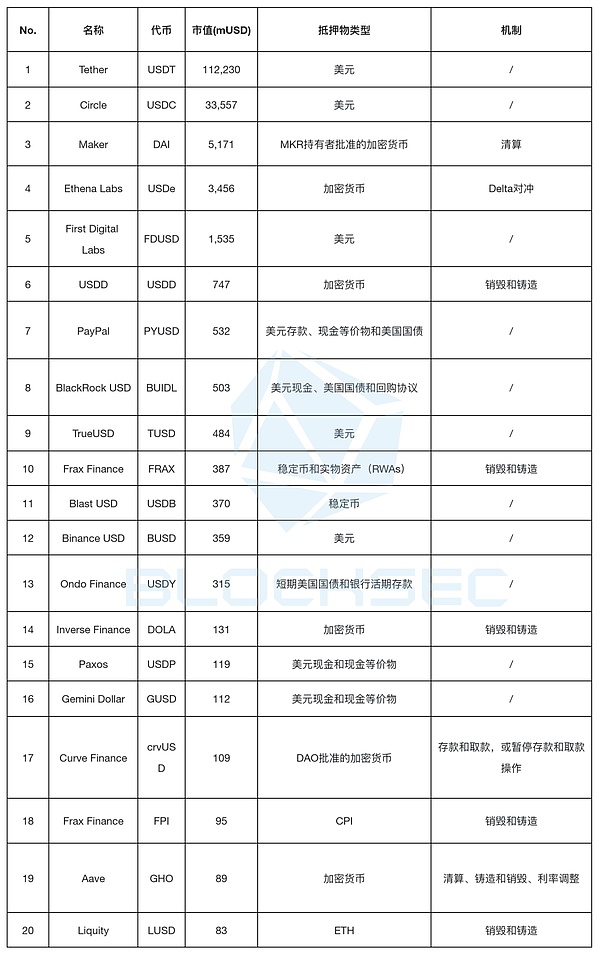

Hình 1: 20 stablecoin hàng đầu theo giá trị vốn hóa thị trường Nguồn: DefiLlama

Giá trị vốn hóa thị trường của stablecoin này cho thấy mức độ tập trung cao, trong đó 5 stablecoin hàng đầu (tức là USDT, USDC, Dai, USDe và FDUSD) chiếm 96% tổng giá trị vốn hóa thị trường và 20 stablecoin hàng đầu chiếm 99% tổng vốn hóa thị trường. tổng giá trị vốn hóa thị trường. Điều này cho thấy thị trường bị chi phối bởi một số ít người chơi chủ chốt, phù hợp với Nguyên tắc Pareto.

Trong số 20 stablecoin hàng đầu, tất cả stablecoin đều được thế chấp bằng một số tài sản như đồng đô la Mỹ, Kho bạc Hoa Kỳ hoặc crypto khác. Ngoài ra, 9 trong số stablecoin này kết hợp các cơ chế ổn định thuật toán để điều chỉnh nguồn cung lưu thông hoặc tài sản thế chấp an toàn.

Hình 2: So sánh 20 stablecoin hàng đầu theo giá trị vốn hóa thị trường Nguồn: BlockSec

Hiện tượng này cho thấy rằng mặc dù Stablecoin thuật toán tuyên bố có thiết kế cơ chế ổn định tuyệt vời, nhưng người dùng lại thể hiện sự ưu tiên rõ ràng đối với stablecoin được thế chấp hoàn toàn, đặc biệt là stablecoin được hỗ trợ bởi tiền tệ fiat. Như người sáng lập Frax, Sam Kazemian đã nói: “Nếu bạn muốn xây dựng một dự án stablecoin rất lớn, bạn muốn nó trở nên an toàn hơn khi mở rộng quy mô chứ không phải ngược lại khi mọi người sử dụng stablecoin , mọi người sẽ Hy vọng nó sẽ trở nên an toàn hơn.” ("Nếu bạn muốn tạo ra một stablecoin rất lớn, bạn muốn trở nên an toàn hơn khi lớn hơn chứ không phải ngược lại; khi mọi người sử dụng tiền, bạn muốn nó an toàn hơn.")

Nghiên cứu điển hình: Phòng thí nghiệm ETH - USDe

USDe, do ETHena Labs phát hành, đã thu hút được rất nhiều sự chú ý trong năm qua. Theo dữ liệu, tính đến tháng 7 năm 2024, nó đã trở thành stablecoin lớn thứ tư theo giá trị vốn hóa thị trường . Phần này sẽ sử dụng USDe làm nghiên cứu điển hình để thảo luận về các nguyên tắc thiết kế và rủi ro tiềm ẩn của nó.

Nguyên tắc thiết kế

USDe có thể được cho rằng stablecoin dựa trên sàn giao dịch tập trung (CEX) và cơ chế ổn định của nó hiện chủ yếu dựa vào sự ổn định hoạt động của CEX. Cụ thể, USDe sử dụng crypto chính thống làm tài sản thế chấp và áp dụng chiến lược "phòng ngừa rủi ro đồng bằng" để duy trì sự ổn định của tài sản thế chấp.

Vậy "phòng ngừa rủi ro vùng đồng bằng" là gì? Chúng ta có thể minh họa bằng ví dụ sau. Nếu 1 ETH được sử dụng để đúc USDe thì chúng tôi nói rằng stablecoin có “đồng bằng dương của 1 ETH”, có nghĩa là giá trị stablecoin hoàn toàn nhạy cảm với giá Thị trường Spot ETH. Lý tưởng nhất, mục tiêu của stablecoin là giảm thiểu độ nhạy cảm này, tức là đảm bảo rằng “delta bằng 0” càng nhiều càng tốt để đảm bảo sự ổn định ở mức độ lớn hơn. Để đạt được điều này, ETH thực hiện phòng hộ delta bằng cách “short” hợp đồng vĩnh viễn với vị thế danh nghĩa là 1 ETH. Chiến lược này vô hiệu hóa sự tiếp xúc của giá trị tài sản thế chấp với những biến động của thị trường. Do đó, cho dù giá thị trường ETH thay đổi như thế nào thì giá trị tài sản thế chấp vẫn luôn ổn định.

Ngoài ra, lợi nhuận của USDe bao gồm hai phần chính: lợi nhuận đặt cược, tức là lợi nhuận gốc từ việc đặt cược ETH và lợi nhuận từ các vị thế phái sinh phòng ngừa rủi ro delta; Phần thứ hai được chia thành hai phần: 1) lợi nhuận từ lãi suất tài trợ, là khoản thanh toán định kì giữa các vị thế mua và đầu cơ giá xuống trên CEX và 2) lợi nhuận từ chênh lệch cơ bản, là chênh lệch giữa Thị trường Spot ; và hợp đồng tương lai Lợi nhuận được tạo ra bởi chênh lệch giá giữa. Theo phân tích dữ liệu lịch sử của ETH, sự kết hợp lợi nhuận này vẫn tích cực trong thời kỳ thị trường suy thoái (chẳng hạn như sự cố Terra và sự cố FTX).

rủi ro bảo mật

Rủi ro ro tập trung

Những lo ngại về an ninh chính xuất phát từ sự phụ thuộc vào CEX để phòng ngừa rủi ro delta và phương thức lưu ký để quyết toán OTC. Chúng tôi gọi vấn đề này rủi ro tập trung. Sự phụ thuộc này tạo ra một lỗ hổng có thể gây nguy hiểm cho sự ổn định của stablecoin nếu sàn giao dịch này không thể hoạt động bình thường — cho dù do vấn đề vận hành hay do Đột biến rút tiền gửi . Mặc dù tài sản thế chấp được trải rộng trên nhiều sàn giao dịch nhưng hơn 90% tài sản thế chấp vẫn tập trung vào ba sàn giao dịch lớn: Binance, OKX và Bybit.

rủi ro thị trường

Ngoài ra, không thể bỏ qua rủi ro thị trường. Cơ chế lợi nhuận của USDe có thể gặp phải tỷ lệ tài trợ âm kéo dài, điều này có thể khiến một số phần trong thiết kế lợi nhuận của ETH trở nên âm. Mặc dù dữ liệu lịch sử cho thấy rằng những khoảng thời gian lợi lợi nhuận âm như vậy tương đối ngắn ngủi (dưới hai tuần), cần phải xem xét khả năng xảy ra các điều kiện bất lợi dài hạn phía trước. Vì vậy, luôn phải chuẩn bị sẵn các biện pháp ứng phó phù hợp như có đủ quỹ dự trữ để ứng phó với giai đoạn khó khăn này.

Phần kết luận

Nói chung, stablecoin đóng một vai trò quan trọng trong hệ sinh thái crypto bằng cách mang lại sự ổn định trong bối cảnh thị trường biến động và tạo điều kiện thuận lợi cho các giao dịch. Việc phân loại Stablecoin bao gồm từ các cơ chế được thế chấp bằng tiền pháp định đến các cơ chế thuật toán như Ethena USDe đến stablecoin được RWA hỗ trợ như Ondo, đáp ứng các nhu cầu khác nhau của cộng đồng crypto, nhưng cũng có những vấn đề như tính minh bạch của tài sản thế chấp, biến động giá trị và các lỗ hổng hợp đồng và các vấn đề khác. rủi ro.

Khi Ethena Labs tiếp tục cải tiến và đổi mới USDe, một câu hỏi quan trọng được đặt ra: Liệu USDe có thể duy trì ổn định trong bối cảnh thị trường biến động và tránh được sự cố giống như Luna không? Tài sản cơ bản và thiết kế mô hình kinh tế của USDe vẫn rất khác so với Luna, nhưng chúng ta cũng nên chú ý xem liệu USDe có thực sự duy trì được sự ổn định và có thể chiếm địa vị dẫn đầu trong lĩnh vực stablecoin có tính cạnh tranh cao hay không.

Giá trị vốn hóa thị trường khổng lồ và tầm ảnh hưởng stablecoin buộc chúng ta phải chú ý đến rủi ro bảo mật của chúng. Kiểm toán bảo mật và giám sát bảo mật liên tục là không thể thiếu để duy trì sự ổn định và niềm tin của thị trường.