Được viết bởi: Oak Grove Ventures

Việc áp dụng rộng rãi crypto từ lâu đã trở thành “chén thánh” của ngành công nghiệp crypto, với hệ thống thanh toán đóng vai trò là cầu nối giữa công nghệ này và thế giới “thực”. Hệ thống tài chính truyền thống đang gặp khó khăn bởi các vấn đề như phí xử lý cao, tốc độ giao dịch chậm và hạn chế về địa lý.

Thanh toán crypto không chỉ có thể giải quyết những vấn đề này mà còn có ưu điểm là phí thấp hơn, thời gian xử lý nhanh hơn, giao dịch không biên giới cũng như các tương tác tài chính hiệu quả và toàn diện hơn. Là báo cáo đầu tiên trong sê-ri về thanh toán crypto , nghiên cứu này nhằm mục đích phân tích bối cảnh thị trường stablecoin và các động lực tăng trưởng trong tương lai.

Stablecoin đóng một vai trò quan trọng trong hệ sinh thái thanh toán crypto, đóng vai trò là cầu nối giữa sự đổi mới và khả năng sử dụng. Stablecoin giảm thiểu sự biến động giá của tài sản cơ bản khác nhau như tiền tệ hợp pháp ở mức độ lớn nhất và cung cấp phương tiện giao dịch đáng tin cậy cho người dùng và doanh nghiệp trên Web2 và Web3. Hơn nữa, stablecoin là một phần không thể thiếu của tất cả các ứng dụng gốc crypto, chẳng hạn như sàn giao dịch tập trung, nền tảng tài chính phi tập trung(DeFi), ví, v.v. Stablecoin mang đến cơ hội cho vay, vay và kiếm tiền với giá trị ổn định trong các nền tảng tài chính phi tập trung(DeFi). Trong ngành B2B, chúng ta cũng thấy các công ty công nghệ tài chính truyền thống khám phá các giải pháp stablecoin để nâng cao hiệu quả việc kinh doanh thực tế. Mặc dù sự không chắc chắn về quy định vẫn còn ở nhiều khu vực, nhưng có nhiều vốn tổ chức hơn đang tích cực tham gia vào ngành. Nói tóm lại, stablecoin rất quan trọng trong việc thúc đẩy crypto trở thành giải pháp thanh toán chính thống và đáp ứng nhu cầu của hệ thống tài chính và người tiêu dùng hiện tại.

Bối cảnh hiện tại của stablecoin

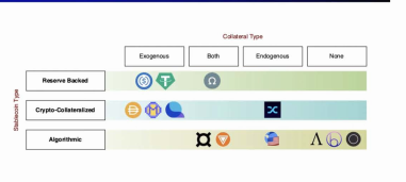

Stablecoin có thể được chia đại khái thành ba loại - thế chấp tiền tệ hợp pháp, thế chấp crypto và thế chấp bằng thuật toán. Gần đây, nhiều dự án mới bắt đầu áp dụng mô hình kết hợp nhiều tài sản hoặc chọn tài sản thực (RWA) làm tài sản thế chấp.

Tổng quan về hệ sinh thái Stablecoin, Nguồn: Berkeley DeFi MOOC

Stablecoin hoạt động tích cực hơn bao giờ hết; chúng vẫn vị trí chủ đạo thị trường.

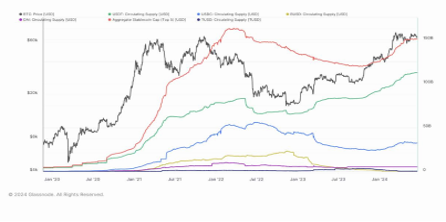

Dữ liệu do Glassnode cung cấp cho thấy tính đến giữa tháng 6 năm 2024, tổng giá trị vốn hóa thị trường của thị trường stablecoin (bao gồm nhiều Chuỗi chéo bao gồm Ethereum ) đã tăng trưởng lên hơn 150 tỷ USD. Trong đó, tiền USDT chiếm tỷ lệ khoảng 74%, tiền USDC chiếm khoảng 21% và còn lại là nhiều loại stablecoin khác.

Tổng lượng cung ứng stablecoin , nguồn: Glassnode

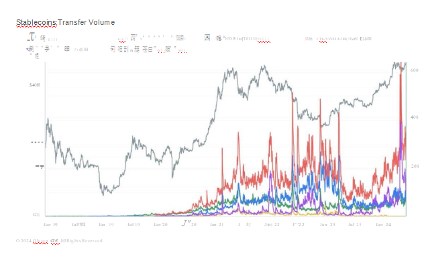

Số liệu khối lượng khác nhau; khối lượng giao dịch USDC và Dai tăng trưởng mạnh mẽ

Tuy nhiên, điều đáng chú ý là khi nói đến khối lượng giao dịch, chúng tôi nhận thấy rằng các nguồn dữ liệu khác nhau sẽ có phương pháp tính toán khác nhau, phương pháp thể tính đến hoặc không tính đến các giao dịch zombie, giao dịch ngoại lệ và tác động Giá trị rút tối đa (MEV). Ví dụ: một báo cáo do Visa công bố vào tháng 4 năm nay cho thấy theo phương pháp tính toán của họ, mặc dù vẫn còn một khoảng cách đáng kể về giá trị vốn hóa thị trường(21% so với 74%), khối lượng giao dịch tiền USDC đã vượt quá khối lượng giao dịch tiền USDT. Nếu chúng ta chỉ xem xét Ethereum , mặc dù giá trị vốn hóa thị trường của đồng Dai chiếm tỷ lệ hơn đồng USDC và đồng USDT, nhưng báo cáo cho thấy khối lượng giao dịch của đồng Dai là cao nhất trong ba loại, chủ yếu là do cơ chế cho vay nhanh.

Khối lượng giao dịch Stablecoin, nguồn: Glassnode

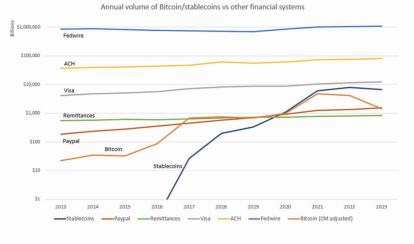

Hiện tại, khối lượng giao dịch stablecoin đã vượt qua Master Card và có thể vượt qua Visa Card trong tương lai.

Nhìn ở phạm vi rộng hơn, stablecoin đã được chấp nhận rộng rãi và khối lượng giao dịch tổng hợp của chúng đã vượt qua Bitcoin và thậm chí sắp vượt qua Master Card, mạng thẻ ngân hàng lớn thứ hai. Mặc dù Visa Card tuyên bố trong một báo cáo gần đây rằng hơn 90% giao dịch đến từ bot, nhưng chúng tôi nhận thấy rằng việc sử dụng stablecoin và thanh khoản tăng vẫn có tác động của nó.

Khối lượng giao dịch hàng năm của Bitcoin/ stablecoin và các hệ thống tài chính khác, nguồn: Visa

Động lực tăng trưởng hiện tại và tương lai động lực thị trường stablecoin

Vì USDT và USDC vẫn thống trị thị trường stablecoin , chúng tôi chia nhỏ các thông báo mới nhất từ hai công ty này để phân tích động lực tăng trưởng chính của thị trường stablecoin hiện tại. Trong tương lai, chúng tôi kỳ vọng rằng động lực tăng trưởng chính hiện tại sẽ tiếp tục và việc lần đầu tiên gia nhập thị trường DeFi cũng như sự đổi mới của DeFi sẽ thúc đẩy hơn nữa tăng trưởng của thị trường stablecoin .

Stablecoin bên ngoài hệ sinh thái Ethereum đang gia tăng

Kể từ nửa đầu năm 2024, giá trị chuyển tiền USDC trên Solana đã vượt quá giá trị chuyển tiền USDC trên Ethereum. Tuy nhiên, điều đáng chú ý là do phần lớn các giao dịch stablecoin đến từ trọng tài MEV nên khối lượng giao dịch này có thể chủ yếu là do giao dịch tần suất cao hơn là do tăng trưởng người dùng mới. Điều này cũng có nghĩa là thanh khoản cao hơn đối với stablecoin , điều này có lợi cho hoạt động giao dịch DeFi, rất đáng để xem xét.

Giao thức chuyển chuỗi Chuỗi(CCTP) do Circle đưa ra cho phép chuyển tiền USDC một cách an toàn thông qua các phương pháp đúc và đúc tiền tự nhiên giữa các hệ sinh thái blockchain khác nhau. Chúng tôi kỳ vọng xu hướng này sẽ tiếp tục khi giao thức được triển khai. Kể từ tháng 3 năm nay, các nhà phát triển Solana hiện có thể hoán đổi tiền USDC từ Ethereum sang các hệ sinh thái tương thích EVM khác, bao gồm Arbitrum, Avalanche, Base, Optimism và Polygon. Một số dự án DeFi dựa trên Solana đã tích hợp Giao thức truyền chuỗi Chuỗi(CCTP) từ rất sớm. Blockchain không phải EVM cũng sẽ được hỗ trợ trong tương lai. Đồng USDC cũng đã mở rộng phát hành trên ZKsync, Celo và TON .

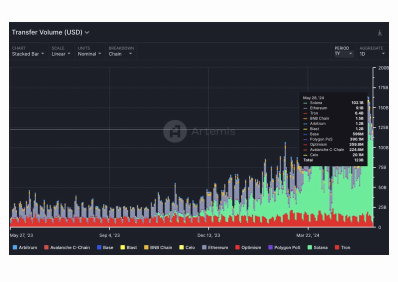

Nguồn: Artemis

Nhu cầu mạnh mẽ về stablecoin ở các thị trường mới nổi

Các thị trường mới nổi đã đóng một vai trò quan trọng trong sự phát triển của USDT và USDC (hai công ty phát hành stablecoin hàng đầu thế giới), trong đó nêu bật sự ổn định kinh tế, tài chính toàn diện và các giao dịch xuyên biên giới của stablecoin trong thời đại lạm phát gia tăng.

Khi đồng nội tệ mất giá, đồng USDT được áp dụng rộng rãi ở các thị trường mới nổi như một giải pháp thay thế cho đồng đô la Mỹ và trở thành đồng đô la kỹ thuật số đáng tin cậy nhất ở nhiều thị trường mới nổi. Ví dụ: ở Brazil, USDT chiếm 80% tổng số giao dịch crypto trong nước, cũng như nhiều quốc gia khác. Sự thay đổi này nhấn mạnh tầm quan trọng chiến lược của đồng USDT trong việc đảm bảo sự ổn định tài chính và khả năng tiếp cận ở các nền kinh tế đang đối mặt với sự bất ổn tiền tệ. Vào tháng 6 năm 2024, TEDA đã công bố khoản đầu tư 18,75 triệu USD vào công ty khởi nghiệp XREX của Đài Loan, chuyên thanh toán xuyên biên giới cho các doanh nghiệp vừa và nhỏ ở các thị trường mới nổi và thanh toán stablecoin xuyên biên giới B2B.

Đổi mới và tăng trưởng trong thị trường Defi

Sự đổi mới của các ứng dụng mới mang lại nhiều trường hợp sử dụng hơn cho các hoạt động tài chính liên quan đến stablecoin . Sự phát triển của các nền tảng đánh dấu thanh khoản như Lido Finance và sàn giao dịch lâu dài như Synthetix Perps (một nền tảng mới của Synthetix ) mang đến cơ hội cho người nắm giữ stablecoin kiếm lợi nhuận. Vào tháng 3 năm nay, Sparklend, nền tảng lending là DAO phụ của MakerDAO, đã phát hành lượng lớn Dai trong những tuần gần đây đến mức cần phải cho phép phát hành thêm các khoản vay.

Ethena, stablecoin tăng trưởng nhanh nhất vào năm 2024, đã hợp tác với sàn giao dịch tập trung và nền tảng DeFi như Lido Finance, Curve, MakerDAO và Injective Protocol để hình thành một hệ sinh thái với cơ hội lợi nhuận và trải nghiệm người dùng khổng lồ.

Các tổ chức lớn sẵn sàng tham gia thị trường Defi

Dự kiến Cục dự trữ liên bang Hoa Kỳ sẽ cắt giảm lãi suất trong hai năm tới, điều này sẽ giúp các tổ chức tài chính có thêm động lực tìm kiếm lợi nhuận cao hơn từ thị trường DeFi.

Mặc dù các công ty khởi nghiệp DeFi vẫn đang trong giai đoạn hạt giống, nhưng chúng tôi đã thấy hoạt động đầu tư vào các công ty khởi nghiệp DeFi trên thị trường sơ cấp tăng lên từ BlackRock, Fidelity và Franklin Templeton, điều này ít phổ biến hơn so với chu kỳ trước. Các công ty khởi nghiệp DeFi được tài trợ này gần đây đã tập trung vào đặt cược thanh khoản và tài sản có rủi ro .

Những tổ chức khổng lồ này cũng đã bắt đầu khám phá các hoạt động trên Chuỗi. Franklin Templeton, một công ty giá trị vốn hóa thị trường 14 tỷ USD, đã ra mắt một quỹ tương hỗ token hóa trên Polygon để cạnh tranh với BlackRock, công ty trước đây đã tung ra một quỹ tương tự trên Ethereum.

Các công ty Fintech đang phát hành stablecoin của riêng họ

Các công ty Fintech, đặc biệt là những công ty có mạng lưới thanh toán lớn, có động cơ tung ra stablecoin của riêng họ để tăng thêm giá trị. PayPal đã ra mắt PayPal USD stablecoin vào tháng 8 năm ngoái và bắt đầu cung cấp stablecoin này cho người dùng dịch vụ thanh toán Venmo của mình vài tuần sau đó. Vào tháng 4 năm nay, Ripple đã tiết lộ kế hoạch tung ra một stablecoin được chốt bằng đô la Mỹ, được hỗ trợ 100% bằng tiền gửi bằng đô la Mỹ, trái phiếu chính phủ ngắn hạn của Hoa Kỳ và các khoản tương đương tiền khác. Ngoài stablecoin được chốt bằng đồng đô la Mỹ, Nomura Holdings cũng đã tung ra một stablecoin đồng Yên Nhật và ngân hàng lớn nhất Colombia, Banco Colombia, cũng đã ra mắt stablecoin COPW của riêng mình, được hỗ trợ 1:1 bởi đồng peso Colombia. Tại châu Âu, Société Générale, ngân hàng lớn thứ ba của Pháp, lần đầu tiên ra mắt stablecoin đồng euro của riêng mình vào tháng 12.

Tài sản thế chấp tổng hợp, bao gồm cả stablecoin được RWA hỗ trợ, tiếp tục tăng trưởng

Sự khác biệt giữa các dự án stablecoin và mô hình vị thế nợ thế chấp truyền thống (CDP) xuất hiện trong chu kỳ thị trường vừa qua ngày càng trở nên rõ ràng. Ví dụ: aUSDT của TEDA là một loại USD tổng hợp được XAUT (TEDA Gold) thế chấp quá mức trên nền tảng mở mới Hợp kim trên Ethereum của công ty, cho phép người dùng đúc tài sản tổng hợp có thế chấp. Vui lòng xem phụ lục bên dưới để biết các dự án mới hơn khác sử dụng RWA làm tài sản thế chấp.

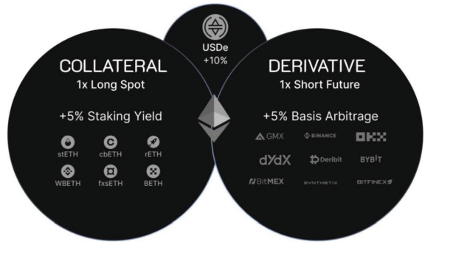

Một ví dụ khác là USDe từ ETHena Labs. Đây là siêu sao năm 2024 đã thu hút được hơn 3 tỷ USD tổng giá trị bị khóa (TVL) tính đến nay. USDe tạo ra giá trị USD và lợi nhuận thông qua hai chiến lược chính: tận dụng stETH và tỷ suất lợi nhuận vốn có của nó; short vị thế bán ETH (ETH), cân bằng đồng bằng và tận dụng tỷ lệ cấp vốn vĩnh viễn/tương lai. Chiến lược này kết hợp tiền gửi giao spot bị khóa của ETH (stETH) với đầu cơ giá xuống tương ứng bằng cách cho phép tạo tổng hợp Vị trí nợ thế chấp (CDP) trung lập dần dần thông qua hợp tác với sàn giao dịch tập trung (CEX) như Bitcoin và Binance. Việc nắm giữ sUSDe của Ethena (khóa tiền USDe) về cơ bản trở thành một giao dịch cơ bản, cân bằng vị thế giao ngay ETH(stETH) bị spot và vị thế đầu cơ giá xuống ETH (ETH) trên thị trường. Thiết lập này mang lại cho người dùng sự khác biệt về lợi nhuận giữa các vị trí này, hiện tỷ suất lợi nhuận mức khoảng 27%.

Tài sản ổn định với tỷ suất lợi nhuận tích hợp : Trái phiếu Internet, nguồn: EthenaLabs Gitbook

Những phát triển công nghệ mới nhất giúp nâng cao stablecoin

Hệ sinh thái Bitcoin

Việc mở rộng quy mô Bitcoin đã dẫn đến nhiều Chuỗi Bitcoin lớp thứ hai cũng như các đổi mới của lớp thứ nhất (ví dụ: Runes). Sự phát triển của Bitcoin DeFi cũng đã tạo ra nhiều trường hợp sử dụng hơn cho stablecoin Bitcoin gốc này.

Ví dụ: các dự án Bitcoin lớp thứ hai như RSK (Rootstock) cho phép hợp đồng thông minh Bitcoin . Bằng cách kích hoạt các hợp đồng thông minh, RSK mở ra cơ hội xây dựng stablecoin được hỗ trợ bằng Bitcoin . Stablecoin này được gắn với giá trị của tiền tệ fiat nhưng được hỗ trợ bởi Bitcoin, đồng thời vẫn tận dụng tính bảo mật và độ tin cậy của mạng Bitcoin để cung cấp cho người dùng sự ổn định về giá. Một dự án nổi tiếng dựa trên RSK là Sovryn. Nó tận dụng các khả năng nâng cao của Bitcoin để cung cấp cho người dùng stablecoin được gắn với giá trị của tiền tệ fiat và được bảo vệ bởi mạng Bitcoin cơ bản.

Stacks là một dự án lớp hai (L2) tích hợp các hợp đồng thông minh, ứng dụng phi tập trung(dApps) và Bitcoin. Nó xây dựng stablecoin thông qua hệ sinh thái của mình, đặc biệt là có USDA , stablecoin được phát triển bởi Arkadiko Finance. USDA là một stablecoin phi tập trung trung, được thế chấp crypto , duy trì sự ổn định bằng cách đặt cọc token STX ( Token gốc của Stacks ). Người dùng có thể đúc USDA bằng cách khóa STX trong giao thức Arkadiko Finance. Giao thức sử dụng cơ chế đồng thuận “bằng chứng chuyển nhượng” để hỗ trợ stablecoin Bitcoin , từ đó đảm bảo giá trị của stablecoin. Sự ổn định của USDA được hỗ trợ bởi khả năng thế chấp quá mức, đảm bảo giá trị của nó gắn liền với tài sản thực.

Chuỗi Chuỗi

Khả năng tương tác rất quan trọng đối với khả năng tiếp cận và khả năng thích ứng của stablecoin. Những tiến bộ gần đây trong các giải pháp chuỗi Chuỗi đã cải thiện đáng kể khả năng hoạt động liền mạch stablecoin trên các mạng blockchain khác nhau. Sự tiến bộ này cho phép người dùng dễ dàng chuyển stablecoin giữa các nền tảng khác nhau, đảm bảo chấp nhận và sử dụng stablecoin rộng rãi hơn trong hệ sinh thái tài chính phi tập trung.

"Ondo Finance đã hợp tác với Axelar để triển khai giải pháp chuỗi Chuỗi có tên là Cầu Ondo, hỗ trợ phát hành Token gốc bao gồm USDY trong các mạng blockchain được Axelar hỗ trợ."

Giao thức chuỗi Chuỗi của USDC được phát triển với sự hợp tác của Giao thức tương tác chuỗi Chuỗi (CCIP) của Chainlink , giúp cải thiện đáng kể tiện ích và phạm vi phủ sóng của nó trên các mạng blockchain khác nhau.

Tiêu chuẩn OFT của LayerZero—và stablecoin USDV mới ra mắt gần đây của nó—là những ví dụ về thế hệ stablecoin mới thúc đẩy khả năng tương tác trên nhiều hệ sinh thái cộng đồng blockchain và vượt qua viễn cảnh nguy hiểm về việc “một Chuỗi chiếm ưu thế”.

Triển vọng: Tác động đến crypto gốc CeFi

Chúng tôi lưu ý rằng stablecoin là chiến lược quan trọng đối với các công ty fintech Web2 và Web3, đặc biệt là đối với các nền tảng tài chính tập trung có nguồn gốc crypto(CeFi). Chúng tôi xác định nền tảng tài chính tập trung gốc crypto (CeFi) là một thực thể tập trung cung cấp các khoản thanh toán, giao dịch, vay mượn và các dịch vụ khác trong lĩnh vực crypto . Bằng cách tích hợp stablecoin hoặc hợp tác với các nhà cung cấp có liên quan, các nền tảng này có thể cung cấp cho khách hàng hiện tại nhiều lựa chọn stablecoin hơn và thu hút khách hàng mới.

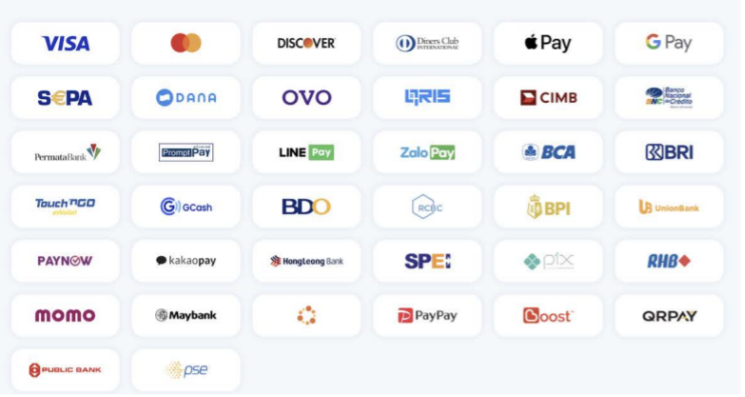

Alchemy Pay là nhà cung cấp giải pháp thanh toán hàng đầu đã trở thành cầu nối quan trọng giữa các hệ thống tiền truyền thống và crypto đang phát triển. Nền tảng của nó cho phép người bán và người tiêu dùng dễ dàng giao dịch bằng cách sử dụng crypto và tiền tệ fiat.

Hỗ trợ mở rộng Alchemy Pay Celo– USDC và USDT gốc – tạo điều kiện chuyển đổi dễ dàng và nêu bật cam kết của công ty trong việc cung cấp nhiều tùy chọn thanh toán ổn định và đáng tin cậy. Vào tháng 6 năm nay, Alchemy Pay cũng đã công bố hỗ trợ USDT trên TON , mở rộng phạm vi truy cập cho người dùng TON .

Kênh thanh toán, nguồn: Alchemy Pay

Crypto.com được thành lập vào năm 2016 và đã phát triển thành một trong những nền tảng crypto lớn nhất thế giới. Nền tảng này cũng phát hành Thẻ Crypto.comVisa, cho phép khách hàng mua hàng hàng ngày trực tiếp từ tài khoản crypto của họ. Visa sẽ bắt đầu thử nghiệm cách sử dụng USD Coin (USDC) trong việc kinh doanh tài chính vào năm 2021. Công ty đã hợp tác với Crypto.com trong một dự án thí điểm và hiện đang sử dụng USDC để đáp ứng các nghĩa vụ quyết toán của mình trên Thẻ Visa Úc. Việc sử dụng quyết toán USDC của Visa giúp loại bỏ nhu cầu Crypto.com chuyển đổi tiền kỹ thuật số thành tiền pháp định. Quyết toán USDC cải thiện việc quản lý vốn, từ đó giúp Crypto.com nhận ra sê-ri lợi ích kinh doanh bổ sung.

Bằng cách sử dụng chức năng quyết toán USDC của Visa, Crypto.com có thể:

Giảm số tiền trả trước từ 8 ngày xuống còn 4 ngày

Giảm 20-30 điểm cơ bản phí ngoại hối

Tập trung vào chiến lược công ty, không phải hoạt động hàng ngày

Các tổ chức phát hành (các công ty/ sàn giao dịch crypto và các công ty fintech)

Giúp thúc đẩy nhiều tùy chọn thanh toán và khối lượng giao dịch hơn

Hỗ trợ trao đổi tiền tệ USDC để giúp quản lý tốt hơn nguồn vốn quyết toán

người thâu tóm

Giúp mở rộng sản phẩm và sự chấp nhận để thu hút các thương nhân và khách hàng yêu thích crypto

Khả năng nhận thanh toán bằng USDC và thực hiện giao dịch trên blockchain

[Phụ lục 1] Các dự án và điển hình có tiếng trên thị trường

Vị trí nợ thế chấp (CDP) MakerDAO so với Liquity so với đường cong

Gần đây, một số dự án stablecoin lớn bao gồm MakerDAO, Liquity, Curve, AMPL và Frax đã đạt được tiến bộ đáng kể trong việc nâng cao giao thức và mở rộng hệ sinh thái của họ. Các dự án này đã đưa ra một số tính năng mới, thiết lập nhiều mối quan hệ đối tác chiến lược khác nhau và tích hợp với các mạng blockchain khác, cải thiện tính ổn định và tính thực tiễn, đồng thời thu hút cơ sở người dùng rộng hơn. Những phát triển chính và các cột mốc đạt được của các dự án này trong năm qua như sau:

MakerDAO

1) Điều chỉnh PSM của GUSD: Vào tháng 6 năm 2023, MakerDAO đã bỏ phiếu điều chỉnh các thông số của mô-đun ổn định GUSD Peg, trong đó hạ giới hạn nợ tối đa và giảm tỷ lệ xử lý xuống 0%.

2) Ra mắt Giao thức Spark: MakerDAO đã ra mắt giao thức Spark vào tháng 9 năm 2023. Giao thức này nhằm mục đích nâng cao khả năng DeFi của hệ sinh thái bằng cách tích hợp nhiều stablecoin và tối ưu hóa lợi nhuận.

3) Các loại tài sản thế chấp mới: Vào đầu năm 2024, MakerDAO đã giới thiệu một số loại tài sản thế chấp mới cho nền tảng, bao gồm bất động sản token hóa và tài sản vật chất khác, để đa dạng hóa và ổn định hỗ trợ Dai .

Liquity

1) Tích hợp với Aave : Vào tháng 8 năm 2023, Liquity đã công bố tích hợp với Aave , cho phép người dùng sử dụng LUSD làm tài sản thế chấp trong hệ sinh thái Aave , từ đó tăng tiện ích và khả năng áp dụng của nó.

2) LUSD về Optimism : Vào tháng 12 năm 2023, Liquity đã triển khai LUSD trên mạng lớp thứ hai Optimism , tăng tốc độ giao dịch và giảm chi phí cho người dùng.

3) Nâng cấp giao thức : Vào tháng 5 năm 2024, Liquity đã thực hiện một nâng cấp lớn đối với giao thức để cải thiện tính ổn định và bảo mật, trong đó các cải tiến đối với cơ chế thanh lý và nhóm ổn định.

Đường cong

1) Ra mắt crvUSD: Vào tháng 10 năm 2023, Curve Finance đã ra mắt stablecoin, crvUSD của riêng mình, với mục đích tích hợp độ sâu nhóm thanh khoản Curve và cơ chế quản trị.

2) Hợp tác với Yearn Finance: Vào tháng 1 năm 2024, Curve hợp tác với Yearn Finance để tối ưu hóa chiến lược Khai thác lợi suất và kết hợp nhóm thanh khoản của Curve với kho tiền của Yearn.

3) Mở rộng Chuỗi : Đến tháng 6 năm 2024, Curve sẽ mở rộng việc kinh doanh của mình sang nhiều blockchain trong mạng, bao gồm Avalanche và Solana , để tăng thanh khoản và cơ sở người dùng.

AMPL (Ampleforth):

1) Ra mắt Geyser V2: Vào tháng 7 năm 2023, Ampleforth đã ra mắt Geyser V2, một kế hoạch khai thác thanh khoản nâng cấp nhằm mang lại phần thưởng linh hoạt và hào phóng hơn khi cung cấp thanh khoản sàn giao dịch phi tập trung .

2) AMPL cho Ethereum Lớp 2: Vào tháng 11 năm 2023, Ampleforth mở rộng việc kinh doanh của mình sang các giải pháp Ethereum Lớp 2, cải thiện mở rộng và giảm phí giao dịch cho người dùng AMPL.

3) Hợp tác với Chainlink : Vào tháng 2 năm 2024, Ampleforth đã công bố hợp tác với Chainlink để sử dụng dịch vụ Oracle của mình nhằm cung cấp dữ liệu phi tập trung , chính xác hơn và cải thiện cơ chế cung cấp thích ứng của AMPL.

Frax

1) Ra mắt Fraxlend: Vào tháng 9 năm 2023, Frax Finance đã ra mắt Fraxlend, một giao thức cho vay phi tập trung cho phép người dùng vay và cho vay stablecoin với lãi suất linh hoạt.

2) Các loại tài sản thế chấp mới: Vào tháng 12 năm 2023, Frax đã bổ sung nhiều loại tài sản thế chấp mới bao gồm vàng token hóa và tài sản tổng hợp để hỗ trợ việc phát hành Frax .

3) Nâng cấp token quản trị : Vào tháng 4 năm 2024, Frax nâng cấp token quản trị FXS của mình và thêm một số tính năng mới, chẳng hạn như đánh dấu phần thưởng và cơ chế bỏ phiếu được cải tiến.

[Phụ lục 2] Chỉ báo đánh giá stablecoin

Danh sách kiểm tra khởi động và thẩm định

Các nhà đầu tư nên đánh giá các công ty phát hành stablecoin mới nổi từ hai khía cạnh là thiết kế cơ chế và nguồn lực hợp tác.

Thiết kế cơ chế: tập trung vào tỷ lệ tài sản thế chấp nợ, phương thức thanh lý, hỗ trợ xuyên Chuỗi, v.v.

Thiết kế tài sản thế chấp: thành phần tài sản thế chấp, loại tài sản thế chấp, tình trạng tài sản thế chấp, tính minh bạch và ổn định

Đối tác: Quyền tiếp cận các tổ chức đối tác DeFi lớn, nhóm người dùng đầu tiên, kỳ vọng về thanh khoản

Giá trị vốn hóa thị trường: Tỷ lệ cao phản ánh quy mô và mức độ chấp nhận thị trường của stablecoin. Nói chung, giá trị vốn hóa thị trường cao hơn cho thấy mức độ tin cậy và mức độ sử dụng cao hơn.

Thanh khoản: Thanh khoản cao đảm bảo độ trượt giá tối thiểu trong quá trình giao dịch, điều này rất quan trọng để duy trì tỷ giá cố định.

Thế chấp: Tỷ lệ thế chấp cao quyết định tính an toàn và ổn định của stablecoin.

Cơ chế mua lại: Cơ chế mua lại tốt đảm bảo việc mua lại tài sản cơ bản và duy trì niềm tin vào giá trị của stablecoin. Các số liệu bao gồm các khoản phí liên quan và tỷ lệ đổi thưởng thành công lịch sử.

Tỷ lệ chấp nhận: Việc đạt được sự chấp nhận rộng rãi thể hiện sự tin cậy và hữu ích trong hệ sinh thái.

Tính minh bạch: Tính minh bạch tạo dựng niềm tin giữa người dùng và cơ quan quản lý.

Bảo mật: Bảo mật tốt đảm bảo an toàn cho tiền của người dùng và tính toàn vẹn của stablecoin.

Hỗ trợ cộng đồng: Một cộng đồng mạnh mẽ thúc đẩy việc áp dụng và đổi mới.

[Phụ lục 3] Các công ty khởi nghiệp Stablecoin gần đây đã hoàn tất cấp vốn

1) Agora: https://www.agora.finance/

Agora Finance cung cấp stablecoin lợi nhuận do VanEc cung cấp, nhấn mạnh việc tuân thủ quy định và tích cực xin các giấy phép cần thiết. Hiện tại, dịch vụ của nó chỉ giới hạn ở một số thị trường chọn lọc bên ngoài Hoa Kỳ.

Agora nắm giữ quĩ dự trữ của mình dưới dạng ủy thác tín nhiệm và ủy thác quỹ dự trữ của mình cho một trong những tổ chức giám sát lớn nhất thế giới, kiểm toán định kì để đảm bảo mức độ bảo mật cao. Tài sản được bảo vệ khỏi phá sản, thúc đẩy niềm tin của nhà đầu tư.

Dragonfly Capital dẫn đầu khoản đầu tư vào Agora, thể hiện sự ủng hộ mạnh mẽ và niềm tin vào tiềm năng của nó. Tin tức gần đây cho thấy Agora đang mở rộng quan hệ đối tác với các tổ chức tài chính để tăng cường thanh khoản và khả năng tiếp cận cũng như củng cố hơn nữa địa vị của mình trên thị trường.

2) Midas: https://midas.app/

Midas đã ra mắt một stablecoin được hỗ trợ bởi trái phiếu Kho bạc Hoa Kỳ và có kế hoạch sớm ra mắt token stUSD của mình trên các nền tảng DeFi như MakerDAO, Uniswap và Aave . Midas sử dụng BlackRock để mua trái phiếu kho bạc và tiền tệ USDC của Circle, với mục đích cung cấp tài sản kỹ thuật số an toàn và ổn định.

Các đối tác chính của MIdas bao gồm nhà cung cấp công nghệ lưu trữ Fireblocks và nhà cung cấp phân tích blockchain Coinfirm. Buổi giới thiệu việc kinh doanh gần đây của nó cho thấy Midas đang tập trung vào việc tích hợp các biện pháp bảo mật tiên tiến và mở rộng việc kinh doanh của mình sang nhiều nền tảng DeFi hơn để tối đa hóa tiện ích và việc áp dụng tiền StUSD.

3) Góc: góc.tiền.

Stablecoin USDA do Angle đưa ra được hỗ trợ bởi tín phiếu Kho bạc Hoa Kỳ và tín phiếu Kho bạc token hóa . Người nắm giữ token báo USDA của giao thức Angle có thể nhận được phần thưởng với tỷ suất lợi nhuận mục tiêu ít nhất là 5% từ tài sản dự trữ của token và thu nhập nền tảng lending .

Angle cũng đang nỗ lực tạo ra một trung tâm giao dịch ngoại hối được hỗ trợ bởi A16z để cho phép chuyển đổi liền mạch giữa USD và stablecoin được chốt bằng Euro. Những phát triển gần đây của nó bao gồm tăng phần thưởng đặt cược, mở rộng trung tâm giao dịch FX để bao gồm nhiều cặp tiền tệ hơn và thiết lập quan hệ đối tác chiến lược để cải thiện bảo mật giao thức và mức độ tương tác của người dùng.

4) Yala: https://yala.org/

Yala đang cách mạng thanh khoản Bitcoin với stablecoin YU có lợi nhuận siêu đổi mới. YU là một stablecoin được BTC hỗ trợ, tận dụng sức mạnh của Bitcoin trong tài chính phi tập trung (DeFi) để tạo ra lợi nhuận trên nhiều blockchain .

Tận dụng giao thức Ordinals , Yala phát hành YU trực tiếp trên Bitcoin và tích hợp nó với các mạng chỉ mục phi tập trung và các oracle thông qua Giao thức Meta. Thiết lập này đảm bảo thanh khoản Bitcoin không biên giới và có thể truy cập được, cho phép người dùng tạo lợi nhuận từ các hệ sinh thái blockchain khác nhau mà không cần rời khỏi hoàn cảnh Bitcoin .

Yala sử dụng giao thức Ordinals để phát hành YU trực tiếp trên Bitcoin và tích hợp nó với mạng chỉ mục phi tập trung và các oracles thông qua giao thức meta. Thiết lập này đảm bảo thanh khoản Bitcoin không biên giới và có thể truy cập được, cho phép người dùng tạo lợi nhuận từ các hệ sinh thái blockchain khác nhau mà không cần rời khỏi hoàn cảnh Bitcoin .

Tiến triển mới nhất của Yala bao gồm việc triển khai cơ chế đặt cược và đúc tiền, nâng cao khả năng của người dùng trong việc tận dụng lợi lợi nhuận chuỗi Chuỗi một cách liền mạch. Phương pháp này không chỉ nâng cao tiện ích của Bitcoin trong DeFi mà còn đưa Yala trở thành thế lực tiên phong phi tập trung.

5) BitSmiley: https://www.bitsmiley.io/

BitSmiley đang xây dựng một hệ sinh thái tài chính toàn diện trên Bitcoin thông qua khuôn khổ Fintegra, bao gồm giao thức stablecoin phi tập trung quá mức phi tập trung, giao thức cho vay gốc không cần sự tin cậy và giao thức phái sinh trên Chuỗi . Bước đầu tiên trong khuôn khổ này là ra mắt một stablecoin trên Chuỗi được tạo ra bằng cách thế chấp quá mức Bitcoin , cụ thể là bitUSD.

bitUSD sẽ đóng vai trò là nền tảng của hệ sinh thái BitSmiley, lần đầu tiên ra mắt trên nền tảng BTC lớp 2 đầu tiên với sự hợp tác của BitSmiley và cuối cùng mở rộng sang các giải pháp lớp 2 khác. Cơ chế thế chấp quá mức của bitUSD tương tự như mô hình của MakerDAO, giúp loại bỏ sự xa lạ cho người dùng DeFi. Gần đây, BitSmiley đã nhận được khoản đầu tư từ OKX Ventures và ABCDE, chứng tỏ độ tin cậy và tiềm năng của dự án trong lĩnh vực tài chính phi tập trung .

6) BitStable: https://bitstable.finance/

BitStable là một giao thức tài sản phi tập trung dựa trên mạng BTC. Nền tảng này cho phép mọi người, ở mọi nơi tạo ra $DALL từ stablecoin tài sản thế chấp trong hệ sinh thái BTC. BitStable sử dụng hệ thống token kép ($DAII và $BSSB) và cấu trúc tương thích chuỗi Chuỗi . $DAII là stablecoin (BRC 20) có giá trị và tính ổn định đến từ sự mạnh mẽ của tài sản trong hệ sinh thái BTC, bao gồm BRC 20, RSK và Lightning Network.

Trong viễn cảnh mong đợi của BitStable, khả năng chuỗi Chuỗi của $DAII có thể kết nối cộng đồng Ethereum và hệ sinh thái BTC. Tổng lượng cung ứng$DAII được giới hạn ở mức 1 tỷ token. $BSSB đóng vai trò là token quản trị của nền tảng, cho phép cộng đồng duy trì hệ thống và quản lý $DAII. Ngoài ra, BitStable cũng khích lệ$BSSB người nắm giữ thông qua cổ tức và các biện pháp khác.