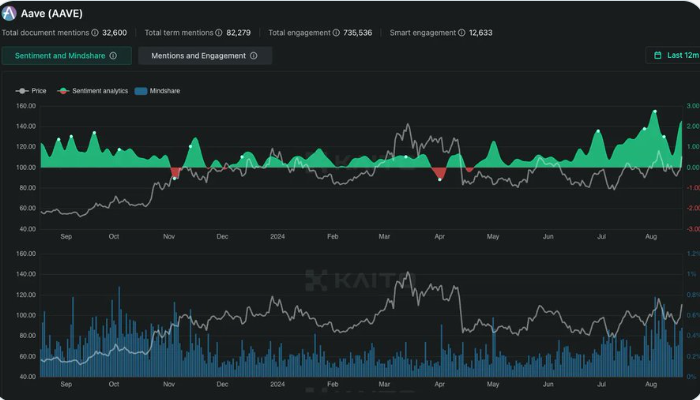

$ Aave đang dẫn đầu làn sóng DeFi sắp tới

Khi tâm lý thị trường và sự chú ý đạt đến mức cao mới, giá cả cũng bắt đầu được chú ý.

Các nguyên tắc cơ bản mạnh mẽ + Cập nhật về ô + AAVEnomics mới = Chỉ cần sử dụng Aave

Đây là lý do tại sao:

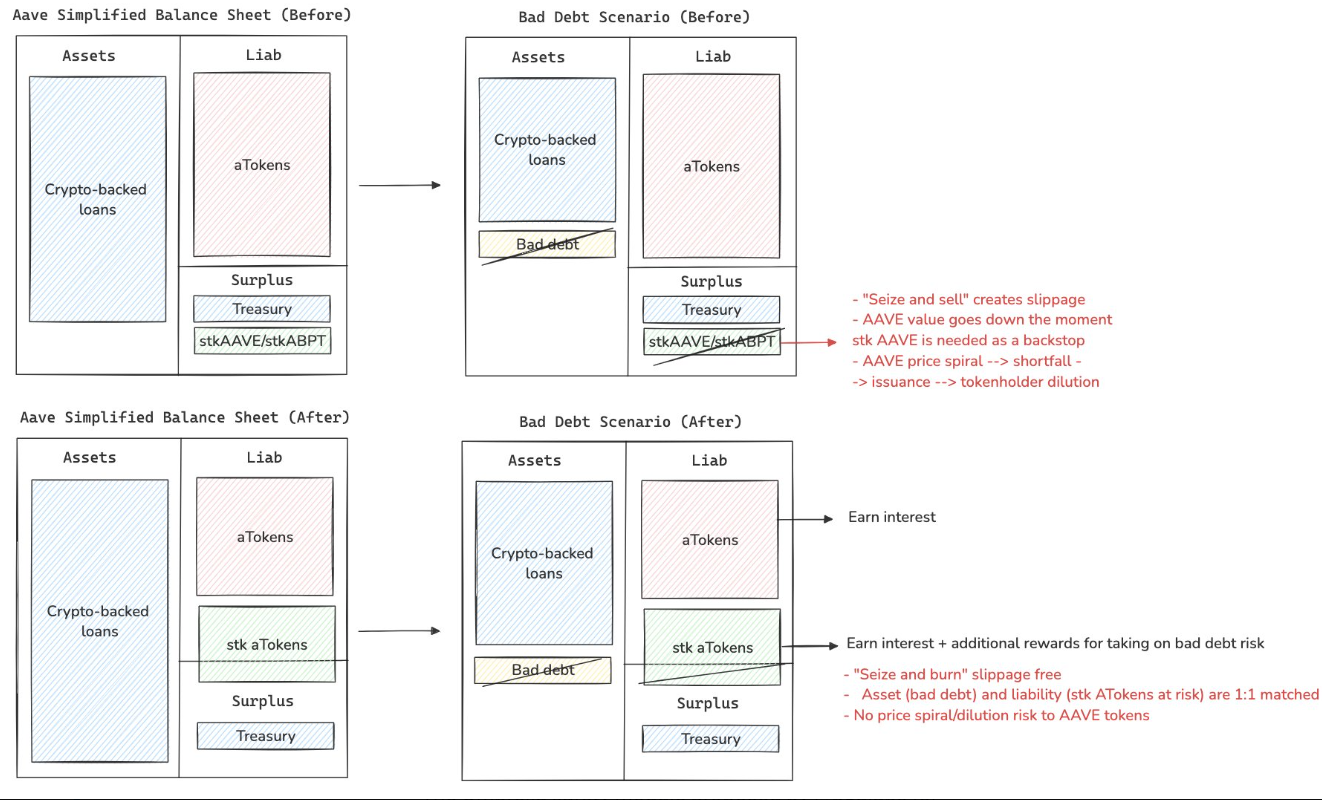

Nó đã được chỉ ra lần: sử dụng $AAVE trong mô-đun bảo mật có nghĩa là $stkAAVE là giải pháp cuối cùng cho nợ xấu... nhưng điều này không lý tưởng

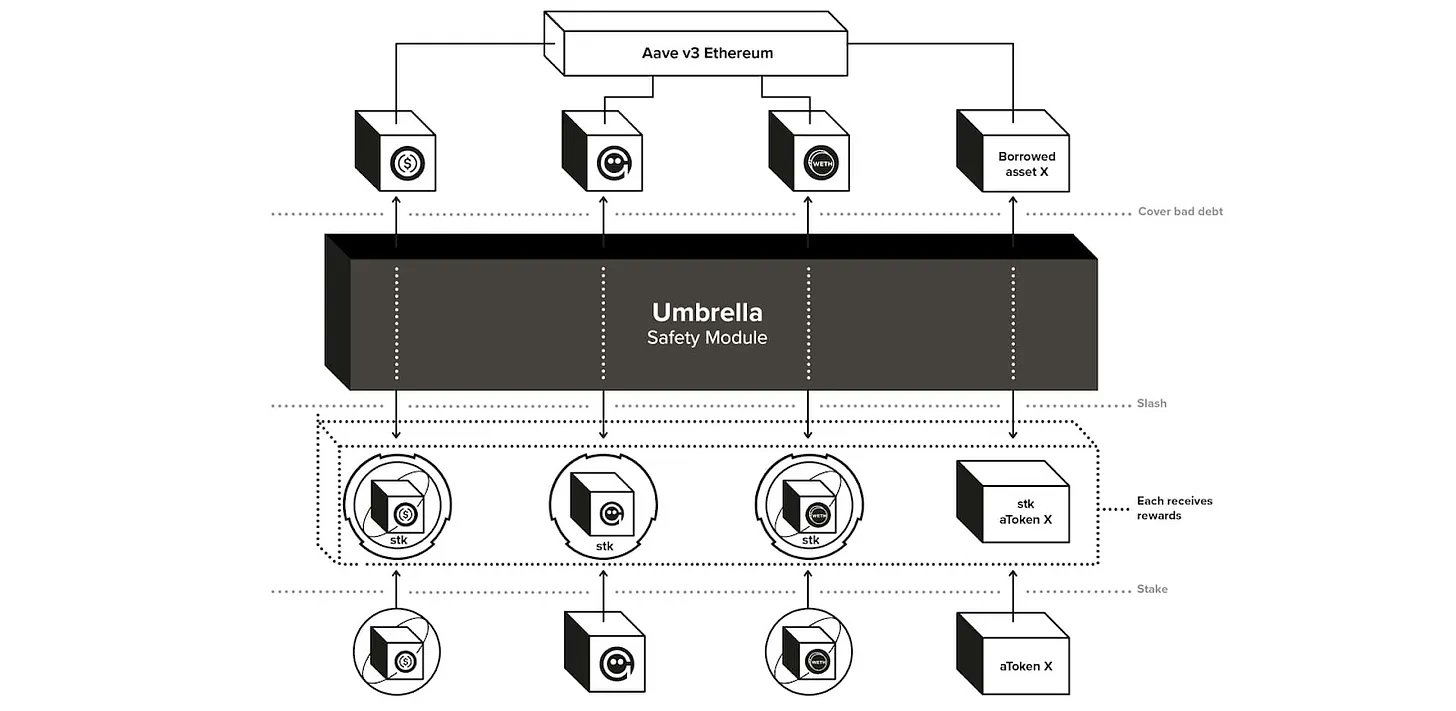

Ô dù giải quyết vấn đề này

Mặc dù kịch bản này khó xảy ra và hiếm gặp nhưng mô hình “chiếm giữ và bán” hiện nay dựa vào việc bán $stkAAVE trên thị trường để trang trải nợ xấu 📉

Điều này có thể gây áp lực lên giá của $AAVE và dẫn đến việc sử dụng vốn không hiệu quả vì tài sản được bán có thể không tương ứng với nợ cần trang trải.

Umbrella đề xuất chuyển sang aTokens ( Token lãi của Aave ) thay vì mô hình “thu giữ và đốt ” của $stkAAVE.

Điều này làm cho cơ chế bảo mật phù hợp hơn với tài sản có rủi ro .

@lemiscate đã nhấn mạnh tính hiệu quả của mô hình mới này trong một podcast gần đây với @MikeIppolito_: “Với Umbrella, chúng tôi kỳ vọng hiệu quả của việc bao phủ nợ xấu sẽ tăng đáng kể so với tình hình hiện tại, từ mức lý thuyết là 100 triệu USD lên mức trung bình có thể là 100 triệu USD.” thời hạn hàng tỷ đô la."

Cơ chế Umbrella sẽ cho phép Aave thu giữ $aTokens từ mô-đun bảo mật và đốt chúng trực tiếp để bù đắp nợ xấu.

Quá trình này hiệu quả hơn về vốn và tránh trượt giá thị trường. Ví dụ: nếu có 100 triệu USD $aUSDC được cam kết và có 1 triệu USD nợ khó đòi $USDC , Aave có thể thực hiện cắt giảm 1% đối với tất cả các khoản đã cam kết $aUSDC, xóa nợ một cách hiệu quả mà không cần đến hoạt động thị trường. Tại sao người dùng lại chọn đặt cược $aTokens của họ và chấp nhận rủi ro tiềm ẩn này?

Những người cầm cố sẽ nhận được lợi nhuận đáng kể : họ không chỉ kiếm được tiền lãi do người đi vay trả mà còn nhận được một phần phí giao thức dưới dạng hoàn lại tiền, làm tăng đáng kể lợi nhuận tổng thể của họ ! Lợi nhuận bổ sung này đáng kể như thế nào?

@lemiscate đã đưa ra một ví dụ trong podcast: “Nếu 10% LP USDC chọn tham gia mô-đun đun bảo mật, thì 3% lợi nhuận sẽ tiêu tốn khoảng 3 triệu đô la.” Ông lưu ý rằng điều này có thể quản lý được dựa trên cơ cấu phí của Aave . Điều quan trọng cần lưu ý là Aave có thành tích tốt trong việc quản lý rủi ro. Nợ xấu rất hiếm và thường liên quan đến số tiền tương đối nhỏ.

Sự kiện đáng chú ý nhất là sự kiện CRV trị giá 1,7 triệu USD vào tháng 11 năm 2022, vẫn còn tương đối nhỏ nếu xét đến TVL và thu nhập của Aave .

Bản cập nhật Umbrella cũng giới thiệu mô-đun đun bảo mật dành riêng cho mạng, cho phép quản lý rủi ro có mục tiêu hơn trên các mạng blockchain khác nhau do Aave vận hành.

Để hiểu rõ hơn về những thay đổi này, chúng ta hãy xem biểu đồ tuyệt vời này của @sonyasunkim cho thấy bảng tài sản của Aave và việc xử lý nợ xấu trước và sau:

Đáng chú ý, thay đổi này loại bỏ áp lực cơ bản lên token$AAVE.

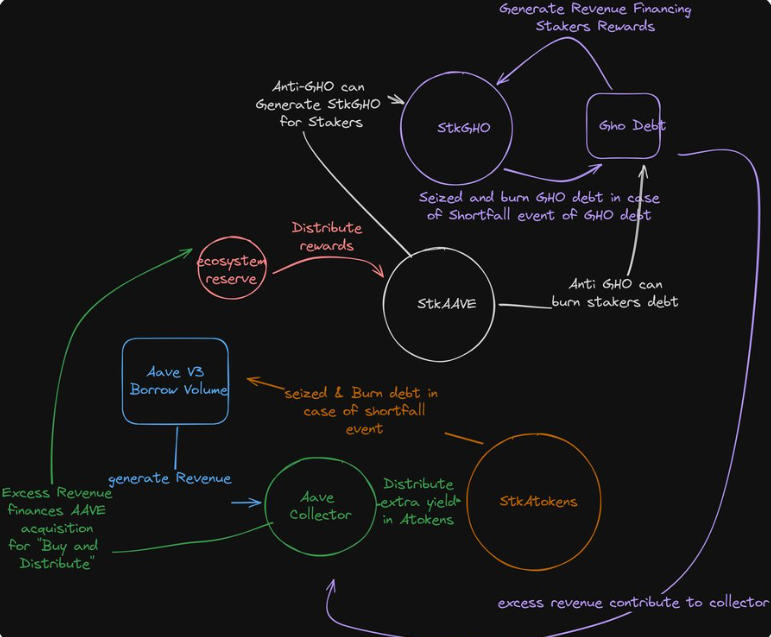

Trước đây, khả năng xảy ra nợ xấu đáng kể là rủi ro cơ bản vì $AAVE token sẽ được bán để bù lỗ. Với Umbrella, rủi ro này phần lớn được giảm thiểu. Token $ Aave không còn là cơ chế chính để giải quyết nợ xấu, cơ chế này có tiềm năng cải thiện đề xuất giá trị cơ bản và loại bỏ áp lực đáng kể lên giá token. Bây giờ, chúng ta hãy tập trung vào chương trình "Mua và phân phối" được đề xuất, một thành phần chính của bản cập nhật AAVEnomics mới.

Hiện tại, Aave không có cơ chế trả lại giá trị trực tiếp cho | người nắm giữ | . Dự trữ sinh thái được sử dụng làm phần thưởng cuối cùng sẽ cạn kiệt. Chương trình Mua và Phân phối nhằm mục đích sử dụng thu nhập vượt mức của Aave để mua $AAVE token trên thị trường và phân phối chúng cho những người đặt cược, từ đó tạo ra một hệ thống phần thưởng bền vững. Chương trình sẽ chỉ được triển khai sau khi đạt được một số mốc nhất định.

Ví dụ: $GHO ( Stablecoin của Aave ) cần đạt lượng cung ứng 175 triệu để đảm bảo tính bền vững của giao thức trước khi kế hoạch có thể được thực hiện. Các yếu tố kích hoạt khác bao gồm lượng nắm giữ ròng của Aave Collector đạt gấp đôi chi phí của nhà cung cấp dịch vụ hàng năm và thu nhập hàng năm trong 90 ngày đạt 150% tổng chi phí giao thức.

@lemiscate nhấn mạnh tầm quan trọng của những cột mốc này: “Bạn cần đạt đến mức độ trưởng thành mà ở đó việc không tái đầu tư mọi thứ bạn kiếm được vào tăng trưởng là điều hợp lý”.

Mô hình mua và phân phối có thể tạo ra nhu cầu liên tục về token $AAVE, có khả năng hỗ trợ giá trị của nó đồng thời tạo ra khích lệ phù hợp hơn giữa giao thức và người nắm giữ token . Phương pháp này khác với mô hình "mua và đốt".

@lemiscate nói rằng việc mua và phân phối “lấy đi Aave của những người đã rời khỏi hệ sinh thái và trả lại cho những người đã kiên định trong thời gian dài”. Nếu những thay đổi này được thực hiện, nó có thể cải thiện đáng kể đề xuất giá trị của $AAVE. . Tuy nhiên, chúng vẫn phải chịu sự phản hồi của cộng đồng và sự phê duyệt của quản trị.