Nguồn: Kaiko Research; Tổng hợp: Baishui, Jinse Finance

Bất chấp dữ liệu lạm phát đáng khích lệ của Hoa Kỳ vào tuần trước, thị trường crypto vẫn có nhiều biến động. Goldman Sachs và Morgan Stanley nắm giữ các vị thế lượng lớn trong nhiều quỹ ETF Bitcoin khác nhau tính đến cuối quý hai, theo báo cáo hàng quý gần đây. Ngoài ra, Binance đã đạt được thỏa thuận với Đơn vị Tình báo Tài chính Ấn Độ và hy vọng sẽ quay trở lại thị trường Ấn Độ. Tuần này chúng ta sẽ khám phá:

Triển vọng cho các dự án crypto Đầu tư vào trái phiếu kho bạc;

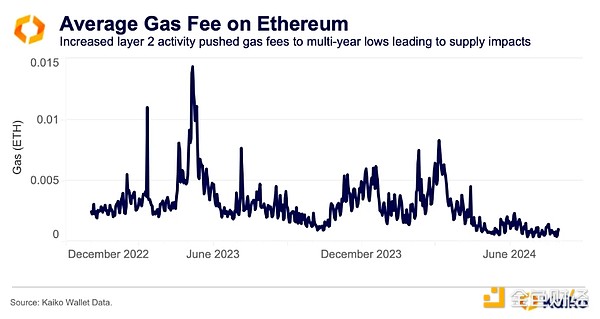

phí Gas ETH đạt mức thấp nhất trong nhiều năm;

Sự quan tâm của nhà đầu tư đối với các dự án token AI vẫn bị giảm bớt.

Xu hướng tuần này

Việc cắt giảm lãi suất khó có thể hạn chế sự hấp dẫn của Kho bạc token hóa.

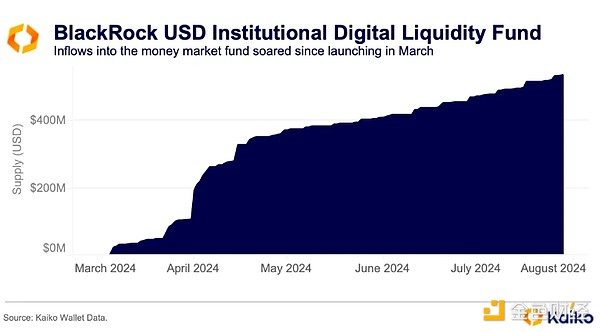

Quỹ mã hóa trên Chuỗi của BlackRock BUIDL (Quỹ thanh khoản kỹ thuật số thể chế BlackRock USD) là một trong nhiều quỹ được ra mắt trong 18 tháng qua để cung cấp khoản đầu tư vào các công cụ nợ truyền thống như Kho bạc Hoa Kỳ. Nó nhanh chóng trở thành quỹ trên Chuỗi lớn nhất Tài sản đang quản lí (AUM). Quỹ này ra mắt vào tháng 3 năm 2024 với sự hợp tác của Securitize và cho đến nay đã thu hút được hơn 520 triệu USD dòng vốn vào.

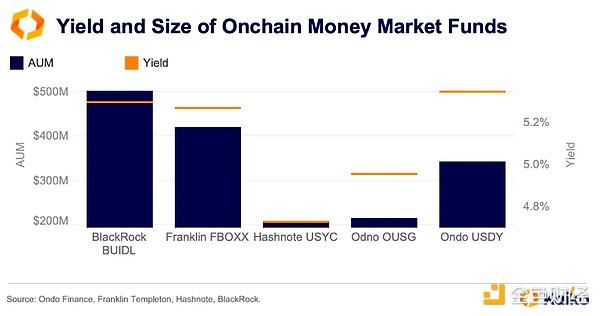

Hầu hết các quỹ này đầu tư vào các công cụ nợ ngắn hạn của Hoa Kỳ. Các quỹ hàng đầu khác bao gồm FBOXX của Franklin Templeton, OUSG và USDY của Ondo Finance và USYC của Hashnote. Tỷ suất lợi nhuận của mỗi quỹ phù hợp với tỷ lệ quỹ liên bang.

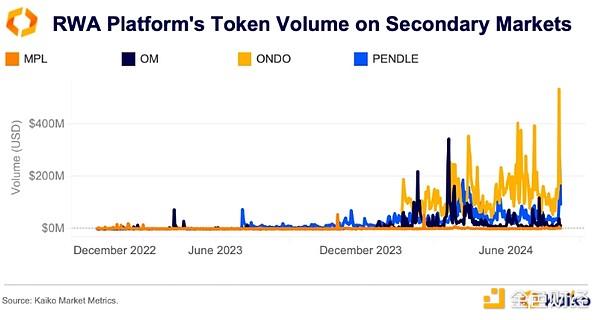

Khi sự cường điệu xung quanh các quỹ token hóa này tiếp tục nóng lên, cả dòng vốn trên Chuỗi và thị trường thứ cấp cho token liên quan đều chứng kiến hoạt động gia tăng. Token quản trị ONDO của Ondo Finance đã trải qua sự gia tăng lớn nhất về số lượng giao dịch, trùng với thông báo về quan hệ đối tác với BUIDL của BlackRock. Giá của ONDO đạt Cao nhất mọi thời đại (ATH) là 1,56 USD vào tháng 6 bối cảnh dòng vốn vào BUIDL tăng vọt và sự quan tâm đến các quỹ trên Chuỗi ngày càng tăng. Tuy nhiên, sự cường điệu đó đã mờ dần và dòng vốn chảy vào có thể phải đối mặt với những trở ngại khi hoàn cảnh lãi suất ở Mỹ thay đổi.

Kể từ đợt bán tháo ngày 5 tháng 8, người ta đã bàn tán nhiều hơn rằng Cục dự trữ liên bang Hoa Kỳ đang đi sau đường cong và cần cắt giảm lãi suất mạnh mẽ hơn để tránh suy thoái kinh tế, với việc các thị trường hiện đang định giá mức cắt giảm 100 điểm cơ bản trong năm nay.

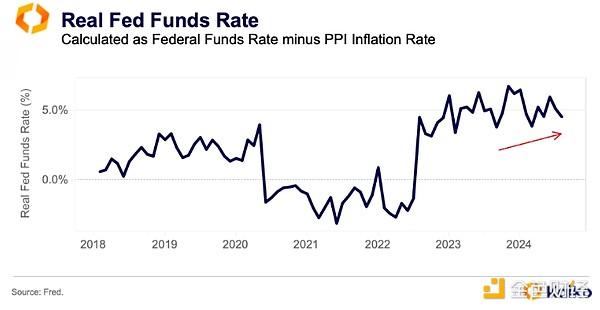

Dữ liệu lạm phát của Mỹ yếu hơn dự kiến vào tuần trước đã củng cố kỳ vọng về việc cắt giảm lãi suất vào tháng 9. Tuy nhiên, cắt giảm lãi suất không nhất thiết đồng nghĩa với việc nới lỏng chính sách tiền tệ. Nếu Cục dự trữ liên bang Hoa Kỳ hạ lãi suất danh nghĩa nhưng lạm phát giảm ở mức tương tự hoặc nhanh hơn thì lãi suất thực (lãi suất danh nghĩa được điều chỉnh theo lạm phát) có thể vẫn ổn định hoặc thậm chí tăng.

Trên thực tế, ngay cả khi Cục dự trữ liên bang Hoa Kỳ giữ lãi suất danh nghĩa ổn định, lãi suất quỹ liên bang thực tế, được điều chỉnh theo Chỉ số giá sản xuất (PPI), chỉ báo sức mạnh định giá của các công ty, tăng khiêm tốn trong năm nay.

Nếu lãi suất thực vẫn ổn định, tác động kích thích tiềm tàng của Cục dự trữ liên bang Hoa Kỳ có thể yếu hơn dự kiến. Trong kịch bản này, Kho bạc Hoa Kỳ có thể vẫn hấp dẫn so với tài sản rủi ro , vì các nhà đầu tư có thể thích thanh khoản và an toàn hơn rủi ro.

Dữ liệu đáng chú ý

Tác động của việc giảm đáng kể phí gas Ethereum đối với nguồn cung.

Phí gas của Ethereum gần đây đã đạt mức thấp nhất trong 5 năm, do hoạt động lớp 2 tăng lên và nâng cấp Dencun vào tháng 3, giúp giảm phí giao dịch lớp 2. Việc giảm phí lần có tác động đến ETH vì việc giảm phí đồng nghĩa với đốt ít ETH hơn, do đó làm tăng lượng cung ứng cấp token . Do đó, tổng lượng cung ứng ETH đã tiếp tục tăng kể từ tháng Tư. Bất chấp các động lực thúc đẩy nhu cầu như ETF ETH spot , lượng cung ứng tăng trưởng này có thể làm giảm tăng giá tiềm năng trong ngắn hạn.

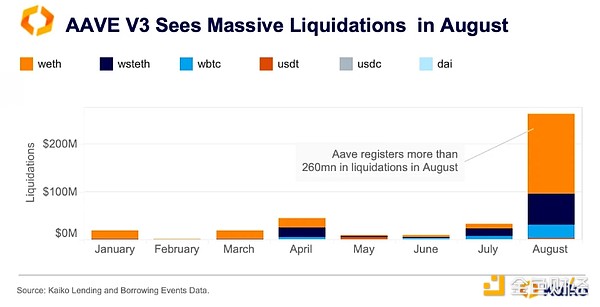

Nhu cầu thế chấp Aave hạ nhiệt.

Aave V3 là giao thức cho vay DeFi lớn nhất của TVL và nhu cầu thế chấp Aave V3 đã hạ nhiệt vào tháng 8 sau khi hơn 260 triệu đô la được thanh lý trong thời kỳ giá crypto sụt giảm và đợt bán tháo trên thị trường rộng rãi bắt đầu vào ngày 5 tháng 8.

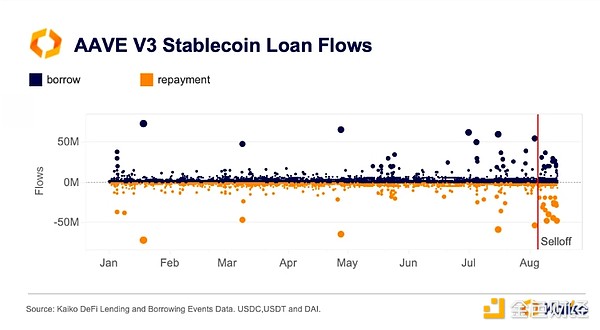

Aave V3 đã ghi nhận dòng vốn vào ròng từ tháng 5 đến tháng 7, với số tiền vay vượt quá số tiền trả. Vào tháng 7, khoản vay stablecoin đã đạt mức cao nhất trong năm là 1,4 tỷ USD, trong khi tổng số tiền hoàn trả là 1,2 tỷ USD, với dòng vốn vào ròng đạt khoảng 200 triệu USD. Tuy nhiên, sau đợt bán tháo gần đây, xu hướng này đã đảo ngược, với dòng vốn chảy ròng vượt quá 200 triệu USD kể từ đầu tháng.

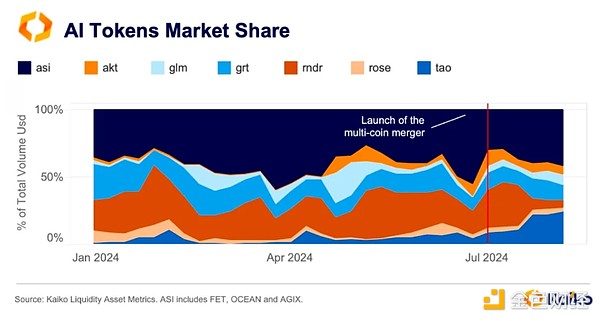

Nỗ lực hợp nhất token crypto AI nhằm thu hút sự quan tâm của thị trường.

Tháng trước, ba dự án crypto lớn tập trung vào AI – Fetch.ai, SingularityNET và Ocean Protocol– đã khởi động giai đoạn đầu tiên hợp nhất Token gốc của họ thành một token duy nhất, được gọi là token). Lần sáp nhập ban đầu được công bố vào tháng 3 như một phần trong kế hoạch rộng lớn hơn nhằm phát triển nền tảng AI mới nhằm cung cấp “một giải pháp thay thế phi tập trung cho các dự án AI hiện có do các công ty công nghệ lớn kiểm soát”.

Kể từ tháng 7, thị thị phần kết hợp của AGIX của SingularityNET , OCEAN của Ocean Protocol và TOKEN của Fetch.ai đã tăng từ 30% lên 40%. Tuy nhiên, dữ liệu giao dịch theo giao dịch của chúng tôi cho thấy tăng trưởng này chủ yếu được thúc đẩy bởi lượng bán ra tăng lên, cho thấy người giao dịch cho rằng việc sáp nhập là một sự kiện rủi ro.

Nhu cầu chung về token AI giảm mạnh kể từ đầu quý hai. Vào đầu tháng 8, khối lượng giao dịch hàng tuần đã giảm mạnh xuống còn 2 tỷ USD, giảm gấp sáu lần so với mức cao nhất trong nhiều năm là hơn 13 tỷ USD trong quý đầu tiên.

Token crypto liên quan đến trí tuệ nhân tạo được liên kết với các dự án sử dụng trí tuệ nhân tạo để cải thiện bảo mật, trải nghiệm người dùng, hỗ trợ sàn giao dịch phi tập trung hoặc cung cấp dịch vụ tạo hình ảnh và văn bản. Tuy nhiên, mối tương quan trong 60 ngày của họ với nhà sản xuất chip Nvidia (NVDA), được nhiều người cho rằng là đặt cược vào sự bùng nổ tiềm năng liên quan đến AI, lại rất yếu. Hiện tại, mối tương quan đang dao động quanh mức 0,1-0,2, giảm so với mức đỉnh 0,3-0,4 vào tháng 3. Ngược lại, mối tương quan của chúng với Bitcoin vẫn mạnh mẽ, dao động từ 0,5 đến 0,7 tính đến đầu tháng 8, cho thấy người giao dịch xem các dự án này là các vụ đặt cược crypto hệ số beta cao.

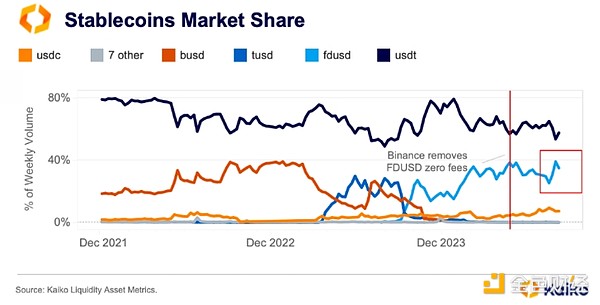

Thị thị phần của FDUSD trên Binance đạt Cao nhất mọi thời đại (ATH) .

Vào cuối tháng 7, thị thị phần của stablecoin FDUSD trên Binance đạt Cao nhất mọi thời đại (ATH) 39%, đảo ngược xu hướng giảm tiếp tục trong ba tháng qua. Tăng trưởng này rất đáng chú ý khi sàn giao dịch này đã áp dụng lại khoản phí hoa hồng bằng 0 đối với các cặp cặp giao dịch FDUSD cho người dùng thông thường và người dùng VIP-1 vào tháng 4.

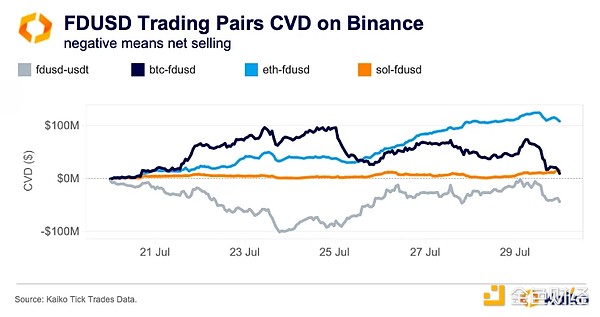

Việc kiểm tra kỹ hơn dữ liệu giao dịch theo giao dịch cho thấy khối lượng giao dịch FDUSD tăng đột biến chủ yếu là do lượng mua bốn cặp chính có mệnh giá FDUSD Binance tăng lên, cũng như sự luân chuyển của stablecoin khác, đặc biệt là USDT của Tether.

Điều này đặc biệt thú vị vì Bitcoin đã trải qua đợt bán tháo mạnh mẽ trên thị trường USDT của Binance trong cùng thời gian (không được lập biểu đồ).

First Digital USD (FDUSD), được quản lý tại Hồng Kông, ra mắt vào tháng 6 năm 2023 và bắt đầu giao dịch trên Binance ngay sau đó mà không mất phí đặt hàng và chấp nhận. Đến năm 2024, khối lượng giao dịch hàng ngày của nó tăng vọt, đạt trung bình 6,5 tỷ USD, gấp hơn sáu lần khối lượng giao dịch của stablecoin lớn thứ hai USDC (1 tỷ USD). Tuy nhiên, thành công của FDUSD phụ thuộc rất nhiều vào Binance vì sàn này chỉ giao dịch trên nền tảng đó và gắn chặt với chính sách phí của mình.

Thị trường Nhật Bản dẫn đầu đợt bán tháo crypto

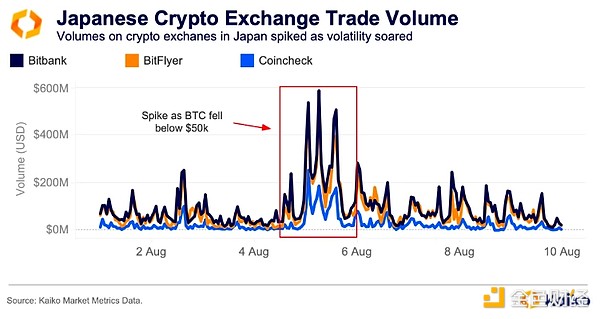

Việc Ngân hàng Trung ương Nhật Bản tăng lãi suất vào cuối tháng 7 là điềm báo trước sự biến động mạnh mẽ của thị trường tài chính trong tháng 8. Thị trường crypto lao dốc cùng với chứng khoán khi hoàn cảnh lãi suất thay đổi ở Nhật Bản và dữ liệu kinh tế kém của Mỹ khiến các nhà đầu tư lo sợ.

Hậu quả của cuối tuần đầu tiên của tháng 8 ngay lập tức ảnh hưởng đến thị trường crypto . Cuối tuần qua, BTC đã giảm hơn 12%, giảm xuống dưới 50.000 USD vào sáng thứ Hai theo giờ châu Âu. Trong đợt bán tháo, khối lượng giao dịch trên sàn giao dịch crypto của Nhật Bản đã tăng vọt, đặc biệt là Bitbank và bitFlyer, đạt mức cao nhất kể từ khi Bitcoin đạt mức cao mới vào đầu tháng 3.

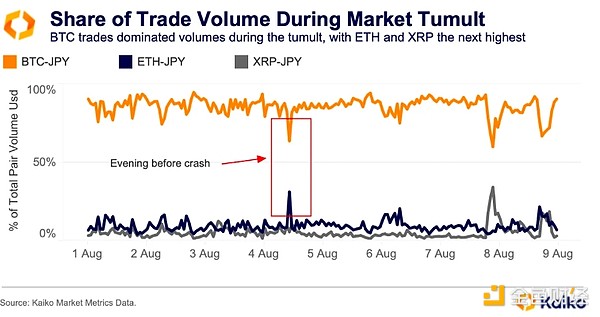

Khối lượng giao dịch tăng đột biến chủ yếu là do hoạt động giao dịch trên thị trường BTC-JPY, tiếp theo là thị trường ETH-JPY và XRP-JPY. Tuy nhiên, thị trường crypto Nhật Bản đã chứng kiến sự gia tăng thú vị về thị phần lượng giao dịch ETH vào tối thứ Bảy theo giờ Nhật Bản, có thời điểm chiếm hơn 30% khối lượng giao dịch. Khối lượng giao dịch tăng đột biến xảy ra một ngày trước khi có nhiều biến động và trùng hợp với các báo cáo rằng Jump Trading đã bắt đầu thanh lý các vị thế ETH của mình, gây ra sự hoảng loạn.

Đâu là lý do đằng sau những động thái đón đầu của thị trường Nhật Bản so với Mỹ và các khu vực lớn khác? Phần lớn sự biến động vào đầu tháng 8 có liên quan đến giao dịch chênh lệch giá đồng yên.

Giao dịch chênh lệch giá bao gồm việc các nhà giao dịch vay một tài sản (trong trường hợp này là đồng Yên Nhật) với lãi suất thấp và tái đầu tư vào tài sản lợi nhuận cao hơn, chẳng hạn như Kho bạc Hoa Kỳ. Xét rằng các nhà đầu tư Nhật Bản là nhóm lớn nhất gồm các nhà đầu tư không phải người Mỹ vào Kho bạc Hoa Kỳ, hầu hết đều đầu tư vào cả hai tài sản. Khoản đầu tư này diễn ra vào thời điểm khả năng Ngân hàng Nhật Bản tăng lãi suất và Cục dự trữ liên bang Hoa Kỳ cắt giảm lãi suất đang tăng cao.

Giao dịch chênh lệch giá hoạt động tốt nhất khi thị trường ổn định. Vì vậy, khi Ngân hàng Nhật Bản tăng lãi suất lần thứ hai kể từ năm 2007, giao dịch này bỗng mất đi sức hấp dẫn.