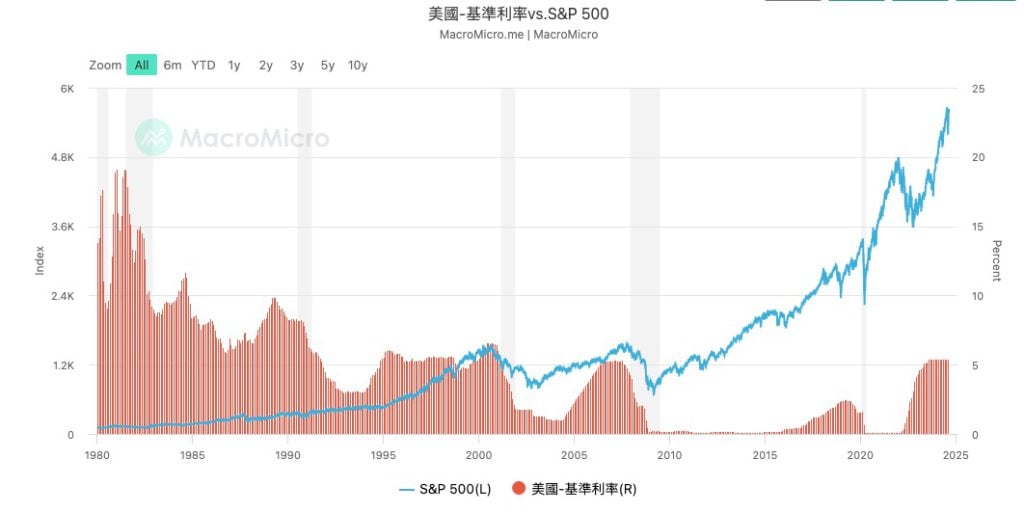

Vào ngày 23 tháng 8 năm 2024 , Chủ tịch Cục Dự trữ Liên bang Hoa Kỳ Powell đã chính thức tuyên bố tại cuộc họp thường niên của các ngân hàng trung ương toàn cầu ở Jackson Hole rằng “đã đến lúc điều chỉnh chính sách. Con đường phía trước rất rõ ràng, thời gian và tốc độ cắt giảm lãi suất sẽ phụ thuộc vào thông tin sắp tới, triển vọng thay đổi và sự cân bằng rủi ro.”

Điều này cũng có nghĩa là chu kỳ thắt chặt của Cục Dự trữ Liên bang Mỹ kéo dài gần 3 năm đã đạt đến bước ngoặt. Nếu không có bất ngờ nào về số liệu vĩ mô, đợt cắt giảm lãi suất đầu tiên sẽ được tổ chức tại cuộc họp lãi suất ngày 19/9.

Tuy nhiên, bước vào giai đoạn đầu của chu kỳ cắt giảm lãi suất không có nghĩa là sắp tăng mạnh. Vẫn còn một số rủi ro đáng để mọi người cảnh giác. Do đó, tác giả ở đây tóm tắt một số vấn đề cần quan tâm nhất hiện nay. để giúp mọi người tránh được một số rủi ro.

Nhìn chung, trong giai đoạn đầu cắt giảm lãi suất, chúng ta vẫn cần chú ý đến 6 vấn đề cốt lõi, bao gồm rủi ro suy thoái ở Mỹ, tốc độ cắt giảm lãi suất, kế hoạch QT (thắt chặt định lượng) của Cục Dự trữ Liên bang Mỹ. , rủi ro tái phát lạm phát, hiệu quả của liên kết ngân hàng trung ương toàn cầu và rủi ro chính trị của Hoa Kỳ.

Việc cắt giảm lãi suất không nhất thiết có nghĩa là thị trường rủi ro tăng ngay lập tức, nhưng trong hầu hết các trường hợp sẽ là sự sụt giảm.

Những điều chỉnh chính sách tiền tệ của Cục Dự trữ Liên bang Hoa Kỳ có tác động sâu sắc đến thị trường tài chính toàn cầu.

Đặc biệt trong giai đoạn đầu của việc cắt giảm lãi suất, mặc dù việc cắt giảm lãi suất thường được coi là biện pháp kích thích tăng trưởng kinh tế nhưng cũng đi kèm với sê-ri rủi ro tiềm ẩn, nghĩa là việc cắt giảm lãi suất không nhất thiết đồng nghĩa với việc tăng lãi suất ngay lập tức. thị trường rủi ro . Ngược lại, trong hầu hết các trường hợp chúng sẽ giảm.

Những lý do cho điều này thường có thể được phân loại như sau:

1. Biến động gia tăng trên thị trường tài chính

Việc cắt giảm lãi suất thường được cho rằng tín hiệu hỗ trợ nền kinh tế và thị trường, nhưng trong giai đoạn đầu cắt giảm lãi suất, thị trường có thể gặp phải tình trạng bất ổn và biến động tăng. Các nhà đầu tư có xu hướng giải thích hành động của Fed theo cách khác và một số người có thể cho rằng việc cắt giảm lãi suất là phản ánh mối lo ngại về suy thoái kinh tế. Sự không chắc chắn này có thể dẫn đến sự biến động lớn hơn trên thị trường chứng khoán và trái phiếu.

Ví dụ, trong cuộc khủng hoảng tài chính năm 2001 và 2007-2008, thị trường chứng khoán đã trải qua những đợt sụt giảm đáng kể ngay cả khi Cục Dự trữ Liên bang bắt đầu chu kỳ cắt giảm lãi suất. Điều này là do các nhà đầu tư lo ngại rằng mức độ nghiêm trọng của suy thoái kinh tế sẽ lớn hơn tác động tích cực của việc cắt giảm lãi suất.

2. Rủi ro ro lạm phát

Cắt giảm lãi suất đồng nghĩa với việc chi phí vay mượn giảm, khuyến khích tiêu dùng và đầu tư. Tuy nhiên, nếu việc cắt giảm lãi suất quá mức hoặc kéo dài quá lâu có thể dẫn đến áp lực lạm phát tăng. Khi thanh khoản dồi dào trong nền kinh tế theo đuổi nguồn cung hàng hóa và dịch vụ hạn chế, mức giá có thể tăng nhanh, đặc biệt nếu Chuỗi cung ứng bị hạn chế hoặc nền kinh tế tiến tới trạng thái toàn dụng lao động.

Ví dụ, lịch sử, vào cuối những năm 1970, việc cắt giảm lãi suất của Cục Dự trữ Liên bang Hoa Kỳ đã dẫn đến rủi ro lạm phát tăng cao, đòi hỏi phải tăng lãi suất mạnh mẽ hơn sau đó để kiểm soát lạm phát, gây ra suy thoái kinh tế.

3. Dòng vốn chảy ra và mất giá tiền tệ

Việc cắt giảm lãi suất của Cục Dự trữ Liên bang Hoa Kỳ thường làm giảm lợi thế về lãi suất của đồng đô la Mỹ, khiến vốn chảy từ thị trường Hoa Kỳ sang tài sản lợi nhuận cao hơn ở các quốc gia khác. Dòng vốn chảy ra như vậy sẽ gây áp lực lên tỷ giá đồng đô la Mỹ, khiến đồng đô la Mỹ mất giá. Mặc dù sự mất giá của đồng đô la Mỹ có thể kích thích xuất khẩu ở một mức độ nhất định nhưng cũng có thể mang đến rủi ro lạm phát nhập khẩu, đặc biệt khi giá nguyên liệu và năng lượng tăng cao.

Ngoài ra, dòng vốn chảy ra ngoài cũng có thể dẫn đến bất ổn tài chính ở các nước thị trường mới nổi, đặc biệt là những nước dựa vào nguồn tài trợ bằng đô la Mỹ.

4. Sự bất ổn của hệ thống tài chính

Việc cắt giảm lãi suất thường được sử dụng để giảm căng thẳng kinh tế và hỗ trợ hệ thống tài chính, nhưng nó cũng có thể khuyến khích việc chấp nhận rủi ro quá mức. Khi chi phí vay mượn thấp, các tổ chức tài chính và nhà đầu tư có thể tìm kiếm những khoản đầu tư rủi ro để thu được lợi nhuận cao hơn, dẫn đến hình thành bong bóng giá tài sản.

Ví dụ, sau khi bong bóng chứng khoán công nghệ vỡ vào năm 2001, Cục Dự trữ Liên bang Hoa Kỳ đã cắt giảm lãi suất để hỗ trợ phục hồi kinh tế. Tuy nhiên, chính sách này đã thúc đẩy bong bóng tiếp theo trên thị trường bất động sản ở một mức độ nhất định, cuối cùng dẫn đến sự bùng nổ của cuộc khủng hoảng. khủng hoảng tài chính năm 2008.

5. Hiệu quả của các công cụ chính sách còn hạn chế

Trong giai đoạn đầu cắt giảm lãi suất, nếu nền kinh tế đã tiến gần đến mức lãi suất bằng 0 hoặc trong hoàn cảnh lãi suất thấp, các công cụ chính sách của Fed có thể bị hạn chế. Việc phụ thuộc quá nhiều vào việc cắt giảm lãi suất có thể không thể kích thích tăng trưởng kinh tế một cách hiệu quả, đặc biệt khi lãi suất gần bằng 0, đòi hỏi các biện pháp chính sách tiền tệ độc đáo hơn, chẳng hạn như nới lỏng định lượng (QE).

Trong năm 2008 và 2020, Fed đã phải sử dụng các công cụ chính sách khác để ứng phó với suy thoái kinh tế sau khi cắt giảm lãi suất xuống gần bằng 0, cho thấy rằng trong những trường hợp cực đoan, hiệu quả của việc cắt giảm lãi suất bị hạn chế.

Chúng ta hãy nhìn vào dữ liệu lịch sử. Với sự kết thúc của Chiến tranh Lạnh giữa Hoa Kỳ và Liên Xô vào những năm 1990, và thế giới bước vào bối cảnh chính trị của toàn cầu hóa do Hoa Kỳ lãnh đạo, cho đến nay, phản ứng về chính sách tiền tệ của Cục Dự trữ Liên bang Hoa Kỳ đã có những thay đổi tích cực. thể hiện một độ trễ nhất định. Hiện tại, cuộc đối đầu giữa Trung Quốc và Hoa Kỳ đang diễn ra gay gắt. Sự tan vỡ của trật tự cũ chắc chắn đã làm trầm trọng thêm rủi ro bất ổn chính sách.

Kiểm tra các điểm rủi ro chính trên thị trường hiện tại

Tiếp theo, chúng ta hãy điểm lại những điểm rủi ro chính hiện có trên thị trường hiện tại, tập trung vào rủi ro suy thoái ở Mỹ, tốc độ cắt giảm lãi suất, kế hoạch QT (thắt chặt định lượng) của Cục Dự trữ Liên bang Mỹ, rủi ro nhen nhóm trở lại. lạm phát và hiệu quả của liên kết ngân hàng trung ương toàn cầu.

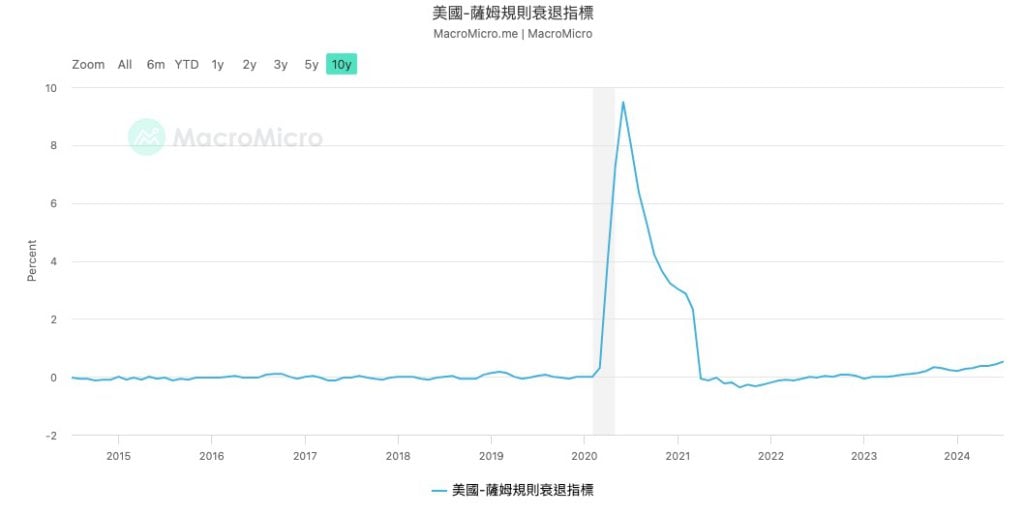

Rủi ro 1: Rủi ro suy thoái kinh tế Mỹ

Nhiều người coi việc cắt giảm lãi suất tiềm năng vào tháng 9 là "cắt giảm lãi suất phòng thủ" của Cục Dự trữ Liên bang Mỹ. Cái gọi là cắt giảm lãi suất phòng thủ đề cập đến quyết định cắt giảm lãi suất được đưa ra nhằm giảm rủi ro suy thoái kinh tế tiềm ẩn khi dữ liệu kinh tế không xấu đi đáng kể.

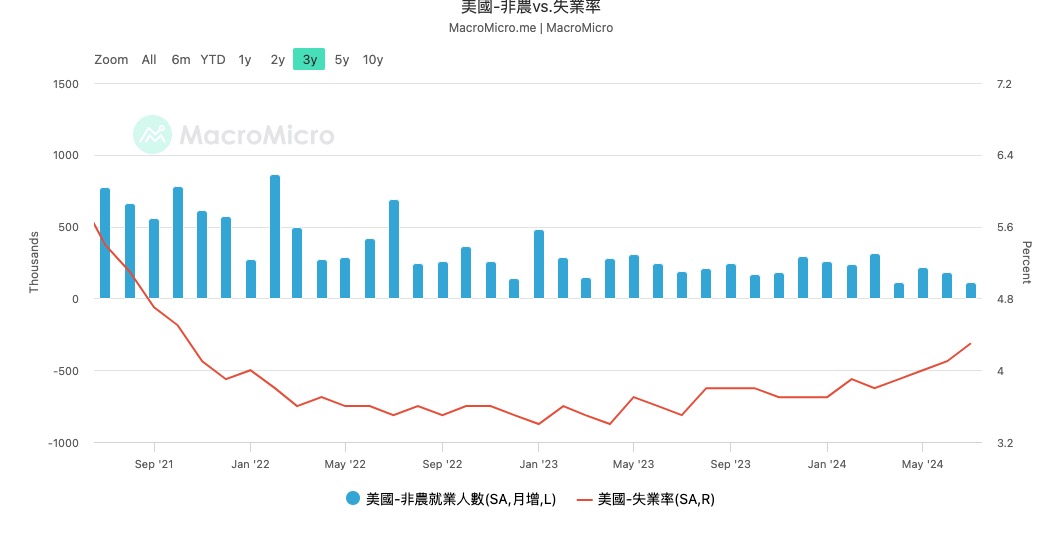

Tỷ lệ thất nghiệp của Mỹ đã chính thức chạm tới ngưỡng cảnh báo “Quy luật Sam” về suy thoái. Vì vậy, điều cực kỳ quan trọng là phải quan sát xem liệu việc cắt giảm lãi suất vào tháng 9 có thể hạn chế tỷ lệ thất nghiệp tăng và từ đó ổn định nền kinh tế trước suy thoái hay không.

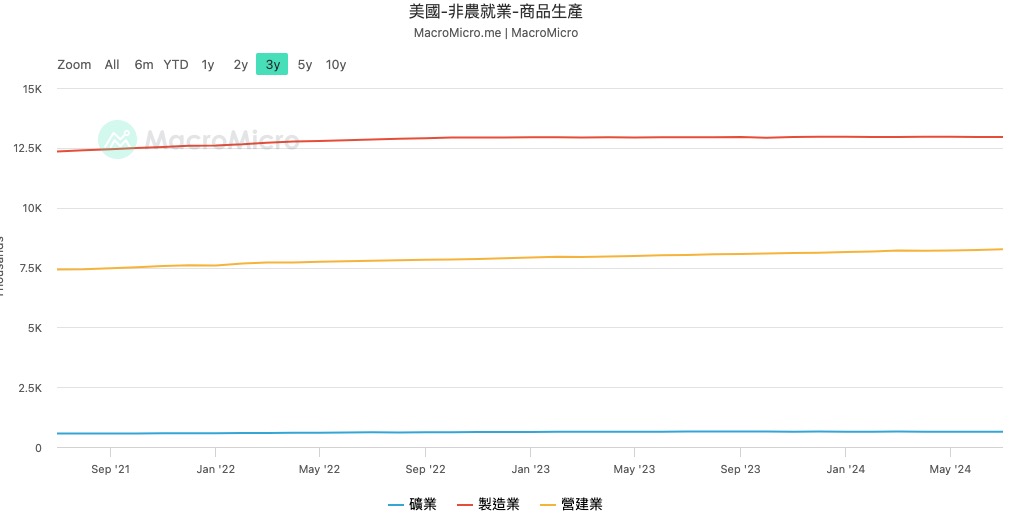

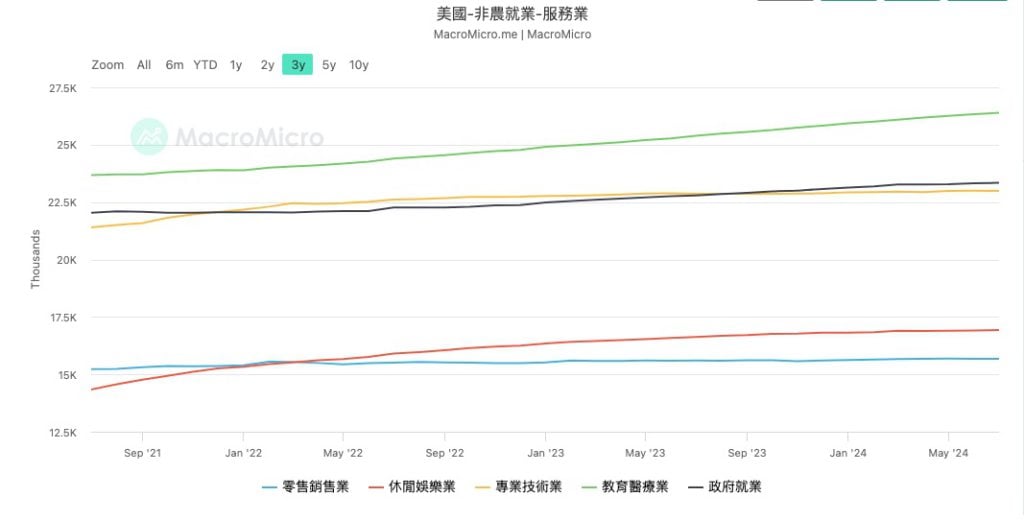

Chúng ta hãy xem xét chi tiết dữ liệu việc làm phi nông nghiệp để xem cụ thể điều gì đã xảy ra. Chúng ta có thể thấy rằng trong danh mục sản xuất hàng hóa, việc làm trong lĩnh vực sản xuất đã có biến động thấp trong một thời gian dài và ngành xây dựng đã đóng góp nhiều hơn vào dữ liệu.

Đối với nền kinh tế Hoa Kỳ, ngành sản xuất cao cấp cũng như các ngành công nghệ và dịch vụ tài chính phù hợp là động lực chính. Điều đó có nghĩa là, khi thu nhập tầng lớp thượng lưu thu nhập cao này tăng, mức tiêu dùng sẽ tăng do sự giàu có. hiệu quả, từ đó mang lại lợi ích cho các ngành dịch vụ cấp trung và cấp thấp khác, vì vậy tình hình việc làm của nhóm người này có thể được sử dụng như một chỉ báo hàng đầu về tình hình việc làm chung ở Hoa Kỳ.

Sự yếu kém trong việc làm trong ngành sản xuất có thể gây ra rủi ro nhất định. Ngoài ra, nếu nhìn vào Chỉ số Sản xuất ISM (PMI) của Hoa Kỳ, chúng ta có thể thấy rằng PMI đang có xu hướng giảm nhanh chóng, điều này càng hỗ trợ thêm cho sự yếu kém của ngành sản xuất Hoa Kỳ.

Tiếp theo, hãy nhìn vào ngành dịch vụ, ngành kỹ thuật chuyên môn và ngành bán lẻ cũng có tình trạng đóng băng tương tự. Những yếu tố chính đóng góp tích cực cho chỉ báo là giáo dục, chăm sóc y tế, giải trí và giải trí. Tôi cho rằng có hai lý do chính là gần đây đã có một số đảo chiều trong dịch bệnh vương miện mới và bị ảnh hưởng bởi cơn bão. đã có một mức độ khó khăn nhất định về sự thiếu hụt nhân viên cứu hộ y tế liên quan. Lý do thứ hai là hầu hết người Mỹ đều đi nghỉ vào tháng 7, điều này dẫn đến tăng trưởng du lịch và các ngành giải trí, nghỉ dưỡng khác khi kỳ nghỉ lễ kết thúc, ngành này chắc chắn sẽ phải hứng chịu một đòn giáng nhất định.

Vì vậy, nhìn chung rủi ro suy thoái hiện tại ở Mỹ vẫn tồn tại, do đó độc giả cần quan sát thêm rủi ro liên quan thông qua số liệu vĩ mô, trong đó chủ yếu bao gồm việc làm phi nông nghiệp, trợ cấp thất nghiệp ban đầu, PMI, chỉ số niềm tin người tiêu dùng CCI, chỉ số giá nhà ở. , vân vân.

Rủi ro 2: Tốc độ cắt giảm lãi suất

Điều thứ hai cần chú ý là tốc độ cắt giảm lãi suất. Mặc dù đã xác nhận rằng lãi suất đã bắt đầu được cắt giảm, nhưng tốc độ cắt giảm lãi suất sẽ ảnh hưởng đến hiệu quả hoạt động của thị trường tài sản rủi ro .

Lịch sử, việc cắt giảm lãi suất khẩn cấp của Cục Dự trữ Liên bang Hoa Kỳ là tương đối hiếm. Do đó, những biến động kinh tế giữa các cuộc họp lãi suất đòi hỏi cách giải thích riêng của thị trường để tác động đến xu hướng giá cả khi một số dữ liệu kinh tế nhất định cho thấy Cục Dự trữ Liên bang Hoa Kỳ sẽ tăng lãi suất quá chậm. Lúc này, thị trường sẽ là nơi phản ứng đầu tiên nên việc xác định nhịp độ cắt giảm lãi suất phù hợp và định hướng thị trường thực hiện các mục tiêu của Fed thông qua chỉ dẫn lãi suất là rất quan trọng.

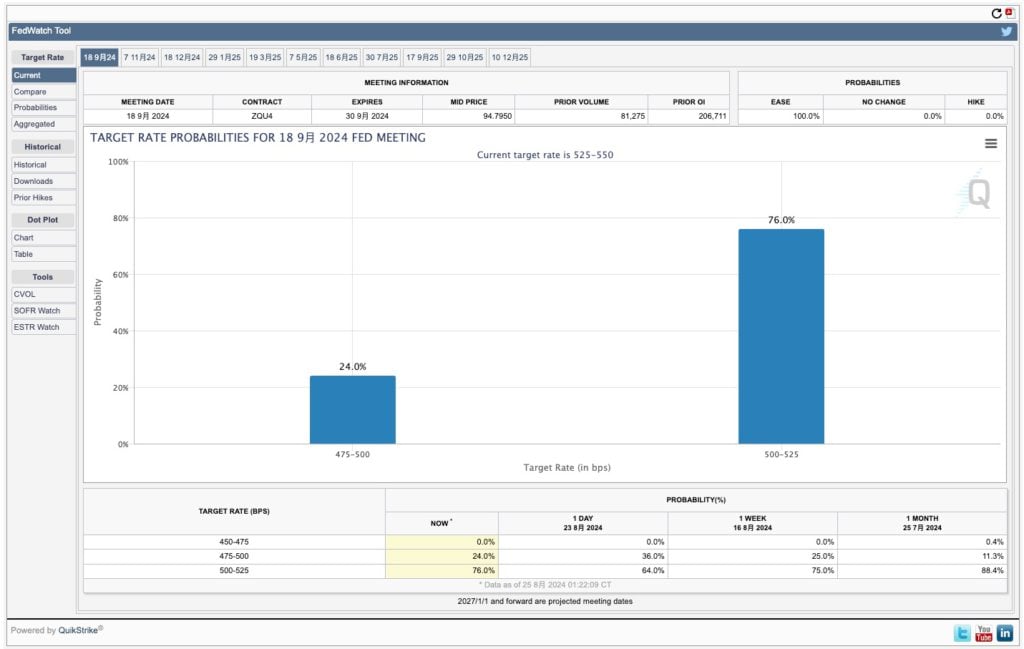

Ước tính thị trường hiện tại cho quyết định lãi suất vào tháng 9 là có gần 75% khả năng giảm từ 25 đến 50 BP và 25% xác suất giảm từ 50 đến 75 BP. Do đó, hãy chú ý đến thị trường. phán đoán cũng có thể đánh giá rõ ràng tâm lý thị trường.

Rủi ro thứ ba: Kế hoạch QT

Kể từ sau khủng hoảng tài chính năm 2008, Cục Dự trữ Liên bang Mỹ đã nhanh chóng hạ lãi suất xuống 0 nhưng vẫn chưa thể vực dậy nền kinh tế. Khi đó, chính sách tiền tệ trở nên kém hiệu quả vì không thể tiếp tục cắt giảm lãi suất. Vì vậy, để bơm thêm thanh khoản vào thị trường, Cục Dự trữ Liên bang Hoa Kỳ đã thiết lập công cụ nới lỏng định lượng (QE) để bơm thanh khoản vào thị trường bằng cách mở rộng bảng tài sản kế toán của Cục Dự trữ Liên bang Hoa Kỳ, đồng thời tăng quy mô dự trữ của hệ thống ngân hàng .

Phương pháp này thực chất chuyển giao rủi ro thị trường cho Cục Dự trữ Liên bang Hoa Kỳ. Do đó, để giảm thiểu rủi ro hệ thống, Cục Dự trữ Liên bang Hoa Kỳ cần kiểm soát quy mô bảng tài sản thông qua việc thắt chặt định lượng QT. Tránh nới lỏng một cách hỗn loạn dẫn đến rủi ro quá mức cho bản thân.

Bài phát biểu của Powell không liên quan đến phán quyết về kế hoạch QT hiện tại và kế hoạch tiếp theo, vì vậy chúng ta vẫn cần chú ý đến chương trình QT và những thay đổi dẫn đến dự trữ ngân hàng.

Rủi ro 4: Rủi ro lạm phát gia tăng

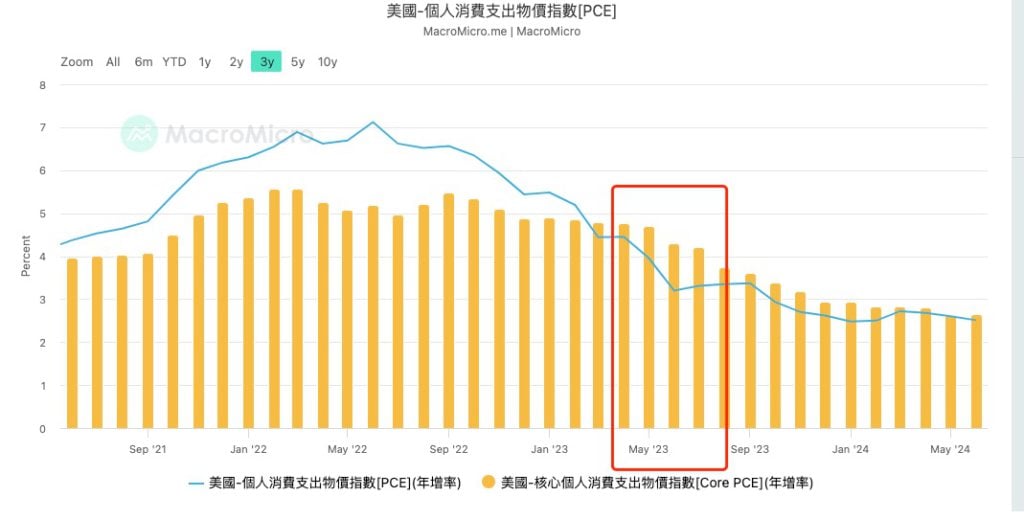

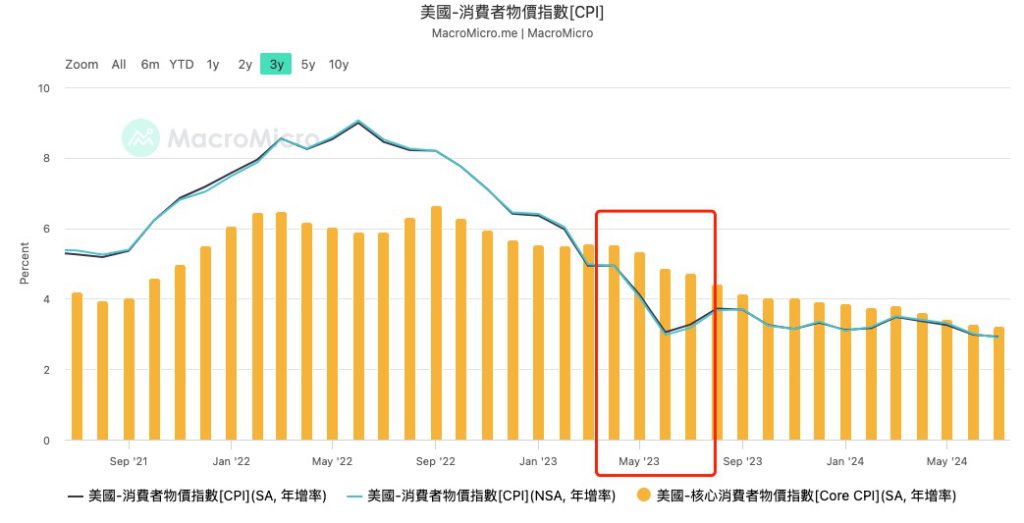

Powell vẫn giữ thái độ lạc quan trước rủi ro lạm phát tại cuộc họp hôm thứ Sáu. Mặc dù không đạt được mức 2% như mong đợi nhưng ông tương đối tự tin vào việc kiểm soát lạm phát. Thật vậy, nhận định này thực sự có thể được phản ánh từ dữ liệu, và nhiều nhà kinh tế đã bắt đầu tự hỏi liệu tỷ lệ lạm phát mục tiêu 2% có quá thấp sau khi trải qua đợt rửa tội của dịch bệnh hay không.

Nhưng vẫn còn một số rủi ro ở đây:

- Trước hết, nhìn từ góc độ vĩ mô, quá trình tái công nghiệp hóa của Hoa Kỳ bị ảnh hưởng bởi nhiều yếu tố khác nhau và diễn ra không hề suôn sẻ, hơn nữa nó còn trùng khớp với chính sách chống toàn cầu hóa của Hoa Kỳ trong bối cảnh đối đầu giữa Trung Quốc và các nước. Vấn đề về phía cung về bản chất vẫn chưa được giải quyết. Bất kỳ rủi ro địa chính trị nào cũng sẽ làm trầm trọng thêm sự tái phát của lạm phát.

- Thứ hai, xét rằng trong chu kỳ tăng lãi suất này, nền kinh tế Mỹ chưa bước vào chu kỳ suy thoái đáng kể. Khi lãi suất được cắt giảm, thị trường tài sản rủi ro sẽ phục hồi khi hiệu ứng tài sản xảy ra trở lại, cùng với sự mở rộng của nhu cầu. Bên cạnh đó, lạm phát công nghiệp dịch vụ cũng sẽ bùng phát trở lại.

- Cuối cùng, có vấn đề về thống kê dữ liệu. Chúng tôi biết rằng để tránh các yếu tố mùa vụ ảnh hưởng đến dữ liệu, dữ liệu CPI và PCE thường sử dụng tốc độ tăng trưởng hàng năm, tức là dữ liệu hàng năm để phản ánh tình hình thực tế. từ tháng 5 năm nay, 2023 Các yếu tố thời kỳ cơ sở cao sẽ cạn kiệt. Khi đó, việc thực hiện các thông tin liên quan sẽ dễ dàng bị ảnh hưởng bởi tăng trưởng.

Rủi ro thứ năm: Hiệu quả liên kết ngân hàng trung ương toàn cầu

Tôi nghĩ hầu hết độc giả vẫn còn nhớ rủi ro thương mại giữa Nhật Bản và Mỹ vào đầu tháng 8. Mặc dù Ngân hàng Trung ương Nhật Bản ngay lập tức vào cuộc để xoa dịu thị trường, chúng ta vẫn có thể nhìn lên lập trường phe diều hâu của họ từ Ueda và các phiên điều trần của Ombudsman's Diet trong quá khứ. cách hai ngày. Hơn nữa, trong quá trình phát biểu của ông, đồng yên cũng cho thấy kéo lên đáng kể và phục hồi sau khi các quan chức trấn an lại sau phiên điều trần.

Tất nhiên, trên thực tế, dữ liệu vĩ mô trong nước của Nhật Bản yêu cầu tăng lãi suất, nhưng với tư cách là nguồn cốt lõi của quỹ đòn bẩy toàn cầu trong một thời gian dài, bất kỳ đợt tăng lãi suất nào của Ngân hàng Nhật Bản sẽ mang lại sự bất ổn lớn cho thị trường rủi ro. Vì vậy, cần phải hết sức chú ý đến các chính sách của mình.

Rủi ro ro thứ sáu: Rủi ro bầu cử Hoa Kỳ

Điều cuối cùng cần nhắc đến là rủi ro bầu cử Mỹ khi cuộc bầu cử đến gần, sẽ ngày càng có nhiều đối đầu và những sự kiện không chắc chắn xảy ra. Vì vậy, cần phải luôn chú ý đến những vấn đề liên quan đến bầu cử.