Bất kỳ quan điểm nào được trình bày trong bài viết này đều là quan điểm cá nhân của tác giả và không phải là cơ sở cho các quyết định đầu tư cũng như không được coi là khuyến nghị hoặc lời khuyên để tham gia vào các giao dịch đầu tư.

Tôi đi theo hướng ngược lại và kết thúc kỳ nghỉ hè của mình bằng cách đến Nam bán cầu để trượt tuyết trong hai tuần. Tôi dành phần lớn thời gian của mình để trượt tuyết và leo núi ở vùng quê...một ngày trượt tuyết điển hình từ 4 đến 5 giờ bao gồm 80% trượt tuyết lên dốc và 20% trượt tuyết xuống dốc.

Vì vậy, hoạt động này rất tốn năng lượng và cơ thể bạn sẽ đốt cháy lượng lớn calo để duy trì cân bằng nội môi trong cơ thể. Chân, nhóm cơ lớn nhất cơ thể, hoạt động liên tục cho dù bạn đang leo núi hay trượt tuyết xuống dốc. Tỷ lệ trao đổi chất cơ bản của tôi là gần 3000 kcal; cộng với năng lượng cần thiết để cung cấp năng lượng cho đôi chân của tôi, tổng lượng tiêu thụ hàng ngày của tôi là hơn 4000 kcal.

Vì lượng năng lượng cần thiết để hoàn thành hoạt động này là rất lớn nên điều đặc biệt quan trọng là tôi ăn gì trong ngày. Tôi ăn bữa sáng lượng lớn đủ tinh bột, thịt và rau vào buổi sáng; tôi gọi đó là "đồ ăn thực sự". Bữa sáng khiến tôi cảm thấy no nhưng nguồn năng lượng dự trữ ban đầu này nhanh chóng cạn kiệt khi chúng tôi tiến vào khu rừng lạnh giá và bắt đầu chặng leo núi đầu tiên.

Để kiểm soát lượng đường trong máu của mình, tôi mang theo đồ ăn nhẹ mà tôi thường tránh, cũng như ZhuSu và Kyle tránh người thanh lý do Tòa án Phá sản Quần đảo Virgin thuộc Anh chỉ định. Trung bình tôi ăn Snickers hoặc kẹo cứ sau 30 phút, ngay cả khi tôi không đói. Tôi không muốn lượng đường trong máu giảm và ảnh hưởng đến hiệu suất của mình.

Ăn thực phẩm chế biến có đường không phải là giải pháp cho nhu cầu năng lượng lâu dài của tôi. Tôi cũng cần ăn "thực phẩm" nữa. Lần hoàn thành một vòng đua, tôi thường dừng lại vài phút, mở ba lô và ăn “bữa ăn” do mình chuẩn bị. Tôi thích hộp đựng Tupperware chứa đầy thịt gà hoặc thịt bò, rau xanh xào và lượng lớn cơm trắng.

Tôi duy trì hiệu suất của mình suốt cả ngày bằng cách kết hợp bổ sung đường định kì với “thực phẩm thực sự” sạch và lâu dài hơn.

Mục đích mô tả việc chuẩn bị chế độ ăn uống khi leo núi trượt tuyết của tôi là nhằm khơi gợi một cuộc thảo luận về tầm quan trọng tương đối của giá cả tiền tệ so với số lượng tiền tệ. Đối với tôi, giá tiền tệ giống như những viên Snickers và kẹo tôi ăn để tăng lượng glucose nhanh chóng, và số lượng tiền tệ giống như “thực phẩm thực sự” cháy chậm.

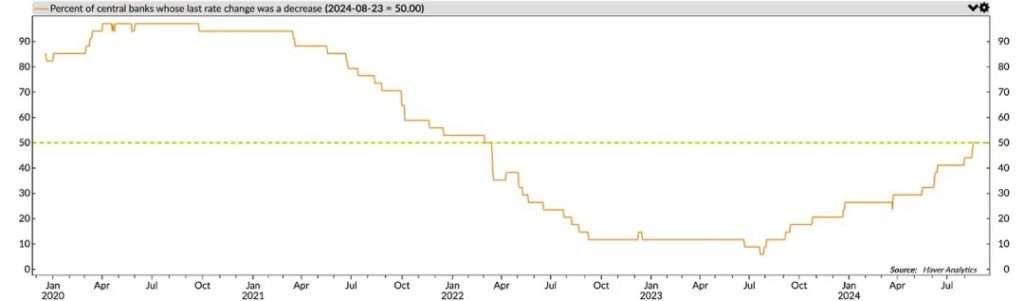

Cục Dự trữ Liên bang Hoa Kỳ (Fed) cuối cùng đã cam kết hạ lãi suất chính sách sau khi Powell tuyên bố thay đổi chính sách tại cuộc họp của các ngân hàng trung ương ở Jackson Hole vào thứ Sáu. Ngoài ra, các quan chức của Ngân hàng Anh (BOE) và Ngân hàng Trung ương châu Âu (ECB) cũng cho biết họ sẽ tiếp tục cắt giảm lãi suất chính sách.

Ball đã công bố sự thay đổi chính sách vào khoảng 9 giờ sáng GMT, tương ứng với hình bầu dục màu đỏ trên biểu đồ. Tài sản rủi ro như S&P 500 (trắng), vàng (vàng) và Bitcoin (xanh) đều tăng khi giá tiền tệ giảm . Đồng đô la Mỹ (không hiển thị ở đây) cũng suy yếu vào cuối tuần.

Phản ứng tích cực ban đầu từ thị trường là hợp lý khi các nhà đầu tư cho rằng rằng tài sản được định giá bằng đô la sẽ tăng nếu đồng tiền này trở nên rẻ hơn. Tôi đồng ý; tuy nhiên... chúng tôi đang bỏ qua thực tế rằng việc cắt giảm lãi suất dự kiến trong tương lai của Cục Dự trữ Liên bang Hoa Kỳ, Ngân hàng Anh và Ngân hàng Trung ương Châu Âu sẽ làm giảm chênh lệch lãi suất giữa các loại tiền tệ này và đồng Yên Nhật.

Rủi ro tháo gỡ thương mại đồng yên sẽ tái xuất hiện và có thể làm hỏng bữa tiệc trừ khi "thực phẩm thực sự" xuất hiện dưới hình thức mở rộng bảng cân đối kế toán tài sản trung ương, tức là in tiền .

Tôi sẽ đề cập đến hiện tượng này thường xuyên trong bài viết này.

USD/JPY tăng 1,44%, trong khi USD/JPY giảm ngay sau khi Powell công bố thay đổi chính sách. Điều này được dự đoán trước vì khi tỷ giá USD giảm và tỷ giá JPY giữ nguyên hoặc tăng, chênh lệch kỳ hạn của USD/JPY sẽ thu hẹp.

Phần còn lại của bài viết này nhằm mục đích củng cố quan điểm này và trình bày quan điểm chính của tôi trong những tháng tới, trước khi cử tri Mỹ bầu ra Người da cam hoặc Tắc kè hoa.

Như chúng ta đã thấy vào tháng 8 năm nay, việc đồng yên tăng giá nhanh chóng là một thảm họa đối với thị trường tài chính toàn cầu. Nếu ba nền kinh tế lớn nhất thế giới cắt giảm lãi suất và khiến đồng yên tăng giá so với đồng tiền của họ thì chúng ta sẽ mong đợi một phản ứng tiêu cực của thị trường. Chúng ta đang đối đầu giữa những tác động tích cực của lãi suất thấp hơn và những tác động tiêu cực của đồng yên tăng giá.

Với hàng nghìn tỷ đô la tài sản tài chính toàn cầu được tài trợ bằng đồng yên, tôi cho rằng phản ứng tiêu cực của thị trường đối với việc làm sáng tỏ giao dịch chênh lệch giá đồng yên do sự tăng giá nhanh chóng của đồng yên sẽ lớn hơn nhiều so với mức tăng nhỏ của đồng đô la, bảng Anh hoặc euro. bất kỳ lợi ích nào từ việc cắt giảm lãi suất.

Hơn nữa, tôi tin rằng các nhà phù thủy và phù thủy lãnh đạo Cục Dự trữ Liên bang Hoa Kỳ, Ngân hàng Anh và Ngân hàng Trung ương Châu Âu nhận ra rằng họ phải sẵn sàng nới lỏng chính sách và mở rộng bảng tài sản của mình để chống lại những tác động bất lợi của việc đồng yên tăng giá.

Theo ví dụ tương tự về trượt tuyết của tôi, Fed đã sẵn sàng tận hưởng đợt cắt giảm lãi suất dồn dập trước khi nạn đói ập đến. Từ góc độ kinh tế thuần túy, Cục Dự trữ Liên bang nên tăng lãi suất vào thời điểm này thay vì cắt giảm.

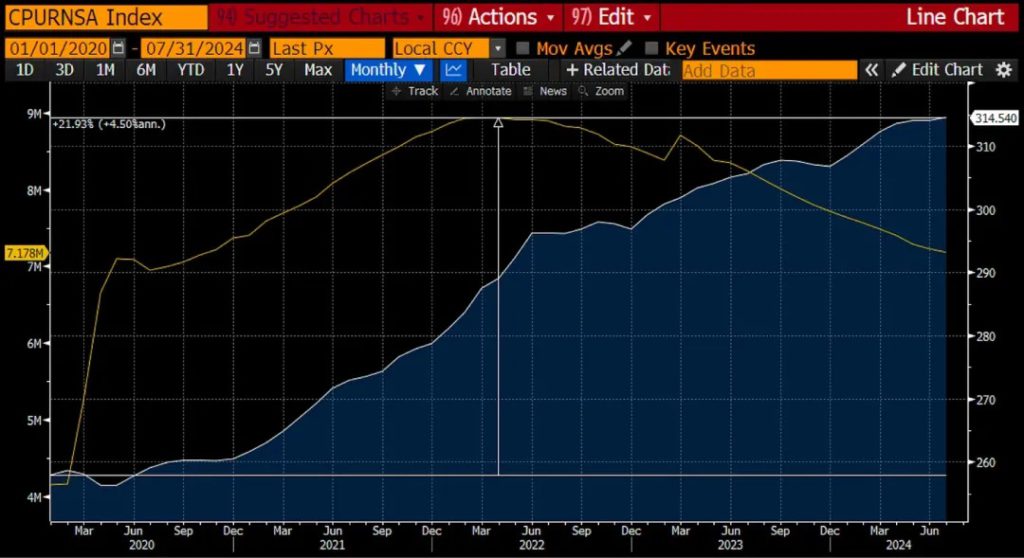

Kể từ năm 2020, Chỉ số giá tiêu dùng Hoa Kỳ (màu trắng) tăng 22%. Bảng cân đối kế toán của Tài sản(vàng) tăng hơn 3 nghìn tỷ USD.

Thâm hụt chính phủ Mỹ đang ở Cao nhất mọi thời đại (ATH), một phần vì chi phí phát hành nợ chưa đủ cao để buộc các chính trị gia phải tăng thuế hoặc cắt giảm phúc lợi để cân bằng ngân sách.

Nếu Cục Dự trữ Liên bang thực sự muốn duy trì niềm tin vào đồng đô la thì nên tăng lãi suất để hạn chế hoạt động kinh tế. Điều này sẽ giảm giá cho mọi người, nhưng một số sẽ mất việc. Điều này cũng sẽ hạn chế việc chính phủ vay nợ vì chi phí phát hành nợ sẽ tăng.

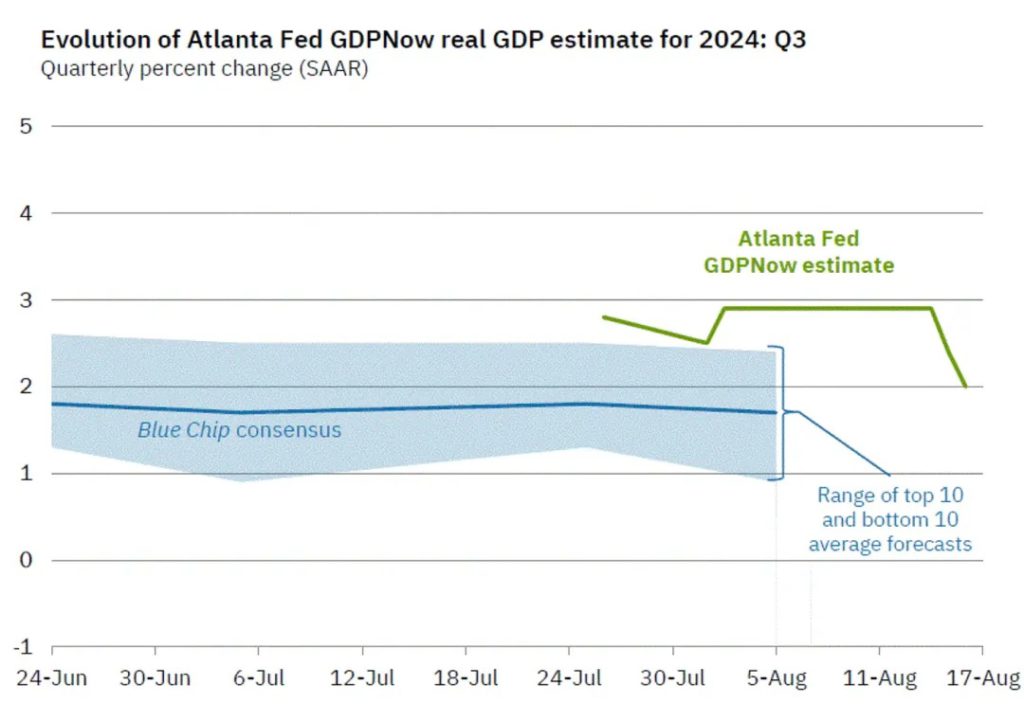

Sau đại dịch COVID-19, nền kinh tế Mỹ chỉ trải qua 2 quý tăng trưởng GDP thực tế âm. Đây không phải là một nền kinh tế yếu cần cắt giảm lãi suất.

Ngay cả ước tính mới nhất cho quý 3 năm 2024 cũng là +2,0%. Một lần nữa, đây không phải là một nền kinh tế bị mắc kẹt bởi lãi suất quá cao.

Giống như việc tôi ăn kẹo và si-rô khi không đói để tránh lượng giảm, Fed quyết tâm không bao giờ để thị trường tài chính ngăn cản xu hướng tăng của mình. Hoa Kỳ là một nền kinh tế tài chính hóa cao, cần giá tài sản fiat chỉ tăng chứ không bao giờ giảm để khiến người dân cảm thấy giàu có. Nhìn vào lợi nhuận thực tế, cổ phiếu có thể đi ngang hoặc giảm giá, nhưng hầu hết mọi người không tập trung vào lợi nhuận thực tế.

Thu nhập vốn cũng được thúc đẩy nhờ tăng từ cổ phiếu tính bằng tiền tệ truyền thống. Nói một cách đơn giản, thị trường sụt giảm có tác động xấu đến sức khỏe tài chính của đế quốc Mỹ. Vì vậy, bắt đầu từ tháng 9 năm 2022, gái hư Yellen bắt đầu Sự lật đổ chu kỳ tăng lãi suất của Cục Dự trữ Liên bang Mỹ. Tôi tin rằng Ball, dưới sự chỉ đạo của Yellen và các nhà lãnh đạo Đảng Dân chủ, đang hy sinh bản thân và cắt giảm lãi suất mặc dù ông ấy biết mình không nên làm vậy.

Tôi trình bày biểu đồ bên dưới để minh họa rằng kể từ khi Bộ Ngân khố Hoa Kỳ, dưới sự kiểm soát của Yellen, bắt đầu phát hành lượng lớn tín phiếu Kho bạc (T-bill) và chuyển các quỹ đã được thanh lọc từ chương trình mua lại đảo ngược (RRP) của Fed vào lĩnh vực tài chính rộng lớn hơn. thị trường chứng khoán nối tiếp thị trường.

Tất cả giá đều dựa trên 100 vào ngày 30 tháng 9 năm 2022; đây là RRP cao nhất khoảng 2,5 nghìn tỷ USD. RRP (màu xanh lá cây) giảm 87%. Chỉ số S&P 500 (vàng) chứng kiến lợi nhuận danh nghĩa bằng đô la Mỹ tăng 57%. Tôi tiếp tục tuyên bố rằng Bộ Ngân khố Hoa Kỳ mạnh hơn Cục Dự trữ Liên bang.

Cục Dự trữ Liên bang Hoa Kỳ đã tăng giá tiền tệ cho đến tháng 3 năm 2023, nhưng Bộ Tài chính cũng đang thúc đẩy thị trường tăng bằng cách tăng lượng cung ứng tiền. Kết quả là tăng các thị trường chứng khoán tính bằng tiền pháp định và trên danh nghĩa đang bùng nổ. So với vàng, loại tiền thật lâu đời nhất (mọi thứ khác đều là tín dụng), S&P 500 (màu trắng) chỉ tăng 4%. So với Bitcoin, loại tiền tệ cứng mới nhất, S&P 500 (màu đỏ tươi) giảm 52%.

Nền kinh tế Mỹ không cần phải cắt giảm lãi suất, nhưng Powell vẫn sẽ đưa ra “kích thích đường” này. Với việc các cơ quan tiền tệ quá nhạy cảm với bất kỳ điều gì có thể phá vỡ tăng liên tục của giá cổ phiếu danh nghĩa, Powell và Yellen sẽ sớm cung cấp “thực phẩm thực sự” thông qua một số hình thức mở rộng bảng cân đối kế toán tài sản để bù đắp tác động của việc tăng giá đồng nhân dân tệ.

Trước khi thảo luận về việc đồng yên tăng giá, tôi muốn đề cập nhanh đến cơ sở lý luận xa vời mà Ball đã đưa ra về việc cắt giảm lãi suất và điều này củng cố thêm niềm tin của tôi vào việc giá tài sản rủi ro tăng thế nào.

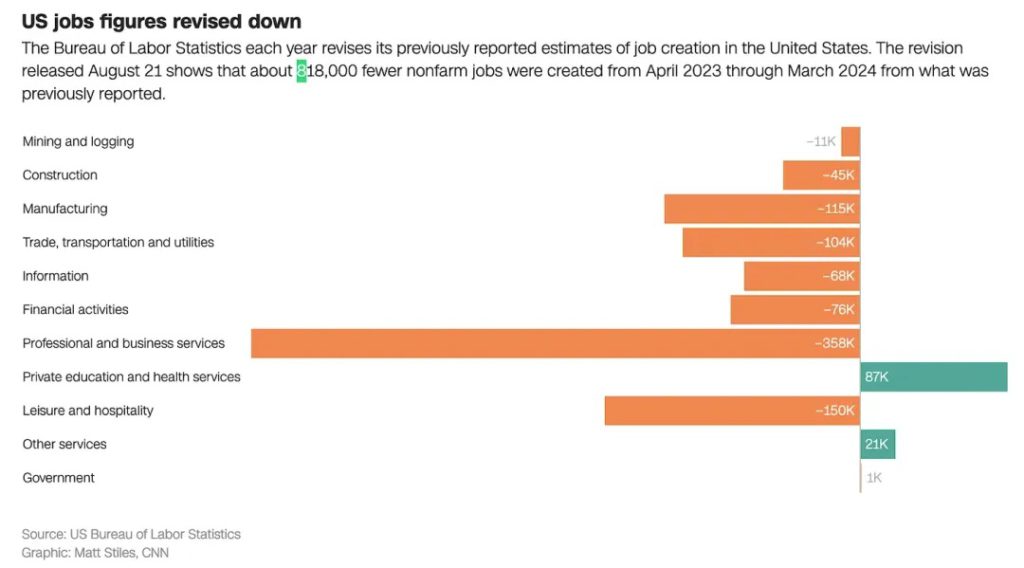

Sự thay đổi chính sách của Ball dựa trên một báo cáo việc làm tồi tệ. Chỉ vài ngày trước bài phát biểu của Ball tại Jackson Hole, Cục Thống kê Lao động (BLS) của Tổng thống Hoa Kỳ Joe Biden đã đưa ra một bản sửa đổi tiêu cực gây sốc đối với dữ liệu việc làm trước đó. Họ lưu ý rằng ước tính việc làm trước đó đã vượt quá ước tính khoảng 800.000 vị trí.

Biden và những người ủng hộ nhà kinh tế quanh co của ông ta đã ca ngợi sức mạnh của thị trường lao động trong nhiệm kỳ của ông ta. Thành tích mạnh mẽ khiến Powell rơi vào tình thế khó xử khi các thượng nghị sĩ hàng đầu của Đảng Dân chủ như Elizabeth "Pocahontas" Warren kêu gọi ông cắt giảm lãi suất và kích thích nền kinh tế để ngăn chặn "người đàn ông màu cam ác độc" giành chiến thắng trong cuộc bầu cử.

Ball đang gặp rắc rối. Với việc lạm phát cao hơn mục tiêu 2% của Fed, Powell không thể viện lý do lạm phát giảm là lý do để cắt giảm lãi suất. Ông cũng không thể lấy thị trường lao động yếu kém làm lý do để cắt giảm lãi suất. Nhưng chúng ta hãy rắc một chút phép thuật đánh lạc hướng chính trị vào tình huống này và xem liệu điều đó có giúp Ball “phục tùng cấp thấp” của chúng ta thoát khỏi rắc rối hay không.

Biden bị đuổi khỏi gia đình Obama sau khi xuất hiện như một người thực vật bối rối với thuốc theo toa trong cuộc tranh luận với Trump. Vì vậy, tắc kè hoa Harris Harris, người mà nếu bạn tin vào tuyên truyền của các phương tiện truyền thông chính thống, sẽ hoàn toàn không liên quan gì đến bất kỳ chính sách nào do chính quyền Biden/Harris thực hiện trong bốn năm qua.

Do đó, Cục Thống kê Lao động (BLS) có thể thừa nhận những sai lầm của họ mà không ảnh hưởng đến Harris vì bà không thực sự tham gia vào chính quyền mà bà từng giữ chức phó chủ tịch. Wow - thật là một phép thuật chính trị.

Ball lẽ ra có thể lợi dụng sự yếu kém của thị trường lao động để biện minh cho việc cắt giảm lãi suất, nhưng ông đã không làm vậy. Bây giờ ông đã thông báo rằng Cục Dự trữ Liên bang Hoa Kỳ sẽ bắt đầu cắt giảm lãi suất vào tháng 9, câu hỏi duy nhất là lần sẽ sâu đến mức nào.

Tôi tự tin hơn vào dự đoán của mình khi chính trị được ưu tiên hơn kinh tế. Điều này là do vật lý chính trị của Newton – các chính trị gia nắm quyền muốn tiếp tục nắm quyền.

Họ sẽ làm bất cứ điều gì cần thiết để đảm bảo tái tranh cử, bất kể điều kiện kinh tế như thế nào. Điều này có nghĩa là bất kể điều gì xảy ra, đảng Dân chủ đương nhiệm sẽ sử dụng mọi đòn bẩy tiền tệ để đảm bảo cổ phiếu tăng trước cuộc bầu cử tháng 11. Nền kinh tế sẽ không thiếu tiền tệ fiat bẩn giá rẻ và dồi dào.

Yên phá bom

Một động lực quan trọng của tỷ giá hối đoái giữa các loại tiền tệ là chênh lệch lãi suất và kỳ vọng về những thay đổi trong tương lai.

Biểu đồ trên cho thấy mối quan hệ giữa tỷ giá hối đoái USD/JPY (màu vàng) và chênh lệch USD-JPY (màu trắng). Mức chênh lệch này là lãi suất quỹ hiệu dụng của Cục Dự trữ Liên bang Hoa Kỳ trừ đi lãi suất tiền gửi qua đêm của Ngân hàng Nhật Bản.

Khi tỷ giá hối đoái của đồng đô la Mỹ tăng so với đồng yên Nhật, đồng yên Nhật giảm giá và đồng đô la Mỹ tăng giá khi tỷ giá hối đoái giảm thì điều ngược lại là đúng. Khi Cục Dự trữ Liên bang Hoa Kỳ bắt đầu chu kỳ tăng lãi suất vào tháng 3 năm 2022, đồng yên đã mất giá mạnh. Vào tháng 7 năm nay, khi chênh lệch lãi suất gần đạt mức tối đa, đồng yên mất giá lên đến đỉnh điểm.

Đồng Yên tăng giá mạnh sau khi Ngân hàng Nhật Bản nâng lãi suất chính sách thêm 0,15% lên 0,25% vào cuối tháng 7. Ngân hàng Nhật Bản đã nói rõ rằng họ sẽ bắt đầu tăng lãi suất vào một thời điểm nào đó trong tương lai, nhưng thị trường vẫn chưa rõ khi nào việc này sẽ bắt đầu một cách nghiêm túc. Giống như một lớp tuyết không ổn định, bạn không bao giờ biết bông tuyết hoặc chuyển động trượt tuyết nào sẽ gây ra trận tuyết lở.

Mặc dù việc thắt chặt chênh lệch 0,15% có thể không đáng kể nhưng thực tế không phải vậy. Sự tăng giá của đồng Yên đã bắt đầu và hiện tại thị trường đang rất lo ngại về diễn biến tương lai của chênh lệch lãi suất USD-JPY. Đúng như dự đoán, đồng yên mạnh lên nhờ kỳ vọng chênh lệch lãi suất sẽ tiếp tục thu hẹp sau sự thay đổi chính sách của Powell.

Đây là biểu đồ trước đây của tỷ giá hối đoái USD/JPY. Tôi muốn nhấn mạnh một lần nữa rằng đồng yên tăng giá một chút sau khi Powell xác nhận rằng việc cắt giảm lãi suất vào tháng 9 đã được thực hiện.

Nếu giá trị của đồng yên tăng vọt và các nhà giao dịch tiếp tục giảm vị thế giao dịch USD-JPY của họ, thì “sự gia tăng đường” từ việc cắt giảm lãi suất của Fed có thể chỉ tồn tại trong thời gian ngắn. Việc cắt giảm lãi suất nhiều hơn để ngăn chặn sự suy giảm ở các thị trường tài chính khác nhau sẽ chỉ đẩy nhanh việc thu hẹp chênh lệch USD-JPY, do đó sẽ củng cố đồng JPY và dẫn đến nhiều vị thế hơn bị hủy bỏ.

Thị trường cần "thực phẩm thực sự" do việc mở rộng bảng cân đối kế toán của Tài sản cung cấp, cụ thể là in tiền, để hạn chế tình trạng này.

Nếu đồng yên tăng giá với tốc độ nhanh, bước đầu tiên là không tiếp tục in tiền nới lỏng định lượng (QE). Bước đầu tiên sẽ là Fed tái đầu tư tiền mặt từ trái phiếu đáo hạn trong danh mục đầu tư của mình vào Kho bạc và chứng khoán đảm bảo bằng thế chấp. Điều này sẽ được thông báo là sự kết thúc của chương trình thắt chặt định lượng (QT).

Nếu chuỗi đau đớn tiếp tục, Fed sẽ sử dụng hợp đồng hoán đổi thanh khoản của ngân hàng trung ương hoặc tiếp tục hoạt động in tiền của QE. Đằng sau hậu trường, cô gái xấu Yellen sẽ tăng thanh khoản của đồng đô la bằng cách bán thêm tín phiếu kho bạc (T-bill) và rút cạn Tài khoản chung của kho bạc (TGA).

Không ai trong số những kẻ thao túng thị trường này lấy tác động tàn phá của việc tháo gỡ giao dịch chênh lệch giá đồng yên làm lý do để tiếp tục in tiền mạnh mẽ. Hoa Kỳ cực kỳ miễn cưỡng thừa nhận rằng bất kỳ quốc gia nào khác có bất kỳ ảnh hưởng nào đến đế chế tự do và dân chủ huy hoàng này!

Nếu USD/JPY nhanh chóng giảm xuống dưới 140, tôi tin rằng họ sẽ không ngần ngại cung cấp "thực phẩm thực sự" mà thị trường tài chính tiền tệ bẩn thỉu phát triển mạnh.

Cài đặt giao dịch

Bước vào giai đoạn cuối của Quý 3, các điều kiện thanh khoản pháp định không thể thuận lợi hơn cho người nắm giữ crypto :

Các ngân hàng trung ương trên thế giới, dẫn đầu là Cục Dự trữ Liên bang Hoa Kỳ, đang hạ giá tiền tệ. Cục Dự trữ Liên bang vẫn đang cắt giảm lãi suất mặc dù lạm phát vượt mục tiêu và nền kinh tế Mỹ tiếp tục tăng trưởng. Ngân hàng Anh (BOE) và Ngân hàng Trung ương châu Âu (ECB) nhiều khả năng sẽ tiếp tục cắt giảm lãi suất trong cuộc họp sắp tới.

Gái hư Yellen hứa sẽ phát hành 271 tỷ USD tín phiếu kho bạc (T-bill) và tiến hành mua lại 30 tỷ USD vào cuối năm nay. Điều này sẽ bổ sung thêm 301 tỷ USD thanh khoản thị trường tài chính.

Bộ Ngân khố Hoa Kỳ còn lại khoảng 740 tỷ USD trong Tài khoản chung của Kho bạc (TGA), số tiền có thể và sẽ được sử dụng để thúc đẩy thị trường và giúp Harris giành chiến thắng.

Sau khi Ngân hàng Nhật Bản tăng lãi suất thêm 0,15% tại cuộc họp vào ngày 31 tháng 7 năm 2024, Ngân hàng này đã quá lo sợ trước tốc độ tăng giá của đồng yên đến mức đã công khai tuyên bố rằng việc tăng lãi suất trong tương lai sẽ phải xem xét đến các điều kiện thị trường. Đó là cách nói tục ngữ của câu "Nếu chúng tôi cho rằng thị trường sẽ đi xuống, chúng tôi sẽ không tăng lãi suất."

Tôi là người đam mê crypto và không tham gia thị trường chứng khoán. Vì vậy tôi không biết liệu cổ phiếu có tăng hay không. Một số người chỉ ra rằng thị trường chứng khoán đã sụt giảm lịch sử khi Cục Dự trữ Liên bang Hoa Kỳ cắt giảm lãi suất, và một số lo ngại rằng việc cắt giảm lãi suất của Cục Dự trữ Liên bang Hoa Kỳ là điềm báo trước suy thoái kinh tế ở Hoa Kỳ và thậm chí cả các thị trường phát triển.

Điều đó có thể đúng, nhưng nếu Fed định cắt giảm lãi suất khi lạm phát vượt mục tiêu và tăng trưởng mạnh, hãy tưởng tượng xem họ sẽ làm gì nếu Mỹ thực sự rơi vào suy thoái. Họ sẽ tăng tốc in tiền và tăng đáng kể nguồn cung tiền, điều này sẽ dẫn đến lạm phát và có thể gây bất lợi cho một số loại hình kinh doanh.

Nhưng đối với tài sản có nguồn cung hạn chế như Bitcoin , điều này sẽ mang đến cơ hội bay lên mặt trăng với tốc độ ánh sáng!