Tác giả: YB

Biên tập: Luffy, Foresight News

Vào tháng 5 năm 2021, Byrne Hobart đã viết một bài xuất sắc có tựa đề "Stripe và nền kinh tế cứng", trong đó ông đã trình bày quan điểm rằng:

Ô tô, bảng tính Excel, máy tính ống chân không, thực hiện các chương trình đệ quy tệ hại, và cố gắng giành chiến thắng trong các trò chơi chiến lược thời gian thực, nếu thất bại, hầu hết đều vì cùng một lý do: chúng có quá nhiều bộ phận hoạt động, và càng nhiều bộ phận hoạt động thì càng dễ xảy ra sự cố.

Ông chỉ ra rằng Stripe là một công ty có giá trị vì nó đã kết hợp một cách liền mạch các chức năng kinh doanh khác nhau cần thiết cho thanh toán trực tuyến.

Tuy nhiên, vấn đề là phạm vi hoạt động của Stripe chỉ giới hạn trong thương mại điện tử, nó bị hạn chế bởi các thể chế của hệ thống tài chính toàn cầu.

Thực tế, không hề tồn tại "một" hệ thống thanh toán toàn cầu. Một số quốc gia có nhiều hệ thống thanh toán, trong đó một số hệ thống chồng chéo nhau về một số mặt, và tham gia vào các hệ thống này đòi hỏi phải có sự chấp thuận của chính phủ, ngân hàng, phát triển công nghệ và chi phí tuân thủ và bảo trì liên tục.

Nói cách khác, việc thanh toán toàn cầu gặp khó khăn là do hiệu ứng mạng giữa các loại tiền tệ không mạnh. Những người trong lĩnh vực tiền điện tử đều biết đây chính là trụ cột chính của DeFi.

Vậy tại sao tôi lại đề cập đến điều này? Bởi vì hiện nay Twitter đang tràn ngập những lời chúc mừng về việc Stripe đã mua lại Bridge với giá 1,1 tỷ USD.

Việc chúc mừng là hoàn toàn xứng đáng... đây là một chiến thắng của ngành tiền điện tử! Anh em nhà Collison đã đặt cược vào ngành công nghiệp tiền điện tử, gửi một tín hiệu đến các bên tham gia khác trong lĩnh vực fintech.

Đây là vụ mua lại quy mô lớn nhất trong lịch sử của ngành tiền điện tử. Tiếp theo là Coinbase (mua lại Bison Trails với giá 475 triệu USD vào năm 2021) và Binance (mua lại Coinmarketcap với giá 400 triệu USD vào năm 2020).

Điều khiến tôi bất ngờ không phải là việc mua lại, mà là tôi hoàn toàn không nhận ra quy mô của hệ sinh thái stablecoin đã vượt xa những cái tên quen thuộc như Circle (USDC) và Bitfinex (USDT).

Trong hầu hết các trường hợp, Bridge thậm chí không nằm trong tầm ngắm của mọi người. Trong 2,5 năm qua, họ đã âm thầm khám phá lĩnh vực stablecoin, cố gắng tìm ra nơi họ có thể phát huy vai trò tốt nhất.

Các đồng sáng lập của Bridge, Zach và Sean, cuối cùng đã tìm thấy câu trả lời trong Stablecoin Orchestration, đây chỉ là một cách nói hoa mỹ, bộ API của họ có thể dễ dàng chuyển đổi giữa stablecoin và ngoại tệ, và ngược lại.

Vậy tại sao việc mua lại này lại là điều tất yếu với Stripe? Bởi vì Bridge giúp họ thoát khỏi quá nhiều bộ phận hoạt động và tích hợp quy trình thanh toán của họ.

Nhưng điều này có nghĩa là gì? Vụ mua lại này sẽ ảnh hưởng như thế nào đến các công ty tài chính truyền thống và các công ty khởi nghiệp stablecoin khác?

Các công ty tài chính truyền thống tham gia

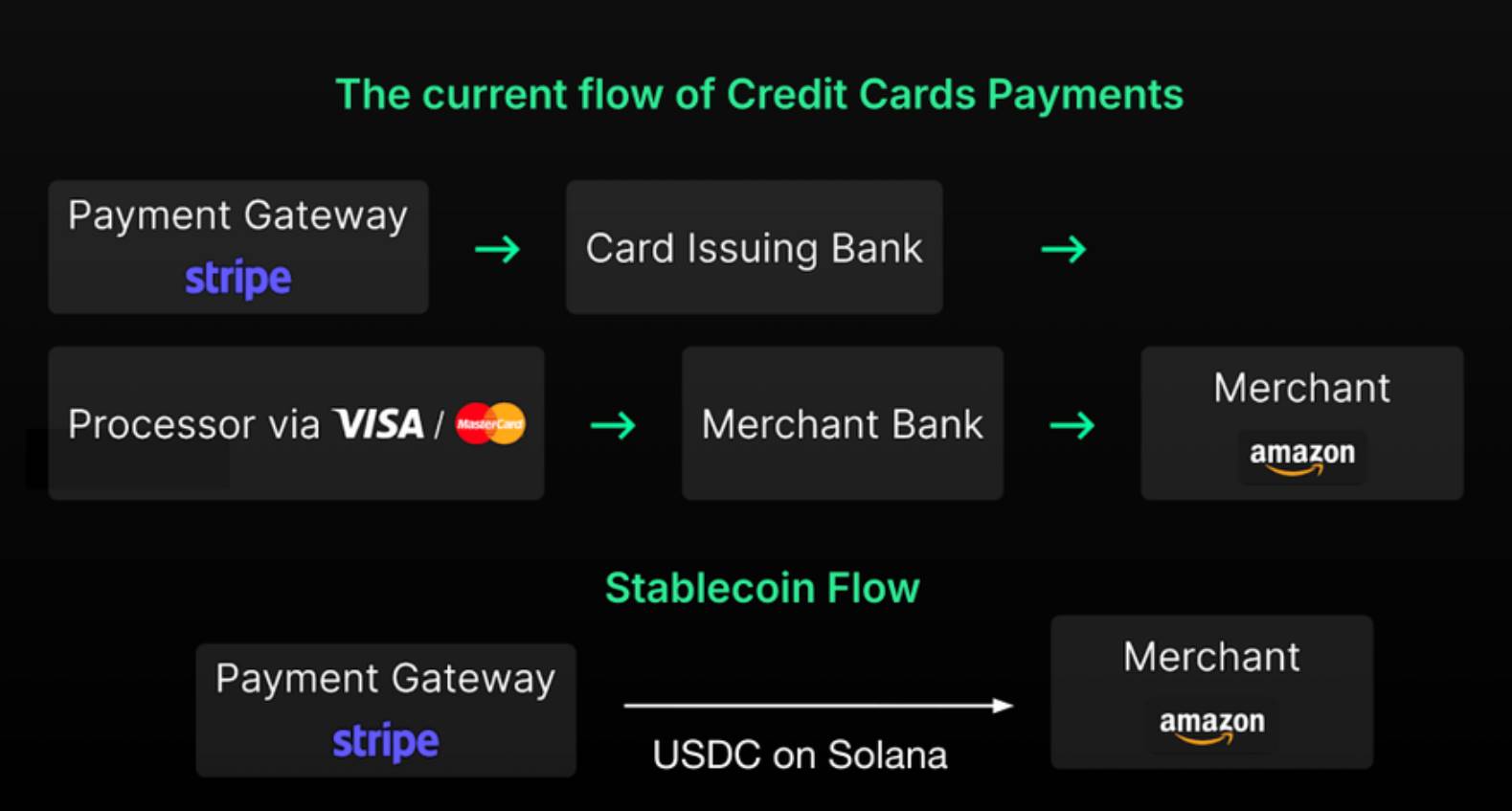

Khi sử dụng Stripe, hầu hết mọi người không nhận ra rằng sản phẩm này đang xử lý các quy trình giữa nhiều bên liên quan: ngân hàng, mạng thanh toán và SWIFT để chuyển tiền toàn cầu.

Nhưng như Byrne đã nói, Stripe chỉ là làm cho thanh toán trực tuyến trở nên khả thi.

Stripe là một trong những công ty tạo ra giá trị thú vị, cung cấp các dịch vụ để các quy trình chạy theo cách bạn muốn, ngay cả khi bạn chưa thực sự thử nghiệm.

Tuy nhiên, những trung gian này không chỉ làm tăng độ trễ trong chuyển khoản và thanh toán, khiến quy trình của Stripe kém hiệu quả, mà còn thu một phần phí từ chuỗi giá trị.

Vấn đề này không chỉ riêng của Stripe, PayPal cũng đối mặt với vấn đề tương tự, có lẽ đây là lý do chính khiến họ ra mắt stablecoin riêng của mình là PYUSD vào tháng 8 năm ngoái.

Bằng cách tích hợp stablecoin, những công ty fintech này đã tiến thêm một bước để chiếm lĩnh toàn bộ chuỗi giá trị thanh toán trực tuyến.

Như tôi đề cập ở trên, các công ty thanh toán như PayPal và Stripe hợp tác với các ngân hàng hiện có để quản lý tiền của người dùng. Nhưng bằng cách sử dụng stablecoin, họ có thể có quyền tự chủ lớn hơn đối với giá trị của các giao dịch trên mạng lưới của họ.

Báo cáo về hệ thống bảo vệ sản phẩm crypto của Delphi Digital giải thích về động lực tài chính:

...bằng cách để người dùng nắm giữ pyUSD thông qua giao diện thanh toán của PayPal (như Venmo), PayPal thực sự trở thành một ngân hàng. Sau đó, PayPal có thể nhận tiền của người dùng và gửi vào kho bạc để kiếm lợi nhuận. Điều này không chỉ cho phép PayPal nén các khoản phí thanh toán về 0, mà còn có khả năng trả lại một số lợi nhuận cho người dùng hoặc số dư pyUSD không hoạt động. Đây là một lợi thế áp đảo so với các ứng dụng thanh toán Web2 khác.

Họ đã biến mình thành một ngân hàng, đây là động cơ chính của các ông lớn fintech. Về mặt kinh doanh, điều này có thể quan trọng hơn tốc độ giao dịch và thanh toán nhanh hơn.

Điều đáng chú ý là PayPal và Stripe đã áp dụng những phương pháp khác nhau.

PayPal quyết định phát hành stablecoin riêng, điều này cho thấy họ tập trung vào quản lý vốn. Stripe đặt cược vào lớp chuyển đổi, cho thấy họ tập trung vào cơ sở hạ tầng stablecoin. Họ đã chọn con đường riêng của mình vì điều này phù hợp với ngăn xếp công nghệ hiện tại của họ.

Nhìn ở tầm cao hơn, Stripe là một công ty API thanh toán, và Bridge trực tiếp kết hợp với ý tưởng này. Stripe chỉ cần tích hợp API stablecoin của Bridge vào tài liệu dành cho nhà phát triển của họ.

PayPal phát triển nhờ vào nền tảng người dùng bán lẻ lớn như Venmo. Do đó, nhóm crypto của họ tự nhiên tập trung vào việc tối ưu hóa cách quản lý số dư của người dùng và tận dụng nguồn vốn này. Việc phát hành stablecoin riêng PYUSD giúp PayPal xử lý vốn hiệu quả hơn.

Theo tôi, cả hai công ty đều không thể tránh khỏi việc tích hợp toàn bộ ngăn xếp stablecoin. Cung cấp các công cụ nội bộ cho việc phát hành stablecoin, quản lý vốn, thẻ ghi nợ, ví tiền điện tử, v.v. là rất quan trọng. Điều này dường như là điều hiển nhiên, vì việc sở hữu một ngăn xếp nội bộ hoàn chỉnh sẽ cho phép các công ty cung cấp trải nghiệm người dùng tốt nhất và chiếm lĩnh nhiều hơn trong chuỗi giá trị thanh toán.

Nói cách khác, đừng ngạc nhiên khi thấy Stripe ra mắt ví thông minh và thẻ ghi nợ crypto riêng của họ.

Ngoài ra, đáng chú ý rằng việc phát hành token là một cây ATM tiền mặt cho stablecoin. Ví dụ, Tether đã tạo ra nhiều lợi nhuận hơn cả BlackRock trong quý 4 năm 2022. Do đó, khi Stripe khám phá mê cung của ý tưởng stablecoin cùng với người dùng của họ, họ cuối cùng sẽ ra mắt một stablecoin riêng để giúp các nhà bán lẻ của họ tiếp cận nhanh chóng và cung cấp các khoản khuyến khích để sử dụng stablecoin bản địa của hệ sinh thái của họ.

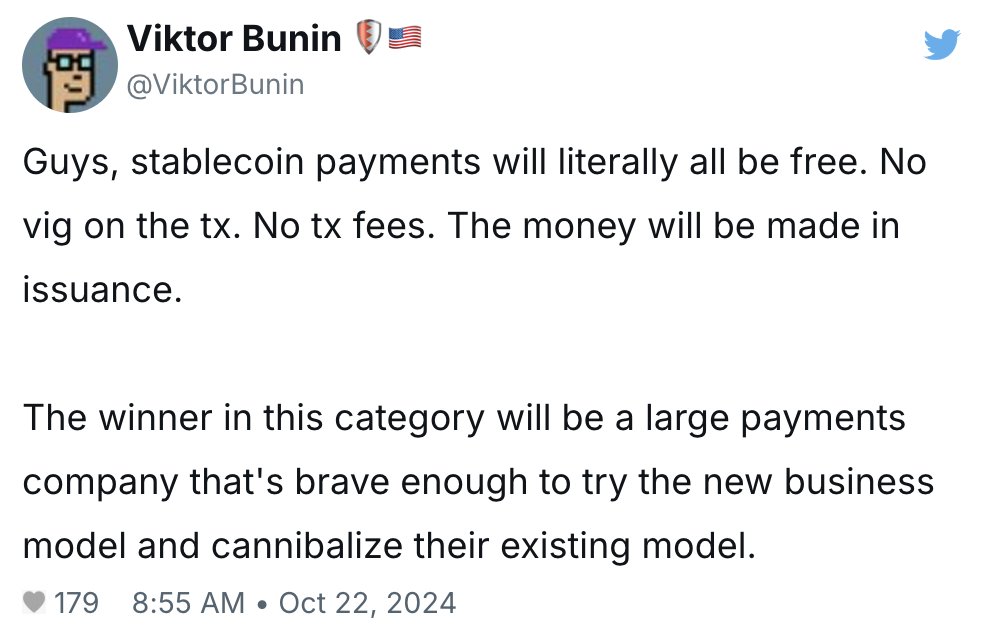

Stripe và PayPal đều có ảnh hưởng toàn cầu lớn và sẽ tìm cách tích hợp cơ sở hạ tầng stablecoin vào các mạng lưới hiện có của họ. Như Viktor đã nói ở trên, trong vòng 5 năm tới, những công ty "ăn mòn các mô hình hiện có" trước các bên tham gia khác trên thị trường sẽ được hưởng lợi rất nhiều.

Bây giờ, bạn có thể đang tự hỏi: nếu Stripe và PayPal đầu tư mạnh mẽ vào chiến lược stablecoin, điều này không phải là một mối đe dọa lớn đối với các mạng thanh toán như Visa và Mastercard sao?

Đúng vậy. Đây là lý do tại sao Visa và Mastercard đã bắt đầu xây dựng kịch bản riêng của họ để không bỏ lỡ cuộc cách mạng stablecoin. Ví dụ, Visa đã trở thành mạng thanh toán đầu tiên chấp nhận USDC vào năm 2020, trong khi Mastercard ra mắt dịch vụ thẻ tín dụng crypto của riêng họ.

Nhưng tôi đoán rằng việc Stripe mua lại Bridge đã thúc đẩy các nhóm crypto của những tổ chức tài chính/fintech lớn này

Trong một mức độ nào đó, nhiều tham gia viên khác nhau trong tài chính truyền thống bắt đầu trông rất giống nhau, vì tất cả họ đều muốn sử dụng stablecoin để cung cấp dịch vụ tài chính toàn diện (thanh toán, ngân hàng, dịch vụ thẻ, v.v.).

Cho đến nay, chúng tôi đã trình bày về tác động của stablecoin đối với tất cả các tham gia viên fintech, nhưng những người mới nổi là stablecoin bản địa sẽ trở thành gì?

Nếu chỉ chọn một, TradFi hay DeFi?

Dựa trên nghiên cứu trước đây của tôi, các nhà sáng lập trong lĩnh vực stablecoin cần phải chọn đối tượng mà họ muốn phục vụ:

Các doanh nghiệp tài chính/Web3 truyền thống

Người dùng tiền điện tử trên chuỗi

Cái đầu tiên rõ ràng là mục tiêu của việc Stripe mua lại Bridge; cái thứ hai gợi ý về hiệu ứng đuôi dài của cơ sở hạ tầng stablecoin bản địa DeFi sắp tới. Nhưng sự khác biệt giữa chúng là gì?

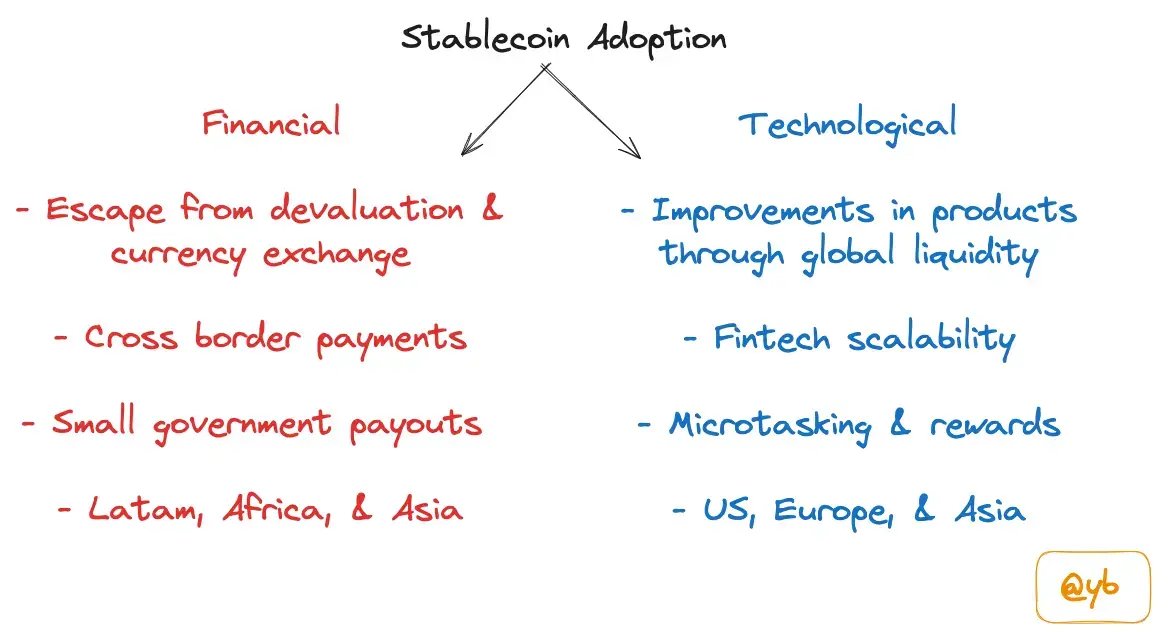

Hệ sinh thái stablecoin không chỉ đơn giản là thay thế các dịch vụ thanh toán fintech. Như tôi đã đề cập trong bài viết về việc áp dụng stablecoin, đây là một cách tiếp cận hai mặt. Một mặt, tập trung vào việc cải thiện các kênh tài chính hiện có, mặt khác, sử dụng stablecoin để tăng cường các sản phẩm tiền điện tử, chẳng hạn như Polymarket, Bountycaster, Uniswap, Aave, v.v.

Một số công ty khởi nghiệp muốn trở thành plugin cho các tham gia viên tài chính truyền thống, họ tìm kiếm những đối tác mạnh hơn, bao gồm Paxos, Ondo Finance, Brale, Agora, Coinflow và Sphere.

Một số công ty khởi nghiệp khác lại hướng đến một ngăn xếp cơ sở hạ tầng stablecoin hoàn toàn phi tập trung, bao gồm Prerna, Gnosis Pay, Based App và Picnic. Những công ty này muốn trở thành đối thủ cạnh tranh trực tiếp với các sản phẩm như Stripe, PayPal. Họ phục vụ những người dùng ưa thích tiền điện tử hơn và giúp nâng cao trải nghiệm trên chuỗi thông qua việc hỗ trợ các ứng dụng stablecoin.

Tuy nhiên, tôi tin rằng các nhà sáng lập nên xem xét một chiến lược quả tạ stablecoin. Chúng ta có đang phục vụ những doanh nghiệp tài chính truyền thống sẽ tất yếu muốn tham gia vào lĩnh vực stablecoin không? Hay chúng ta đang xây dựng cơ sở hạ tầng stablecoin cho các ứng dụng DeFi, thử nghiệm những điều mới mẻ mà Stripe và PayPal không quan tâm?

Theo tôi, những công ty cố gắng thu lợi kép sẽ bị đánh bại, hoặc bởi các tác nhân tài chính truyền thống có kênh phân phối mạnh, hoặc bởi các tác nhân DeFi tối ưu hóa sản phẩm của họ để đạt được các chức năng trên chuỗi độc đáo.

Bài đăng hôm nay là chia sẻ một số suy nghĩ ban đầu của tôi sau khi nghe tin về việc mua lại Bridge, nhưng tôi vẫn chưa tìm thấy câu trả lời có ý nghĩa cho những câu hỏi sau:

Hệ thống bảo vệ trong ngăn xếp stablecoin ở đâu?

Các tham gia viên fintech Web2 khác sẽ tham gia như thế nào?

Nếu có thêm một vụ mua lại, sẽ là ai?

Trong vài tháng tới, sự phát triển của lĩnh vực stablecoin sẽ trở nên ngày càng thú vị.