Khung đánh giá năng lực phòng thủ của ứng dụng mới

Huyền thoại kinh doanh Warren Buffett được biết đến là vua của phòng thủ, ông có một phương pháp khởi đầu đơn giản nhưng hiệu quả để xác định các công ty có tính phòng thủ. Ông tự hỏi mình, nếu tôi có 1 tỷ USD và tôi xây dựng một đối thủ cạnh tranh cho công ty này, liệu tôi có thể chiếm được thị phần quan trọng không?

Bằng cách điều chỉnh nhẹ khung này, chúng ta có thể áp dụng cùng logic đó cho thị trường tiền mã hóa, đồng thời xem xét những khác biệt về cấu trúc đã nêu:

"Nếu tôi fork ứng dụng này và có 50 triệu USD để cung cấp token, liệu tôi có thể chiếm và duy trì thị phần không?"

Bằng cách trả lời câu hỏi này, chúng ta có thể mô phỏng tự nhiên các quy luật cạnh tranh. Nếu câu trả lời là có, thì việc các đối thủ cạnh tranh mới nổi hoặc không khác biệt xâm phạm thị phần của ứng dụng có thể chỉ là vấn đề thời gian.

Ngược lại, nếu câu trả lời là không, thì ứng dụng đó sở hữu những yếu tố mà tôi cho rằng mỗi ứng dụng tiền mã hóa có thể phòng thủ được phải có:

Tài sản không thể fork

Tài sản không thể được cung cấp

Để hiểu rõ ý tôi, hãy lấy Aave làm ví dụ. Nếu hôm nay tôi fork Aave, có lẽ không ai sẽ sử dụng giao thức fork của tôi, vì nó không có thanh khoản để người dùng vay mượn và cũng không có người dùng. Do đó, Tổng giá trị khóa (TVL) và hiệu ứng mạng lưới hai chiều hỗ trợ các thị trường tiền tệ như Aave là một "tài sản không thể fork".

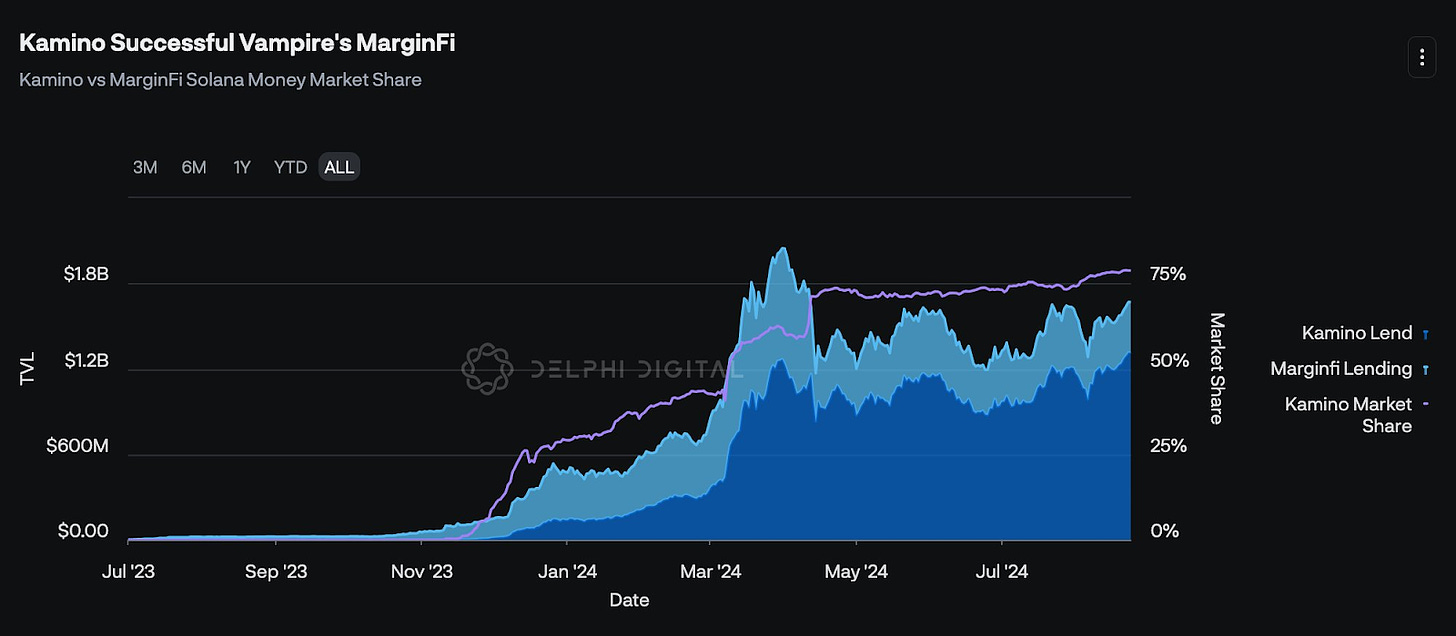

Tuy nhiên, mặc dù TVL thực sự cung cấp một mức độ phòng thủ nhất định cho các thị trường tiền tệ, nhưng điểm tinh tế là liệu những tài sản này có thực sự không thể được cung cấp. Hãy tưởng tượng một nhóm có nguồn vốn mạnh xuất hiện, không chỉ fork Aave mà còn thiết kế một chương trình kích thích 50 triệu USD để thu hút người dùng của Aave.

Giả sử đối thủ cạnh tranh có thể đạt được ngưỡng thanh khoản cạnh tranh, do bản chất không khác biệt của các thị trường tiền tệ, có thể không có nhiều động lực để quay lại Aave.

Điều cần xác định là tôi cho rằng trong ngắn hạn, không ai thành công trong việc hút máu Aave. Cung cấp 12 tỷ USD TVL là một nhiệm vụ khó khăn. Tuy nhiên, tôi cho rằng đối với các thị trường tiền tệ khác chưa đạt quy mô này, họ đối mặt với nguy cơ mất đi thị phần đáng kể.

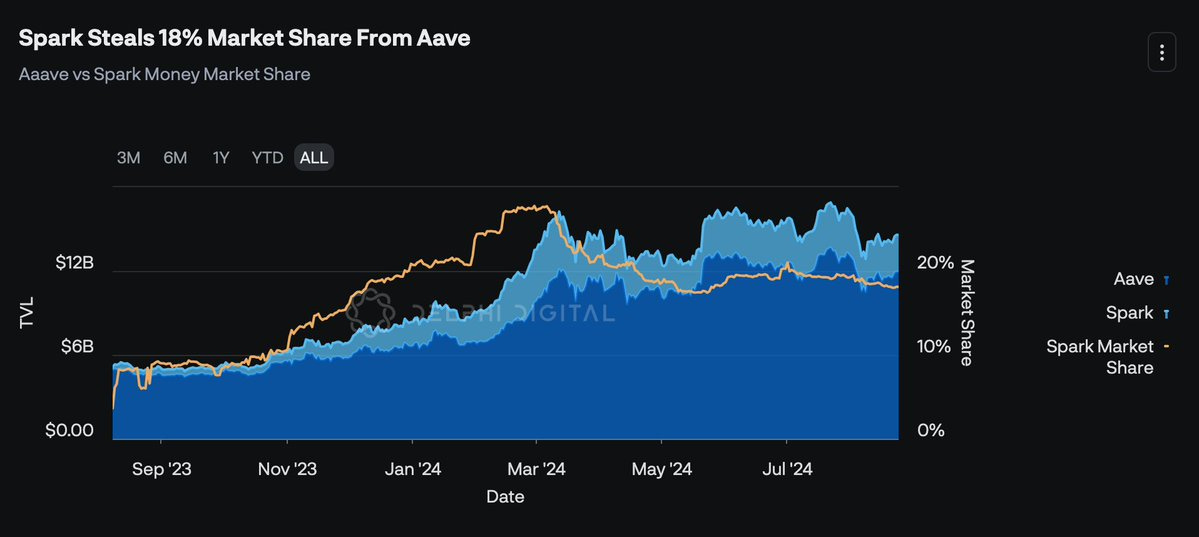

Ngoài ra, đáng chú ý rằng mặc dù các thị trường tiền tệ lớn như Aave có thể không bị ảnh hưởng bởi các đối thủ cạnh tranh mới nổi, nhưng chúng có thể không hoàn toàn chống lại được các ứng dụng tìm kiếm tích hợp ngang. Spark là giao thức cho vay của MakerDAO, đã chiếm hơn 18% thị phần từ Aave kể từ khi ra mắt fork Aave của mình vào tháng 8 năm 2023, được coi là một nước đi hay của MakerDAO.

Do đó, thiếu một số tài sản khác không dễ cung cấp (như CDP nhúng vào cấu trúc thị trường DeFi), các giao thức cho vay có thể không phòng thủ như mọi người tưởng.

Một lần nữa tự hỏi mình - Nếu tôi fork ứng dụng này và có 50 triệu USD để cung cấp token, liệu tôi có thể chiếm và duy trì thị phần không? - Tôi cho rằng đối với hầu hết các thị trường tiền tệ, câu trả lời thực sự là có.

DEX - Sàn giao dịch phi tập trung

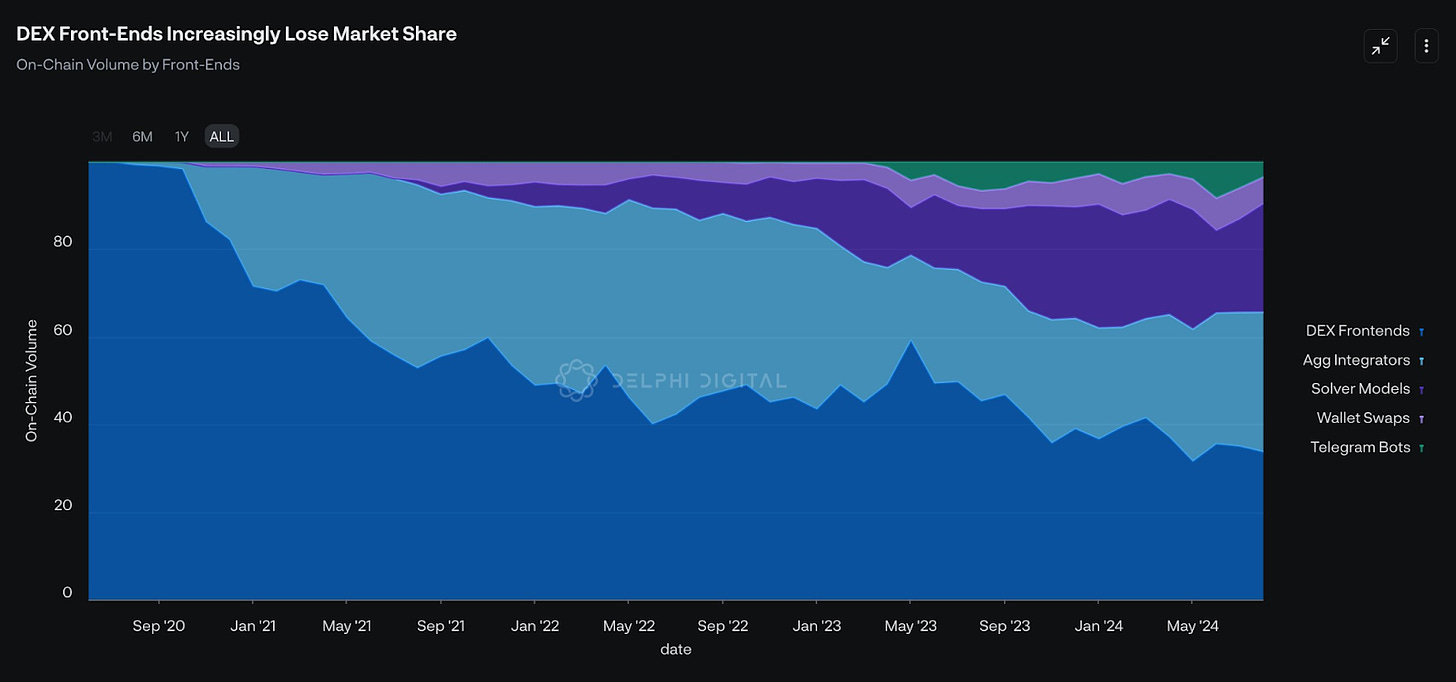

Sự phổ biến của các trình tổng hợp và các giao diện có thể thay thế khiến vấn đề phòng thủ của thị trường DEX trở nên tinh tế hơn. Về mặt lịch sử, nếu bạn hỏi tôi mô hình nào có tính phòng thủ cao hơn - sàn giao dịch phi tập trung hay trình tổng hợp - câu trả lời rõ ràng của tôi là sàn giao dịch phi tập trung.

Cuối cùng, do giao diện chỉ là một lớp bao bọc, chi phí chuyển đổi giữa các trình tổng hợp về bản chất thấp hơn.

Ngược lại, do DEX có lớp thanh khoản, việc sử dụng DEX có thanh khoản thấp sẽ dẫn đến chi phí chuyển đổi cao hơn, tức là tổn thất do trượt giá mà người dùng phải gánh chịu. Do đó, do thanh khoản là tài sản không thể fork và khó cung cấp quy mô lớn, tôi cho rằng các sàn giao dịch phi tập trung thực sự có tính phòng thủ cao hơn.

Mặc dù tôi dự đoán điều này vẫn đúng trong dài hạn, nhưng tôi tin rằng cuối cùng sự cân bằng có thể nghiêng về việc lựa chọn giao diện sẽ thu hút nhiều giá trị hơn.

Suy nghĩ của tôi có thể được tóm tắt thành bốn lý do:

Thanh khoản giống như một loại hàng hóa hơn bạn nghĩ

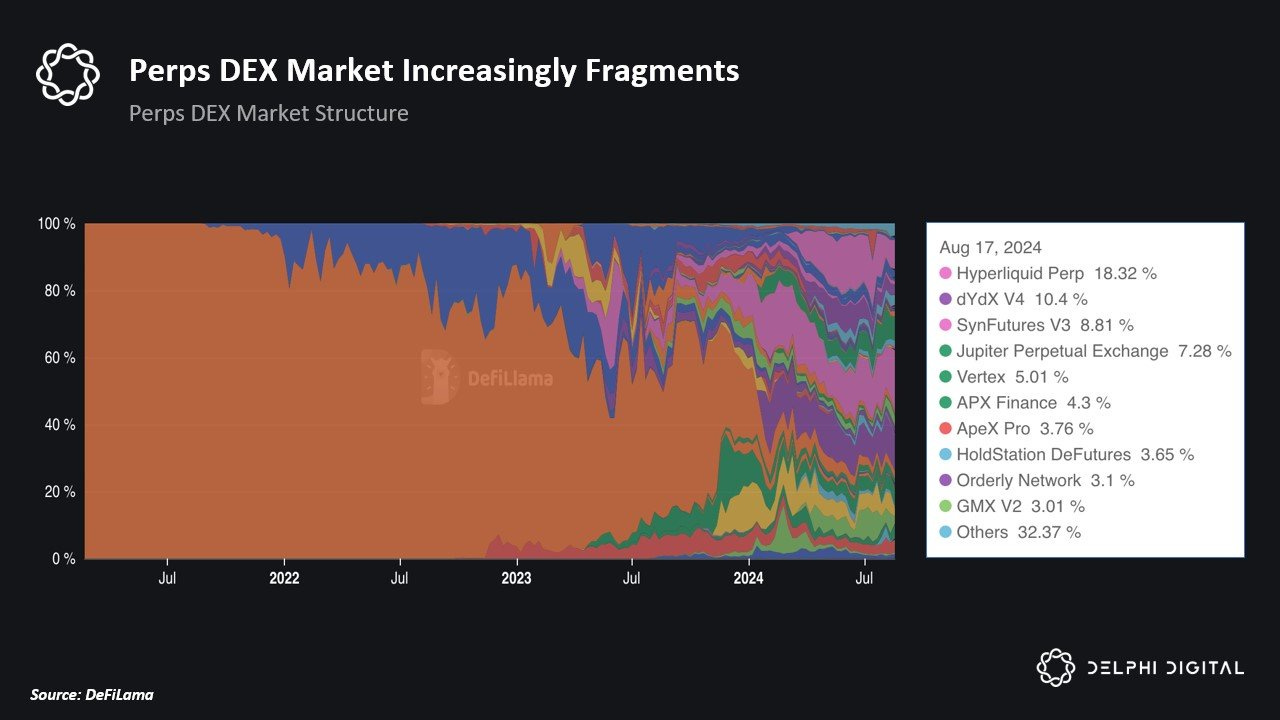

Tương tự như Tổng giá trị khóa (TVL), mặc dù thanh khoản về bản chất là "không thể fork", nhưng nó cũng không miễn khỏi việc được cung cấp. Lịch sử DeFi có rất nhiều tiền lệ dường như nhấn mạnh logic này (ví dụ như cuộc tấn công vampire của SushiSwap). Cấu trúc không ổn định của thị trường phái sinh cũng phản ánh việc chỉ dựa vào thanh khoản không thể tạo thành một hệ thống bảo vệ bền vững.

Do ngưỡng dẫn dắt thanh khoản thấp, vô số nền tảng giao dịch phái sinh mới nổi có thể nhanh chóng giành được thị phần.

Trong chưa đến 10 tháng, dựa trên khối lượng giao dịch, chúng ta có thể ước tính rằng Hyperliquid đã trở thành nền tảng giao dịch phái sinh phổ biến nhất, vượt qua cả dYdX và GMX, những công ty từng chiếm hơn 50% thị phần Perps toàn thị trường.

Giao diện đang tiến hóa

Ngày nay, "trình tổng hợp" phổ biến nhất là các giao diện dựa trên ý định. Những giao diện này thuê mạng "giải quyết" để cạnh tranh cung cấp cho người dùng các hoạt động thực hiện tốt nhất.

Điều quan trọng là một số DEX dựa trên ý định cũng sử dụng các nguồn thanh khoản ngoài chuỗi (tức là CEX, nhà tạo lập thị trường) để thực hiện. Điều này cho phép giao diện bỏ qua giai đoạn dẫn dắt thanh khoản và ngay lập tức cung cấp các hoạt động thực hiện có khả năng cạnh tranh và thường tốt hơn. Trực quan, điều này cũng phá vỡ vai trò của thanh khoản chuỗi như một hệ thống bảo vệ cho các DEX hiện có.

Người dùng cuối có quyền nói lời cuối trong lĩnh vực frontend

Trong việc thu hút sự chú ý của người dùng, frontend có sức mặc cả rất cao. Điều này có thể cho phép frontend đạt được các giao dịch độc quyền hoặc thực hiện tích hợp dọc.

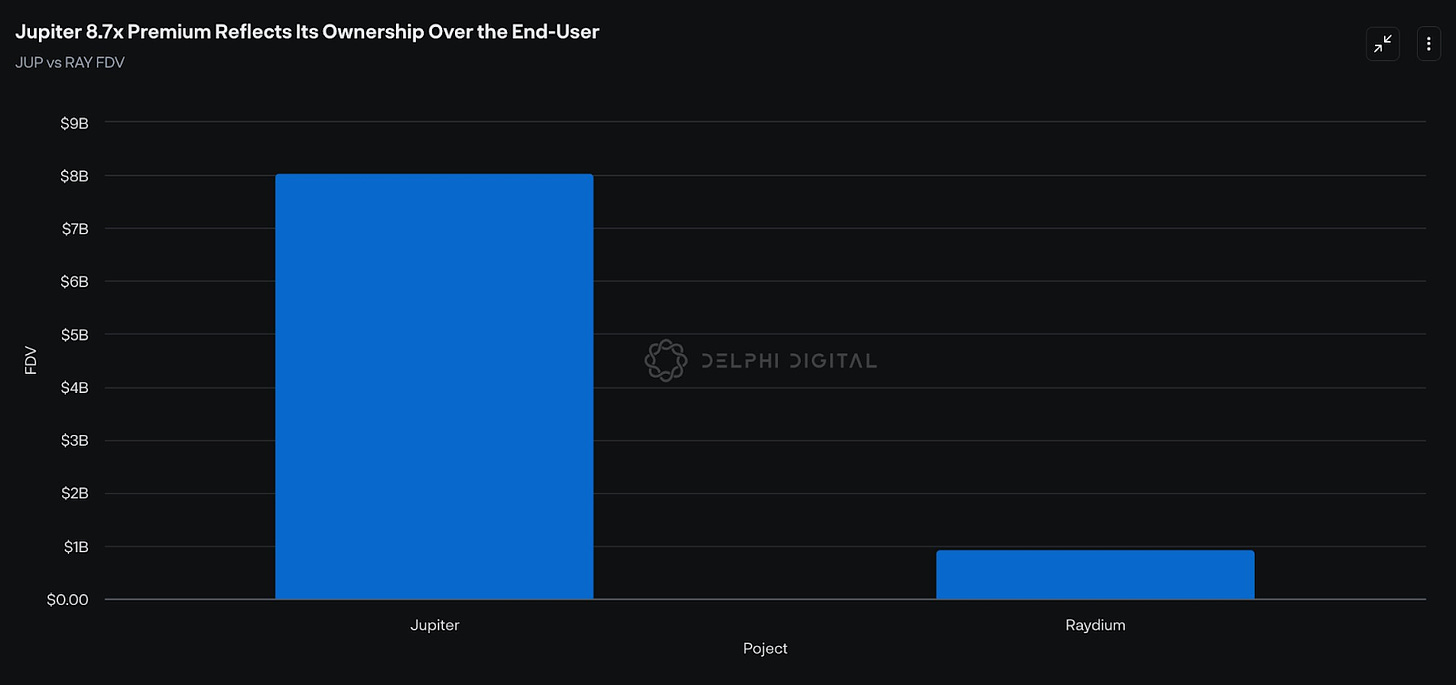

Bằng cách sử dụng giao diện trực quan của mình và quyền sở hữu người dùng cuối làm đòn bẩy, Jupiter hiện là một trong những sàn giao dịch phái sinh hàng đầu trong chuỗi. Ngoài ra, Jupiter cũng đã thành công trong việc tích hợp launchpad và SOL LST của riêng mình và có kế hoạch xây dựng mô hình RFQ/solver của riêng mình.

Xét đến mối quan hệ gần gũi của Jupiter với người dùng, ít nhất một phần của phần thưởng JUP là hợp lý, mặc dù tôi dự đoán rằng phần thưởng này sẽ biến mất sớm hay muộn.

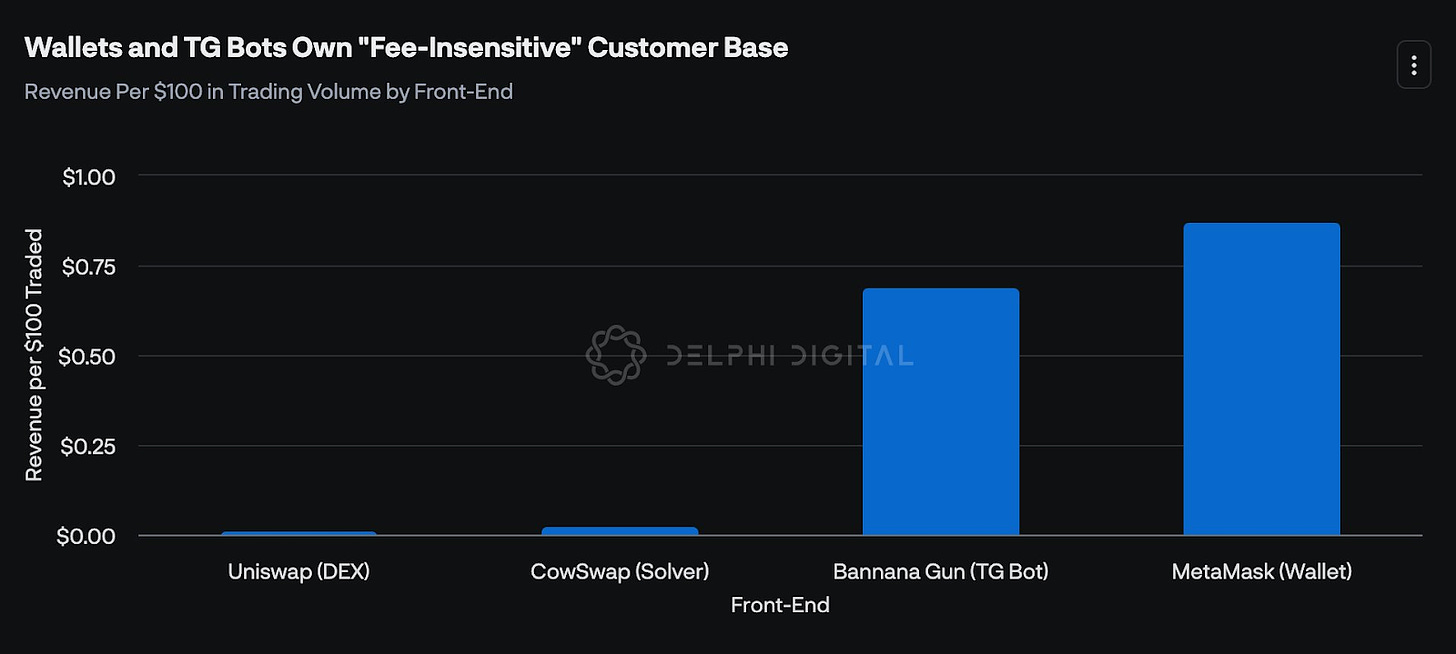

Hơn nữa, với tư cách là frontend tối thượng, không ai gần gũi với người dùng hơn ví. Với lợi thế lớn về quy mô nhà đầu tư bán lẻ trên nền tảng di động, ví có thể truy cập vào dòng lệnh có giá trị nhất - "tức là các yếu tố không nhạy cảm với phí". Do ví có chi phí chuyển đổi cao, điều này cho phép các nhà cung cấp ví như MetaMask kiếm được hơn 290 triệu đô la phí bằng cách chiến lược hướng đến sự thuận tiện của nhà đầu tư bán lẻ, thay vì xem xét chi phí thực thi tinh tế.

Hơn nữa, mặc dù chuỗi cung ứng MEV sẽ tiếp tục phát triển, nhưng một điều sẽ được chứng minh - ai sở hữu quyền truy cập vào dòng lệnh độc đáo nhất, giá trị sẽ tăng lên không tương xứng.

Nói cách khác, tất cả các sáng kiến đang diễn ra để phân phối lại MEV - dù ở tầng ứng dụng (như DEX nhận thức LVR) hay gần với lõi hơn (như bể ký ký, TEE, v.v.) - sẽ không tương xứng lợi ích những người gần nhất.

Điều này có nghĩa là các giao thức và ứng dụng sẽ trở nên "mỏng" hơn, trong khi ví và các frontend khác sẽ trở nên "dày" hơn do gần gũi với người dùng cuối.

Tôi sẽ phát triển ý tưởng này trong một báo cáo trong tương lai có tựa đề "Luận văn về ví béo".

Lưu ý:

LVR: Loss-Versus-Rebalancing, tái cân bằng so với tổn thất

TEE: Trusted Execution Environment, môi trường thực thi đáng tin cậy

Khái niệm hóa hệ thống bảo vệ ứng dụng

Một điều cần lưu ý là tôi dự đoán rằng hiệu ứng mạng lưới thanh khoản sẽ tiếp tục dẫn đến hiện tượng "người thắng cuộc lấy tất cả". Tuy nhiên, tôi tin rằng chúng ta vẫn còn rất xa tương lai đó. Do đó, trong ngắn và trung hạn, thanh khoản cô lập có thể tiếp tục được chứng minh là một hệ thống bảo vệ không hiệu quả.

Ngược lại, tôi tin rằng thanh khoản và Tổng giá trị khóa (TVL) chỉ là điều kiện tiên quyết, và sự bảo vệ thực sự có thể đến từ các tài sản vô hình như thương hiệu, dựa trên sự khác biệt trong trải nghiệm người dùng tốt hơn, quan trọng nhất là liên tục ra mắt các tính năng và sản phẩm mới.

Điều này có nghĩa là khả năng của Uniswap vượt qua cuộc tấn công "ma cà rồng" của Sushi là chìa khóa chính để họ "vượt qua sự sáng tạo" của Sushi. Tương tự, sự trỗi dậy nhanh chóng của Hyperliquid là do nhóm này có khả năng xây dựng một DEX có thể nói là trực quan nhất từ trước đến nay, đồng thời liên tục ra mắt các tính năng mới.

Tóm lại, mặc dù những thứ như thanh khoản và Tổng giá trị khóa (TVL) chắc chắn có thể được các đối thủ mới nổi bù đắp, nhưng một nhóm không bao giờ ngừng tiến bước thì không thể. Do đó, tôi dự đoán sẽ có mối tương quan chặt chẽ giữa các ứng dụng có thể thu giá trị bền vững và các ứng dụng do các nhóm không ngừng sáng tạo xây dựng.

Trong một ngành hầu như không thể có hệ thống bảo vệ, điều này có thể được coi là nguồn sức mạnh phòng thủ mạnh nhất.