Tiêu đề gốc: Playbook Stablecoin: Chuyển hàng tỷ thành hàng nghìn tỷ

Tác giả: Rui Shang, nhà đầu tư SevenX Ventures

Mục lục

Giới thiệu: Phân phối

Nguồn gốc của thế giới crypto: Cuộc chiến chốt giá đang diễn ra, Thử thách khởi động thanh khoản, Cổng DeFi (Cặp giao dịch, Vay mượn, Phái sinh, Lợi nhuận , Tài sản có rủi ro )

Người ngoài hành tinh trong thế giới ngân hàng phát triển: những thay đổi về người chơi chính, động lực hiệu quả (thanh toán B2B, P2P, C2B)

Những ngoại lệ trong một thế giới thiếu ngân hàng: nền kinh tế đô la ngầm, các kênh đô la (tiết kiệm, chi tiêu, ngoại hối)

Kết thúc—Liên kết với nhau: Khả năng tương tác (tiền tệ chéo, tiền tệ chéo, chuỗi Chuỗi), điểm nổi bật về cơ hội, câu hỏi mở

Giới thiệu: Phân phối

Thế hệ trẻ là nguồn gốc của thời đại kỹ thuật số stablecoin là loại tiền tệ tự nhiên của họ. Khi AI và IoT thúc đẩy hàng tỷ giao dịch tự động có giá trị nhỏ, ngành tài chính toàn cầu cần các giải pháp tiền tệ thích ứng. Stablecoin hoạt động như một “API tiền tệ” và tốc độ truyền tải liền mạch như dữ liệu Internet. Khối lượng giao dịch đã đạt 4,5 nghìn tỷ USD vào năm 2024. Khi ngày càng có nhiều tổ chức nhận ra rằng stablecoin là một mô hình kinh doanh vô song, con số này sẽ tăng trưởng- Tether đã thực hiện. 5,2 tỷ USD trong nửa đầu năm 2024 từ việc đầu tư vào dự trữ USDT.

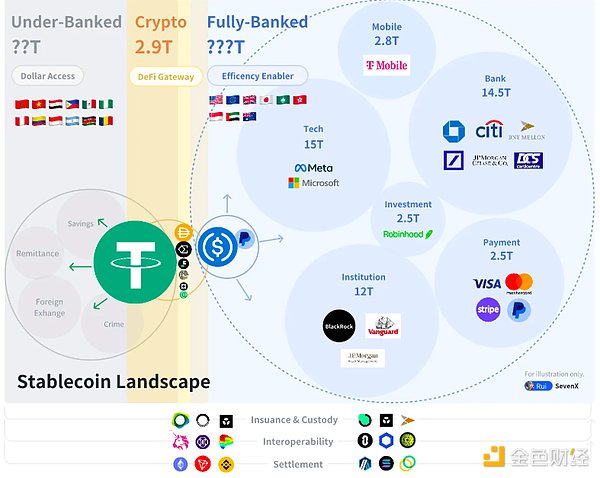

Trong cuộc đua stablecoin, việc phân phối và áp dụng thực sự mới là điều quan trọng , chứ không phải cơ chế crypto phức tạp. Việc áp dụng chúng trải rộng trên ba lĩnh vực chính: crypto bản địa, một thế giới có nhiều ngân hàng và một thế giới không có ngân hàng.

Trong thế giới crypto bản địa trị giá 2,9 nghìn tỷ đô la, stablecoin đóng vai trò là cổng DeFi và rất quan trọng cho giao dịch, vay mượn, phái sinh, Khai thác lợi suất và RWA. Stablecoin crypto bản địa cạnh tranh thông qua khích lệ thanh khoản và tích hợp DeFi.

Ở các nước phát triển với ngành ngân hàng trị giá hơn 400 nghìn tỷ USD, stablecoin cải thiện hiệu quả tài chính và chủ yếu được sử dụng cho thanh toán B2B, P2P và B2C. Stablecoin tập trung vào việc quản lý, cấp phép và tận dụng ngân hàng, mạng thẻ, thanh toán và người bán để phân phối.

Trong một thế giới thiếu ngân hàng, stablecoin cung cấp khả năng tiếp cận đô la Mỹ và thúc đẩy tài chính toàn diện. Stablecoin được sử dụng để tiết kiệm, thanh toán, ngoại hối và tạo lợi nhuận. Việc đi đến cơ sở là rất quan trọng.

Người bản địa của thế giới crypto

Trong quý 2 năm 2024, stablecoin chiếm 8,2% tổng giá trị vốn hóa thị trường thị trường crypto . Việc duy trì sự ổn định của chốt vẫn còn nhiều thách thức và khích lệ độc đáo là chìa khóa để mở rộng phân phối trên Chuỗi. Vấn đề chính là tiện ích trên Chuỗi bị hạn chế.

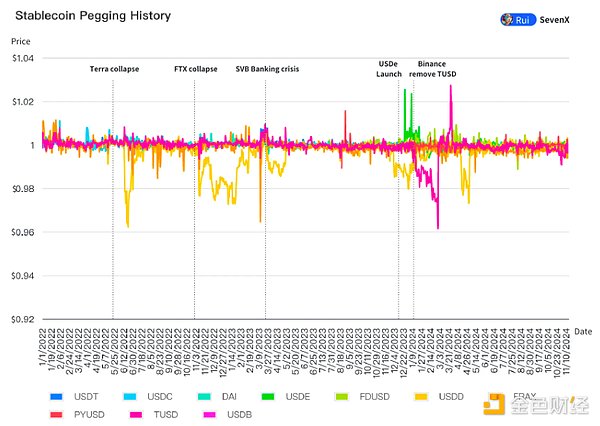

Cuộc chiến móc nối đang diễn ra

Stablecoin được hỗ trợ bằng tiền pháp định dựa vào các mối quan hệ ngân hàng để hoạt động:

93,33% stablecoin là stablecoin được hỗ trợ bởi đấu thầu hợp pháp. Chúng ổn định hơn và tiết kiệm vốn hơn, và các ngân hàng có tiếng nói cuối cùng bằng cách kiểm soát việc rút lại. Các tổ chức phát hành được quản lý như Paxos đã trở thành tổ chức phát hành USD của PayPal do độ tin cậy của họ trong việc đổi thành công hàng tỷ đô la BUSD.CDP stablecoin cải thiện khả năng thế chấp và thanh lý để có mức chốt tốt hơn :

Stablecoin 3,89% là một stablecoin Vị trí nợ được thế chấp (CDP). Họ sử dụng crypto làm tài sản thế chấp nhưng phải đối mặt với các vấn đề về quy mô và biến động . Vào năm 2024, CDP đang tăng cường khả năng phục hồi bằng cách chấp nhận nhiều loại tài sản thế chấp ổn định và thanh khoản hơn, GHO của Aave chấp nhận bất kỳ tài sản trong Aave v3 và crvUSD của Curve gần đây đã thêm USDM (RWA). Một số khoản thanh lý đang được cải thiện, đặc biệt là thanh lý mềm của crvUSD, tạo ra một vùng đệm chống lại nợ xấu tiếp theo thông qua AMM tùy chỉnh của nó. Tuy nhiên, do định giá của CRV giảm sau đợt thanh lý lớn, giá trị vốn hóa thị trường của crvUSD đã giảm và mô hình khích lệ ve token giảm .USD tổng hợp sử dụng phòng ngừa rủi ro để duy trì sự ổn định :

Chỉ riêng ETHE USDe đã chiếm 1,67% giá trị vốn hóa thị trường stablecoin với 3 tỷ USD trong một năm. Đây là đồng đô la tổng hợp trung tính delta cho phép mở các vị thế đầu cơ giá xuống trong phái sinh để bù đắp sự biến động. Tỷ lệ tài trợ dự kiến sẽ hoạt động tốt trong thị trường bò sắp tới và thậm chí cả sau mùa điểm. Tuy nhiên, khả năng tồn tại lâu dài của việc phụ thuộc nhiều vào CEX là một vấn đề đáng nghi ngờ. Khi các sản phẩm tương tự ngày càng phổ biến, tác động của các quỹ nhỏ hơn lên Ethereum có thể suy yếu dần. Những đồng đô la tổng hợp này có thể dễ bị tổn thương trước các sự kiện thiên nga đen và duy trì tỷ lệ tài trợ thấp trong thị trường gấu.Stablecoin thuật toán giảm xuống 0,56%

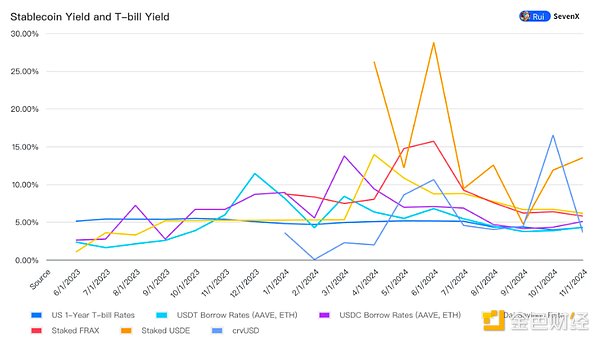

Thử thách ra mắt thanh thanh khoản

Stablecoin crypto sử dụng tỷ suất lợi nhuận để thu hút thanh khoản. Về cơ bản, chi phí thanh khoản của họ bao gồm lãi suất không rủi ro cộng với phần bù rủi ro . Để duy trì tính cạnh tranh, tỷ suất lợi nhuận stablecoin ít nhất phải phù hợp với lãi suất Kho bạc – chúng tôi đã thấy chi phí vay mượn stablecoin giảm khi lãi suất Kho bạc đạt 5,5%. sFrax và Dai dẫn địa vị về mức độ tiếp xúc với Kho bạc. Vào năm 2024, một số dự án tài sản trong thế giới thực (RWA) đã tăng khả năng kết hợp của trái phiếu kho bạc Chuỗi: CrvUSD đã thêm USDM của Mountain làm tài sản thế chấp, trong khi USDY của Ondo và USDtb của Ethena được hỗ trợ bởi BUIDL của BlackRock.

Stablecoin sử dụng nhiều chiến lược khác nhau để tăng phí bảo hiểm rủi ro dựa trên lãi suất Kho bạc, bao gồm khích lệ ngân sách cố định như phát hành DEX (các ràng vay mượn và vòng xoáy chết); việc sử dụng dự trữ, chẳng hạn như đặt cược hoặc reStake(không hấp dẫn).

Các chiến lược thanh khoản đổi mới sẽ xuất hiện vào năm 2024:

Tối đa hóa lợi nhuận nội khối : Trong khi nhiều lợi nhuận hiện đến từ lạm phát DeFi tự tiêu dùng như khích lệ , các chiến lược đổi mới hơn đang xuất hiện. Bằng cách tận dụng nguồn dự trữ như ngân hàng, các dự án như CAP nhằm mục đích chuyển MEV và thu lợi nhuận chênh lệch giá trực tiếp cho người nắm giữ stablecoin , từ đó mang lại nguồn lợi nhuận bền vững và có khả năng sinh lời cao hơn.

Lãi lợi nhuận trên lợi nhuận trái phiếu kho bạc:

Tận dụng khả năng kết hợp mới của dự án RWA, các sáng kiến như Tiền thông thường (USD0), mang lại lợi nhuận không giới hạn “về mặt lý thuyết” thông qua token quản trị của nó, được so sánh với tỷ suất lợi nhuận Kho bạc, đã thu hút 350 triệu USD từ NHÀ CUNG CẤP THANH KHOẢN và tham gia Binance Launchpool . Agora ( AUSD ) cũng là một stablecoin ở nước ngoài có lợi nhuận trái phiếu kho bạc .Lợi nhuận cao cân bằng để chống chọi với biến động:

Stablecoin mới hơn áp dụng phương pháp giỏ hàng đa dạng để tránh rủi ro biến động và lợi nhuận đơn lẻ, đồng thời mang lại lợi nhuận cao cân bằng. Ví dụ: Reservoir của Fortunafi phân bổ Kho bạc, Hilbert, Morpho, PSM và tự động điều chỉnh tỷ lệ cũng như kết hợp tài sản lợi nhuận cao khác nếu cần.TVL có phải là một tia sáng trong chảo không?

Tỷ suất lợi nhuận stablecoin thường gặp khó khăn để đạt được mở rộng. Mặc dù tỷ suất lợi nhuận ngân sách cố định có thể gây ra mức tăng đột biến ban đầu, tăng trưởng TVL sẽ làm giảm lợi nhuận, khiến tỷ suất lợi nhuận kém hiệu quả hơn theo thời gian. Nếu không có tỷ suất lợi nhuận bền vững hoặc tiện ích thực sự của cặp giao dịch và phái phái sinh sau khích lệ , TVL của chúng khó có thể giữ nguyên.

Vấn đề nan giải về cổng DeFi

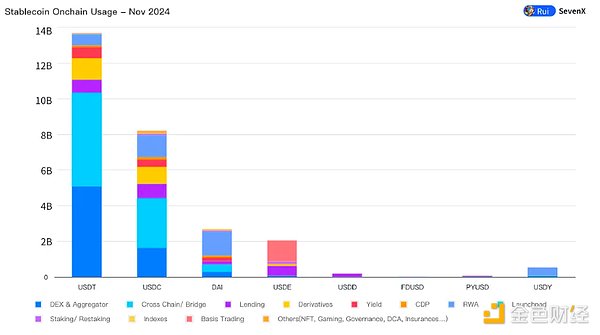

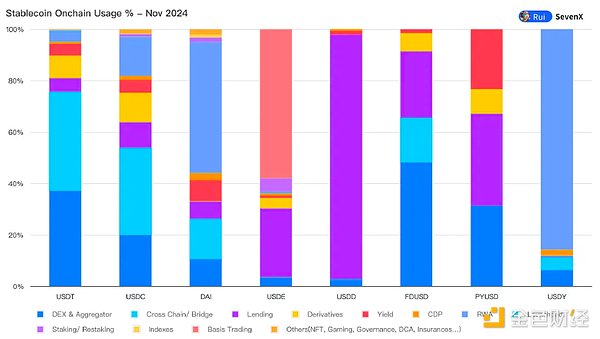

Khả năng hiển thị trên Chuỗi cho phép chúng tôi thẩm vấn bản chất của stablecoin: liệu stablecoin có phải là đại diện thực sự của tiền như một phương tiện trao đổi hay chúng chỉ đơn giản là sản phẩm tài chính để tạo ra lợi nhuận?

Chỉ những stablecoin có lợi nhất mới được sử dụng làm tiền tệ giao dịch trên CEX:

Gần 80% giao dịch vẫn diễn ra trên sàn giao dịch tập trung, với các CEX hàng đầu hỗ trợ stablecoin“ưa thích” của họ (ví dụ: FDUSD của Binance, USDC của Coinbase). Các CEX khác dựa vào thanh khoản tràn từ USDT và USDC. Ngoài ra, stablecoin đang nỗ lực trở thành tiền ký quỹ gửi ký quỹ cho CEX.Stablecoin riêng lẻ được sử dụng làm cặp giao dịch trên DEX:

Hiện tại chỉ có USDT, USDC và một lượng nhỏ Dai được sử dụng cặp giao dịch. Stablecoin khác, chẳng hạn như ETHENA, với 57% USDe được đặt vào các giao thức riêng của chúng, là các sản phẩm tài chính thuần túy được nắm giữ để kiếm lợi nhuận và không phải là một phương tiện trao đổi.Makerdao + Curve + Morpho + Pendle, sự kết hợp phân phối:

Các thị trường như Jupiter, GMX và dYdX thích sử dụng USDC để gửi tiền hơn vì quy trình đổi tiền đúc của USDT kín đáo hơn. Nền tảng lending như Morpho và Aave thích USDC hơn do thanh khoản tốt hơn trên Ethereum . Mặt khác, PYUSD chủ yếu được sử dụng để cho Kamino vay mượn trên Solana , đặc biệt với khích lệ do Solana Foundation cung cấp. USDe của ETH chủ yếu được sử dụng cho các hoạt động lợi nhuận của Pendle .RWA bị đánh giá thấp:

Hầu hết các nền tảng RWA, chẳng hạn như BlackRock, sử dụng USDC làm tài sản đúc vì lý do tuân thủ và BlockRock cũng là cổ đông của Circle. Dai đã đạt được thành công với sản phẩm RWA của mình.Để mở rộng chiếc bánh hoặc mở rộng quy mô:

Mặc dù stablecoin có thể thu hút nhà cung cấp thanh khoản lớn thông qua khích lệ , nhưng chúng phải đối mặt với một nút thắt cổ chai—việc sử dụng DeFi đang giảm. Stablecoin hiện phải đối mặt với một vấn đề nan giải: chúng có thể chờ đợi sự mở rộng của các hoạt động crypto hoặc tìm kiếm những mục đích sử dụng mới vượt qua các hoạt động crypto tử.

Người ngoài hành tinh trong thế giới ngân hàng phát triển

Những thay đổi về cầu thủ chủ chốt

Các quy định toàn cầu đang trở nên rõ ràng hơn:

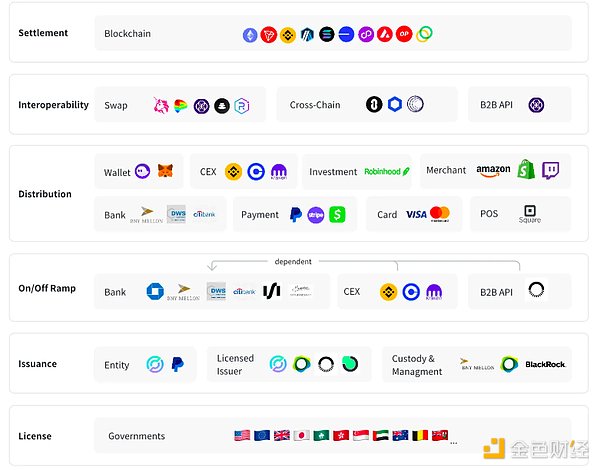

99% stablecoin được chốt bằng đồng đô la Mỹ, trong đó chính phủ liên bang Hoa Kỳ có ảnh hưởng cuối cùng. Khung pháp lý của Hoa Kỳ dự kiến sẽ trở nên rõ ràng hơn sau khi Trump nhậm crypto, hứa hẹn sẽ giảm lãi suất và cấm CBDC, điều này có thể mang lại lợi ích cho stablecoin. Bộ Ngân khố Hoa Kỳ báo cáo rằng stablecoin có tác động đến nhu cầu nợ chính phủ ngắn hạn và Tether nắm giữ 90 tỷ USD nợ của Mỹ. Ngăn chặn tội phạm crypto và duy trì vị trí chủ đạo của đồng đô la Mỹ cũng là động lực. Vào năm 2024, một số quốc gia đã thiết lập các quy định dựa trên các nguyên tắc chung, bao gồm phê duyệt phát hành stablecoin, yêu cầu dự thanh khoản và ổn định, hạn chế sử dụng ngoại tệ stablecoin và nói chung là cấm tích lũy lãi suất . Ví dụ chính: MiCA (EU), PTSR (UAE), Sandbox (Hồng Kông), MAS ( Singapore), PSA (Nhật Bản). Đáng chú ý, Bermuda đã trở thành quốc gia đầu tiên chấp nhận thanh toán thuế stablecoin và cấp phép cho các tổ chức phát hành stablecoin chịu lãi.Các tổ chức phát hành được cấp phép đang có được sự tin tưởng:

Việc phát hành Stablecoin đòi hỏi năng lực kỹ thuật, tuân thủ quy định xuyên khu vực và quản lý mạnh mẽ. Những người chơi chính bao gồm Paxos (PYUSD, BUSD), Brale (USC) và Bridge (API B2B). Việc quản lý dự trữ được xử lý bởi một tổ chức đáng tin cậy, chẳng hạn như BNY Mellon đối với USDC và lợi nhuận được tạo ra một cách an toàn bằng cách đầu tư vào các quỹ do BlackRock quản lý. BUIDL hiện cho phép nhiều dự án trên Chuỗi kiếm lợi nhuận hơn.Ngân hàng là người gác cổng kênh rút tiền:

Mặc dù vào tiền(từ fiat sang stablecoin) đã trở nên dễ dàng hơn, nhưng thách thức trong việc rút tiền (stablecoin sang fiat) vẫn còn do các ngân hàng khó xác minh nguồn tiền đến. Các ngân hàng ủng hộ sàn giao dịch được cấp phép như Coinbase và Kraken , những sàn này thực hiện KYC/KYB và có khuôn khổ chống rửa tiền tương tự. Trong khi các ngân hàng có tiếng như Standard Chartered đang bắt đầu chấp nhận rút tiền mặt thì các ngân hàng vừa và nhỏ cũng đang chuyển động nhanh chóng, chẳng hạn như Ngân hàng DBS của Singapore. Các dịch vụ B2B như Bridge tổng hợp các kênh rút tiền và quản lý khối lượng giao dịch hàng tỷ đô la cho các khách hàng có tiếng bao gồm SpaceX và chính phủ Hoa Kỳ.Các nhà phân phối có tiếng nói cuối cùng về:

Circle, công ty dẫn đầu về stablecoin tuân thủ, dựa vào Coinbase và hiện đang tìm kiếm giấy phép và quan hệ đối tác toàn cầu. Tuy nhiên, chiến lược này có thể bị suy yếu khi các tổ chức phát hành stablecoin của riêng họ do mô hình kinh doanh vượt trội — Tether, một công ty có 100 nhân viên, đã kiếm được 5,2 tỷ USD trong nửa đầu năm 2024 từ việc đầu tư vào dự trữ USDT của mình. Các ngân hàng như JPMorgan Chase đã tung ra JPM Coin cho giao dịch của tổ chức. Ứng dụng thanh toán Việc mua lại Bridge của Stripe thể hiện sự quan tâm của họ đối với việc có một kho stablecoin ngoài việc chỉ tích hợp USDC. PayPal cũng phát hành PYUSD để có được lợi nhuận dự trữ. Mạng thẻ thanh toán Visa và Mastercard đang thử nghiệm bằng cách chấp nhận stablecoin.

trình điều khiển hiệu quả

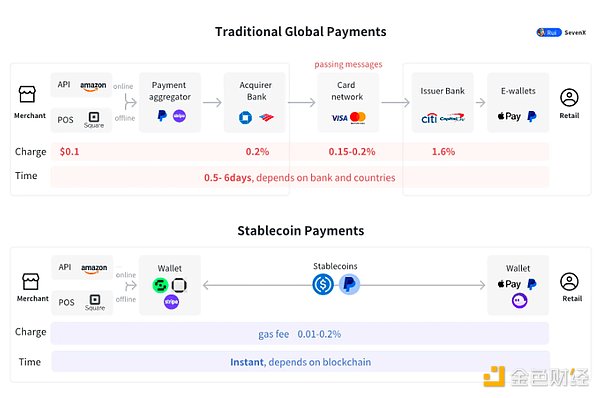

Dựa trên các tổ chức phát hành đáng tin cậy, mối quan hệ ngân hàng và nhà phân phối lành mạnh, stablecoin có thể tăng hiệu quả của các hệ thống tài chính lớn, đặc biệt là khi nói đến thanh toán.

Các hệ thống truyền thống phải đối mặt với những hạn chế về hiệu quả và chi phí. Chuyển khoản trong ứng dụng hoặc nội bộ ngân hàng cung cấp quyết toán ngay lập tức nhưng chỉ trong hệ sinh thái của họ. Thanh toán liên ngân hàng tính phí khoảng 2,6% (70% đối với ngân hàng phát hành, 20% đối với ngân hàng mua lại và 10% đối với mạng lưới thẻ tín dụng) và quyết toán mất hơn một ngày. Các giao dịch xuyên biên giới thậm chí còn có mức phí cao hơn, khoảng 6,25% và thời gian quyết toán lên tới năm ngày.

Thanh toán stablecoin cung cấp quyết toán ngang hàng ngay lập tức bằng cách loại bỏ các trung gian . Điều này tăng tốc dòng vốn và giảm chi phí vốn, đồng thời cung cấp các tính năng có thể lập trình như thanh toán tự động có điều kiện.

B2B (120-150 nghìn tỷ USD mỗi năm): Ngân hàng là lựa chọn tốt nhất để quảng bá stablecoin. JPMorgan đã phát triển JPM Coin trên Chuỗi Quorum của mình tính đến tháng 10 năm 2023, JPM Coin đã giao dịch khoảng 1 tỷ USD mỗi ngày.

P2P (1,8-2 nghìn tỷ USD mỗi năm):

Ví điện tử và ứng dụng thanh toán di động đang ở vị trí tốt nhất, trong đó PayPal tung ra PYUSD, hiện có giá trị vốn hóa thị trường là 604 triệu USD trên Ethereum và Solana . PayPal cho phép người dùng cuối tham gia và gửi PYUSD miễn phí.Thương mại B2C (5,5-6 nghìn tỷ USD mỗi năm):

Stablecoin cần hoạt động với POS, điểm truy cập API ngân hàng và mạng thẻ, với việc Visa trở thành mạng thanh toán đầu tiên vào năm 2021 quyết toán các giao dịch bằng USDC.

Sự gia tăng đột ngột trong một thế giới thiếu ngân hàng

nền kinh tế đô la bóng tối

Các thị trường mới nổi đang rất cần stablecoin do tiền tệ mất giá nghiêm trọng và bất ổn kinh tế. Ở Thổ Nhĩ Kỳ, việc mua stablecoin chiếm 3,7% GDP. Các cá nhân và doanh nghiệp sẵn sàng trả phí bảo hiểm cho stablecoin so với đô la fiat, trong đó mức phí bảo hiểm stablecoin ở Argentina đạt 30,5% và Nigeria đạt 22,1%. Stablecoin cung cấp quyền truy cập vào đô la Mỹ và khả năng tiếp cận tài chính.

Tether vị trí chủ đạo không gian này với 10 năm hoạt động đã được chứng minh. Ngay cả với các mối quan hệ ngân hàng khó khăn và cuộc khủng hoảng mua lại (Tether thừa nhận vào tháng 4 năm 2019 rằng USDT chỉ được hỗ trợ 70% bằng dự trữ), tỷ giá cố định của nó vẫn ổn định. Điều này là do Tether đã xây dựng một nền kinh tế đô la ngầm mạnh mẽ: ở các thị trường mới nổi, mọi người hiếm khi đổi USDT lấy đô la; họ coi nó là đô la, một hiện tượng hiển nhiên ở các khu vực như Châu Phi và Châu Mỹ Latinh, được sử dụng để trả lương cho nhân viên, hóa đơn, v.v. Tether đạt được điều này mà không cần khích lệ, chỉ đơn giản thông qua sự tồn tại lâu dài và tiện ích liên tục, tăng độ tin cậy và sự chấp nhận của nó. Đây phải là mục tiêu cuối cùng của mọi stablecoin.

kênh đô la

chuyển tiền:

Bất bình đẳng trong kiều hối làm chậm tăng trưởng kinh tế. Trung bình, những người hoạt động kinh tế ở châu Phi cận Sahara trả 8,5% tổng lượng kiều hối khi gửi tiền đến các nước thu nhập cũng như các nước phát triển. Đối với các doanh nghiệp gặp khó khăn hơn trong việc kinh doanh, phí cao, thời gian xử lý lâu, quan liêu và rủi ro tiền tệ đều là những trở ngại tác động trực tiếp đến tăng trưởng và khả năng cạnh tranh của các doanh nghiệp trong khu vực.Các kênh mua lại đô la Mỹ:

Từ năm 1992 đến năm 2022, biến động tiền tệ đã khiến 17 quốc gia thị trường mới nổi thiệt hại 1,2 nghìn tỷ USD GDP, chiếm 9,4% tổng GDP. Việc tiếp cận đồng đô la Mỹ là rất quan trọng đối với sự phát triển tài chính địa phương. Trong khi nhiều dự án crypto cố gắng bắt đầu thì ZAR lại tập trung vào phương pháp"DePIN" cấp cơ sở. Phương pháp này tận dụng các đại lý địa phương để tạo điều kiện thuận lợi cho các giao dịch từ tiền mặt sang stablecoin ở Châu Phi, Châu Mỹ Latinh và Pakistan.Ngoại hối:

Ngày nay, thị trường ngoại hối giao dịch hơn 7,5 nghìn tỷ USD mỗi ngày**** Ở miền Nam toàn cầu, các cá nhân thường chuyển sang thị trường chợ đen để chuyển đổi tiền pháp định địa phương sang đô la Mỹ, chủ yếu vì tỷ giá hối đoái ở chợ đen thuận lợi hơn so với chính thức. các kênh. Binance P2P đã bắt đầu được áp dụng, nhưng nó thiếu tính linh hoạt do cách tiếp cận sổ lệnh. Nhiều dự án (chẳng hạn như ViFi) đang xây dựng các giải pháp AMM FX trên Chuỗi.Phân phối viện trợ nhân đạo:

Những người tị nạn chiến tranh Ukraine có thể nhận viện trợ nhân đạo dưới dạng USDC mà họ có thể lưu trữ trong ví kỹ thuật số hoặc rút tiền tại địa phương. Tại Venezuela, các nhân viên y tế tuyến đầu đang sử dụng USDC để mua vật tư y tế trong đợt bùng phát COVID-19 bối cảnh cuộc khủng hoảng kinh tế và chính trị ngày càng gia tăng.

Kết thúc: đan xen

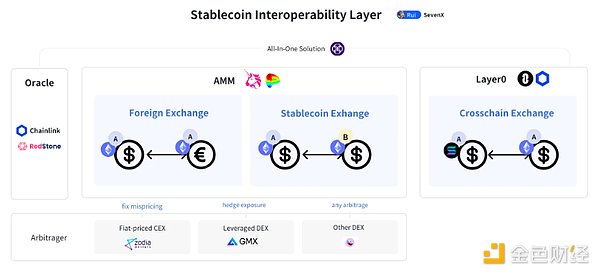

Khả năng tương tác

Ngoại hối (FX):

Hệ thống ngoại hối truyền thống cực kỳ kém hiệu quả và phải đối mặt với nhiều thách thức: rủi ro quyết toán đối tác giao dịch (CLS được tăng cường nhưng cồng kềnh), chi phí hệ thống đa ngân hàng ( một ngân hàng Úc mua đồng yên Nhật từ một văn phòng đô la Luân Đôn có sáu ngân hàng) và thời gian quyết toán toàn cầu sự khác biệt về khu vực (Hệ thống ngân hàng đồng đô la Canada và đồng yên Nhật trùng nhau dưới 5 giờ mỗi ngày) và khả năng tiếp cận thị trường ngoại hối bị hạn chế (người dùng bán lẻ phải trả nhiều hơn 100 lần so với các tổ chức lớn). FX trên Chuỗi có những lợi thế đáng kể:Chi phí, hiệu quả và tính minh bạch: Oracle như Redstone và Chainlink cung cấp báo giá theo thời gian thực. DEX mang lại hiệu quả về chi phí và tính minh bạch, Uniswap CLMM là 0,15-0,25% – thấp hơn khoảng 90% so với ngoại hối truyền thống. Việc chuyển từ quyết toán qua ngân hàng T+2 sang quyết toán ngay lập tức cho phép các nhà kinh doanh chênh lệch giá sử dụng nhiều chiến lược khác nhau để điều chỉnh việc định giá sai.

Tính linh hoạt và khả năng tiếp cận: FX trực Chuỗi cung cấp cho thủ quỹ và người quản lý tài sản của công ty quyền truy cập vào nhiều loại sản phẩm khác nhau mà không cần nhiều tài khoản ngân hàng dành riêng cho loại tiền tệ. Nhà đầu tư bán lẻ có thể sử dụng ví crypto được nhúng API DEX để có được giá FX tốt nhất.

Tách biệt tiền tệ và quyền tài phán: Các giao dịch không còn yêu cầu các ngân hàng trong nước, tách chúng ra khỏi quyền tài phán cơ bản. Phương pháp này thúc đẩy hiệu quả của việc số hóa trong khi duy trì chủ quyền tiền tệ, mặc dù những ưu và nhược điểm của nó vẫn còn.

Tuy nhiên, vẫn còn những thách thức, bao gồm sự khan hiếm của tài sản kỹ thuật số không có mệnh giá bằng USD, bảo mật oracle, hỗ trợ các loại tiền tệ đuôi dài, quy định và giao diện thống nhất cho các kênh thoát/thoát. Bất chấp những trở ngại này, FX trên Chuỗi vẫn mang đến những cơ hội sinh lời. Ví dụ: Citi đang blockchain dưới sự hướng dẫn của Cơ quan tiền tệ Singapore.

Sàn giao dịch Stablecoin :

Hãy tưởng tượng một thế giới nơi hầu hết các công ty đều phát hành stablecoin của riêng họ. Sàn giao dịch stablecoin đã đặt ra một thách thức: Thanh toán cho người bán JPMorgan Chase bằng cách sử dụng PYUSD của PayPal. Mặc dù các kênh ngoại tuyến và trực tuyến có thể giải quyết vấn đề này nhưng chúng làm mất đi tính hiệu quả mà crypto hứa hẹn. AMM trên Chuỗi cung cấp stablecoin theo thời gian thực và chi phí thấp tốt nhất cho stablecoin. Ví dụ: Uniswap cung cấp nhiều nhóm như vậy với mức phí thấp tới 0,01%. Tuy nhiên, một khi hàng tỷ đô la được đưa vào Chuỗi, họ phải tin tưởng vào tính bảo mật của hợp đồng thông minh và phải có thanh khoản đủ sâu và hiệu suất tức thì để hỗ trợ hoạt động trong đời thực.

Giao Chuỗi xuyên chuỗi:

Mỗi blockchain chính thống đều có những ưu điểm và nhược điểm riêng, vì vậy stablecoin cần được triển khai trên nhiều Chuỗi . Phương pháp đa chuỗi này tạo ra những thách thức xuyên Chuỗi và việc bắc cầu đặt ra rủi ro bảo mật đáng kể. Theo tôi, giải pháp tốt nhất là stablecoin khởi chạy lớp 0 của riêng chúng, như đã thấy tích hợp và chúng tôi đã thấy động thái thu hồi token bị khóa cầu nối của USDT có thể khởi chạy một giải pháp tương tự như giải pháp Layer0.

Trong khi đó, vẫn còn một số câu hỏi mở:

Với khả năng giám sát, đóng băng và rút tiền của stablecoin tuân thủ, liệu quy định có gây hại cho “tài chính mở” không?

Liệu stablecoin tuân thủ có còn tránh cung cấp lợi nhuận có thể được phân loại là sản phẩm chứng khoán, ngăn cản DeFi trên Chuỗi được hưởng lợi từ việc mở rộng quy mô lớn của nó không?

Xem xét tốc độ chậm của Ethereum và sự phụ thuộc L2 của nó vào một sắp xếp duy nhất, hồ sơ thời gian hoạt động không hoàn hảo của Solana và việc thiếu hồ sơ theo dõi dài hạn của Chuỗi khác, liệu bất kỳ blockchain mở nào có thể thực sự xử lý được số tiền khổng lồ không?

Liệu sự tách biệt giữa tiền tệ và quyền tài phán sẽ mang lại nhiều hỗn loạn hay cơ hội hơn?

Chúng ta đang tiến gần đến một cuộc cách mạng tài chính do stablecoin dẫn đầu, vừa thú vị vừa không thể đoán trước được—một chương mới trong đó quyền tự do và quy định nhảy múa trong một sự cân bằng mong manh.