Trong bối cảnh giá Bitcoin lại tăng vọt, một "vị khách không mời" đã xuất hiện trên thị trường tài chính truyền thống - MicroStrategy (MSTR). Công ty này trước đây chuyên về phần mềm thông minh kinh doanh, nay đã chuyển hướng trở thành "siêu nhà đầu tư" trên thị trường Bitcoin. Tính đến tháng 11 năm 2024, MicroStrategy nắm giữ khoảng 331.200 Bitcoin, có giá trị khoảng 30 tỷ USD.

MicroStrategy đã sử dụng các biện pháp tài chính sáng tạo như phát hành trái phiếu chuyển đổi và phát hành thêm cổ phiếu để huy động nguồn vốn lớn từ thị trường trái phiếu truyền thống vào hệ sinh thái Bitcoin. Chiến lược này đã gây ra những đánh giá trái chiều trên thị trường vốn: Một số người gọi đây là "kỳ tích của sự đổi mới tài chính hiện đại", khi khéo léo kết hợp tài sản truyền thống và tài sản mã hóa; Một số người khác lại chỉ trích đây là "biểu tượng của đầu cơ có đòn bẩy cao", cho rằng rủi ro đã được phóng đại đáng kể. Trong khi cổ phiếu MSTR đang tăng vọt cùng với Bitcoin, Citron Research đã phát hành tuyên bố bán khống, đổ bóng lên bữa tiệc vốn liếng này. Liệu chiến lược táo bạo của MicroStrategy có phải là ngọn hải đăng cho sự chuyển đổi ngành, hay là vực thẳm ẩn chứa những nguy cơ tiềm ẩn? Bài viết sẽ phân tích toàn cảnh cuộc thí nghiệm vốn này.

Sự tăng vọt của Bitcoin và hiệu ứng "siêu nhà đầu tư" của MicroStrategy

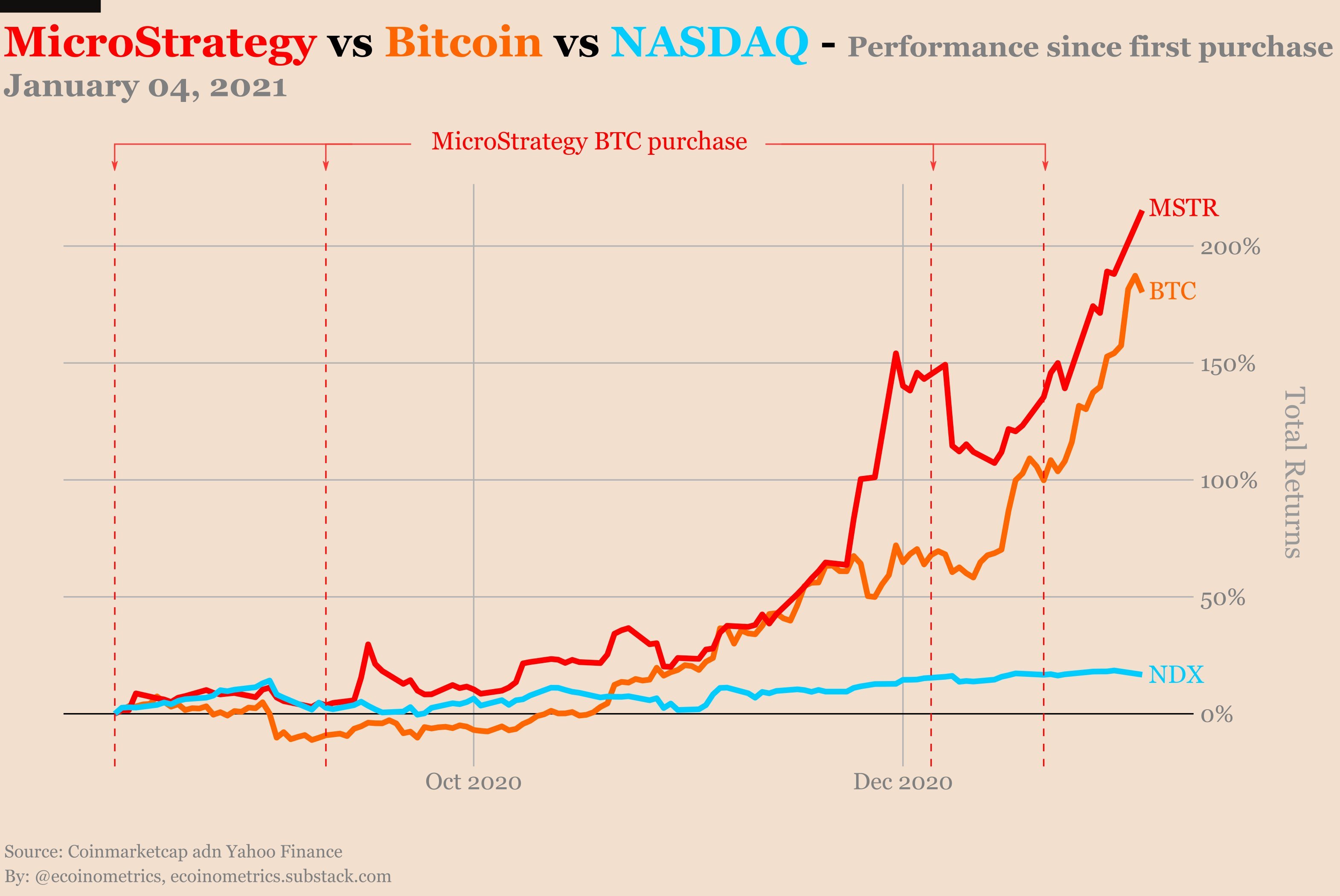

Cùng với sự tăng trưởng liên tục của thị trường Bitcoin, làn sóng nhiệt của nó đã nhanh chóng lan tới các mã cổ phiếu liên quan trên thị trường chứng khoán Mỹ, gây ra một cơn sốt vốn chưa từng có. Trong vòng một tháng, cổ phiếu của MicroStrategy (MSTR) tăng vọt hơn 200%, Marathon Digital (MARA) và Riot Platforms (RIOT) tăng lần lượt 180% và 150%, Coinbase (COIN) cũng tăng trên 120%. Những cổ phiếu này, với các mức độ phơi bày Bitcoin khác nhau, đã cùng nhau vẽ nên bức tranh sôi động của các cổ phiếu liên quan đến Bitcoin trên thị trường chứng khoán Mỹ. Với vai trò là "siêu nhà đầu tư" trên thị trường Bitcoin, MicroStrategy đang sử dụng chiến lược độc đáo của mình để dẫn dắt các cổ phiếu liên quan đến Bitcoin, chuyển hóa tính biến động cao của Bitcoin thành đòn bẩy tài sản trên thị trường vốn.

Điều đặc biệt ở MSTR là nó không phải là một công ty công nghệ truyền thống, cũng không phải là một công ty khai thác Bitcoin hoặc nền tảng giao dịch đơn giản, mà thông qua việc nắm giữ trực tiếp lượng Bitcoin lớn, định vị bản thân là người đại diện cho Bitcoin. Kể từ năm 2020, MicroStrategy đã bắt đầu một cuộc phiêu lưu mạo hiểm: Thông qua việc phát hành trái phiếu, phát hành thêm cổ phiếu để huy động vốn, họ đã mua vào lượng Bitcoin lớn. Dưới sự lãnh đạo của Chủ tịch Michael Saylor, công ty ban đầu chuyên về phần mềm thông minh kinh doanh đã trở thành công ty niêm yết nắm giữ nhiều Bitcoin nhất thế giới, với giá trị Bitcoin nắm giữ đã vượt 30 tỷ USD. Bước đi mạo hiểm này của MSTR không chỉ khiến giá cổ phiếu của họ gắn chặt với giá Bitcoin, mà còn thu hút sự quan tâm lớn của thị trường vốn truyền thống đối với chiến lược của họ.

Mối liên hệ chặt chẽ này khiến nhà đầu tư coi MSTR như một "kính lúp" của giá Bitcoin, đầu tư vào cổ phiếu MSTR không chỉ có thể gián tiếp hưởng lợi từ việc giá Bitcoin tăng, mà còn tránh được những rào cản kỹ thuật và rủi ro bảo mật khi nắm giữ trực tiếp Bitcoin. Sự thuận tiện này, cùng với mô hình vận hành vốn độc đáo của MSTR, đã khiến nó trở thành kênh quan trọng để nhà đầu tư tiếp cận thị trường tiền mã hóa. Tuy nhiên, hiệu ứng phóng đại này không chỉ đơn thuần dựa trên tâm lý thị trường, mà còn có logic tài chính phức tạp, thậm chí có thể nói là kết quả của cuộc chơi giữa Michael Saylor và thị trường vốn truyền thống bằng những công cụ tài chính khéo léo.

Phát hành cổ phiếu có giá cao hơn giá trị tài sản ròng và động lực tài chính: Đòn bẩy tài sản của MSTR

Một đặc điểm nổi bật của giá cổ phiếu MSTR là hiệu ứng "giá cao hơn giá trị tài sản ròng" - giá trị thị trường của công ty vượt xa giá trị thị trường của Bitcoin mà họ nắm giữ.

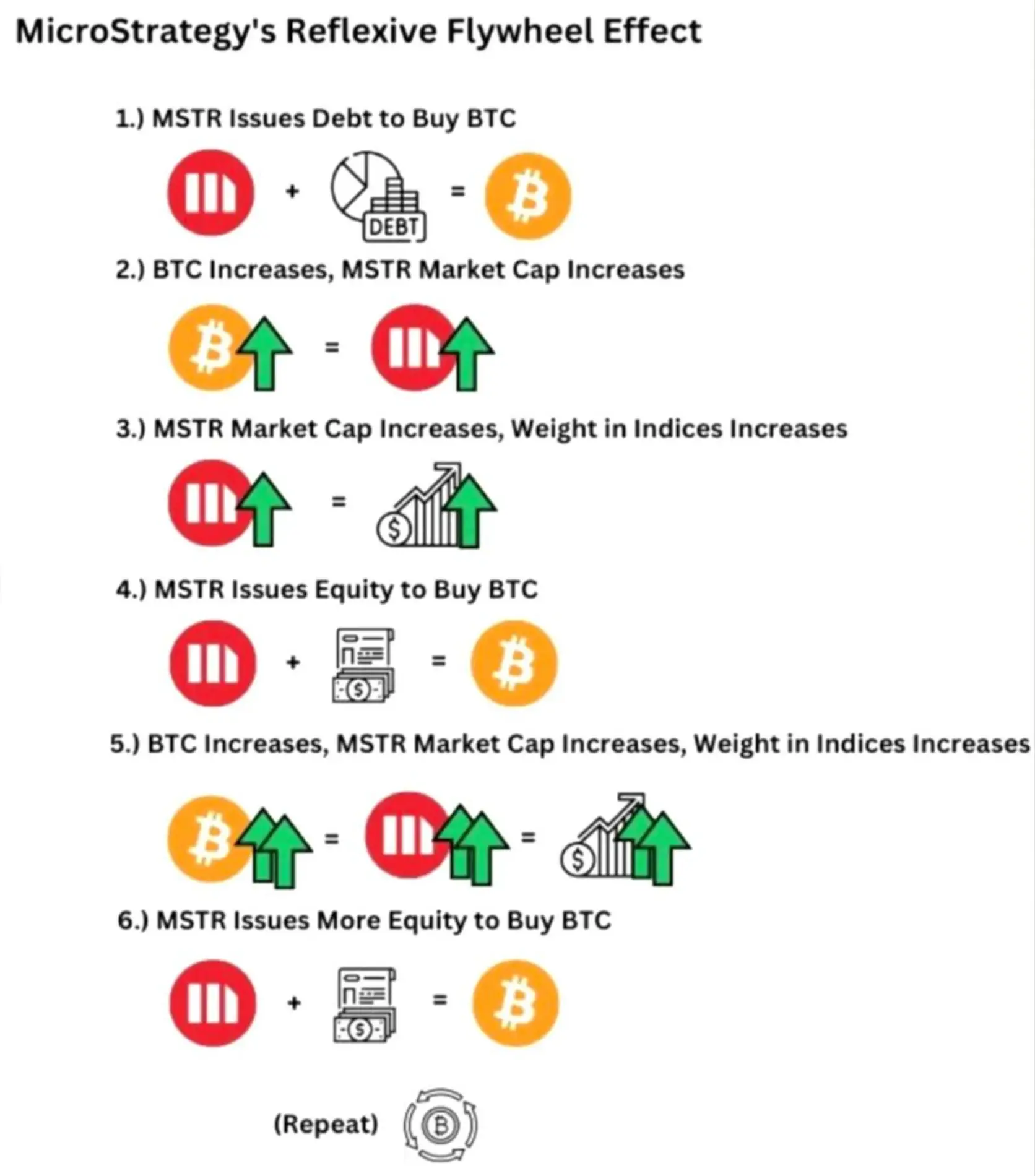

Sự hình thành của hiệu ứng giá cao hơn giá trị tài sản ròng này gắn liền với chiến lược được gọi là "phát hành cổ phiếu có giá cao hơn giá trị tài sản ròng" mà MSTR áp dụng. Tận dụng giá cổ phiếu biến động mạnh, MSTR phát hành cổ phiếu để huy động vốn khi giá cổ phiếu cao hơn giá trị tài sản ròng, sau đó sử dụng số tiền này để mua thêm Bitcoin. Chiến lược này tạo thành một vòng lặp khép kín:

Giá Bitcoin tăng → Giá cổ phiếu MSTR tăng theo → Công ty huy động vốn với lãi suất thấp → Mua thêm Bitcoin → Giá cổ phiếu tiếp tục tăng.

Cơ chế được gọi là "Hiệu ứng bay lượn phản xạ" (Reflexive Flywheel Effect) này không chỉ giúp công ty nhanh chóng tích lũy tài sản Bitcoin, mà còn gắn chặt diễn biến giá cổ phiếu của họ với mức tăng của Bitcoin, tạo ra kỳ vọng tăng trưởng lớn hơn cho thị trường.

Điểm sáng cốt lõi của hiệu ứng bay lượn này nằm ở "hiệu ứng phóng đại" của "giá cổ phiếu MSTR cao hơn giá trị tài sản ròng" đối với việc mua Bitcoin. Ví dụ, khi mức chênh lệch giữa giá cổ phiếu và giá trị tài sản ròng (NAV) đạt 2,74 lần, mỗi lần MSTR phát hành thêm 1 cổ phiếu sẽ mang lại nguồn vốn tương đương với 2,74 lần giá trị tài sản ròng để mua Bitcoin. Cơ chế này không chỉ giúp MSTR nhanh chóng tăng cường danh mục Bitcoin, mà còn tối đa hóa "hiệu ứng đòn bẩy", khiến quy mô bảng cân đối kế toán vượt xa kỳ vọng của thị trường.

Đồng thời, mối tương quan dương giữa giá cổ phiếu MSTR và giá Bitcoin (gần đây đạt mức cao kỷ lục 0,365) càng củng cố thêm hiệu ứng này. Sự tăng trưởng nhanh chóng của giá trị vốn hóa thị trường đã khiến MSTR được đưa vào nhiều chỉ số chứng khoán Mỹ hơn, thu hút dòng vốn thụ động lớn chảy vào. Áp lực mua vào từ các chỉ số này đã làm gia tăng "giá cổ phiếu cao hơn giá trị tài sản ròng", tạo thành một "hiệu ứng bay lượn chỉ số" độc đáo, thông qua sự chủ động của dòng vốn đầu tư và dòng vốn thụ động, gắn chặt sự biến động của tiền mã hóa và thị trường tài chính truyền thống.

Không chỉ vậy, MSTR còn huy động vốn từ thị trường trái phiếu truyền thống thông qua việc phát hành trái phiếu chuyển đổi, cung cấp thêm sự linh hoạt cho kế hoạch mua Bitcoin của họ. So với trái phiếu thông thường, trái phiếu chuyển đổi mang lại cho nhà đầu tư sự lựa chọn giữa bảo vệ vốn và lợi nhuận tăng trưởng giá cổ phiếu. Ví dụ, vào tháng 2 năm 2021, MSTR đã phát hành 10,5 tỷ USD trái phiếu không lãi suất, với giá chuyển đổi ban đầu cao hơn 50% so với giá cổ phiếu tại thời điểm phát hành. Phương thức huy động vốn chi phí thấp này không chỉ giảm gánh nặng tài chính cho công ty, mà còn thu hút nhiều nhà đầu tư chuyên nghiệp nhờ tính biến động cao. Những nguồn vốn này nhachóng được chuyển đổi thành nắm giữ Bitcoin, tạo thành một "phễu tài chính" độc đáo kết nối thị trường tài chính truyền thống và thị trường tiền mã hóa.

Tất cả những điều này đều không thể tách rời khỏi sự tinh tế tài chính và niềm tin cuồng nhiệt vào Bitcoin của Michael Saylor. Dưới sự thúc đẩy của ông, MSTR liên tục lập kỷ lục mới trên thị trường về huy động vốn thông qua trái phiếu và cổ phiếu, gắn chặt thị trường tài chính truyền thống và thị trường tiền mã hóa. Tuy nhiên, chiến lược mạo hiểm này cũng gây ra nhiều tranh cãi. Gần đây, Citron Research đã nghi ngờ mô hình giá cao hơn giá trị tài sản ròng của MSTR, cho rằng chiến lược phụ thuộc quá nhiều vào giá Bitcoin ẩn chứa rủi ro lớn, và đã phát hành thông báo bán khống. Hành động này đã khiến cổ phiếu MSTR giảm đáng kể trong ngắn hạn.

Hành động bán khống của Citron có thực sự phơi bày những rủi ro tiềm ẩn của MSTR, hay lại chính xác minh chứng cho giá trị độc đáo của chiến lược tài chính của họ? Vấn đề quan trọng hơn là, trong bối

Sau đây là bản dịch tiếng Việt của văn bản:Tuy nhiên, lần này, Hindenburg lại phản công, trở thành "kẻ đào mộ" công khai thách thức mô hình MSTR. Từ một góc độ nào đó, chính vì Hindenburg từng là người ủng hộ quyết liệt MSTR, nên những lời phê bình của họ về mô hình định giá quá cao hiện tại càng có thêm uy tín. Hindenburg cho rằng, định giá của MSTR đã lìa xa khỏi giá trị của khoản nắm giữ Bitcoin thực tế, khi việc đầu tư vào Bitcoin trở nên dễ dàng hơn bao giờ hết (hiện nay có thể mua ETF, COIN và HOOD), khối lượng giao dịch của MSTR đã hoàn toàn tách khỏi cơ bản của Bitcoin. Mức溢价chủ yếu đến từ sự lạc quan mù quáng của thị trường về "hiệu ứng quay vòng" của nó, mà hiệu ứng này hoàn toàn phụ thuộc vào việc Bitcoin tăng giá một chiều. Một khi tâm lý thị trường đảo chiều, mức溢price này có thể nhanh chóng bị bay hơi.

Tuy nhiên, việc bán khống của Hindenburg có thể không phải xuất phát từ lập luận logic của chủ nghĩa dài hạn, mà có thể là một cuộc chơi ngắn hạn nhắm vào tâm lý thị trường. Trong các hoạt động trước đây, Hindenburg nhiều lần lợi dụng tâm lý thị trường của các mã có biến động cao, phát hành báo cáo bán khống để gây ra tâm lý hoảng loạn, từ đó thúc đẩy nhanh chóng giá cổ phiếu giảm. Trong vụ Nikola vào năm 2020, Hindenburg thông qua việc công khai nghi vấn mô hình kinh doanh đã khiến giá cổ phiếu lao dốc, sau đó nhanh chóng cắt lỗ. Các hoạt động tương tự cũng từng xuất hiện trong các vụ việc như Valeant. Đối với MSTR, mức độ biến động cao của giá cổ phiếu cùng với sự nhạy cảm của nhà đầu tư với Bitcoin, đã tạo cơ hội tuyệt vời cho Hindenburg trong các hoạt động ngắn hạn.

Chiến lược này quả thực đã gây ảnh hưởng đến giá cổ phiếu MSTR trong ngắn hạn. Vào ngày công bố thông báo, giá cổ phiếu MSTR đã giảm hơn 20% trong phiên, đóng cửa giảm hơn 16%, một lúc đã khiến thị trường lo ngại về mô hình định giá quá cao của nó. Tính đến thời điểm viết bài, giá cổ phiếu MSTR đã tăng trở lại 6%. Ngoài ra, khi bán khống MicroStrategy, Hindenburg đã chọn một chiến lược khá khéo léo: Một mặt, họ rõ ràng bày tỏ quan điểm giảm giá cổ phiếu MSTR, mặt khác lại giữ quan điểm tăng giá đối với Bitcoin. Sự "hai mặt" này không phải ngẫu nhiên, mà là kết quả của một thiết kế cẩn thận.

Nhóm nhà đầu tư vào Bitcoin chủ yếu là nhà đầu tư cá nhân, trong đó không ít người có niềm tin tuyệt đối vào Bitcoin, những "con bò" cứng rắn. Những nhà đầu tư cá nhân này từng thể hiện khả năng phản kích mạnh mẽ trong sự kiện GameStop, thông qua hành động liên kết "ép quỹ" các nhà đầu tư tổ chức, buộc họ phải trả giá đắt để bù đắp vị thế bán khống. Hindenburg rõ ràng đã rút ra bài học này, lựa chọn cách "phân tách" khỏi Bitcoin khi bán khống MSTR, tránh việc kích động sự phẫn nộ của nhà đầu tư cá nhân hướng về mình. Đây có thể được xem là một sự nắm bắt chính xác tâm lý thị trường: Mức溢price của MSTR liên quan mật thiết đến biến động giá Bitcoin, nhưng báo cáo của Hindenburg lại khéo léo nhắm vào vấn đề cơ cấu tài chính và định giá của MSTR, chứ không phải thách thức giá trị tài sản dài hạn của Bitcoin.

Chiến lược khéo léo này vừa giảm rủi ro do "bán khống toàn diện" gây ra, vừa cho phép Hindenburg tập trung vào vấn đề biến động và định giá cao của cổ phiếu MSTR mà không làm ảnh hưởng đến tâm lý thị trường Bitcoin. Tuy nhiên, liệu chiến lược này có thể tiếp tục phát huy hiệu quả trên thị trường, vẫn cần phải theo dõi.

Xiếc cao: MSTR có phải là Luna tiếp theo không

Thông báo bán khống của Hindenburg đã đưa MSTR lên tâm điểm của dư luận, tiếc là Hindenburg chưa công bố báo cáo bán khống chính thức, không có logic luận giải chi tiết để tham khảo, vì vậy chỉ dựa trên dữ liệu hiện có, "hiệu ứng quay vòng" của MSTR giống như một màn ảo thuật tài chính: Chân trái đạp chân phải, quay càng nhanh càng cao. Trong thị trường tăng giá, bộ máy này gần như là công cụ hoàn hảo để tăng vọt, nhưng bay càng cao, liệu có càng gần sự sụp đổ? Vậy MSTR có an toàn hay không?

Bộ máy này tuy trông phức tạp, nhưng logic lại rất đơn giản: Dùng tiền mua Bitcoin, Bitcoin tăng giá, giá cổ phiếu theo đó tăng, phát hành cổ phiếu hoặc trái phiếu để có thêm tiền, rồi tiếp tục mua Bitcoin. Như vậy, Bitcoin lại tăng, giá cổ phiếu lại tăng, vòng lặp này như một động cơ vĩnh cửu. Tuy nhiên, khác với bản chất của bong bóng, nền tảng của MSTR là tài sản Bitcoin thực, chứ không phải như Luna dựa vào "in tiền bên trái, mua đơn bên phải" để duy trì sự phồn vinh giả tạo. Sự sụp đổ của Luna là do UST hoàn toàn không có tài sản neo, chỉ dựa vào niềm tin của thị trường và lợi nhuận 20% giả tạo, trong khi Bitcoin của MSTR không chỉ là tài sản cứng, mà còn được thị trường công nhận cao hơn nhiều so với UST. Điều này khiến "hiệu ứng quay vòng" của MSTR trong thị trường tăng giá giống như một thí nghiệm đầu tư táo bạo, chứ không phải chỉ là sự tích lũy rủi ro đơn thuần.

Thứ hai, nợ của nó được nới lỏng và có thời gian dài, chủ yếu đến năm 2027 mới cần phải trả, có nghĩa là trong ba năm tới gần như không phải đối mặt với áp lực trả nợ. Hơn nữa, chi phí tài trợ của nó cũng khiến người khác phải ghen tị, chẳng hạn như khoản nợ đến năm 2027 lại có lãi suất 0%, các trái phiếu sau đó cũng chỉ từ 0,625% đến 2,25%. Quan trọng hơn, giá trung bình mua Bitcoin của MSTR chỉ 49.874 USD, trong khi giá Bitcoin hiện tại đã gần gấp đôi, tạo ra khoản lãi trên giấy gần 100% như một lớp đệm rủi ro tự nhiên. Thậm chí trong trường hợp xấu nhất, giá Bitcoin giảm 75% xuống 25.000 USD, MSTR vẫn không cần phải bán tài sản, vì nó không có cơ chế bị cháy tài khoản ở ngoài sàn giao dịch. Chủ nợ nhiều nhất chỉ có thể lựa chọn chuyển trái phiếu thành cổ phiếu MSTR, chứ không thể trực tiếp ép công ty bán Bitcoin để trả nợ.

Nhìn lại, câu trả lời là phủ định. Ít nhất trong ba năm tới, "hiệu ứng quay vòng" của MSTR vẫn còn đủ động lực để tiếp tục quay. Nhưng điều này không có nghĩa là không có rủi ro. Toàn bộ mô hình của MSTR phụ thuộc rất lớn vào diễn biến giá Bitcoin, nếu đến năm 2027 thị trường Bitcoin chìm trong suy thoái dài hạn, công ty có thể buộc phải bán một phần Bitcoin để trả nợ. Đồng thời, sự phụ thuộc vào niềm tin thị trường cũng có nghĩa là bất kỳ biến động tâm lý lớn nào cũng có thể tác động đến giá cổ phiếu và khả năng huy động vốn của nó.

Hệ sinh thái đa dạng của cổ phiếu liên quan Bitcoin trên thị trường chứng khoán Mỹ

Không phải ngẫu nhiên, MicroStrategy không phải là công ty duy nhất gây tranh cãi liên quan đến Bitcoin trên thị trường chứng khoán Mỹ. Biến động giá Bitcoin chưa bao giờ là hiện tượng cô lập trong lĩnh vực tiền điện tử, nó thẩm thấu vào thị trường cổ phiếu thông qua nhiều hình thức, tạo ra một nhóm cổ phiếu khái niệm xoay quanh Bitcoin, vị trí và logic tăng giảm của chúng không hoàn toàn giống nhau, MicroStrategy chỉ là thành viên gây tranh cãi nhất, trong khi các loại cổ phiếu Bitcoin khác cũng đóng vai trò quan trọng.

Xét về logic đầu tư, cổ phiếu Bitcoin trên thị trường chứng khoán Mỹ có thể chia thành ba loại: Nắm giữ trực tiếp, khai thác và dịch vụ.

Đại diện cho loại nắm giữ trực tiếp là MicroStrategy. Thông qua phát hành trái phiếu, tăng vốn cổ phần để trực tiếp mua Bitcoin, chuyển nó thành một phần tài sản nợ/tài sản trên bảng cân đối kế toán của công ty. Mô hình này khiến giá cổ phiếu của nó trực tiếp chịu ảnh hưởng của biến động giá Bitcoin, thậm chí còn được phóng đại. Tuy nhiên, MSTR không tham gia vào hoạt động khai thác hay giao dịch Bitcoin, nó giống như một "quỹ ETF Bitcoin" thay thế, cung cấp một con đường tiện lợi cho các nhà đầu tư truyền thống muốn tiếp cận Bitcoin. Ngoài MicroStrategy, còn có:

- Galaxy Digital Holdings Ltd. (GLXY): Galaxy Digital là một công ty dịch vụ tài chính chuyên về đầu tư, giao dịch và quản lý tài sản tiền điện tử. Tính đến tháng 11/2024, tổng tài sản do công ty quản lý đã vượt 3 tỷ USD.

- Tesla Inc. (TSLA): Công ty Tesla nắm giữ khoảng 10.500 Bitcoin, với tổng giá trị ban đầu là 336 triệu USD, chiếm 0,05% tổng nguồn cung Bitcoin.

Còn các cổ phiếu khai thác thì hoàn toàn khác. Marathon Digital (MARA) và Riot Platforms (RIOT) là hai công ty h

- Marathon Digital Holdings (MARA): Là một trong những công ty khai thác Bitcoin lớn nhất tại Mỹ, Marathon Digital tiếp tục mở rộng số lượng máy đào và tỷ lệ băm của mình. Tính đến tháng 11 năm 2024, tổng tỷ lệ băm của công ty đã đạt 20 EH/s.

- Riot Platforms (RIOT): Riot Platforms vận hành các mỏ khai thác lớn tại Texas, tập trung vào hoạt động khai thác Bitcoin. Công ty có kế hoạch nâng tổng tỷ lệ băm lên 15 EH/s trong vòng hai năm tới.

- Hut 8 Mining Corp (HUT): Hut 8 Mining, có trụ sở tại Canada, vận hành nhiều mỏ khai thác tại Bắc Mỹ, chuyên về khai thác Bitcoin và Ethereum. Tính đến tháng 11 năm 2024, công ty đã nắm giữ hơn 10.000 Bitcoin.

- Bitfarms Ltd. (BITF): Bitfarms vận hành nhiều mỏ khai thác tại Canada và Mỹ, chuyên về khai thác Bitcoin. Công ty có kế hoạch nâng tổng tỷ lệ băm lên 8 EH/s vào năm 2025.

Cuối cùng là các cổ phiếu khái niệm dịch vụ, đại diện là Coinbase (COIN). Những công ty này không nắm giữ Bitcoin trực tiếp, cũng không tham gia khai thác, mà thay vào đó thu lợi từ hoạt động giao dịch, lưu trữ và thanh toán, nhờ vào mức độ hoạt động của thị trường. Mô hình kinh doanh của Coinbase gần với tài chính truyền thống, doanh thu chủ yếu phụ thuộc vào khối lượng giao dịch và hoạt động của người dùng. Khi thị trường Bitcoin sôi động, những cổ phiếu này thường có sự tăng trưởng tốt, nhưng biến động tương đối thấp và chịu ảnh hưởng nhiều từ chính sách quản lý. Ngoài ra còn có Block Inc. (SQ): trước đây là Square, Block hỗ trợ mua bán Bitcoin thông qua ứng dụng Cash App và cung cấp giải pháp thanh toán bằng Bitcoin cho các doanh nghiệp.

Mặc dù tất cả những cổ phiếu khái niệm này đều liên quan mật thiết đến Bitcoin, nhưng logic đầu tư và đặc điểm rủi ro của chúng lại hoàn toàn khác nhau. Những cổ phiếu nắm giữ trực tiếp (như MSTR) có biến động lớn nhất do liên kết trực tiếp với giá Bitcoin; cổ phiếu khai thác thì sinh lời từ hoạt động khai thác, với rủi ro kép về chi phí năng lượng và đầu tư thiết bị; các công ty dịch vụ tuy có nguồn thu ổn định, nhưng tăng trưởng phụ thuộc nhiều vào sự sôi động của thị trường.

Kết luận

Câu chuyện của MicroStrategy không chỉ là về một doanh nghiệp đặt cược thành công vào Bitcoin, mà còn là một phản ánh về sự hội nhập giữa tài chính truyền thống và thị trường tiền điện tử mới nổi. Trong bối cảnh thị trường vốn toàn cầu không ngừng thích ứng với làn sóng tài sản kỹ thuật số, MSTR với chiến lược tài chính độc đáo và mô hình đòn bẩy cao, trở thành cây cầu then chốt kết nối hai lĩnh vực này. Tuy nhiên, tương lai của mô hình này vẫn đầy bất định: Liệu nó sẽ trở thành một ví dụ thành công có thể nhân rộng, hay sẽ sụp đổ do biến động thị trường và rủi ro cao? Bất kể câu trả lời như thế nào, những bài học và tranh luận mà MicroStrategy mang lại đều cung cấp những tham chiếu quý báu cho sự phổ biến của tiền điện tử, cũng như thêm nhiều khả năng cho tương lai của thị trường vốn.