Tác giả: @Web3_Mario

Tóm tắt: Trước hết, tôi xin lỗi vì sự chậm trễ trong việc cập nhật vào tuần trước. Sau khi nghiên cứu ngắn gọn về Clanker và các Đặc vụ AI khác, tôi thấy nó rất thú vị nên đã dành chút thời gian để phát triển một số tiện ích khung. Sau khi đánh giá rõ ràng sự phát triển và chi phí khởi đầu tiềm năng, việc nhanh chóng theo đuổi điểm nóng của thị trường có thể là tiêu chuẩn đối với hầu hết các doanh nhân vừa và nhỏ đang gặp khó khăn trong ngành Web3. Tôi hy vọng mọi người sẽ hiểu và tiếp tục ủng hộ. Gần hơn, tuần này tôi muốn thảo luận với các bạn về một quan điểm tác giả đã suy nghĩ gần đây. Tất nhiên, tôi nghĩ điều này cũng có thể giải thích nguyên nhân dẫn đến những biến động dữ dội gần đây của thị trường, tức là sau giá cả. của BTC vượt qua mức cao mới, làm thế nào để tiếp tục nắm bắt giá trị gia tăng, quan điểm của tôi Điểm mấu chốt là quan sát xem liệu BTC có thể vượt qua AI và trở thành cốt lõi thúc đẩy tăng trưởng kinh tế trong chu kỳ kinh tế và chính trị mới của Hoa Kỳ hay không Các bang dưới thời chính quyền Trump. Trò chơi ở đây đã bắt đầu với hiệu ứng giàu có của MicroStrategy, nhưng toàn bộ quá trình chắc chắn vẫn phải đối mặt với nhiều thách thức.

Khi hiệu ứng giàu có của MicroStrategy bộc lộ, thị trường đã bắt đầu suy đoán liệu có nhiều công ty niêm yết chọn phân bổ BTC để đạt được tăng trưởng.

Chúng tôi biết rằng thị trường crypto đã biến động vào tuần trước, với giá BTC dao động rộng rãi trong khoảng từ 94.000 đến 101.000 USD. Có hai lý do cốt lõi. Hãy để tôi tóm tắt ngắn gọn chúng ở đây.

Trước hết, nó quay trở lại ngày 10 tháng 12. Tại cuộc họp cổ đông thường niên của mình, Microsoft đã chính thức bác bỏ " Đề án tài chính Bitcoin " do Trung tâm Nghiên cứu Chính sách Công Quốc gia đề xuất. Trong Đề án, nhóm chuyên gia cố vấn khuyến nghị Microsoft nên đa dạng hóa 1% trong số đó. tổng tài sản của nó thành Bitcoin như một hàng rào tiềm năng chống lại lạm phát. Trước đó, Saylor, người sáng lập MicroStrategy, Đề án đã công khai tuyên bố thông qua Từ chối Đề án.

Hãy nói một chút về cái gọi là Trung tâm Nghiên cứu Chính sách Công Quốc gia ở Hoa Kỳ. Chúng ta biết rằng các think tank bao gồm các chuyên gia trong ngành và thường được chính phủ, các đảng phái chính trị hoặc các công ty thương mại tài trợ. các tổ chức và không phải là các tổ chức chính thức. Loại hoạt động này được miễn thuế ở các quốc gia như Hoa Kỳ và Canada. Thông thường, quan điểm do các think tank đưa ra cần phục vụ lợi ích của các nhà tài trợ đằng sau chúng. NCPPR, được thành lập năm 1982 và có trụ sở chính tại Washington, DC, có địa vị nhất định trong các think-tank bảo thủ, đặc biệt trong việc ủng hộ thị trường tự do, phản đối sự can thiệp quá mức của chính phủ và thúc đẩy các vấn đề trách nhiệm doanh nghiệp, nhưng ảnh hưởng tổng thể của nó tương đối hạn chế, nhỏ hơn so với một số tổ chức khác. của các tổ chức tư vấn lớn hơn như Quỹ Di sản hay Viện Cato.

Cơ quan tư vấn đã bị chỉ trích vì lập trường về biến đổi khí hậu, trách nhiệm xã hội của doanh nghiệp và các vấn đề khác, đặc biệt là các nguồn tài trợ bị nghi ngờ có lợi ích trong ngành nhiên liệu hóa thạch, khiến NCPPR phải chịu một số hạn chế nhất định trong vận động chính sách. Những người cấp tiến thường cáo buộc ông là "người phát ngôn của nhóm lợi ích", điều này làm giảm ảnh hưởng của ông trên phạm vi chính trị rộng lớn hơn. Trong những năm gần đây, NCPPR đã khởi động dự án FEP (Dự án Doanh nghiệp Tự do) và thường xuyên Đề án tại các cuộc họp cổ đông của các công ty niêm yết để đặt câu hỏi về chính sách của các công ty lớn về các vấn đề cánh hữu như đa dạng chủng tộc, bình đẳng giới và công bằng xã hội. Ví dụ, các công ty như JPMorgan Chase đã đệ trình Đề án phản đối hạn ngạch bắt buộc về chủng tộc và giới tính, cho rằng rằng những chính sách này có thể dẫn đến "sự phân biệt đối xử ngược" và gây tổn hại đến hiệu quả hoạt động của công ty. Đối với các công ty như Disney và Amazon, họ đặt câu hỏi liệu các công ty có quan tâm quá nhiều đến các vấn đề tiến bộ hay không và ủng hộ rằng các công ty nên tập trung vào việc kiếm lợi nhuận hơn là "làm hài lòng thiểu số". Với việc Trump nhậm chức và sự ủng hộ của ông đối với chính sách crypto, tổ chức này đã ngay lập tức thúc đẩy việc áp dụng Bitcoin cho các công ty niêm yết lớn thông qua FEP. Ngoài Microsoft, tổ chức này còn bao gồm cả những gã khổng lồ như Amazon.

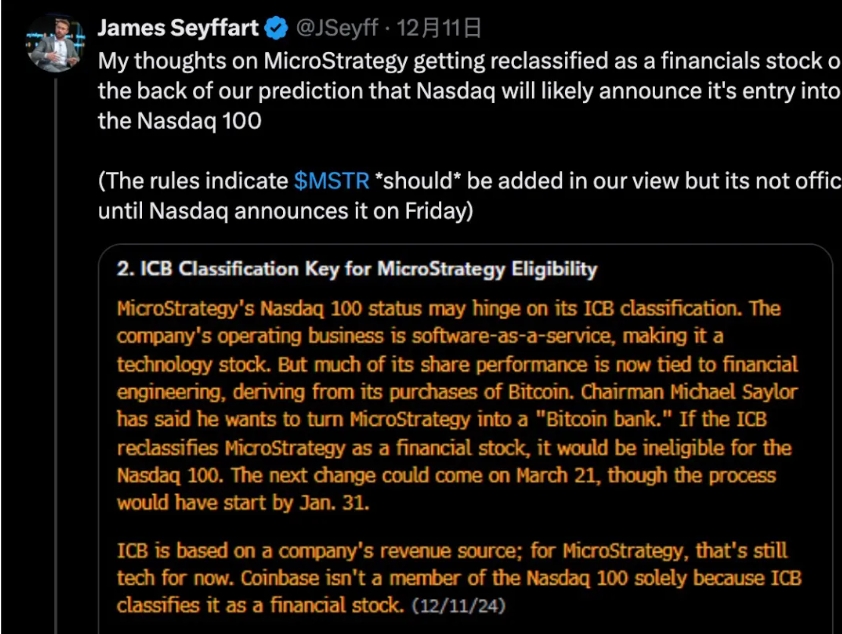

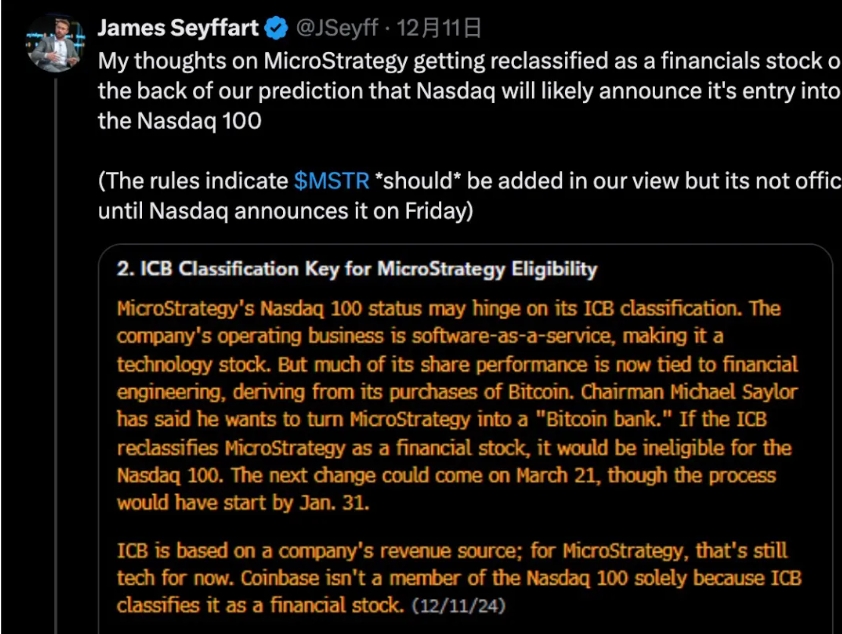

Với việc chính thức từ chối Đề án, giá BTC đã từng giảm xuống còn 94.000 USD và sau đó nhanh chóng quay trở lại. Tác động thứ hai đến từ MicroStrategy. Theo dự đoán của nhà phân tích James Seyffart của Bloomberg, việc MicroStrategy tư cách để được đưa vào Chỉ số Nasdaq 100 có thể là do được ICB phân loại là công nghệ, nhưng hướng việc kinh doanh chính hiện tại của nó khiến nó trở thành cổ phiếu tài chính bị ảnh hưởng. Nhà phân tích này đã rất tích cực trong quá trình xem xét BTC ETF vào đầu năm và đã thu hút được lượng lớn sự chú ý với tư cách là người phát ngôn cho các tổ chức và nguồn thông tin liên quan. Do đó, điều này cũng sẽ có tác động nhất định đến giá BTC trong một khoảng thời gian, vì nếu MSTR có thể được đưa vào Nasdaq thì lượng lớn các quỹ ETF chỉ số sẽ mang lại đủ thanh khoản hơn cho MSTR, được hưởng lợi từ mô hình kinh doanh của MSTR. , giá BTC cũng sẽ tăng hơn nữa.

Từ mức độ sốc giá do hai sự kiện này gây ra, không khó để nhận ra rằng thị trường hiện tại thực sự đang trong trạng thái lo lắng, và điểm lo lắng nằm ở tăng trưởng mới của giá trị vốn hóa thị trường của BTC sau khi nó vượt qua Cao nhất mọi thời đại (ATH) nguồn là gì. Và chúng tôi đã thấy từ những dấu hiệu gần đây rằng một số nhà lãnh đạo chủ chốt trong thế giới crypto đang chọn sử dụng hiệu ứng tài sản của MicroStrategy để thúc đẩy chiến lược tài chính phân bổ BTC trong bảng tài sản cho nhiều công ty niêm yết hơn nhằm chống lạm phát và đạt được hiệu suất Tăng trưởng . có hiệu lực, do đó cho phép BTC nhận được sự chấp nhận lớn hơn. Vậy thì hãy cùng chờ xem liệu chiến lược này có thể thành công hay không.

Với vai trò thay thế cho vàng, BTC vẫn còn một chặng đường dài để trở thành kho lưu trữ giá trị toàn cầu theo nghĩa rộng và không dễ để thành công trong ngắn hạn.

Trước tiên, hãy phân tích điểm hấp dẫn đầu tiên của chiến lược này: liệu tác dụng của việc phân bổ BTC để chống lạm phát có hiệu lực trong ngắn hạn hay không. Trên thực tế, khi nói đến việc chống lạm phát, điều đầu tiên người ta nghĩ đến là vàng và khi Powell trả lời câu hỏi của phóng viên vào đầu tháng, ông cũng đề cập đến quan điểm rằng Bitcoin là đối thủ cạnh tranh với vàng. Vậy liệu Bitcoin có thể trở thành vật thay thế cho vàng và trở thành kho lưu trữ giá trị toàn cầu theo nghĩa rộng?

Trên thực tế, vấn đề này luôn là tâm điểm thảo luận về giá trị của Bitcoin. Nhiều người đã đưa ra rất nhiều tranh luận dựa trên sự giống nhau về các thuộc tính vốn có của tài sản nên tôi sẽ không giới thiệu ở đây. Điều tác giả muốn chỉ ra là sẽ mất bao lâu để hiện thực hóa viễn cảnh mong đợi này hoặc liệu viễn cảnh mong đợi này có thể hỗ trợ cho việc định giá BTC hiện tại hay không. Câu trả lời của tôi là không dễ đạt được điều đó trong vòng 4 năm tới hoặc trong ngắn hạn. và trung hạn nên đây không phải là chiến lược xúc tiến ngắn hạn hấp dẫn lắm.

Chúng tôi đề cập đến quá trình vàng phát triển đến địa vị hiện tại như một phương tiện lưu trữ giá trị. Là một kim loại quý, vàng luôn được các nền văn minh khác nhau coi là một vật phẩm có giá trị và có tính phổ quát. Nguyên nhân cốt lõi nằm ở những điểm sau:

l Độ bóng rõ ràng và độ dẻo tuyệt vời làm cho nó có giá trị như một vật trang trí quan trọng.

l Giá trị sản lượng thấp hơn mang lại sự khan hiếm cho vàng, do đó mang lại cho nó các thuộc tính tài chính và khiến nó dễ dàng được chọn làm biểu tượng giai cấp trong một xã hội nơi xuất hiện sự phân chia giai cấp.

l Sự phân bố rộng rãi của vàng trên khắp thế giới và độ khó khai thác thấp khiến các nền văn minh không bị hạn chế bởi các yếu tố như văn hóa và phát triển năng suất. Do đó, sự lan truyền của văn hóa giá trị có tính chất từ dưới lên và lan rộng hơn.

Giá trị phổ quát được hình thành bởi ba thuộc tính này khiến vàng đóng nhân vật là tiền tệ trong nền văn minh nhân loại và toàn bộ quá trình phát triển làm cho giá trị nội tại của vàng được ổn định. Do đó, chúng tôi thấy rằng ngay cả sau khi các loại tiền tệ có chủ quyền từ bỏ tiêu chuẩn vàng và các công cụ tài chính hiện đại thu được nhiều thuộc tính tài chính hơn, giá vàng về cơ bản tuân theo quy luật tăng trưởng dài hạn và có thể phản ánh tốt hơn sức mua thực sự của tiền.

Tuy nhiên, việc Bitcoin có thể địa vị vàng trong thời gian ngắn là không thực tế. Lý do cốt lõi là với tư cách là một quan điểm văn hóa, đề xuất giá trị của nó phải thu hẹp lại thay vì mở rộng trong ngắn hạn và trung hạn. Có hai lý do:

l Đề xuất giá trị của Bitcoin là từ trên xuống: Là một mặt hàng điện tử ảo, việc khai thác Bitcoin đòi hỏi phải có sự cạnh tranh bằng tỷ lệ băm tính toán. Có hai yếu tố quyết định ở đây, điện và hiệu quả tính toán. Thứ nhất, chi phí điện thực sự phản ánh mức độ. quá trình công nghiệp hóa của một quốc gia và cái gọi là độ sạch của năng lượng đằng sau điện quyết định tiềm năng phát triển trong tương lai của quốc gia đó. Hiệu quả tính toán phụ thuộc vào công nghệ chip. Nói một cách trực tiếp, việc nhận BTC không còn chỉ dựa trên PC cá nhân nữa. Về những gì có thể đạt được, với sự phát triển của công nghệ, việc phân phối nó chắc chắn sẽ tập trung ở một số quốc gia chưa phát triển, không có lợi thế cạnh tranh và chiếm tỷ lệ phân bố dân cư chính trên thế giới. có tác động tiêu cực đến giá trị này Hiệu quả của việc truyền đạt các khiếu nại bị ảnh hưởng xấu vì khi bạn không thể kiểm soát được. Khi bạn nắm giữ một nguồn tài nguyên nhất định, bạn chỉ có thể trở thành đối tượng khai thác nó. Đây là lý do tại sao stablecoin sẽ cạnh tranh với các loại tiền tệ có chủ quyền của một số quốc gia có tỷ giá hối dân tộc không ổn định, điều này đương nhiên không thể được công nhận. bạn hầu như không thấy các nước kém phát triển khuyến khích đề xuất giá trị này.

l Sự suy thoái của toàn cầu hóa và thách thức quyền bá chủ của đồng đô la Mỹ: Chúng tôi biết rằng với sự trở lại của Trump, chủ nghĩa quyết toán lập mà ông thúc đẩy sẽ giáng một đòn tương đối lớn vào toàn cầu hóa. ảnh hưởng thương mại toàn cầu. Điều này đã gây ra những thách thức nhất định đối với địa vị của đồng đô la Mỹ. Xu hướng này được gọi là "phi đô la hóa". Toàn bộ quá trình sẽ tác động đến nhu cầu toàn cầu đối với đồng đô la Mỹ trong thời gian ngắn và Bitcoin, với tư cách là loại tiền tệ chủ yếu bằng đô la Mỹ, chắc chắn sẽ tăng chi phí mua lại trong suốt quá trình, khiến việc thúc đẩy đề xuất giá trị trở nên khó khăn hơn.

Tất nhiên, hai điểm trên chỉ thảo luận về những thách thức phát triển của xu hướng này trong ngắn hạn và trung hạn từ cấp độ vĩ mô, về lâu dài, chúng sẽ không ảnh hưởng đến câu chuyện về Bitcoin như một vật thay thế vàng. Tác động trực tiếp nhất của hai điểm này trong ngắn hạn và trung hạn được thể hiện ở mức độ biến động cao của giá, bởi vì giá trị của nó kéo lên nhanh trong ngắn hạn chủ yếu dựa trên sự gia tăng giá trị đầu cơ, chứ không phải ảnh hưởng của đề xuất giá trị của nó. Do đó, biến động giá của nó chắc chắn sẽ phù hợp hơn với các sản phẩm đầu cơ và có thuộc tính biến động cao. Tất nhiên, do đặc điểm khan hiếm của nó, nếu việc phát hành quá mức đồng đô la Mỹ tiếp tục nghiêm trọng, do sức mua vốn có của nó. Đồng đô la Mỹ giảm, tất cả các mặt hàng được định giá bằng đô la Mỹ có thể nói là có đặc tính chống lạm phát nhất định giống như thị trường hàng xa xỉ những năm trước. Tuy nhiên, đặc tính chống lạm phát này không đủ để khiến Bitcoin cạnh tranh hơn với đồng tiền này. hiệu ứng lưu trữ giá trị do vàng mang lại.

Vì vậy, tôi cho rằng việc lấy chống lạm phát làm trọng tâm marketing ngắn hạn là chưa đủ để thu hút những khách hàng “chuyên nghiệp” lựa chọn phân bổ Bitcoin thay vì vàng, bởi bảng tài sản của họ sẽ đối mặt với biến động cực cao và biến động này không thể thay đổi được. trong thời gian ngắn. Vì vậy, khả năng cao là trong thời gian tới, các công ty niêm yết lớn có tốc độ phát triển việc kinh doanh ổn định sẽ không triệt để lựa chọn phân bổ Bitcoin để đối phó với lạm phát.

BTC tiếp quản AI và trở thành cốt lõi thúc đẩy tăng trưởng kinh tế trong chu kỳ kinh tế và chính trị mới được Hoa Kỳ mở ra dưới thời chính quyền Trump.

Tiếp theo, hãy thảo luận về quan điểm thứ hai, đó là một số công ty niêm yết có tăng trưởng chậm có thể đạt được tăng trưởng doanh thu chung bằng cách phân bổ BTC, từ đó thúc đẩy giá trị vốn hóa thị trường. Liệu chiến lược tài chính này có thể được công nhận rộng rãi hơn hay không, tôi cho rằng đó là điều quan trọng. Trong tương lai, điều cốt lõi là đánh giá liệu BTC có thể đạt được tăng trưởng giá trị mới trong ngắn hạn và trung hạn hay không và tôi cho rằng điều này rất dễ đạt được trong ngắn hạn. Trong quá trình này, BTC sẽ tiếp quản AI và trở thành người dẫn đầu. cốt lõi của việc thúc đẩy tăng trưởng kinh tế trong chu kỳ chính trị và kinh tế mới.

Trong phân tích trước đây, chúng tôi đã phân tích rõ ràng chiến lược thành công của chiến lược vi mô, đó là chuyển đổi sự đánh giá cao của BTC thành hiệu quả hoạt động và tăng trưởng doanh thu của công ty, từ đó thúc đẩy giá trị vốn hóa thị trường của công ty. Điều này thực sự rất mạnh mẽ đối với một số công ty yếu kém. Tăng trưởng cho cùng, việc nằm xuống và đón đầu xu hướng sẽ thoải mái hơn là đốt cháy bản thân để xây dựng sự nghiệp. Bạn có thể thấy nhiều công ty đang suy giảm và doanh thu việc kinh doanh chính của họ đang giảm nhanh chóng. Cuối cùng, họ chọn sử dụng chiến lược này để phân bổ giá trị đầu ra còn lại nhằm giữ lại một số cơ hội cho mình.

Với sự trở lại của Trump, những cắt giảm nội bộ của ông trong các chính sách của chính phủ sẽ có tác động đáng kể đến cấu trúc kinh tế Hoa Kỳ. Chúng ta hãy xem xét một dữ liệu, chỉ báo Buffett của chứng khoán Mỹ. Cái gọi là chỉ báo Buffett, thần chứng khoán Buffett đã đề cập trong một bài viết trên tạp chí Forbes tháng 12 năm 2001: Tỷ lệ tổng giá trị vốn hóa thị trường của thị trường chứng khoán trên GDP có thể được sử dụng để đánh giá xem thị trường chứng khoán tổng thể quá cao hay quá thấp , vì vậy nó thường được gọi là chỉ báo Buffett . Chỉ báo này có thể đo lường liệu thị trường tài chính hiện tại có phản ánh hợp lý các nguyên tắc cơ bản hay không. Chỉ số lý thuyết của Buffett chỉ ra rằng 75% đến 90% là một phạm vi hợp lý và hơn 120% cho thấy thị trường chứng khoán được định giá quá cao.

Chúng ta có thể thấy rằng chỉ báo Buffett hiện tại của thị trường chứng khoán Mỹ đã vượt quá 200%, điều này cho thấy thị trường chứng khoán Mỹ được định giá quá cao trong hai năm qua, động lực lõi giúp thị trường chứng khoán Mỹ tránh được điều chỉnh hồi do sự điều chỉnh. Việc thắt chặt chính sách tiền tệ bên cạnh lĩnh vực AI do NVIDIA đại diện. Tuy nhiên, do báo cáo tài chính quý 3 của Nvidia công bố tốc độ tăng trưởng doanh thu chậm lại và theo chỉ dẫn về hiệu quả hoạt động của công ty, doanh thu sẽ còn chậm lại trong quý tới. Tăng trưởng chậm lại rõ ràng là không đủ để hỗ trợ tỷ lệ giá trên thu nhập cao như vậy, vì vậy chắc chắn chứng khoán Mỹ sẽ chịu áp lực đáng kể trong giai đoạn tới.

Đối với Trump, tác động cụ thể từ các chính sách kinh tế của ông chắc chắn chứa đầy sự không chắc chắn trong hoàn cảnh hiện tại, chẳng hạn như liệu cuộc chiến thuế quan có gây ra lạm phát trong nước hay không, liệu việc cắt giảm chi tiêu của chính phủ có ảnh hưởng đến lợi nhuận doanh nghiệp trong nước hay không và liệu tỷ lệ thất nghiệp có tăng hay không. bao gồm việc giảm thuế thu nhập doanh nghiệp có làm tăng thêm vấn đề thâm hụt tài chính vốn đã nghiêm trọng hay không. Ngoài ra, Trump dường như quyết tâm hơn trong việc xây dựng lại đạo đức nội bộ và luân lý của nước Mỹ. Tác động của việc thúc đẩy một số vấn đề nhạy cảm về văn hóa như đình công, biểu tình và tình trạng thiếu việc làm do giảm người nhập cư bất hợp pháp sẽ khiến nền kinh tế bị ảnh hưởng. sự phát triển đã phủ bóng tối.

Và nếu một vấn đề kinh tế xảy ra, đặc biệt là sự sụp đổ của thị trường chứng khoán ở nước Mỹ cực kỳ tài chính hiện nay, nó sẽ ảnh hưởng nghiêm trọng đến tỷ lệ hỗ trợ, từ đó ảnh hưởng đến hiệu quả của các cuộc cải cách nội bộ. Do đó, sẽ rất hiệu quả về mặt chi phí nếu cấy ghép một cốt lõi được hiểu rõ để thúc đẩy tăng trưởng kinh tế vào thị trường chứng khoán Hoa Kỳ và đối với cốt lõi này, tôi cho rằng Bitcoin rất phù hợp.

Chúng tôi biết rằng các “giao dịch Trump” gần đây trong thế giới crypto đã thể hiện đầy đủ tầm ảnh hưởng của nó đối với ngành và hầu hết các công ty ủng hộ Trump đều là các công ty công nghiệp truyền thống địa phương, không phải công ty công nghệ, vì vậy Việc kinh doanh của họ không được hưởng lợi trực tiếp từ toàn bộ Sóng AI trong chu kỳ cuối cùng. Và nếu mọi thứ phát triển theo những gì chúng tôi mô tả, tình hình sẽ trở nên khác. Hãy tưởng tượng nếu các doanh nghiệp vừa và nhỏ địa phương ở Hoa Kỳ chọn phân bổ một lượng dự trữ Bitcoin nhất định trong bảng cân đối kế toán tài sản , ngay cả khi việc kinh doanh chính của họ là. bị gián đoạn bởi một số yếu tố bên ngoài. Khi nói đến ảnh hưởng, Trump có thể đạt được hiệu quả ổn định thị trường chứng khoán ở một mức độ nhất định chỉ bằng cách ủng hộ một số chính sách thân thiện với crypto để tăng giá. Hơn nữa, loại kích thích có mục tiêu này cực kỳ hiệu quả, thậm chí có thể vượt qua chính sách tiền tệ của Cục dự trữ liên bang Hoa Kỳ và không dễ bị cơ quan hạn chế. Do đó, trong chu kỳ kinh tế và chính trị mới tiếp theo của Hoa Kỳ, chiến lược này sẽ mang lại lợi ích lớn cho. đội ngũ Trump và nhiều công ty vừa và nhỏ của Hoa Kỳ. Đó là một lựa chọn tốt cho các doanh nghiệp và quá trình phát triển của nó rất đáng được quan tâm.