Từ trước đến nay, tiền điện tử đã để lại ấn tượng về sự biến động cao, token dễ tăng giá đột biến và giảm giá mạnh, dường như không có liên quan nhiều đến "ổn định". Trong khi đó, stablecoin chủ yếu được neo vào đô la Mỹ, không chỉ có thể được sử dụng làm Bit để trao đổi lấy các token khác, mà còn có thể được sử dụng cho các hoạt động thanh toán, và tổng giá trị thị trường của lĩnh vực này đã vượt quá 200 tỷ USD, trở thành một lĩnh vực tương đối trưởng thành trong thị trường tiền điện tử.

Tuy nhiên, USDT và USDC hiện là những stablecoin phổ biến nhất trên thị trường, đều là do các tổ chức tập trung phát hành, và tổng thị phần của hai loại này chiếm gần 90%, các dự án khác cũng muốn chia sẻ "miếng bánh" này. Ví dụ như PayPal, một ông lớn trong lĩnh vực thanh toán Web 2, sẽ ra mắt stablecoin riêng của mình là pyUSD vào năm 2023 để chiếm lĩnh thị trường trước; gần đây, công ty mẹ của XRP, Ripple, cũng phát hành RLUSD để thách thức thị trường stablecoin.

Hai trường hợp nêu trên chủ yếu sử dụng stablecoin cho các dịch vụ thanh toán, với đô la Mỹ hoặc trái phiếu ngắn hạn làm tài sản đảm bảo, trong khi stablecoin phi tập trung lại nhấn mạnh hơn vào tỷ suất lợi nhuận, cơ chế neo giá và khả năng kết hợp với DeFi.

Thị trường luôn khao khát stablecoin phi tập trung, từ DAI đến UST, từ loại tài sản đảm bảo đến cơ chế neo giá, quá trình phát triển của stablecoin phi tập trung đã trải qua nhiều lần lặp lại. Ethena đã mở ra sự tưởng tượng của người dùng về stablecoin sinh lời bằng cách sử dụng chiến lược phòng vệ hiện tại + thu nhập từ việc cầm giữ, và stablecoin USDe của Ethena cũng đã trở thành đồng thứ ba về giá trị thị trường, lên đến 5,9 tỷ USD. Gần đây, Ethena hợp tác với BlackRock để ra mắt stablecoin USDtb có nguồn thu từ tài sản thực, tránh được rủi ro phí tài chính chuyển sang âm, có thể mang lại thu nhập ổn định trong cả giai đoạn thị trường bò và thị trường gấu, hoàn thiện dòng sản phẩm của mình, khiến Ethena trở thành tâm điểm chú ý của thị trường.

Với thành công của Ethena, thị trường cũng xuất hiện ngày càng nhiều các giao thức liên quan đến stablecoin sinh lời, chẳng hạn như: Usual vừa công bố hợp tác với Ethena; Anzen được xây dựng trong sinh thái Base; và Resolv có tài sản đảm bảo là ETH. Cơ chế neo giá của ba giao thức này như thế nào? Nguồn thu nhập ở đâu? Hãy để WOO X Research giới thiệu với các bạn.

Nguồn: Ethena Labs

USUAL: Đội ngũ mạnh, thiết kế token có tính chất Ponzi

USUAL là stablecoin sinh lời dựa trên tài sản thực, với tài sản sinh lời là trái phiếu ngắn hạn, stablecoin là USD0, khi cầm giữ USD0 sẽ nhận được USD0++, và $USUAL được sử dụng làm phần thưởng cho việc cầm giữ. Họ cho rằng các nhà phát hành stablecoin hiện nay quá tập trung, giống như ngân hàng truyền thống, rất ít phân phối giá trị cho người dùng, USUAL sẽ khiến người dùng trở thành đồng sở hữu của dự án, 90% giá trị tạo ra sẽ được hoàn lại cho người dùng.

Về background của dự án, CEO Pierre Person từng là đại biểu Quốc hội Pháp và cố vấn chính trị cho Tổng thống Pháp Emmanuel Macron. Giám đốc khu vực châu Á Yoko từng là người phụ trách gây quỹ cho cuộc bầu cử Tổng thống Pháp. Dự án này có mối quan hệ tốt với chính giới và doanh nghiệp Pháp, và việc chuyển tài sản thực sang chuỗi khối, cùng với sự hỗ trợ của chính phủ, là yếu tố then chốt quyết định thành bại của dự án, rõ ràng USUAL có mối quan hệ chính trị - kinh doanh tốt, đây cũng là hệ thống bảo vệ mạnh mẽ của dự án.

Quay lại cơ chế của dự án, kinh tế học token của USUAL có tính chất Ponzi, không chỉ là token khai thác, không có lượng cung cố định, việc phát hành USUAL liên quan đến Tổng giá trị khóa (TVL) của USD0 (USD0++), theo mô hình lạm phát, nhưng lượng phát hành sẽ thay đổi theo "tốc độ tăng trưởng của doanh thu" của giao thức, đảm bảo tỷ lệ lạm phát luôn < tốc độ tăng trưởng.

Mỗi khi có token USD0++ mới được Mint ra, sẽ có tỷ lệ tương ứng của $USUAL được phát hành và phân phối cho các bên, tỷ lệ Minting này sẽ cao nhất ngay sau Thời điểm phát hành token (TGE), sau đó sẽ giảm dần theo hàm số mũ, mục đích là thưởng cho những người tham gia sớm và tạo ra độ hiếm của token trong tương lai, thúc đẩy giá trị nội tại của token tăng lên.

Nói một cách đơn giản, TVL càng cao, USUAL phát hành càng ít, giá trị của mỗi USUAL càng cao.

Giá USUAL càng cao -> Động lực cầm giữ USD0 -> TVL tăng -> USUAL phát hành giảm -> Giá USUAL tăng

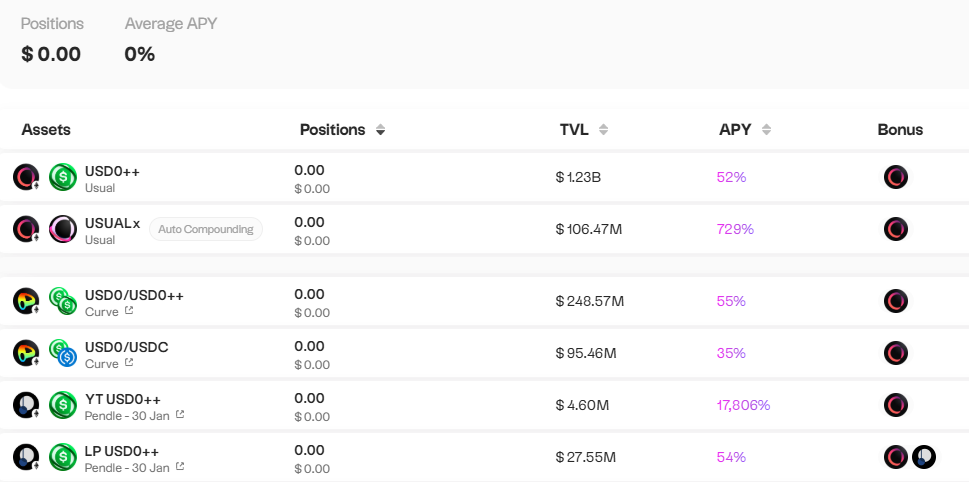

Giá trị thị trường của USD0 tăng 66% trong tuần qua, lên 1,4 tỷ USD, vượt qua PyUSD, APY của USD0++ cũng lên tới 50%

Gần đây, Usual cũng đã hợp tác với Ethena, chấp nhận USDtb làm tài sản đảm bảo, và sau đó sẽ chuyển một phần tài sản hỗ trợ cho stablecoin USD0 sang USDtb. Trong vài tháng tới, Usual sẽ trở thành một trong những nhà phát hành và nắm giữ lớn nhất của sản phẩm trái phiếu USD0++.

Như một phần của hợp tác này, Usual sẽ thiết lập một két sắt sUSDe cho người nắm giữ sản phẩm USD0++, cho phép người dùng Usual nhận được phần thưởng sUSDe đồng thời vẫn duy trì vị thế cơ bản trong Usual. Điều này sẽ cho phép người dùng Usual tận dụng được phần thưởng của Ethena, đồng thời cũng tăng TVL của Ethena. Cuối cùng, Usual sẽ khuyến khích và kích hoạt trao đổi giữa USDtb-USD0 và USDtb-sUSDe, tăng thanh khoản giữa các tài sản cốt lõi.

Gần đây, họ cũng đã mở ra việc cầm giữ USUAL, nguồn phần thưởng đến từ 10% tổng cung USUAL, hiện tại APY lên tới 730%

Usual:

Giá hiện tại: 1,04

Xếp hạng thị trường: 197

Vốn hóa lưu thông: 488.979.186

TVL: 1.404.764.184

TVL/MC: 2.865

Nguồn: usual.money

Anzen: Tokenization of credit assets

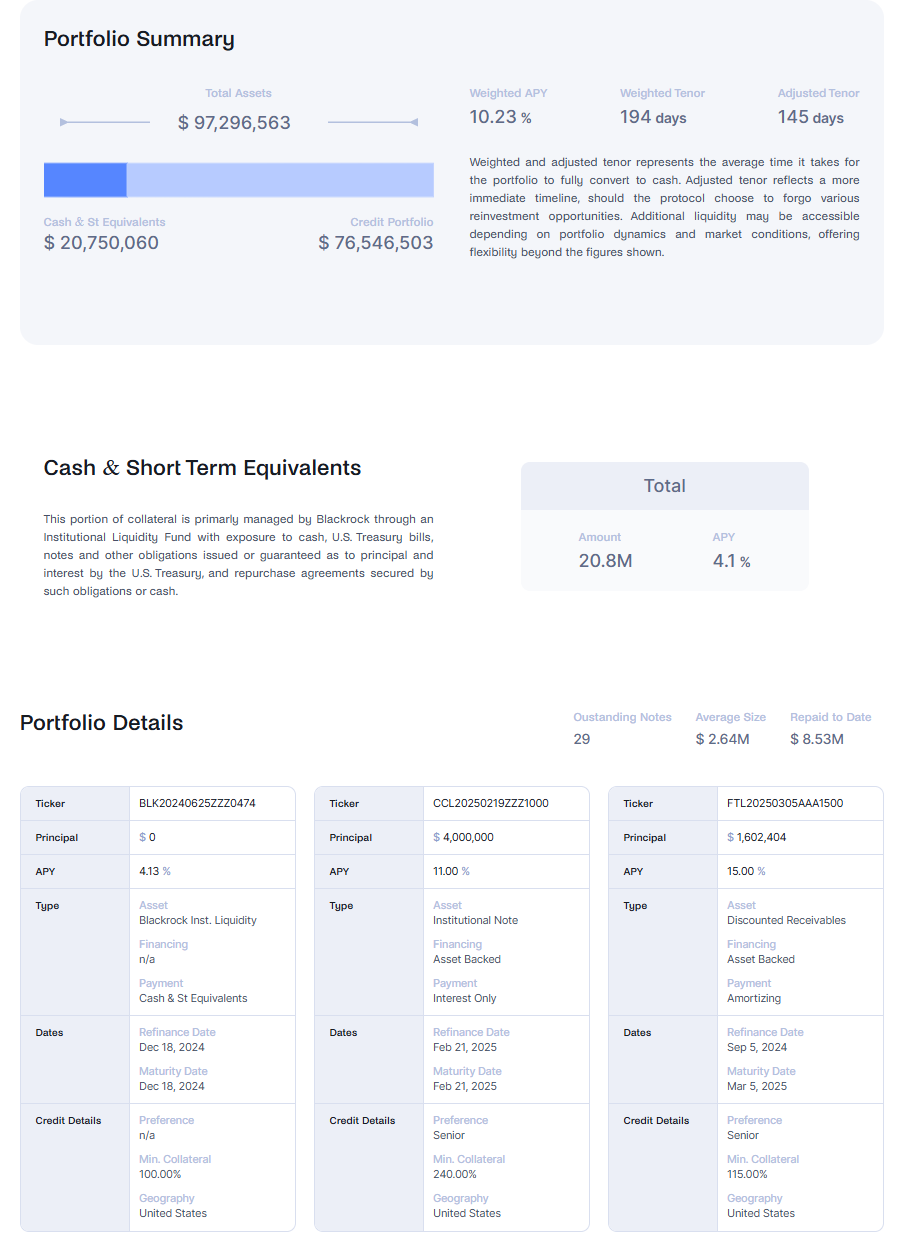

Anzen phát hành stablecoin USDz, hiện hỗ trợ 5 chuỗi, bao gồm ETH, ARB, MANTA, BASE và BLAST, với tài sản đảm bảo là danh mục các khoản vay tín dụng cá nhân, người dùng có thể nhận được lợi nhuận từ RWA bằng cách cầm giữ sUSDz.

Tài sản đảm bảo hợp tác với công ty môi giới có giấy phép tại Mỹ là Percent, danh mục đầu tư tập trung chủ yếu vào thị trường Mỹ, tỷ trọng tài sản đơn lẻ không vượt quá 15%, danh mục đầu tư đa dạng 6-7 loại tài sản, hiện tại APY khoảng 10%.

Các đối tác hợp tác cũng rất nổi tiếng trong lĩnh vực tài chính truyền thống, bao gồm BlackRock, JP Morgan, Goldman Sachs, Moody's Ratings, UBS.

Nguồn: Anzen

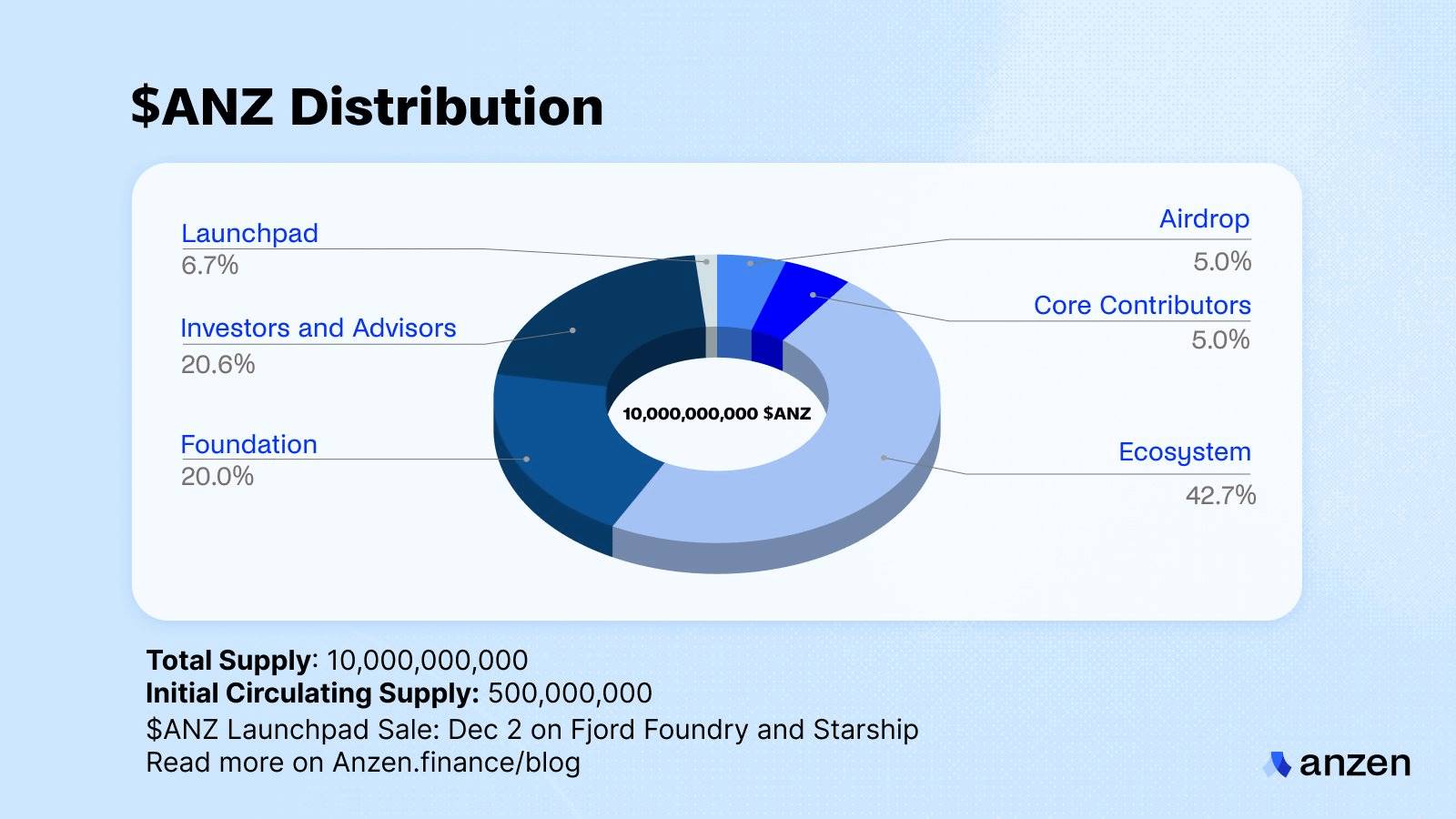

Về tài trợ, Anzen đã nhận được 4 triệu USD vốn đầu tư ban đầu từ Mechanism Capital, Circle Ventures, Frax, Arca, Infinity Ventures, Cherubic Ventures, Palm Drive Ventures, M31 Capital, Kraynos Capital. Trong đợt gọi vốn công khai sử dụng Fjord, họ đã thành công huy động được 3 triệu USD.

Về thiết kế token ANZ, sử dụng mô hình ve, người dùng có thể cầm giữ và khóa ANZ để nhận được veANZ, qua đó được chia sẻ doanh thu của giao thức.

Nguồn: Anzen

ANZ:

Giá hiện tại: 0,02548

Xếp hạng thị trường: 1.277

Vốn hóa lưu thông: 21.679.860

TVL: 94.720.000

TVL/MC: 4.369

Resolv: Giao thức stablecoin trung lập Delta

Resolv có hai sản phẩm, USR và RLP,

USR: được tạo ra bằng cách cầm giữ ETH làm tài sản đảm bảo, đồng thời sử dụng RPL để đảm bảo giá trị neo, người dùng có thể cầm giữ USR để nhận được stUSR và thu nhập.

RLP: USR có hơn 100% tài sản đảm bảo, phần dư được sử dụng để hỗ trợ RLP, RLP không phải là stablecoin, số lượng RLP cần thiết để đúc hoặc đáo hạn được xác định dựa trên giá RLP mới nhất.

Đối với ETH được sử dụng

Công thức tính thưởng cơ bản là $20,000*70%=$14,000, và được phân bổ tương ứng với TVL của stUSR và RLP.

Công thức tính phần thưởng rủi ro là $20,000*30%=$6,000, được phân bổ cho RLP.

Từ đó, có thể thấy rằng RLP nhận được phần lợi nhuận lớn hơn, nhưng nếu phí tài chính là lãi suất âm, số tiền sẽ bị trừ từ quỹ RLP, và RLP cũng có rủi ro cao hơn.

Gần đây, Resolv đã ra mắt mạng lưới Base và triển khai chương trình tích điểm, nắm giữ USR hoặc RLP đều có thể nhận được điểm, làm tiền đề cho việc phát hành token trong tương lai.

Dữ liệu liên quan:

stUSR: 12,53%

RLP: 21,7%

TVL: 183M

Tỷ lệ thế chấp: 126%