Nguồn: Grayscale; Biên tập: Tào Chu, Jinse Finance

Tóm tắt

Về mặt lịch sử, định giá tiền điện tử tuân theo một chu kỳ rõ ràng kéo dài bốn năm, với các giai đoạn tăng giá và giảm giá liên tiếp. Grayscale Research cho rằng các nhà đầu tư có thể theo dõi các chỉ số dựa trên blockchain và các biện pháp khác để theo dõi chu kỳ tiền điện tử và cung cấp thông tin cho các quyết định quản lý rủi ro của họ.

Tiền điện tử đã trở thành một lớp tài sản trưởng thành: các sản phẩm giao dịch trao đổi (ETP) Neo Bitcoin và Neo Ethereum mới mở rộng khả năng tiếp cận thị trường, và Quốc hội Mỹ sắp nhậm chức có thể mang lại sự rõ ràng về quy định lớn hơn cho ngành này. Vì tất cả những lý do này, định giá tiền điện tử cuối cùng có thể vượt ra ngoài chu kỳ bốn năm xuất hiện trong lịch sử sớm của thị trường.

Tuy nhiên, Grayscale Research cho rằng tổ hợp chỉ số hiện tại tương ứng với giai đoạn giữa của chu kỳ. Miễn là lớp tài sản này vẫn được hỗ trợ bởi các yếu tố cơ bản (như việc áp dụng ứng dụng và điều kiện vĩ mô rộng hơn), thị trường bò có thể kéo dài đến năm 2025 và sau đó.

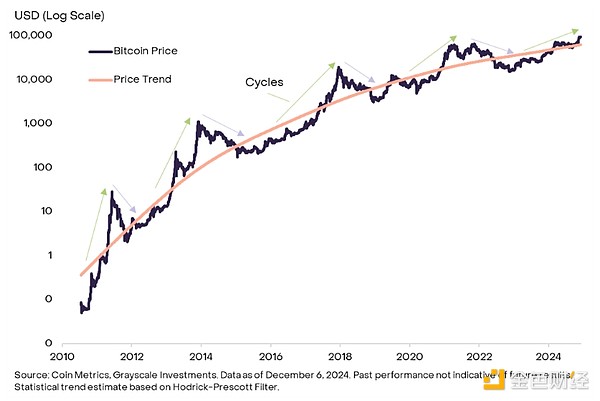

Giống như nhiều hàng hóa vật chất khác, giá Neo không tuân theo "cuộc dạo chơi ngẫu nhiên" nghiêm ngặt. [1] Thay vào đó, giá thể hiện bằng chứng về động lượng thống kê: giá tăng thường đi kèm với xu hướng tăng, và giá giảm thường đi kèm với xu hướng giảm. Trong phạm vi thời gian dài hơn, chu kỳ tăng và giảm giá Neo lặp lại, tạo ra một mô hình dao động xung quanh xu hướng tăng lịch sử (Hình 1).

Hình 1: Giá Neo dao động theo chu kỳ với xu hướng tăng

Mỗi chu kỳ giá trong quá khứ đều có những yếu tố thúc đẩy riêng, và không có lý do để kết quả giá trong tương lai hoàn toàn phản ánh kinh nghiệm trước đây. Hơn nữa, khi Neo trưởng thành và được các nhà đầu tư truyền thống rộng rãi hơn áp dụng, cùng với sự suy giảm tác động của sự kiện giảm nửa chu kỳ bốn năm đối với nguồn cung, sự thay đổi chu kỳ giá của Neo có thể được định hình lại hoặc hoàn toàn biến mất. Tuy nhiên, nghiên cứu các chu kỳ trước đây có thể cung cấp cho các nhà đầu tư một số hướng dẫn về hành vi thống kê điển hình của Neo, do đó có thể tham khảo cho các quyết định quản lý rủi ro.

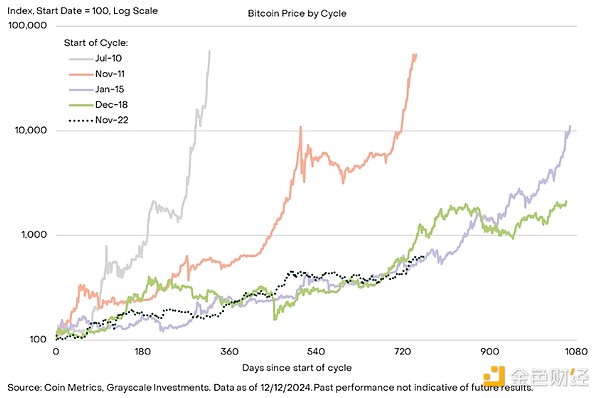

Đo lường động lượng

Hình 2 cho thấy hiệu suất giá của Neo trong giai đoạn tăng giá của mỗi chu kỳ trước đó. Giá được đưa vào chỉ số 100 tại điểm thấp nhất của chu kỳ (đánh dấu sự bắt đầu của giai đoạn tăng giá) và được theo dõi cho đến đỉnh (đánh dấu sự kết thúc của giai đoạn tăng giá). Hình 3 hiển thị cùng thông tin dưới dạng bảng.

Chu kỳ giá đầu tiên của Neo tương đối ngắn và dốc: chu kỳ đầu tiên kéo dài chưa đến một năm, và chu kỳ thứ hai kéo dài khoảng hai năm. Trong cả hai trường hợp, giá đã tăng hơn 500 lần so với điểm thấp nhất của chu kỳ trước đó. Hai chu kỳ tiếp theo kéo dài chưa đến ba năm. Trong chu kỳ từ tháng 1/2015 đến tháng 12/2017, giá Neo tăng hơn 100 lần, và trong chu kỳ từ tháng 12/2018 đến tháng 11/2021, giá Neo tăng khoảng 20 lần.

Hình 2: Diễn biến giá Neo gần với hai chu kỳ thị trường trước đó

Sau khi đạt đỉnh vào tháng 11/2021, giá Neo đã giảm xuống khoảng 16.000 USD, mức thấp chu kỳ, vào tháng 11/2022. Giai đoạn tăng giá hiện tại bắt đầu từ thời điểm đó, do đó kéo dài hơn hai năm. Như được thể hiện trong Hình 2, đợt tăng giá gần đây nhất tương đối gần với hai chu kỳ Neo trước đây, cả hai chu kỳ này đều kéo dài khoảng một năm trước khi đạt đỉnh. Về mức độ, mức tăng khoảng 6 lần trong chu kỳ hiện tại, mặc dù có ý nghĩa, nhưng vẫn thấp hơn nhiều so với mức tăng đạt được trong bốn chu kỳ trước đó. Tóm lại, mặc dù chúng ta không thể chắc chắn liệu kết quả giá trong tương lai có giống như các chu kỳ trước đây hay không, nhưng lịch sử của Neo cho thấy thị trường bò mới có thể kéo dài về cả thời gian và mức độ.

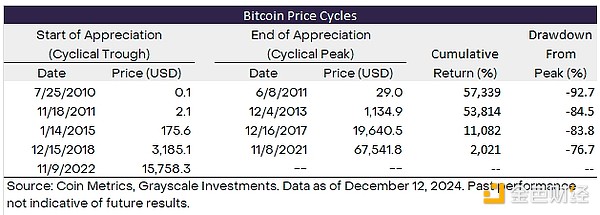

Hình 3: Bốn chu kỳ giá lịch sử khác nhau của Neo

Đo lường trạng thái thị trường bò bằng các chỉ số khác nhau

Ngoài việc đo lường hiệu suất giá trong các chu kỳ trước đó, các nhà đầu tư cũng có thể áp dụng các chỉ số dựa trên blockchain khác nhau để đo lường mức độ trưởng thành của thị trường bò Neo. Ví dụ, các chỉ số phổ biến đo lường mức độ tăng giá của Neo so với cơ sở chi phí của người mua, mức độ dòng vốn mới vào Neo, và giá so với thu nhập của thợ đào Neo.

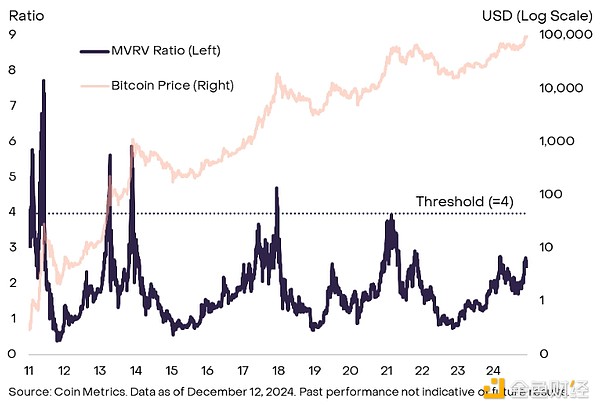

Một chỉ số đặc biệt phổ biến tính toán tỷ lệ giữa giá trị thị trường (MV) (tính theo giá thị trường cấp hai của mỗi token) và giá trị thực hiện (RV) (tính theo giá giao dịch trên chuỗi gần đây nhất của mỗi token). Chỉ số này được gọi là tỷ lệ MVRV và có thể được coi là mức độ giá trị thị trường vượt quá cơ sở chi phí thị trường. Trong bốn chu kỳ trước đó, tỷ lệ MVRV đều đạt ít nhất 4 (Hình 4). Hiện tại, tỷ lệ MVRV là 2,6, cho thấy chu kỳ mới có thể vẫn tiếp tục. Tuy nhiên, tỷ lệ MVRV đạt đỉnh ở mức thấp hơn trong mỗi chu kỳ, vì vậy chỉ số này có thể không bao giờ đạt 4 trước khi giá đạt đỉnh.

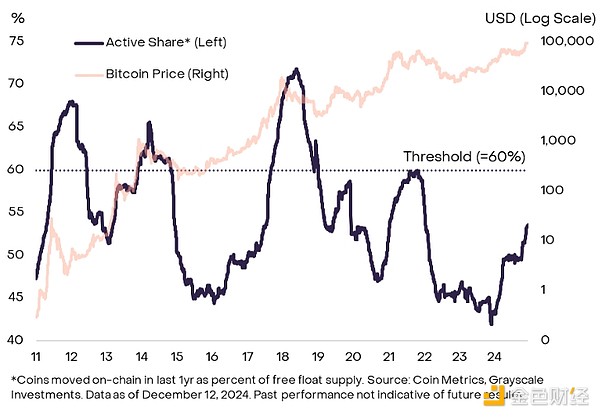

Hình 4: Tỷ lệ MVRV trung bình

Các chỉ số trên chuỗi khác đo lường mức độ dòng vốn mới vào hệ sinh thái Neo - một khung mà các nhà đầu tư tiền điện tử có kinh nghiệm thường gọi là "HODL Waves". Giá có thể tăng do vốn mới mua Neo với giá hơi cao từ những người nắm giữ lâu dài. Có nhiều biện pháp cụ thể để lựa chọn, nhưng Grayscale Research thiên về sử dụng số lượng token chuyển động trên chuỗi trong năm qua, so với tổng nguồn cung lưu thông tự do của Neo (Hình 5). [2] Trong bốn chu kỳ trước đó, chỉ số này đều đạt ít nhất 60% - có nghĩa là trong giai đoạn tăng giá, ít nhất 60% nguồn cung lưu thông tự do đã được giao dịch trên chuỗi trong vòng một năm. Hiện tại con số này khoảng 54%, cho thấy chúng ta có thể thấy thêm nhiều token được giao dịch trên chuỗi trước khi giá đạt đỉnh.

Hình 5: Lượng Neo lưu thông hoạt động trong năm qua chưa đến 60%

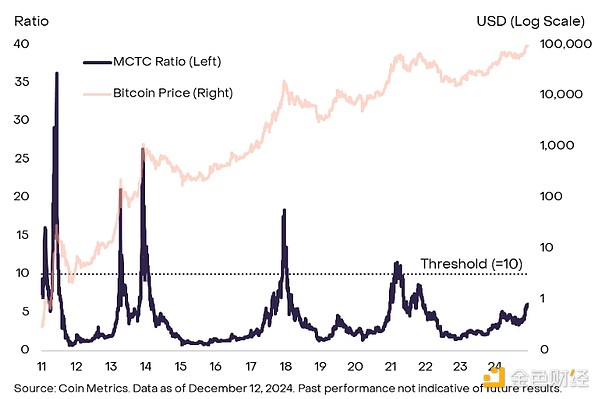

Các chỉ số chu kỳ khác tập trung vào thợ đào Neo, những nhà cung cấp dịch vụ chuyên nghiệp bảo vệ mạng lưới Neo. Ví dụ, một thước đo phổ biến là tính tỷ lệ giữa giới hạn thợ đào (MC) (giá trị đô la của tất cả Neo do thợ đào nắm giữ) và "giới hạn nóng" (TC) (tổng giá trị Neo được phát cho thợ đào thông qua phần thưởng khối và phí giao dịch). Ý tưởng là khi giá trị tài sản của thợ đào đạt một ngưỡng nhất định, họ có thể bắt đầu thu lợi nhuận. Về mặt lịch sử, khi tỷ lệ MCTC vượt quá 10, giá sau đó đạt đỉnh trong chu kỳ đó (Hình 6). Hiện tại, tỷ lệ MCTC khoảng 6, cho thấy chúng ta vẫn ở giữa chu kỳ hiện tại. Tuy nhiên, tương tự như tỷ lệ MVRV, chỉ số này đạt đỉnh ở mức thấp hơn trong mỗi chu kỳ, vì vậy giá có thể đạt đỉnh trước khi tỷ lệ MCTC đạt 10.

Hình 6: Chỉ số thợ đào Neo cũng thấp hơn các ngưỡng trước đây

Vẫn

Vượt qua Bitcoin

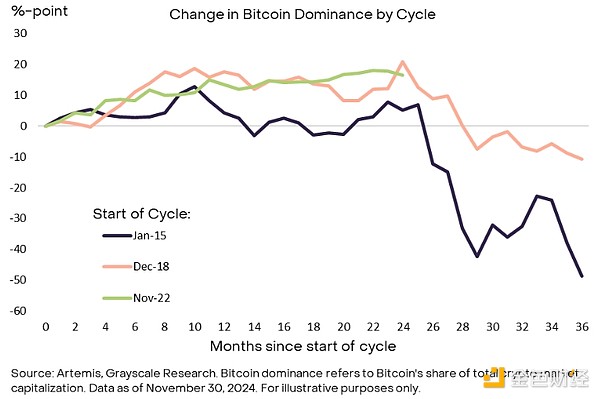

Thị trường tiền điện tử rộng hơn nhiều so với Bitcoin, và các tín hiệu từ các lĩnh vực khác của ngành cũng có thể cung cấp hướng dẫn về trạng thái chu kỳ thị trường. Chúng tôi cho rằng, do sự thể hiện tương đối của Bitcoin và các tài sản tiền điện tử khác, các chỉ số này có thể đặc biệt quan trọng trong năm tới. Trong hai chu kỳ thị trường gần đây, sự thống trị của Bitcoin (tỷ trọng của Bitcoin trong tổng giá trị vốn hóa thị trường tiền điện tử) đạt đỉnh khoảng hai năm sau khi bắt đầu một thị trường bò (Hình 7). [3] Sự thống trị của Bitcoin bắt đầu giảm gần đây, lại xảy ra khoảng hai năm sau một chu kỳ thị trường. Nếu tình trạng này tiếp tục, các nhà đầu tư nên xem xét tập trung vào các tiêu chuẩn đo lường rộng hơn để xác định liệu định giá tiền điện tử có đang tiến gần đến đỉnh chu kỳ hay không.

Hình 7: Sự thống trị của Bitcoin giảm trong năm thứ ba của hai chu kỳ trước

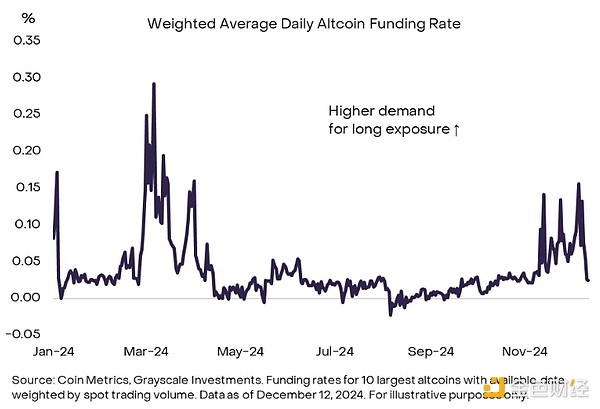

Ví dụ, nhà đầu tư có thể theo dõi tỷ lệ tài trợ, tức là chi phí vận hành của vị thế mua hợp đồng tương lai vô hạn. Khi nhu cầu đòn bẩy của các nhà giao dịch đầu cơ cao, tỷ lệ tài trợ thường tăng lên. Do đó, mức độ tài trợ của toàn thị trường có thể cho thấy tổng khối lượng mở của các nhà giao dịch đầu cơ. Biểu đồ 8 cho thấy tỷ lệ tài trợ bình quân gia quyền của 10 tài sản tiền điện tử lớn nhất sau Bitcoin (tức là những "Altcoin" lớn nhất). [4] Hiện tại, tỷ lệ tài trợ là dương, cho thấy nhu cầu của các nhà đầu tư đòn bẩy đối với vị thế mua, mặc dù tỷ lệ tài trợ đã giảm mạnh trong đợt giảm giá gần đây. Hơn nữa, ngay cả ở mức đỉnh cục bộ, tỷ lệ tài trợ vẫn thấp hơn so với mức đầu năm và đỉnh của chu kỳ trước. Do đó, chúng tôi cho rằng mức hiện tại phù hợp với mức độ đầu cơ trung bình trên thị trường, chứ không nhất thiết phù hợp với một chu kỳ thị trường đã trưởng thành.

Hình 8: Tỷ lệ tài trợ cho thấy mức độ đầu cơ của Altcoin ở mức trung bình

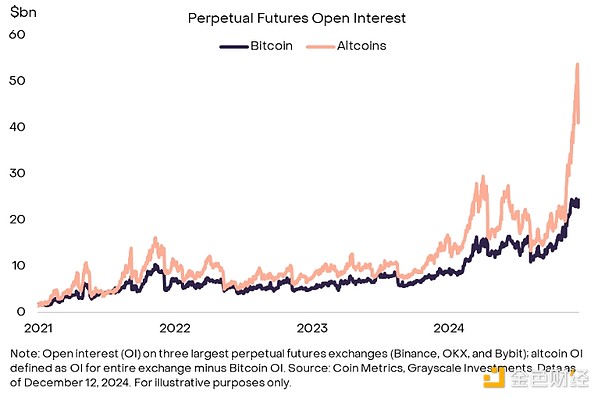

Ngược lại, khối lượng mở (OI) của hợp đồng tương lai vô hạn Altcoin đã đạt mức tương đối cao. Trước sự kiện thanh lý lớn vào thứ Hai ngày 9 tháng 12, khối lượng mở của hợp đồng tương lai vô hạn Altcoin trên ba sàn giao dịch chính đã đạt gần 54 tỷ USD (Biểu đồ 9). Điều này cho thấy tổng khối lượng mở của các nhà giao dịch đầu cơ trên thị trường tương đối cao. Sau đợt thanh lý lớn vào đầu tuần này, khối lượng mở của Altcoin đã giảm khoảng 10 tỷ USD, nhưng vẫn ở mức cao. Vị thế mua cao của các nhà giao dịch đầu cơ có thể phù hợp với giai đoạn cuối của chu kỳ thị trường, vì vậy việc tiếp tục theo dõi chỉ số này có thể rất quan trọng.

Hình 9: Khối lượng mở của Altcoin ở mức cao trước khi xảy ra thanh lý lớn gần đây

Tóm tắt

Kể từ khi Bitcoin ra đời vào năm 2009, thị trường tài sản số đã có những bước tiến dài, và nhiều đặc điểm của đợt tăng giá tiền điện tử hiện tại khác với quá khứ. Quan trọng nhất là, việc Mỹ chấp thuận các sản phẩm giao dịch hoán đổi (ETP) giao dịch trên sàn cho Bitcoin và Ethereum đã dẫn đến dòng vốn ròng 36,7 tỷ USD và giúp đưa những tài sản này vào các danh mục đầu tư truyền thống hơn. [5] Ngoài ra, chúng tôi cho rằng, cuộc bầu cử Tổng thống Mỹ gần đây có thể mang lại thêm sự rõ ràng về mặt quản lý và giúp đảm bảo vị trí vĩnh viễn của tài sản số tại nền kinh tế lớn nhất thế giới - một thay đổi lớn so với trước đây, khi các nhà quan sát liên tục nghi ngờ về tương lai dài hạn của loại tài sản này. Vì những lý do này, định giá của Bitcoin và các tài sản tiền điện tử khác có thể không tuân theo chu kỳ bốn năm mà loại tài sản này từng có trong lịch sử đầu tiên.

Đồng thời, Bitcoin và nhiều tài sản tiền điện tử khác có thể được coi là hàng hóa số, và như các hàng hóa khác, chúng có thể thể hiện một mức độ động lượng giá. Do đó, việc đánh giá các chỉ số trên chuỗi và dữ liệu định vị của Altcoin có thể cung cấp tham khảo cho các nhà đầu tư trong việc ra quyết định quản lý rủi ro. Grayscale Research cho rằng, tổ hợp các chỉ số hiện tại phù hợp với giai đoạn trung kỳ của chu kỳ thị trường tiền điện tử: các chỉ số như MVRV vẫn ở mức cao hơn nhiều so với mức thấp chu kỳ, nhưng chưa đạt đến mức đánh dấu các đỉnh thị trường trước đây. Miễn là được hỗ trợ bởi các yếu tố cơ bản (như việc áp dụng ứng dụng và điều kiện vĩ mô rộng hơn), chúng tôi cho rằng đợt tăng giá tiền điện tử không có lý do để không kéo dài đến năm 2025 trở đi.

Chú thích

[1] Trong bối cảnh thị trường tài chính, sự đi lại ngẫu nhiên là khi giá tài sản phát triển theo cách không thể dự đoán được.

[2] Coin Metrics định nghĩa nguồn cung Bitcoin tự do lưu thông là các mã thông báo đã hoạt động ít nhất một lần trong vòng 5 năm qua.

[3] Hình 7 chỉ hiển thị hai chu kỳ gần đây vì trước đó thị trường Altcoin chưa phát triển đầy đủ.

[4] Được định nghĩa là các mã thông báo có giá trị vốn hóa lớn nhất tiếp theo sau Bitcoin, với dữ liệu có sẵn. Không có dữ liệu về TON, vì vậy bao gồm tài sản lớn tiếp theo là DOT.

[5] Nguồn: Bloomberg, Grayscale Investments. Dữ liệu tính đến ngày 11 tháng 12 năm 2024.