Lời mở đầu

Thị trường tiền điện tử đang rơi vào tình trạng hỗn loạn. Vào ngày 9 tháng 3 vừa qua, Bitcoin - chỉ số định hướng của thế giới tiền điện tử - đã giảm 7%, giá trị giảm từ mức cao, gây ra sự hoảng loạn rộng rãi trên thị trường. Theo dữ liệu của The Block, khối lượng giao dịch Spot trên các sàn giao dịch tập trung (CEX) trong tháng 2 đạt 17,7 nghìn tỷ USD, mặc dù đây là mức thấp nhất trong năm, nhưng giảm 23,7% so với 23,2 nghìn tỷ USD trong tháng 1, cho thấy mức độ hoạt động của thị trường đã suy giảm đáng kể. Đồng thời, nhà phân tích tiền điện tử Miles Deutscher đã chỉ ra trên mạng xã hội rằng, trong 90 ngày qua, chỉ có 12 trong số 100 token tiền điện tử hàng đầu về vốn hóa thị trường đạt lợi nhuận dương. Ví dụ, BERA tăng 579,63%, TRUMP tăng 85,61%, trong khi Bitcoin giảm 13,47%, LINK (Chainlink) thậm chí giảm 40%. Sự phân hóa mạnh mẽ này cùng với sự sụt giảm khối lượng giao dịch đã vẽ nên một bức tranh thị trường đầy lo lắng. Vậy liệu điều này có nghĩa là thị trường gấu đã âm thầm đến?

Tâm lý thị trường và chỉ số sợ hãi

Tâm lý thị trường là một trong những chỉ báo quan trọng để đánh giá xu hướng, và dữ liệu cháy tài khoản là một sự bổ sung then chốt cho phân tích này, phản ánh trực tiếp tâm lý thị trường. Hiện tại, Chỉ số Sợ hãi và Tham lam (Fear & Greed Index) của tiền điện tử đã giảm xuống 35, nằm trong vùng "Sợ hãi", giảm mạnh so với mức 70 ("Tham lam cực độ") một tháng trước. Chỉ số này tổng hợp các yếu tố như biến động (25%), khối lượng giao dịch thị trường (25%), tâm lý trên mạng xã hội (15%), khảo sát (15%), vị thế chủ đạo của Bitcoin (10%) và xu hướng (10%), phản ánh rõ ràng sự suy giảm nhanh chóng niềm tin của nhà đầu tư.

Chỉ số Lợi nhuận/Lỗ Ròng Chưa Thực Hiện (NUPL) của Glassnode cũng xác nhận thêm xu hướng này, giảm từ 0,6 (Tham lam cao) xuống 0,2, tiến gần mức ban đầu của thị trường gấu, thường thấp hơn 0 khi thị trường bước vào giai đoạn đầu hàng. Mặc dù thị trường chưa hoàn toàn sụp đổ, nhưng tâm lý hoảng loạn đã tiến gần đến điểm nguy hiểm.

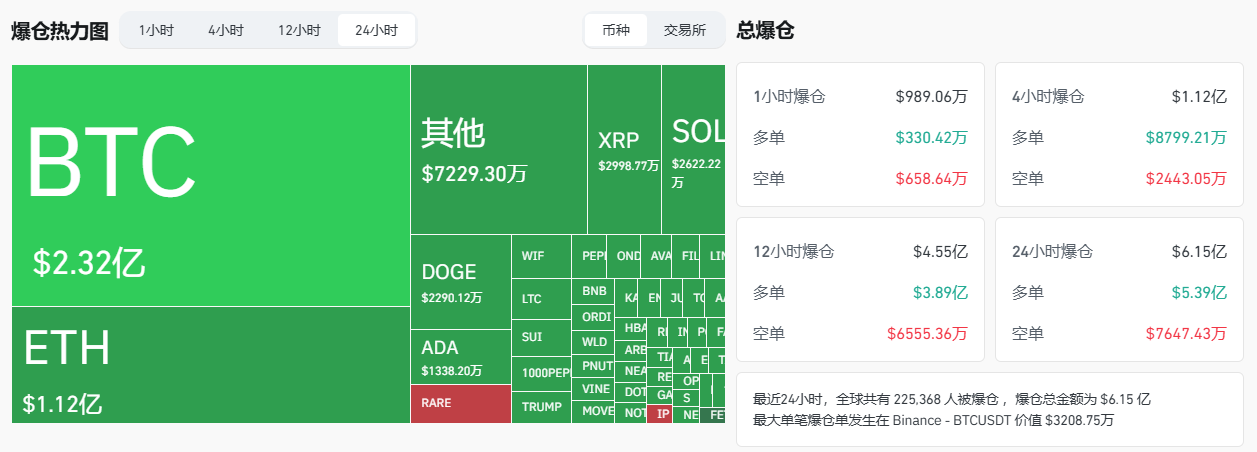

Dữ liệu của CryptoQuant cho thấy, nhu cầu Spot Bitcoin đang có dấu hiệu chậm lại, trong khi tỷ lệ vị thế ngắn hạn (short) trên thị trường Futures đã tăng đáng kể. Tính đến ngày 9 tháng 3, vị thế ngắn hạn trên Hợp đồng Tương lai Bitcoin CME chiếm 45% tổng số lượng mở, tăng 15 điểm phần trăm so với mức 30% đầu tháng 2, xu hướng thống trị của phe ngắn hạn đã làm gia tăng tâm lý hoảng loạn trên thị trường, nhà đầu tư tăng cường kỳ vọng giá giảm, thậm chí có người thảo luận về khả năng Bitcoin sẽ giảm xuống dưới mức tâm lý 60.000 USD. Dữ liệu cháy tài khoản tiếp tục phơi bày diễn biến của thị trường, trong vòng 1 giờ qua, số tiền cháy tài khoản BTC là 4,7072 triệu USD, ETH là 1,3061 triệu USD, tổng cộng 11,5482 triệu USD, trong đó cháy tài khoản long 8,2925 triệu USD, cháy tài khoản short 24,3301 triệu USD, cháy tài khoản short vượt xa cháy tài khoản long có thể gây ra "bóp nghẹt phe ngắn hạn" dẫn đến phục hồi ngắn hạn; trong 24 giờ qua, tổng số tiền cháy tài khoản đạt 616 triệu USD, cháy tài khoản long 540 triệu USD, cháy tài khoản short 76,3075 triệu USD, cháy tài khoản long chiếm ưu thế phản ánh áp lực thị trường gấu tiếp tục, phù hợp với sự suy giảm của NUPL và tăng vị thế ngắn hạn, biến động ngắn hạn và rủi ro dài hạn cùng tồn tại, nhà đầu tư cần cảnh giác với tính phức tạp, chú ý cơ hội "bóp nghẹt phe ngắn hạn" đồng thời phòng ngừa rủi ro giảm giá trong thị trường gấu.

Phân tích kỹ thuật: Hỗ trợ và kháng cự then chốt

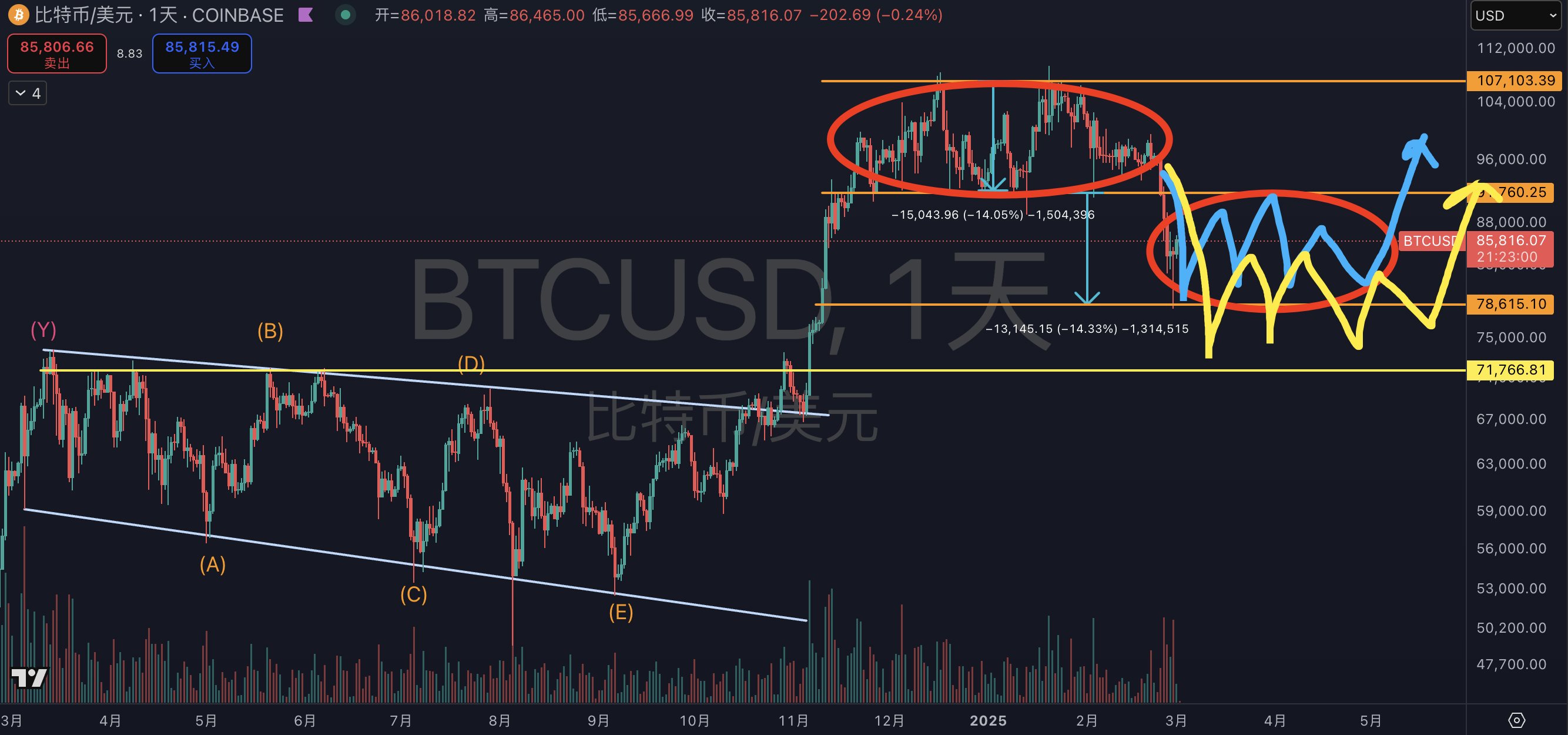

Từ góc độ kỹ thuật, giá Bitcoin đang ở một điểm then chốt. Sau khi kết thúc giai đoạn dao động mạnh từ ngày 20 tháng 11 năm 2024 đến ngày 24 tháng 2 năm 2025, giá đã hình thành một mẫu hình đỉnh kép - một tín hiệu giảm giá điển hình. Sau khi vượt qua đường cổ phiếu, giá đã giảm từ mức cao nhất 82.000 USD xuống khoảng 76.000 USD, biên độ đã tiến gần đến mục tiêu dự kiến (khoảng 10%), nhưng về mặt thời gian vẫn chưa được tiêu hóa đầy đủ.

Các nhà phân tích phổ biến cho rằng thị trường có thể đối mặt với hai kịch bản:

- Kịch bản 1: Thời gian đổi lấy không gian

- Nếu 78.000 USD trở thành đáy, cả phe long và phe short cần kiên nhẫn chờ đợi từ 2 đến 3 tháng để xác nhận xu hướng. Hiện tại, khu vực giữa đường trung bình 50 ngày (khoảng 77.500 USD) và đường trung bình 200 ngày (khoảng 72.000 USD) trở thành điểm tập trung tranh chấp ngắn hạn. Nếu giá có thể giữ vững mức 78.000 USD, có thể hình thành mẫu hình đáy W, làm nền tảng cho đợt phục hồi tiếp theo.

- Kịch bản 2: Tiếp tục giảm sâu

- Nếu phe short chiếm ưu thế, giá có thể giảm xuống khu vực giao dịch dày đặc 70.000 USD - 72.000 USD bên trái. Khu vực này không chỉ là mức hỗ trợ của đường trung bình 200 ngày, mà còn là mức hồi phục quan trọng sau đáy tháng 8 năm 2024. Trader Eugene Ng Ah Sio trong nhóm Telegram cho biết: "Tôi không vội vã tham gia giao dịch ở mức giá hiện tại, 75.000 USD là mức duy nhất tôi quan tâm." Thái độ thận trọng này phản ánh sự không chắc chắn của thị trường.

Ngoài ra, Chỉ số Sức mạnh Tương đối (RSI) hiện ở mức 42, đã giảm từ vùng quá mua (trên 70) xuống mức trung tính hơi thấp, gợi ý rằng áp lực bán đã giảm bớt, nhưng vẫn chưa vào vùng quá bán (dưới 30). Phân tích kỹ thuật khuyến nghị nhà đầu tư giữ thái độ quan sát, tránh mua vội hoặc bắt đáy mù quáng, chờ đợi xu hướng rõ ràng hơn.

Bối cảnh kinh tế vĩ mô: Tin tức tích cực cạn kiệt và sự không chắc chắn

Các yếu tố vĩ mô ảnh hưởng đến thị trường tiền điện tử không thể bỏ qua. Trước hết, sự thay đổi trong môi trường lãi suất toàn cầu đang tạo áp lực lên các tài sản rủi ro cao. Lợi suất trái phiếu chính phủ Mỹ 10 năm gần đây đã tăng lên 4,2%, tăng 40 điểm cơ bản so với mức 3,8% đầu năm, thu hút dòng vốn chảy ra khỏi thị trường tiền điện tử về các tài sản truyền thống an toàn. Đồng thời, kỳ vọng lạm phát vẫn ở mức cao, Cục Dự trữ Liên bang Mỹ có thể trì hoãn việc giảm lãi suất, điều này tiếp tục làm suy giảm sức hấp dẫn của Bitcoin với vai trò "vàng kỹ thuật số".

Về mặt lập pháp, sự suy giảm của tin tức tích cực cũng làm gia tăng áp lực lên thị trường. Lấy ví dụ về dự luật Bitcoin của Utah, dự luật này đã được Thượng viện tiểu bang thông qua với 19 phiếu thuận, 7 phiếu chống và sẽ sớm được Thống đốc ký. Tuy nhiên, điều khoản cốt lõi - cho phép Utah nắm giữ Bitcoin làm tài sản dự trữ - đã bị loại bỏ trong quá trình thẩm định cuối cùng. Điều khoản này ban đầu sẽ cho phép Bộ Tài chính tiểu bang đầu tư vào Bitcoin, tối đa 5% giá trị thị trường (khoảng 25 tỷ USD), khiến Utah trở thành tiểu bang đầu tiên của Mỹ có dự trữ Bitcoin. Hiện tại, dự luật chỉ còn lại các quyền cơ bản như bảo vệ lưu trữ và khai thác, hoạt động nút, ảnh hưởng của nó đã bị giảm đáng kể.

Sự cạn kiệt của các tin tức tích cực vĩ mô đã làm suy giảm niềm tin của thị trường, trong khi sự không chắc chắn bên ngoài (như chính sách tiềm năng của chính quyền Trump đối với tiền điện tử) cũng đang tạo thêm biến số cho thị trường. Các nhà phân tích của Bloomberg dự đoán rằng, n

Dữ liệu trên Chuỗi: Hy vọng và bất định cùng tồn tại

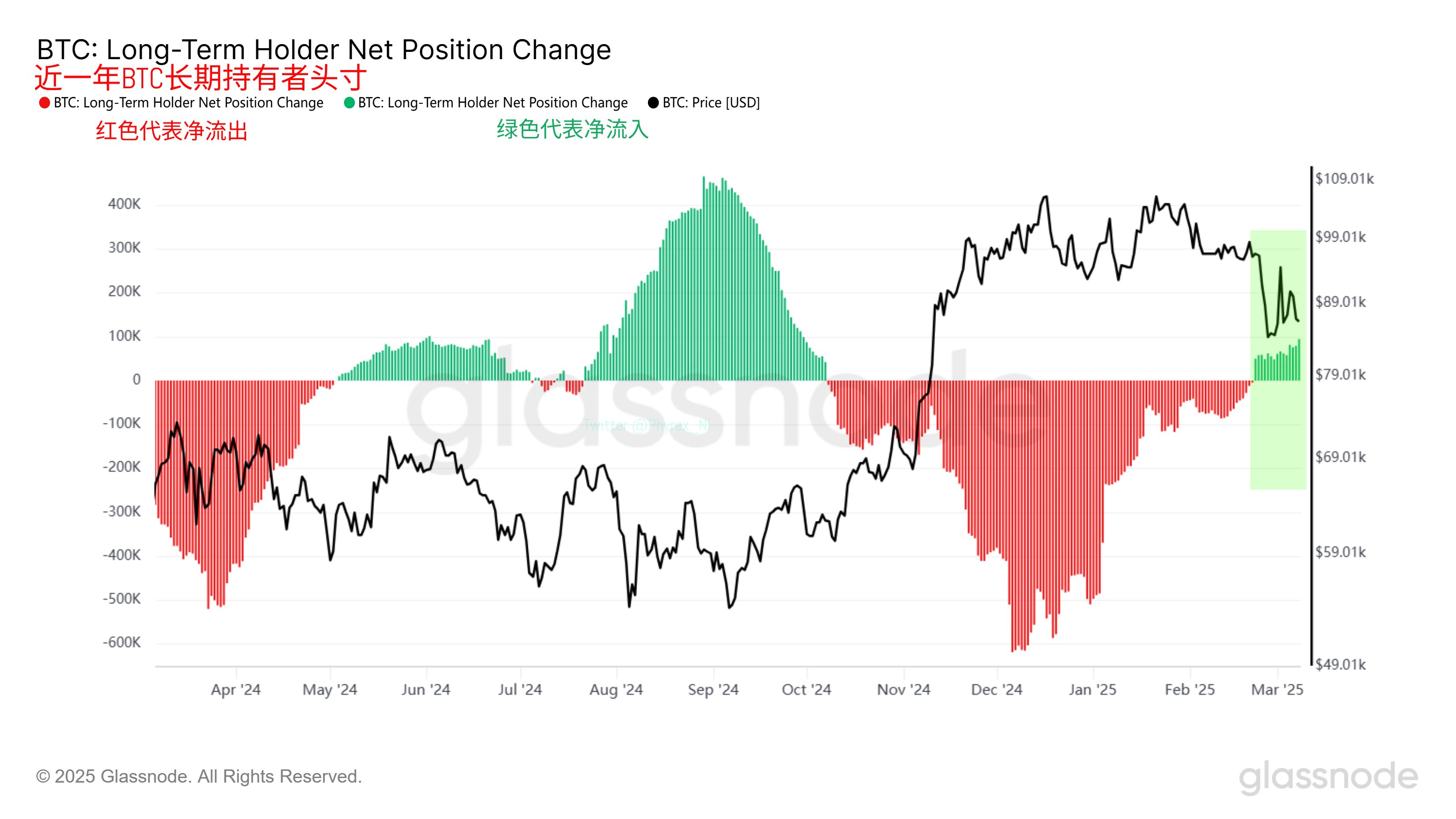

Dữ liệu trên Chuỗi mang lại một tia hy vọng cho thị trường. Theo phân tích của Glassnode, hành vi của những người nắm giữ lâu dài (nhà đầu tư sở hữu Bitcoin trên 1 năm) đang chuyển từ giai đoạn phân phối sang giai đoạn tích lũy. Tính đến ngày 9 tháng 3, sự thay đổi ròng trong vị thế của những người nắm giữ lâu dài đã trở nên dương, với lượng Bitcoin trung bình hàng ngày đổ vào khoảng 5.000 BTC. Lịch sử cho thấy, sự thay đổi xu hướng này thường là tín hiệu đáng tin cậy cho việc thị trường chuyển từ đỉnh sang đáy, như giai đoạn đáy hình thành vào đầu năm 2019 và tháng 3 năm 2020.

Tuy nhiên, tình hình hiện tại khác với các chu kỳ trước. Trước hết, giá có thể giảm chậm và kéo dài, chỉ khi những người nắm giữ lâu dài đạt mức sở hữu mới cao (ví dụ như trên 700.000 BTC) thì mới có thể chạm đáy tương đối. Thứ hai, sự xuất hiện của các quỹ giao dịch hoán đổi Bitcoin (ETF) đã thay đổi cơ cấu người nắm giữ. Dữ liệu từ Arkham Intelligence cho thấy, hiện các ETF đang kiểm soát khoảng 4% nguồn cung lưu thông Bitcoin (khoảng 840.000 BTC), trong khi tỷ trọng của những người nắm giữ lâu dài truyền thống đã giảm từ 65% vào năm 2023 xuống còn 60%. Điều này có thể làm suy yếu khả năng dự báo của các chỉ số truyền thống trên Chuỗi.

Mặc dù việc những người nắm giữ lâu dài chuyển sang trạng thái mua vào là điều đáng mừng, nhưng hiện vẫn đang ở giai đoạn đầu của quá trình này, và khả năng quay trở lại vẫn chưa được loại trừ. Dự báo đáy thị trường vẫn cần kết hợp thêm nhiều tín hiệu bên ngoài để xác minh.

So sánh lịch sử: Sự giống và khác biệt của thị trường gấu

Nhìn lại lịch sử, thị trường hiện tại có một số điểm tương đồng với thị trường gấu năm 2018 và 2022, nhưng cũng có những khác biệt đáng kể. Năm 2018, Bitcoin đã giảm từ $20.000 xuống $3.200, giảm hơn 80%, kèm theo sự vỡ bong bóng ICO và sụt giảm khối lượng giao dịch; năm 2022, giá giảm từ $69.000 xuống $16.000, giảm khoảng 76%, chịu ảnh hưởng từ sự sụp đổ của FTX và tăng lãi suất. Trong khi đó, hiện tại, Bitcoin đã giảm khoảng 7%-13% so với đỉnh $82.000, mức độ giảm còn xa so với mức gấu lịch sử.

Điểm tương đồng là sự sụt giảm khối lượng giao dịch và sự phân hóa thị trường. Ví dụ, năm 2018 khối lượng giao dịch trên các sàn tập trung (CEX) giảm 70% so với đỉnh, trong khi hiện tại chỉ giảm 23,7%. Điểm khác biệt là sự tham gia của các tổ chức và sự xuất hiện của các quỹ ETF, tạo ra cơ chế đệm mới cho thị trường. Do đó, sự hoảng loạn hiện tại có thể chỉ là giai đoạn điều chỉnh chứ không phải một thị trường gấu toàn diện, nhưng nếu dòng tiền rút khỏi các quỹ ETF tiếp tục gia tăng, thì bi kịch lịch sử có thể lặp lại.

Liệu thị trường đã bước vào giai đoạn gấu hay chưa vẫn chưa có kết luận chắc chắn. Về mặt kỹ thuật, rủi ro điều chỉnh vẫn còn, các mức hỗ trợ then chốt như $78.000 và $75.000 đang chịu sự thử thách; về mặt vĩ mô, các yếu tố tích cực bị hạn chế, dòng tiền rút khỏi các quỹ ETF gia tăng, câu chuyện về sự tham gia của các tổ chức yếu đi; dữ liệu trên Chuỗi tuy gợi ý về sự tăng lên của niềm tin của những người nắm giữ lâu dài, nhưng đáy vẫn chưa rõ ràng. Sự hoảng loạn hiện tại có thể là tiền đề cho một điều chỉnh sâu hơn, hoặc cũng có thể là bóng tối trước khi bình minh ló dạng.

Đối với nhà đầu tư, cẩn trọng là điều cần thiết. Như Miles Deutscher đã nói: "Đây là một thị trường luân phiên, những người nắm giữ đang bị trừng phạt." Thay vì theo đuổi những biến động ngắn hạn, hãy tập trung vào sự giao nhau giữa các mức hỗ trợ kỹ thuật, diễn biến vĩ mô và tín hiệu trên Chuỗi. Kế thừa trí tuệ của Warren Buffett - "Hãy tham lam khi người khác sợ hãi, và hãy sợ hãi khi người khác tham lam" - trong những sóng gió của thị trường tiền mã hóa, quản lý rủi ro và tầm nhìn dài hạn mới là con đường sinh tồn.