Trong không gian crypto ngày nay, stablecoin đã trở thành một yếu tố quan trọng không thể bỏ qua. Giá trị độc đáo của nó không chỉ thể hiện ở chức năng trung gian cho các giao dịch tài sản crypto mà còn ở tiềm năng mang tính cách mạng của nó trong các tình huống tài chính truyền thống như thanh toán quyết toán xuyên biên giới. Dữ liệu mới nhất của ngành cho thấy tính đến ngày 9 tháng 4 năm 2025, giá trị vốn hóa thị trường lưu hành stablecoin toàn cầu đã tăng lên 236,7 tỷ đô la Mỹ. Các tổ chức quản lý tài sản hàng đầu bao gồm BlackRock và Fidelity, cũng như các nền kinh tế có chủ quyền như Liên minh Châu Âu và Singapore đang đẩy nhanh việc triển khai vào lĩnh vực stablecoin. Circle, đơn vị phát hành stablecoin USDC, gần đây đã nộp bản cáo bạch lên Ủy ban Giao dịch và Chứng khoán Hoa Kỳ (SEC) và dự kiến sẽ được niêm yết trên Nasdaq với mức định giá từ 5-7 tỷ đô la Mỹ, trở thành hình ảnh thu nhỏ của ngành công nghiệp đang bùng nổ này.

Stablecoin thực chất là gì? Tại sao stablecoin có thể duy trì giá trị ổn định?

Sự khác biệt giữa stablecoin và crypto khác là gì?

Stablecoin thực chất được sử dụng để làm gì? Tại sao chúng ta cần stablecoin?

Những stablecoin phổ biến trên thị trường là gì? Sự khác biệt giữa các loại stablecoin là gì?

Đội ngũ Crypto Salad đã tham gia sâu vào ngành công nghiệp crypto trong nhiều năm và có nhiều kinh nghiệm trong việc giải quyết các vấn đề tuân thủ xuyên biên giới phức tạp trong ngành công nghiệp crypto. Trong bài viết này, chúng tôi sẽ kết hợp nghiên cứu ngành và kinh nghiệm thực tế đội ngũ để phân loại và trả lời các câu hỏi trên theo góc nhìn của luật sư chuyên nghiệp.

1. Stablecoin thực chất là gì?

Khái niệm stablecoin không có định nghĩa chặt chẽ. Ngược lại, phạm vi mở rộng và hàm ý của stablecoin liên tục thay đổi theo sự phát triển của ngành. Theo góc nhìn rộng hơn, stablecoin là loại crypto về mặt lý thuyết có thể duy trì ở một mức giá nhất định trong thời gian dài. Đặc điểm cốt lõi của nó là duy trì sự ổn định tương đối của giá trị tiền tệ thông qua một cơ chế cụ thể.

Tuy nhiên, cần phân biệt rõ ràng rằng tiền kỹ thuật số của ngân hàng trung ương (CBDC) do cơ quan tiền tệ của quốc gia có chủ quyền phát hành không thuộc loại stablecoin. Cụ thể, tiền kỹ thuật số của ngân hàng trung ương duy trì tỷ giá hối đoái 1:1 với tiền tệ hợp pháp truyền thống và được hỗ trợ bởi tín dụng quốc gia. Về cơ bản, đây là sự đổi mới hình thức tiền tệ hợp pháp dưới dạng kỹ thuật số, chẳng hạn như đồng Nhân dân tệ kỹ thuật số mà quốc gia tôi đang thử nghiệm. Trong bối cảnh ngành công nghiệp crypto, stablecoin chủ yếu được phát hành bởi các tổ chức tư nhân và giá trị của chúng phụ thuộc vào tín dụng thương mại, tài sản thế chấp hoặc giao thức thuật toán. Sự khác biệt cơ bản này cũng được phản ánh rõ ràng trong khuôn khổ pháp lý của nhiều quốc gia. Khi xây dựng các chính sách quản lý có liên quan, hầu hết các khu vực pháp lý đều phân loại rõ ràng các loại tiền kỹ thuật số của ngân hàng trung ương và stablecoin thương mại thành các loại quản lý khác nhau để phù hợp với các đặc điểm rủi ro và mục tiêu chính sách tương ứng của chúng.

Vậy tại sao stablecoin lại xuất hiện trong ngành công nghiệp crypto ? Để hiểu được các ứng dụng của stablecoin, trước tiên chúng ta phải quay trở lại thị trường crypto.

Trước hết, trước khi stablecoin xuất hiện, đã có rất nhiều loại crypto khác nhau trên thị trường. Tuy nhiên, có một điểm gây đau đầu rất lớn cho các nhà đầu tư vào thời điểm này, đó là sự biến động giá của nhiều crypto trên thị trường là rất đáng kể. Kết quả là, các nhà đầu tư thiếu một phương tiện ổn định để lưu trữ giá trị sau khi thu lợi nhuận và sự biến động giá của crypto cuối cùng sẽ khiến các nhà đầu tư phải chịu những khoản lỗ không đáng có. Do đó, vấn đề cốt lõi mà sự ra đời của stablecoin giải quyết chính là vấn đề lưu trữ giá trị trong thế giới crypto.

Nếu chúng ta so sánh với thế giới thực, chúng ta có thể hiểu Bitcoin có giá biến động đáng kể như Ethereum crypto mục tiêu đầu tư, chẳng hạn như cổ phiếu. Ngược lại, cái gọi là stablecoin là loại tiền pháp định mà chúng ta sử dụng trong thế giới thực. Chúng ta có thể mua loại crypto mà mình muốn đầu tư bằng cách sử dụng stablecoin . Sau đó, sau khi kiếm được lợi nhuận hoặc lỗ vốn từ khoản đầu tư, loại crypto tương ứng có thể được đổi lại thành stablecoin để khóa lại lợi nhuận hoặc lỗ từ khoản đầu tư của một người. Đây là một trong những kịch bản ứng dụng và logic sử dụng ban đầu stablecoin trên thị trường crypto. Do đó, đối với các nhà đầu tư muốn tham gia thị trường crypto để đầu tư, bước đầu tiên là chuyển đổi tiền pháp định trong thế giới tiền crypto thành stablecoin, sau đó sử dụng stablecoin để giao dịch crypto khác.

Ngoài thị trường crypto, với sự phát triển và mở rộng hơn nữa của stablecoin, stablecoin cũng được sử dụng rộng rãi trong nhiều lĩnh vực như DeFi (tài chính phi tập trung) và quyết toán toán xuyên biên giới.

Trong lĩnh vực thanh toán xuyên biên giới truyền thống, dòng tiền vẫn phụ thuộc rất nhiều vào hệ thống ngân hàng. Mô hình thanh toán và quyết toán dựa trên hệ thống tài chính truyền thống này mang lại nhiều thách thức. Trước hết, các khoản thanh toán xuyên biên giới cần được xử lý thông qua nhiều cấp tổ chức như ngân hàng đại lý và ngân hàng thanh toán bù trừ, dẫn đến các thủ tục rườm rà và liên kết dài. Nhìn chung, các giao dịch chuyển tiền xuyên biên giới thông thường mất trung bình 2-5 ngày làm việc và một số giao dịch phức tạp thậm chí có thể bị chậm trễ hơn 7 ngày. Thứ hai, chi phí thanh toán xuyên biên giới cao hơn đáng kể so với chuyển khoản trong nước. Nghiên cứu liên quan đến ngành cho thấy tính đến năm 2022, chi phí chuyển tiền trung bình toàn cầu là khoảng 6,38%.

Ngoài ra, thanh toán xuyên biên giới trong hệ thống ngân hàng truyền thống cũng gặp phải tình trạng tắc nghẽn về mặt thể chế . Ví dụ, sự khác biệt trong kiểm soát vốn, yêu cầu về văn bản và các quy trình tuân thủ khác ở các quốc gia khác nhau có thể dẫn đến sự chậm trễ thanh toán; Chính sách kiểm soát ngoại hối của một số quốc gia thị trường mới nổi có thể trực tiếp dẫn đến việc lệnh thanh toán bị chặn hoặc đóng băng. Những vấn đề về cấu trúc này khiến hệ thống thanh toán xuyên biên giới truyền thống khó đáp ứng được nhu cầu của kỷ nguyên kinh tế số về giải pháp quyết toán hiệu quả, chi phí thấp và tức thời, tạo ra nhiều cơ hội đổi mới trong các giải pháp thanh toán mới.

Đội ngũ Crypto Salad nhận thấy sự xuất hiện của stablecoin đang định hình lại bối cảnh và hệ sinh thái của ngành thanh toán xuyên biên giới. So với hệ thống ngân hàng truyền thống, thanh toán stablecoin cho thấy hiệu quả đáng kể và lợi thế về chi phí. Lấy stablecoin chính thống hiện nay làm ví dụ, giao dịch chuyển tiền xuyên biên giới thường có thể hoàn tất trong vòng 2 phút và toàn bộ quá trình không cần phải phụ thuộc vào mạng lưới phức tạp gồm các ngân hàng đại lý hoặc cơ quan thanh toán bù trừ. Thanh toán stablecoin cho phép quyết toán tức thời T+0, giúp giảm đáng kể chi phí sử dụng vốn trong thanh toán xuyên biên giới.

Quan trọng hơn, chi phí giao dịch thanh toán stablecoin thấp hơn nhiều so với hệ thống ngân hàng truyền thống. Lấy mạng lưới Ethereum làm ví dụ, theo dữ liệu từ YCharts, phí gas trung bình của Ethereum đã giảm từ 72 gwei vào năm 2024 xuống chỉ còn 2,7 gwei (khoảng 0,000005 USD) vào ngày 12 tháng 3 năm 2025. Tính năng chi phí thấp này làm giảm đáng kể sự cản trở trong quyết toán thanh toán xuyên biên giới, mang lại cho stablecoin lợi thế rõ ràng trong các tình huống thanh toán xuyên biên giới với số lượng nhỏ, tần suất cao.

Bước nhảy vọt về hiệu quả được đề cập ở trên bắt nguồn từ ba sức mạnh công nghệ: thứ nhất, công nghệ sổ cái phân tán đảm bảo thông tin thanh toán được tải lên Chuỗi theo thời gian thực. Tính năng xác minh đồng bộ tất cả nút không chỉ loại bỏ liên kết đối chiếu truyền thống mà còn xây dựng cơ chế tin cậy mới thông qua sổ cái có thể theo dõi và minh bạch; Thứ hai, hợp đồng thông minh tự động thực hiện logic thanh toán, tránh sự chậm trễ trong quá trình do sự can thiệp của con người; quan trọng hơn, mạng lưới blockchain có thể hoạt động liên tục 24 giờ một ngày, 7 ngày một tuần , phá vỡ hoàn toàn các ràng buộc thanh khoản của hệ thống ngân hàng bị hạn chế bởi giờ làm việc.

(Hình ảnh trên là sự so sánh giữa các ngân hàng truyền thống và stablecoin trong lĩnh vực thanh toán xuyên biên giới, để tham khảo)

Trong lĩnh vực tài chính phi tập trung (DeFi) , stablecoin đã trở thành tài sản nền tảng cho hoạt động của hệ sinh thái này. Là một phương tiện giá trị quan trọng trong giao thức DeFi, stablecoin không chỉ cung cấp hỗ trợ thanh khoản ổn định và đầy đủ cho nhiều nền tảng phi tập trung khác nhau mà còn tối ưu hóa hơn nữa mô hình kinh tế của các giao dịch và vay mượn trên nền tảng DeFi thông qua đặc tính biến động thấp của chúng. Lấy Compound, Aave và giao thức cho vay khác làm ví dụ, stablecoin, với tư cách là tài sản thế chấp chính và đơn vị tính toán, có thể đảm bảo tính ổn định của nhóm vốn và tránh rủi ro thanh lý do giá tài sản crypto giá cả biến động mạnh .

2. Các stablecoin chính trên thị trường là gì và sự khác biệt giữa các loại stablecoin này là gì?

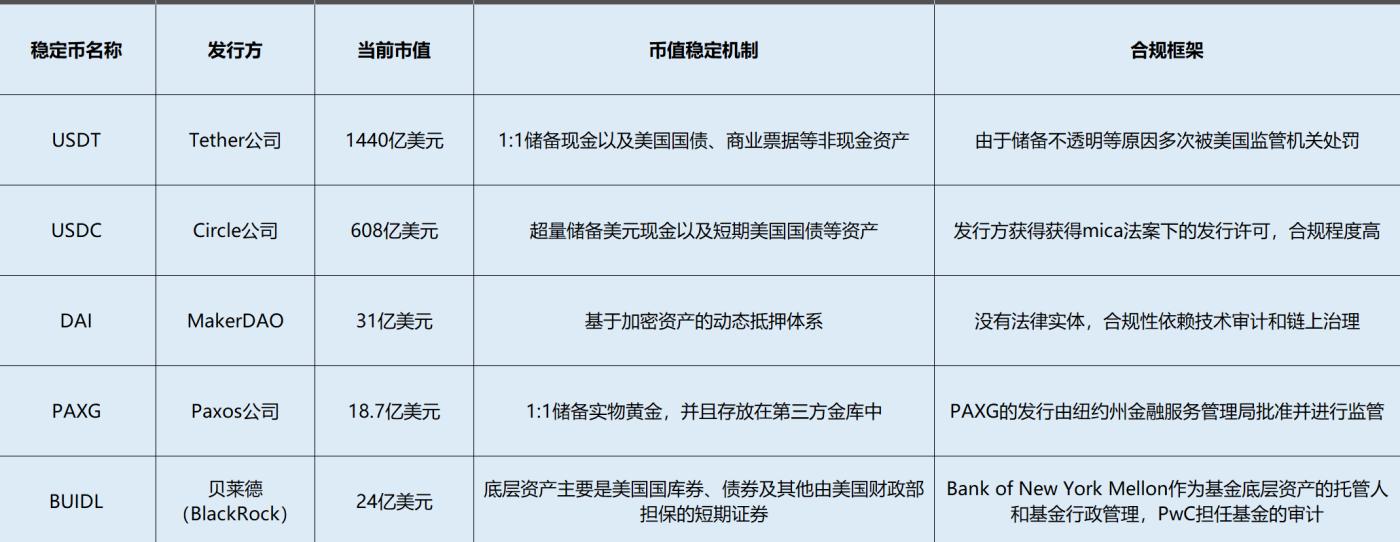

Các stablecoin chính thống trên thị trường có thể được chia thành các loại sau theo loại tài sản vật chất mà chúng được thế chấp: stablecoin được thế chấp bằng tiền crypto, stablecoin được thế chấp bằng tiền điện tử, stablecoin được thế chấp bằng tài sản vật chất và stablecoin dựa trên thuật toán. Tiếp theo, tác giả sẽ phân tích từng loại stablecoin chính thống theo ba góc độ: vốn hóa giá trị vốn hóa thị trường , cơ chế ổn định tiền tệ và mức độ tuân thủ.

Hình ảnh trên cho thấy sự so sánh giữa một số loại stablecoin.

1. Stablecoin được neo theo tiền tệ fiat

Stablecoin được neo theo tiền pháp định là stablecoin có giá ổn định và được hỗ trợ bằng tiền pháp định hoặc các loại tiền mặt tương đương. Trong số stablecoin đang lưu hành hiện nay, USDC và USDT chiếm phần lớn thị thị phần. Tổng giá trị vốn hóa thị trường của chúng đã vượt quá 200 tỷ đô la Mỹ, chiếm hơn 85% tổng giá trị vốn hóa thị trường lưu hành của stablecoin .

1. Đồng đô la Mỹ

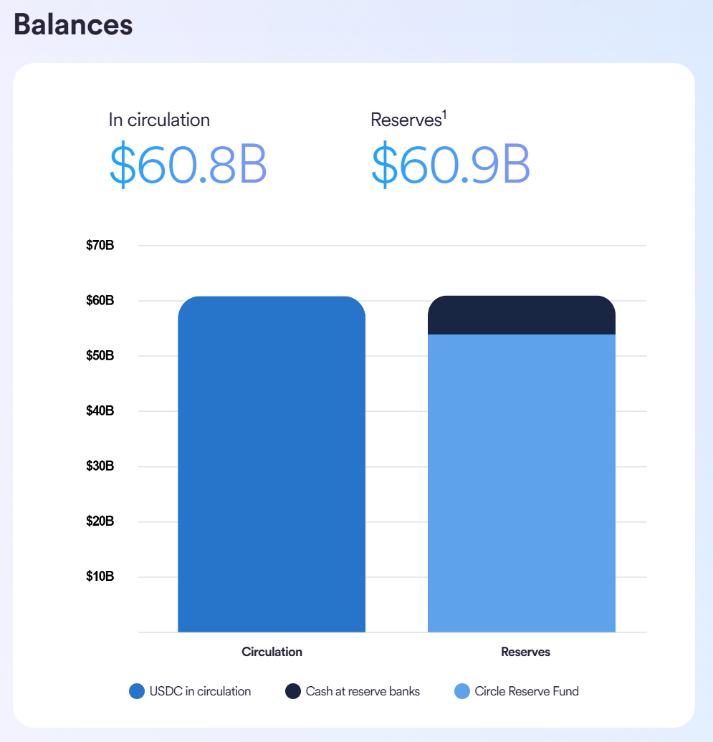

Thông tin cơ bản: Tổ chức phát hành và điều hành USDC là Circle. Tính đến hiện tại, giá trị vốn hóa thị trường lưu hành của stablecoin này là khoảng 60 tỷ đô la Mỹ.

Cơ chế ổn định tiền tệ: Circle hỗ trợ sự ổn định của USDC bằng cách dự trữ thêm tiền mặt đô la Mỹ và trái phiếu kho bạc Hoa Kỳ ngắn hạn cùng tài sản khác. Cái gọi là “dự trữ vượt mức” có nghĩa là giá trị tài sản dự trữ của Circle đối với USDC chắc chắn sẽ cao hơn một chút so với giá trị vốn hóa thị trường lưu hành của USDC, qua đó đảm bảo hơn nữa sự ổn định của giá trị đồng tiền này. Ngoài ra, dự trữ stablecoin có liên quan phải tuân theo báo cáo kiểm toán hàng tháng của cơ quan kiểm toán bên thứ ba Deloitte, công bố tình trạng dự trữ tương ứng trong thời gian đó.

(Hình ảnh trên là sơ đồ tình hình dự trữ được công bố trên trang web chính thức của Circle)

Khung tuân thủ: Circle, đơn vị phát hành USDC, là một tổ chức chuyển tiền được cấp phép theo luật của tiểu bang Hoa Kỳ. Công ty đã hoàn tất các thủ tục đăng ký có liên quan với FinCEN (Mạng lưới thực thi tội phạm tài chính) và nắm giữ giấy phép chuyển tiền (MTL) tại nhiều tiểu bang của Hoa Kỳ.

Công ty con được quản lý của Circle đã trở thành đơn vị phát hành stablecoin đầu tiên cam kết tuân thủ các yêu cầu về Tài sản crypto liên quan đến giá trị (VRCA) do Ủy ban Chứng khoán Ontario (OSC) và Cơ quan Quản lý Chứng khoán Canada (CSA) ban hành vào năm 2024. Điều này cho phép đồng stablecoin USDC của Circle được giao dịch công khai trên nền tảng giao dịch tài sản crypto của Canada.

Vào năm 2024, Circle, với tư cách là nền tảng thanh toán kỹ thuật số hàng đầu, đã nhận được giấy phép phát hành cho stablecoin USDC và EURC theo Đạo luật MiCA của EU. Điều này cũng khiến USDC trở thành stablecoin chính thống đầu tiên tuân thủ các yêu cầu tuân thủ Đạo luật MiCA của EU.

2. USDT

Thông tin cơ bản: Đơn vị phát hành và vận hành USDT là Tether. Tính đến hiện tại, giá trị vốn hóa thị trường lưu hành của stablecoin này là khoảng 60 tỷ đô la Mỹ.

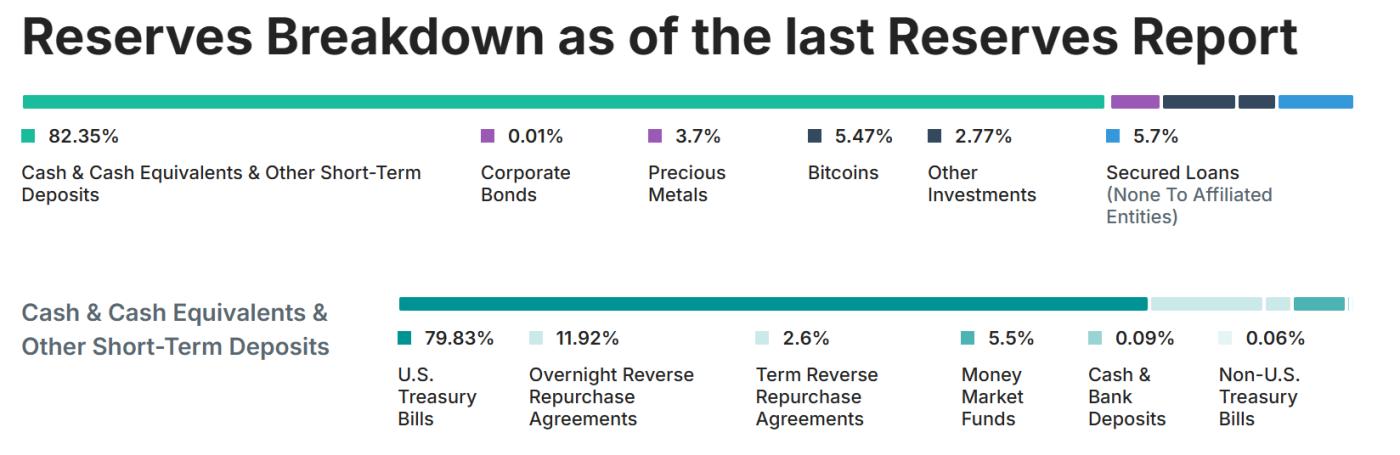

Cơ chế ổn định tiền tệ: Tether duy trì sự ổn định của giá trị đồng USDT bằng cách dự trữ tiền mặt theo tỷ lệ 1:1 và sử dụng tài sản không phải tiền mặt như trái phiếu kho bạc Hoa Kỳ, giấy thương mại và quỹ thị trường tiền tệ. Cơ chế cụ thể tương tự như USDC. Đồng thời, kiểm toán bên thứ ba BDO Italia công bố báo cáo dự trữ hàng quý thay vì báo cáo dự trữ hàng tháng.

(Hình ảnh trên là sơ đồ về tình hình dự trữ được tiết lộ trên trang web chính thức của Tether)

Khung tuân thủ: Tính tuân thủ của USDT thường bị đặt câu hỏi. Tether, đơn vị phát hành USDT, đã bị Ủy ban Giao dịch Hàng hóa Tương lai (CFTC) phạt 41 triệu đô la vào năm 2021 vì hành vi dự trữ không minh bạch. Mặc dù đã bị phạt, nhưng việc công bố dự trữ hiện tại của USDT vẫn chưa hoàn toàn minh bạch.

Năm 2024, Tether đã bị OFAC điều tra vì nghi ngờ vi phạm lệnh trừng phạt của OFAC do cung cấp dịch vụ ví stablecoin cho các thực thể bị OFAC (Văn phòng Kiểm soát Tài sản Nước ngoài) trừng phạt và nghi ngờ rửa tiền. Cuối cùng, Tether đã thỏa hiệp với OFAC và đóng băng 835 triệu đô la tài sản liên quan đến các hoạt động bất hợp pháp.

Đồng thời, tính đến thời điểm hiện tại, Tether vẫn chưa nhận được giấy phép phát hành từ EU MiCA nên đang đối mặt với rủi ro bị hủy niêm yết trên sàn giao dịch châu Âu.

USDC và USDT đều là những đồng tiền stablecoin được thế chấp bằng tiền tệ hợp pháp phổ biến trên thị trường. Tuy nhiên, qua phân tích trên, không khó để nhận thấy tính minh bạch kiểm toán và tuân thủ quy định của USDT thực chất kém hơn đáng kể so với USDC. Vậy tại sao UDST vẫn chiếm thị phần giá trị vốn hóa thị trường ?

Đội ngũ Crypto Salad cho rằng mặc dù USDT có những thiếu sót rõ ràng về mặt tuân thủ và minh bạch kiểm toán, nhưng nó vẫn có thể duy trì giá trị vốn hóa thị trường lưu thông trên 100 tỷ đô la Mỹ, nhờ vào hệ sinh thái hoàn chỉnh và hiệu ứng mạng lưới mà nó đã xây dựng trong hệ sinh thái crypto. Sự thành công của USDT không phải là ngẫu nhiên mà là kết quả tổng hợp của nhiều yếu tố. Điểm cốt lõi của nó nằm ở khả năng thâm nhập kép trong các tình huống ứng dụng hợp pháp và phi truyền thống.

Đầu tiên, việc sử dụng rộng rãi USDT trong các bối cảnh pháp lý đã khẳng định địa vị quan trọng của nó. Là stablecoin lớn nhất thế giới, USDT vị trí chủ đạo sàn giao dịch crypto . Hầu như tất cả sàn giao dịch chính thống đều cung cấp cặp giao dịch giữa USDT và crypto khác, và độ sâu thanh khoản cũng như khối lượng giao dịch của nó vượt xa stablecoin khác. Điều này khiến USDT trở thành cầu nối chính giữa tài sản crypto và tiền pháp định. Ngoài ra, USDT còn đóng nhân vật cốt lõi trên thị trường phi tập trung (OTC). Sự tiện lợi và khả năng sử dụng rộng rãi khiến nó trở thành một trong những công cụ quan trọng giúp các tổ chức và cá nhân chuyển số tiền lớn.

Tuy nhiên, điều làm cho USDT thực sự độc đáo chính là ứng dụng rộng rãi của nó trong các tình huống phi truyền thống. Bất chấp những tranh cãi liên tục về nặc danh, phi tập trung và lợi thế đi đầu đáng kể của USDT khiến nó trở thành công cụ được ưa chuộng cho dòng vốn ở một số khu vực đen và xám. Ví dụ, theo báo cáo liên quan của Liên Hợp Quốc, crypto, dẫn đầu là USDT, đã trở thành một phần quan trọng của các ngân hàng ngầm và cơ sở hạ tầng rửa tiền ở Đông Á và Đông Nam Á, tạo điều kiện cho tội phạm có tổ chức xuyên quốc gia tại địa phương hoạt động. Như đã đề cập ở trên, USDT đã bị OFAC điều tra vì được sử dụng để chuyển tiền cho các thực thể bị Hoa Kỳ trừng phạt, điều này cũng gián tiếp xác nhận tính năng này.

Tóm lại, lợi thế đi đầu do USDT gia nhập thị trường sớm đã giúp đồng tiền này hình thành chu kỳ tự củng cố về mặt niềm tin đối tác giao dịch , độ sâu thanh khoản và phạm vi bao phủ kịch bản sử dụng. Mặc dù stablecoin như USDC có lợi thế đáng kể về tính minh bạch và tuân thủ kiểm toán , nhưng để thay đổi địa vị sinh thái hiện tại của USDT trong thế giới crypto , nó vẫn cần phải vượt qua hai trở ngại: chi phí di chuyển của người dùng và tính gắn kết sinh thái.

2. Stablecoin được gắn với tài sản crypto

1. Dai

Thông tin cơ bản: Dai stablecoin được phát hành bởi MakerDAO. Tính đến hiện tại, giá trị vốn hóa thị trường lưu hành của Dai là khoảng 3,1 tỷ đô la Mỹ.

Cơ chế ổn định tiền tệ: Tính ổn định của Dai không phụ thuộc vào tiền pháp định hoặc tiền mặt tương đương trong thế giới thực, mà đạt được thông qua cơ chế thế chấp vượt mức tài sản crypto . Logic cốt lõi của stablecoin phi tập trung này là chuyển đổi tài sản biến động thành các giá trị mang tính ổn định được neo vào đồng đô la Mỹ, tức là Dai . Về cơ bản, đây là một hệ thống thế chấp năng động dựa trên tài sản crypto .

Cụ thể, người dùng cần khóa tài sản crypto (như ETH, BTC, v.v.) theo tỷ lệ vượt mức so với hợp đồng thông minh trong giao thức MakerDAO - Maker Vault. Cụ thể, giá trị của tài sản crypto được thế chấp thường bằng 150%-300% giá trị của Dai . Lý do tại sao người dùng cần thế chấp quá mức là vì giá của tài sản crypto được sử dụng làm tài sản thế chấp rất biến động và việc thế chấp quá mức có thể làm giảm rủi ro giá trị tiền tệ của Dai bị tách rời do giá thế chấp thay đổi mạnh. Khi giá trị tài sản thế chấp giảm do biến động thị trường, hệ thống sẽ tự động kích hoạt quy trình thanh lý theo hợp đồng thông minh, duy trì mối quan hệ neo giữ giữa Dai và đô la Mỹ thông qua phí ổn định và hình phạt thanh lý.

Sự tinh tế của cơ chế thế chấp quá mức này nằm ở chỗ nó không chỉ duy trì bản chất phi tập trung của tài sản crypto mà còn giải quyết vấn đề tin cậy tập trung của stablecoin truyền thống thông qua các mô hình toán học và cuối cùng là hiện thực hóa việc phát hành phi tập trung stablecoin .

Khung tuân thủ: Sau khi nghiên cứu, đội ngũ Crypto Salad phát hiện ra rằng, không giống như các công ty Circle và Tether được đề cập ở trên, MakerDAO không phải là một thực thể thương mại theo nghĩa truyền thống, mà là một tổ chức tự trị phi tập trung (DAO) được xây dựng trên blockchain Ethereum . Sự ổn định của giá trị tiền tệ Dai không phụ thuộc vào sự chứng thực tín dụng của cơ quan tập trung mà chủ yếu được duy trì thông qua hệ thống thế chấp năng động do thuật toán điều khiển và sự đồng thuận của cộng đồng. Mặc dù thiết kế này hiện thực hóa lý tưởng phi tập trung ở cấp độ kỹ thuật, nhưng nó cũng mang lại những thách thức về mặt quy định đặc biệt. Do thiếu một pháp nhân rõ ràng nên việc tuân thủ của Dai rất khó đánh giá thông qua khuôn khổ quản lý của hệ thống tài chính truyền thống. Tính minh bạch của nó phụ thuộc nhiều vào kiểm toán kỹ thuật và quản trị nội bộ hơn là những ràng buộc pháp lý bên ngoài.

3. Stablecoin được gắn với tài sản vật chất

1. PAXG

Thông tin cơ bản: PAXG là đồng tiền vàng stablecoin do Paxos phát hành. Tính đến tháng 3 năm 2025, giá trị vốn hóa thị trường của PAXG là khoảng 1,87 tỷ đô la Mỹ, thị phần 76% thị trường tiền điện tử vàng stablecoin .

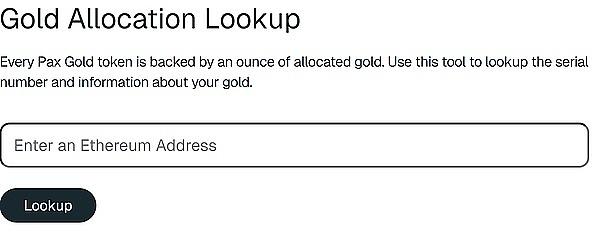

Cơ chế ổn định tiền tệ: Dự trữ vàng vật chất của PAXG được Ủy thác tín nhiệm Paxos nắm giữ. Những thỏi vàng này được cất giữ an toàn trong các hầm như Brink . Một công ty kiểm toán bên thứ ba sẽ xem xét và công bố lượng vàng dự trữ trong kho hàng tháng để xác minh rằng lượng dự trữ phù hợp với lượng cung ứng token . Ngoài ra, người nắm giữ PAXG có thể đổi một số lượng token nhất định để lấy một lượng vàng vật chất tương ứng. Thông qua thiết kế cấu trúc pháp lý nêu trên, Paxos có thể đảm bảo rằng một token PAXG tương đương với một ounce vàng thỏi London Standard Delivery và giá trị của nó được liên kết trực tiếp với giá vàng thị trường theo thời gian thực. Người nắm giữ token có thể xem số sê-ri vàng vật lý, giá trị và các đặc điểm vật lý khác của mình bằng cách nhập địa chỉ ví Ethereum vào công cụ truy vấn PAXG.

Về bản chất, token PAXG là một dự án RWA (Tài sản thế giới thực) dựa trên tài sản vàng vật chất. Không giống như stablecoin chính thống, tính biến động giá của tài sản cơ bản là vàng cao hơn so với các đối tượng neo giữ của stablecoin chính thống như tiền mặt hoặc trái phiếu chính phủ ngắn hạn, do đó có một số khác biệt nhất định trong định vị của hai loại tiền này. Tuy nhiên, vì giá trị lâu dài của vàng như một tài sản ẩn an toàn luôn được thị trường công nhận trong bối cảnh kinh tế bất ổn nên các đặc điểm của tài sản cơ sở mang lại cho PAXG một số tính chất stablecoin nhất định về mặt chức năng, do đó, nó được đưa vào thảo luận về stablecoin.

(Hình ảnh trên là ảnh chụp màn hình trang truy vấn dự trữ vàng trên trang web chính thức của Paxos)

Khung tuân thủ: Việc phát hành PAXG được Sở Dịch vụ Tài chính của Tiểu bang New York chấp thuận và quản lý. Công ty phát hành Paxos nắm giữ dự trữ vàng thông qua ủy thác tín nhiệm, do đó đạt được sự cô lập hoàn toàn giữa dự trữ vàng và tài sản của công ty phát hành, qua đó đảm bảo tính độc lập và đủ của dự trữ vàng tương ứng.

Ngoài token PAXG, BUIDL (Quỹ thanh khoản kỹ thuật số dành cho tổ chức BlackRock USD) do BlackRock, công ty quản lý tài sản lớn nhất thế giới, phát hành đã hoạt động đặc biệt tốt trong những năm gần đây. Tính đến hiện tại, tổng giá trị vốn hóa thị trường của token BUIDL đã vượt quá 2,4 tỷ đô la Mỹ, khiến nó trở thành thành viên quan trọng của thị trường stablecoin. Thông qua thiết kế quỹ token hóa sáng tạo, BUIDL cung cấp cho các nhà đầu tư tổ chức và cá nhân một tài sản kỹ thuật số vừa thanh khoản vừa lợi nhuận .

Tài sản cơ bản của token bao gồm trái phiếu kho bạc Hoa Kỳ, trái phiếu và các chứng khoán ngắn hạn khác được Bộ Ngân khố Hoa Kỳ bảo lãnh, đảm bảo tính ổn định cho giá trị token. Dự án cũng thiết kế một khuôn khổ tuân thủ tương đối hoàn thiện. Trong đó, Ngân hàng New York Mellon, với tư cách là đơn vị giám sát và quản lý hành chính tài sản cơ bản của quỹ, đảm bảo tính an toàn và minh bạch của tài sản cơ bản; Với tư cách là kiểm toán của quỹ, PwC kiểm toán tình hình tài chính và hoạt động của quỹ, nâng cao tính minh bạch và uy tín của quỹ.

(IV) Stablecoin dựa trên thuật toán

Stablecoin thuật toán là một stablecoin duy trì giá trị được neo theo một loại tiền tệ tham khảo (thường là đô la Mỹ) thông qua các thuật toán hợp đồng thông minh phức tạp. Không giống như stablecoin thế chấp truyền thống, Stablecoin thuật toán không phụ thuộc vào dự trữ tiền tệ fiat hoặc crypto mà thay vào đó đạt được sự ổn định giá chỉ bằng cách điều chỉnh cung và cầu thông qua các thuật toán.

Vì tính ổn định của đồng tiền Stablecoin thuật toán phụ thuộc quá nhiều vào thiết kế thuật toán và điều kiện thị trường, nên khi thị trường biến động mạnh hoặc thuật toán ổn định bị tấn công ác ý, đồng tiền này có khả năng mất giá trị neo vào đồng tiền tham khảo. Vào tháng 5 năm 2022, trong "sự cố sập UST, Luna" khét tiếng, giá của Stablecoin thuật toán UST đã bị mất giá do một cuộc tấn công độc hại vào thuật toán ổn định của nó và giá của đồng tiền này đã giảm mạnh xuống còn 0. Sự kiện thiên nga đen này không chỉ khiến hàng chục tỷ đô la tài sản crypto bị xóa sổ mà còn phơi bày những sai sót nghiêm trọng của Stablecoin thuật toán về lỗ hổng cơ chế thuật toán, sự phụ thuộc vào thanh khoản thị trường và cơ chế cô lập rủi ro. Nó cũng dẫn đến sự sụp đổ hoàn toàn niềm tin của toàn bộ thị trường crypto vào Stablecoin thuật toán. Trong thời kỳ hậu khủng hoảng, các cơ quan quản lý đã liệt kê những dự án như vậy là lĩnh vực rủi ro cao và các nhà đầu tư thường tránh xa crypto liên quan, điều này trực tiếp dẫn đến sự im lặng trong thời gian dài trên con đường phát triển Stablecoin thuật toán .

3. Giải thích về Salad

Đội ngũ Crypto Salad cho rằng rằng nền tảng giá trị của stablecoin dựa trên sự hỗ trợ kép:

Đầu tiên, tài sản vật chất hoặc kỹ thuật số được neo giữ đóng vai trò là sự bảo đảm cơ bản.

Thứ hai, cơ chế thanh khoản và tin cậy được thúc đẩy bởi sự đồng thuận của thị trường

Sự đồng thuận quyết định phạm vi sử dụng và thanh khoản của stablecoin , và tính đầy đủ của tài sản dự trữ có liên quan trực tiếp đến khả năng chống lại rủi ro stablecoin . Sự cân bằng động giữa hai yếu tố này tạo nên sự ổn định cốt lõi của hệ thống stablecoin.

Tuy nhiên, tính chất "ổn định" của stablecoin không phải là tuyệt đối. Tính ổn định của stablecoin về cơ bản là kết quả của sự cân bằng động, chứ không phải là sự đảm bảo tuyệt đối tĩnh. Khi có sự rạn nứt trong sự đồng thuận của thị trường stablecoin hoặc tài sản dự trữ gặp phải rủi ro hệ thống, khả năng cao rủi ro giá tiền tệ sẽ biến động hoặc thậm chí tách rời. Những sự cố gần đây về việc tách giá stablecoin cũng xác nhận quan điểm này. Để ngăn ngừa những rủi ro stablecoin có thể gặp phải và bảo vệ quyền lợi hợp pháp của người nắm giữ stablecoin , khuôn khổ pháp lý có liên quan và cơ chế đảm bảo kỹ thuật vẫn cần được phát triển và hoàn thiện hơn nữa.

Đội ngũ Crypto Salad sẽ tiếp tục cập nhật phần giới thiệu và phân tích về khuôn khổ quản lý stablecoin của nhiều quốc gia trên thế giới, vì vậy hãy chú ý theo dõi.

Tuyên bố đặc biệt: Bài viết này chỉ thể hiện quan điểm cá nhân của tác giả và không cấu thành tư vấn pháp lý hoặc ý kiến pháp lý về các vấn đề cụ thể.