Tác giả: arndxt, Crypto KOL

Biên soạn bởi: Felix, PANews

Lợi nhuận có thể xảy ra một lần nữa. Nếu bạn đã tham gia DeFi đủ lâu, bạn sẽ hiểu rằng tổng giá trị khóa vị thế(TVL) chỉ là một chỉ báo phù phiếm. Bởi vì trong thế giới mô-đun cạnh tranh của AMM, hợp đồng vĩnh viễn và giao thức cho vay , điều thực sự quan trọng là ai kiểm soát thanh khoản chảy vào đâu, chứ không phải ai sở hữu giao thức hay thậm chí ai trao nhiều phần thưởng nhất. Thay vào đó, vấn đề là ai có thể thuyết phục nhà cung cấp thanh khoản(NHÀ CUNG CẤP THANH KHOẢN) gửi tiền và đảm bảo TVL vẫn ổn định. Đây chính là nguồn gốc của nền kinh tế hối lộ.

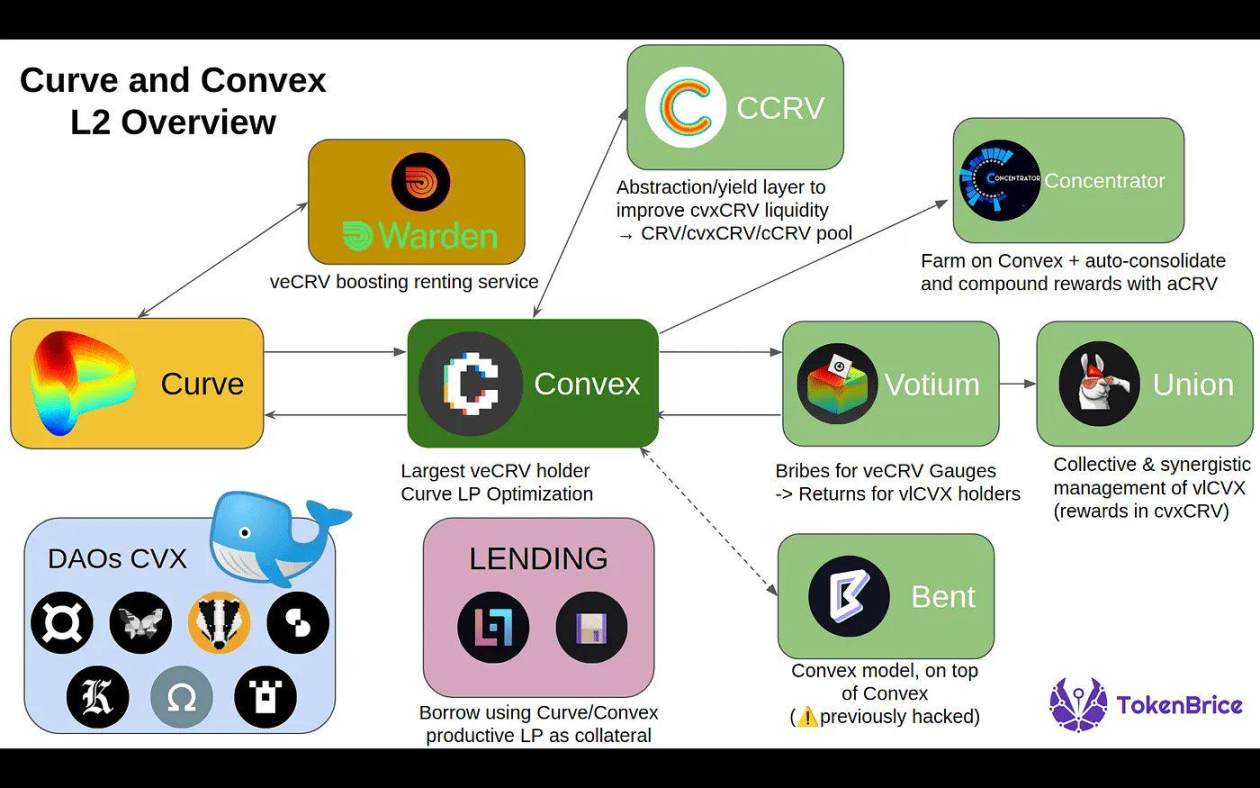

Những hoạt động mua vé trước đây không chính thức (Curve Wars, Convex, v.v.) giờ đây đã chuyên nghiệp hóa thành thị trường điều phối thanh khoản hoàn chỉnh, bao gồm sổ lệnh, bảng điều khiển, lớp định tuyến khích lệ và thậm chí là cơ chế tham gia trò chơi trong một số trường hợp.

Đây hiện đang trở thành lớp chiến lược nhất trong toàn bộ ngăn xếp DeFi.

Thay đổi: Từ phát hành sang khích lệ siêu hình

Trong năm 2021-2022, giao thức đã chuyển thanh khoản theo cách truyền thống:

Triển khai một nhóm tài trợ

Phát hành Token

Hy vọng rằng nhà cung cấp thanh khoản tìm kiếm lợi nhuận sẽ ở lại sau khi tỷ suất lợi nhuận giảm

Nhưng mô hình này về cơ bản có sai sót: nó thụ động. Mỗi thỏa thuận mới đều đi kèm với chi phí vô hình: chi phí cơ hội của dòng vốn hiện có.

1. Nguồn gốc của cuộc chiến lợi nhuận: Đường cong và sự trỗi dậy của thị trường bỏ phiếu

Khái niệm về cuộc chiến lợi nhuận bắt đầu với cuộc chiến Curve vào năm 2021 và dần trở nên cụ thể.

Thiết kế độc đáo của Curve Finance

Curve đã giới thiệu kinh tế học token biểu quyết (ve), trong đó người dùng có thể khóa CRV (Token gốc của Curve) trong tối đa 4 năm để đổi lấy veCRV, mang đến cho người dùng những lợi thế sau:

Tăng phần thưởng của Curve pool

Quyền quản lý có tỷ trọng biểu quyết (nhóm nào nhận được lợi nhuận)

Điều này tạo ra một trò chơi xoay quanh lợi nhuận:

Giao thức hy vọng sẽ đạt được thanh khoản trên Curve

Và cách duy nhất để có được thanh khoản là thu hút phiếu bầu vào nhóm của họ

Vì vậy, họ bắt đầu hối lộ người nắm giữ veCRV để bỏ phiếu cho

Vì vậy, Convex Finance đã ra đời (một nền tảng tập trung vào việc tăng lợi nhuận giao thức Curve):

Kinh nghiệm 1: Bất kỳ ai kiểm soát được tỷ trọng biểu quyết sẽ kiểm soát được thanh khoản.

2. Khích lệ siêu hình và thị trường hối lộ

Nền kinh tế hối lộ đầu tiên

Quá trình ban đầu là một quá trình thủ công để tác động đến việc phát hành đã phát triển thành một thị trường hoàn chỉnh, nơi:

Votium trở thành nền tảng hối lộ OTC để cấp CRV.

Sự xuất hiện của Redacted Cartel, Warden và Hidden Hand đã mở rộng mô hình này sang các giao thức khác như Balancer và Frax .

Thay vì chỉ trả phí phát hành, các giao thức phân bổ khích lệ một cách chiến lược để tối ưu hóa hiệu quả vốn.

Mở rộng vượt qua đường cong

Balancer áp dụng cơ chế ký quỹ bỏ phiếu thông qua veBAL

Frax, Tokemak và các giao thức khác tích hợp các hệ thống tương tự

Các nền tảng định tuyến khích lệ như Aura Finance và Llama Airforce làm tăng thêm sự phức tạp, biến việc phát hành thành trò chơi điều phối vốn.

Bài học 2: Lợi nhuận không còn phụ thuộc vào tỷ suất lợi nhuận hàng năm (APY) nữa mà phụ thuộc vào các động khích lệ siêu lập trình được.

3. Lợi nhuận diễn ra như thế nào

Sau đây là cách các giao thức cạnh tranh trong trò chơi này:

Tổng hợp thanh thanh khoản: Tổng hợp ảnh hưởng thông qua các wrapper như Convex (ví dụ: Aura Finance cho Balancer)

Chiến dịch hối lộ: Dành ngân sách cho việc mua phiếu bầu liên tục để thu hút việc phát hành khi cần thiết

Lý thuyết trò chơi và kinh tế học token: khóa token để thiết lập tính nhất quán lâu dài (ví dụ: mô hình ve)

Khích lệ cộng đồng: trò chơi hóa việc bỏ phiếu thông qua NFT, rút thăm hoặc phần thưởng airdrop

Ngày nay, các giao thức như Turtle Club và Royco đang định hướng thanh khoản này: thay vì phát hành một cách mù quáng, khích lệ được đấu giá cho nhà cung cấp thanh khoản dựa trên tín hiệu nhu cầu.

Về cơ bản: “Bạn mang lại thanh khoản, và chúng tôi sẽ chuyển hướng khích lệ đến nơi cần nhất”.

Điều này mở ra hiệu ứng bậc hai: các giao thức không còn cần phải cưỡng ép mua thanh khoản nữa mà thay vào đó là phải phối hợp nó.

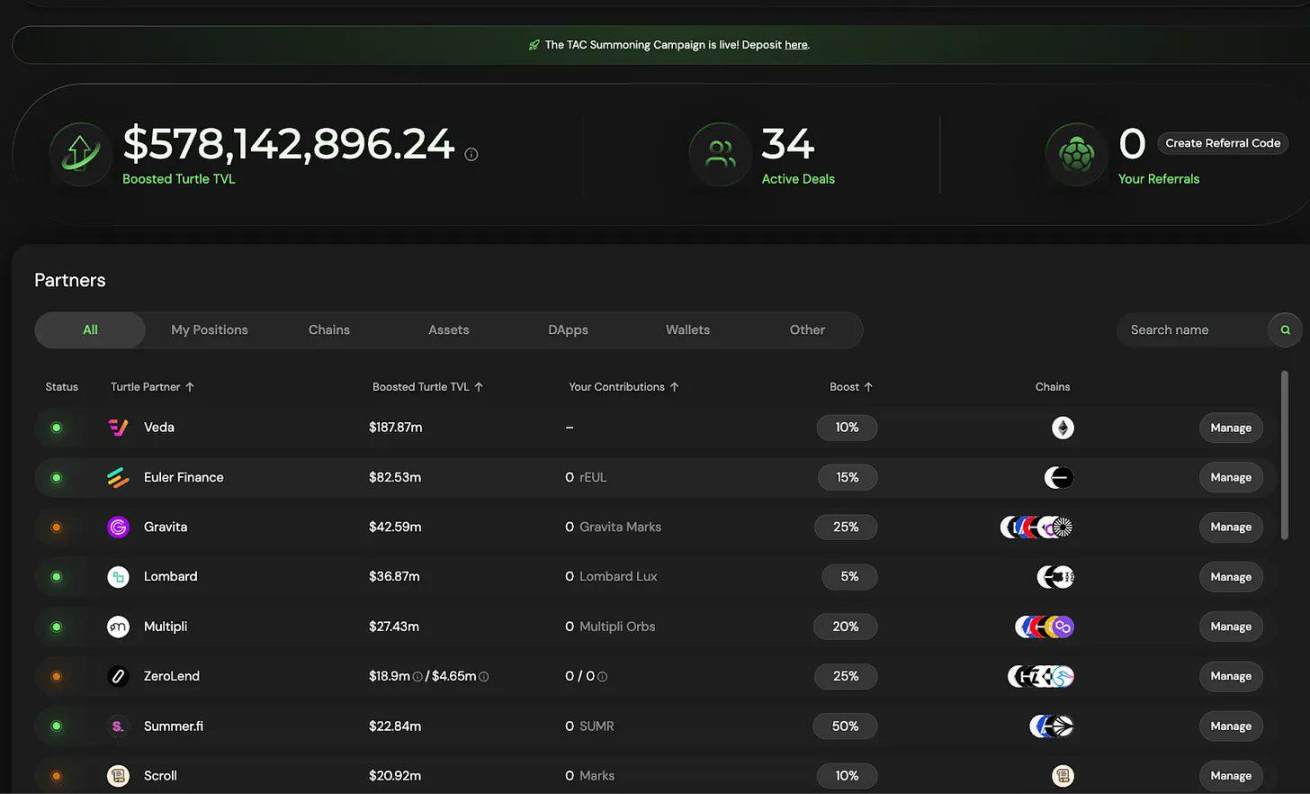

Câu lạc bộ Rùa

Turtle Club đã âm thầm trở thành một trong những thị trường hối lộ hiệu quả nhất, nhưng ít người nói về nó. Nhóm của họ thường được nhúng vào quan hệ đối tác, có tổng giá trị bị khóa (TVL) trên 580 triệu đô la và sử dụng phát hành token kép, hối lộ có trọng số và cơ sở NHÀ CUNG CẤP THANH KHOẢN đáng ngạc nhiên.

Mô hình của họ nhấn mạnh vào việc phân phối lại giá trị hợp lý, nghĩa là việc phân phối lợi nhuận được xác định bằng cách bỏ phiếu và luân chuyển vốn theo thời gian thực.

Đây là một bánh đà thông minh hơn: nhà cung cấp thanh khoản được thưởng dựa trên hiệu quả sử dụng vốn của họ, không chỉ dựa trên quy mô vốn. Lần này, hiệu quả đã được khích lệ.

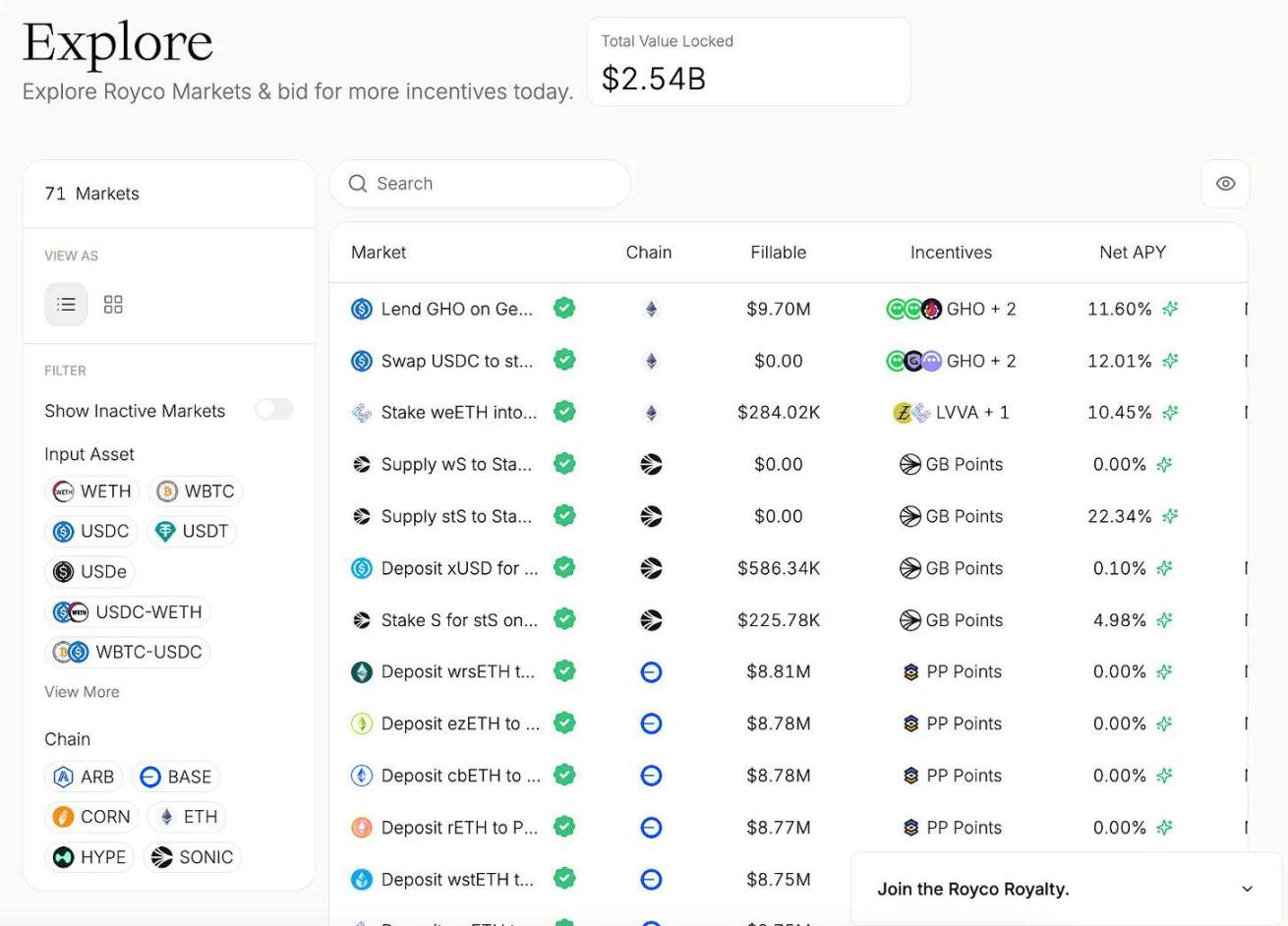

Royco

Tổng giá trị khóa vị thế(TVL) của Royco tăng vọt lên hơn 2,6 tỷ đô la chỉ trong một tháng, tăng trưởng 267.000% so với tháng trước.

Trong khi một số khoản tài trợ trong đó được “điều khiển bằng điểm”, điều quan trọng là cơ sở hạ tầng đằng sau nó:

Royco là một sổ lệnh ưu tiên thanh khoản .

Các giao thức không thể chỉ trao phần thưởng và hy vọng dòng vốn chảy vào. Họ đăng yêu cầu và sau đó nhà cung cấp thanh khoản quyết định đầu tư tiền, và sự phối hợp này hình thành nên một thị trường.

Sau đây là những lý do khiến câu chuyện này không chỉ đơn thuần là một trò chơi lợi nhuận:

Những thị trường này đang trở thành lớp quản trị siêu cấp cho DeFi.

Hidden Hand đã chuyển hơn 35 triệu đô la tiền hối lộ cho các giao thức lớn như Velodrome và Balancer.

Royco và Turtle Club đang xây dựng các giải pháp phân phối hiệu quả.

Cơ chế thị trường điều phối thanh khoản

1. Hối lộ như một tín hiệu thị trường

Các chương trình như Turtle Club cho phép nhà cung cấp thanh khoản hiểu được khích lệ đang chảy vào đâu, đưa ra quyết định dựa trên chỉ báo thời gian thực và được thưởng dựa trên hiệu quả sử dụng vốn thay vì chỉ dựa trên quy mô vốn.

2. Yêu cầu thanh khoản(RfL) như sổ lệnh

Các dự án như Royco cho phép các giao thức liệt kê nhu cầu thanh khoản, giống như việc đăng lệnh trên thị trường và nhà cung cấp thanh khoản thực hiện các lệnh này dựa trên lợi nhuận dự kiến.

Đây trở thành trò chơi phối hợp hai chiều thay vì là trò hối lộ một chiều.

Nếu bạn có thể quyết định thanh khoản chảy về đâu, bạn có thể tác động đến người sống sót trong chu kỳ thị trường tiếp theo.