Bài gốc của: Sumanth Neppalli, Joel John

Bản dịch gốc: Luffy, Foresight News

Bạn còn nhớ Sam Bankman-Fried không? Ông ta từng làm việc tại Jane Street và sau này nổi tiếng với những thí nghiệm "chủ nghĩa vị tha hiệu quả" và hành vi biển thủ công quỹ. Trong tháng qua, Jane Street đã gây xôn xao dư luận vì hai điều:

Một người bị tình nghi hỗ trợ cuộc đảo chính (theo cáo buộc); người kia đang tiến hành các thí nghiệm giao dịch chênh lệch giá trên thị trường quyền chọn Ấn Độ (cũng bị cáo buộc, xét cho cùng, tôi không đủ khả năng thuê luật sư để đánh bại họ tại tòa).

Một số giao dịch trong đó lớn đến mức chính phủ Ấn Độ quyết định cấm hoàn toàn Jane Street kinh việc kinh doanh tại nước này và tịch thu tài sản của họ. Matt Levine đã viết một bài tóm tắt tuyệt vời về điều này trong chuyên mục Bloomberg của mình, nhưng tóm lại, hoạt động "chênh lệch giá" này diễn ra như sau:

Bán quyền chọn bearish trong thị trường thanh khoản (ví dụ: 100 triệu đô la);

Tiếp tục long tài sản cơ bản trong thị trường thanh khoản (ví dụ: khối lượng giao dịch hàng ngày là 10 triệu đô la).

Tại các thị trường như Ấn Độ, khối lượng giao dịch quyền chọn thường cao gấp nhiều lần so với cổ phiếu cơ sở. Đây là một đặc điểm của thị trường, không phải lỗi. Ngay cả khi tài sản cơ sở không đủ, thị trường vẫn luôn có thể tìm thấy thanh khoản. Ví dụ, tổng khối lượng của các quỹ ETF vàng vượt xa dự trữ vàng thực tế; một ví dụ khác, sự tăng vọt giá cổ phiếu GameStop vào năm 2022 một phần là do quy mô vị thế đầu cơ giá xuống của công ty vượt quá số lượng cổ phiếu đang lưu hành. Hãy quay lại chủ đề chính và quay lại vụ việc của Jane Street.

Khi bạn "mua vào" bearish, bạn đang đặt cược rằng giá sẽ giảm, hay nói cách khác, bạn mua vào quyền bán tài sản ở một mức giá đã định trước (tức là giá thực hiện). Mua vào quyền chọn kỳ vọng tăng giá thì ngược lại: bạn mua vào quyền mua vào tài sản ở một mức giá đã định trước. Hãy để tôi giải thích điều này bằng ví dụ về token PUMP ra mắt .

Giả sử tôi cược rằng giá trị định giá pha loãng hoàn toàn (FDV) của token PUMP sẽ dưới 4 tỷ đô la khi ra mắt(có lẽ vì tôi không thích vốn đầu tư mạo hiểm và thị trường meme ), tôi sẽ mua vào quyền chọn bearish. Người bán quyền chọn cho tôi có thể là một nhà đầu tư mạo hiểm nắm giữ một lượng token PUMP nhất định và cho rằng giá sẽ cao hơn khi ra mắt.

Công ty đầu tư mạo hiểm bán quyền chọn bearish sẽ nhận được phí bảo hiểm. Giả sử tôi trả phí bảo hiểm 0,10 đô la, nếu token được ra mắt mức 3,10 đô la và giá thực hiện của tôi là 4 đô la, thì tôi có thể kiếm được lợi nhuận 0,90 đô la bằng cách thực hiện quyền chọn bearish, và lợi nhuận thực tế sau khi trừ phí bảo hiểm là 0,80 đô la. Công ty đầu tư mạo hiểm buộc phải bán token với giá thấp hơn dự kiến (3,10 đô la), tương đương với khoản lỗ chênh lệch giá 0,90 đô la.

Tại sao tôi lại làm vậy? Bởi vì đòn bẩy cực kỳ cao: Tôi có thể short tài sản trị giá 4 đô la bằng cách đầu tư 0,1 đô la. Tại sao đòn bẩy lại cao như vậy? Bởi vì người bán quyền chọn (VC) cho rằng giá sẽ không giảm xuống dưới 4 đô la. Tệ hơn nữa, VC (và mạng lưới của anh ta) có thể mua vào PUMP ở mức 4 đô la để đảm bảo giá vẫn ở mức 4,5 đô la khi quyền chọn được thực hiện. Đây chính xác là điều mà chính phủ Ấn Độ cáo buộc Jane Street đã làm.

Nguồn: Bloomberg

Tuy nhiên, trong trường hợp của Jane Street, họ không giao dịch token PUMP. Họ giao dịch cổ phiếu Ấn Độ, cụ thể là chỉ số ngân hàng NIFTY. Nhà đầu tư bán lẻ thường giao dịch quyền chọn vì đòn bẩy cao được cung cấp trên thị trường đó. Tất cả những gì họ phải làm là mua vào một số cổ phiếu cơ sở tương đối thanh khoản tạo nên chỉ số.

Sau đó, khi mua vào spot đẩy giá chỉ số lên, hãy bán quyền chọn kỳ vọng tăng giá chỉ số với mức phí cao hơn; đồng thời mua vào quyền chọn bearish chỉ số; và cuối cùng là bán cổ phiếu để kéo chỉ số xuống. Lợi nhuận đến từ phí quyền chọn kỳ vọng tăng giá và lợi nhuận quyền chọn bearish . Giao dịch spot có thể chịu một lỗ vốn nhỏ, nhưng lợi nhuận quyền chọn bearish thường đủ để bù đắp khoản lỗ này.

Biểu đồ trên giải thích cách thức hoạt động của giao dịch này: đường màu đỏ là giá giao dịch chỉ số, và đường màu xanh là giá giao dịch quyền chọn. Trên thực tế, họ bán quyền chọn (đẩy giá xuống và thu phí bảo hiểm) và mua vào tài sản cơ sở (đẩy giá lên và không phải trả phí cho quyền chọn) - tất cả đều là chênh lệch giá.

Điều này liên quan thế nào đến chủ đề hôm nay?

Không quan trọng. Tôi chỉ muốn giải thích khái niệm về bearish, kỳ vọng tăng giá và giá thực hiện cho những người mới biết đến các thuật ngữ này.

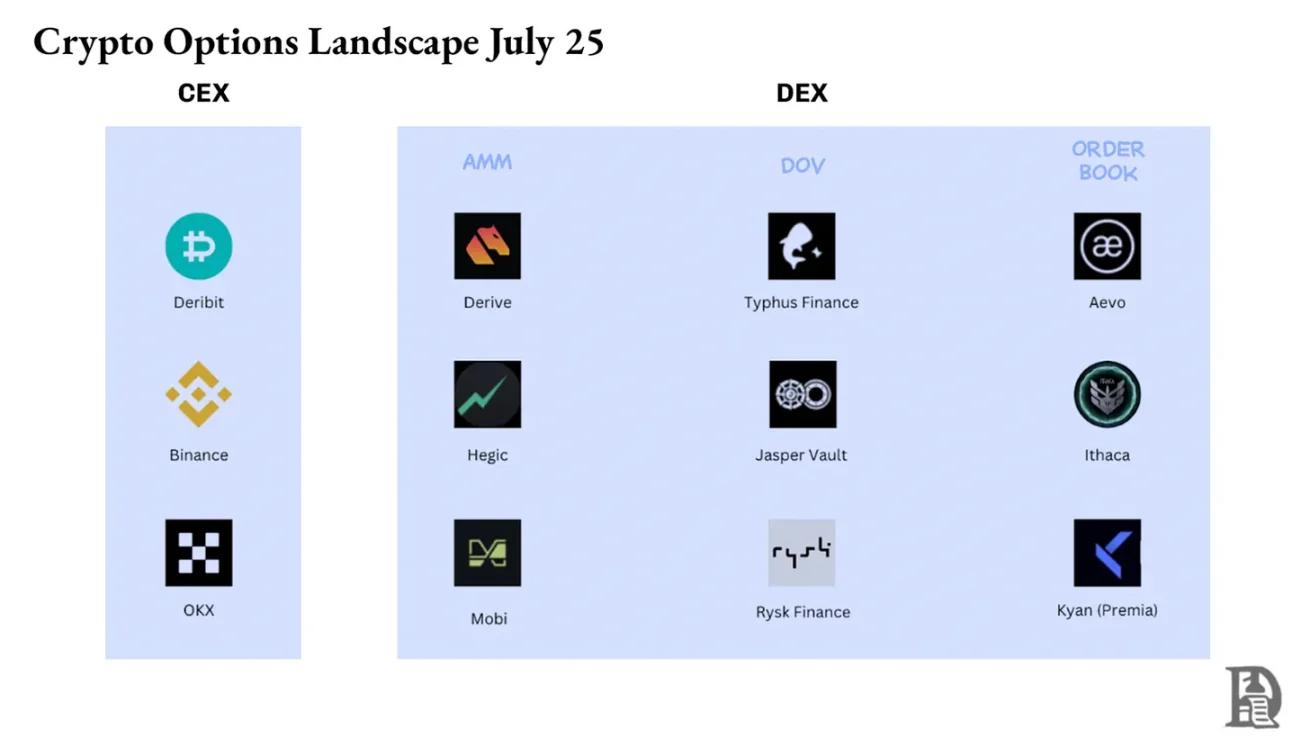

Trong tập này, Sumanth và tôi sẽ thảo luận về một câu hỏi đơn giản: Tại sao thị trường quyền chọn crypto vẫn chưa bùng nổ? Với Hyperliquid dẫn dắt câu chuyện, hợp đồng hoán đổi vĩnh viễn trên Chuỗi lại đang hot trở lại, và hợp đồng hoán đổi vĩnh viễn cổ phiếu sắp ra mắt , nhưng còn quyền chọn thì sao? Như hầu hết mọi thứ, chúng ta bắt đầu với bối cảnh lịch sử , sau đó phân tích chi tiết cách thức hoạt động của các thị trường này, và cuối cùng là hướng tới tương lai. Giả thuyết của chúng tôi là: nếu hợp đồng hoán đổi vĩnh viễn chiếm ưu thế, thị trường quyền chọn cũng sẽ theo sau.

Câu hỏi đặt ra là: đội ngũ nào đang phát triển sản phẩm quyền chọn và họ sẽ áp dụng cơ chế nào để tránh lặp lại sai lầm của DeFi Summer 2021?

Chúng tôi vẫn chưa có câu trả lời chắc chắn nhưng có thể đưa ra một số manh mối.

Câu đố về hợp đồng vĩnh viễn

Bạn còn nhớ đại dịch chứ? "Những ngày tươi đẹp" khi chúng ta ngồi nhà và suy đoán xem thử nghiệm giãn cách xã hội quy mô lớn này sẽ kéo dài bao lâu. Đó là lúc chúng ta nhận ra những hạn chế của thị trường hợp đồng tương lai. Giống như nhiều mặt hàng khác, dầu mỏ có thị trường tương lai, nơi các nhà giao dịch có thể đặt cược vào giá của nó. Nhưng giống như tất cả các mặt hàng khác, dầu mỏ chỉ có giá trị khi có nhu cầu. Những hạn chế do đại dịch gây ra đã dẫn đến sự sụt giảm mạnh nhu cầu dầu mỏ và các sản phẩm liên quan.

Khi bạn mua vào một hợp đồng tương lai giao nhận thực tế (không quyết toán bằng tiền mặt), bạn có quyền nhận tài sản cơ sở với mức giá đã thỏa thuận trong tương lai. Vì vậy, nếu tôi long dầu, tôi sẽ "nhận" dầu khi hợp đồng hết hạn. Hầu hết các nhà giao dịch không thực sự nắm giữ hàng hóa, mà thay vào đó bán nó cho một nhà máy hoặc đối tác giao dịch có năng lực hậu cần (chẳng hạn như xe bồn).

Nhưng đến năm 2020, mọi thứ đã vượt khỏi tầm kiểm soát. Không ai muốn mua nhiều dầu đến vậy, và các nhà giao dịch mua vào hợp đồng tương lai phải tự chịu trách nhiệm lưu ký. Hãy tưởng tượng: Tôi là một nhà phân tích 27 tuổi tại một ngân hàng đầu tư, và tôi phải nhận giao 1 triệu gallon dầu; vị giám đốc tuân thủ ngoài 40 tuổi của tôi chắc chắn sẽ bắt tôi bán hết trước. Và đó chính xác là những gì đã xảy ra.

Năm 2020, giá dầu đã giảm xuống mức âm. Điều này minh chứng rõ ràng cho những hạn chế của hợp đồng tương lai vật chất: bạn phải nhận hàng, và việc nhận hàng lại tốn kém. Nếu tôi chỉ là một nhà giao dịch đặt cược vào giá dầu, giá gà hay giá hạt cà phê, tại sao tôi lại phải nhận hàng vật chất? Làm thế nào tôi có thể vận chuyển hàng hóa từ nơi sản xuất đến cảng Dubai? Đây chính là sự khác biệt về mặt cấu trúc giữa hợp đồng tương lai crypto và hợp đồng tương lai truyền thống.

Trong không gian crypto, việc nhận tài sản cơ bản gần như không mất phí: nó chỉ cần chuyển đến ví.

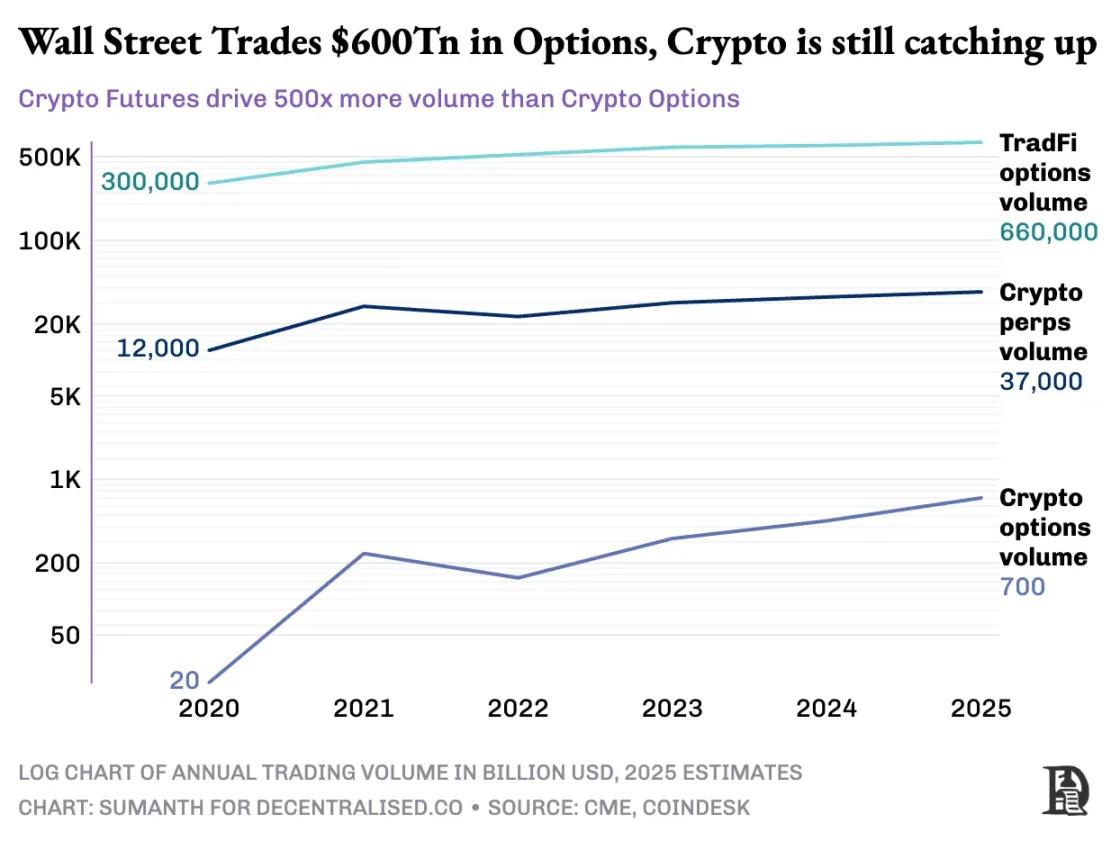

Tuy nhiên, thị trường quyền chọn crypto chưa bao giờ thực sự bùng nổ. Năm 2020, thị trường quyền chọn Hoa Kỳ đã giao dịch khoảng 7 tỷ hợp đồng; hiện nay, con số đó đã gần 12 tỷ, với giá trị danh nghĩa khoảng 45 nghìn tỷ đô la. Thị trường quyền chọn Hoa Kỳ có quy mô gấp khoảng bảy lần thị trường tương lai, trong đó gần một nửa số giao dịch đến từ nhà đầu tư bán lẻ, những người quan tâm đến các quyền chọn ngắn hạn hết hạn vào ngày hôm đó hoặc cuối tuần. Mô hình kinh doanh của Robinhood dựa trên điều này: cung cấp các kênh giao dịch quyền chọn nhanh chóng, thuận tiện và miễn phí, đồng thời tạo ra lợi nhuận thông qua mô hình "trả tiền theo dòng lệnh" (được trả bởi nhà tạo lập thị trường như Citadel).

Nhưng tình hình của phái sinh crypto lại hoàn toàn khác: khối lượng giao dịch hàng tháng của hợp đồng vĩnh viễn là khoảng 2 nghìn tỷ đô la Mỹ, gấp 20 lần so với quyền chọn (khoảng 100 tỷ đô la Mỹ mỗi tháng). Thị trường crypto không kế thừa mô hình tài chính truyền thống hiện có, mà tự xây dựng hệ sinh thái riêng từ con số 0.

Hoàn cảnh pháp lý đã định hình nên sự khác biệt này. Các thị trường truyền thống chịu sự ràng buộc của Ủy ban Giao dịch Hàng hóa Tương lai Hoa Kỳ (CFTC), quy định này yêu cầu hợp đồng tương lai phải được gia hạn, gây ra những khó khăn trong vận hành; các quy định của Hoa Kỳ đặt giới hạn trên của đòn bẩy tiền ký quỹ cổ phiếu ở mức khoảng 2 lần và cấm "hợp đồng vĩnh viễn 20 lần". Do đó, quyền chọn đã trở thành cách duy nhất để người dùng Robinhood (chẳng hạn như nhà đầu tư bán lẻ chỉ có 500 đô la) chuyển đổi biến động 1% của cổ phiếu Apple thành lợi nhuận hơn 10%.

Hoàn cảnh crypto không bị kiểm soát đã tạo ra không gian cho sự đổi mới. Tất cả bắt đầu với hợp đồng tương lai vĩnh viễn của BitMEX : Đúng như tên gọi, hợp đồng tương lai này không có ngày "giao hàng" và là vĩnh viễn. Bạn không cần phải nắm giữ tài sản cơ sở, bạn chỉ cần giao dịch nó nhiều lần. Tại sao các nhà giao dịch lại sử dụng hợp đồng vĩnh viễn? Có hai lý do:

So với giao dịch spot, hợp đồng vĩnh viễn có mức phí thấp hơn;

Hợp đồng vĩnh viễn có đòn bẩy cao hơn.

Hầu hết các nhà giao dịch đều thích sự đơn giản của hợp đồng vĩnh viễn. Ngược lại, giao dịch quyền chọn đòi hỏi phải hiểu nhiều biến số cùng lúc: lựa chọn giá thực hiện, giá tài sản cơ sở, độ suy giảm theo thời gian, biến động ngụ ý và phòng ngừa rủi ro delta. Hầu hết các nhà giao dịch crypto chuyển thẳng từ giao dịch spot sang hợp đồng vĩnh viễn, bỏ qua hoàn toàn quá trình học hỏi về quyền chọn.

Năm 2016, BitMEX ra mắt hợp đồng tương lai vĩnh viễn, ngay lập tức trở thành công cụ đòn bẩy được ưa chuộng bởi các nhà giao dịch tiền crypto. Cùng năm đó, một đội ngũ nhỏ người Hà Lan đã ra mắt Deribit , nền tảng giao dịch đầu tiên dành riêng cho quyền chọn crypto . Vào thời điểm đó, giá Bitcoin dưới 1.000 đô la, và hầu hết các nhà giao dịch cho rằng quyền chọn quá phức tạp và không cần thiết. 12 tháng sau, tình hình đột nhiên thay đổi: Bitcoin tăng vọt lên 20.000 đô la, và thợ đào với lượng hàng tồn kho khổng lồ bắt đầu mua vào quyền chọn bearish để chốt lời. Năm 2019, quyền chọn Ethereum ra mắt; đến tháng 1 năm 2020, số lượng hợp đồng quyền chọn mở lần đầu tiên vượt quá 1 tỷ đô la.

Hiện nay, Deribit xử lý hơn 85% khối lượng giao dịch quyền chọn crypto, cho thấy thị trường vẫn còn rất tập trung. Khi các tổ chức cần giao dịch khối lượng lớn, họ không chọn sổ lệnh mà liên hệ với bộ phận tư vấn hoặc trao đổi trên Telegram, sau đó quyết toán qua giao diện Deribit . Một phần tư khối lượng giao dịch của Deribit đến từ các kênh riêng tư như vậy, cho thấy vị trí chủ đạo các tổ chức trong thị trường dường như bị chi phối bởi các nhà đầu tư nhà đầu tư bán lẻ này.

Deribit độc đáo ở chỗ nó cho phép thế chấp chéo thị trường. Ví dụ, bạn long hợp đồng tương lai (100.000 đô la Bitcoin) và đồng thời mua vào quyền chọn bearish 95.000 đô la. Nếu giá Bitcoin giá giảm, vị thế mua hợp đồng tương lai sẽ lỗ vốn, nhưng giá trị của quyền chọn bearish sẽ ngăn cháy tài khoản. Tất nhiên, có nhiều biến số ở đây, chẳng hạn như thời gian đáo hạn quyền chọn hoặc đòn bẩy tương lai, nhưng tính năng thế chấp chéo thị trường của Deribit là lý do chính cho vị trí chủ đạo của nó.

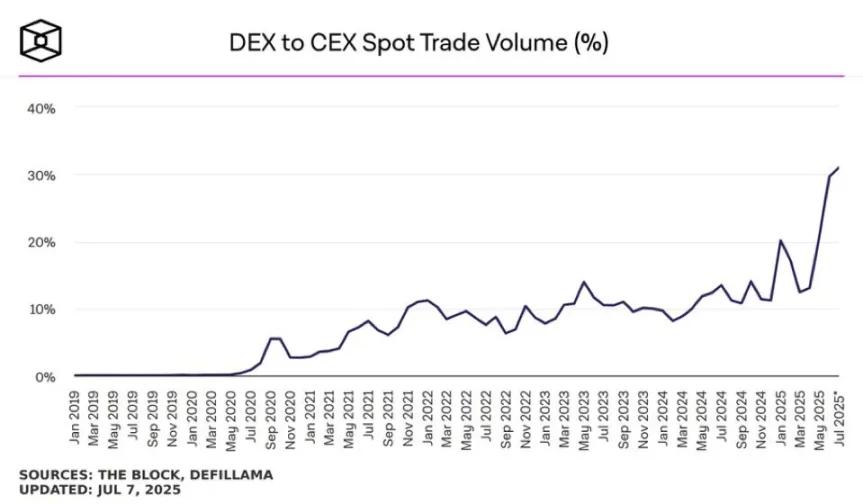

Về lý thuyết, các quyền chọn trên Chuỗi có thể dễ dàng đạt được điều này: hợp đồng thông minh có thể theo dõi giá thực hiện và ngày hết hạn, tài sản thế chấp lưu ký và quyết toán lợi nhuận được mà không cần trung gian. Tuy nhiên, sau năm năm thử nghiệm, tổng khối lượng giao dịch của sàn giao dịch quyền chọn phi tập trung vẫn chưa đến 1% thị trường quyền chọn, trong khi sàn giao dịch phi tập trung khoảng 10% khối lượng giao dịch tương lai.

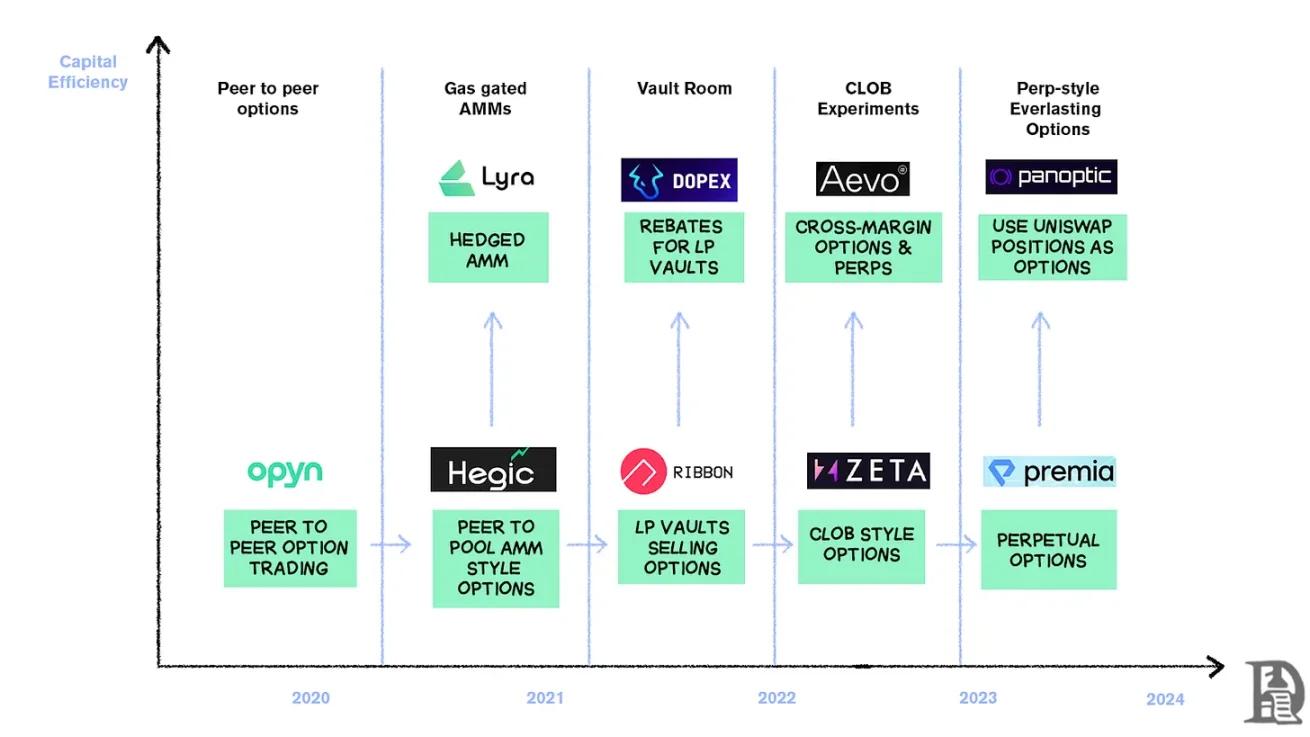

Để hiểu lý do, chúng ta cần xem xét ba giai đoạn phát triển của các tùy chọn Chuỗi.

Thời kỳ đồ đá của các lựa chọn

Vào tháng 3 năm 2020, Opyn bắt đầu dân chủ hóa việc phát hành quyền chọn: khóa ETH làm tài sản thế chấp, chọn giá thực hiện và ngày hết hạn, và hợp đồng thông minh sẽ đúc token ERC 20 đại diện cho các quyền. Token này có thể được giao dịch trên bất kỳ nền tảng nào hỗ trợ ERC 20: Uniswap, SushiSwap, hoặc thậm chí chuyển khoản trực tiếp qua ví.

Mỗi quyền chọn là một token riêng biệt có thể giao dịch: quyền chọn kỳ vọng tăng giá tháng 7 trị giá 1.000 đô la là một token, quyền chọn kỳ vọng tăng giá tháng 7 trị giá 1.200 đô la là một token khác, dẫn đến trải nghiệm người dùng bị phân mảnh, nhưng thị trường vẫn hoạt động bình thường. Khi đáo hạn, người nắm giữ quyền chọn "có lời" có thể thực hiện quyền chọn và nhận lợi nhuận, và hợp đồng sẽ trả lại số tài sản thế chấp còn lại cho người bán. Tệ hơn nữa, người bán phải khóa toàn bộ giá trị danh nghĩa: việc bán một quyền chọn kỳ vọng tăng giá 10 ETH yêu cầu đóng băng 10 ETH cho đến khi đáo hạn để kiếm được phí bảo hiểm 0,5 ETH.

Hệ thống này hoạt động tốt cho đến khi Mùa hè DeFi ập đến. Khi phí gas tăng vọt lên 50-200 đô la cho mỗi giao dịch, chi phí phát hành quyền chọn thường vượt quá chính phí bảo hiểm, và toàn bộ mô hình sụp đổ gần như chỉ sau một đêm.

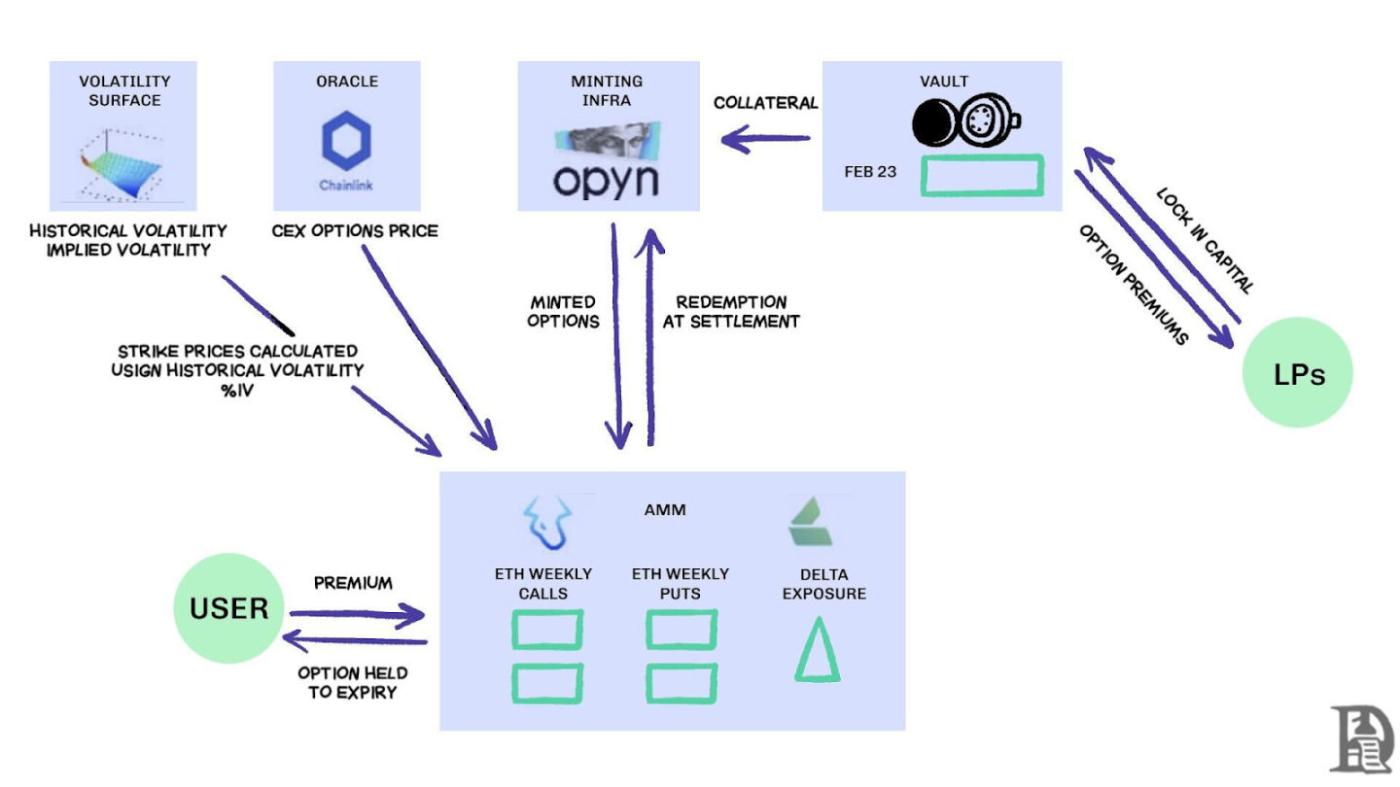

Các nhà phát triển đang chuyển sang mô hình nhóm thanh khoản theo phong cách Uniswap . Hegic đã dẫn đầu sự thay đổi này, cho phép bất kỳ ai, từ nhà đầu tư bán lẻ đến cá voi, gửi ETH vào kho công khai. Nhà cung cấp thanh khoản(LP) gom tài sản thế chấp vào một nhóm, và hợp đồng thông minh sẽ báo giá quyền chọn mua và bán. Giao diện của Hegic cho phép người dùng chọn giá thực hiện và ngày hết hạn.

Nếu một nhà giao dịch muốn mua quyền chọn kỳ vọng tăng giá 1 ETH cho tuần tới, nhà tạo lập thị trường tự động (AMM) sẽ sử dụng mô hình Black-Scholes để định giá và thu thập dữ liệu biến động ETH từ một oracle bên ngoài. Sau khi nhà giao dịch nhấn"Mua vào", hợp đồng sẽ lấy 1 ETH từ nhóm làm tài sản thế chấp, đúc một NFT ghi lại giá thực hiện và ngày hết hạn, rồi gửi trực tiếp đến ví của người mua. Người mua có thể bán lại NFT trên OpenSea bất cứ lúc nào hoặc chờ đến khi hết hạn.

Đối với người dùng, điều này gần như là phép thuật: giao dịch được thực hiện, không cần đối tác, và phí bảo hiểm sẽ được chuyển đến các LP (trừ phí giao thức). Các nhà giao dịch thích trải nghiệm chỉ với một cú nhấp chuột, và các LP thích lợi nhuận; kho tiền có thể phát hành nhiều mức giá thực hiện/ngày đáo hạn cùng lúc mà không cần quản lý chủ động.

Phép màu này kéo dài đến tháng 9 năm 2020. Ethereum đã trải qua một đợt sụp đổ dữ dội, và các quy tắc định giá đơn giản của Hegic đã khiến quyền chọn bearish được bán với giá quá rẻ. Người nắm giữ quyền chọn bearish đã thực hiện quyền chọn của mình, buộc kho tiền phải trả nhiều ETH hơn dự kiến. Chỉ trong một tuần, thu lợi nhuận bảo hiểm của một năm đã bị xóa sổ, và các LP đã học được một bài học đau đớn: việc phát hành quyền chọn trong một thị trường bình lặng có vẻ dễ dàng, nhưng nếu không quản lý rủi ro đúng cách, một cơn bão có thể xóa sổ tất cả.

AMM phải khóa tài sản thế chấp để bảo lãnh quyền chọn

Lyra(nay đổi tên thành Derive) cố gắng giải quyết vấn đề này bằng cách kết hợp các nhóm thanh khoản và quản lý rủi ro tự động: Sau mỗi giao dịch, Lyra tính toán mức độ rủi ro delta ròng của nhóm (tổng các delta quyền chọn cho tất cả giá thực hiện và ngày hết hạn). Nếu kho lưu trữ có mức độ rủi ro bán ròng là 40 ETH, điều đó có nghĩa là cứ mỗi 1 đô la tăng giá ETH, kho lưu trữ sẽ lỗ vốn 40 đô la. Lyra sẽ thiết lập một vị thế mua 40 ETH trên hợp đồng vĩnh viễn Synthetix để phòng ngừa rủi ro định hướng.

AMM sử dụng mô hình định giá Black-Scholes, chuyển giao các tính toán tốn kém trên Chuỗi sang oracle ngoài Chuỗi để kiểm soát phí gas . Phương pháp phòng ngừa delta này giúp giảm một nửa lỗ vốn kho bạc so với các chiến lược không phòng ngừa. Mặc dù được thiết kế khéo léo, hệ thống vẫn dựa vào thanh khoản của Synthetix .

Khi sự cố Terra Luna gây ra hoảng loạn, các nhà giao dịch đã rút khỏi nhóm staking Synthetix , và việc thanh thanh khoản đã khiến chi phí phòng ngừa rủi ro của Lyra tăng vọt và chênh lệch giá mở rộng đáng kể. Hoạt động phòng ngừa rủi ro phức tạp đòi hỏi nguồn thanh khoản dồi dào, điều mà DeFi vẫn đang gặp khó khăn trong việc cung cấp một cách đáng tin cậy.

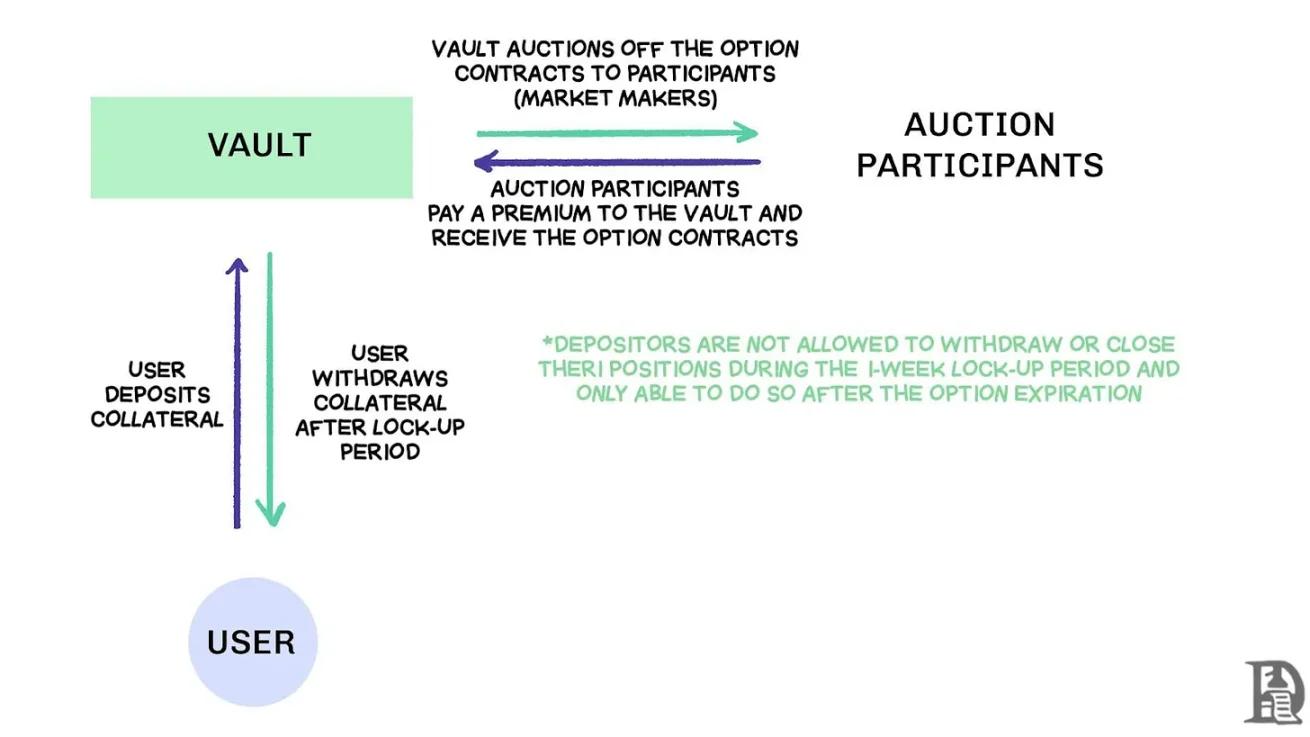

Tìm kiếm lửa

Kho quyền chọn phi tập trung(DOV) bán luồng lệnh thông qua đấu giá. Nguồn: Treehouse Research

Đầu năm 2021, kho quyền chọn phi tập trung(DOV) đã ra đời. Ribbon Finance là đơn vị tiên phong trong mô hình này, với chiến lược rất đơn giản: người dùng gửi ETH vào kho và bán quyền chọn mua có bảo đảm thông qua kỳ vọng tăng giá giá Chuỗi vào mỗi thứ Sáu. Nhà tạo lập thị trường đặt giá thầu cho luồng lệnh, và phí quyền chọn được trả lại cho người gửi dưới dạng lợi nhuận. Toàn bộ quy trình được đặt lại vào mỗi thứ Năm sau khi các quyền chọn quyết toán và tài sản thế chấp được mở khóa.

Trong thị trường bò năm 2021, biến động ngụ ý (IV) vẫn duy trì trên 90%, và phí bảo hiểm hàng tuần được chuyển đổi thành lợi nhuận hàng năm (APY) đáng kinh ngạc. Các phiên đấu giá hàng tuần tiếp tục tạo ra lợi nhuận ấn tượng, và người gửi tiền được hưởng lợi nhuận ETH dường như không rủi ro . Nhưng khi thị trường đạt đỉnh vào tháng 11 và ETH bắt đầu giảm, kho tiền bắt đầu có lợi nhuận âm, và thu nhập phí bảo hiểm không đủ để bù đắp cho sự sụt giảm của ETH.

Các đối thủ cạnh tranh Dopex và ThetaNuts đã sao chép mô hình này và thêm token hoàn tiền để giảm thiểu thiệt hại trong giai đoạn lỗ vốn, nhưng vẫn không giải quyết được điểm yếu cốt lõi trước những biến động lớn. Trong cả hai mô hình AMM và DOV, tiền bị khóa cho đến ngày hết hạn. Người dùng gửi ETH để kiếm phí bảo hiểm sẽ bị kẹt khi ETH giảm và không thể đóng vị thế khi cần.

Sổ lệnh

Đội ngũ hệ sinh thái Solana đã rút kinh nghiệm từ những hạn chế của AMM trong các giao thức quyền chọn ban đầu và áp dụng một phương pháp hoàn toàn khác. Họ đã cố gắng sao chép mô hình sổ lệnh giới hạn trung tâm (CLOB) của Deribit trên Chuỗi , sử dụng một công cụ khớp lệnh phức tạp để đạt được quyết toán gần như tức thì và giới thiệu nhà tạo lập thị trường làm đối tác của người bán cho mỗi quyền chọn.

Các sản phẩm thế hệ đầu tiên như PsyOptions cố gắng đặt sổ lệnh hoàn toàn trên Chuỗi. Mỗi lệnh chiếm không gian khối, và nhà tạo lập thị trường phải khóa 100% tài sản thế chấp, do đó lệnh rất khan hiếm. Các sản phẩm thế hệ thứ hai như Drift và Zeta Markets chuyển sổ lệnh ra khỏi Chuỗi và quyết toán trên Chuỗi sau khi khớp lệnh. đội ngũ quay trở lại chiến trường với Aevo, đặt sổ lệnh và công cụ khớp lệnh trên Optimism Layer 2 hiệu suất cao.

Quan trọng hơn, các sản phẩm này hỗ trợ hợp đồng vĩnh viễn và quyền chọn trên cùng một nền tảng, với hệ thống tiền ký quỹ kết hợp tính toán mức độ rủi ro ròng của nhà tạo lập thị trường. Đây cũng là yếu tố thành công của Deribit , cho phép nhà tạo lập thị trường tái sử dụng tài sản thế chấp.

Kết quả khá trái chiều. Chênh lệch giá giảm dần do nhà tạo lập thị trường có thể thường xuyên cập nhật báo giá mà không phải trả phí gas cao. Tuy nhiên, điểm yếu của mô hình CLOB lại bộc lộ trong những giờ không giao dịch: khi nhà tạo lập thị trường chuyên nghiệp tại Hoa Kỳ ngừng hoạt động, thanh khoản bốc hơi, và các nhà giao dịch nhà đầu tư bán lẻ phải đối mặt với chênh lệch giá lớn và giá khớp lệnh thấp. Việc phụ thuộc vào nhà tạo lập thị trường chủ động đã dẫn đến những "vùng chết" tạm thời, điều mà các AMM, bất chấp những thiếu sót của chúng, chưa bao giờ gặp phải. Đội ngũ như Drift đã hoàn toàn chuyển sang hợp đồng vĩnh viễn và hủy bỏ quyền chọn.

Đội ngũ như Premia đang khám phá mô hình lai AMM-CLOB, tìm kiếm một giải pháp trung gian giữa sổ lệnh toàn Chuỗi cung cấp thanh khoản 24/7 và nhà tạo lập thị trường có thể tăng độ sâu . Tuy nhiên, tổng giá trị khóa vị thế(TVL) chưa bao giờ vượt quá 10 triệu đô la, các giao dịch lớn vẫn cần sự can thiệp nhà tạo lập thị trường, và độ trượt giá vẫn ở mức cao.

Tại sao các lựa chọn đang gặp khó khăn

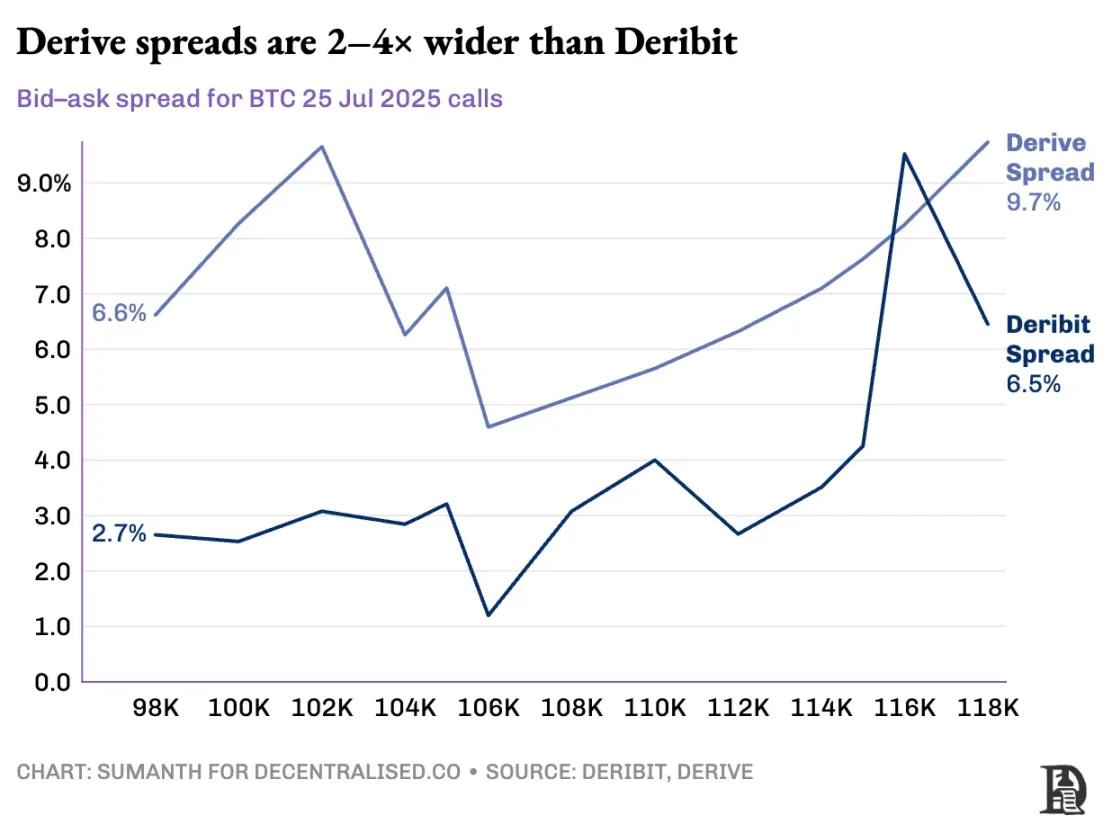

Thanh khoản quyền chọn đang chuyển từ AMM sang sổ lệnh. Derive đã ngừng hoạt động AMM Chuỗi , xây dựng lại sàn giao dịch xung quanh sổ lệnh và trang bị cho nó một công cụ quản rủi ro tiền ký quỹ chéo. Nâng cấp này đã thu hút Galaxy và GSR cùng nhiều công ty khác, và nền tảng hiện xử lý khoảng 60% khối lượng giao dịch quyền chọn trên Chuỗi , trở thành sàn giao dịch quyền chọn phi tập trung lớn nhất trong DeFi.

Vlad về thiết kế sổ lệnh giới hạn

Khi một nhà tạo lập thị trường bán một quyền chọn kỳ vọng tăng giá BTC trị giá 120.000 đô la và phòng ngừa rủi ro bằng BTC spot, hệ thống sẽ xác định vị thế bù trừ này và tính toán yêu cầu tiền ký quỹ dựa trên rủi ro danh mục đầu tư ròng thay vì yêu cầu của từng vị thế . Công cụ này liên tục đánh giá từng vị thế: bảo lãnh một quyền chọn kỳ vọng tăng giá giá 120.000 đô la đáo hạn vào tháng 1 năm 2026, short hợp đồng hàng tuần cho tuần tiếp theo, mua vào BTC spot và yêu cầu các nhà giao dịch ký tiền ký quỹ dựa trên mức độ rủi ro định hướng ròng.

Việc phòng ngừa rủi ro giúp bù đắp rủi ro, giải phóng tài sản thế chấp để tái sử dụng vào lần báo giá tiếp theo.

Các giao thức on Chuỗi phá vỡ chu kỳ này khi chúng token hóa từng mức giá thực hiện và ngày hết hạn vào nhóm token ERC-20 của riêng chúng. 120.000 quyền chọn kỳ vọng tăng giá đúc vào thứ Sáu tuần tới không thể xác định được mức phòng ngừa rủi ro của hợp đồng tương lai BTC. Mặc dù Derive đã giải quyết một phần vấn đề này bằng cách thêm hợp đồng tương lai vào trung tâm thanh toán bù trừ của mình để cho phép giao dịch ký tiền ký quỹ chéo, nhưng chênh lệch giá vẫn cao hơn nhiều so với Deribit; chênh lệch giá cho vị thế tương đương thường cao hơn từ 2-5 lần.

Lưu ý: Hãy lấy giá xoài để giải thích. Giả sử tôi bán cho ai đó quyền mua vào xoài với giá 10 đô la và nhận được khoản phí bảo hiểm 1 đô la. Những quả xoài này sẽ chín sau ba ngày. Miễn là tôi có xoài ( tài sản spot ), tôi có thể thu được khoản phí bảo hiểm (1 đô la) mà không phải lo lắng về việc giá xoài trên thị trường tăng.

Tôi sẽ không lỗ vốn(do đó tôi đã phòng ngừa rủi ro) trừ khi giá xoài tăng xuất hiện chi phí cơ hội. Nếu Sumanth mua quyền chọn (trả cho tôi 1 đô la), anh ta có thể bán lại số xoài với giá 15 đô la, thu về 4 đô la sau khi trừ phí bảo hiểm. Ba ngày này là ngày hết hạn của quyền chọn. Khi kết thúc giao dịch, tôi hoặc vẫn còn số xoài đó hoặc nhận được tổng cộng 11 đô la (10 đô la tiền xoài + 1 đô la phí bảo hiểm).

Trên sàn giao dịch tập trung, trang trại xoài của tôi và chợ nằm trong cùng một thị trấn, và họ biết tài sản thế chấp cho giao dịch của tôi, vì vậy tôi có thể sử dụng phí bảo hiểm do Sumanth trả làm tài sản thế chấp để bù đắp các chi phí khác (chẳng hạn như chi phí nhân công). Nhưng trên một thị trường Chuỗi, về mặt lý thuyết, hai thị trường nằm ở các vị trí khác nhau và không tin tưởng lẫn nhau. Vì hầu hết các thị trường đều dựa vào tín dụng và lòng tin, mô hình này không hiệu quả về mặt vốn - tôi có thể mất tiền chỉ để chuyển khoản thanh toán của Sumanth cho nhà cung cấp dịch vụ hậu cần.

Deribit được hưởng lợi từ nhiều năm phát triển API và hệ thống được tối ưu hóa cho nền tảng của mình bởi nhiều nền tảng Giao dịch Algo (Giao dịch thuật toán). Công cụ quản lý rủi ro của Derive ra mắt được hơn một năm và chưa có sổ lệnh lượng lớn cần thiết cho thị trường hợp đồng spot và hợp đồng vĩnh viễn để phòng ngừa rủi ro hiệu quả. Các nhà tạo lập thị trường cần tiếp cận tức thì với thanh khoản sâu trên nhiều công cụ để quản lý rủi ro, và họ cần có khả năng nắm giữ đồng thời các vị thế quyền chọn và phòng ngừa rủi ro dễ dàng thông qua hợp đồng vĩnh viễn.

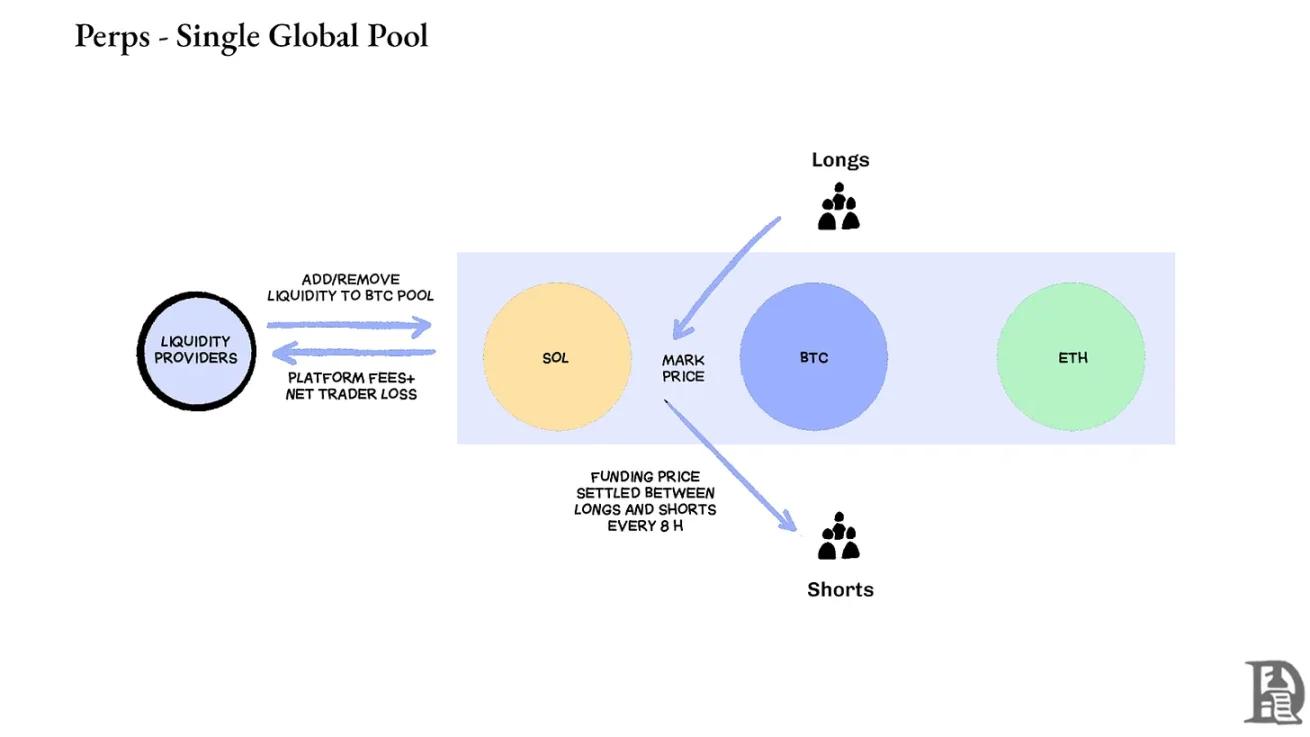

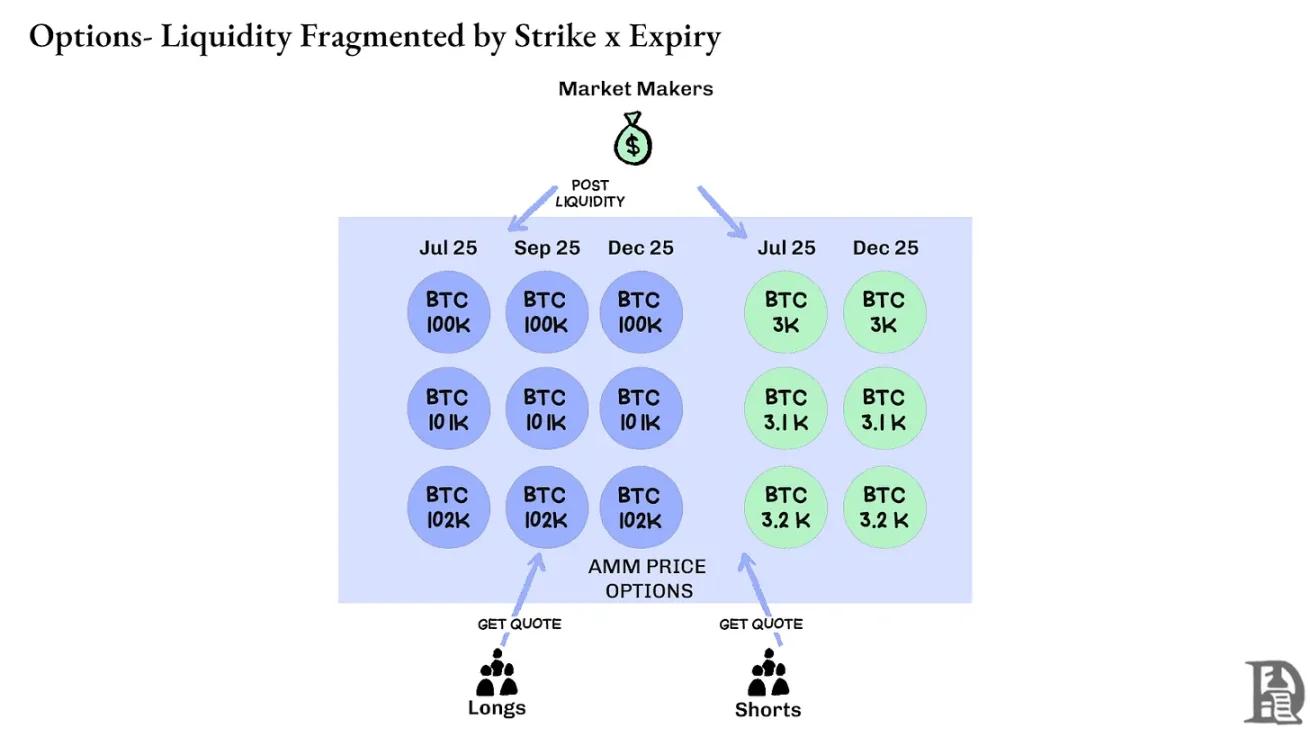

Sàn giao dịch phi tập trung đổi vĩnh viễn giải quyết vấn đề thanh khoản bằng cách loại bỏ hoàn toàn sự phân mảnh. Tất cả các hợp đồng hoán đổi vĩnh viễn cho cùng một tài sản đều giống nhau: một nhóm sâu, một tỷ lệ tài trợ và thanh khoản đồng nhất bất kể nhà giao dịch chọn đòn bẩy 2x hay 100x. Đòn bẩy chỉ ảnh hưởng đến yêu cầu tiền ký quỹ, không ảnh hưởng đến cấu trúc thị trường.

Thiết kế này đã giúp các nền tảng như Hyperliquid đạt được thành công đáng kể: kho tiền của nền tảng này thường đóng vai trò là bên đối tác cho các giao dịch nhà đầu tư bán lẻ, phân phối phí giao dịch cho người gửi tiền vào kho tiền.

Ngược lại, quyền chọn phân mảnh thanh khoản thành hàng nghìn "tài sản vi mô": mỗi tổ hợp giá thực hiện-hết hạn tạo thành một thị trường độc lập với những đặc điểm riêng biệt, dẫn đến các quỹ bị phân mảnh và gần như không thể đạt được độ sâu cần thiết cho các nhà giao dịch lão luyện. Đây là lý do cốt lõi khiến quyền chọn Chuỗi chưa thực sự phổ biến. Tuy nhiên, với thanh khoản đang nổi lên trên Hyperliquid, tình hình này có thể sớm thay đổi.

Tương lai của quyền chọn crypto

Nhìn lại quá trình ra mắt tất cả các giao thức quyền chọn lớn trong ba năm qua, một mô hình rõ ràng hiện ra: hiệu quả vốn quyết định sự tồn tại. Các giao thức buộc nhà giao dịch phải khóa tài sản thế chấp riêng biệt cho mỗi vị thế cuối cùng sẽ mất thanh khoản, bất kể mô hình định giá hay giao diện của chúng có tinh vi đến đâu.

Nhà tạo lập thị trường chuyên nghiệp hoạt động với mức lợi nhuận cực kỳ thấp, và họ cần từng xu một để vận hành hiệu quả trên nhiều vị thế. Nếu một giao thức yêu cầu họ phải ký quỹ 100.000 đô la cho một quyền chọn kỳ vọng tăng giá Bitcoin , và 100.000 đô la nữa cho một hợp đồng hoán đổi vĩnh viễn dùng để phòng ngừa rủi ro, thay vì coi khoản ký quỹ đó là một khoản bù trừ rủi ro(có thể chỉ cần 20.000 đô la tiền ký quỹ ròng), thì việc tham gia thị trường là không có lợi nhuận. Nói một cách đơn giản: không ai muốn nắm giữ lượng lớn tiền mà chỉ kiếm được một ít tiền.

Nguồn: TheBlock

Thị trường Spot như Uniswap thường giao dịch hơn 1 tỷ đô la mỗi ngày với mức trượt giá tối thiểu, và sàn giao dịch phi tập trung hợp đồng vĩnh viễn như Hyperliquid xử lý hàng trăm triệu đô la khối lượng giao dịch mỗi ngày với mức chênh lệch cạnh tranh với sàn giao dịch tập trung. Nền tảng thanh khoản mà các giao thức quyền chọn rất cần hiện đã tồn tại.

Điểm nghẽn luôn nằm ở cơ sở hạ tầng: “hệ thống ống nước” mà chuyên gia giao dịch coi là điều hiển nhiên. Nhà tạo lập thị trường cần các nhóm thanh khoản sâu, khả năng phòng ngừa rủi ro tức thời, thanh lý tức thì khi vị thế xấu đi, và một hệ thống tiền ký quỹ thống nhất coi toàn bộ danh mục đầu tư như một rủi ro duy nhất.

Chúng tôi đã viết về phương pháp cơ sở hạ tầng chia sẻ của Hyperliquid trước đây, phương pháp này tạo ra trạng thái tổng dương mà DeFi đã hứa hẹn từ lâu nhưng hiếm khi đạt được: mỗi ứng dụng mới sẽ củng cố toàn bộ hệ sinh thái thay vì cạnh tranh để giành thanh khoản khan hiếm.

Chúng tôi tin rằng các tùy chọn cuối cùng sẽ được đưa lên Chuỗi thông qua phương pháp "ưu tiên cơ sở hạ tầng" này. Những nỗ lực ban đầu tập trung vào độ phức tạp toán học hoặc kinh tế học token khéo léo , trong khi HyperEVM giải quyết các vấn đề cốt lõi về "hệ thống ống nước": quản lý tài sản thế chấp thống nhất, thực thi nguyên tử, thanh khoản sâu và thanh lý tức thời.

Chúng tôi thấy một số lĩnh vực cốt lõi mà động thái thị trường đang thay đổi:

Sau vụ sụp đổ của FTX vào năm 2022, ít nhà tạo lập thị trường tham gia vào các nguyên mẫu mới và chấp nhận rủi ro ; ngày nay, các tổ chức truyền thống đang quay trở lại thị trường crypto.

Có nhiều mạng lưới đã được chứng minh có thể xử lý nhu cầu thông lượng giao dịch cao hơn.

Thị trường chấp nhận nhiều hơn về logic cục bộ và thanh khoản không hoàn toàn trên Chuỗi .

Nếu các quyền chọn được khôi phục, có thể cần đến ba loại nhân tài: các nhà phát triển hiểu rõ cách thức hoạt động của sản phẩm, các chuyên gia am hiểu khích lệ nhà tạo lập thị trường , và những người có thể đóng gói các công cụ này thành các sản phẩm thân thiện với nhà đầu tư bán lẻ. Liệu các nền tảng quyền chọn Chuỗi có thể giúp một số người tạo ra vận may thay đổi cuộc đời? Rốt cuộc, Memecoin đã làm được điều đó - họ đã biến giấc mơ kiếm hàng triệu đô la chỉ với vài trăm đô la thành hiện thực. Tính biến động cao của Memecoin đã giúp nó thành công, nhưng nó thiếu "hiệu ứng Lindy" (càng tồn tại lâu, càng trở nên ổn định).

Ngược lại, các quyền chọn vừa mang tính hiệu ứng Lindy vừa mang tính biến động, nhưng lại khó hiểu đối với người bình thường. Chúng tôi tin rằng sẽ có một loạt ứng dụng dành cho người tiêu dùng tập trung vào việc thu hẹp khoảng cách này.

Thị trường quyền chọn crypto ngày nay cũng tương tự như trước khi Sàn giao dịch hàng hóa Chicago (CBOE) được thành lập: một loạt các thử nghiệm, thiếu chuẩn hóa, và chủ yếu phục vụ mục đích đầu cơ hơn là phòng ngừa rủi ro. Tuy nhiên, khi cơ sở hạ tầng crypto trưởng thành và thực sự đi vào hoạt động thương mại, tình hình này sẽ thay đổi. Thanh khoản cấp độ tổ chức sẽ được vận hành trực Chuỗi thông qua cơ sở hạ tầng đáng tin cậy, hỗ trợ các hệ thống tiền ký quỹ chéo và các cơ chế phòng ngừa rủi ro có thể cấu thành.