Nếu chỉ xem tiêu đề tin tức, bạn có thể nghĩ rằng đây chỉ là một câu chuyện chuỗi công khai bình thường khác.

Nhưng khi bạn diễn giải nó trong bối cảnh quỹ đạo của Circle trong bảy năm qua, bạn sẽ thấy:

Đây không phải là một chuỗi công khai mà là tuyên bố lãnh thổ của một " ngân hàng trung ương kỹ thuật số".

Theo truyền thống, ngân hàng trung ương có ba chức năng chính: phát hành tiền tệ, quản lý hệ thống thanh toán và bù trừ, và xây dựng chính sách tiền tệ.

Circle đang dần hoàn thiện phiên bản kỹ thuật số của bản sao - đầu tiên sử dụng USDC để có được "quyền đúc tiền", sau đó sử dụng Arc để xây dựng hệ thống thanh toán bù trừ . Bước tiếp theo có thể là xây dựng chính sách tiền tệ kỹ thuật số .

Vấn đề này không chỉ liên quan đến một công ty mà còn liên quan đến sự phân bổ lại quyền lực tiền tệ trong thời đại kỹ thuật số.

Sự phát triển của Ngân hàng Trung ương Circle

Vào tháng 9 năm 2018, khi Circle và Coinbase cùng ra mắt USDC, thị trường stablecoin vẫn do Tether thống trị.

Circle đã chọn một con đường có vẻ "vụng về" vào thời điểm đó: tuân thủ cực độ.

Đầu tiên, công ty đã chủ động đối mặt với những rào cản pháp lý nghiêm ngặt nhất, trở thành một trong những công ty đầu tiên nhận được Giấy phép BitLicense của Tiểu bang New York . Giấy phép này, thường được gọi là "giấy phép crypto khó khăn nhất thế giới", rất khó khăn do quy trình đăng ký phức tạp.

Thứ hai, nó không chọn chiến đấu đơn độc mà bắt tay với Coinbase để thành lập Liên minh Trung tâm - không chỉ có thể chia sẻ rủi ro về mặt pháp lý mà còn có thể tiếp cận lượng người dùng khổng lồ của Coinbase cùng một lúc, cho phép USDC đứng trên vai những người khổng lồ ngay từ khi nó ra đời.

Thứ ba, USDC đạt được tính minh bạch cực cao trong dự trữ : Báo cáo kiểm toán hàng tháng từ các công ty kế toán được công bố để đảm bảo dự trữ 100% là tiền mặt và trái phiếu kho bạc Hoa Kỳ ngắn hạn, không có thương phiếu hoặc tài sản rủi ro cao. Cách tiếp cận "học viên xuất sắc" này không được đón nhận nồng nhiệt trong những ngày đầu. Trong giai đoạn tăng trưởng nhanh chóng từ năm 2018 đến năm 2020, USDC bị chỉ trích là "quá tập trung", dẫn đến tăng trưởng chậm.

Bước ngoặt đến vào năm 2020.

Sự bùng nổ của DeFi Summer đã dẫn đến nhu cầu stablecoin tăng vọt. Quan trọng hơn, các tổ chức như Quỹ phòng hộ, nhà tạo lập thị trường và công ty thanh toán đã bắt đầu tham gia thị trường, và lợi thế về tuân thủ của USDC cuối cùng đã trở nên rõ ràng.

Từ 1 tỷ đô la lưu hành lên 42 tỷ đô la, và hiện tại là 65 tỷ đô la , đường cong tăng trưởng của USDC gần như tăng vọt.

Nhưng chỉ là một cỗ máy in tiền thôi thì chưa đủ.

Vào tháng 3 năm 2023, ngân hàng Silicon Valley vỡ nợ . Circle có 3,3 tỷ đô la dự trữ tại ngân hàng này. USDC đã từng bị tách khỏi giá xuống còn 0,87 đô la, và sự hoảng loạn lan rộng nhanh chóng.

Kết quả của "bài kiểm tra căng thẳng" này là chính phủ Hoa Kỳ cuối cùng đã cung cấp bảo lãnh đầy đủ cho tất cả người gửi tiền ngân hàng Silicon Valley vì mục đích phòng ngừa và kiểm soát rủi ro hệ thống.

Mặc dù đây không phải là một cuộc giải cứu cụ thể dành cho Circle, nhưng sự cố này khiến Circle nhận ra rằng chỉ là một nhà xuất bản thôi là chưa đủ và họ phải kiểm soát nhiều cơ sở hạ tầng hơn để thực sự nắm giữ vận mệnh của chính mình.

Điều thực sự thúc đẩy cảm giác kiểm soát này là sự giải tán của Liên minh Trung tâm, điều này phơi bày tình thế khó xử của Circle khi trở thành "vật hy sinh cho người khác".

Vào tháng 8 năm 2023, Circle và Coinbase tuyên bố giải thể Liên minh Trung tâm, theo đó Circle nắm toàn quyền kiểm soát USDC. Nhìn lên ngoài, điều này thể hiện một bước tiến đáng kể về tính độc lập của Circle; tuy nhiên, cái giá phải trả rất đắt: Coinbase nhận được 50% thu nhập dự trữ USDC.

Điều này có nghĩa là gì? Năm 2024, Coinbase đã thu về 910 triệu đô la thu nhập từ USDC, tăng 33% so với cùng kỳ năm trước. Circle đã chi trả hơn 1 tỷ đô la chi phí phân phối trong cùng năm đó, phần lớn trong đó thuộc về Coinbase.

Nói cách khác, Circle phải chia một nửa lợi nhuận từ quá trình phát triển USDC cho Coinbase. Điều này giống như một ngân hàng trung ương in tiền nhưng lại chia một nửa tiền phát hành cho các ngân hàng thương mại.

Ngoài ra, sự trỗi dậy của Tron đã cho phép Circle thấy được mô hình lợi nhuận mới.

Năm 2024, Tron đã xử lý 5,46 nghìn tỷ đô la giao dịch USDT, với trung bình hơn 2 triệu giao dịch mỗi ngày. Tron đã thu được thu nhập phí đáng kể chỉ bằng cách cung cấp cơ sở hạ tầng chuyển tiền. Đây là một mô hình lợi nhuận ổn định và lâu dài hơn so với việc phát hành stablecoin .

Đặc biệt là trước kỳ vọng cắt giảm lãi suất của Cục Dự trữ Liên bang, thu nhập stablecoin truyền thống sẽ phải đối mặt với sự sụt giảm, trong khi phí cơ sở hạ tầng có thể duy trì tăng trưởng tương đối ổn định.

Điều này cũng là lời cảnh báo cho Circle: bất kỳ ai kiểm soát cơ sở hạ tầng đều có thể tiếp tục thu thuế.

Sau đó, Circle bắt đầu hành trình chuyển đổi để xây dựng cơ sở hạ tầng, mở rộng sự hiện diện của mình ở nhiều khu vực:

- Circle Mint cho phép khách hàng doanh nghiệp đúc và đổi USDC trực tiếp;

- CCTP ( Giao thức truyền tải chuỗi Chuỗi ) cho phép chuyển USDC trực tiếp giữa blockchain khác nhau;

- API Circle cung cấp cho doanh nghiệp giải pháp tích hợp stablecoin hoàn chỉnh.

Đến năm 2024, doanh thu của Circle đạt 1,68 tỷ đô la Mỹ và cơ cấu thu nhập bắt đầu thay đổi - ngoài lãi suất dự trữ truyền thống, ngày càng có nhiều khoản thu đến từ phí gọi API, phí dịch vụ chuỗi Chuỗi và phí dịch vụ doanh nghiệp.

Sự thay đổi này đã được xác nhận trong báo cáo tài chính gần đây của Circle:

Dữ liệu cho thấy thu nhập đăng ký và dịch vụ của Circle đạt 24 triệu đô la Mỹ trong quý 2 năm nay. Mặc dù chỉ chiếm khoảng 3,6% tổng thu nhập(phần lớn vẫn là lãi suất từ dự trữ USDC), nhưng doanh thu này đã tăng trưởng nhanh chóng 252% so với cùng kỳ năm trước.

Bằng cách chuyển đổi từ một doanh nghiệp duy nhất in tiền tiền và thu lãi sang một doanh nghiệp đa dạng "thu tiền thuê", mô hình kinh doanh trở nên dễ kiểm soát hơn.

Sự xuất hiện của Arc chính là điểm nhấn của sự chuyển đổi này.

Đây là blockchain được thiết kế riêng cho stablecoin (USDC):

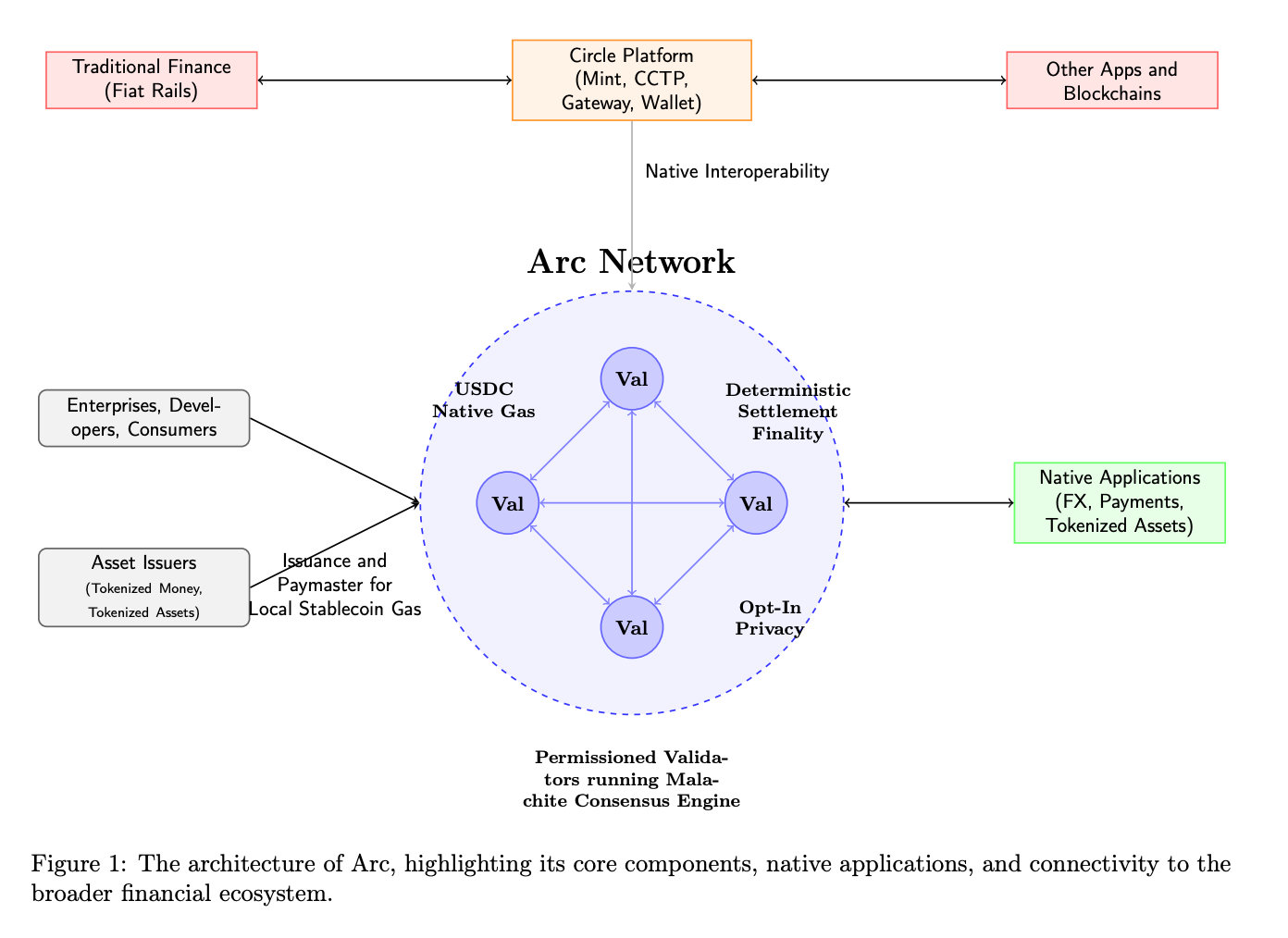

USDC là gas gốc, loại bỏ nhu cầu nắm giữ ETH hoặc token biến động khác. Hệ thống yêu cầu báo giá cấp độ tổ chức của USDC hỗ trợ quyết toán Chuỗi 24/7. Thời gian xác nhận giao dịch dưới 1 giây, cung cấp cho doanh nghiệp các tùy chọn về số dư và quyền riêng tư giao dịch để đáp ứng các yêu cầu tuân thủ.

Những tính năng này giống như một tuyên bố công nghệ về chủ quyền tiền tệ. Arc mở cửa cho tất cả các nhà phát triển, nhưng các quy tắc do Circle đặt ra.

Cho đến nay, Circle đã hoàn thành ba bước từ Centre đến Arc :

Bước đầu tiên: có được quyền đúc USDC;

Bước thứ hai: xây dựng các kênh tài chính (API, CCTP);

Bước thứ ba: thiết lập lãnh thổ có chủ quyền (Arc)

Con đường này gần như lặp lại quá trình tiến hóa lịch sử của các ngân hàng trung ương trong thế giới kỹ thuật số:

Từ các ngân hàng tư nhân phát hành tiền giấy, đến độc quyền phát hành tiền tệ, đến kiểm soát toàn bộ hệ thống tài chính - điểm khác biệt duy nhất là Circle nhanh hơn.

Và đây không phải là nơi duy nhất theo đuổi "giấc mơ ngân hàng trung ương kỹ thuật số" này.

Cùng một tham vọng, con đường khác nhau

Trong cuộc chiến stablecoin năm 2025, một số ông lớn đều có "giấc mơ ngân hàng trung ương", nhưng con đường đi lại khác nhau.

Circle đã chọn con đường khó khăn nhất nhưng có tiềm năng mang lại giá trị cao nhất: USDC → Blockchain Arc → hệ sinh thái tài chính hoàn chỉnh.

Circle không chỉ hài lòng với việc chỉ là đơn vị phát hành stablecoin mà còn muốn kiểm soát toàn bộ Chuỗi giá trị - từ phát hành tiền tệ đến hệ thống thanh toán bù trừ, từ theo dõi thanh toán đến các ứng dụng tài chính.

Thiết kế của Arc chứa đầy "suy nghĩ của ngân hàng trung ương":

Đầu tiên, với tư cách là một công cụ chính sách tiền tệ, USDC, với tư cách là gas tự nhiên, mang lại cho Circle khả năng quản lý tương tự như "lãi suất chuẩn"; thứ hai, với tư cách là một công ty độc quyền thanh toán bù trừ, công cụ trao đổi ngoại hối RFQ cấp độ tổ chức tích hợp yêu cầu quyết toán ngoại hối trên Chuỗi phải thông qua cơ chế của nó; cuối cùng, về quyền lập quy tắc, Circle vẫn kiểm soát nâng cấp giao thức và có thể quyết định tính năng nào ra mắt và hành vi nào được phép.

Phần khó nhất ở đây là di cư sinh thái - làm sao để thuyết phục người dùng và nhà phát triển rời khỏi Ethereum?

Câu trả lời của Circle không phải là di chuyển, mà là bổ sung. Arc không nhằm mục đích thay thế USDC trên Ethereum, mà là cung cấp các giải pháp cho các trường hợp sử dụng mà chuỗi công khai hiện tại không thể đáp ứng. Ví dụ bao gồm thanh toán doanh nghiệp tư nhân, giao dịch ngoại hối yêu cầu quyết toán tức thì và các ứng dụng trên Chuỗi yêu cầu chi phí dự đoán được.

Đây là một canh bạc lớn. Nếu thành công, Circle có thể trở thành Cục Dự trữ Liên bang của ngành tài chính kỹ thuật số; nếu không thành công, hàng tỷ đô la đầu tư có thể bị lãng phí.

Cách tiếp cận của PayPal rất thực tế và linh hoạt.

PYUSD lần đầu tiên được ra mắt trên Ethereum vào năm 2023, mở rộng sang Solana vào năm 2024 và ra mắt trên mạng Stellar vào năm 2025. Gần đây, nó đã bao gồm Arbitrum .

PayPal không xây dựng một chuỗi công khai chuyên dụng mà thay vào đó cho phép PYUSD được triển khai linh hoạt trong nhiều hệ sinh thái có sẵn, với mỗi Chuỗi là một kênh phân phối khả dụng.

Trong giai đoạn đầu của stablecoin, kênh phân phối thực sự quan trọng hơn việc xây dựng cơ sở hạ tầng. Tại sao phải tự xây dựng khi bạn đã có sẵn thứ gì đó để sử dụng?

Trước tiên, hãy nắm bắt tâm lý người dùng và các tình huống sử dụng, sau đó xem xét các vấn đề về cơ sở hạ tầng trong tương lai. Xét cho cùng, bản thân PayPal cũng có mạng lưới thương mại điện tử lên đến 20 triệu người.

Tether giống như một "ngân hàng trung ương ngầm" trong thế giới crypto.

Nó hầu như không ảnh hưởng đến việc sử dụng USDT; nó được phát hành như tiền mặt, và cách thức lưu thông phụ thuộc vào các yếu tố thị trường. Đặc biệt ở những khu vực và trường hợp sử dụng mà quy định chưa rõ ràng và KYC khó khăn, USDC đã trở thành lựa chọn duy nhất.

Giám đốc điều hành Tether Paolo Ardoino từng phát biểu trong một cuộc phỏng vấn rằng USDT chủ yếu phục vụ các thị trường mới nổi (như Mỹ Latinh, Châu Phi và Đông Nam Á), giúp người dùng địa phương vượt qua cơ sở hạ tầng tài chính kém hiệu quả và giống một stablecoin quốc tế hơn.

Với số lượng cặp giao dịch gấp 3–5 lần so với USDC trên hầu hết sàn giao dịch , Tether đã hình thành nên hiệu ứng mạng lưới thanh khoản mạnh mẽ.

Điều thú vị nhất là thái độ của Tether đối với Chuỗi mới. Họ không chủ động xây dựng chúng, nhưng lại hỗ trợ các chuỗi khác trong quá trình phát triển. Ví dụ, họ hỗ trợ Chuỗi stablecoin chuyên biệt như Plasma và Stable. Việc này giống như một canh bạc, duy trì sự hiện diện trong nhiều hệ sinh thái khác nhau với chi phí tối thiểu, để xem chuỗi nào sẽ chiếm ưu thế.

Năm 2024, lợi nhuận của Tether vượt quá 10 tỷ đô la, vượt xa nhiều ngân hàng truyền thống; Tether không sử dụng số lợi nhuận này để xây dựng Chuỗi riêng của mình mà tiếp tục mua trái phiếu chính phủ và Bitcoin.

Tether đang đặt cược rằng miễn là duy trì đủ dự trữ và không phát sinh rủi ro hệ thống, thì quán tính sẽ có thể duy trì vị trí chủ đạo của USDT trong lưu thông stablecoin .

Ba mô hình trên đại diện cho ba đánh giá khác nhau về tương lai của stablecoin.

PayPal tin rằng người dùng là thượng đế . Với 20 triệu đơn vị chấp nhận thanh toán, cơ sở hạ tầng kỹ thuật chỉ là lần. Đây chính là tư duy mạng lưới.

Tether tin rằng tính thanh khoản là vua . Miễn là USDT vẫn là đồng tiền cơ sở cho các giao dịch, thì mọi thứ khác đều không quan trọng. Đây chính là tư duy của sàn giao dịch.

Ngược lại, Circle tin rằng cơ sở hạ tầng là vua . Kiểm soát được đường ray, bạn sẽ kiểm soát được tương lai. Đây chính là tư duy của ngân hàng trung ương .

Lý do cho sự lựa chọn này có thể được tìm thấy trong lời khai của Giám đốc điều hành Circle Jeremy Allaire trước Quốc hội: "Đồng đô la đang ở ngã ba đường. Cạnh tranh về tiền tệ hiện là cạnh tranh về công nghệ."

Circle nhìn thấy nhiều hơn stablecoin; họ nhìn thấy sức mạnh để thiết lập các tiêu chuẩn cho đồng đô la kỹ thuật số. Nếu Arc thành công, nó có thể trở thành "Hệ thống Dự trữ Liên bang" cho đồng đô la kỹ thuật số. Viễn cảnh mong đợi này hoàn toàn xứng đáng với rủi ro.

2026, một thời điểm quan trọng

Khung thời gian đang thu hẹp dần. Quy định đang được thắt chặt, cạnh tranh ngày càng gay gắt, và khi Circle công bố Arc sẽ ra mắt mainnet vào năm 2026, phản ứng tức thời của cộng đồng crypto là:

Quá chậm.

Trong một ngành công nghiệp lấy phương châm “lặp lại nhanh chóng”, việc mất gần một năm để chuyển từ mạng thử nghiệm sang mainnet có vẻ như là một cơ hội bị bỏ lỡ.

Nhưng nếu bạn hiểu tình hình của Circle thì thời điểm này cũng không tệ.

Vào ngày 17 tháng 6, Thượng viện Hoa Kỳ đã thông qua Đạo luật GENIUS, khuôn khổ quản lý stablecoin cấp liên bang đầu tiên tại Hoa Kỳ.

Đối với Circle, đây là một sự công nhận được mong đợi từ lâu. Là đơn vị phát hành stablecoin tuân thủ nghiêm ngặt nhất, Circle đã đáp ứng hầu hết các yêu cầu của Đạo luật GENIUS.

Năm 2026 là thời điểm hoàn hảo để hoàn thiện các chi tiết này và giúp thị trường thích nghi với các quy tắc mới. Circle không muốn là người đầu tiên thử nghiệm, nhưng cũng không muốn quá muộn.

Điều mà khách hàng doanh nghiệp coi trọng nhất là sự chắc chắn và Arc cung cấp chính xác sự chắc chắn này – địa vị pháp lý chắc chắn, hiệu suất kỹ thuật chắc chắn và mô hình kinh doanh chắc chắn .

Nếu Arc ra mắt thành công và thu hút đủ người dùng và thanh khoản , Circle sẽ khẳng định vị thế địa vị về cơ sở hạ tầng stablecoin . Điều này có thể mở ra một kỷ nguyên mới, nơi các “ngân hàng trung ương” tư nhân trở thành hiện thực.

Nếu Arc hoạt động kém hiệu quả hoặc bị các đối thủ cạnh tranh vượt qua, Circle có thể buộc phải xem xét lại vị thế của mình. Có lẽ cuối cùng, các đơn vị phát hành stablecoin sẽ chỉ là đơn vị phát hành, chứ không phải là những đơn vị thống trị trong lĩnh vực cơ sở hạ tầng.

Nhưng bất kể kết quả ra sao, nỗ lực của Circle đang thúc đẩy toàn bộ ngành công nghiệp phải suy nghĩ về một câu hỏi cơ bản: Ai nên kiểm soát tiền tệ trong thời đại kỹ thuật số?

Câu trả lời cho câu hỏi này có thể trở nên rõ ràng vào đầu năm 2026.