Vào ngày 24 tháng 9, chỉ một tuần sau lần cắt giảm lãi suất đầu tiên Cục dự trữ liên bang Hoa Kỳ trong năm 2025, Chủ tịch Powell đã phát biểu trước công chúng một lần nữa, gửi đi một tín hiệu phức tạp và tinh tế. Ông cảnh báo rằng thị trường lao động Mỹ đang suy yếu, gây áp lực lên triển vọng kinh tế, và lạm phát vẫn duy trì trên 2%, tạo ra một "rủi ro hai chiều", đặt ra tình thế tiến thoái lưỡng nan cho các nhà hoạch định chính sách, đồng thời nói thêm rằng "không rủi ro".

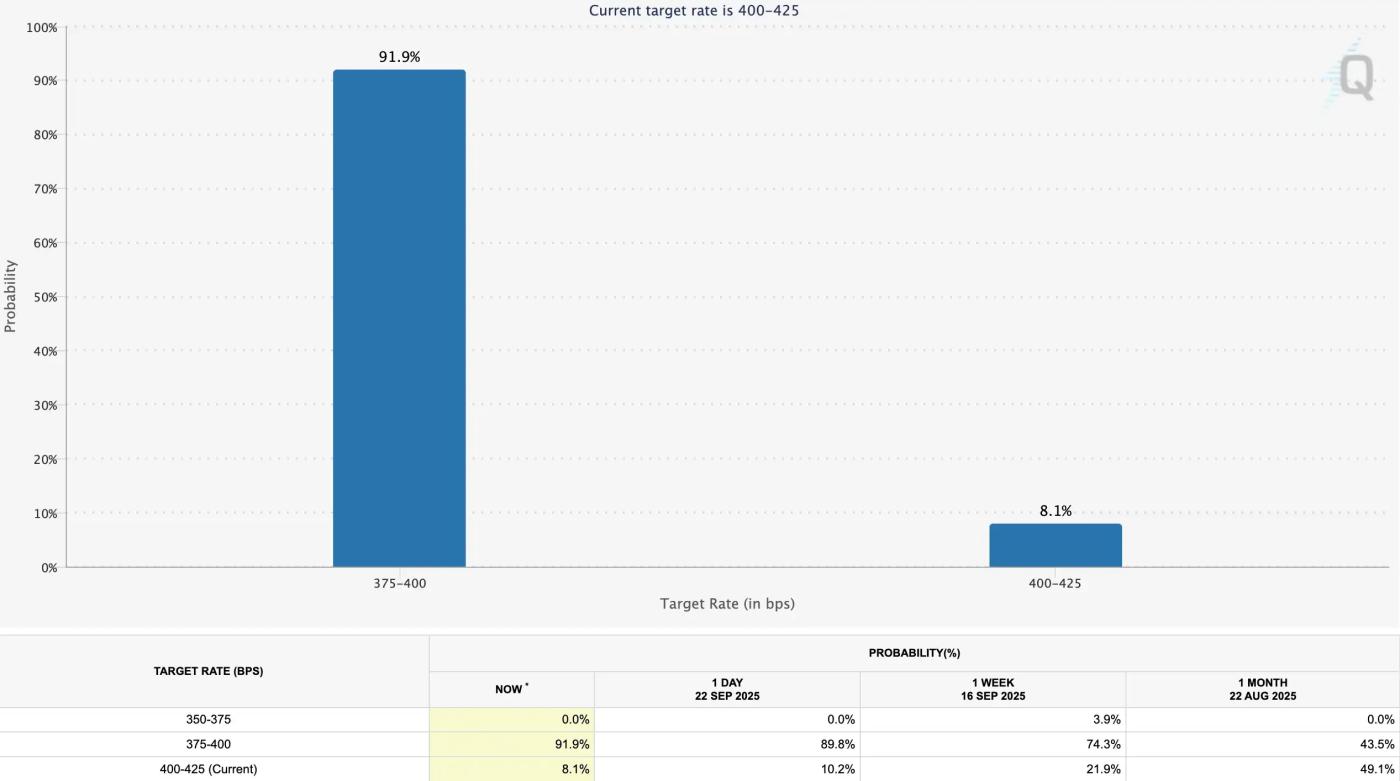

Powell cũng bình luận về mức định giá cao của thị trường chứng khoán, nhưng nhấn mạnh rằng đây "không phải là giai đoạn rủi ro tài chính tăng". Về cuộc họp tháng 10, Powell tuyên bố rằng không có lộ trình chính sách nào được định sẵn. Thị trường diễn giải bài phát biểu lần theo quan điểm "ôn hòa": sau bài phát biểu, khả năng cắt giảm lãi suất vào tháng 10 đã tăng từ 89,8% lên 91,9%, và về cơ bản thị trường dự đoán sẽ có ba lần cắt giảm lãi suất trong năm nay.

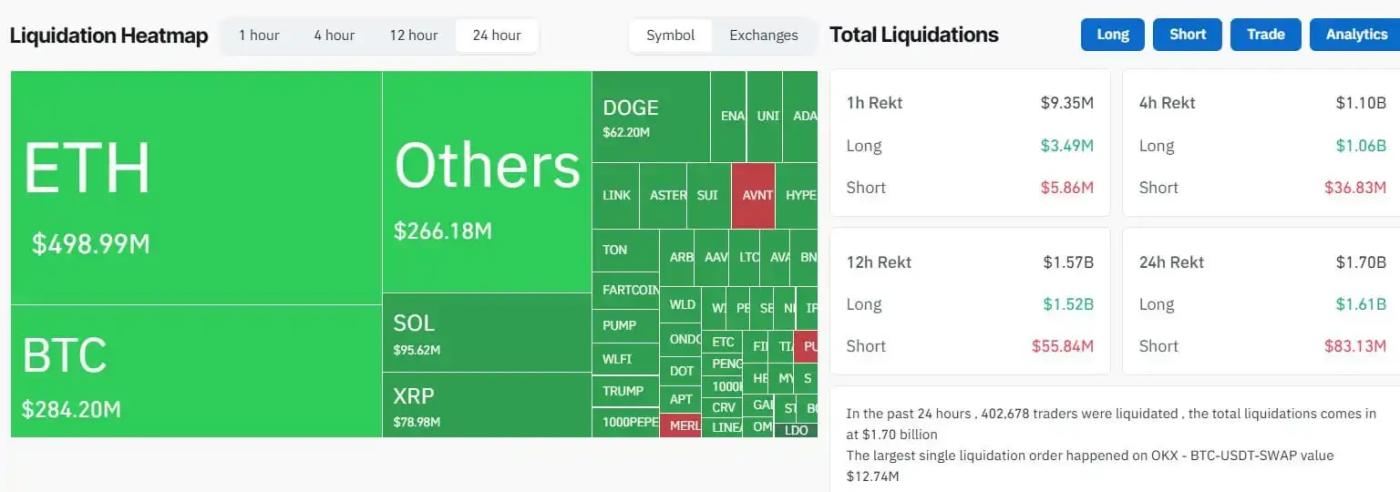

Được thúc đẩy bởi kỳ vọng nới lỏng, chứng khoán Mỹ đã liên tục đạt mức cao mới, nhưng thị trường crypto lại cho thấy một bức tranh hoàn toàn khác. Vào ngày 22 tháng 9, thị trường crypto đã chứng kiến cháy tài khoản 1,7 tỷ đô la chỉ trong một ngày, mức thanh lý lớn nhất kể từ tháng 12 năm 2024. BlockBeats, BlockBeats đã tổng hợp quan điểm của người giao dịch về các điều kiện thị trường sắp tới, cung cấp một số tham khảo cho các quyết định giao dịch của bạn trong tuần này.

@0 xENAS

Người giao dịch cho rằng mọi dấu hiệu đều cho thấy thị trường crypto đang dần suy yếu.

Khi tôi quay lại thị trường sau hai tuần tạm dừng, tôi đã bị cuốn vào điều chỉnh hồi thanh lý lớn nhất trong năm. Tuy nhiên, lần "lệnh mua thanh lý", vốn lịch sử kích hoạt 80% mức phục hồi, lại tiếp tục giảm. Sự xáo trộn này là một dấu hiệu cảnh báo rõ ràng. Tỷ lệ thất bại 20% thường đồng nghĩa với việc thị trường không còn đủ người mua nhỏ lẻ, và không ai sẵn sàng đón nhận đợt phục hồi này.

Tôi nghi ngờ chúng ta sẽ ngày càng đi chệch khỏi logic của " tài sản rủi ro " như chứng khoán Mỹ, và bắt đầu mất đi một số ngưỡng hỗ trợ quan trọng. Quan sát của tôi là: BTC phá vỡ cấu trúc hỗ trợ 100.000 đô la, ETH giảm xuống dưới 3.400 đô la và SOL giảm xuống dưới 160 đô la.

@MetricsVentures

Chúng tôi cho rằng chu kỳ bong bóng tài sản toàn cầu có thể đã bước vào giai đoạn nóng lên, và việc nó kích hoạt dường như chỉ là vấn đề thời gian. Chu kỳ bong bóng này diễn ra trong bối cảnh thất nghiệp và chia rẽ xã hội do tác động của AI, được hỗ trợ bởi chu kỳ kinh tế toàn cầu do tài khóa thúc đẩy và hệ sinh thái chính trị - kinh tế. Được thúc đẩy bởi sự gia tăng hơn nữa của thế lưỡng cực toàn cầu và mong muốn chung của hai cường quốc trong việc xuất khẩu lạm phát để giải quyết xung đột nội bộ, chu kỳ bong bóng này dự kiến sẽ được thảo luận công khai trong những tháng tới.

Nhìn về tương lai, trong khi thị trường tiền điện tử, vốn đã tương đối ổn định trong gần một năm, là một người chiến thắng tiềm năng, thì hoạt động khai thác theo chu kỳ toàn cầu và Chuỗi đầu tư dựa trên AI sẽ tiếp tục tạo ra lợi nhuận vượt trội. Về cổ phiếu tiền điện tử, sự thành công của ETH sẽ dẫn đến sự xuất hiện của sê-ri giả mạo. Dự kiến, sự kết hợp giữa các loại tiền điện tử giá trị vốn hóa thị trường lớn mạnh và cổ phiếu mạnh sẽ trở thành phân khúc thu hút sự chú ý nhất trong những tháng tới.

Khi các quốc gia có lợi thế cạnh tranh bắt đầu xem xét việc thiết lập tài khoản đầu tư cho trẻ sơ sinh, nới lỏng hơn nữa các hạn chế đầu tư vào lương hưu và nâng thị trường vốn, vốn từ lâu đã đóng vai lịch sử là kênh tài chính, lên một tầm cao mới, thì bong bóng tài sản tài chính đã trở thành một sự kiện có xác suất xảy ra cao.

Chúng tôi cũng rất vui mừng khi thấy thị trường đô la Mỹ đã bắt đầu đón nhận sự biến động vốn có của tiền kỹ thuật số và cung cấp mức giá thanh khoản dồi dào cho nó. Điều này là không thể tưởng tượng được hai năm trước, cũng giống như thành công của MSTR là một phép màu tài chính mà chúng tôi không thể dự đoán được hai năm trước.

Tóm lại, chúng tôi rõ ràng lạc quan về thị trường tiền điện tử trong sáu tháng tới, cũng như về thị trường khai thác toàn cầu, thị trường chu kỳ và Chuỗi công nghiệp dựa trên AI trong một đến hai năm tới. Hiện tại, dữ liệu kinh tế không còn quá quan trọng nữa. Như nhiều người crypto vẫn nói đùa, "dữ liệu kinh tế luôn là tin tốt". Khi lịch sử tiếp tục chuyển động, việc theo kịp xu hướng và nắm bắt bong bóng có thể đã trở thành nhiệm vụ quan trọng nhất đối với thế hệ chúng ta.

@Murphychen 888

Theo xu hướng "ba đường trong một", sau ngày 30 tháng 10 năm nay, MVRV sẽ bước vào xu hướng biến động giảm dài hạn, hoàn toàn phù hợp với mô hình thời gian của chu kỳ 4 năm trước của BTC.

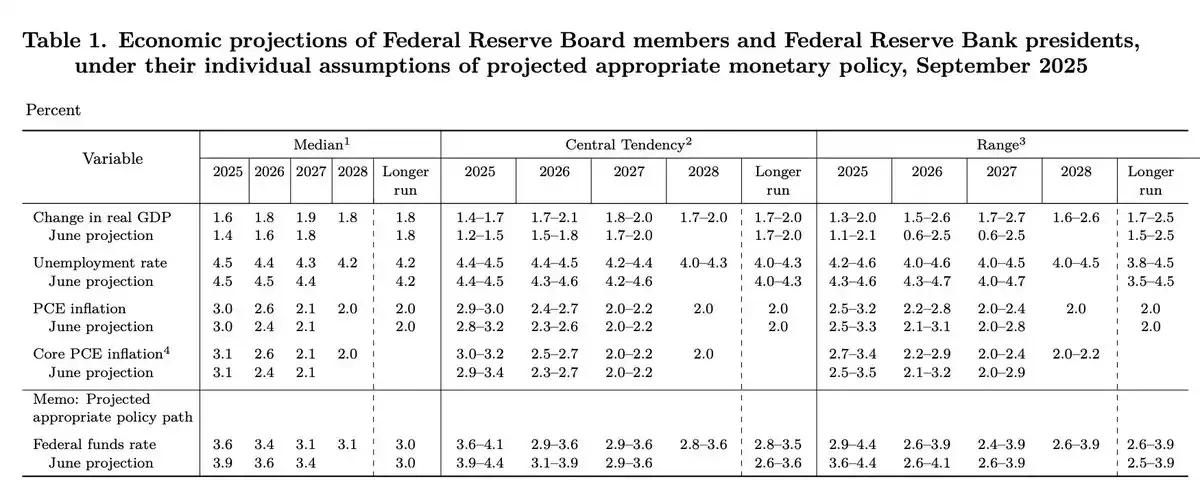

Tuy nhiên, theo dữ liệu kỳ vọng vĩ mô này, tín hiệu chung được truyền tải là "hạ cánh mềm + lạm phát giảm + nới lỏng dần chính sách tiền tệ".

Mặc dù tương lai vẫn chưa biết, nhưng nếu điều này là sự thật thì lý thuyết chu kỳ 4 năm thực sự có thể bị phá vỡ và Bitcoin có thể bước vào "thị trường bò vĩnh viễn".

@qinbafrank

Logic đằng sau sự vượt trội của chứng khoán Mỹ trong những biến động quy mô lớn nằm ở việc thị trường chung vẫn còn lo ngại một cách tinh tế về xu hướng lạm phát trong tương lai. Sức mạnh của chứng khoán Mỹ nằm ở nền tảng vững chắc, với AI đang tăng tốc, cho phép chúng vượt qua những lo ngại về lạm phát và tiếp tục tăng trưởng nhanh chóng. Vấn đề với tiền tệ là chúng bị chi phối bởi vốn và kỳ vọng, và những lo ngại về điều kiện kinh tế vĩ mô có thể ảnh hưởng đến dòng vốn bên ngoài.

Thị trường tiền điện tử hiện tại được thúc đẩy bởi các quỹ truyền thống tham gia thị trường thông qua các quỹ ETF và các công ty niêm yết với tư cách là người mua, trong khi các nhà đầu tư cá voi và nhà đầu tư theo xu hướng đóng vai trò là người chốt lời đóng vai trò là người bán. Biến động giá và độ biến động của thị trường phần lớn được thúc đẩy bởi sự tương tác giữa hai yếu tố này. Trong ngắn hạn, sức mạnh kinh tế, xu hướng lạm phát và kỳ vọng lãi suất đều ảnh hưởng đến dòng vốn của người mua. Kỳ vọng tích cực có thể đẩy nhanh dòng vốn vào, trong khi kỳ vọng tiêu cực có thể ngăn chặn hoặc thậm chí đảo ngược dòng vốn ra.

Cục Dự trữ Liên bang (Fed) đã tiếp tục cắt giảm lãi suất, nhưng lạm phát vẫn đang tăng chậm. Thị trường đương nhiên lo ngại rằng việc cắt giảm lãi suất của Fed sẽ lại bị gián đoạn bởi lạm phát trong tương lai. Trong trường hợp này, dòng vốn của người mua sẽ bị ảnh hưởng, điều này có thể thấy từ sự thay đổi trong quy mô dòng vốn ròng của ETF. Tỷ lệ thâm nhập AI của dòng vốn chính cốt lõi của thị trường chứng khoán Mỹ sắp đạt 10%. Một khi vượt qua, nó sẽ bước vào giai đoạn tăng trưởng tỷ lệ thâm nhập nhanh chóng. Người ta vẫn nói rằng AI đang tăng tốc. Từ góc độ này, sức mạnh và điểm yếu tự nhiên được phản ánh.

Các xu hướng thị trường tiếp theo cần phải tham khảo dữ liệu kinh tế vĩ mô:

1) Kịch bản tốt nhất: Tốc độ và quy mô lạm phát tăng thấp hơn dự kiến, điều này có lợi cho cả đồng tiền và cổ phiếu Hoa Kỳ.

2) Kịch bản trung bình: Tốc độ lạm phát phù hợp với kỳ vọng, điều này có lợi hơn cho thị trường chứng khoán Mỹ nhờ nền tảng cơ bản vững chắc. Đồng tiền tương đối tốt nhưng có khả năng sẽ trải qua những biến động lớn trên diện rộng.

3) Kịch bản xấu nhất: Nếu lạm phát vượt xa kỳ vọng trong tương lai, cả thị trường chứng khoán và tiền điện tử Hoa Kỳ đều sẽ điều chỉnh hồi . Thị trường chứng khoán Hoa Kỳ có thể ở mức nhỏ, và thị trường tiền điện tử có thể ở mức trung bình.

@WeissCrypto

Tác động thanh khoản từ việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ sẽ không được truyền vào thị trường crypto cho đến giữa tháng 12. Mô hình của họ cho thấy biến động giá đi ngang có thể kéo dài từ 30 đến 60 ngày, với đáy rõ ràng có thể xuất hiện vào ngày 17 tháng 10. Đáng chú ý, Weiss Crypto gần đây đã dự đoán đỉnh sẽ vào khoảng ngày 20 tháng 9.

@joao_wedson

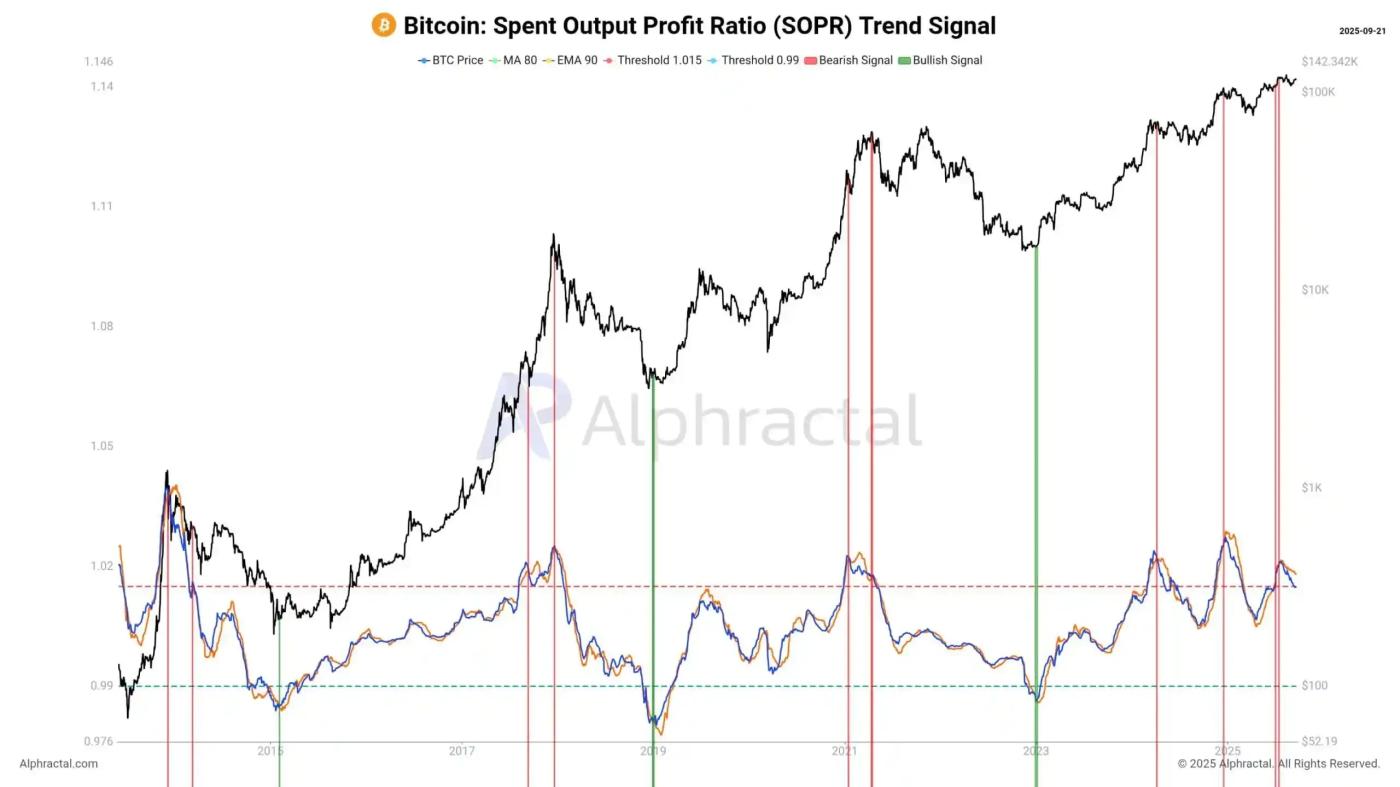

Joao Wedson, nhà sáng lập nền tảng phân tích blockchain Alphractal, nhận định Bitcoin đang cho thấy những dấu hiệu rõ ràng của sự suy yếu theo chu kỳ. Ông lưu ý rằng tín hiệu xu hướng SOPR, theo dõi lợi nhuận thực tế trên Chuỗi , cho thấy các nhà đầu tư đang mua vào ở mức cao nhất lịch sử trong khi hệ số biên lợi nhuận đang thu hẹp. Giá thực tế cho người nắm giữ Bitcoin ngắn hạn hiện là 111.400 đô la, mức mà các nhà đầu tư tổ chức lẽ ra đã đạt được sớm hơn. Ông cũng lưu ý rằng tỷ lệ Sharpe của Bitcoin, một thước đo rủi ro/ lợi nhuận, đã yếu đi so với năm 2024.

Ông cho rằng "những người đã mua BTC vào cuối năm 2022 sẽ hài lòng với lợi nhuận+600%, nhưng những người đã tích lũy vào năm 2025 nên xem xét lại chiến lược của mình" và nhà tạo lập thị trường có xu hướng bán BTC và mua vào Altcoin, Altcoin tiền điện tử sẽ hoạt động tốt hơn trong tương lai.