0. Giới thiệu

Sự cường điệu gần đây của ngành đã thay đổi bởi sự phát triển của phương thức thanh toán X402, sự hoảng loạn của Thứ Hai Đen, Thứ Ba, Thứ Tư, Thứ Năm và Thứ Sáu, cùng với sự luân chuyển của lĩnh vực bảo mật Niu Mo Legend.

Thế giới này thật tuyệt vời và cũng thật ồn ào.

Thật tốt khi ở trong thị trường giá xuống lúc này, bởi vì một sai lầm phổ biến mà những người thông minh thường mắc phải là cố gắng tối ưu hóa một thứ vốn dĩ không nên tồn tại (như Musk). Giờ đây, chúng ta nên bình tĩnh lại, nhìn lại sự xuất sắc của những sản phẩm thành công trong quá khứ, xem đối thủ nào đang có những động thái kém hiệu quả, và xác định những ai chỉ đang lướt sóng. Chỉ khi gió ngừng thổi, chúng ta mới thực sự nhìn thấy giá trị lâu dài của tương lai.

Nếu được hỏi xu hướng tiêu biểu của ngành trong năm nay là gì?

Lựa chọn đầu tiên của tôi là DeFi. Đã bốn năm trôi qua kể từ mùa hè DeFi, và trong 25 năm qua, một số sản phẩm mang tính biểu tượng đã xuất hiện, thu hút sự chú ý đáng kể cả về mặt khái niệm lẫn thị trường. Điều tuyệt vời nhất về lĩnh vực này là ngay khi bạn nghĩ rằng mọi thứ đã hoàn tất và bối cảnh đã ổn định, bạn đột nhiên thấy một số dự án nổi lên như những chú ngựa ô, vươn lên từ những chi tiết nhỏ nhất. Điều này đúng với Hyperliquid trong các perps và fomo trong các meme bot.

Bên cạnh những thách thức đến từ các nền tảng mới, Uniswap , một cái tên lâu năm trong lĩnh vực DeFi, vẫn tiếp tục đổi mới. Bài viết này sẽ phân tích độ sâu hai động thái quan trọng của Uniswap trong tuần này.

1. Lịch sử phát triển của Uniswap

Nếu bạn quan tâm đến quá trình phát triển, bạn có thể tham khảo các phân tích trước đây:

2. Tình hình thị trường hiện tại của Uniswap

Cho đến nay, Uniswap đã xử lý khoảng 4 nghìn tỷ đô la giao dịch, khiến nó trở thành nền tảng DEX hàng đầu không thể tranh cãi.

Như thể hiện trong biểu đồ bên dưới, ngay cả khi có những đối thủ mới xuất hiện sau 25 năm, họ vẫn chiếm 70-80% thị phần trên mạng chính ETH.

Trong 25 năm qua, ông đã giao dịch khoảng 138 tỷ đô la vào tháng 10. Ngay cả khi loại trừ các biến động hàng tháng, khối lượng giao dịch trung bình của ông vẫn ở mức 60-100 tỷ đô la.

Thị phần của các DEX khác nhau trên Ethereum

Tuy nhiên, ẩn sau vẻ bề ngoài thịnh vượng này, thực chất vẫn còn khá nhiều đối thủ cạnh tranh. TVL của Uniswap liên tục giảm, đồng nghĩa với việc có nhiều nơi tốt hơn để stake trên thị trường. Hơn nữa, mặc dù phiên bản v3 và v4 của Uniswap được tối ưu hóa hơn về hiệu suất, gas và NHÀ CUNG CẤP THANH KHOẢN , nhưng chúng vẫn đang cạnh tranh với Uniswap trên một thị trường đang ngày càng thu hẹp.

Thị phần của các phiên bản Uniswap khác nhau trên Ethereum

Và anh ấy không phải là người duy nhất trên toàn bộ thị trường Dex.

Trên thị trường swap Chuỗi chéo, hiệu suất thực tế của UniswapX kém xa đối thủ cạnh tranh PancakeSwap về mặt tối ưu hóa trải nghiệm . Kể từ năm 2024, thị phần của UniswapX đã bị xói mòn liên tục và hiện chỉ còn nắm giữ 20-30% thị phần.

Tuy nhiên, không nên đánh giá thấp tiềm năng của thị trường này vì Uniswap vẫn chiếm khoảng 200 tỷ khối lượng giao dịch swap Chuỗi chéo hàng tháng.

Khối lượng giao dịch DEX chuỗi Chuỗi dựa trên EVM

Rõ ràng có rất nhiều vấn đề ở đây. Vấn đề bị chỉ trích nhiều nhất là hiệu suất kém của chính token UNI. So với thời kỳ đỉnh cao 21 năm trước, tình trạng hiện tại của nó thật sự rất tệ.

Liệu sự thống nhất có thể xoay chuyển tình thế bây giờ không?

3. THỐNG NHẤT Đề án xuất thống nhất mới

UNification, một Đề án được đưa ra chung bởi Uniswap Labs và Uniswap Foundation, nhằm mục đích cải tổ hoàn toàn cách thức hoạt động Uniswap —từ phân bổ phí đến cấu trúc quản trị cho đến mô hình kinh tế token.

Các hành động quan trọng hơn như sau:

• Bật Phí Giao thức và Đốt UNI: Kích hoạt "công tắc phí" tích hợp để một phần phí lần được chuyển đến giao thức (thay vì toàn bộ cho nhà cung cấp thanh khoản). Các khoản phí do giao thức thu thập này sẽ được sử dụng để đốt token UNI, làm giảm vĩnh viễn lượng cung ứng UNI. Do đó, việc sử dụng Uniswap trong tương lai sẽ liên quan trực tiếp đến tình trạng khan hiếm token.

• Phí của Uniswap Sequencer sẽ được sử dụng để đốt: Uniswap hiện có mạng lưới Lớp 2 riêng mang tên Unichain. Phí thu được từ Uniswap Sequencer (hiện thu nhập khoảng 7,5 triệu đô la mỗi năm) cũng sẽ được sử dụng cho cơ chế đốt token UNI. Do đó, mọi lớp của Uniswap (sàn sàn giao dịch chính và Chuỗi L2 của nó) đều tham gia vào cùng một cơ chế đốt , làm tăng sự khan hiếm token UNI khi nhu cầu sử dụng tăng trưởng .

• Đấu giá Chiết khấu Phí Giao thức (PFDA): Một cơ chế mới nội bộ hóa Giá trị Rút Tối đa (MEV) và tăng lợi nhuận cho nhà cung cấp thanh khoản (NHÀ CUNG CẤP THANH KHOẢN ). Nói tóm lại, các nhà giao dịch có thể đấu giá để được giảm phí tạm thời (tức là giao dịch mà không phải trả phí giao thức trong một thời gian ngắn). Giá thầu cao nhất (được thanh toán bằng UNI) sẽ được sử dụng để đốt hợp đồng. Bằng cách này, MEV vốn sẽ chảy vào bot hoặc trình xác thực sẽ được Uniswap thu thập và sử dụng để đốt UNI.

• Đốt 100 triệu token UNI (Đốt hồi tố): Để bù đắp cho người nắm giữ UNI về khoản phí mà họ đã "bỏ lỡ" trong thời gian đóng chuyển đổi phí, họ đề xuất đốt 100 triệu token UNI từ Kho bạc trong một giao dịch duy nhất. Điều này tương đương với đốtkhoảng 16% nguồn cung lưu thông !

• Không còn phí giao diện/ví: Uniswap Labs sẽ ngừng tính phí cho các sản phẩm của mình (ứng dụng web Uniswap chính thức , ví di động và API).

• Ngân sách tăng trưởng 20 triệu UNI mỗi năm (phân bổ theo quý) đã được đưa ra cho Uniswap Labs.

Chúng ta nên hiểu điều này như thế nào?

Được rồi, đó là rất nhiều thông tin. Chúng ta hãy cùng xem xét vấn đề từ góc nhìn của các bên liên quan khác nhau.

3.1 Đối với NHÀ CUNG CẤP THANH KHOẢN

Rõ ràng, chi phí cuối cùng sẽ do nhà cung cấp thanh khoản gánh chịu. Ví dụ, trong Uniswap v2, phí giao dịch sẽ được điều chỉnh từ 0,30% (hoàn toàn thuộc về nhà cung cấp thanh khoản) thành 0,25% thuộc về nhà cung cấp thanh khoản và 0,05% thuộc về giao thức. Do đó, sau khi phí giao thức được áp dụng, lợi nhuận trên mỗi giao dịch của NHÀ CUNG CẤP THANH KHOẢN sẽ giảm 1/6.

Mặc dù Đề án này cũng bao gồm chương trình Đấu giá chiết khấu phí thỏa thuận (PFDA), vốn cũng đang mở rộng thị phần, nhưng nó liên quan đến việc nội bộ hóa một phần Giá trị thực hiện thị trường (MEV), dẫn dòng thanh khoản bên ngoài và tính phí, cũng như tăng tổng khối lượng giao dịch.

Một số phân tích thị trường đã tính toán rằng cơ chế này sẽ làm tăng lợi nhuận của nhà cung cấp thanh khoản khoảng 0,06 đến 0,26 đô la cho mỗi 10.000 đô la khối lượng giao dịch, đây là con số đáng kể khi xét đến việc nhà cung cấp thanh khoản thường có lợi nhuận rất thấp.

Tuy nhiên, tôi không lạc quan lắm, vì việc hoàn trả lợi nhuận từ việc khai thác MEV cho nhà cung cấp thanh khoản và người dùng luôn là một thách thức lớn. NHÀ CUNG CẤP THANH KHOẢN cũng đồng thời chịu Tổn thất tạm thời; tham khảo: Hiểu về Tổn thất tạm thời trong Dex: Nguyên tắc, Cơ chế và Công thức tính toán .

3.2 Dành cho người dùng thông thường

Đầu tiên, phí giao dịch của người dùng sẽ được giảm trực tiếp. Một mặt, người dùng cao cấp có thể nhận được phiếu giảm giá phí thông qua cơ chế PFDA kết hợp với đấu giá. Mặt khác, phí giao dịch khi sử dụng trang ứng dụng Uniswap sẽ được loại bỏ trực tiếp.

Tuy nhiên, điều quan trọng là UNI cuối cùng cũng có thể hưởng lợi từ thành công của Uniswap , vì trước đây UNI chỉ là token quản trị và không thực sự chia sẻ phí giao dịch của Uniswap (trước đây được trả cho nhà cung cấp thanh khoản ).

Hơn nữa, bản thân UNI đã trở thành một tài sản giảm phát có liên quan chặt chẽ đến dòng tiền, thay vì là một token quản trị thụ động.

Điều này rõ ràng tham khảo từ mô hình quản trị của Hyperliquid. Theo một nghĩa nào đó, đốt và mua lại là tương tự nhau. (Tham khảo: Thảo luận chuyên sâu về thành công và rủi ro tiềm ẩn của Hyperliquid).

3.3. Về hoạt động của Phòng thí nghiệm

Thứ hai, trước đây lương nhân viên được trả thông qua các khoản phí bổ sung dựa trên mức độ sử dụng ứng dụng, nhưng hiện nay được thực hiện thông qua ngân sách 20 triệu đô la Mỹ. Dựa trên giá thị trường hiện tại...

Đó là ngân sách hoạt động nghiên cứu và phát triển là 140 triệu đô la Mỹ, một con số khá cao.

Đôi khi tôi tự hỏi liệu anh ấy có phải chỉ trải qua tất cả những rắc rối này vì 2kwuni không, vì quy mô rõ ràng lớn hơn nhiều so với thu nhập từ phí giao dịch trước đó.

Hơn nữa, Uniswap Labs và nền tảng sẽ sáp nhập: các phòng thí nghiệm chịu trách nhiệm phát triển giao thức và nền tảng chịu trách nhiệm tài trợ/quản trị dự kiến sẽ sáp nhập. Hầu hết các thành viên trong đội ngũ của nền tảng sẽ gia nhập các phòng thí nghiệm, tạo thành một đội ngũ chung tập trung vào sự phát triển của Uniswap . Điều này dường như sụp đổ thấy một cam kết mới về cải tiến.

3.4 Liệu cơ chế này có đáng để lạc quan về lâu dài không?

Có lẽ đã có quá nhiều sự kiện thiên nga đen trong tuần này, vì mức tăng định giá do đốt gây ra đã nhanh chóng giảm trở lại.

Bỏ qua những yếu tố bên ngoài này, tôi tin rằng những biến động ngắn hạn của nó xuất phát từ việc thông báo ban đầu mà mọi người dễ dàng nắm bắt sẽ bị đốt, từ đó tăng trưởng. Tuy nhiên, đốt không phải là nguồn gốc của giá trị dài hạn.

Uniswap hy vọng rằng khối lượng giao dịch tăng, việc chia sẻ MEV và khích lệ khác sẽ bù đắp tác động của lợi nhuận giảm theo thời gian. Làm thế nào họ có thể ổn định lợi nhuận NHÀ CUNG CẤP THANH KHOẢN ?

Trong biểu đồ ban đầu, chúng ta có thể thấy nhà cung cấp thanh khoản Uniswap dài hạn đang dần di chuyển đi.

Hơn nữa, tương tự như vậy, các đối thủ cạnh tranh (cũng hoạt động như NHÀ CUNG CẤP THANH KHOẢN) sẽ phải nắm giữ lượng lớn token thông thường khi staking trên token UNI, vốn thường dễ bị tổn thất nhất trong các sự kiện thiên nga đen, do đó làm tăng thêm Tổn thất tạm thời của NHÀ CUNG CẤP THANH KHOẢN . Mặt khác, việc staking trên các token nền tảng chính thống mang lại lợi nhuận staking rõ ràng hàng năm là 4% Ethereum , trong khi staking trên Sol mang lại lợi lợi nhuận 8% hoặc thậm chí cao hơn, tận dụng được các lực lượng thị trường và việc Jito nắm giữ MEVA, mà không phải lo lắng về Altcoin.

Để biết chi tiết, vui lòng xem: Báo cáo nghiên cứu dài 10.000 từ: Sự phát triển của bối cảnh MEV tại Solana cùng những ưu điểm và nhược điểm của nó.

Do đó, việc nhà cung cấp thanh khoản rời đi cuối cùng sẽ ảnh hưởng đến độ sâu giao dịch, tăng trượt giá giao dịch và cuối cùng gây hại cho người dùng.

Do đó, mặc dù UNI-ization được cho là sự thay đổi lớn nhất mà Uniswap đã trải qua kể từ khi ra mắt token UNI, nhưng nó đã giải quyết được vấn đề tồn tại lâu nay về việc thiếu mối tương quan trực tiếp giữa giá trị của token UNI và hiệu suất thực tế Uniswap .

Về lâu dài, sự cạnh tranh giữa sàn giao dịch phi tập trung đã vô cùng khốc liệt, và quy mô của Uniswap đồng nghĩa với thanh khoản của sàn này có thể chịu được những biến động trong một thời gian. Việc triển khai động thái này vào thời điểm này sụp đổ hợp lý, nhưng chắc chắn sẽ gây ra biến động.

4. CCA (Đấu giá thanh toán liên tục)

Đây là giao thức CCA mới vừa được Uniswap và Aztec hợp tác phát hành. CCA được thiết kế đặc biệt để hình thành giá và khởi tạo thanh khoản cho tài sản mới.

Sau khi quá trình đấu giá hoàn tất, đội ngũ dự án có thể nhập số tiền và token huy động được vào Uniswap v4 và kết nối trực tiếp với thị trường thứ cấp để giao dịch.

4.1 Sự phát triển của các chương trình định giá tài sản

Trên thực tế, cách định giá tài sản luôn là một vấn đề lớn. Trong phần giải thích trước đây về cơ chế của uniswapX và uniswapV2, tôi đã đề cập rằng, xét một cách khách quan, sự nổi lên của Uniswap là nhờ nắm bắt được nhu cầu định giá tài sản mới vào thời điểm đó.

Xét cho cùng, công thức x*y=k cho số lượng hai mã thông báo trong AMM Chuỗi là cách dễ nhất để nhanh chóng quay lại mức giá hợp lý trong kiến trúc EVM bị hạn chế về hiệu suất.

Tuy nhiên, cơ chế này không hoàn hảo. Sự trượt đáng kể, các đợt tấn công của MEV và Tổn thất tạm thời NHÀ CUNG CẤP THANH KHOẢN tạm thời là những yếu tố chính ảnh hưởng đến hiệu quả của nó.

Do đó, hình thành giá công bằng và phân phối token ban đầu công bằng luôn là những vấn đề lớn đối với các nền tảng DEX. Tuy nhiên, hầu hết các đợt phát hành vẫn mang cảm giác như những giao dịch ngầm được ngụy trang dưới dạng "sự kiện cộng đồng". Người trong nội bộ được đảm bảo chắc chắn, trong khi những người khác chỉ được hưởng lợi nhuận.

Sau đó, nhiều nền tảng khác cũng đã thực hiện nhiều nỗ lực định giá tài sản mới, chẳng hạn như airdrop đội ngũ , đấu giá Hà Lan, bán giá cố định, cũng như LBP, Bonding Curve, Fee mint, ra mắt công bằng, v.v.

Hơn nữa, giải pháp trên vẫn còn tồn tại một số nhược điểm như...

1. Việc bán giá cố định có thể dẫn đến sai sót về giá và tranh chấp về thứ tự ưu tiên, dẫn đến thanh khoản không đủ hoặc không ổn định.

2. Đấu giá kiểu Hà Lan tạo ra một trò chơi theo thời gian, mang lại cho những người chuyên nghiệp như chúng tôi lợi thế hơn so với những người tham gia thực tế.

3. Các cuộc đấu giá một lần làm giảm nhu cầu và thường gây ra cuộc chiến đấu giá vào phút chót.

4. Nhiều đường cong biểu hiện sự phụ thuộc vào đường đi và dễ dàng điều chỉnh.

4.2 Khái niệm thiết kế của CCA

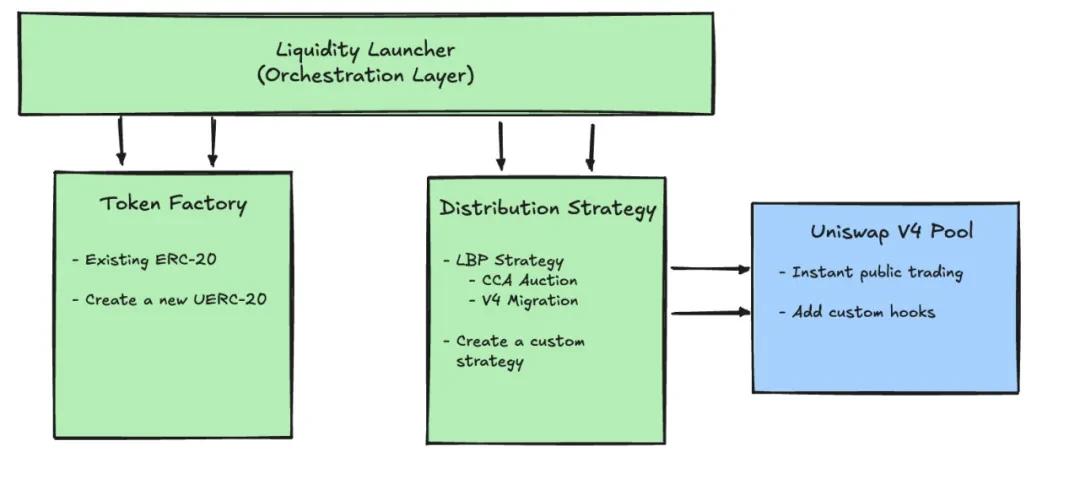

Về cơ bản, CCA là một giao thức độc lập với Uniswap v4, đại diện cho một khuôn khổ chào bán và định giá hoàn chỉnh. Tuy nhiên, nó tận dụng cơ chế hooks của Uniswap v4 để kết nối với kernel AMM. Trong toàn bộ quy trình phát hành, điều này được thể hiện bằng mô-đun Đấu giá CCA được hiển thị trong sơ đồ bên dưới.

Đây là một khuôn khổ đấu giá có thể cấu hình được và mọi thứ đều diễn ra trên Chuỗi(đây là một lợi thế đáng kể so với UniswapX). Năm giai đoạn là...

Đây là một khuôn khổ đấu giá có thể cấu hình được và mọi thứ đều diễn ra trên Chuỗi(đây là một lợi thế đáng kể so với UniswapX). Năm giai đoạn là...

Giai đoạn cấu hình -> Giai đoạn đấu thầu -> Giai đoạn phân bổ -> Giai đoạn thanh lý -> Giai đoạn bơm vốn

- Giai đoạn cấu hình: Người khởi xướng đấu giá đầu tiên đặt ra các quy tắc trên Chuỗi, chẳng hạn như thời gian bắt đầu và kết thúc, tổng số "vòng" hoặc khoảng thời gian trong phiên đấu giá, tỷ lệ token được phát hành trong mỗi khoảng thời gian, giá tối thiểu (giá sàn) và các cấu hình bổ sung, chẳng hạn như có yêu cầu danh sách trắng/xác minh danh tính hay không và cách nhập thanh khoản vào Uniswap v4 sau khi phiên đấu giá kết thúc, v.v.

- Giai đoạn đấu giá: Trong quá trình đấu giá, người tham gia có thể đặt giá bất cứ lúc nào. Mỗi giá thầu bao gồm hai thông số: số tiền đầu tư và mức giá đơn vị cao nhất có thể chấp nhận được.

- Giai đoạn lan tỏa: Hệ thống sẽ tự động lan tỏa giá thầu trong các "giai đoạn phát hành" còn lại. Do đó, bạn đặt giá thầu càng sớm, thời gian tham gia càng dài và bạn càng có nhiều vòng tham gia thanh lý.

- Giai đoạn thanh lý: Trong mỗi vòng, hệ thống sẽ tích lũy tất cả các ưu đãi hợp lệ cho vòng đó và sau đó sử dụng một quy tắc thống nhất để tìm ra mức giá có thể bán được tất cả token sẽ được phát hành trong vòng đó, đây chính là giá giao dịch cuối cùng cho vòng đó.

- Giai đoạn Tiêm (Injection Phase): Sau khi phiên đấu giá kết thúc, người tham gia có thể lĩnh nhận token và tiền từ các giao dịch chưa bán được. Giao thức sau đó sẽ tiêm tài sản đã huy động được và tài sản của bên kia do nhóm dự án chuẩn bị vào Uniswap v4 theo chiến lược đã thỏa thuận trước, chính thức mở quỹ thanh khoản trên thị trường thứ cấp .

4.3 Cách hiểu

Tóm lại, về cơ bản, nó bao gồm việc chia một phiên đấu giá một lần thành lần phiên đấu giá lần, phân phối quy trình chơi trò chơi trên nhiều phiên đấu giá này. Điều này giải quyết vấn đề trước đây, khi một lượng lớn giao dịch được hoàn tất vào giây cuối cùng (trước khi khối được tạo), biến phiên đấu giá thành một hộp đen.

Nhưng liệu như vậy có đủ tốt không?

Rõ ràng, sự phức tạp sẽ cản trở nhiều đồng tiền mới ra mắt trên nền tảng này. Nó cũng làm giảm hiệu quả. Khách quan mà nói, logic đấu giá Uniswap đã không thành công kể từ phiên bản X, và quá nhiều giao thức DeFi để lại sự phức tạp cho người dùng.

Theo cho rằng, cách tiếp cận này khó có thể lặp lại thành công của Uniswap V1, nơi 200 dòng mã đã viết lại lịch sử phát hành và định giá coin mới. Hơn nữa, nó còn dựa trên V4, và như dữ liệu trên cho thấy, sự phát triển của nó chậm hơn các phiên bản V2 và V3 chính thống gấp năm lần.

5. Về tăng trưởng tài sản và khám phá giá trị

Về tăng trưởng tài sản, những gì tôi đã thảo luận cho đến nay là nền tảng định giá ban đầu. Tôi muốn bổ sung thêm một số thông tin về logic định giá trong giai đoạn phát triển từ trung bình đến lớn.

Mặc dù giao dịch phái sinh tài chính phái sinh, đặc biệt là các nền tảng vĩnh viễn, là Chuỗi giao dịch có lợi nhuận cao nhất.

Nhiều người ban đầu bị thu hút bởi điều này, nhưng giá trị cốt lõi của Perps nằm ở khả năng hỗ trợ định giá tài sản.

Đối với tài sản rất nhỏ, bạn có thể niêm yết chúng trên Uniswap hoặc Meme . Khi bạn phát triển tài sản có quy mô vừa và nhỏ, bạn có thể niêm yết chúng trên nền tảng Alpha của BlackNig hoặc các nền tảng CEX quy mô vừa và nhỏ khác. Tuy nhiên, khách quan mà nói, 25 năm trước, khi chuyển từ tài sản nhỏ sang tài sản lớn, thị trường có rất ít nền tảng định giá phi tập trung.

Do đó, trong giai đoạn thị trường trì trệ này, thị trường dễ bị đánh giá sai, thường dẫn đến việc các nhà đầu tư nhanh chóng thoát khỏi khoản đầu tư của mình sau khi tài sản được niêm yết trên sàn giao dịch.

Đầu tiên, vì Perps là hợp đồng tương lai, bạn cần biết rằng nếu bạn muốn định giá chúng trên thị trường, bạn phải đầu tư tài sản vào chúng và thanh khoản của bạn phải bị khóa trên thị trường, điều này thực sự bất lợi cho một tài sản.

Nếu bạn có tài sản quá nhỏ, thực ra bạn có thể dễ dàng cho nhà tạo lập thị trường vay coin của mình. Mọi người thường hết coin nhỏ vì họ không phối hợp tốt với nhà tạo lập thị trường, và cả hai cùng đẩy giá lên. Sau đó, khi chính thức bán ra hoặc chính thức, họ lại đẩy giá lên.

Do đó, do ảnh hưởng của nhiều nhà tạo lập thị trường, các đồng tiền vốn hóa nhỏ không thể cất cánh. Sau đó, ở giai đoạn vốn hóa trung bình, bạn phải bơm thanh khoản vào chúng để tạo ra độ sâu lớn hơn, điều này khiến chi phí cho nhóm dự án rất cao, và lợi nhuận cho nhà cung cấp thanh khoản) cũng trở nên không ổn định và không đáng kể, vì mọi người không muốn nắm giữ các đồng tiền có biến động cao trong dài hạn.

Vậy nên, xét theo góc độ này, vì nền tảng vĩnh viễn là một thị trường tương lai, bạn thực sự không cần phải nhận bất cứ thứ gì; bạn chỉ cần cho rằng rằng nó có mức giá này. Do đó, đây là một nền tảng định giá rất tốt cho tài sản Trung Quốc.

Gần đây, chúng ta đang đối mặt với sự chuyển đổi giữa thị trường tăng giá và giảm giá. Bản thân đã trải qua hai chu kỳ, tôi có thể nói một cách khách quan rằng thị trường tăng giá và giảm giá liên tục thay đổi, và những người tồn tại đủ lâu là những người đã nắm bắt được các nền tảng đáp ứng nhu cầu dài hạn.