Mặc dù có hệ số tương quan cao (0,9) với token crypto hóa lớn, token vốn hóa nhỏ lại không mang lại giá trị đa dạng nào.

Tác giả: Gino Matos

Biên soạn bởi: Luffy, Foresight News

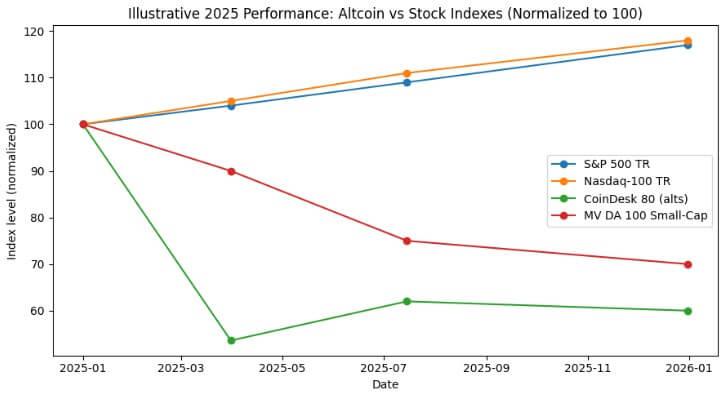

Từ năm 2024 đến năm 2025, chỉ số S&P 500 tăng 47%, trong khi tài sản Altcoin nói chung có tỷ lệ Sharpe âm và hệ số tương quan cao là 0,9 với token crypto . (Lưu ý: Tỷ lệ Sharpe là một chỉ báo cốt lõi để đo lường lợi lợi nhuận điều chỉnh rủi ro của danh mục đầu tư, được tính như sau: Tỷ suất lợi nhuận danh mục đầu tư hàng năm - Lãi suất không rủi ro hàng năm / Độ biến động danh mục đầu tư hàng năm.)

Kể từ tháng 1 năm 2024, việc so sánh hiệu suất của crypto và cổ phiếu cho thấy cái gọi là "giao dịch Altcoin " về cơ bản chỉ là một sự thay thế cho giao dịch cổ phiếu.

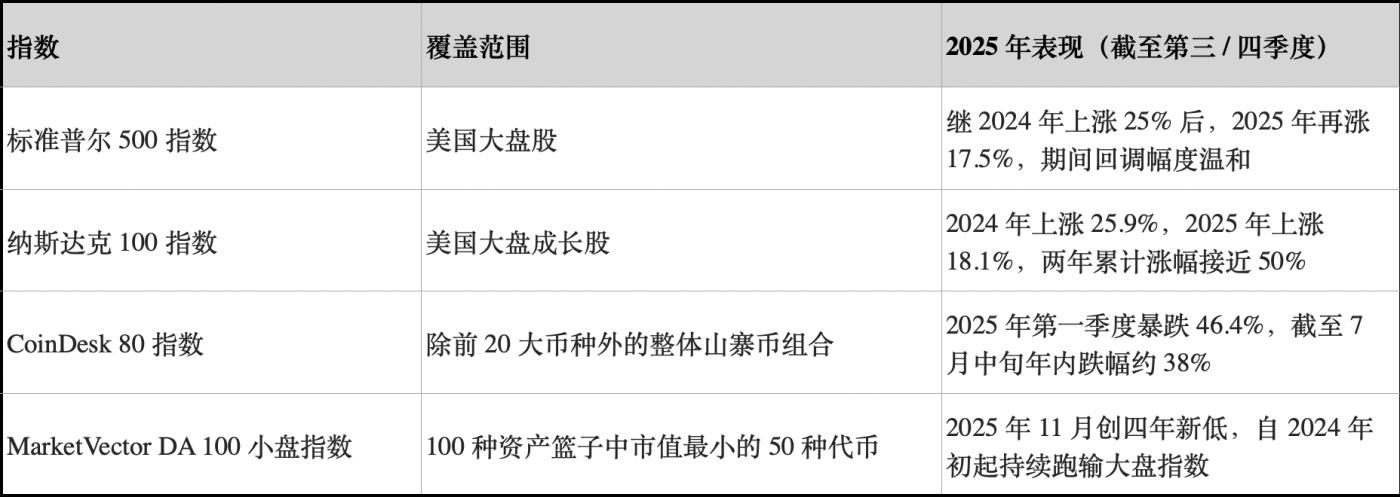

Năm 2024, chỉ số S&P 500 tăng khoảng 25%, và năm 2025 đạt 17,5%, tổng mức tăng lũy kế khoảng 47% trong hai năm. Trong cùng kỳ, chỉ số Nasdaq 100 tăng lần lượt 25,9% và 18,1%, với tổng mức tăng lũy kế gần 49%.

Chỉ số CoinDesk 80, theo dõi 80 tài sản nằm ngoài top 20 loại tiền điện tử crypto giá trị vốn hóa thị trường thị trường, đã giảm mạnh 46,4% chỉ trong quý đầu tiên của năm 2025, tính đến giữa tháng 7, chỉ số này đã giảm khoảng 38% so với đầu năm.

Đến cuối năm 2025, chỉ số MarketVector Digital Assets 100 Small Cap Index sẽ giảm xuống mức thấp nhất kể từ tháng 11 năm 2020, dẫn đến tổng giá trị vốn hóa thị trường thị trường crypto giảm hơn 1 nghìn tỷ đô la.

Sự khác biệt về xu hướng này hoàn toàn không phải là lỗi thống kê. Tài sản Altcoin nói chung không chỉ có lợi nhuận âm mà độ biến động của nó còn tương đương hoặc thậm chí cao hơn so với cổ phiếu; trái lại, chỉ số thị trường chứng khoán Mỹ đã đạt được tăng trưởng hai con số với mức giảm có thể kiểm soát được.

Đối với các nhà đầu tư Bitcoin, câu hỏi cốt lõi là: liệu việc phân bổ vốn vào token vốn hóa nhỏ có thực sự mang lại lợi nhuận điều chỉnh rủi ro hay không? Hay, việc phân bổ này chỉ đơn giản là duy trì mối tương quan tương tự với cổ phiếu trong khi chấp nhận thêm rủi ro từ tỷ lệ Sharpe âm?

Chọn một chỉ số Altcoin đáng tin cậy

Để phục vụ cho mục đích phân tích, CryptoSlate đã theo dõi ba chỉ số Altcoin.

Một trong số đó là Chỉ số CoinDesk 80, được ra mắt vào tháng 1 năm 2025. Chỉ số này bao gồm 80 tài sản bổ sung cho Chỉ số CoinDesk 20, cung cấp một danh mục đầu tư đa dạng vượt ra ngoài Bitcoin, Ethereum và token hàng đầu khác.

Thứ hai, có chỉ số MarketVector Digital Assets 100 Small Cap Index, chọn ra 50 token có giá trị vốn hóa thị trường nhỏ nhất từ một rổ 100 tài sản và có thể được coi là thước đo để đánh giá " tài sản rác" của thị trường.

Thứ ba, có chỉ số vốn hóa nhỏ do Kaiko ra mắt. Đây là một sản phẩm nghiên cứu, không phải là một chỉ số chuẩn có thể giao dịch, cung cấp một góc nhìn định lượng rõ ràng từ phía người bán để phân tích các nhóm tài sản hóa nhỏ.

Ba góc nhìn này mô tả bức tranh thị trường từ các khía cạnh khác nhau: danh mục Altcoin tổng thể, token vốn hóa nhỏ có hệ số beta cao và nghiên cứu định lượng. Tuy nhiên, tất cả đều dẫn đến những kết luận rất nhất quán.

Ngược lại, hiệu suất chuẩn của thị trường chứng khoán lại cho thấy một bức tranh hoàn toàn khác.

Năm 2024, các chỉ số chính của thị trường chứng khoán Mỹ tăng khoảng 25%, và năm 2025, mức tăng cũng ở mức hai chữ số, với những đợt điều chỉnh tương đối hạn chế trong giai đoạn này. Mức giảm mạnh nhất hàng năm của chỉ số S&P 500 chỉ ở mức trung bình đến cao một chữ số, trong khi chỉ số Nasdaq 100 duy trì xu hướng tăng mạnh xuyên suốt.

Cả hai chỉ số chứng khoán chính đều đạt được tăng trưởng kép lợi nhuận mà không có sự sụt giảm lợi nhuận đáng kể.

Tuy nhiên, chỉ số Altcoin tổng thể lại cho thấy một xu hướng hoàn toàn khác. Báo cáo từ CoinDesk Indexes cho thấy chỉ số CoinDesk 80 đã giảm mạnh 46,4% chỉ trong quý đầu tiên, trong khi chỉ số CoinDesk 20, theo dõi thị trường rộng lớn hơn, đã giảm 23,2% trong cùng kỳ.

Tính đến giữa tháng 7 năm 2025, chỉ số CoinDesk 80 đã giảm 38% so với đầu năm, trong khi chỉ số CoinDesk 5, theo dõi Bitcoin, Ethereum và ba loại tiền điện tử lớn khác, đã tăng từ 12% đến 13% trong cùng kỳ.

Trong một cuộc phỏng vấn với ETF.com, Andrew Baehr của CoinDesk Indexes đã mô tả hiện tượng này là "các mối tương quan hoàn toàn giống nhau, nhưng kết quả lợi nhuận và thua lỗ lại khác nhau một cách đáng kể."

Hệ số tương quan giữa Chỉ số CoinDesk 5 và Chỉ số CoinDesk 80 cao tới 0,9, nghĩa là cả hai cùng biến động theo cùng một hướng. Tuy nhiên, chỉ số trước đó đã tăng trưởng nhẹ ở mức hai chữ số, trong khi chỉ số sau đó giảm mạnh gần 40%.

Thực tế cho thấy, lợi nhuận đa dạng hóa của việc nắm giữ Altcoin vốn hóa nhỏ là không đáng kể, trong khi trả giá phí hiệu năng lại cực kỳ cao.

Hiệu suất của tài sản vốn hóa nhỏ thậm chí còn tệ hơn. Theo Bloomberg, tính đến tháng 11 năm 2025, chỉ số MarketVector Digital Assets 100 Small Cap Index đã giảm xuống mức thấp nhất kể từ tháng 11 năm 2020.

Trong 5 năm qua, chỉ số cổ phiếu vốn hóa nhỏ đã giảm khoảng -8%, trong khi chỉ số cổ phiếu vốn hóa lớn tương ứng đã tăng vọt khoảng 380%. Các quỹ đầu tư tổ chức rõ ràng ưa chuộng tài sản vốn hóa lớn và tránh rủi ro đuôi.

Nhìn vào hiệu suất của Altcoin trong năm 2024, chỉ số Kaiko Small Cap Index đã giảm hơn 30% trong suốt cả năm, và token vốn hóa trung bình cũng gặp khó khăn trong việc theo kịp mức tăng của Bitcoin.

Những đồng tiền thắng cuộc trên thị trường tập trung cao độ vào một vài loại tiền điện tử hàng đầu, chẳng hạn như SOL và Ripple. Mặc dù tổng khối lượng giao dịch của Altcoin chiếm tỷ lệ lên mức cao nhất của năm 2021 vào năm 2024, nhưng 64% khối lượng giao dịch vẫn tập trung vào mười Altcoin hàng đầu.

Thanh khoản trên thị trường crypto không hề biến mất; thay vào đó, nó đã chuyển dịch sang tài sản có giá trị cao hơn.

Tỷ lệ Sharpe và mức giảm giá trị

Khi so sánh lợi nhuận điều chỉnh rủi ro , khoảng cách càng nới rộng. Chỉ số CoinDesk 80 và nhiều chỉ số Altcoin vốn hóa nhỏ không chỉ có lợi nhuận âm sâu mà độ biến động của chúng cũng tương đương hoặc thậm chí cao hơn so với cổ phiếu.

Chỉ số CoinDesk 80 đã giảm mạnh 46,4% chỉ trong một quý; chỉ số MarketVector dành cho các công ty vốn hóa nhỏ đã giảm xuống mức thấp nhất kể từ đại dịch vào tháng 11 sau một đợt giảm điểm khác.

Chỉ số Altcoin nói chung đã trải qua lần giảm một nửa theo cấp số nhân: Chỉ số Kaiko Small Cap giảm hơn 30% vào năm 2024, Chỉ số CoinDesk 80 giảm mạnh 46% trong quý đầu tiên năm 2025, và Chỉ số Small Cap giảm trở lại mức thấp nhất năm 2020 vào cuối năm 2025.

Ngược lại, chỉ số S&P 500 và Nasdaq 100 đạt lợi nhuận tích lũy lần lượt là 25% và 17% trong hai năm, với mức giảm tối đa chỉ ở mức trung bình đến cao một chữ số. Mặc dù thị trường chứng khoán Mỹ trải qua biến động, nhưng nhìn chung vẫn trong tầm kiểm soát; trong khi đó, chỉ số crypto lại thể hiện sự biến động cực kỳ mạnh mẽ.

Ngay cả khi chúng ta coi tính biến động cao của Altcoin là một đặc điểm cấu trúc, thì tỷ suất lợi nhuận trên mỗi đơn vị rủi ro của chúng trong giai đoạn 2024-2025 vẫn thấp hơn nhiều so với việc nắm giữ chỉ số thị trường chứng khoán Mỹ.

Trong giai đoạn từ năm 2024 đến năm 2025, chỉ số Altcoin tổng thể có hệ số Sharpe âm; trong khi đó, chỉ số S&P 500 và Nasdaq đã cho thấy hệ số Sharpe mạnh mà không cần điều chỉnh theo biến động. Sau khi điều chỉnh theo biến động, khoảng cách giữa hai chỉ số này càng nới rộng hơn.

Các nhà đầu tư Bitcoin và thanh khoản crypto

Điểm đáng chú ý đầu tiên từ dữ liệu trên là xu hướng tập trung thanh khoản và dịch chuyển sang tài sản có giá trị cao. Cả báo cáo của Bloomberg và Whalebook về chỉ số MarketVector Small Cap Index đều chỉ ra rằng kể từ đầu năm 2024, Altcoin vốn hóa nhỏ liên tục hoạt động kém hiệu quả, trong khi các quỹ đầu tư tổ chức lại đổ tiền vào các quỹ ETF Bitcoin và Ethereum.

Dựa trên quan sát của Kaiko, mặc dù tổng khối lượng giao dịch Altcoin chiếm tỷ lệ phục hồi về mức năm 2021, nhưng nguồn vốn vẫn tập trung vào mười Altcoin hàng đầu. Xu hướng thị trường rất rõ ràng: thanh khoản chưa hoàn toàn rút crypto, mà đang chuyển dịch sang tài sản có giá trị cao hơn.

Thị trường bò Altcoin trong quá khứ về cơ bản chỉ là một chiến lược giao dịch dựa trên chênh lệch giá, chứ không phải là sự vượt trội về cấu trúc của tài sản . Vào tháng 12 năm 2024, chỉ số thị trường bò Altcoin của CryptoRank từng tăng vọt lên 88 điểm, rồi lao dốc xuống 16 điểm vào tháng 4 năm 2025, xóa sạch hoàn toàn những lợi nhuận đạt được.

Thị trường bò Altcoin tăng giá mạnh năm 2024 cuối cùng đã biến thành một bong bóng vỡ điển hình; đến giữa năm 2025, danh mục đầu tư Altcoin nói chung gần như đã mất hết lợi nhuận, trong khi chỉ số S&P 500 và Nasdaq tiếp tục tăng trưởng với tốc độ kép.

Đối với các cố vấn quản lý tài sản và nhà phân bổ tài sản đang cân nhắc đa dạng hóa danh mục đầu tư của họ ngoài Bitcoin và Ethereum , dữ liệu của CoinDesk cung cấp một tham khảo điển hình rõ ràng.

Tính đến giữa tháng 7 năm 2025, chỉ số CoinDesk 5, theo dõi thị trường rộng lớn hơn, đã đạt mức tăng trưởng hai chữ số nhẹ trong năm nay, trong khi chỉ số Altcoin đa dạng CoinDesk 80 giảm mạnh gần 40%, với hệ số tương quan là 0,9 giữa hai chỉ số này.

Các nhà đầu tư phân bổ vốn vào Altcoin vốn hóa nhỏ đã không đạt được lợi nhuận đa dạng đáng kể. Thay vào đó, họ phải chịu rủi ro về lợi nhuận và thua lỗ vượt xa so với Bitcoin, Ethereum và cổ phiếu Mỹ, trong khi vẫn chịu ảnh hưởng bởi các yếu tố kinh tế vĩ mô tương tự.

Hiện tại, giới đầu tư coi hầu hết Altcoin là mục tiêu giao dịch chiến thuật hơn là phân bổ tài sản chiến lược. Từ năm 2024 đến năm 2025, các quỹ ETF Bitcoin và Ethereum spot dự kiến sẽ mang lại lợi nhuận điều chỉnh rủi ro tốt hơn đáng kể, trong khi thị trường chứng khoán Mỹ cũng sẽ hoạt động mạnh mẽ.

Thanh khoản trên thị trường Altcoin ngày càng tập trung vào một vài "đồng tiền cấp tổ chức", chẳng hạn như SOL, Ripple và token khác có các yếu tố tích cực độc lập hoặc triển vọng pháp lý rõ ràng. Sự đa dạng tài sản ở cấp độ chỉ số đang bị thị trường thu hẹp.

Năm 2025, chỉ số S&P 500 và Nasdaq 100 tăng khoảng 17%, trong khi chỉ số CoinDesk 80 Crypto Index giảm 40%, và crypto giá trị vốn hóa thị trường nhỏ giảm 30%.

Điều này có ý nghĩa gì đối với thanh khoản trong chu kỳ thị trường tiếp theo?

Diễn biến thị trường từ năm 2024 đến năm 2025 đã kiểm chứng liệu Altcoin có thể đạt được giá trị đa dạng hóa hoặc vượt trội hơn thị trường trong hoàn cảnh tâm lý chấp nhận rủi ro kinh tế vĩ mô ngày càng gia tăng hay không. Trong giai đoạn này, thị trường chứng khoán Mỹ đã đạt tăng trưởng hai con số trong hai năm liên tiếp, với mức giảm điểm có thể kiểm soát được.

Bitcoin và Ethereum đã được các tổ chức công nhận thông qua các quỹ ETF spot và được hưởng lợi từ hoàn cảnh pháp lý thoải mái hơn.

Ngược lại, chỉ số Altcoin tổng thể không chỉ có lợi nhuận âm và mức giảm mạnh hơn, mà còn duy trì mối tương quan cao với token crypto , nhưng lại không mang lại sự bù đắp tương xứng cho những rủi ro bổ sung mà nhà đầu tư phải gánh chịu.

Các quỹ đầu tư tổ chức luôn theo đuổi hiệu suất. Chỉ số MarketVector Small Cap có lợi nhuận 5 năm là -8%, trong khi chỉ số tương ứng dành cho các công ty vốn hóa lớn đã tăng 380%. Khoảng cách này phản ánh rằng vốn liên tục dịch chuyển sang tài sản có quy định rõ ràng, thanh khoản dồi dào thị trường phái sinh và cơ sở hạ tầng lưu ký được thiết lập hoàn thiện .

Chỉ số CoinDesk 80 đã giảm mạnh 46% trong quý đầu tiên và ghi nhận mức giảm 38% tính đến giữa tháng 7, cho thấy xu hướng dịch chuyển vốn sang tài sản có giá trị cao không những không đảo ngược mà còn đang tăng tốc.

Đối với các nhà đầu tư Bitcoin và Ethereum đang đánh giá việc phân bổ vốn vào token crypto hóa nhỏ, dữ liệu từ năm 2024 đến năm 2025 cung cấp một câu trả lời rõ ràng: lợi nhuận tuyệt đối của danh mục đầu tư Altcoin nói chung hoạt động kém hơn so với cổ phiếu Mỹ, và lợi nhuận điều chỉnh rủi ro thấp hơn so Bitcoin và Ethereum ; mặc dù có hệ số tương quan cao (0,9) với token crypto hóa lớn, nó vẫn không mang lại bất kỳ giá trị đa dạng hóa nào.