美国劳工部周五公布最新就业数据,显示美国 7 月非农失业率上升至 4.3%,创下三年来的新高,并正式触发经济衰退指标萨姆规则。在经济衰退疑虑升温之际,债券交易员开始纷纷押注美国经济正处于恶化边缘,联准会将需要开始大举降息,以避免经济衰退。

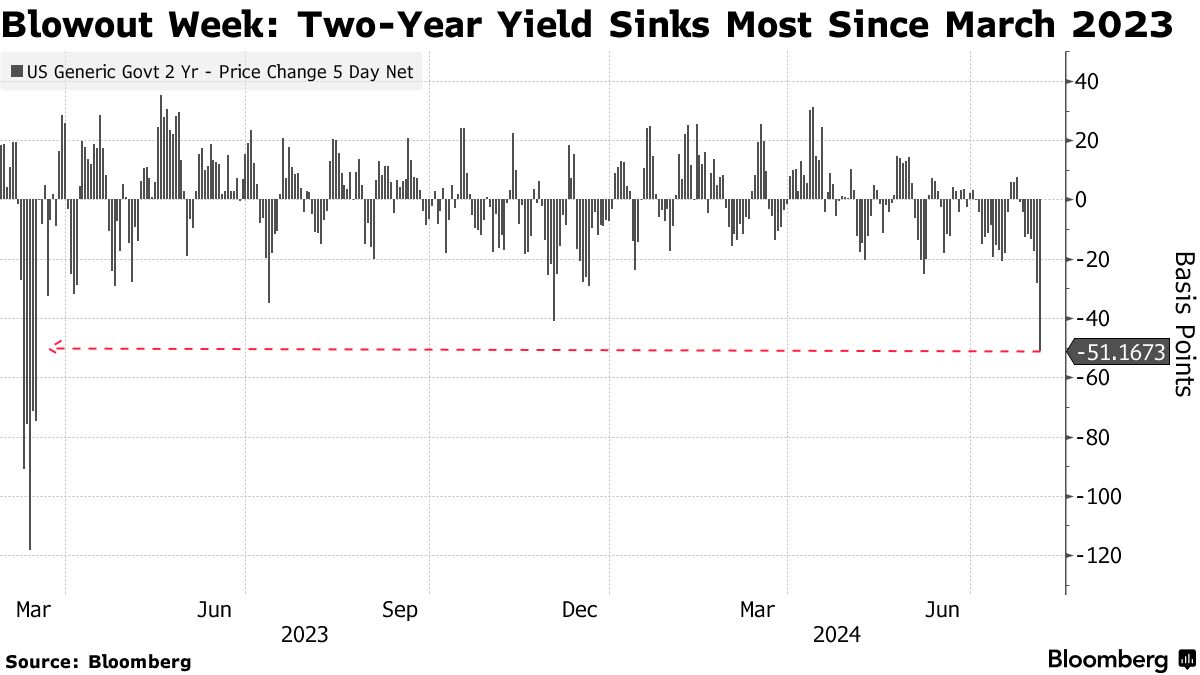

2 年期美债殖利率暴跌

据彭博数据,近日引发了自 2023 年 3 月爆发银行业危机以来,债市最大的涨势之一,令对利率政策敏感的 2 年期美债殖利率上周暴跌超 0.5%,周一已跌破 3.8%(美债价格则全线上扬),这是自全球金融危机或网路泡沫破灭以来, 2 年期美债殖利率首次低于联准会基准利率(目前约 5.3%)差距这么多。

Brandywine Global Investment Management 投资组合经理 Tracy Chen 表示,市场担忧的是联准会行动落后了,经济正从软著陆转向硬著陆,美债现在是个不错的选择,因为他确实认为经济将继续放缓。

量化基金 AlphaSimplex Group 首席研究策略师兼投资组合经理 Kathryn Kaminski 则表示,鉴于股市低迷、投资者赶在殖利率进一步下跌前抢购债券,债市似乎有继续上涨的空间,该公司的趋势追踪讯号在之前看跌债券后,本月开始看多债券。(美债殖利率与价格是呈现反比的)

联准会将大幅降息?

在经济衰退的疑虑大增之下,华尔街的经济学家已开始预期,联准会将以更激进的速度放宽货币政策,花旗集团、摩根大通预测,在 9 月和 11 月联准会将降息 2 码。

高盛经济学家也将明年美国经济衰退的可能性从 15% 提高到 25%,但表示不必担心经济衰退,美国经济持续整体表现良好,没有严重的金融失衡,联准会有很大的降息空间,如果需要可以迅速降息。

期货交易员则预计,到今年底,降息幅度将相当于 5 次 1 码,这表明他们预计在最后 3 次利率决策会议上,将出现异常大的 2 码降息,自疫情或信贷危机以来,还没有这么大规模的降息幅度出现过。

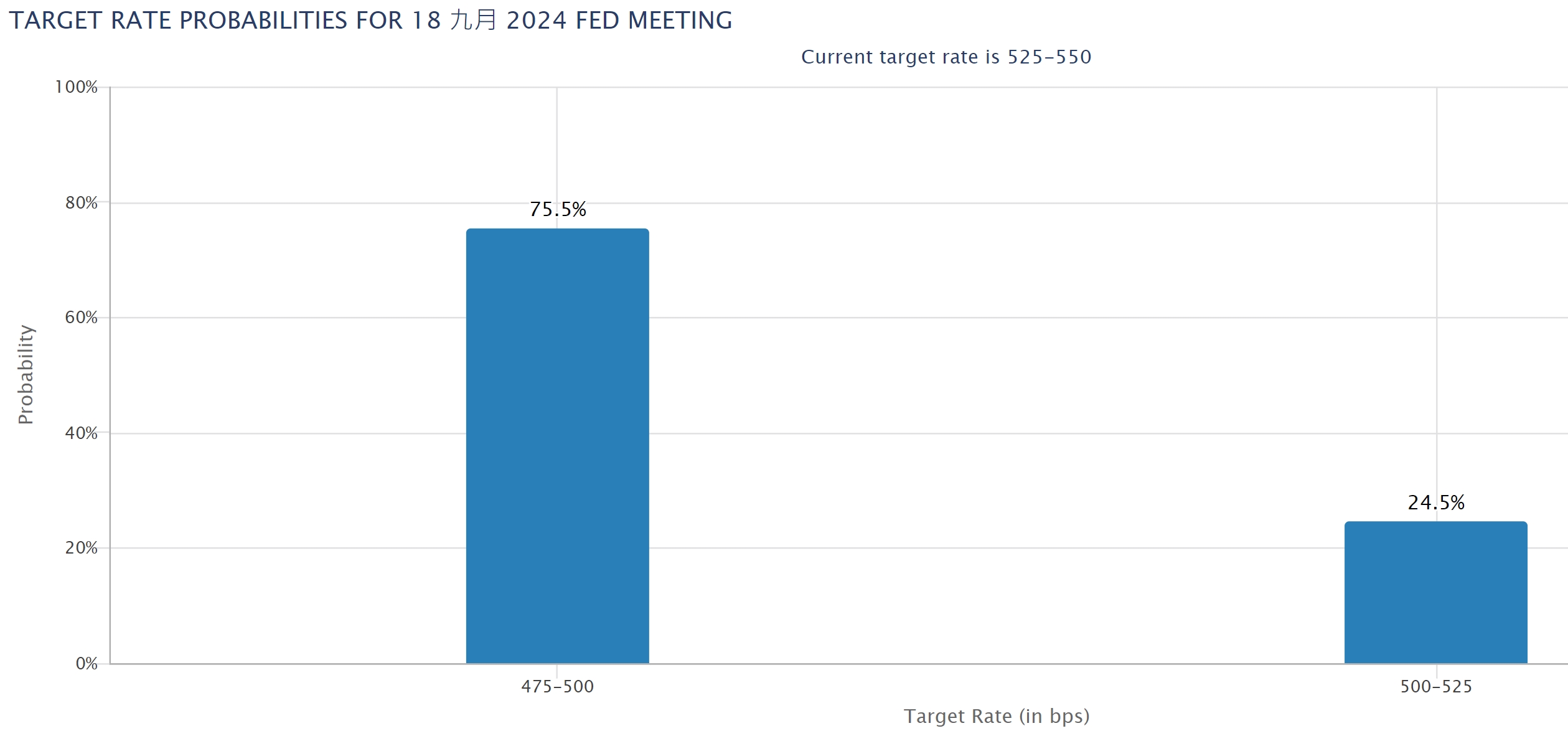

美国国债的上涨,推动基准 10 年期美债殖利率降至约 3.8%,为 12 月以来的最低水平。芝商所 FedWatch 工具预估,联准会 9 月降息 2 码的机率已高达 75.5,降息 1 码的机率降至 24.5%。