经济类畅销书《货币战争》(Currency Wars)自 2007 年发行后至今仍风靡全球,作者宋鸿兵于 2024 亚洲区块链高峰会(Asia Blockchain Summit)发表主题为《货币战争:美元 vs 黄金与数字货币》的精彩分享。

宋鸿兵深入解析了 2020 年新冠疫情后全球货币霸主美元体系所面临的内在危机,并佐以丰富的图片简报,令台下理解美元等法订货币存在的结构性问题,以下为您整理宋老师的演讲精华。

在 2017 年之后世界各国已经爆发了货币的世界大战。我觉得现在以美元为主的整个货币体系实际上存在著结构性的问题,或者叫内在的危机。我用四句话来概括,这四句话分别概括了现在货币体系内在的矛盾。

货币生而不平等,美元流则有短长,资产危必易波动,霸权贪故难久安。

货币层级性:美元生而不平等

我们知道比特币的崛起,也正是因为发现了货币体系存在的矛盾,包括黄金价格的上涨都在说明当今这个货币体系存在的严重问题,而且我觉得它是在朝恶化的方向继续发展。

不管新台币、美元还是人民币,钱与钱其实是不一样的,你在银行里面存的 100 万新台币,跟台湾中央银行的 100 万不是一个概念,它们在法律上并不平等。实际上在银行里面,你存的钱叫私人货币,或者叫银行创造出来的货币,而在央行这个钱是准备金,它的法律地位高于你。

我用一个金字塔,把货币层级分别画出来来,我们把它想像成一个资产负债表。左边是资产,右边是负债,然后是每个层级的金融机构所拥有的资产和对应的负债。

你会发现最顶端,比如说国际清算银行,他们可以用黄金进行中央银行之间的清算。然后是联准会,它是以国债作为主要资产来创造准备金。然后是美国的银行,当然各国银行体系都这样。然后用准备金来创造银行储蓄,你的钱是在一层,然后再往下是海外的银行。

对于台湾银行而言,美国的你在美国的清算行相当于海外的美元的中央银行。再往下银行体系还会在影子银行体系里面起到央行的作用,而影子银行体系又分若干层。

所以当我们说 1 美元的时候,或者 1 块新台币的时候,你一定要搞清楚你在哪个层级在说话?

很少人意识到这是个问题,实际上所有的金融体系的安全就在于保证每一层级。下级对上级而言叫信用,上级叫你的高级资产。

整个这套体系就在保证下级跟上级能够维持在 1:1 的比例,如果维持不住这套体系就坍塌了。

为什么会爆发金融危机?

我们可以把它想像成一个「信用扩张的过程」。信用扩张过程,我们可以想像成金字塔变宽变扁。在这个过程中,我们会看到数量会扩张啊,也就是资产还有信用规模会扩张。品质会提升,因为钱多了,所有的资产都变成好资产。

需要意识到的是,实际上每一层级都对下一级具有著清偿制约作用,但是真正的工作在你上一级,比如说银行对银行而言,他在央行进行清算,假如你支付,但是无法完成清算,也就是你在上级的资产不够,你将立刻违约或者叫破产。

当你信用扩张,金字塔变宽变扁,到了某种程度资产品质会下降,因为能借钱的人、信誉好的人都借完了,这个时候整个金融体系开始出现违约的前兆。过度扩张,然后金融体系就会进入收缩状态啊。

收缩状态是一个完全相反的状态。数量收缩、品质下降,然后由于清偿制约,导致银行破产,老百姓就会去挤兑。在挤兑过程中就会使得整个的低级信用被抛弃,没有人再愿意要这个银行开出的信用,大家只要更高级的货币,所以这叫银行挤兑。

这一套金融制度,在我看来,本质上它的发展趋势是每一次扩张变扁,规模都越来越大,然后一收缩导致非常严重的经济问题,形成大量的挤兑,最后使这个体系越来越庞大。

想想看,联准会的资产负债表在金融危机之前,2008 年之前只有 8000 亿美元就可以维持所有的竞争运转,为什么现在超过 7 兆啊?为什么增加了 10 倍啊,就是因为这个金字塔变的非常宽,收缩不了,变的非常僵化,无法再收缩。

那么,以金融体系所有挣钱的方式,就是左边的资产收益率高于右边负债的收益率正常盈利的模式,但这个模式如果无限的变大,就意味著金融体系从实业中从真正的经济中赚了越来越多的钱。

长此以往,实业就没有能力再发展,因为你的利润都被抽走了,所以这相当于一套金融体系相当于一套税收制度,它的规模越大,实体经济受的压迫也就越大,或者加倍征的税也就越高。

所以大家记住一句话:

货币生而不平等,天然带有层级性。

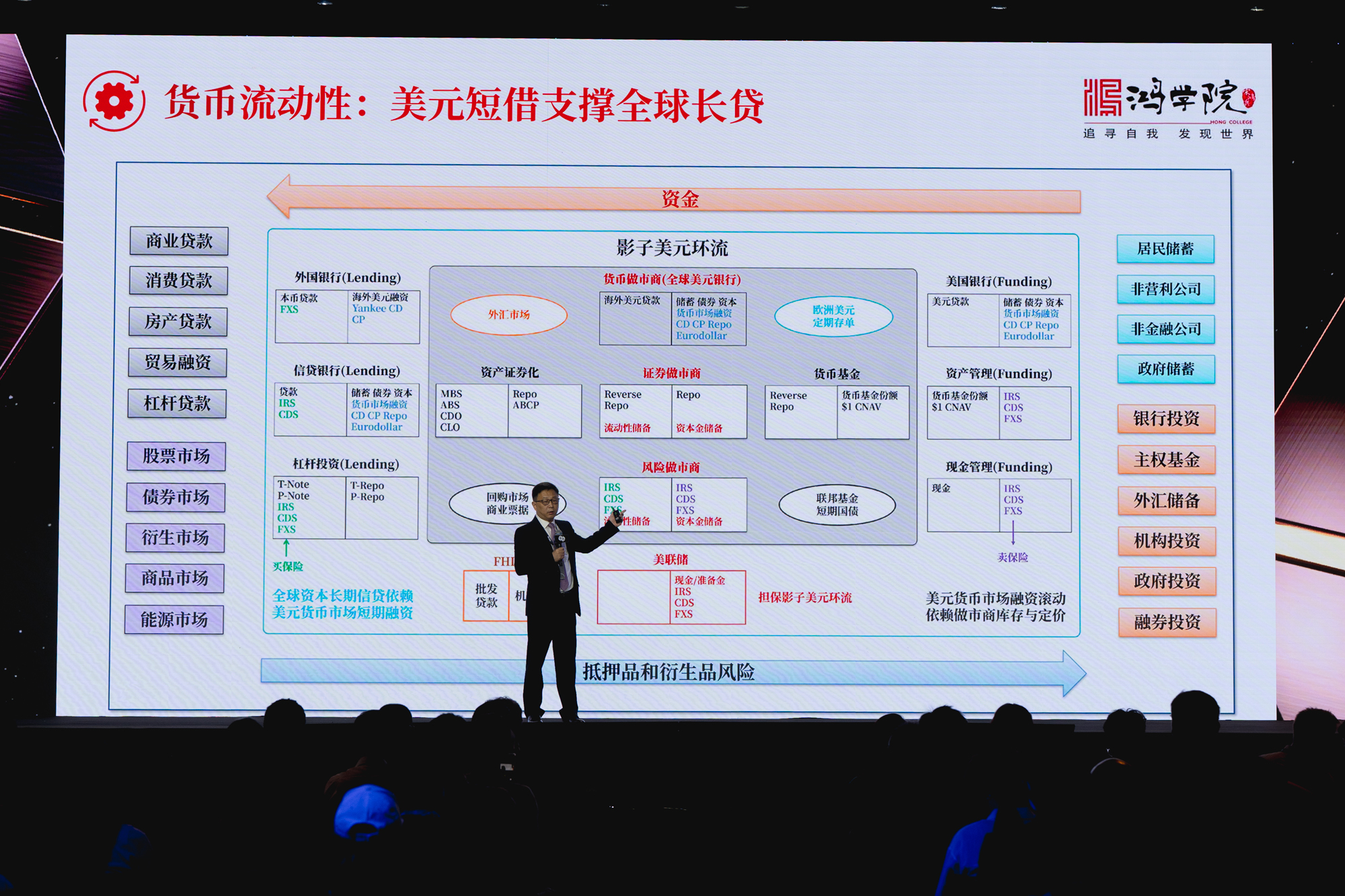

货币流动性:美元短借支撑全球长贷

这张图整个盖过了从传统银行到影子银行的所有的运作机制,我们存钱的人,各种各样存钱的人在右边。所有需要钱的人在左边。大量的钱实际上是从左边通过传统银行和影子银行体系运动到右边。

如果用一句话来概括当今的货币的流动,或者是美元的流动,用一句话概括就是各国的资产,或者叫信贷的扩张,长期贷款依靠的是美国隔夜的回购,也就是最中心的这个影子银行,实际上是创造美元流动性的发动机,这个回购市场实际上起到了隔夜拆借的作用。

不管你在台湾放贷,还是在日本或是中国大陆放贷,你的贷款是长期的啊,但是所有这些长期资产都要依靠美元的心脏,这个隔夜来给你提供,这是最根本的一个弱点。

因为这套体系天然不稳定,原因就是一旦出现我无法隔夜滚动的时候,我这边拆借资金都是一天的,利率很低,我这边放贷都是几年的,所以我的收益率很高,两者之间在正常情况之下,有一个很好的回报,但是如果说你滚隔夜的时候,第 2 天你借不到钱了,整个这套体系就会爆发重大金融危机。

你的全世界的信贷扩张越来越大,资产规模越来越大,但是你的依靠资金的来源却越来越脆弱,都靠超短期的隔夜的借贷,想想看,隔夜一旦出了问题,整个这个体系不就塌方了嘛?

这其实是真正最大的问题,这就是全球的信贷扩张或者全球的经济发展,全部要依靠超短期的借贷。

货币波动性:美元资产基石不稳

金融体系就像一个就像汽车里面的管线非常的复杂。对于老百姓来说,我们每天只能看到啊昨天台湾的股票跌了 8%,昨天日本的股市跌了 12%,熔断了两次,但是什么原因造成这种熔断呢?什么原因造成股票市场造成债券市场、造成一切金融资产的价格的波动呢?

这张图代表了我刚刚所说的一切问题,遭遇到了现实情况,形成了巨大的压力,包括未来我认为即将发生的危机就在这个图里。我用中国的这个阴阳球作为代表,这个阴阳球代表著市场的波动性和流动性。

比如说美国国债市场其实有 3 个期货市场、现货市场和回购市场,相当于一个平衡板,底下受到流动性和波动性的影响,然后这个国债市场通过银行准备金、央行准备金支撑起整个庞大的全球金融体系,我们用这个金字塔来代表,现在的情况是底下这个阴阳太极不稳定,原因在于:一级交易商现在躺平了,他们不愿意再做事。

8/5 台股暴跌原因:日圆回流

全世界爆发的黑天鹅事件,不管是银行危机、地缘冲突,还是通膨或日圆回流,我们昨天看到的台湾股票的爆跌是由于原回流造成的,但是过几天你可能看到以色列和伊朗打起来了。

这些外部因素都会作为一种外部冲击来影响市场波动性,波动越强,流动性越差,价格就波动很厉害,大家当然就不敢进入这个市场。现在股市的波动性就很强。

然后这一套东西如果不稳定,就会影响上面的国债期货、现货和回购市场,然后再往上就会影响整个金字塔的稳定。

所以现在我们真正碰到问题,这是按照顺序来架构了这个问题的发生的一切顺序,或者说出现问题的可能性。

首先是美国的国债发的太多,然后由于监管使得市场中最重要提供流动性的做市商停止活动。

延伸阅读:台积电也跌停!台股2天「狂泻2800点」抹去三个月涨幅,经济部长警示股灾来袭

美国国债超发损害货币系统

国债超发是最根本的问题,财政不负责任、国债超发,使得金融市场内在的不稳定性越来越强。由于就是安慰市场、提供流动性的人现在躺平了,就导致了高频交易,做高频交易的 PTF 公司(Principal Trading Firms,主要交易公司)为市场提供流动性,他们崛起了,导致市场深度变浅,每张订单变得越来越小,使流动性恶化。

其实我们看那张图可以看到现在美国国债市场流动性应该是应该说 2008 年欧债危机以来最严重的,就是流动性非常差啊。很多长期债券,30 年的国债根本就没人买。由于流动性恶化,就会导致波动性上升,进而导致 PTF 公司出现闪崩的可能性。

在国债市场上不仅出现了一次闪崩,2008 年以后有 10 次闪崩。这说明整个系统的结构性越来越不稳定,脆弱性在上升。

延伸阅读:马斯克:巴菲特几乎等于联准会、波克夏持有的美国债券比 Fed 还多

联准会应立即停止缩表

由于联准会还在缩表,我认为他现在应该马上紧急停止缩表,因为问题会越来越严重。

你如果持续缩表的话,就会导致准备金短缺,准备金如果不足,就会导致做市商不得不向联准会进行拆借,动用隔夜回购的场内便利,然后由于做市商现在资金比较紧张,就会出现回购市场利率的上升,然后货币基金会受到压力,使得更大的规模的对冲基金的隔夜的拆借发生困难。

最后如果隔夜回购出现困难,那么我们知道这个对冲基金中有一种叫基差套利,在国债现货和期货中做差价,然后加几 10 倍杠杆,他就会出事。

总而言之,现在应该是资产的基础,现在变的非常地不稳定。所以我们自己开发了一套预警体系。根据上述刚才几个原理。

观测联准会最重要的是「准备金的环流」会出什么问题?这最核心的,然后是影子美元。因此,美元可能出现的问题会有若干个指标预警,然后是美国的银行体系,然后是海外美国的银行体系,海外美元的体系。

通过若干指标的观测,包括外汇市场,包括 3 个国债市场,包括准备金、货币市场,通过这几个方面的市场之间的联动观测每个指标,这就好像是一个导弹防御体系,我们不能等到金融危机发生的时候才知道,我们得看到一些指标的变化,能够提前知道什么样的危机会以什么方式爆发。

延伸阅读:美债殖利率暴跌,华尔街押注联准会9、11月各降息两码,经济衰退忧虑加剧

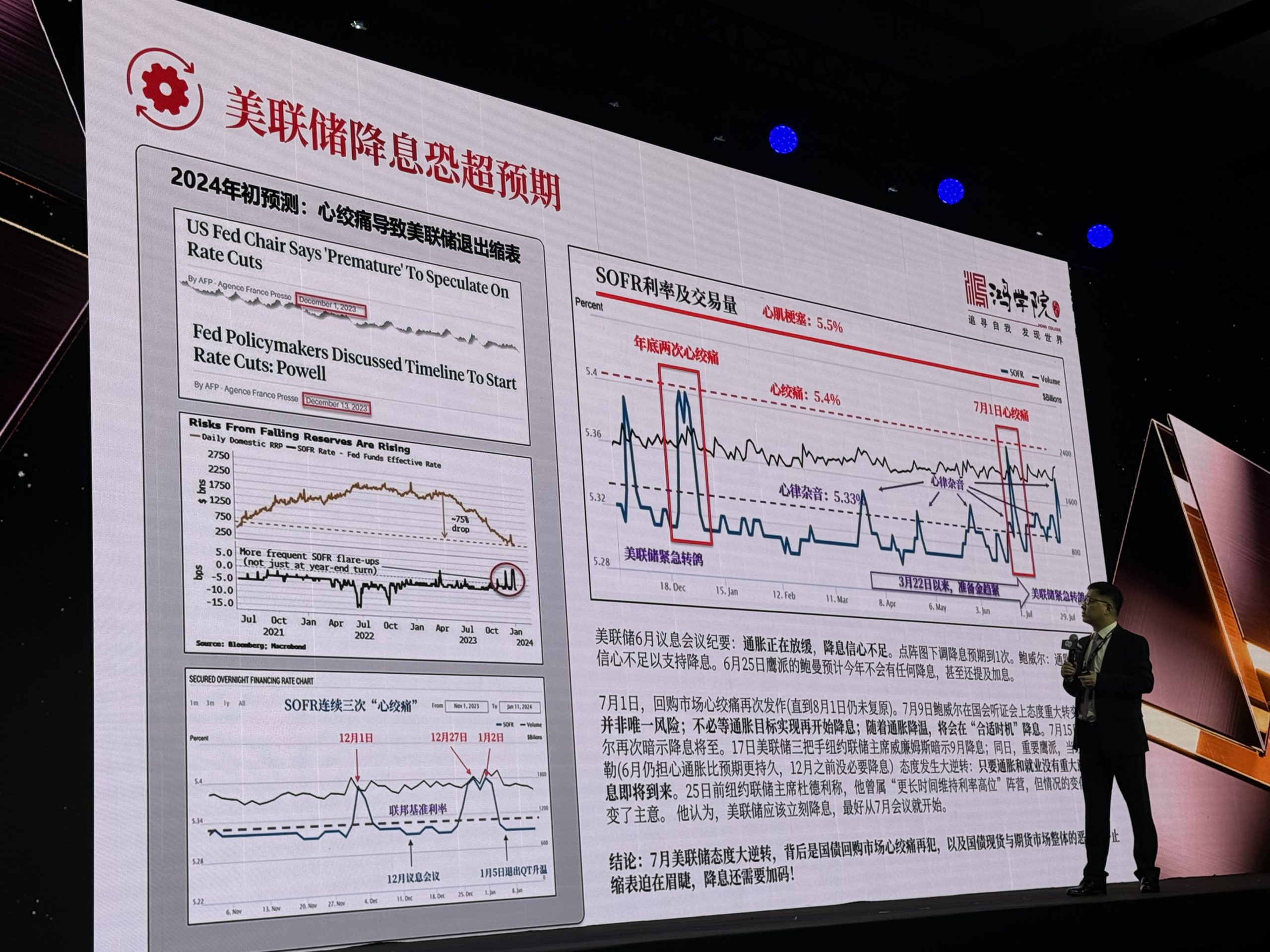

联准会应马上降息

联准会为什么现在应该马上降息,如果不降息我我估计很快就会出现严重的局面。

我们可以看到联准会自己的态度,比如说在去年 12 月 1 号的时候,联准会主席鲍尔说,现在考虑将降息不成熟的,但到了 12 月 13 号,他突然改口了,称应该有必要开始讨论降息,14 天之内联准会态度发生根本性的变化是因为通膨、失业率在 14 天内发生重大变化吗?

不是,它真正的原因在于,由于准备金不断的下滑,导致回购市场上出现了我称之为是心绞痛的现象,就是当这个利率高到一定程度,你的回购市场会出问题,所以联准会紧急改口说我们开要开始考虑降息了。

从去年的两次心绞痛,到现在,7 月 1 号发生的一系列严重且连续的心绞痛。联准会在 7 月 1 号 之后开始紧急说我们准备降息,而且越来越迫切,金融市场对他们压力越来越大。

总的来说,7 月联准会态度大逆转,背后是国债回购市场心绞痛再犯,以及国债现货与期货市场整体的恶化,停止缩表迫在眉睫,降息还需要加码!