本期看点:

1. 日本停止加息能否松口气

2. 六大做市商操作揭秘

01

X 观点

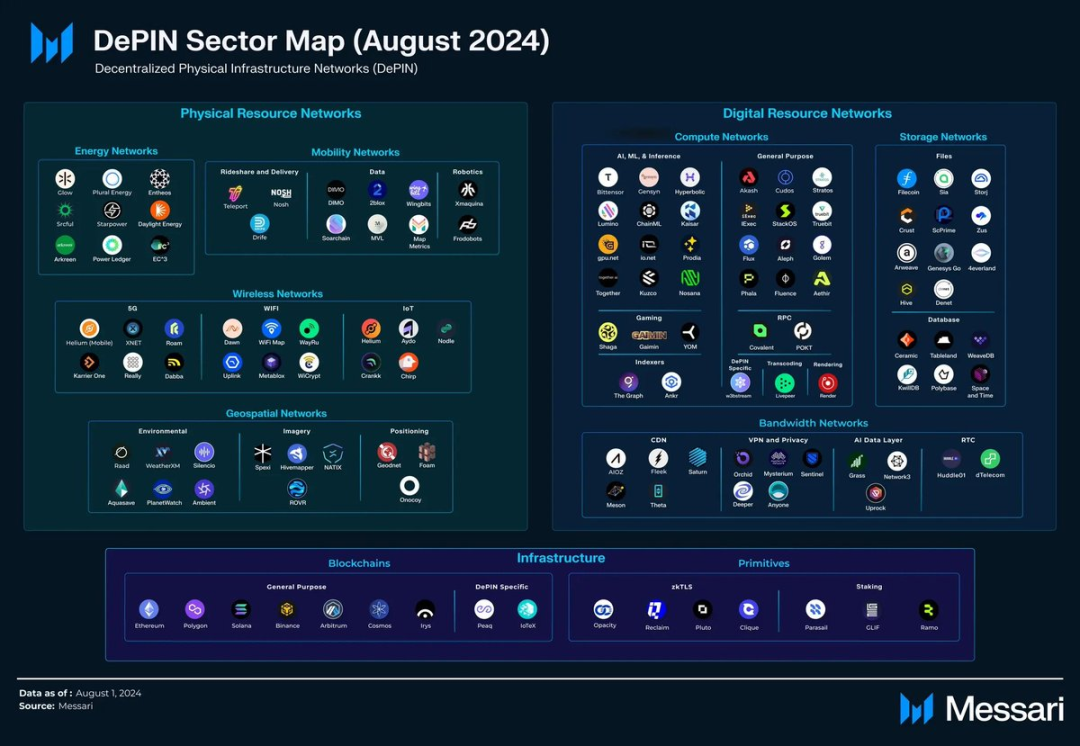

1. Bitwu.eth(@BTW0205):一览 Messari 发布的 #DePIN 行业地图

DePIN 领域融资规模正以 296% 的速度逐年递增,总市值超过 200 亿美元,但整体的收入增长仍然比较乏力,说明需求仍然受到限制。

当前大多数 DePIN 项目还是依赖传统的Web2 架构,并以通证奖励的方式来激励网络贡献者。

如果现在才开始布局DePin,从前的广撒网已经行不通,建议遵循以下几点来筛选:

1,有钱,最近融资多的。DePIN 模式的核心在于利用代币激励和飞轮效应,这就决定了背后一定需要大VC的支撑,有足够的资金实力来维持飞轮运转。

2,有较成熟盈利模式,并且已经有一定规模的应用铺开,以及子产品有稳定营收的。

3,做插件的太多,建议重点关注做全套解决方案的项目,比如有构建Depin能力的模块化基础设施。

2.Bitwu.ETH(@BTW0205):过往牛市的特征

(1)#BTC 、#ETH 双双突破上个牛市的历史高点,这标志着大牛市正式开启。

(2)比特币、以太坊日K线价格偏离60日均线达30%以上,且60日均线持续上行。这意味着各时间段入场的投资者都已获利。

(3)30日、60日、120日、200日均线分散,表明筹码开始分散派发,市场赚钱效应显著。

(4)交易所活动频繁,项目方趁势发行新项目,寻求高价出售。

(5)朋友圈、群聊中充斥着晒收益和暴富神话,投资者情绪高涨,渴望一夜暴富。

(6)比特币市值占比下降至30%左右,山寨币市值飙升,市场风险逐渐积聚。

(7)交易量和换手率极高,市场交投活跃。

(8)以太坊基金会开始频繁出售币种,其钱包资产陆续流入交易所。

(9)市场利好消息不断传出,故事层出不穷,每个故事都独具魅力。

本轮非典型牛市,已经不会按照上面的剧本,但唯一不变的是——只有目光长远,不关注短期回调,把精力放在牛市大周期,持有不动的人是赢家。历史中只关注中途涨跌的人,都在捡芝麻,丢西瓜。

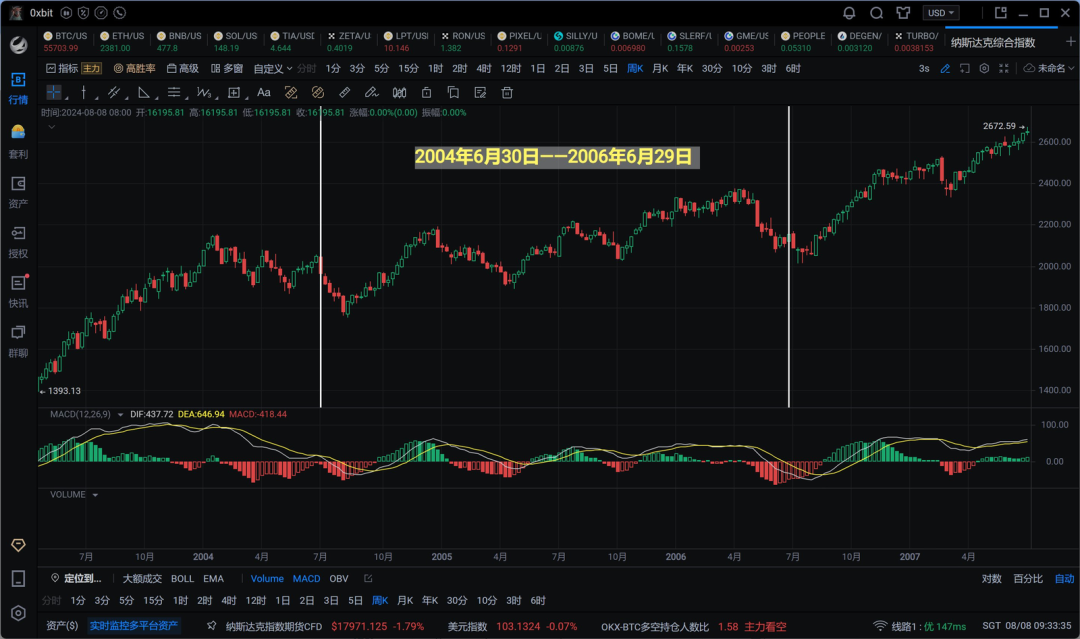

3.0xbit(@0xBit90536646):美国加息/降息前后,美股是涨还是跌?

(1)从历史来看,美股一般在加息前后会有短期的下跌,但是加息后往往很快止跌反弹,长期看涨。

(2)美国降息往往是因为经济危机而被迫降息,所以往往降息前后,美股会出现下跌,然后继续上涨趋势。

(3)降息后的反弹时间和力度,取决于危机的严重程度和降息力度。

02

链上数据

@0xCryptoChan:坐等比特币MVRV指标的大周期回归

03

板块解读

据Coinmarketcap数据显示,24小时热度排名前五的币种分别是:BTC、XRP、NEIRO、ETH、ONDO。据Coingecko数据显示,在加密市场中,涨幅前五的板块分别是:Ferrum Network、Retail、Logistics、Atomicas 生态、币安Launchpad。

热点聚焦——数据透视六大做市商“85”暴跌前后操作

GSR Markets:持续抛售 ETH。在“ 85 ”暴跌之前,根据 ARKHAM 数据,GSR Markets 链上公开地址在 8 月 1 日至 8 月 5 日总持仓量净值减少。主要变化为:ETH 持仓减少超 706 枚,STETH 持仓减少 300 枚,稳定币 USDC 持仓减少超 334 万枚,L3 持仓减少超 856 万枚。详细数据如下图所示。而在“ 85 ”暴跌发生后,根据 ARKHAM 数据,GSR Markets 链上公开地址仍然在减持超 100 多枚 ETH,但其他的山寨币减持并不明显。

Amber Group:暴跌时恐慌性抛售 ETH。在“ 85 ”暴跌之前,根据 ARKHAM 数据,Amber Group 链上公开地址在 8 月 1 日至 8 月 5 日总持仓量净值在增加。主要变化为:ETH 持仓增加超 1.15 万枚,稳定币 USDC 持仓增加 50 万枚。而在“ 85 ”暴跌发生后,根据 ARKHAM 数据,Amber Group 链上公开地址对 ETH 进行了大量减持,共减持超 1.3 万枚 ETH,其中有将近一半转移进了交易所。

B2C 2 Group:大规模减持所有代币。在“ 85 ”暴跌之前,根据 ARKHAM 数据,B2C 2 Group 链上公开地址在 8 月 1 日至 8 月 5 日总持仓量净值在增长。主要变化为:ETH 持仓增长 4650 枚,BTC 持仓增长 531.52 枚,同时还增持了 21.65 万枚 UNI、 2.3 万枚 COMP、 3.2 万枚 DAI。而在“ 85 ”暴跌发生后,根据 ARKHAM 数据,B2C 2 Group 几乎对所有代币都进行了减持,并且将其换仓了稳定币资产进行避险。其中 BTC 减持超 1000 枚,ETH 减持超 1.9 万枚,BNB 减持超 4000 枚,LINK 减持超 5.9 万枚,COMP 减持超 2.3 万枚。

Wintermute:暴跌前后都在增持。在“ 85 ”暴跌之前,根据 ARKHAM 数据,Wintermute 链上公开地址在 8 月 1 日至 8 月 5 日总持仓量净值在增长。主要变化为:稳定币 USDT 和 USDC 持仓增长超 1.04 亿枚,ETH 持仓增长超 1.493 万枚,WBTC 持仓增长 104.74 枚,同时还增持了 400 万枚 PEPE。而在“ 85 ”暴跌发生后,根据 ARKHAM 数据,Wintermute 链上公开地址不仅没有大量减持,反而仍在增持。主要变化为:稳定币 USDT 和 USDC 持仓增长超 6200 万枚,WBTC 持仓增长 131.5 枚,同时还增持了 3298 千亿枚 PEPE 和 69 万枚 DAI。

Flow Traders:抛售 ETH 但抄底 BTC。在“ 85 ”暴跌之前,根据 ARKHAM 数据,Flow Traders 链上公开地址在 8 月 1 日至 8 月 5 日总持仓量净值在减少。主要变化为:ETH 持仓减少 633.93 枚,BTC 持仓减少 142.69 枚,稳定币持仓减少变化并被明显。而在“ 85 ”暴跌发生后,根据 ARKHAM 数据,Flow Traders 链上公开地址又开始大量增持 BTC,由 797.31 枚增持到 1650 枚,共增持 852.69 枚;同时还增持超 750 枚 MKR,而稳定币持仓仍无明显变化。

DWF Labs:手拿山寨纹丝不动。在“ 85 ”暴跌发生前,根据 ARKHAM 数据,DWF Labs 公开链上地址持仓多为山寨币,持有仓位最大的代币为 TRADE、GALA、DEXE 等。虽然资产净值被动贬值减少,但代币并未有明显流动。而即使是在“ 85 ”暴跌发生后,根据 ARKHAM 数据,DWF Labs 公开链上地址持仓变动或者换仓也不大。

04

宏观分析

华尔街见闻:日本央行投降,可以松口气了吗?

周三,市场因日本央行一位高级官员的言论而欢呼雀跃。央行副行长内田真一表示,在金融市场不稳定的情况下不会加息。这一表态似乎为近期动荡不安的全球股市带来了一丝安慰,然而,有分析师认为这种安慰可能是短暂的。

当天内田真一表态后日元走软,日股、美股均大幅反弹。这种反应证明了投资者“喜欢央行行长试图安抚市场的温和言论”,但这并没有解决根本问题,Bleakley Financial Group首席投资官Peter Boockvar在最新的报告中表示。

日本央行的政策委员会“似乎总是做不对事情,如果现在他们不再加息,套利交易就会卷土重来,通胀和弱势货币将继续侵蚀日本人民的消费能力,” Boockvar写道,央行进退两难。

日元套利交易的平仓并不是本轮抛售的唯一催化剂,上周一系列低于预期的经济数据,包括上周五的7月就业报告,引发了衰退恐慌。

因此,市场行动并不仅仅关乎日元,但它“仍然是风险和日元与全球股票相关性的关键组成部分,而且今天这种相关性并没有降低,”BNY市场策略和洞察主管Bob Savage在周三上午的一份报告中表示。

Savage表示,从长远来看,日元的走势可能仍然更强劲。但目前,“日本央行进一步加息的可能性减弱,日本国内市场松了一口气。对世界其他地区来说,这并不是一个如此明显的信号。”

分析师的一个关键问题是,内田真一的言论是否会重新点燃套利交易。

“这次表态为套利交易者重新做空日元、购买高收益货币和资产开了一个绿灯,”Forex.com和City Index全球研究主管Matthew Weller在一份报告中表示。

尽管如此,Weller承认,日本只是套利交易的一部分,而且随着其他发达经济体在下半年显示出明显的放缓迹象,像美联储和英格兰银行这样的央行仍然可能在未来几个月大幅降息。这将限制日元套利交易。

“最终,交易员的关键问题集中在美国和其他发达经济体是否正在滑向衰退,这个问题的答案将决定未来外汇、债券和股票市场的走势,”他写道。

05

研报精选

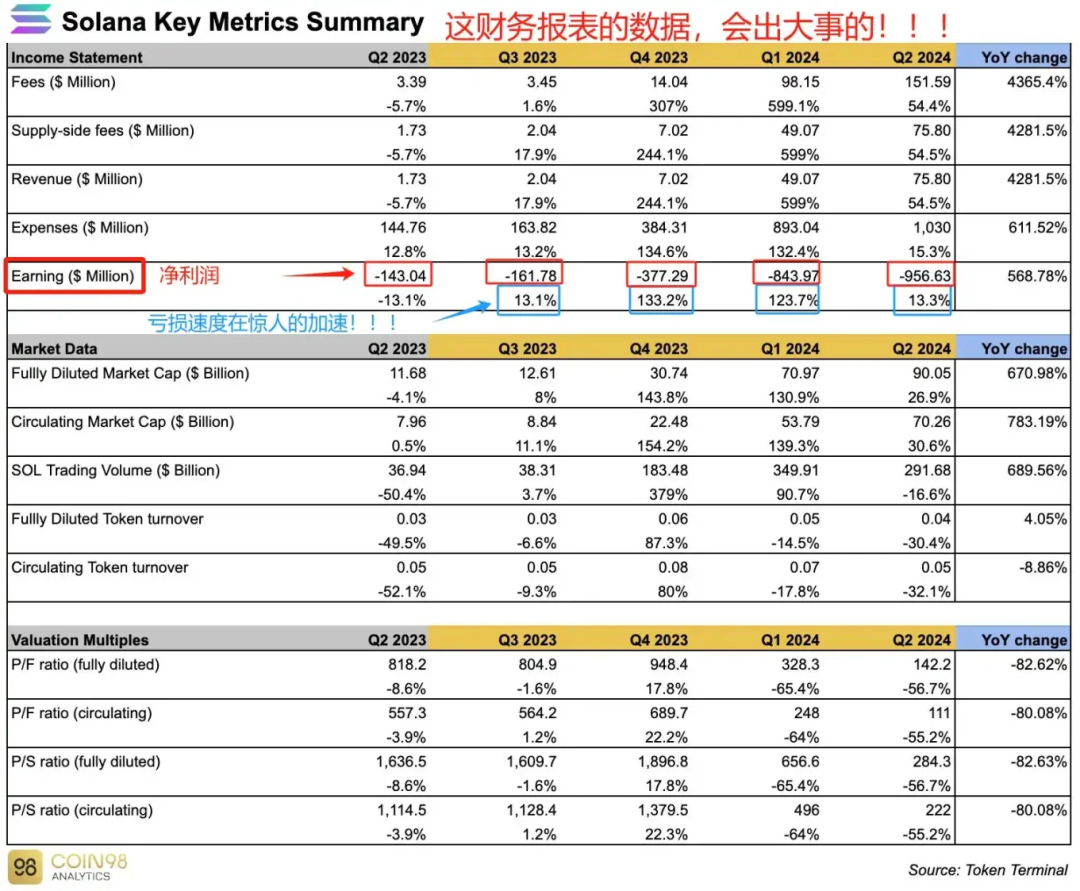

Solana 财报争论,真亏损还是误解?

近日,加密 KOL 小熊饼干.eth 在 X 平台发文称 Solana 或面临重大隐患,SOL 的币价将很难回到 200 美元。文章中指出了 Solana 财报中暴露的季度持续亏损和 SOL 的无限增发问题。该文章引起不少散户对于 SOL 的 FUD。昨日晚,加密 KOL 日月小楚 对小熊饼干.eth 的观点进行了反驳,他认为,SOL 的通胀在合理范围内,不会阻碍币价的上涨,而亏损只是以美元计价后带来的数据错觉。本文对两位 KOL 的文章转载如下:

1.小熊饼干.eth:SOL很难再到200

$SOL 可能会出大事,90U 也不是底,不要抄底!!!Jump 昨天暴跌时清仓了 Solana 的代币仓位,大家都知道吗?如日中天的 Solana 链拥有美好的未来,,为什么 Jump 这么牛逼的高频量化机构会选择清仓呢???

清仓的 $SOL 代币进了你我韭菜的钱包,我们把稳定币双手送了 Jump。这么低的价格,不抄底更待何时?到底谁是傻逼?我小饼干今天告诉大家惊人的真相:$SOL 很难再回到 200 了。我判断的信息来源于公开数据:

Solana 仅上半年,就巨亏了 18 亿美金,亏损还在加速

Solana 无限增发,三年增发了 1.61 亿枚,机构狂欢套现

财务数据

Solana 每个季度都是亏损:从亏 1.6 亿、亏 3.7 亿、亏 8.4 亿、到今年 2 季度,3 个月就亏了 9.5 亿!这亏损的幅度还在加速,止都止不住!

这些惊人的数据有人告诉过你们吗?韭菜们醒醒吧,谨慎接盘了!

无限增发

自 2023 年 08 月,SOL 的代币供应增发了 6000 万枚,按现价 140U/ 枚,相当于向市场抛售了 84 亿美金,都是我们接的盘。而 2021 年 10 月,SOL 的总供应量才 3.01 亿枚,三年后是 4.62 亿枚,这是每年增发 15%,这么高的通货膨胀率,你还敢接盘?

2024 年这轮牛市,VC 们都笑着数钱度假去了。只剩下韭菜们还在幻想 SOL 会重回 200 美金。希望我本文能帮助大家有独立、客观、冷静、清晰的认识。祝大家少踩坑,多赚钱!

2.日月小楚:亏损是数据错觉

又是一起对数据的错误分析,导致得出错误的结论。

很多人都看好 SOL,这文章搞的人心惶惶。所以有不少人私聊这个问题。那我把一些解答写成文章。

首先我并没有对原文章作者不敬的意思,相反现在愿意无私分享高质量的 KOL 值得大家赞善。而这里数据分析的错误是因为数据维度本身非常容易让人误解。

我首先说通胀的事情,文章中作者引用了 Messari 的数据,指出 SOL 去年增发了 6000 万枚,价值 84亿抛向市场。但是,实际上这个新增加的流通,并不是完全 SOL 网络的增发。首先 Messari 截图上面写的就是新增流通,其次在我红色截图中可以看到一个台阶式跃迁的增加,而增发一定同样速度增加的,这样子增加是不可能的。

新增流通不仅包括网络的增发,还包括的解锁的部分。由于 SOL 的机构和团队早已全部解锁,所以现在解锁的应该是基金会的或者生态基金。这部分筹码往往只是解锁,但是不会流通。因为基金会不能随意这部分 SOL。

而我们关注的是通胀,其实在官方文档已经给出,现在是 Solana 上线第五年,每年通胀是 3.5%,并且每年会通胀减小 15%。作为对比,2020 年 ETH 的通胀率是 4.5%,ETH 当时的市值 200~700 亿美金之间。

所以,SOL 的通胀并没有太大的问题。而历史来看,增发在上升行情中并不会对币价产生太大的影响,因为很多人会继续持币。合理的通胀并不会阻碍币价的上涨,同样,通缩也无法引发币价的上涨(如 ETH).

第二个原文作者提出的是 SOL 巨额亏损并且快速扩大。从财务报表中看到 23 年 Q2 开始亏 1.6 亿、亏 3.7 亿、亏 8.4 亿、到今年 Q2 的 9.5 亿。

实际上,这并不是亏损在增加。但是这只是用美元计价后带来的数据错觉。实际上啥也没发生。

因为这里的支出包括日常运营,以及支付给节点的 SOL(也就是前面部分讨论的网络的增发),并且后者占大不列。

我们做个简单的计算,23 年 Q2 的 SOL 平均价格在 25 刀左右,Q4 价格因为拉盘所以幅度比较大,我们就按平均价格 50 刀来计算,今年 Q2 基本在 160 来计算。我粗略计算了下 SOL 每季度增发 600 万枚。所以简单乘一下,23 年 Q2 是 1.5 亿刀,在 Q4 是 3 亿刀,而到了今年 Q2 就是 9.6 亿美金。

(当然,如果你觉得通胀美金计价的值在不断扩大,可以看前面关于通胀的讨论。)

看到这里,大家应该明白了,财务报表看上去巨额亏损在快速扩大,只是 SOL 币价上升导致的数据错觉。实际上啥都没有发生,啥都没有发生,啥都没有发生。

好了,接着奏乐接着舞吧。