价值投资的起源

20 世纪 20 年代末期「价值投资」理念的出现并非偶然。由本杰明·格雷厄姆和大卫·多德在哥伦比亚商学院(CBS)开创的这一思想流派,在很大程度上是对引发 1929 年华尔街股市崩盘并最终导致大萧条的无节制金融狂热的反应。繁荣的二十年代是战后乐观主义、工业快速增长、城市扩张和技术进步的时期。这些变革性的社会转变在一定程度上是由日益金融化的经济和股票市场参与度的激增所催化的。随着企业的蓬勃发展和普通人经历前所未有的繁荣,「股票只会上涨」的信念牢牢扎根于公众意识中。

当然,这种由宽松的货币环境和过度杠杆推动的轨迹是不可持续的。此外,缺乏监管和标准化公司财务报表使大多数投资者无法实施有纪律性的投资策略。内幕交易是合法的,欺骗性的会计行为不受制止,这使得判断某只股票是否是明智的投资变得极其困难。因此,当时占主导地位的投资方式本质上是投机性的,并受到从众心理的驱动,最终导致市场被严重高估,并最终以惊人的方式崩盘。

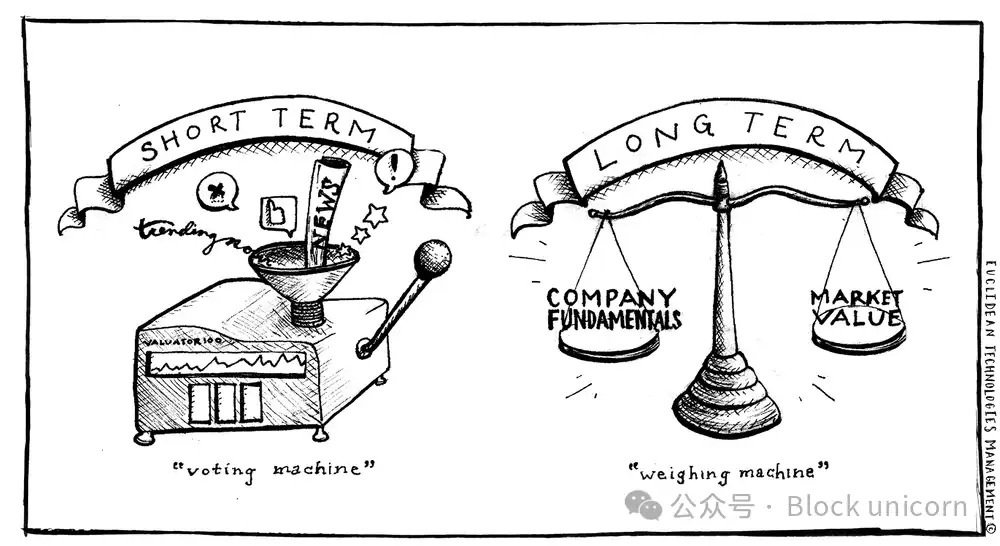

格雷厄姆——被认为是价值投资之父,他亲眼目睹了这段动荡时期,在大萧条期间遭受了严重损失,这促使他从基本原则重新思考自己的投资方法。在此过程中,他创建了一个详细的框架,通过基本面研究和分析来确定股票的真实价值或内在价值。价值投资与 20 世纪 20 年代盛行的投机泡沫截然不同,它基于这样一种理念:特定资产的市场清算价格并不总是表明其真正的潜在价值。相反,格雷厄姆将市场视为一种受投资者情绪驱动的不稳定定价机制,这一概念在他著名的类比中得到了体现,他将市场比作投资者的商业伙伴,名为「市场先生」,他每天愿意以不同价格买卖公司股票,取决于他的心情。换句话说,市场是一台短期投票机,但也是一台长期称重机。

「市场先生的工作是为你提供价格;你的工作是决定是否有利于你采取行动。」– 本杰明·格雷厄姆,《聪明的投资者》(1949 年)

不断发展的框架

简而言之,价值投资就是以低于其实际价值的价格购买某物。自格雷厄姆最初的思考以来,这一基本概念已成为专业投资界近一个世纪以来的核心信条。他的教诲启发了沃伦·巴菲特等人,沃伦·巴菲特在 20 世纪 50 年代初在哥伦比亚商学院是格雷厄姆的学生,后来创造了投资管理史上最辉煌的成绩之一。然而,随着时间的推移,价值投资框架的要素已经发展并适应不断变化的金融格局。例如,巴菲特的价值投资方法优先考虑更多定性因素——而不仅仅是格雷厄姆依赖的纯量化指标——例如竞争壁垒、进入障碍和卓越管理。

所有这些原则都植根于长期基本面,最常应用于传统股票领域。然而,值得考虑的是,这些原则如何应用于较新的资产类别。尽管比特币不是传统证券,却是一个引人注目的研究案例,可以在这一框架下进行分析。通过了解资产的基本支撑和网络可能的发展轨迹,有充分的理由表明,比特币代表着一个被严重低估的投资机会,而其投资论点可能通过价值投资的视角来理解。

价值投资框架在比特币投资论点中的应用

我们认为,长期持有比特币代表了对价值投资的一种现代合理解释。虽然对某些人来说这违反直觉,但价值投资的许多基本要素可以直接应用于比特币的投资案例。让我们探讨一下价值投资概念如何与比特币的论点深度契合:

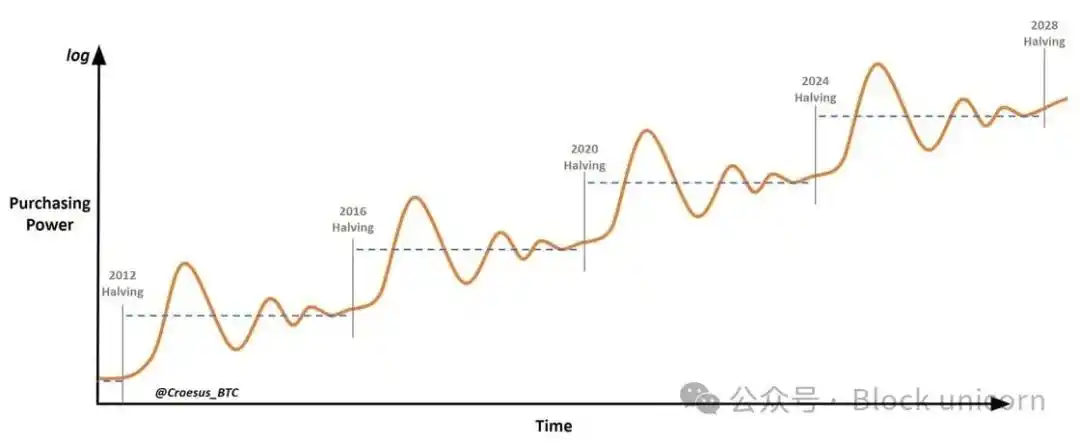

(1) 长期投资视角:价值投资需要投资者能够忽略波动性,并愿意等待市场认识到资产的真实价值。最好的投资是那些可以无限期持有的投资。在价值投资框架内,比特币历史上巨大的波动性不应被视为风险,而应被视为可以通过保持长期投资视角并屏蔽短期噪音来抓住的机会。

「股市的设计是把钱从积极的人转移到耐心的人手中。」……「不确定性实际上是长期价值买家的朋友。」——沃伦·巴菲特

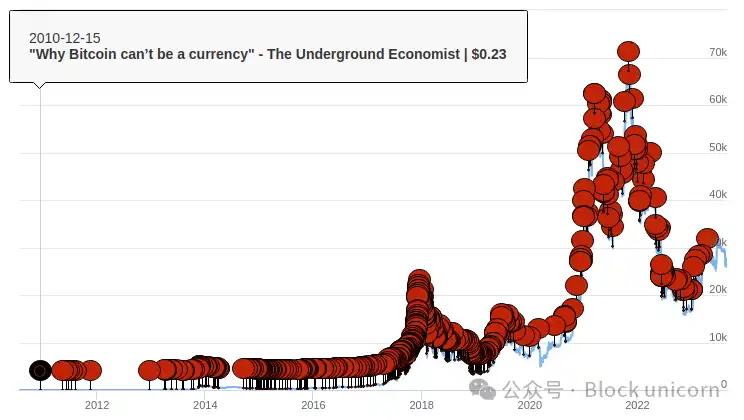

(2) 逆向思维:随大流和追逐业绩与价值投资理念背道而驰。相反,投资决策应从第一原则出发,通过识别信息不对称来做出。人们对比特币(以及我们现有的货币体系)的普遍误解和缺乏了解,使其一直处于逆向投资的地位。

「随大流总是最容易的;而有时,需要很大的勇气和信念才能脱颖而出。然而,远离人群是长期投资成功的一个必不可少的组成部分。」——塞思·卡拉曼

(3) 复利回报的力量:价值投资中的复利概念类似于滚下山坡的雪球;随着时间和耐心,小额收益可以累积并使投资的价值成倍增长。重要的是,这个数学概念也可以应用于货币的隐蔽贬值——认识到通货膨胀通过缓慢和隐蔽的方式侵蚀购买力是理解比特币价值主张的关键。

「很明显,仅仅几个百分点的变化就会对复利(投资)计划的成功产生巨大影响。同样明显的是,随着时间的推移,这种影响会越来越大。」——沃伦·巴菲特

(4) 集中投资的舒适度:在价值投资中,一个不太传统的观念是,投资者应该接受集中投资,而不是认同投资组合多元化是至关重要的这一普遍观点。当投资者真正了解资产的内在价值时,他们应该根据这一信念调整投资规模,即使这会导致投资组合更加集中。在比特币的背景下,对这项技术的深入了解、其作为数字价值存储的独特属性及其整体采用轨迹,可能会导致超常规的投资。

「分散投资是对无知的保护措施。如果你知道自己在做什么,这就没有多大意义。」——沃伦·巴菲特

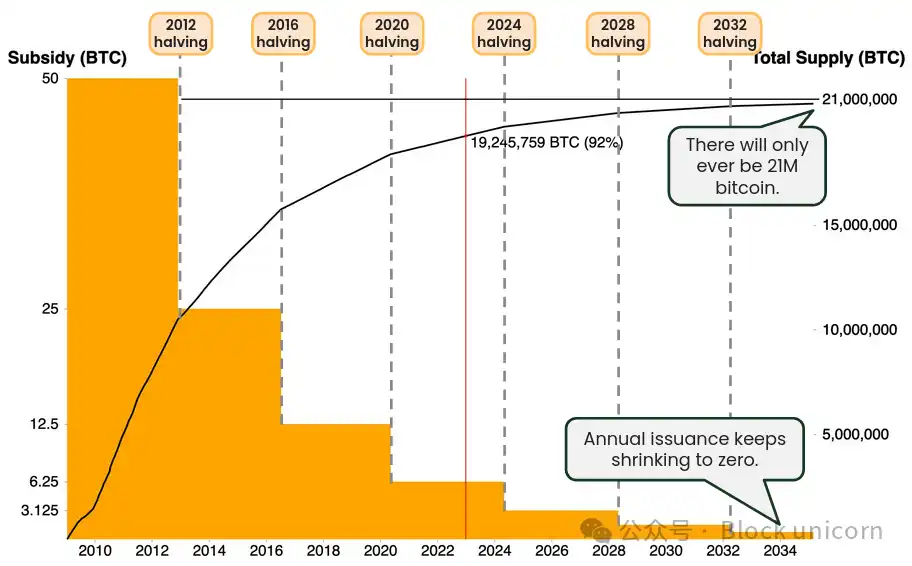

(5) 卓越管理:价值投资的核心原则是公司管理团队的卓越性和诚信。投资者应密切关注领导层,以确保其资本的管理者既有能力又值得信赖。当将这种观点与比特币相比较时,就会出现一个有趣的相似之处。比特币的基础不是有形的高管团队,而是精心编写的代码和不可改变的货币政策。信任不是建立在会犯错的人身上,而是建立在管理协议的绝对数学原理上。因此,比特币在「卓越管理」领域的吸引力在于它没有人工干预,为投资者提供了一个透明且可预测的金融工具。

「现代生活创造了成功的官僚主义,而成功的官僚主义又滋生失败和愚蠢。」——查理·芒格

(6) 竞争壁垒和进入障碍:价值投资非常重视竞争优势,确保公司保持优势并维护其在市场中的地位。比特币的起源通常被称为「无瑕的概念」,代表了在创造数字稀缺性方面具有深刻的先发优势。比特币不断增长的网络效应,加上其无与伦比的去中心化程度,支撑了其主导市场的地位。因此,任何试图复制或引入类似数字稀缺性的新进入者都将面临难以逾越的障碍,这强化了比特币的内在价值主张。

「投资的关键不在于评估一个行业对社会的影响有多大,或者它会增长多少,而是确定任何一家公司的竞争优势,以及最重要的是,这种优势的持久性。」——沃伦·巴菲特

价值投资尚未消亡

就像主流媒体在其历史上经常宣称的「比特币已死」一样,过去几十年来,「价值投资已死」也被无数次宣告。事实上,「不惜一切代价追求增长」的口号在 21 世纪一直主导着市场,而从「主动」转向「被动」的指数投资的持续转变也在认为价值投资无效的观念中扮演了重要角色,因为股票市场的表现越来越集中在少数几只超大市值的成长股上。话虽如此,由于人类追逐业绩的行为倾向,价值投资总是会在某种程度上不被青睐。

「价值投资对大众没有吸引力。如果大众有吸引力,你就永远买不到便宜货了。」——阿诺德·范登伯格

此外,过去几十年来,通过货币印刷持续贬值和人为降低资本成本的现象,是增长股被青睐而非价值股的原因之一。然而,尽管在股市中「价值型」策略的表现低于「增长型」策略,但价值投资的基本原则具有永恒的价值。价值投资代表着在资产财务状况显现之前或市场意识到其真正价值潜力之前,预见未来增长的能力。

「当现实与感知之间的差距变得很大时,机会就会出现。」——弗朗索瓦·罗雄

就像比特币一样,价值投资永远不会消失。它们可能在很长一段时间内都显得不受欢迎,但对于那些愿意付出努力深入了解数字原生、能源支持、加密安全、开源、公平分配、稀缺商品的全部价值潜力的投资者来说,这其中存在着不对称的机会。本杰明·格雷厄姆、沃伦·巴菲特和他们的许多门徒可能还没有意识到这一点,但他们已经提供了一个有用的工具包,用于理解比特币的投资案例。