原创:刘教链

24号,三部门(中国人民银行、国家金融监督管理总局、中国证监会)同台发布重磅金融政策,引发全球瞩目。教链此文将着重思考和研判一下,这套政策对大A、中债以及BTC的后市会有怎样的影响。

先提炼一下这套政策的要点,也就是有真金白银的条款。分清批判的武器(口头引导)和武器的批判(真金白银),是第一步。主要就是三方面:

第一方面,降准降息。

其中,降准是下调银行存款准备金50bp,这可以立即释放流动性大约1万亿rmb。今年内可能继续下调25-50bp。

降息是通过7天逆回购这个工具,操作利率下调20bp——相比于通常10bp的下调节奏加倍了——从1.7%降至1.5%。这会直接作用于存贷款市场,引导LPR(贷款市场报价利率)和存款利率同步下行。这有助于维持净息差,不至于压缩商业银行的利润。同时,降低了国债收益率的天花板,有助于对国债市场的资金进行引导。

我们通常所说的市场利率(interest rate),指的便是LPR。央妈没有紧跟美联储节奏降息,说的就是LPR暂时维持不变。目前,1年期LPR为3.35%,5年期以上LPR为3.85%。

现在存款利率是多少呢?以工商银行2024.7.25调整后数据来说,活期0.15%,3个月定存1.05%,6个月1.25%,1年1.35%,2年1.45%,3年1.75%,5年1.8%。

国债呢?9月20号的数据:3个月1.4%,6个月1.43%,1年1.39%,2年1.38%,3年1.5%,5年1.73%,7年1.91%,10年2.04%,30年2.15%。

不知道大家看到上述数据有何想法?首先呢,中债长短期收益率还比较正常,不像美债那样出现严重倒挂——即,长期债收益率低于短期债——这说明中国经济状况还比较正常,因为常理就应该是还钱时间越长,占用资金时间越久,给付利息越高嘛。

其次就是不正常的地方了:这国债收益率也太低了吧?比如5年1.73%,居然比5年定期存款利率1.8%还要低?这不就离了个大谱?

教链之前讲过,债券收益率与其价格成反比。国债收益率太低,说明有些资金在拼命地买入国债,已经达到了近乎非理性的程度了!

这就造成了一个现象,那就是中债收益率被买到了一个极其不正常的低点。

央行早就在公开喊话,警告机构们不要冲国债,无奈批判的武器似乎发挥不了效果,于是这次直接搬出来重磅大招,对市场进行武器的批判。

这个大招就是首次推出的全新工具:互换便利。

第二方面,推出新的货币政策工具:互换便利,以及股票回购增持专项再贷款。

为什么说这个互换便利是个重磅大招呢?因为这一工具的出现,史无前例地让央妈可以定向去奶大A了。

有人热泪盈眶地说,以前每次货币调控,都要加一句禁止进入股市,这次居然是指定必须进入股市,真的是“萧瑟秋风今又是,换了人间”!

那么这个所谓的互换便利究竟是怎么操作的呢?简单地讲,就是央行首次允许非银机构(如证券、基金、保险等机构),把流动性一般的资产(比如债券、股票ETF、沪深300成分股等)抵押给央行,从央行那里换到高流动性资产(比如国债、央行票据等)。

请注意,机构换回来的是国债和票据,不是rmb。他们需要先在二级市场抛售,比如抛售国债,才能拿到rmb。好家伙,上面教链不是刚讲过么,现在国债被某些不听劝的机构给买得贼高,这下子好了,好言难劝该死的鬼,央妈直接放出了一堆国债空头,高位砸盘。

国债多头是想继续负隅顽抗,妄图战胜央妈呢,还是乖乖听劝,赶紧撤离国债市场呢?从国债收益率开始见底回升,就能洞察到他们的心思和动向了。

最后也是最重要的一步,抛售国债拿到rmb的机构,被要求只能把这些钱重新投入大A。即,指定资金用途:通过互换便利所获取的资金只能用于投资股票市场,旨在提升资本市场的流动性和稳定性。

也就是说,这些参与的机构们,只能做国债的空头,同时做大A的多头。

另外有一点就是,央行强调,互换便利不是直接给钱,不会扩大基础货币规模,而是通过“以券换券”的方式进行,旨在提高非银机构的融资能力,同时不投放基础货币。

不投放基础货币的意思,就是明确告诉市场,这就是零和游戏和财富重新分配的过程,把债市的财富给逼出来,定向转移给股市。

前段时间某些国债死多头拼了命也要把流动性从大A抽走,给搬运到债市去。国家队默默地在3000点下方抄底抄了大半年,很多大V都在嘲笑他们托不住底,拼命忽悠散户底部割肉,换美元去高位接盘美股,美联储降息后又忽悠散户去冲债券,说什么降息利好债券走牛,云云。可是他们的建议几乎就没对过。

现在国家队抄底抄的差不多了。美联储也降息了,汇率压力也解除了。市场也苦盼政策很久了。天时,地利,人和。

手里囤积了大量低价优质筹码的机构,就可以和央妈以股换债,砸债市换钱,拿钱拉股市,买来的股再找央妈换成债,…… 循环操作,砸死债市的多头,拉爆股市的空头。

这个互换便利工具是一个长效工具,不是一个短期救急。首期规模5000亿先试试水,后面还有源源不断的千亿、万亿规模的量等着启用。

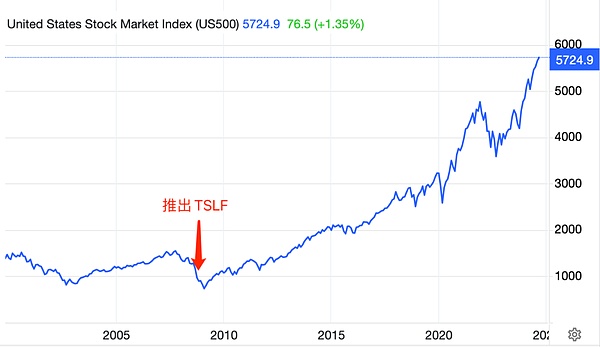

其实美联储早就有类似工具。美联储的互换便利工具叫做定期证券借贷便利(Term Securities Lending Facility,简称TSLF)。这个工具允许一级交易商使用流动性较差的证券为抵押,向美联储借入流动性较高的国债,便于在市场上融资,起到了提振市场的效果。在2008年金融危机期间推出,并在2020年疫情期间再度启用这一工具。

我们来欣赏一下美联储应用TSLF之后美股15年长牛的盛景吧:(见下图)

至于另一个工具,股票回购增持专项再贷款,乃是引导银行向上市公司和主要股东提供贷款,支持回购和增持股票。如果大股东有信心把公司搞好,利润分红也就是股息率只要超过专项贷款利率,就可以carry trade(套息交易),这就有助于激励公司股东回购拉升,并做好公司、搞好分红回馈股民。当然,作为一种杠杆,肯定也是有风险的。不再赘述。

第三方面是关于房市的支持。继续降低存量房贷,这与其说是支持房市,不如说是为了释放老百姓手里的钱以刺激消费市场。真正和房市有关的,只有一个把二套房首付比例和首套房统一为15%。与上面对股市的大招支持相比,就显得有些清汤寡水,索然无味了。

很显然,十年河东,十年河西。从政策的着力点也能看出,国家已经是下定决心要转变发展模式了,摆脱对房地产的依赖,把资本引导到股市,引导到匹配先进生产力发展方向的优质企业上面去。

教链已经说过,「至于大A,也将迎来它20年级别的楔形突破。」

牢骚太盛防肠断,风物长宜放眼量。

上面教链已经仔细分析了,央妈此番推出重磅长效工具互换便利,短期将打击债市,推升国债收益率,推高股市。

我们也就可以判断,当长期中债收益率在短周期内触底反弹、冲高,往往就会伴随着BTC的一波牛市浪潮。

这个月中美货币政策接连出现重大转折,恰逢BTC今年减半年的年底、明年牛市年的前奏阶段,市场正在由分歧转向寻找到牛市的方向之际,不由得令人感叹,真是冥冥中自有天意。

喜看稻菽千重浪,遍地英雄下夕烟。