作者:JW,Impa Ventures创始人 来源: 暗涌Waves

Web3的世界每天都在狂欢。

昨天深夜,人们一边叹息于“双十一”的萧条,一边惊呼于比特币的飞涨。截至昨晚,比特币升破 89000 USDT,这是历史上从未有过的高度。

此刻是Web3大范围涌现在中国的第七年。

人们喜欢用“七年之痒”来形容一段关系的更改。而对Web3世界而言,过去七年是它在国内几乎从小众到相对大众,继而被广泛讨论、激辩的七年。

多数人对Web3从一无所知到略知一二、乃至置身其中,行业中人也逐渐从边缘靠近主流,这个曾经灰暗的行业也正如其他行业一样,除了最初引人入胜的财富效应,也呈现出了更迭的周期,以及错综复杂的人性纠缠。

如今,全球已经有超过5亿的加密用户,链上稳定币资产已经超过1730亿美金。但许多人依然并不理解Web3 世界发生过、以及正在发生着什么。

7年前,24岁的JW从清华大学苏世民书院毕业后,因缘际会加入Web3。这是她的第一份工作。其时她的同学多数进入了投行咨询、政府部门和学术研究。

如她自己所言,命运的安排,令她看到了一个从未想象过的超现实世界:有抱有去中心化主义执念的理想主义者,也有只是来此淘金的骗子;有获得超额回报的人,但也有血本无归者。而她自己,也从一个原本对加密货币世界一无所知的人,成为了一家基金的创始人。

有人的地方就会有江湖。只是说在离钱更近的Web3里,江湖更残酷。

在本文中,JW将用第一人称回顾过去七年的加密币世界。“反思我们今天所处的位置,以及为什么我们仍然在这个领域行进。”

币圈一天,人间一年

Price History of Bitcoin

人们通常认为,比特币的概念诞生于2008年11月11日,提出者是如今下落不明的中本聪。在中国, 2011年6月9日,杨林科和黄啸宇创立了比特币中国,这是中国第一家比特币交易平台;2013年OKCoin和火币相继成立。

但这是一个少数人参与的游戏——少到两个巴掌就能数得过来。

直到2017年,比特币才成为一个“大众名词”。这一年,比特币的价格由年初的不到1000美元,暴涨到年末的1.9万美元。20倍的涨幅,以及批量ICO的创富神话,瞬间震动了整个互联网和VC圈。

不论你是否参与,人人都在谈论区块链,空气里都是白皮书。李笑来,薛蛮子,陈伟星等大V卖力的布道着去中心化理念,以及向粉丝们吆喝着他们投资的项目。2018年1月初,著名投资人徐小平老师那张提示“区块链革命已经到来”的微信截图,至今令人记忆深刻。

2018年2月11日凌晨3点,玉红和一群不睡觉的朋友创立了一个叫做“3点钟无眠区块链”微信群,不到三天时间,这个群“炸了”…… 这个群的好友加起来,身价大概要上万亿。

币圈里流行着这样一句话:

如果你还没听过3点钟区块链群,说明你还不是链圈的人;

如果你还没有加入3点钟区块链群,说明你还不是链圈的大佬;

如果你还没有被3点钟区块链群刷屏,说明你还体会不到什么是“币圈一天,人间一年”。

但这只是疯狂的前奏。

“这是韩国的电商教父”

2018年夏天,我和前老板(当时亚洲最头部的基金创始人之一)一起前往首尔参加韩国区块链周。韩国是加密行业最重要的市场之一,韩元是交易量第二大的法币——仅次于美金。来自全世界的的加密创业者和投资人,都想在这里分得一杯羹。

我们此行要见的是一个名叫Terra的公司,这是韩国顶尖的项目。会议安排在新罗酒店的一家中餐馆,新罗酒店是一家传统到几乎可以说是有些保守的韩国酒店。作为当地政府的迎宾馆,大厅里站满了来自世界各地的对加密世界狂热的年轻人。

Terra由两个韩国创始人Dan Shin和Do Kwon创立。Dan的公司Tmon曾经是韩国最大的电商平台之一,有每年超过35亿美金的GMV;而Do和我年纪相仿,在从斯坦福毕业后也尝试过几次创业。

“这是韩国的电商教父。”在去吃午餐的路上,老板对我说。

和传统领域的投资思路类似,对“人”的考量也是Web3投资的不二法门。像Dan这样在Web2世界里取得成功的人,瞬间吸引来了所有顶级加密货币交易所和基金的共同参与。

后来,我们向Terra投资了200万美元。

也许Do 和我是同龄人,此后我们一直保持着联系。Do和我在计算机专业的其他同学差不多:一个标准美式发音, 穿着t恤和短裤的男生。

Do告诉我,他们计划将Terra发行的稳定币打造成一种广泛采用的数字货币,比如他们如何与韩国最大的便利店连锁、蒙古政府以及东南亚的零售集团谈判。他们还开发了一个名为Chai的支付应用程序,“它将成为全世界的支付宝。”

在外表酷似仓库的办公室里,当Do边喝咖啡边和我聊起他们的宏大计划时,我一度感到梦幻:当时的我,其实并不理解他们将如何实现这些计划。我只是感到,这听起来如此新颖且雄心勃勃。

此时的加密货币远没有成为共识(当然直到今天也没有)。我的多数同学,他们不是在投行、咨询公司,就是在互联网大厂,他们对加密货币要么一无所知,要么满心疑窦,而我却在这里与一个计划推出“全球支付网络”的人聊天。

这是一个追逐叙事、大基金和教授币的年代。

“帮我跟踪一下这个链接,告诉我已经存入了多少钱,截止日期是本周。”我的老板发给我一个链接,这是一个荷兰式拍卖的项目,是一个运行公共销售的Layer 2项目。事实上,我们从未实际见过这个团队,他们仅仅提供了一个网站和一份白皮书的项目,但就在2018年筹集了超过2600万美元。尽管这个代币至今已经跌到了0。

人们宁愿相信一个在互联网上、跨越了大洲的陌生人,也不愿相信一个同处一室的人。

此时的我刚过24岁,尽管我猜投资委员会的多数人,在很多时候,也不知道确定他们到底在做什么——就跟我一样。但他们鼓励我,可以在这个项目上再投入50万美元,“就当是交个朋友”。

他们试图复制2017年的疯狂:只要有著名基金的支持,随便一个代号都能暴涨100倍。

但音乐声很快戛然而止。

“比特币什么时候才能回到$10,000?”

我一度以为这是世界上最美好的工作:年纪轻轻穿行在世界各地;购买昂贵的商务舱机票和酒店;在富丽堂皇的会场里穿行;学习新鲜的事物,结交各异的朋友。

但熊市来得猝不及防。

2018年12月,比特币价格从高点时的超过$14,000暴跌到$3,400。作为一个刚工作的年轻人,我没有太多积蓄,但当我看到以太坊价格从$800跌到$400、再跌到$200时,我决定用一个月的薪水下注。

事后来看,这并不是一个明智的决定。在我以$200买入不到一个月后,ETH价格跌破$100。

“真是个骗局。”我第一次产生了这样的想法。

2020年上半年,全球受到了疫情重创,加密货币行业也在3月12日的市场崩盘中遭受了重击。当时我被困在新加坡。我依然记得那个下午,每次打开价格查询网站,比特币价格都又下跌1000美元。一个月前,比特币的价格还在1万美元左右,而在短短几小时内,它从6000美元暴跌到3000美元——比我刚进入这个行业时的价格还低得多。

对我来说,这更像是一场闹剧。我在观察大家的反应:有人在观望;有人在抄底;有人爆仓。

就连更有经验的投资者也感到悲观。“比特币永远不会回到$10,000了。”他们说道。甚至还有关于加密货币行业是否会继续存在的讨论,有人认为这可能只是科技史上的一条弯路。

但也有人选择留下。那时我所在的机构没有新的投资,但我仍然在接收项目。

很快,去中心化金融(DeFi)开始成为人们谈论的话题。我自己不是交易员,但我所有的交易员同事都认为DeFi不是个好主意:一切都很慢,基于订单簿的交易所是不可能的,没有流动性,用户更少。

当时我也没有充分理解的是,安全性和无许可性是DeFi最大的卖点,但无许可性真的能打动人吗?毕竟,中心化交易所的KYC(了解你的客户)也不算太糟糕。

在熊市期间参加的DevCon IV和DevCon V,也是一次令人大开眼界的经历。

尽管我在大学时学习计算机专业,对黑客松并不陌生,但我从来没有在其他地方见过这么多“奇异”的开发者。即使ETH的价格下跌了90%,人们仍然热情地讨论去中心化、隐私以及以太坊上的链上治理。我对去中心化没有信仰,也对无政府主义没有热情——这些理念对我来说只是在课堂上出现过。

但开发者们似乎真正拥抱了这些哲学。“你加入的时机不太好。”一位同事安慰着我。此前一年在墨西哥坎昆参加DevCon III时,我们的基金仅仅通过投资那些在会上展示的项目,就赚了几千万美金。

在熊市期间,我们也错过了在Solana估值低于1亿美元时的投资机会(如今它的市值已经超过840亿美元)。尽管我们访谈过创始人Anatoly,以及Multicoin的Kyle。Kyle对这个项目非常信任,认为它会成为以太坊的“杀手”。

Solana的TPS比以太坊高1000倍,这是因为他们采用了一种名为“历史证明”(Proof-of-History)的共识机制。但我的同事和Anatoly打完一个技术尽职调查通话后认为,“Solana太中心化了。中心化的TPS没有意义,为什么不直接用AWS呢?”显然,我的同事不太喜欢它,“而且创始人不懂像以太坊一样真正的去中心化网络的价值,可能是因为他之前在高通工作过。”

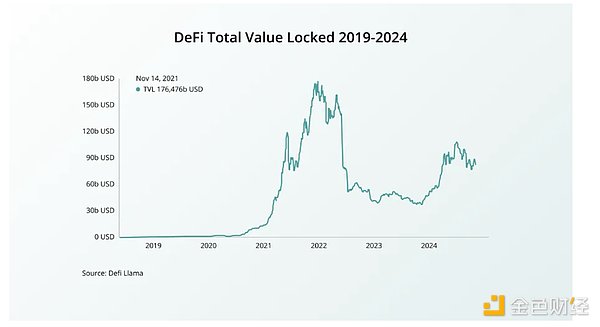

(DeFi TVL增长图表——每个风投都会为之疯狂的图表)(Source: DeFi Llama)

随着收益农场(yield farming)概念的引入,我对去中心化金融(DeFi)的怀疑很快被打破了。通过将代币存入DeFi智能合约,用户可以成为平台的流动性提供者,并可以获得协议费用和治理代币的奖励。不管你是称之为增长飞轮还是死亡螺旋,DeFi协议在用户数量和总锁定价值(TVL)方面都实现了巨大的增长。

具体来说,DeFi协议的TVL从2020年初的不到1亿美元飙升至2021年中期的超过1000亿美元。得益于开源技术,复制或修改一个DeFi协议只需几个小时。由于提供流动性的过程被称为“收益农场”,因此DeFi协议常常以食物命名。

有一段时间,几乎每天都有新的“食物币”诞生——从Sushi到Yam。加密货币圈的人们喜欢这种双关语,即使是一个有数百万交易的协议,也可以用食物命名并用表情符号作为标志。

但DeFi项目中的黑客攻击和漏洞利用让我感到紧张。我不是一个冒险主义者。我的朋友们却在疯狂地农场操作:他们会在凌晨三点设置闹钟,只为了成为进入新流动性池的第一批人。

2020年夏天,年化收益率(APY)是最热门的话题——人们都在追逐那些APY最高的资金池。注意到市场对分配资金进行收益农场的需求,业内资深人士Andre Cronje推出了一个收益聚合器产品:Yearn。这个产品引起了巨大的反响。

随着越来越多的资金涌入DeFi,我们也在推特上见证了一些“大神”的诞生:比如来自FTX的SBF、来自Terra的Do Kwon,以及来自3AC的Su和Kyle。

Terra推出了多个DeFi产品,包括针对美国市场的支付应用Alice,以及借贷协议Anchor。Anchor可能是为像我这样的链上新手设计的——只需将你的稳定币存入合约,就能获得接近20%的年化收益率,简直不用动脑子。

在巅峰时期,Anchor的总锁仓量(TVL)超过了170亿美元。“祝贺Anchor,这是个很棒的产品,我也投了一些钱进去。”我在微信上发给Do,不确定他是否会回复。

但我知道,此时的他似乎已经不再是我认识的那个年轻人——他在推特上有100万粉丝,还宣布了购买价值100亿美元的比特币的计划。

“谢谢——你也在投资组合上做得不错。”他竟然回复了。他指的是我早些时候投资的一些游戏项目。DeFi也改变了加密货币中的游戏领域——现在一切都与“赚取”相关。

随着疯狂的继续,我也投资了三箭资本的一个借贷项目。

几个月后,关于Anchor盈利能力的质疑声开始出现。事实证明,Terra提供的借贷产品并没有产生足够的收益来覆盖支付给像我这样的流动性提供者的利息;当前的支付很大程度上是由Terra基金会在补贴。看到这个消息后,我立即把钱撤了出来;大约同一时间,我也从三箭资本赎回了投资。

加密货币在推特上的氛围开始变得诡异。尤其是在Do发推说“祝你们穷得开心”和Su在新加坡豪华购物时,感觉就像是市场顶部的信号。我很幸运地躲过了Terra和三箭资本的崩溃;而在崩盘几个月后,我才了解到,那个支付应用实际上并没有在区块链上处理支付,而借来的资金被用来加杠杆高到一旦市场方向变化,他们永远无法偿还。

但当FTX崩盘时,我就没有那么幸运了。

几周以来,一直有传言说FTX在三箭资本和Terra的崩溃中遭受了巨大损失,并且可能已经资不抵债。每天都有数十亿美元从交易所被提取。出于谨慎,我所在的公司也从FTX提取了一部分但并非全部资产。

那是一个动荡的时期。几乎每天都有稳定币USDT和USDC脱锚的恐慌性谣言,以及币安可能破产的传闻。但我们并没有失去希望,我对SBF是有信任的——一个相信有效利他主义、睡在交易大厅里的亿万富翁能做出什么坏事呢?

然而,有一天在我去健身房的路上,合伙人打电话告诉我:FTX宣布破产,有80亿美元失踪了。因为他们滥用了用户的资产,我们可能无法拿回我们的钱。

但我对这个结果竟然相当平静。也许这就是我们的行业吧:magic Internet money。所有的资产最终只是屏幕上的一串字符和数字。

金钱是对人品的考验,而加密货币只是加速了一切。即使快进到今天,我仍然毫不怀疑Do和SBF最初的动机是善意的。也许他们被由不现实增长带来的膨胀冲昏了头脑;或是他们认为自己可以“假装成功直到真正成功”。

DeFi就像加密货币行业的一团普罗米修斯之火:带来了希望,但也代价惨重。

被误读的加密世界

正如中国的一句老话所说:“病来如山倒,病去如抽丝。”加密货币行业花了好几年才从崩盘中恢复过来。

在外界看来,这似乎只是另一个庞氏骗局。人们将加密货币创始人,与奢华的服装、对网络迷因的热爱、在全球范围内举办派对,以及如何无所不用其极地速致富联系在一起。

在一次校友聚会上,我与老同学叙旧。当我提到自己投资了加密货币时,他们开玩笑地说:“所以你现在是个crypto bro(加密货币狂热者)了。”我并没有把这当成冒犯,但这的确是个奇怪的说法:好像在把加密货币与科技、VC区分了开来。传统的互联网和科技投资在人们看来才是人间正道,而一个教育背景还不错的年轻人加入加密行业,或多或少有点误入歧途。

长期以来,“Web 3”和“Web 2”这两个词经常被用于对立的语境中。但在其他行业中似乎并未看到这样的分歧。没有人试图故意区分AI领域的创始人与SaaS等其他领域的创始人。

创投语境中的Web 3究竟有什么独特之处?

我个人的观点是,加密货币从根本上改变了风险投资和早期投资的运作方式,这使得加密货币初创企业成功的要求与基于股权的初创企业略有不同。简要来说,加密货币中的代币经济设计为初创企业和风险投资者创造了无与伦比的机会。归根结底,一切都归结为产品市场契合度(PMF)、用户增长和价值创造——这和Web2世界没有本质区别。

并且,随着加密货币行业的成熟,Web 2和Web 3公司之间的融合也在越来越多。

是时候重新审视这个行业了。

在加密货币的早期(毕竟我们还处在早期阶段),人们想要的东西可能是一种宏大的愿景(例如一种独立于中央银行的数字货币)、一种新的计算范式(通用智能合约平台)、一个希望成真的故事(如取代AWS的去中心化存储网络),甚至是一种人人都想快人一步的庞氏骗局。如今,加密货币用户更清楚自己想要什么,他们通过为其付费或将资本转移来支持这些需求。

对于行业外的人来说,可能很难直观地理解“神奇的互联网货币”实际上可以产生收入;有些加密资产甚至提供了比股票更具吸引力的市盈率。我试图用数据来说明——

22.16亿美金 — 以太坊过去一年的协议收入;

13亿美金, 975亿美金 — 稳定币发行公司 Tether 2024年第二季度的 net operating profit, Tether持有美国国债的总金额;

7899万美金 — meme发行平台Pump 从2024年3月至今(8月1号)的收入。即使是在加密行业内,大家对于meme的价值也充满争议:有人认为是新的文化潮流和可以交易的共识,如Elon Musk要在他的火星殖民地上面使用狗狗币;也有人认为是行业毒瘤,毕竟meme本身并没有产品和给用户带来价值。

但我认为,仅是从参与的人数和资金规模上,meme就已经是一个不可被忽视的社会实验 – 几千万全球各地的用户和几百亿美金的真金白银,也许没有一个看得见摸得着的意义,但是相同的道理之下,后现代艺术又何尝不是呢?

很多人对加密市场的第一印象可能还是:讲故事、 炒作和交易。在2017年的ICO牛市中, 确实部分如此,但是经过了几个周期,加密行业的玩法也有显著的变化。

五年过去了, DeFi协议的创收能力证明了PM。从交易的comparables来看, 这些项目的价值越来越接近于传统股票市场。

除了资产的流动性差异之外,和现实世界的联系也普遍被认为是Web2 和Web3的主要差异所在。

毕竟相比于AI、社交、SaaS和其他互联网产品,Web3的产品现在看来还是离现实世界有些遥远。但在一些国家,比如东南亚,最大的综合应用平台Grab(打车、外卖、金融产品)已经支持加密货币支付;在世界人口第四大国印尼,交易加密资产的用户已经超过了交易股票的用户;在本地货币贬值严重的阿根廷和土耳其,加密货币成为人们储备资产的新选择,2023年阿根廷的加密货币交易量就超过了854亿美金。

尽管我们目前还没有完全实现一个“拥有权互联网”,但我们已经看到了加密货币对当前互联网带来的蓬勃创新。

例如,Tether (USDT)和Circle (UDSC)为代表的稳定币正在悄然的改变全球支付网络的格局。根据Coinbase的研究报告, 稳定币已经成为增长最快的支付方式。Stripe最近完成了对稳定币基础设施项目Bridge的收购, 金额高达11亿美金, 也是加密世界的最大规模的收购。

Blackbird是由Resy的联合创始人创办的,专注于通过允许顾客使用加密货币支付餐费来改变用餐体验,尤其是使用其自己的代币$FLY。这个平台旨在通过一个加密货币驱动的应用程序将餐厅和消费者连接起来,同时也作为一个忠诚度计划。

Worldcoin由Sam Altman联合创立,是一项推动普遍基本收入的前卫运动,依靠零知识证明技术。用户通过名为Orb的设备扫描虹膜,该设备生成一个唯一的标识符,称为“IrisHash”,以确保每个参与者都是独特的人类,从而打击数字空间中虚假身份和机器人账号的增长。Worldcoin在全球已有超过1000万参与者。

如果时间回到2017年的那个夏天,我们可能都不会想到未来的7年,对加密行业意味着什么——不会想到如此多的应用会在区块链上生长出来,或者数千亿的资产会被储存在智能合约里面。

AI如何以加密币为镜

下面我想谈谈加密币和AI的异同。毕竟有太多人不时拿这两者来类比。

如果讲加密货币与AI进行比较,可能就像将苹果与橙子比较。但如果以加密货币投资者的视角来看待今天的AI投资,或许能发现一些相似之处:两者都是全栈技术,各自都有自己的基础设施层和应用层。但困惑也相似:目前还不清楚哪个层级会积累最多的价值,是基础设施层还是应用层?

“如果头条做了你要做的事情怎么办” ——这可能是所有创业者的噩梦。过去的互联网发展历程证明了这个噩梦并非杞人忧天,从Facebook和Zynga解除合作、自己做移动游戏;到后来的Twitter直播和Meerkat,大厂资源优势让创业公司很难竞争。

在加密行业, 因为协议层和应用层的经济模型不同, 每个项目的重点并不是做生态里的每一层。以公链(ETH, Sol etc.)为例, 经济模型决定了越多人使用这个网络, gas 收入越高, 代币的价值越高. 所以加密世界的头部项目, 大部分精力都花在生态建设和吸引开发者上面。只有爆款应用的出现, 才会提高底层公链的使用, 进而提高项目的市值。早期的基础设施项目,甚至会直接对满足条件的应用开发者给予几万到几百万美金不等的补助。

我们的观察是:基础设施和应用层的价值捕获难分高下,但对于资本来说,基础设施和应用层会交替火热,但也都是赢家通吃。举个例子,大量资本涌入公链,头部公链项目性能提升,催生了新的应用模式,淘汰了腰部尾部的公链;资本涌入新的商业模式,用户规模增长,头部应用占据资本和用户,催生了对于底层基础设施的更高要求,倒逼基础设施升级。

所以对于投资有什么参考吗?朴素的道理就是投基础设施和应用层都没有错,核心还是找到那个头部玩家。

让我们把时间拨回到2024年,是什么样的公链最后活了下来。这里有三个粗浅的结论:

颠覆性技术在项目成功的因素中占比不大。之前中美VC追捧、主打教授和学术概念的“以太坊杀手”项目(比如Thunder Core、Oasis Labs、Algorand etc.),最终只有Avalanche最后跑了出来,而且是在教授离职+全面兼容以太坊生态的前提下。反之,当年因为技术不行没有新意(fork ETH)而不被投资人看好的Polygon,已经一跃成为链上资产和用户前5名的生态。

比较遗憾的像Near Protocol,主打分片技术,TPS可以吊打以太坊,创始人是Transformer模型论文的原作者之一,融资近四亿美金,现在链上资产也只有~6000万美金。当然,数字每天都会跟随市场行情波动,但是趋势确实是十分明显。

开发者和用户的粘性来自生态。对于公链来说,使用者其实除了终端用户还有开发者(此处忽略矿工 一个完全不同的模型)。对于终端用户来说,哪一个生态的应用丰富、交易机会多,就会更有粘性。对于开发者来说,哪一个生态的用户多、基础设施好,比如钱包、区块浏览器、去中心化交易所都完备,就会优先考虑在那个生态做开发。整体呈现出一个开发者和用户互相驱动作用的飞轮。

头部效应比想象的更大。以太坊的用户数和链上应用的资金存量,比所有的“以太坊杀手”加起来都还要多。所有人(尤其是行业外的人)想到智能合约链首先就会想到以太坊(就像今天大家想到AGI就会想到Open AI一样)——几乎成为了大家想开发区块链应用的行业标准。

另外,现有的头部公链都已经手握大量现金,可以给到开发者的投资或者捐助是新创业公司无法达到的。最后,因为大部分区块链项目都是开源项目,成熟的头部生态让去中心化应用的积木可以有更多的可能性。

那么,公链的和大模型发展有什么显著的区别?

对基础设施的要求。根据a16z的统计,大部分AI创业公司80-90%的早期轮次融的钱都花在了云服务上。AI应用的公司平均花在每个客户上的fine-tuning成本占收入的20-40%。

简单的说,钱都被英伟达和AWS/Azure/Google Cloud给赚走了。虽然公链也有挖矿奖励,但是因为硬件/cloud的成本由去中心化矿工承担,以及区块链目前处理的数据规模和AI动辄就要几十亿的数据标签比起来还是微不足道,所以基础设施的成本比大模型还是小了很多。

流动性、流动性、流动性。没有主网上线的公链可以发行代币,但是没有用户和收入的AI大模型公司却很难上市。所以虽然各路“教授链”最终的表现可能没有预期的成功(毕竟以太坊还是当之无愧的No.1),但是从投资人的角度不至于亏钱,更是不太可能归零。大模型公司就不同了,融不到下一轮,没有接盘侠,很容易挂掉。从这个角度看的话,创投都应该更谨慎。

实际对生产力的提升。通过ChatGPT,LLM找到了自己的PMF,真正开始被B端和C端大规模使用,提高了生产效率。公链虽然经历了两轮牛熊,但是还是缺少killer app,应用场景还在探索阶段。

终端用户的感知。公链和终端用户是强关联想使用一些去中心化应用,就一定要知道它在哪个公链上,然后不辞辛苦的把资产通过搬到这个公链上,从而形成一定的粘性。而AI则更加无声无息,仿佛云服务和电脑里面的处理器,没人在乎打车软件后面是AWS还是阿里云。因为ChatGPT的记忆非常短暂,也没有人在乎今天是在ChatGPT的主页和ta聊天还是在聚合器上聊天。所以 ,想要粘住C端用户更难。

至于加密在AI的应用场景,很多团队给出了他们自己的见解,大家普遍认为去中心化的金融网络将成为AI Agent的默认金融交易网络。我认为下面的图很准确地概括了目前的阶段。

在干草堆中更敏捷地寻针

我加入加密货币行业时,对去中心化理念几乎没有信心。我想大多数行业参与者在早期阶段也是如此。人们因为各种原因加入了这个行业——为了金钱、技术、好奇心,或者只是偶然的机会。

但如果你问我今天对加密货币是否有信心,我会给出一个肯定的答案。你不能因为加密货币行业中存在骗局就否定整个行业,就像你不能因为麦道夫(Madoff)的丑闻就否定整个金融行业。

一个最近发生的来自我身边的例子是:我的朋友R(假名)。他成功地将一个想法转变成了一家拥有200名员工、现金流为正、市值超过2亿美元的公司。

R的创业是围绕着他对去中心化价值的理解来进行的。“我的女朋友是TikTok上的一个小网红,但网红们只能拿到观众打赏的一小部分,”他曾对我说,这个世界上最大的创作者网络并不公平,“我想打造一个去中心化的版本。”当时我以为他是在开玩笑,但差不多三年后,他真的把这个项目上线了。这个平台现在有几十万用户。

对于一个24岁一毕业就加入这个行业的人来说,过去7年令我看到了足够多的世界切面:有理想主义者,有淘金的骗子;有获得超额回报的人,也有血本无归者。

还记得我在文章最开始提到的我的前老板——一个在加密行业赚了很多钱的OG曾经说过:“还是要努力工作,不然就会变成一个有钱的普通人”。

我觉得有一位令人尊敬的投资人,曾将VC们的工作描述为“在干草堆中寻找针”。对我来说,加密世界的VC投资也是这样一个过程。

大概唯一不同的是,加密货币的干草堆也许是移动更快速的。所以我们要时刻保持敏捷。