本文将介绍 12 个周期判定工具和退出指标,帮助投资者识别市场趋势及潜在的退出时机、把握牛市的顶部。本文源自 分析师 Ostium 所著文章,由 PANews 整理、编译。

(前情提要: Bitfinex:比特币或在2025 Q3-Q4达牛市顶峰,上看14.5~18.9万美元)

(背景补充: 牛市掘金:提高交易成功率的 6 条交易法则)

本文将介绍 12 个周期判定工具和退出指标,其中大多数都鲜为人知。以下为内容详情:

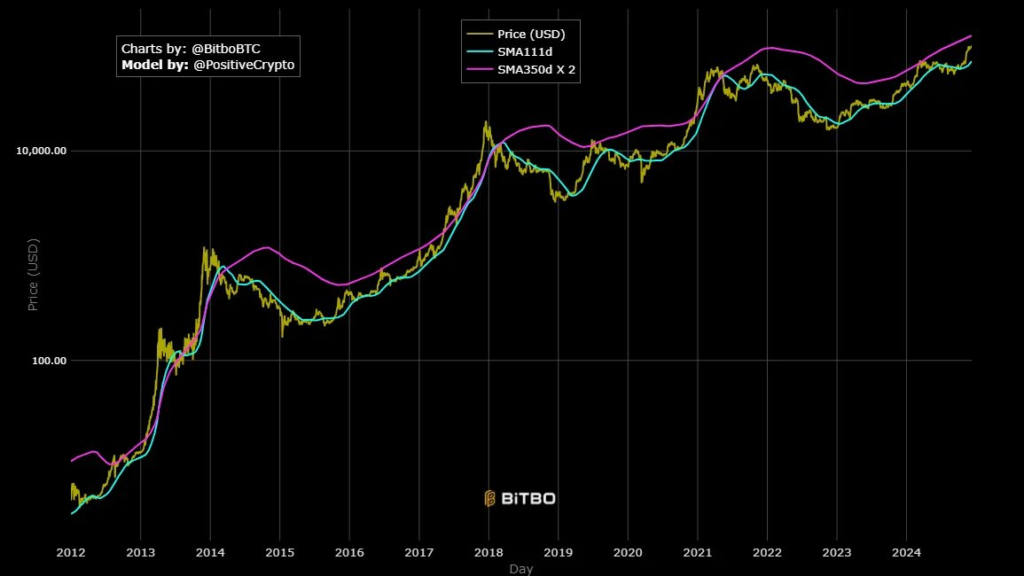

PI 周期

PI 周期顶部指标已成功捕捉到前三个周期顶部。该指标使用 111 天移动平均线(dMA)和 2 倍的 350 dMA 价格。在过去的三个周期中,当 111 dMA 突破 2 倍的 350 dMA 时,标志著 BTC/USD 周期的顶部。之所以将其称为 PI 周期顶部,是因为 350/111 = 3.153,与 3.142 相差不远。

预计这次可能有所不同,因为预期的交叉价位将超 40 万美元(难以实现),但可以期待在比特币达到 2 倍的 350 dMA 的价位后(目前约为 12.6 万美元)会出现最后的兴奋阶段。

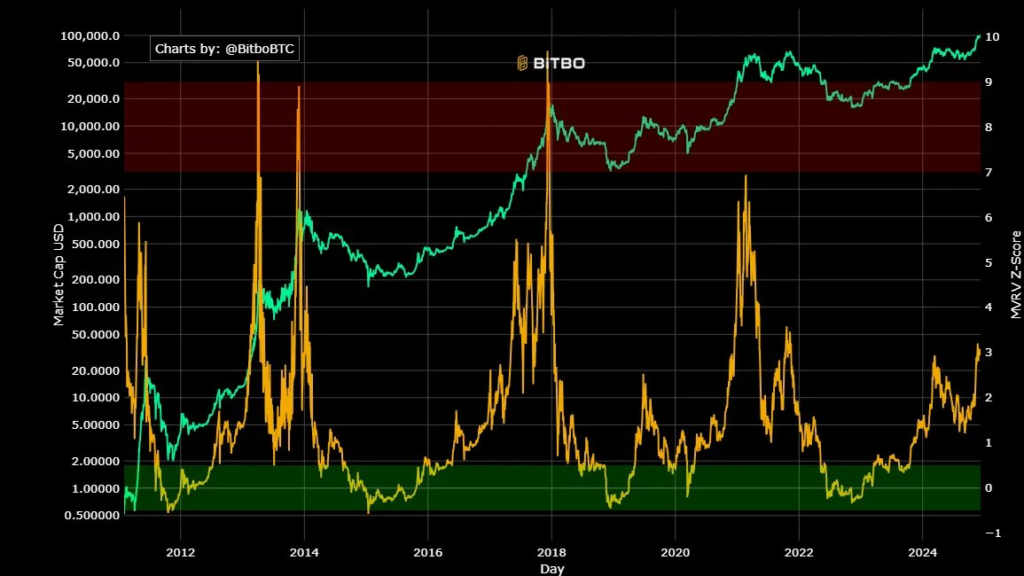

MVRV Z Score

之前强调过的另一个链上指标是 MVRV Z-Score,它是评估极端泡沫时期的工具。MVRV Z-Score 能够帮助识别比特币相对于公允价值可能被高估或低估到极端程度的位置。

该指标采用比特币的市场价值(价格 x 流通供应量)和实际价值(每个比特币最后一次移动的平均价格 x 流通供应量),并计算它们之间的 Z-Score,识别极端值。

从历史上看,BTC/USD 在该比率达到峰值后的几周内形成了周期高点。预计这轮周期该指标至少会达到 4;如果高于这个水平,就可以开始著手研究其他退出指标了。

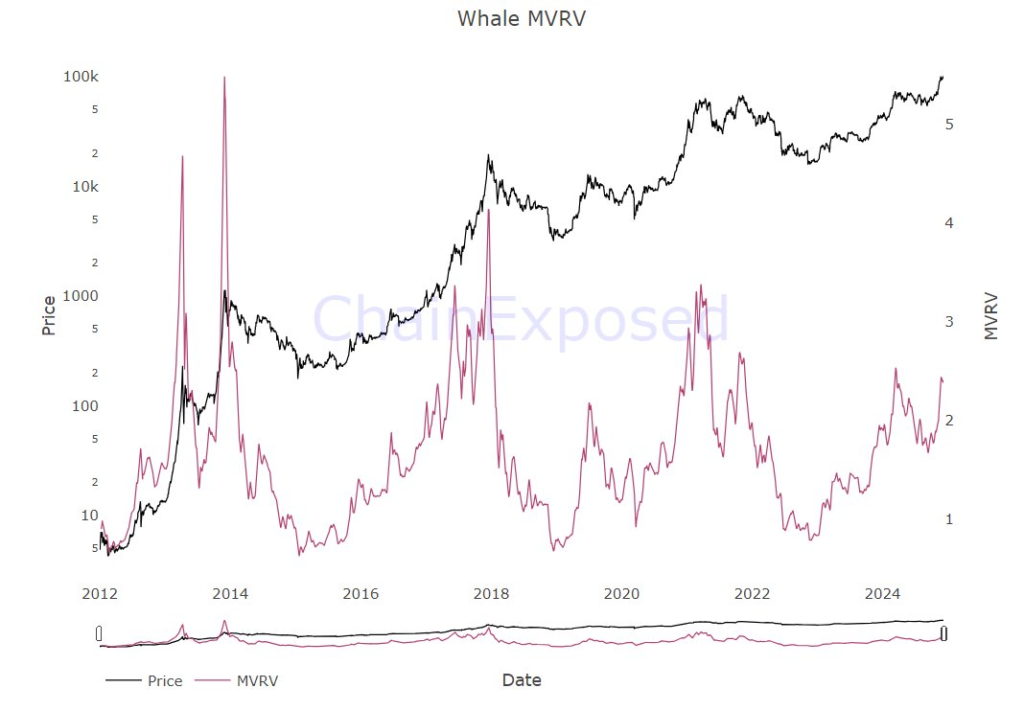

这个指标的一个更有趣的版本鲜为人知,是鲸鱼 MVRV(持有 1000 到 1 万 BTC),见下图:

VAPLI 和 Decay Oscillator

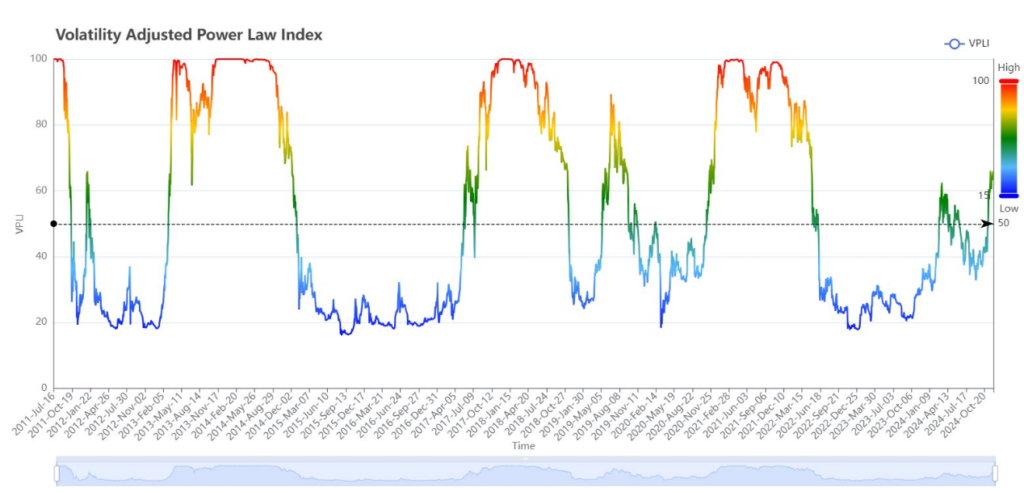

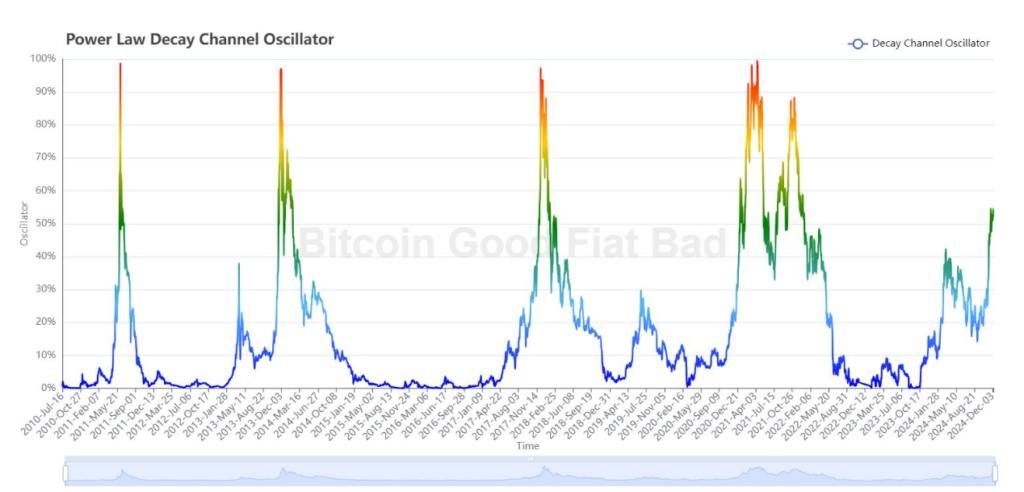

Volatility Adjusted Power Law Index(VAPLI)指标建立在幂律概念的基础上,用来衡量比特币价格与拟合幂律曲线的偏差,并根据波动率进行调整,以考虑市场结构随时间的变化。检视下面的图表,可以看到该指数推向 100 然后转向并开始下降的时期与周期顶部是一致的。目前这个数位又一次突破了 100。

与波动率调整幂律类似,下面的幂律衰减通道振荡(Decay Oscillator)由 Sminston With 建模。

该振荡的峰值在几天内几乎锁定了前几个周期的顶部,但显然没有办法真正即时确定将在哪里达到峰值:但是当该指标达到 90% 以上,然后检视其他退出讯号,接近您想要退出位置的可能性达 95%。目前该指标仍低于 60%,表明这个市场周期仍处于上涨阶段:

Mayer Multiple

Mayer Multiple 是价格交易时 200 dMA 的倍数。虽然上面的图表很有帮助,但考虑到波动性随时间推移而降低,将其标准化实际上更有帮助。下图为调整后的 Mayer Multiple 指标。目前远未达到相对于 200 dMA 的历史高点,事实上,甚至还没有回到 2024 年 3 月的高点。期待著超越 2024 年 3 月的高点,朝著 0.9 区域迈进:

NUPL

NUPL,即净未实现利润 / 亏损,使用市场价值和已实现价值(如上文 MVRV Z Score 部分中所强调的),从市场价值中减去已实现价值。然后除以市值,公式为:(市值 – 已实现市值)/ 市值。

该图表可以直观地了解市场情绪以及目前可能处于的市场周期阶段。从历史上看,当接近或超过 75% 时,周期顶部就不远了。

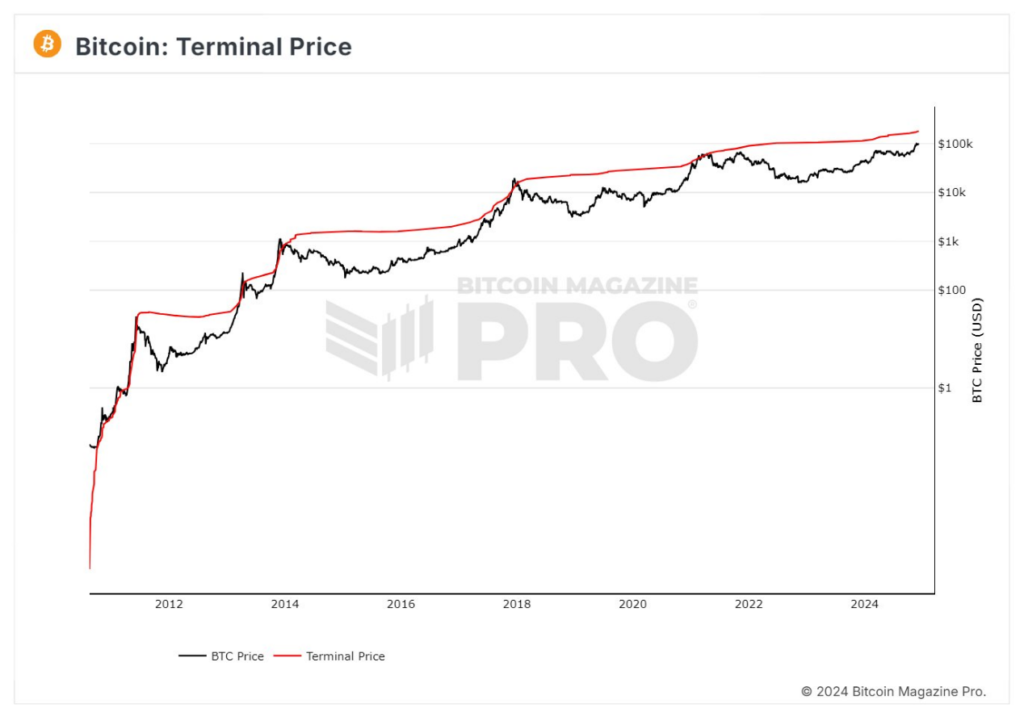

Terminal Price

Terminal Price 是分析师 Checkmate 建立的工具。要计算该指标,需要将销毁比特币天数除以现有的比特币供应量和它的流通时间。这被视为是 「转让价格」,转让价格乘以 21。

使用方式很简单,就是作为一个参考区域,希望确保部位是按比例调整的 —— 现在它的价格是 18 万美元。这并不意味著要等到 18 万美元才退出任何长期仓位,而是与所有其他退出指标结合使用。在寻找退出讯号时,需要更加重视已经讨论过的其他链上指标。

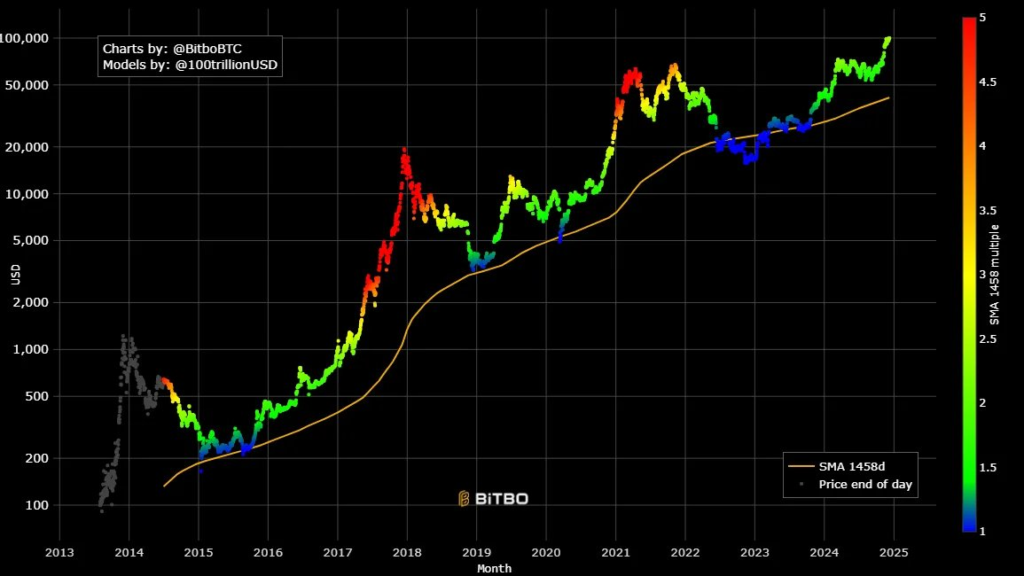

4 年 MA 倍数

4 年 MA 倍数非常简单:绘制 4 年移动平均线并计算价格偏离该倍数的程度。从历史上看,峰值超过 4 年 MA 的 4.5 倍,但当该倍数接近 4 时,需要开始关注所有其他退出指标:

22 天 RSI

22 天 RSI 指标非常有用,当然也可以使用 2 周或每月 RSI,但 22 天对于主要波动点来说尤其清晰。事实上,每次 22 天 RSI 达到 90 以上的峰值时,周期峰值都会在随后的 22 天内形成(不包括 11 月 21 日的高点)。

可以参考 BTC 的 22 天 RSI,当该指标高于 90,可以在随后的 3-6 周内退出仓位:

Coinbase /Phantom / Moonshot 应用程式排名

现在,有许多与加密货币生命周期相关的支援证据,Coinbase 应用商店排名在 「所有应用程式」 中排名第一,这是一个明确的讯号,表明正处于周期的峰值时间。

Phantom 和 Moonshot 可以作为潜在讯号。Phantom 在所有应用程式上排名第一将是一个毫无疑问的退出指标。通常 Coinbase App Store 排名趋势在周期的最后几个月出现高峰和低谷,当它在所有应用上排名第一时,往往在不到 4 周的时间内就会出现一个主要顶部。该指标同样需要结合其他指标使用。

可以使用 AppFigures 即时追踪,或者可以关注 Coinbase 应用商店排名等机器人获取每日更新。Bitcoindata21 还提供带有情绪分析的定期更新。

搜寻趋势

可以使用 Google 搜寻趋势来确定市场情绪,并了解大众在任何特定时刻感兴趣的内容,但大多数人搜寻的关键词非常浅显,例如 「比特币」 或 「加密货币」。您需要更加具体才能真正获得一些讯号。例如:BINANCE LOGIN、CHEAPEST CRYPTO、CRYPTO APP、COINMARKETCAP、BUY CRYPTO、CRYPTO PRICES 等关键词。

TOP X 市值

这是从 2020 年开始监测的一种评估市场周期的方法,其对追踪 2021 年中期周期的峰值非常有帮助。如果预期是加密货币长期增长,那么预计市值将全面增长。无论上轮周期的 TOP 10、TOP 25 或 TOP 100 代币等的峰值是多少,这轮周期在峰值到来之前都会被超越。

例如在上轮周期中,要进入 2021 年 11 月峰值的前 100 名,需要市值达到约 12 亿美元。如今要进入 Coinmarketcap 的前 100 名,市值需要 12.5 亿美元。目前已经略微超过了前一轮周期的峰值。根据对总市值的看法,保守预期是,在周期峰值之前,前 100 名的市值至少应达到约 20 亿美元。一旦达到这个区域,毫无疑问,应该开始寻找退出机会。

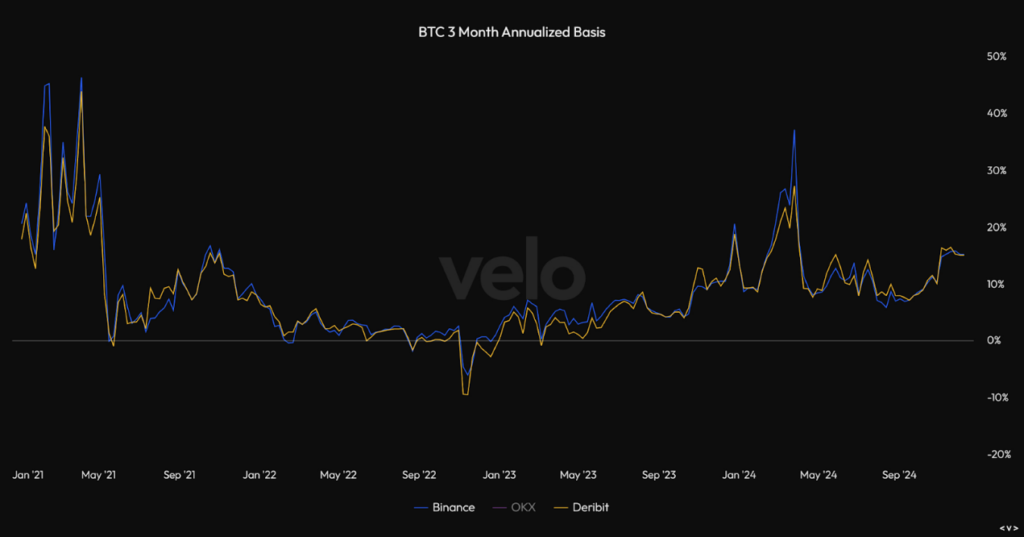

3 个月年化基差

3 个月年化基差只是一种快速了解衍生品市场泡沫的方法,不过其更有助于强调什么时候应该谨慎地降低风险,而不是在预期周期见顶的时候完全退出现货投资组合。

尽管如此,从历史上看,当 3 个月年化基差超过 30% 时,情况就开始变得危险。因为衍生品的泡沫程度随著接近周期峰值(甚至是中期峰值)而增大而不是减小。