作者:Coinbase|白话区块链

仅在过去一年,美国批准了比特币、以太坊现货ETF,金融产品Token化、稳定币增长以及全球支付框架整合也取得了显著进展。这些成就并非一蹴而就,虽然看似是多年努力的成果,但更多迹象表明,这只是更大变革的开始。

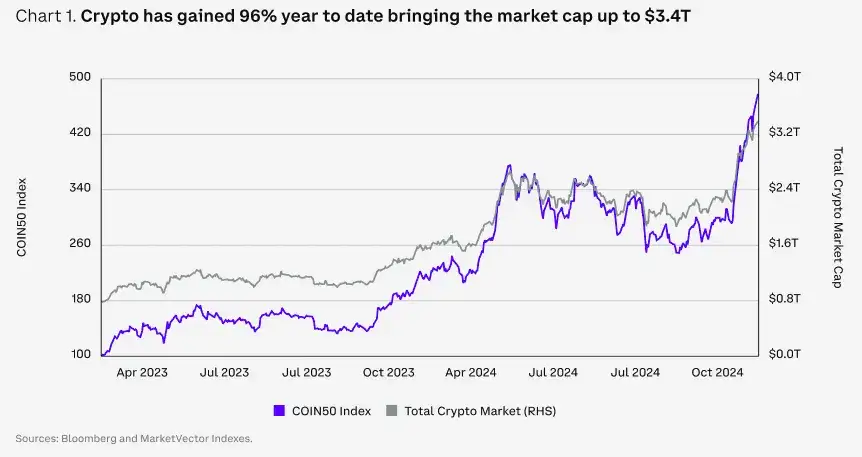

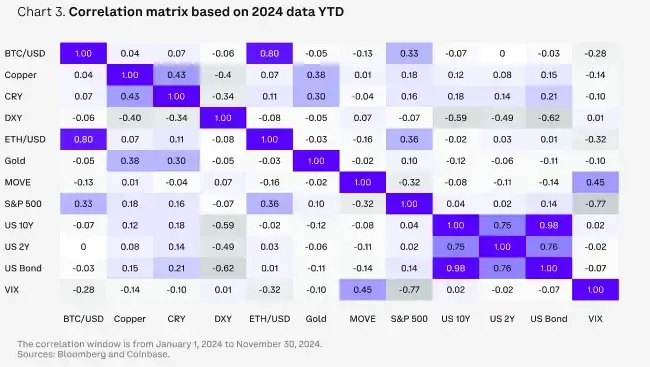

从市场角度看,2024年的上涨趋势与以往牛市不同。表面上,“web3”逐渐被更贴切的“onchain”取代;更深层次的是,基本面需求逐渐取代叙事驱动型投资,这与机构投资者的加深参与密切相关。

比特币的市场主导地位显著增强,去中心化金融(DeFi)打破了区块链技术的边界,推动了新型金融生态系统的形成。全球央行和主要金融机构也在探讨如何通过Crypto提升资产发行、交易和记录效率。

展望2025年,加密市场正迎来变革性增长。Coinbase从山寨币、ETF、质押到游戏等多个领域,涵盖了加密生态的各个方面,为2025年加密市场展望提供了全面深入的分析,以下为重点节选。

01

2025年宏观经济走势

1)美联储的需求与目标

唐纳德·特朗普在2024年美国总统选举中的胜利,成为2024年第四季度加密市场的最大催化剂,推动比特币价格大幅上涨,比三个月的平均水平高出4-5个标准差。

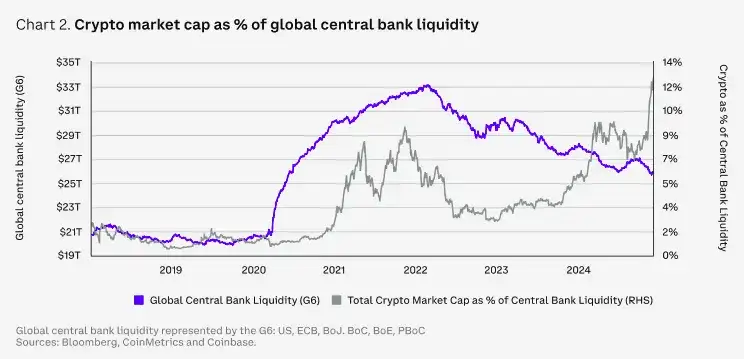

展望未来,我们认为短期内财政政策的影响可能不如货币政策的长期趋势的影响大,尤其是在美联储即将迎来关键决策时刻的时候。预计到2025年,美联储可能会继续放松货币政策,但放松的步伐可能会受到未来财政扩张的影响,比如减税和关税可能推高通胀。虽然整体CPI(消费者指数)已经降至2.7%,但核心CPI仍在3.3%左右,高于美联储的目标。

美联储希望通过“去通胀”实现价格增速放缓,同时最大化就业,即控制价格上涨的节奏。然而,美国家庭更希望看到价格下跌,但通缩可能导致经济衰退,带来更大风险。

目前最可能的情景是软着陆,这得益于长期利率下降和美国的独特优势。美联储降息几乎已成定局,信用条件放松也将支持未来1-2个季度的Crypto表现。此外,如果下一届政府推行预算赤字支出,随着更多美元在经济中流通,风险偏好(包括购买Crypto)可能会进一步上升。

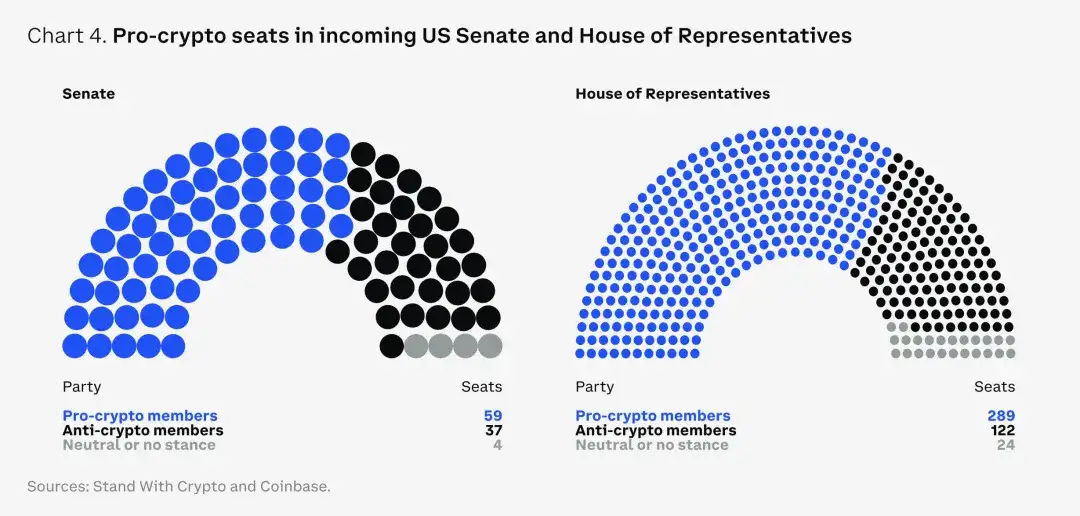

2)史上最亲加密的一届美国国会

在经历了多年的政治模糊之后,我们认为下一届立法会议可能是美国终于为加密行业确立监管明确性的关键时刻。这次选举向华盛顿发出了强烈的信号:公众对现有金融体系不满,渴望改变。从市场角度看,众议院和参议院的两党支持加密多数派意味着,美国的监管有望从加密市场的阻力转变为推动力,成为2025年Crypto表现的利好因素。

新讨论焦点是建立战略比特币储备。2024年7月,比特币纳什维尔大会后,怀俄明州参议员辛西娅·卢米斯提出《比特币法案》,宾夕法尼亚州也推出类似法案,允许将州一般基金的最多10%投资于比特币或加密资产。密歇根州和威斯康星州已将Crypto纳入养老金投资,而佛罗里达州也在跟进。然而,创建战略比特币储备可能面临一些挑战,比如美联储在资产负债表上持有加密资产的法律限制。

与此同时,美国并不是唯一一个在监管上取得进展的地区。全球加密需求的上升也正在改变国际上监管竞争的格局。看向海外,欧盟的《加密资产市场法规》(MiCA)正在分阶段实施,为行业提供清晰的监管框架。许多G20国家和主要金融中心,如英国、阿联酋、香港和新加坡,也在积极制定适应数字资产的监管规则,为创新和增长创造更加有利的环境。

3)Crypto ETF 2.0

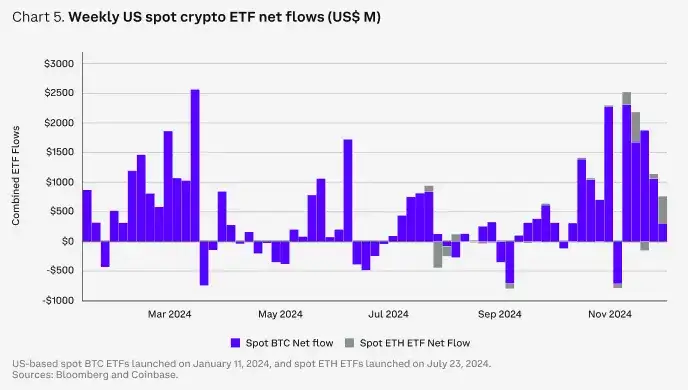

美国批准现货比特币和以太坊ETF是加密市场的重要里程碑。从推出至今,这些产品的净流入资金已经达到307亿美元(约11个月),远超2004年SPDR黄金ETF首年48亿美元的表现。彭博社数据显示,这让加密ETF跻身过去30年推出的约5500个ETF的前0.1%。

这些ETF为比特币和以太坊创造了新的需求支点,将比特币市场占有率从年初的52%提升至2024年11月的62%。13-F最新报告显示,几乎所有类型的机构投资者——如捐赠基金、养老金、对冲基金和家族办公室——都参与了这些产品。与此同时,2024年推出的美国期权产品,为投资者提供了更低成本的风险管理工具。

展望未来,行业的关注点集中在发行人可能会扩展ETF的资产范围,加入像XRP、SOL、LTC和HBAR等更多Token,但我们认为这些潜在批准可能仅对有限的资产群体有益。更值得关注的是,如果美国证券交易委员会(SEC)允许ETF使用质押功能,或者放宽限制,让ETF份额可以通过实物而不仅仅是现金来创建和赎回,将会带来哪些影响?现行的现金模式导致结算延迟,份额价格与净资产价值(NAV)偏差,以及更高的交易成本。而实物模式则有望改善价格对齐,缩小买卖价差,降低交易成本,并减少价格波动和税务影响,从而提升市场效率。

4)稳定币:Crypto的“杀手级应用”

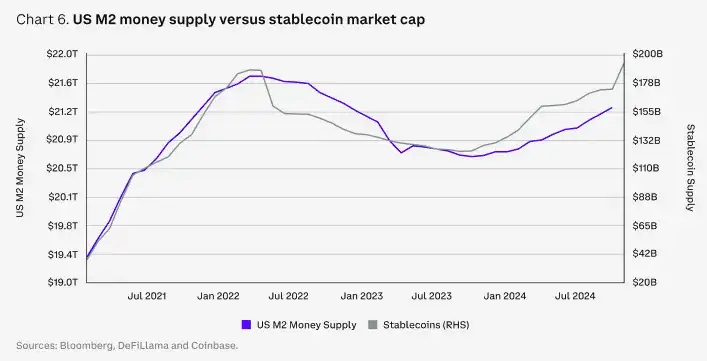

在2024年,稳定币市场迎来了大幅增长,截至12月1日,其总市值增长了48%,达到了1930亿美元。一些市场分析师认为,按照当前的发展趋势,稳定币市场在未来五年内有望增长至接近3万亿美元。尽管这一预测看起来太激进,几乎与目前整个加密市场的规模相当,但它仅占美国21万亿美元货币供应量、流动量的14%左右,这意味着也不是不可能。

我们越来越认为,Crypto的真正普及下一波浪潮可能来自稳定币和支付领域,这也有助于解释为什么过去18个月里,稳定币受到了如此热烈的关注。与传统支付方式相比,稳定币能够提供更快速、更低成本的交易,这使得它们在数字支付和汇款中的使用越来越广泛,许多支付公司也在加紧建设稳定币基础设施。事实上,我们可能已经接近一个时刻,稳定币的主要用途将不再仅限于交易,而是扩展到全球资本流动和商业往来。此外,稳定币的广泛金融应用还引发了政治关注,尤其是在帮助解决美国债务问题方面的潜力。

截至2024年11月30日,稳定币市场的交易总额已达到27.1万亿美元,几乎是2023年同一时期(11个月)9.3万亿美元的三倍。这其中包括大量的点对点(点对点)转账和跨境企业间(B2B)支付。越来越多的企业和个人开始使用像USDC这样的稳定币,以满足合规要求,并与Visa、Stripe等支付平台深度整合。事实上,Stripe在2024年10月以11亿美元收购了稳定币基础设施公司Bridge,这也是迄今为止加密行业最大的一笔交易。

5)Token化革命

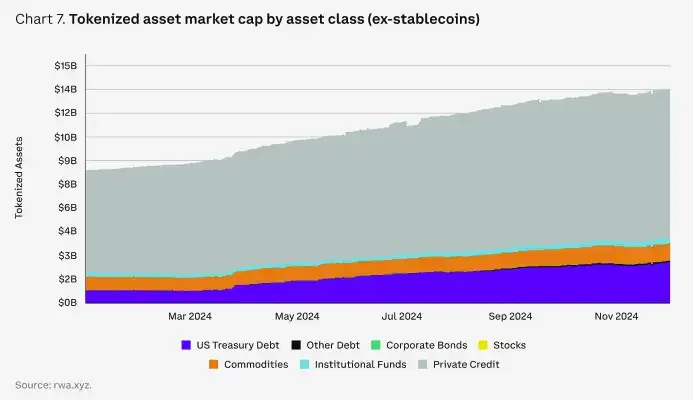

Token化在2024年取得了显著进展。根据rwa.xyz的数据,Token化的现实世界资产(RWA)从2023年底的84亿美元增长至2024年12月1日的135亿美元,增长超过60%(不包括稳定币)。各方分析师的预测表明,未来五年这一市场可能从最低2万亿美元增长到最高30万亿美元,增幅将达到近50倍。资产管理公司和传统金融机构,如贝莱德(BlackRock)和富兰克林邓普顿(Franklin Templeton),越来越多地采用公链和许可链上的政府债券等传统资产的Token化,使得跨境结算几乎可以即时完成,且全天候交易成为可能。

一些公司正在尝试将Token化资产作为其他金融交易(如衍生品交易)的抵押物,这不仅可以简化操作(例如保证金调用),还能够降低风险。此外,RWA Token化的趋势已经从美国国债和货币市场基金扩展到筹得信用、商品、公司债券、房地产和保险等领域。最终,Token化有望将投资组合构建和投资过程转移到区块链上,从而进一步简化整个投资流程,不过这一目标可能还需要几年时间才能实现。

当然,这些努力也面临一些独特的挑战,包括跨多个区块链的流动性碎片化以及不断变化的监管环境,好在这两个方面已有显著进展。

总体来看,我们预计Token化将是一个渐进且持续的过程,但它带来的好处已得到广泛认可。当前正是企业进行实验的最佳时机,确保它们能在技术发展浪潮中保持领先地位。

6)DeFi的复兴

“DeFi死了,DeFi万岁。” 去中心化金融(DeFi)在上一轮市场周期中遭受了重大打击,因为一些应用依靠Token激励来吸引流动性,收益高但不可持续。然而,随着时间的推移,一个更加可持续的金融系统逐渐浮现,这个系统不仅包括现实世界的应用案例,还具备透明的治理结构。

在我们看来,美国监管环境的变化可能会成为重新激发DeFi前景的关键。具体而言,这可能包括为稳定币建立监管框架,以及为传统机构投资者进入DeFi市场提供途径,特别是随着链下和链上资本市场之间的协同效应不断加深。事实上,DEX目前已经占据了CEX交易量的约14%,相比2023年1月的8%有所上升。甚至,去中心化应用(dApp)与Token持有者分享协议收入的可能性也在变得越来越大,这在更加友好的监管环境下成为了现实。

此外,Crypto在金融服务领域的颠覆作用正得到越来越多关键人物的认可。2024年10月,联邦储备委员会(Federal Reserve)理事克里斯托弗·沃勒(Christoper Waller)就如何让DeFi与中心化金融(CeFi)互补发表了讲话,他认为分布式账本技术(DLT)能够让CeFi的记录保持变得更加高效和快速,而智能合约则能够增强CeFi的能力。他还表示,稳定币在支付和作为交易平台上的“安全资产”方面可能会带来益处,尽管它们需要采取相应措施来应对诸如挤兑和非法金融等风险。

所有这些都表明,DeFi很可能不再局限于加密用户群体,而是会向传统金融(TradFi)领域延伸。

02

颠覆性范式

1)Telegram交易机器人:加密领域的隐形利润中心

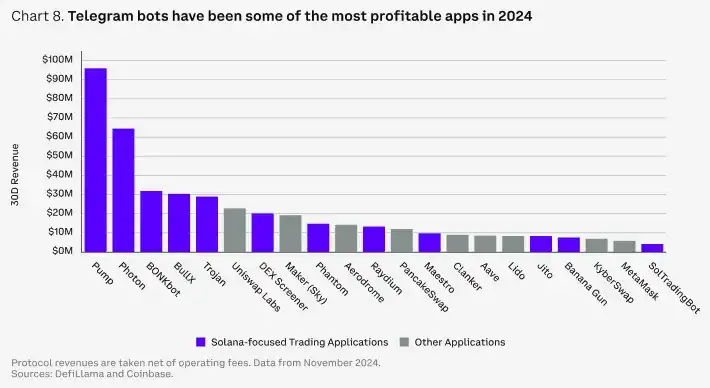

在稳定币和原生L1交易费用之后,Telegram交易机器人已经成为2024 Crypto领域最赚钱的部分,甚至超过了像Aave和MakerDAO(现名Sky)这样的主要DeFi协议的净协议收入。这一趋势主要受益于交易和Memecoin活动的增加。事实上,Memecoin已经成为2024年表现最强劲的加密领域(按市值增长衡量),而Memecoin的交易活动(在Solana DEX平台上)也在2024年四季度急剧上升。

Telegram交易机器人是一种基于聊天的交易工具。用户可以在聊天窗口内直接创建托管钱包,并通过按钮和文本命令进行充值和管理。截至2024年12月1日,Telegram交易机器人的用户主要集中在Solana(占87%),其次是以太坊(占8%),然后是Base(占4%)。(注:大多数Telegram交易机器人与Telegram本地钱包集成的The Open Network(TON)并无关联。) 也就是说,这些机器人所服务的用户倾向于使用Solana区块链进行交易或其他操作。

与大多数交易平台一样,Telegram交易机器人通常会收取每笔交易1%左右的费用。然而,由于交易资产的波动性较大,用户对于这些较高的费用并不会感到不满。到2024年12月1日,最高收入的Photon机器人的累计费用已经达到2.1亿美元,接近Solana最大Memecoin发射平台Pump所收取的2.27亿美元。此外,像Trojan和BONKbot这样的其他主要机器人,也分别获得了1.05亿美元和9900万美元的收入。相比之下,Aave在2024年全年的协议收入为7400万美元(扣除费用后的净收入)。

我们认为,这些机器人的吸引力主要来自于它们在DEX交易中的便利性,尤其是对于那些尚未在CEX上市的Token。许多机器人还提供额外的功能,如Token上线时的“狙击”功能和集成的价格提醒。Telegram交易体验对于用户来说非常友好,Trojan机器人的近50%的用户使用超过四天(而仅有29%的用户在使用一天后停止使用),这也使得每个用户的平均收入达到了188美元。

虽然Telegram交易机器人之间日益激烈的竞争可能最终会导致交易费用降低,但我们认为Telegram机器人(以及以下讨论的其他核心接口)将在2025年继续保持领先的利润中心地位。

2)预测市场:明牌赌注

预测市场可能是2024年美国选举周期的最大赢家之一,像Polymarket这样的平台表现超越了那些预测选举结果的传统民调数据。我们认为,这是Crypto的胜利,因为基于区块链的预测市场展现了相较于传统民调数据的显著优势,体现了区块链技术的独特应用潜力。预测市场不仅展示了加密技术带来的透明性、速度和全球访问优势,而且其区块链基础使得去中心化的争议解决和基于结果的自动支付结算成为可能,从而区别于传统的非区块链预测平台。

尽管许多人认为这些去中心化应用(dApps)在选举结束后可能会失去热度,但我们已经看到它们在体育、娱乐等其他领域的应用正在拓展。在金融领域,它们被证明比传统调查更能准确反映经济数据,如通胀和非农就业数据,这也意味着它们可能在选举后继续保持发展。

3)游戏:有争议才有关注

游戏一直是Crypto领域的核心主题之一,原因在于链上资产和市场的潜在变革性影响。然而,吸引忠实的用户群体,特别是那些传统游戏所拥有的忠实玩家,一直是加密游戏面临的挑战。许多加密游戏的玩家更注重盈利,而非单纯为了娱乐,这使得吸引更多非加密用户变得困难。此外,很多加密游戏依赖Web浏览器分发,并要求使用自托管钱包,这限制了它们的受众,主要吸引的是加密爱好者,而非大众游戏玩家。

不过,与上一周期相比,集成加密技术的游戏已经有了显著改善。关键变化在于,从最初的“完全链上拥有游戏”理念转变为有选择性地将资产放在链上,这样既能解锁新功能,又不会影响整体游戏体验。事实上,我们发现,许多知名游戏开发者现在将区块链技术视为辅助工具,而非核心的营销卖点。

《Off the Grid》正是这一趋势的代表。虽然游戏发布时其核心区块链组件——Avalanche子网仍处于测试阶段,但它仍然成为Epic Games平台上排名第一的免费游戏。游戏的核心吸引力在于其独特的玩法,而非区块链Token或物品交易市场。更重要的是,我们认为这款游戏为加密集成游戏进入更广泛市场铺平了道路,现在它已经可以在Xbox、PlayStation和PC(通过Epic Games商店)上玩。

移动端也成为了加密集成游戏的重要分发渠道,包括本地应用和嵌入式应用(如Telegram迷你游戏)。许多移动游戏同样有选择性地集成区块链功能,但大多数活动实际上是在集中式服务器上运行的。通常,这些游戏可以在不需要外部钱包的情况下进行,减少了进入门槛,使得对加密不熟悉的用户也能参与其中。

在我们看来,加密游戏和传统游戏之间的界限可能会继续模糊。即将发布的“加密游戏”很可能是加密集成的游戏,而不是完全专注于加密的游戏,我们认为,它们将更注重游戏玩法的精致度和分发渠道,而不是以“玩赚”机制为核心,这可能会推动加密技术的更广泛采用,但我们不确定它如何直接带动流动性Token的需求。游戏内Token很可能会在各个游戏之间隔离开来,我们认为,非加密爱好者的游戏玩家可能并不希望外部投资者影响游戏内经济。

4)DePIN

本文链接:https://www.hellobtc.com/kp/du/12/5593.html

来源:https://mp.weixin.qq.com/s/hkVVmJVY91D50welhz6Eow