来源:研报精读

天还没亮,纽约曼哈顿的天际线已被无数灯光点亮。华尔街的交易员们像往常一样早早来到办公室,但今天的气氛明显不同。大屏幕上,除了熟悉的道琼斯指数、纳斯达克指数,比特币的价格走势图正在实时跳动。这个曾经被华尔街精英们嗤之以鼻的"另类资产",如今已成为他们每天必看的交易标的。

1、特朗普的crypto牛市与新资金浪潮

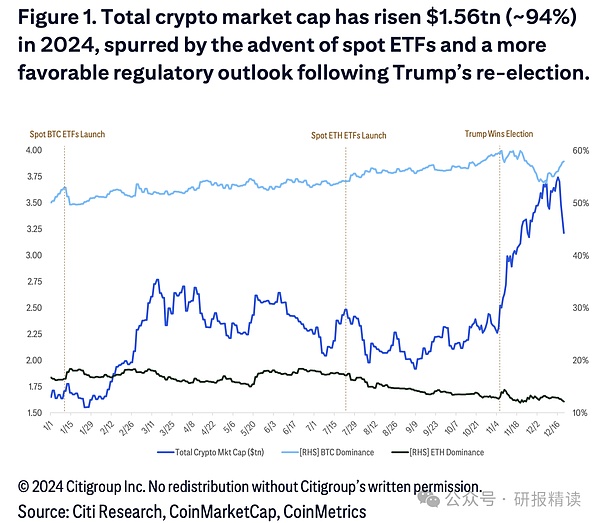

"这是我从业25年来见过的最显著的资金流向转变。"摩根士丹利数字资产部门主管James Carlton坐在他位于第五大道的办公室里,指着眼前的数据大屏说道。屏幕上显示,自特朗普在2024年11月胜选以来,仅两个月内就有超过800亿美元的机构资金涌入加密货币市场。

比特币价格突破10万美元大关的那个早晨,整个华尔街都沸腾了。但真正令市场瞩目的,不是价格本身,而是背后的资金结构发生了根本性改变。

"过去的牛市主要由零售投资者推动,而这一次完全不同。"BlackRock的资深投资策略师Sarah Mitchell这样分析,"现在我们看到的是养老基金、大学捐赠基金、家族办公室,甚至主权财富基金都在建仓。这些都是过去从未涉足加密货币的'聪明钱'。"

具体数据令人震撼:

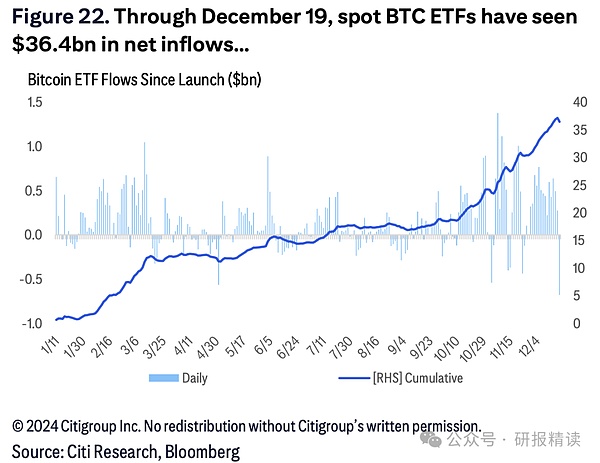

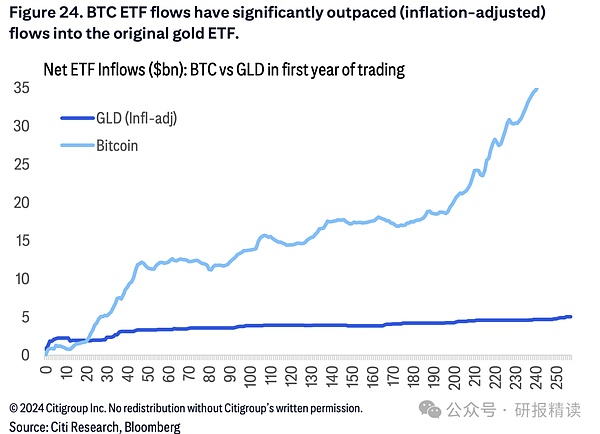

BlackRock的IBIT比特币ETF上线首月募集资金超过50亿美元,打破了ETF发行历史纪录

Fidelity的数字资产部门报告显示,超过60%的机构客户开始将加密货币纳入资产配置

全球前十大主权财富基金中,已有六家开始配置比特币,总配置规模超过200亿美元

"最有意思的是资金来源,"高盛数字资产交易部门负责人Tom Zhang指出,"根据我们的统计,近70%的资金来自传统市场,这些都是真正的增量资金。"

特朗普政府的政策取向更是给市场注入了强心剂。新任财政部长提出的"数字美元储备"计划,以及支持将部分国家储备配置为比特币的提议,让市场看到了加密货币获得官方认可的希望。

"这让我想起了1971年美元脱离金本位的历史时刻,"著名经济学家Robert Williams教授说,"当时很少有人意识到那个决定将如何改变世界金融体系。今天,我们可能正站在另一个类似的历史转折点上。"

然而,市场的亢奋背后也潜藏着理性的声音。资深投资顾问Linda Chen提醒说:"是的,机构资金的进入让市场更加成熟,但这并不意味着风险消失了。恰恰相反,我们需要更专业的风险管理体系。"

2、美国加密货币监管春风拂面来

2024年12月18日,华盛顿特区,国会山。

"监管的目的不是设限,而是护航。"新任SEC主席候选人Paul Atkins坚定的声音在会议厅回荡。台下的议员们频频点头,这一幕与2022年末FTX事件后的听证会形成鲜明对比。2024年末的美国监管环境,正在经历一场深刻的嬗变。

转折始于2024年9月。财政部宣布成立金融创新办公室,任命了一位别具特色的掌门人。Sarah Mitchell,这位在硅谷打拼了十五年的科技金融专家说:"我们不是来当'警察'的,而是要当创新的'向导'。"

10月15日,SEC发布了具有里程碑意义的数字资产分类指南。这份长达108页的文件为市场带来了前所未有的清晰度。一周后,CFTC也发布了配套政策,两大监管机构首次在数字资产领域达成高度一致。

11月1日,"监管沙盒"计划正式启动。这个为期两年的试点项目,为创新企业提供了宝贵的实验场所。第一批25家入选企业中,已有18家在年底前完成了合规转型。

投资者保护措施在感恩节后全面铺开。从12月1日起,所有持牌交易所必须完成三道保障:

购买不低于总托管资产5%的保险

实施冷热钱包分离存储

每月公布由四大会计师事务所审计的储备证明

各州的响应也十分迅速。2024年第四季度,战场转向了地方:

得克萨斯州在10月26日通过了《数字资产创新法案》,当月就吸引了87家加密企业注册。休斯顿的能源区一夜之间成了"加密谷"。截至12月,落户企业已超过200家。

11月8日,迈阿密市完成了首笔比特币税收支付,市长随即宣布:"到2029年,每个美国城市都将规划自己的数字货币未来。"

12月5日,数字资产协会发布了首个行业自律框架,得到了联邦监管机构的认可。这份长达76页的文件涵盖了从交易规范到风险控制的各个方面。

国际合作也在加速。12月12日,美国财政部与欧盟、日本、新加坡等七个主要经济体签署了《数字资产监管合作备忘录》,承诺在2025年前建立统一的跨境监管框架。

"这三个月的变化,超过了过去三年的总和。"哈佛大学的Emily White教授在12月20日的年度金融科技论坛上如此评价。

一位资深律师用了一个生动的比喻:"2024年最后一个季度,我们终于看到了数字资产市场的'基建时代'到来。就像是在荒野上铺设高速公路,道路修好了,车才能跑得既快又稳。"

3、稳定币作为美元与加密货币的桥梁加速发展

在加密货币市场,美元稳定币是一类与美元保持1:1锚定的数字资产,通过法币储备、加密资产超额抵押或算法机制来维持价格稳定。它相当于是加密货币中的"数字美元",成为了连接法币美元和加密货币的重要桥梁。这种独特定位让稳定币既保持了加密货币的便捷性和可编程性,又避免了比特币等资产的剧烈波动,使其成为数字经济的重要基础设施。

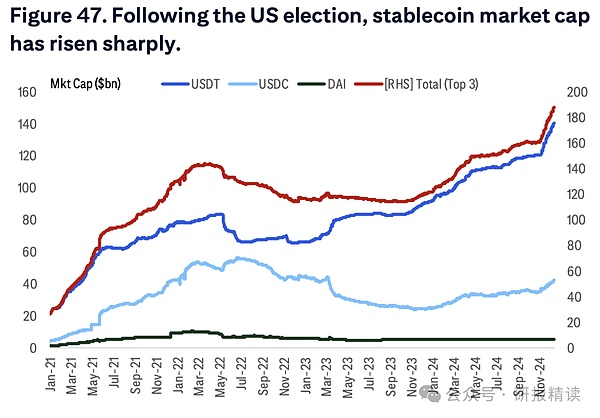

2024年第四季度,稳定币市场迎来转折性发展。继特朗普胜选后,稳定币总市值首次突破2000亿美元大关,较前月增长13%。其中,USDT、USDC和BUSD三大稳定币占据主导地位,合计市值超过1800亿美元,为数字支付提供充足流动性。

市场格局正在发生深刻变化。传统龙头Tether(USDT)的市场份额从年初的50%以上下降至45%,而创新型稳定币快速崛起。BlackRock支持的Ethena Labs推出新型稳定币,Ripple发布首个RLUSD,展现了机构级参与者对这一领域的信心。这些新产品往往采用更透明的储备管理和更严格的合规标准,推动整个行业走向成熟。

支付场景的扩张尤为显著。根据高盛数据,2023年使用稳定币结算的交易额达到10.8万亿美元。Visa与Coinbase合作实现实时账户充值,Mastercard则与Mercuryo联手推出支持自托管钱包的欧元加密借记卡,让数字支付更贴近日常生活。

在跨境支付领域,Circle和Thunes的合作释放了USDC的潜力。"稳定币正在重塑全球支付体系,"Circle CEO表示,"特别是在效率和成本方面带来革命性改变。"这一趋势得到了传统支付巨头的认可,Stripe重启加密支付支持并收购稳定币平台Bridge,标志着支付行业对数字资产的重新拥抱。

监管态度也在转向积极。据JPMorgan研报,随着美国新政府上任,预计将出台更清晰的稳定币监管框架。同时,新加坡和日本等国已开始推进稳定币相关立法,为市场注入制度性信心。

"我们正在见证支付基础设施的重构,"摩根大通分析师指出,"稳定币正从单纯的加密货币交易媒介,转变为全球支付体系的重要组成部分。"

4、传统金融巨头加速拥抱加密货币

随着加密货币市场走向成熟,全球金融巨头正以前所未有的速度布局数字资产领域。以BlackRock、Visa、Mastercard和Stripe为代表的传统金融机构,通过产品创新和战略合作,正在重塑加密资产的应用场景。

在支付领域,Visa率先通过与Coinbase的战略合作,为美国和欧洲用户提供实时账户充值功能。这一创新显著改善了资金流转效率——传统ACH转账需要3-5个工作日,SEPA转账需要2-3个工作日,而Visa的解决方案实现了即时到账,帮助用户更灵活地把握市场机会。根据Coinspeaker数据,仅在美国中期选举后的一周内,加密市场资金净流入就达到22亿美元,2024年全年资金流入已突破330亿美元。

Mastercard则与Mercuryo合作,推出支持自托管钱包的欧元加密借记卡,让用户可以直接在全球超过1亿家Mastercard商户使用加密货币消费。这种创新解决了加密货币"变现"难题,降低了用户使用门槛。2023年全球范围内使用加密货币支付的交易额已达到108亿美元,显示了巨大的市场潜力。

支付巨头Stripe在停摆6年后重启加密支付业务,并斥资11亿美元收购稳定币平台Bridge,展现了对加密支付未来的信心。新功能支持企业接受来自150多个国家的USDC支付,单笔限额达1万美元,月度上限10万美元。

"这不仅仅是简单的产品创新,"花旗银行分析师指出,"传统金融机构正在构建一个将加密资产与现有金融体系深度融合的生态系统。他们不再将加密货币视为威胁,而是把它作为扩展业务边界的机遇。"

这种转变得到了市场的积极响应。自特朗普当选以来,近100亿美元的资金涌入了美国比特币ETF,推动相关产品的总资产达到约1130亿美元。BlackRock等机构发行的ETF产品表现尤为突出,显示出投资者对知名金融机构的信任。

"我们正处于一个转折点,"摩根大通在最新研报中表示,"传统金融机构的加入不仅带来了资金和信誉,更重要的是带来了专业的风险管理体系和成熟的运营经验,这对整个行业的长期健康发展至关重要。"

5、如何理性的将加密货币纳入资产配置策略

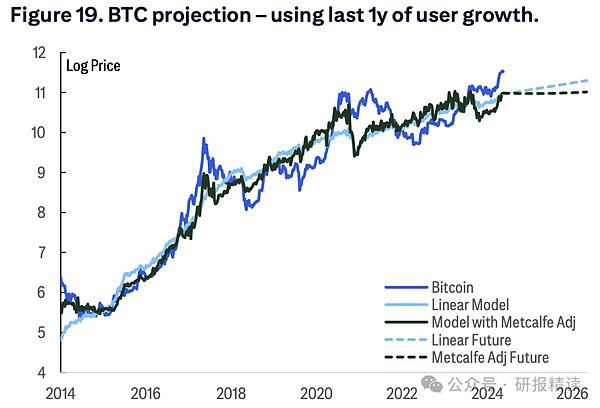

比特币的长期投资表现令人瞩目。数据显示,比特币的年化回报率达到75.6%,不仅大幅领先标普500指数的11.6%,甚至超过了科技股领头羊NVIDIA的73.5%。这种显著的超额收益使其成为投资者关注的焦点。

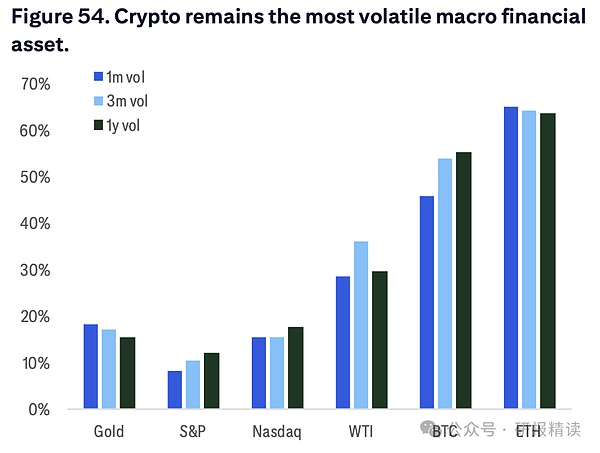

然而,高收益伴随着显著的波动风险。比特币的年化波动率高达57.9%,远超标普500的11.6%。自2009年诞生以来,比特币市场曾多次经历70%至80%的大幅回撤。这种剧烈波动提醒投资者在追求高收益的同时必须充分重视风险管理。

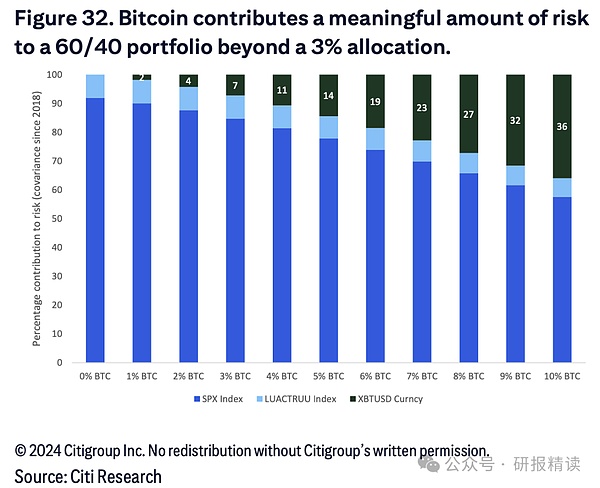

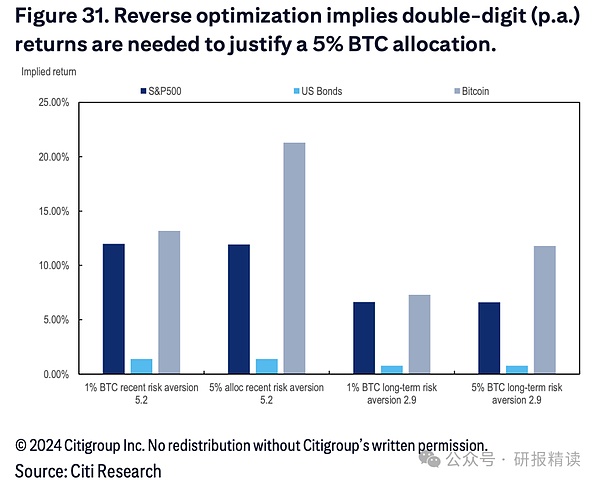

面对这种风险收益特征,贝莱德投资研究所为机构投资者提供了务实的配置建议。研究表明,在传统60/40股债组合中配置1%至2%的比特币是"合理范围",这种配置能在把握投资机会的同时有效控制风险。若配置超过2%,整体投资组合的风险水平将显著提升——例如,5%的比特币配置会使得风险贡献从0%升至10%以上,10%的配置则会导致波动性贡献攀升至36%。

比特币ETF的推出为机构投资者提供了更便捷的配置渠道。自特朗普胜选以来,美国比特币ETF吸引了近100亿美元资金流入,总资产规模达到约1130亿美元。ETF产品不仅提供了更高的流动性和更低的操作门槛,也为传统投资组合引入比特币敞口提供了规范化的工具。

更值得注意的是,传统养老金机构开始谨慎尝试比特币投资。澳大利亚养老金巨头AMP率先通过其动态资产配置计划,将约0.5%的养老金总资产(约1720万美元)配置于比特币期货。AMP首席投资官Anna Shelley指出,这一决策反映了数字资产行业的"结构性变化",尤其是在主流资管机构推出ETF产品后,机构投资者对加密资产的接受度显著提升。

"我们正在见证投资理念的演变,"摩根大通分析师表示,"加密资产正从投机工具转变为资产配置的重要选项。但成功的关键在于保持谨慎和克制,将其作为更大的投资组合中的一个补充性元素。"

"投资者需要建立动态的风险管理框架,"JPMorgan强调,"在享受加密资产带来的多元化效益的同时,始终将风险控制放在首位。配置比例的确定必须基于投资者的风险承受能力和投资目标,而不是单纯追求短期收益。"